La historia de la banca comienza con los primeros bancos prototipo , es decir, los comerciantes del mundo, que otorgaban préstamos de grano a los agricultores y comerciantes que transportaban mercancías entre las ciudades. Esto fue alrededor del año 2000 a. C. en Asiria , India y Sumeria . Más tarde, en la antigua Grecia y durante el Imperio Romano , los prestamistas con sede en los templos otorgaban préstamos, al mismo tiempo que aceptaban depósitos y realizaban el cambio de dinero . La arqueología de este período en la antigua China e India también muestra evidencias de préstamos de dinero . [ cita requerida ]

Muchos académicos rastrean las raíces históricas del sistema bancario moderno a la Italia medieval y renacentista , particularmente a las ciudades afluentes de Florencia , Venecia y Génova . Las familias Bardi y Peruzzi dominaron la banca en la Florencia del siglo XIV, estableciendo sucursales en muchas otras partes de Europa . [1] El banco italiano más famoso fue el Banco Medici , establecido por Giovanni Medici en 1397. [2] El banco más antiguo que aún existe es Banca Monte dei Paschi di Siena , con sede en Siena , Italia, que ha estado operando continuamente desde 1472. [3] Hasta fines de 2002, el banco más antiguo que aún estaba en funcionamiento era el Banco di Napoli con sede en Nápoles , Italia, que había estado operando desde 1463.

El desarrollo de la banca se extendió desde el norte de Italia a lo largo del Sacro Imperio Romano Germánico , y en los siglos XV y XVI al norte de Europa. A esto le siguieron una serie de innovaciones importantes que tuvieron lugar en Ámsterdam durante la República Holandesa en el siglo XVII, y en Londres desde el siglo XVIII. Durante el siglo XX, los avances en telecomunicaciones e informática provocaron cambios importantes en las operaciones bancarias y permitieron que los bancos aumentaran drásticamente en tamaño y expansión geográfica. La crisis financiera de 2007-2008 provocó la quiebra de muchos bancos , incluidos algunos de los bancos más grandes del mundo, y provocó mucho debate sobre la regulación bancaria .

El cambio de una dependencia de la caza y la recolección de alimentos a prácticas agrícolas , que comenzó en algún momento después de 12.000 a. C., resultó en una mayor estabilidad de las relaciones económicas. Tales cambios en las condiciones socioeconómicas comenzaron hace aproximadamente 10.000 años en el Creciente Fértil , hace unos 9.500 años en el norte de China, hace unos 5.500 años en México y hace aproximadamente 4.500 años en las partes orientales de los Estados Unidos. [4] [5] [6]

Los tipos antiguos de dinero conocidos como dinero de grano y dinero de ganado se utilizaron desde alrededor del año 9000 a. C. como dos de los primeros productos utilizados con fines de trueque .

La obsidiana de Anatolia , utilizada como materia prima para herramientas de la Edad de Piedra , se empezó a distribuir aproximadamente en el año 12.500 a. C. y su comercio organizado se produjo durante el noveno milenio a. C. (Cauvin; Chataigner 1989). Cerdeña era uno de los cuatro principales lugares de obtención de depósitos de material de obsidiana en el Mediterráneo; el comercio con obsidiana fue reemplazado durante el tercer milenio a. C. por el comercio de cobre y plata .

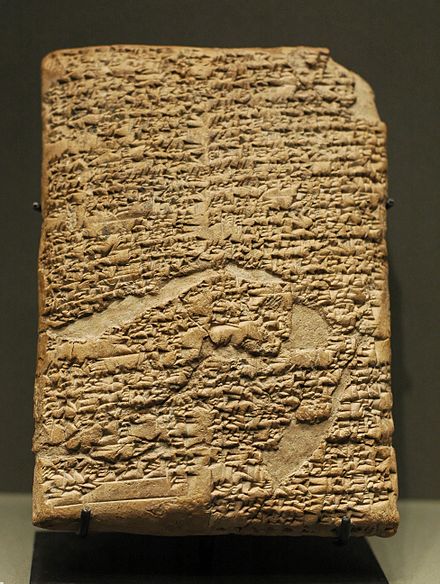

En excavaciones en Oriente Próximo se han recuperado objetos utilizados para llevar registros, como " bullas " y fichas , que datan de un período que comienza en el 8000 a. C. y termina en el 1500 a. C., como registros del recuento de productos agrícolas. A partir de finales del cuarto milenio, los miembros de los templos y palacios empezaron a utilizar símbolos mnemotécnicos para registrar las existencias de productos. Los primeros tipos de registros que contabilizaban los intercambios comerciales de pagos se realizaron alrededor del 3200 a. C. El Código de Hammurabi , escrito en una tablilla de arcilla alrededor del 1700 a. C., describe la regulación de la actividad bancaria dentro de la civilización (Armstrong); aunque todavía rudimentaria, la banca estaba lo suficientemente desarrollada como para justificar leyes que gobernaran las operaciones bancarias. [nb 1] Más tarde, durante el Imperio aqueménida (después del 646 a. C.), [7] se encuentran más pruebas de prácticas bancarias en la región de Mesopotamia. [8] [9] [10] [11] [12] [13] [14] [15]

En el quinto milenio a. C., los asentamientos de Sumer , como Eridu , se formaron alrededor de un templo central. En el quinto milenio, la gente comenzó a construir y vivir en la civilización de las ciudades, proporcionando una estructura para la construcción de instituciones y establecimientos. Tell Brak y Uruk fueron dos de los primeros asentamientos urbanos . [11] [16] [17] [18] [19]

Se cree que la banca como actividad arcaica (o cuasibancaria [20] [21] ) comenzó ya en la última parte del cuarto milenio a. C., [22] hasta el tercer milenio a. C. [23] [24]

Antes del reinado de Sargón I de Akkad (2335–2280 a. C. [25] ) el comercio se limitaba a los límites internos de cada ciudad-estado de Babilonia y al templo ubicado en el centro de la actividad económica allí; en esa época, el comercio para los ciudadanos externos a la ciudad estaba prohibido. [16] [26] [27]

En la Babilonia del año 2000 a. C., a quienes depositaban oro se les exigía que pagaran cantidades de hasta una sesentava parte del total depositado. Se sabe que tanto los palacios como los templos prestaban y emitían dinero a partir de la riqueza que poseían (los palacios en menor medida). Dichos préstamos normalmente implicaban la emisión de semillas, con el reembolso a partir de la cosecha. Estos acuerdos sociales básicos estaban documentados en tablillas de arcilla, con un acuerdo sobre la acumulación de intereses. La costumbre de depositar y almacenar riqueza en los templos continuó al menos hasta el año 209 a. C., como lo demuestra el hecho de que Antíoco III saqueara y pillase el templo de Aine en Ecbatana ( Media ) de oro y plata. [28] [29] [30] [31] [32] [33] [34] [35]

Más información proviene del código encargado por Hammurabi , rey de Babilonia c. 1792-1750 a. C. La Ley 100 estipulaba que el reembolso de un préstamo por parte de un deudor a un acreedor debía realizarse en un cronograma con una fecha de vencimiento especificada en términos contractuales escritos . [36] [37] [38] La Ley 122 estipulaba que un depositante de oro , plata u otra propiedad debía presentar todos los artículos y un contrato de depósito firmado a un notario antes de depositar los artículos con un banquero, y la Ley 123 estipulaba que un banquero quedaba liberado de cualquier responsabilidad de un contrato de depósito si el notario negaba la existencia del contrato. La Ley 124 estipulaba que un depositante con un contrato de depósito notariado tenía derecho a recuperar la totalidad de su depósito , y la Ley 125 estipulaba que un banquero era responsable de la reposición de los depósitos robados mientras estaban en su posesión . [39] [40] [38]

Los registros cuneiformes de la casa de Egibi de Babilonia describen las actividades financieras de la familia como si hubieran ocurrido en algún momento después del año 1000 a. C. y hubieran terminado en algún momento durante el reinado de Darío I. Estos registros sugieren una "casa de préstamos" (Silver 2002), una familia que se dedicaba a la "banca profesional..." (Dandamaev et al. 2004), y actividades económicas similares a la banca de depósitos moderna. Otra interpretación es que las actividades de la familia se describen mejor como emprendimiento en lugar de banca (Wunsch 2007). La familia Murashu aparentemente participó en la concesión de créditos (Moshenskyi 2008). [41] [42] [43] [44] [45] [46] [47] [48] [49] [50]

A partir del cuarto milenio antes los asentamientos agrícolas iniciaron actividades administrativas. [51] [52] [53] [54]

El templo de Artemisa en Éfeso era el mayor depósito de cerámica de Asia. En las excavaciones del Museo Británico durante 1904 se encontró un tesoro de cerámica que data del año 600 a. C. Durante el tiempo del cese de la primera guerra mitridática, el concilio anuló toda la deuda que se tenía en ese momento. Se registra que Marco Antonio robó de los depósitos en alguna ocasión. El templo sirvió como depósito para Aristóteles, César, Dión Crisóstomo, Plauto, Plutarco, Estrabón y Jenofonte. [55] [56] [57] [58] [59] [60] [61]

El templo de Apolo en Dídima fue construido en algún momento del siglo VI. En aquella época, el rey Creso depositó en el tesoro una gran suma de oro . [62] [63]

En la antigua India existen evidencias de préstamos desde el período védico (principios de 1750 a. C.). Más tarde, durante la dinastía Maurya (321-185 a. C.), se utilizaba un instrumento llamado adesha, que era una orden dirigida a un banquero para que pagara el dinero del pagaré a una tercera persona, lo que corresponde a la definición de letra de cambio tal como la entendemos hoy. Durante el período budista, hubo un uso considerable de estos instrumentos. Los comerciantes de las grandes ciudades se daban cartas de crédito entre sí. [64] [65] [66]

Principal: Historia de la banca en China

En la antigua China, a partir de la dinastía Qin (221-206 a. C.), la moneda china se desarrolló con la introducción de monedas estandarizadas que permitieron un comercio más fácil en toda China y condujeron al desarrollo de cartas de crédito. Estas cartas eran emitidas por comerciantes que actuaban de maneras que hoy entenderíamos como bancos. [67]

Algunos estudiosos sugieren que el sistema de bancos de cereales egipcio llegó a desarrollarse tanto que era comparable a los principales bancos modernos, tanto en términos de número de sucursales y empleados como en términos del volumen total de transacciones. Durante el gobierno de los Ptolomeos griegos, los graneros se transformaron en una red de bancos con sede en Alejandría, donde se registraban las cuentas principales de todos los bancos de cereales regionales egipcios. Esta se convirtió en la sede de uno de los primeros bancos centrales gubernamentales conocidos, y es posible que haya alcanzado su apogeo con la ayuda de los banqueros griegos. [68]

Según Muir (2009), en Egipto operaban dos tipos de bancos: los reales y los privados. [69] Los documentos creados para demostrar el cobro de impuestos se conocían como registros peptoken. [70]

Trapezitica es la primera fuente que documenta la actividad bancaria ( de Soto – p. 41). Los discursos de Demóstenes contienen numerosas referencias a la emisión de créditos (Millett p. 5). Se atribuye a Jenofonte haber hecho la primera sugerencia de la creación de una organización conocida en la definición moderna como banco por acciones en Sobre los ingresos, escrito alrededor del 353 a. C. [71] [72] [73] [74]

Las ciudades-estado de Grecia después de las guerras persas produjeron un gobierno y una cultura suficientemente organizados para el nacimiento de una ciudadanía privada y, por lo tanto, una sociedad capitalista embrionaria, permitiendo la separación de la riqueza de la propiedad estatal exclusiva a la posibilidad de la propiedad por parte del individuo. [75] [76]

Según una fuente (Dandamaev et al. ), los trapecios fueron los primeros en comerciar utilizando dinero, durante el siglo V a. C., a diferencia del comercio anterior que se realizaba utilizando formas de pre-dinero. [77]

Las primeras formas de almacenamiento utilizadas fueron las rudimentarias cajas de dinero (ΘΗΣΑΥΡΌΣ [78] ) que tenían una forma similar a la construcción de una colmena y se encontraron, por ejemplo, en las tumbas de Micenas de 1550-1500 a. C. [79] [80] [ 81] [82] [83] [84] [85]

Las entidades privadas y cívicas dentro de la sociedad griega antigua, especialmente los templos griegos , realizaban transacciones financieras. (Gilbart p. 3) Los templos eran los lugares donde se depositaban los tesoros para su custodia . Los tres templos considerados más importantes eran el templo de Artemisa en Éfeso , el templo de Hera en Samos y, dentro de Delfos , el templo de Apolo . Estos consistían en depósitos, cambio de moneda, validación de monedas y préstamos. [71] [73] [86] [87]

El primer tesoro del templo de Apolo se construyó antes de finales del siglo VII a. C. La ciudad de Sifno construyó un tesoro del templo durante el siglo VI. [88] [89] [90]

Antes de su destrucción por los persas durante la invasión de 480, el templo de la Acrópolis ateniense dedicado a Atenea almacenaba dinero; Pericles reconstruyó posteriormente un depósito dentro del Partenón . [91]

Durante el reinado de los Ptolomeos, los depósitos estatales sustituyeron a los templos como lugar de depósito de valores. Existen registros que demuestran que esto ocurrió hacia finales del reinado de Ptolomeo I (305-284). [92] [93] [94] [95]

A medida que aumentaba la necesidad de nuevos edificios para albergar las operaciones, se comenzó a construir estos lugares dentro de las ciudades alrededor de los patios del ágora (mercados). [96]

Atenas recibió el tesoro de la Liga de Delos durante el año 454. [97]

A finales del siglo III y el siglo II a. C., la isla egea de Delos se convirtió en un importante centro bancario. [98] Durante el siglo II, había con certeza tres bancos y un depósito de templo dentro de la ciudad. [99]

Treinta y cinco ciudades helenísticas tenían bancos privados durante el siglo II (Roberts – p. 130). [99]

De los asentamientos del mundo grecorromano del siglo I d.C., tres eran de marcada riqueza y centros bancarios: Atenas , Corinto y Patras . [100] [101] [102] [103]

En los escritos de la época clásica se registran numerosos préstamos, aunque una proporción muy pequeña era concedida por bancos. Es probable que estos préstamos se dieran en Atenas, ya que se sabe que en algún momento se concedieron préstamos con un interés anual del 12 %. Dentro de los límites de Atenas, se registra que los préstamos de los banqueros se concedieron en once ocasiones en total (Bogaert 1968). [72] [104] [105]

Los bancos a veces otorgaban préstamos de manera confidencial, es decir, proporcionaban fondos sin que se supiera pública y abiertamente que lo habían hecho. Además, también mantenían en secreto los nombres de los depositantes. Esta intermediación en sí se conocía como dia tes trapazēs, traducido del latín como "Dios te atrapará". [86]

Un templo de Atenas hizo un préstamo al estado entre los años 433 y 427 a. C. [106]

Las actividades bancarias romanas tenían una presencia crucial en los templos. Por ejemplo, la acuñación de monedas se hacía en los templos, sobre todo en el templo de Juno Moneta , aunque durante la época del Imperio, los depósitos públicos dejaron de realizarse en los templos y pasaron a almacenarse en depósitos privados. Aun así, el Imperio romano heredó las prácticas mercantiles de Grecia (Parker). [75] [92] [107]

En el año 352 a. C. se formó un banco público rudimentario (conocido como dēmosía trápeza [108] ), con la aprobación de una directiva consular para formar una comisión de mensarii para tratar la deuda de las clases bajas empobrecidas. Otra fuente muestra prácticas bancarias durante el año 325 a. C. cuando, debido a su deuda, los plebeyos debían pedir dinero prestado, por lo que se encargó a los mensarii quinqueviri recién nombrados que proporcionaran servicios a aquellos que tuvieran garantías que proporcionar, a cambio de dinero del tesoro público. Otra fuente (J. Andreau) sitúa las primeras oficinas bancarias de la Antigua Roma en los foros públicos durante el período comprendido entre el 318 y el 310 a. C. [109] [110] [111]

En la antigua Roma, los banqueros de depósito eran conocidos como argentarii y, más tarde (a partir del siglo II d. C.) como nummularii (Andreau 1999 p. 2) o mensarii . Las casas bancarias eran conocidas como Taberae Argentarioe y Mensoe Numularioe . Instalaban sus puestos en medio de patios cerrados llamados macella sobre un banco largo llamado bancu , [ cita requerida ] de donde se derivan las palabras banco y bank . [112] Como cambista, el comerciante del bancu no invertía tanto dinero como simplemente convertía la moneda extranjera en la única moneda de curso legal en Roma: la de la Casa de la Moneda Imperial. [73] [110] [111] [113]

Las operaciones bancarias en la sociedad romana se conocían como officium argentarii . Los estatutos (125/126 d. C.) del Imperio, descritos en la " carta de César a Quietus ", muestran que se debía cobrar el dinero de alquiler a las personas que utilizaban tierras pertenecientes a un templo y que se debía entregar al tesorero del templo, según lo decretado por Metio Modesto, gobernador de Licia y Panfilia. Una ley, el receptum argentarii , obligaba a los bancos a pagar las deudas de sus clientes bajo garantía. [114] [115] [116] [117]

Dion Casio abogó por la creación de un banco estatal, financiado con la venta de todas las propiedades que en ese momento poseía el Estado. [118]

En el siglo IV existían monopolios en Bizancio y en la ciudad de Olbia en Cerdeña. [119] [120]

En algún momento, el imperio romano formalizó el aspecto administrativo de la banca e instituyó una mayor regulación de las instituciones y prácticas financieras. El cobro de intereses sobre préstamos y el pago de intereses sobre depósitos se volvieron más desarrollados y competitivos. Sin embargo, el desarrollo de los bancos romanos estuvo limitado por la preferencia romana por las transacciones en efectivo. Durante el reinado del emperador romano Galieno (260-268 d. C.), hubo un colapso temporal del sistema bancario romano después de que los bancos rechazaran las láminas de cobre producidas por sus casas de moneda. Con el ascenso del cristianismo, la banca quedó sujeta a restricciones adicionales, ya que el cobro de intereses se consideraba inmoral. Con la disminución de la actividad económica después de la caída de Roma y las invasiones islámicas, la banca probablemente terminó temporalmente en Europa y no se revivió hasta que el comercio mediterráneo comenzó de nuevo en el siglo XII. [121]

La mayoría de los primeros sistemas religiosos del antiguo Oriente Próximo, y los códigos seculares que surgieron de ellos, no prohibían la usura . Estas sociedades consideraban que la materia inanimada estaba viva, como las plantas, los animales y las personas, y era capaz de reproducirse por sí misma. Por lo tanto, si uno prestaba "dinero para alimentos" o fichas monetarias de cualquier tipo, era legítimo cobrar intereses. [122] El dinero para alimentos en forma de aceitunas, dátiles, semillas o animales se prestaba ya en el año 5000 a . C., si no antes. Entre los mesopotámicos , los hititas , los fenicios y los egipcios , el interés era legal y a menudo lo fijaba el estado. [123]

La Torá y secciones posteriores de la Biblia hebrea critican el cobro de intereses, pero las interpretaciones de la prohibición bíblica varían. Una interpretación común es que los judíos tienen prohibido cobrar intereses sobre préstamos hechos a otros judíos, pero están obligados a cobrar intereses sobre transacciones con no judíos. Sin embargo, la propia Biblia hebrea ofrece numerosos ejemplos en los que se eludió esta disposición.

Deuteronomio 23:19 No exigirás a tu hermano interés: interés de dinero, interés de víveres, interés de cualquier cosa que se preste a interés. Deuteronomio 23:20 Del extranjero podrás exigir interés, pero de tu hermano no exigirás interés, para que Jehová tu Dios te bendiga en toda obra de tus manos en la tierra a la cual vas para tomar posesión de ella. [124]

En general, se consideraba ventajoso evitar las deudas y no verse atado a nadie. Había que evitarlas y no utilizarlas para financiar el consumo, salvo en caso de necesidad. Sin embargo, las leyes contra la usura se contaban entre muchas que los profetas condenaban al pueblo por violar. [126]

La interpretación de que se podía cobrar interés a los no israelitas se utilizaría en el siglo XIV para justificar el préstamo de dinero con fines lucrativos entre los judíos que vivían en sociedades cristianas de Europa. Esto eludía convenientemente las normas contra la usura tanto en el judaísmo como en el cristianismo, ya que los cristianos no participaban en los préstamos, pero aún así eran libres de tomarlos. [ cita requerida ]

En sus orígenes, las iglesias cristianas prohibieron el cobro de intereses, conocido como usura . Esto incluía el cobro de una tarifa por el uso del dinero, como en una casa de cambio . Sin embargo, con el tiempo, el cobro de intereses se volvió aceptable debido a la naturaleza cambiante del dinero, y el término "usura" pasó a usarse para el cobro de intereses por encima de la tasa permitida por la ley. [ cita requerida ] La noción de " finanzas cristianas " se refiere a las actividades bancarias y financieras que surgieron hace varios siglos. A pesar de la prohibición de la usura y la desconfianza de la Iglesia hacia las actividades de cambio (en contraposición a las actividades de producción), [127] una serie de operaciones de naturaleza bancaria o financiera están en evidencia en las actividades de los Caballeros Templarios (siglo XII), los Montes de la Piedad (aparecidos en 1462) y la Cámara Apostólica adjunta directamente al Vaticano (préstamos de dinero, garantías, emisión de valores, inversiones, etc.)

El ascenso del protestantismo en el siglo XVI debilitó la influencia de Roma, y sus dictados contra la usura se volvieron irrelevantes en algunas áreas, liberando el desarrollo de la banca en el norte de Europa. A fines del siglo XVIII, las familias de comerciantes protestantes comenzaron a ingresar a la banca en un grado creciente, especialmente en países comerciales como el Reino Unido ( Barings ), Alemania ( Schroders , Berenbergs ) y los Países Bajos ( Hope & Co. , Gülcher & Mulder). Al mismo tiempo, nuevos tipos de actividades financieras ampliaron el alcance de la banca mucho más allá de sus orígenes. Una escuela de pensamiento atribuye al calvinismo la creación del escenario para el desarrollo posterior del capitalismo en el norte de Europa. [128] En esta visión, los elementos del calvinismo representaron una revuelta contra la condena medieval de la usura e, implícitamente, de la ganancia en general. Tal conexión fue propuesta en obras influyentes de RH Tawney (1880-1962) y de Max Weber (1864-1920). Según Weber, la ética del trabajo protestante fue una fuerza detrás de una acción de masas no planificada y descoordinada que influyó en el desarrollo del capitalismo .

Rodney Stark propone la teoría de que la racionalidad cristiana es el principal impulsor del éxito del capitalismo y el ascenso de Occidente. [129]

El Corán prohíbe estrictamente el préstamo de dinero con intereses. “¡Creyentes! Temed a Dios y renunciad a los intereses pendientes si creéis de verdad. Pero si no lo hacéis, sed advertidos de la guerra de Dios y de Su Mensajero. Si os arrepentís ahora mismo, tenéis derecho a que se os devuelva vuestro capital; no obraréis injustamente ni seréis tratados injustamente.” (2:278-279) “¡Oh, creyentes! No consumáis usura, duplicada o multiplicada, sino temed a Dios para que tengáis éxito.” (3:130) “Dios ha permitido el comercio y ha prohibido el interés.” (2:275)

El Corán afirma que el interés y la ganancia de dinero por medios poco éticos estaban prohibidos para los musulmanes y también en otras comunidades en tiempos anteriores: “Por la maldad de los judíos, les prohibimos hacer cosas buenas que antes les eran lícitas, y por haber desviado mucho del camino de Dios, por haber cobrado usura cuando les estaba prohibido y por haber devorado los bienes de la gente con engaños, hemos preparado para quienes de ellos no creen un castigo doloroso”. (Corán 4:160-161)

La usura está prohibida en la jurisprudencia económica islámica ( fiqh ). Los juristas islámicos hablan de dos tipos de usura: un aumento de capital sin prestación de servicios, que prohíbe el Corán , y los intercambios de mercancías en cantidades desiguales, que prohíbe la Sunnah . El comercio de pagarés (por ejemplo, dinero fiduciario y derivados) está prohibido. [ cita requerida ]

A pesar de la prohibición de cobrar intereses, durante el siglo XX se produjeron una serie de cambios que condujeron a un modelo bancario islámico en el que no se cobraban intereses, pero los bancos seguían operando con fines de lucro. Esto se hacía mediante el cobro de préstamos de formas alternativas, como comisiones, y utilizando diferentes métodos de reparto de riesgos y modelos de propiedad, como el arrendamiento financiero .

Las raíces de la banca moderna se remontan a la Europa medieval y del Renacimiento temprano, incluidos los lombardos de Italia en los siglos XII y XIII, los Cahorsins de Francia en el siglo XIII y, en particular, las ricas ciudades italianas como Florencia , Venecia y Génova . [130]

Los bancos originales eran " bancos comerciales " que los comerciantes de granos italianos inventaron en la Edad Media . A medida que los comerciantes y banqueros de Lombardía crecían en riqueza y crédito gracias a la fuerza de los cultivos de cereales de las llanuras lombardas , muchos judíos desplazados que huían de la persecución española se sintieron atraídos por el comercio. Trajeron consigo prácticas antiguas del Medio y Lejano Oriente que habían financiado las rutas de la seda transasiáticas . Aplicaron estos métodos para financiar la producción y distribución de granos.

Prohibidos de poseer tierras en Italia, los judíos entraron en las grandes plazas y salones comerciales de Lombardía, junto con los comerciantes locales, y establecieron sus puestos para comerciar con cosechas. Tenían una gran ventaja sobre los locales: los cristianos tenían estrictamente prohibido el pecado de la usura , el préstamo a interés, que también estaba condenado en el mundo islámico, pero con menos rigor. Los recién llegados judíos, por otro lado, podían hacer préstamos de alto riesgo a los agricultores a cambio de las cosechas en el campo sin jurisdicción directa de la Iglesia. [ cita requerida ] Entonces comenzaron a adelantar el pago contra la futura entrega de grano enviado a puertos distantes. En ambos casos, obtuvieron una ganancia del descuento presente contra el precio futuro. Este comercio entre dos personas consumía mucho tiempo y pronto surgió una clase de comerciantes que comerciaban con deudas de grano en lugar de grano.

El comerciante judío cumplía funciones tanto de financiación (crédito) como de aseguramiento ( seguro ). El financiamiento adoptaba la forma de un préstamo para la cosecha al comienzo de la temporada de crecimiento, que permitía al agricultor cultivar su cosecha anual, con los gastos asociados de siembra, cultivo, desmalezado y cosecha. El aseguramiento en forma de seguro de cosecha o de producto garantizaba la entrega de la cosecha a su comprador, normalmente un comerciante mayorista. Además, los comerciantes cumplían la función de comerciante haciendo arreglos para abastecer al comprador con la cosecha a través de fuentes alternativas (graneros o mercados alternativos, por ejemplo) en caso de que la cosecha fracasara. También podían mantener al agricultor (u otro productor de productos básicos) en el negocio durante una sequía u otra cosecha fallida , mediante la emisión de un seguro de cosecha (o producto básico) contra el riesgo de que fracasara la cosecha.

La banca comercial pasó de financiar el comercio en nombre propio a liquidar transacciones para otros y luego a mantener depósitos para la liquidación de "billette" o pagarés emitidos por las personas que todavía negociaban el grano en sí. Y así, los "bancos" de los comerciantes ( banco se deriva del italiano banco, banca , como en un mostrador ) en los grandes mercados de granos se convirtieron en centros para guardar dinero contra un pagaré ( billette , un pagaré, una letra de cambio formal, más tarde una letra de cambio y más tarde aún un cheque ).

Estos fondos depositados estaban destinados a ser utilizados para la liquidación de transacciones de cereales, pero a menudo se utilizaban para las transacciones del propio banco mientras tanto. El término bancarrota es una corrupción del italiano banca rotta , o banco roto, la ruina simbólica de un comerciante insolvente. La expresión "estar en quiebra" tiene una etimología similar.

En el siglo XII, la necesidad de transferir grandes sumas de dinero para financiar las Cruzadas estimuló el resurgimiento de la banca en Europa occidental. En 1162, Enrique II de Inglaterra impuso el primero de una serie de impuestos para apoyar las cruzadas. Los caballeros cristianos templarios y hospitalarios actuaron como banqueros de Enrique en Tierra Santa. Es el decreto del papa Inocencio II el que permitió el éxito de los templarios. Este decreto liberó a los templarios de pagar el diezmo a la iglesia y también les otorgó la capacidad de recaudar el diezmo para su propio beneficio. [131] Las ricas propiedades de los templarios en toda Europa también surgieron durante 1100-1300 como el comienzo de la banca en toda Europa. Aceptaban moneda local y emitían billetes a la vista canjeables en cualquiera de sus castillos en toda Europa, lo que permitía el movimiento de dinero sin el riesgo habitual de robo durante el viaje. No está claro si los Caballeros Templarios usaron códigos ocultos o encriptaciones para proteger los billetes entregados de cualquier posible fraude. [132]

Para eludir la prohibición moral de la usura , es decir, pagar directamente con dinero el uso de dinero, se desarrolló la práctica del descuento , que en teoría otorgaba a los depositantes un interés (una propiedad parcial) en las transacciones realizadas con su dinero. Métodos similares se habían empleado durante mucho tiempo en la banca islámica.

Las ferias medievales, como la de Hamburgo , contribuyeron al crecimiento de la banca [ ¿cuándo? ] de una forma curiosa: los cambistas emitían documentos canjeables en otras ferias, a cambio de moneda fuerte. Estos documentos podían cobrarse en otra feria en un país diferente o en una feria futura en el mismo lugar. Si se podían canjear en una fecha futura, a menudo se descontaban en una cantidad comparable a una tasa de interés. Con el tiempo, [¿ cuándo? ] estos documentos evolucionaron hasta convertirse en letras de cambio , que podían canjearse en cualquier oficina del banquero emisor. Estos billetes permitían transferir grandes sumas de dinero sin las complicaciones de arrastrar grandes cofres de oro protegidos por guardias armados.

La República de Venecia , a la que a veces se atribuye erróneamente la creación de un Banco de Venecia en el siglo XII, no creó formalmente un banco público hasta 1587. Sin embargo, en los siglos XIII y XIV su Oficina de Granos realizó un negocio bancario que incluía tanto depósitos como préstamos. [133] El sistema de deuda pública transferible de la República también ha sido identificado como una importante contribución al desarrollo de la banca. [134]

A mediados del siglo XIII, grupos de cristianos, en particular los lombardos italianos y los cahorsinos franceses , inventaron lagunas legales para eludir la prohibición de la usura cristiana; [135] por ejemplo, un método para efectuar un préstamo con intereses era ofrecer dinero sin intereses, pero también exigir que el préstamo estuviera asegurado contra posibles pérdidas o daños y/o retrasos en el pago (véase contractum trinius ). [135] Los cristianos que utilizaban estas lagunas legales llegaron a ser conocidos como los usureros del Papa y redujeron la importancia de los judíos para los monarcas europeos. [135] Más tarde, en la Edad Media, se desarrolló una distinción entre las necesidades consumibles, como los alimentos y el combustible, frente a los bienes duraderos, y se permitía la usura en los préstamos que involucraban estos últimos. [135]

Las familias de banqueros más poderosas vinieron de Florencia, incluidas las familias Acciaiuoli , Mozzi, [136] Bardi y Peruzzi , que establecieron sucursales en muchas otras partes de Europa. [1] Probablemente el más famoso fue el banco Medici , creado por Giovanni di Bicci de' Medici en 1397 [2] y que continuó hasta 1494. [137] La firma bancaria más antigua en operación actual es Banca Monte dei Paschi di Siena SpA (BMPS).

A finales de la Edad Media, los comerciantes cristianos que prestaban dinero con intereses obtuvieron la sanción eclesiástica y los judíos perdieron su posición privilegiada como prestamistas. [135] Los banqueros italianos ocuparían su lugar y, en 1327, Aviñón tenía 43 sucursales de casas bancarias italianas. En 1347, Eduardo III de Inglaterra dejó de pagar los préstamos. Más tarde se produjo la quiebra de los Bardi (1343 [136] ) y los Peruzzi (1346 [136] ). El crecimiento concomitante de la banca italiana en Francia fue el comienzo de los cambistas lombardos en Europa, que se trasladaban de ciudad en ciudad a lo largo de las concurridas rutas de peregrinación importantes para el comercio. Las ciudades clave en este período fueron Cahors , el lugar de nacimiento del Papa Juan XXII, y Figeac .

Después de 1400, la política se volvió un poco contra los banqueros italianos. En 1401, el rey Martín I de Aragón expulsó a algunos de ellos. En 1403, Enrique IV de Inglaterra les prohibió obtener beneficios en su reino. En 1409, Flandes encarceló y luego expulsó a los banqueros genoveses. En 1410, todos los comerciantes italianos fueron expulsados de París. En 1407, el Banco de San Jorge , [138] el primer banco estatal de depósitos, [98] [139] se fundó en Génova y dominó los negocios en el Mediterráneo. [98]

Entre 1527 y 1572 surgieron en la República genovesa , en el norte de Italia, varios grupos familiares de banqueros importantes , como los Grimaldi , Spinola y Pallavicino , especialmente influyentes y ricos, los Doria , aunque quizás menos influyentes, y los Pinelli y los Lomellini. [140] [141]

En 1401 los magistrados de Barcelona , entonces capital del Principado de Cataluña , establecieron en la ciudad la primera réplica del modelo veneciano de cambio y depósito, la Taula de canvi de Barcelona o Mesa de Cambio , considerada como el primer banco público de Europa. [142] [143] [144]

Halil Inalcik sugiere que, en el siglo XVI, los judíos marranos ( Doña Gracia de la Casa de Mendes) que huyeron de Iberia introdujeron las técnicas del capitalismo europeo, la banca e incluso el concepto mercantilista de la economía estatal en el Imperio Otomano. [145] En el siglo XVI, los principales financieros de Estambul eran griegos y judíos. Muchos de los financieros judíos eran marranos que habían huido de Iberia durante el período previo a la expulsión de los judíos de España . Algunas de estas familias trajeron grandes fortunas con ellos. [146] La más notable de las familias bancarias judías en el Imperio Otomano del siglo XVI fue la casa bancaria marrana de Mendes, que se trasladó a Estambul en 1552, bajo la protección del sultán Suleiman el Magnífico. Cuando Álvaro Mendes llegó a Estambul en 1588, se dice que trajo consigo 85.000 ducados de oro. [147] La familia Mendes pronto adquirió una posición dominante en las finanzas estatales del Imperio Otomano y en el comercio con Europa. [148]

Prosperaron en Bagdad durante los siglos XVIII y XIX bajo el dominio otomano, realizando funciones comerciales críticas como el préstamo de dinero y la banca. [149] Al igual que los armenios , los judíos podían participar en actividades comerciales necesarias, como el préstamo de dinero y la banca, que estaban prohibidas para los musulmanes bajo la ley islámica.

Los judíos de la corte eran banqueros o empresarios judíos que prestaban dinero y manejaban las finanzas de algunas de las casas nobles cristianas europeas , principalmente en los siglos XVII y XVIII. [150] Los judíos de la corte fueron precursores del financiero moderno o secretario del Tesoro . [150] Sus trabajos incluían recaudar ingresos mediante la recaudación de impuestos , negociar préstamos, ser maestro de la moneda, crear nuevas fuentes de ingresos, emitir obligaciones, idear nuevos impuestos y abastecer al ejército. [150] [151] Además, los judíos de la corte actuaban como banqueros personales de la nobleza: recaudaban dinero para cubrir la diplomacia personal del noble y sus extravagancias. [151]

Los judíos de la corte eran hábiles administradores y hombres de negocios que recibían privilegios a cambio de sus servicios. Eran más comunes en Alemania, Holanda y Austria, pero también en Dinamarca, Inglaterra, Hungría, Italia, Polonia, Lituania, Portugal y España. [152] [153] Según Dimont, prácticamente todos los ducados, principados y palatinados del Sacro Imperio Romano Germánico tenían un judío de la corte. [150]

En el reino del sur de Alemania, surgieron en el siglo XV dos grandes familias de banqueros, los Fugger y los Welser . Llegaron a controlar gran parte de la economía europea y a dominar las altas finanzas internacionales en el siglo XVI. [154] [155] [156] Los Fugger construyeron la primera zona de viviendas sociales alemanas para los pobres en Augsburgo , la Fuggerei . Todavía existe, pero no el Banco Fugger original, que duró desde 1487 hasta 1657.

Los banqueros holandeses desempeñaron un papel central en el establecimiento de la banca en las ciudades-estado del norte de Alemania. El Banco Berenberg es el banco más antiguo de Alemania y el segundo más antiguo del mundo, establecido en 1590 por los hermanos holandeses Hans y Paul Berenberg en Hamburgo. El banco todavía es propiedad de la dinastía Berenberg . [157]

En los siglos XVI y XVII, se importaron a Europa metales preciosos del Nuevo Mundo , la Costa de Oro , Japón y otros lugares, con los correspondientes aumentos de precios . Gracias a la libre acuñación de monedas, [ aclaración necesaria ] el Banco de Ámsterdam y el aumento del comercio, los Países Bajos atrajeron aún más monedas y lingotes para depositarlos en sus bancos. Los conceptos de banca de reserva fraccionaria y sistemas de pago se desarrollaron aún más y se extendieron a Inglaterra y otros lugares. [158]

En la ciudad de Londres no hubo casas bancarias que operaran de la manera reconocida hoy en día hasta el siglo XVII, [159] [160] aunque la Bolsa Real de Londres se estableció en 1565.

A finales del siglo XVI y durante el XVII, las funciones bancarias tradicionales de aceptación de depósitos, préstamo de dinero , cambio de dinero y transferencia de fondos se combinaron con la emisión de deuda bancaria que servía como sustituto de las monedas de oro y plata .

Las nuevas prácticas bancarias promovieron el crecimiento comercial e industrial al proporcionar un medio de pago seguro y conveniente y una oferta monetaria más sensible a las necesidades comerciales, así como al "descontar" la deuda empresarial. A fines del siglo XVII, la banca también estaba adquiriendo importancia para las necesidades de financiación de los combativos estados europeos. Esto conduciría a regulaciones gubernamentales y a los primeros bancos centrales . El éxito de las nuevas técnicas y prácticas bancarias en Ámsterdam y Londres ayudó a difundir los conceptos e ideas en otras partes de Europa.

La práctica bancaria moderna, que incluye la banca de reserva fraccionaria y la emisión de billetes , surgió en el siglo XVII. En esa época, los comerciantes adinerados comenzaron a almacenar su oro con los orfebres de Londres , quienes poseían bóvedas privadas y cobraban una tarifa por su servicio. A cambio de cada depósito de metal precioso, los orfebres emitían recibos que certificaban la cantidad y pureza del metal que tenían en su poder como depositario; estos recibos no podían ser cedidos, solo el depositante original podía cobrar los bienes almacenados.

Poco a poco, los orfebres comenzaron a prestar el dinero en nombre del depositante , lo que condujo al desarrollo de las prácticas bancarias modernas; se emitieron pagarés (que evolucionaron hasta convertirse en billetes de banco) por el dinero depositado como préstamo al orfebre. [161]

Estas prácticas crearon un nuevo tipo de "dinero" que en realidad era deuda, es decir, deuda de los orfebres en lugar de monedas de oro o plata, un producto que había sido regulado y controlado por la monarquía. Este desarrollo requirió la aceptación en el comercio de los pagarés de los orfebres, pagaderos a la vista. La aceptación, a su vez, requería una creencia general de que la moneda estaría disponible; y una reserva fraccionaria normalmente servía para este propósito. La aceptación también requería que los tenedores de deuda pudieran hacer cumplir legalmente un derecho incondicional al pago; requería que los pagarés (así como las letras de cambio) fueran instrumentos negociables. El concepto de negociabilidad había surgido de forma intermitente en los mercados monetarios europeos, pero estaba bien desarrollado en el siglo XVII. Sin embargo, a principios del siglo XVIII se necesitó una ley del Parlamento (1704) para anular las decisiones judiciales que sostenían que los pagarés de los orfebres, a pesar de las "costumbres de los comerciantes", no eran negociables. [162]

En 1695, el Banco de Inglaterra se convirtió en uno de los primeros bancos en emitir billetes, siendo los primeros los billetes de corta duración emitidos por Stockholms Banco en 1661. [163] [164] Inicialmente, estos eran escritos a mano y emitidos en depósito o como préstamo, y prometían pagar al portador el valor del billete a pedido en especie . En 1745, se emitían billetes impresos estandarizados que iban desde £ 20 a £ 1,000. Los billetes completamente impresos que no requerían el nombre del beneficiario y la firma del cajero aparecieron por primera vez en 1855. [165]

En el siglo XVIII, los servicios ofrecidos por los bancos aumentaron. Se introdujeron facilidades de compensación, inversiones en valores, cheques y protecciones contra sobregiros . Los cheques se habían utilizado desde el siglo XVII en Inglaterra y los bancos liquidaban los pagos mediante mensajería directa al banco emisor. Alrededor de 1770, comenzaron a reunirse en una ubicación central y, en el siglo XIX, se estableció un espacio dedicado, conocido como cámara de compensación bancaria . El método utilizado por la cámara de compensación de Londres implicaba que cada banco pagara en efectivo a un inspector y luego este le pagara en efectivo al final de cada día. La primera facilidad de sobregiro fue establecida en 1728 por el Royal Bank of Scotland . [166]

El número de bancos aumentó durante la Revolución Industrial y el creciente comercio internacional, especialmente en Londres. Al mismo tiempo, nuevos tipos de actividades financieras ampliaron el alcance de la banca. Las familias de banqueros comerciales se ocupaban de todo, desde la suscripción de bonos hasta la concesión de préstamos extranjeros . Estos nuevos "bancos comerciales" facilitaron el crecimiento del comercio, beneficiándose del dominio emergente de Inglaterra en el transporte marítimo. Dos familias inmigrantes, los Rothschild y los Baring , establecieron firmas de banca comercial en Londres a fines del siglo XVIII y llegaron a dominar la banca mundial en el siglo siguiente.

En 1797, cuando Inglaterra se vio amenazada por la guerra, el Banco de Inglaterra suspendió los pagos en efectivo y un puñado de franceses desembarcó en Pembrokeshire , lo que provocó el pánico. Poco después de este incidente, el Parlamento autorizó al Banco de Inglaterra y a los banqueros rurales a emitir billetes de baja denominación.

Durante la dinastía Qing, el sistema financiero privado a nivel nacional en China fue desarrollado por primera vez por los comerciantes de Shanxi , con la creación de los llamados "bancos de giro". El primer banco de giro, Rishengchang, se creó alrededor de 1823 en Pingyao. Algunos bancos de giro importantes tenían sucursales en Rusia, Mongolia y Japón para facilitar el comercio internacional. A lo largo del siglo XIX, la región central de Shanxi se convirtió en el centro financiero de facto de la China Qing.

Con la caída de la dinastía Qing, los centros financieros se trasladaron gradualmente a Shanghái , donde florecieron los bancos modernos de estilo occidental. Hoy en día, los centros financieros de China son Hong Kong, Pekín, Shanghái y Shenzhen.

En 1868, el gobierno Meiji intentó formular un sistema bancario funcional, que se mantuvo hasta algún momento durante 1881. Emularon los modelos franceses. La Casa de la Moneda Imperial comenzó a utilizar máquinas importadas de Gran Bretaña en los primeros años del período Meiji. [167] [168]

Masayoshi Matsukata fue una figura formativa de una iniciativa bancaria posterior. [167]

La Taula de canvi de Barcelona , fundada en 1401, es el primer ejemplo de bancos municipales, en su mayoría públicos, que fueron pioneros en la banca central a escala limitada. Pronto fue emulado por el Banco de San Jorge en la República de Génova , establecido por primera vez en 1407, y significativamente más tarde por el Banco del Giro en la República de Venecia y por una red de instituciones en Nápoles que más tarde se consolidaron en el Banco di Napoli . A principios del siglo XVII se establecieron bancos centrales municipales notables en los principales centros comerciales del noroeste de Europa, a saber, el Banco de Ámsterdam en 1609 y el Banco de Hamburgo en 1619. [169] Estas instituciones ofrecían una infraestructura pública para pagos internacionales sin efectivo. [170]

El primer banco central nacional (a diferencia de los municipales) fue el banco central sueco, conocido desde 1866 como Sveriges Riksbank , fundado en Estocolmo en 1664 a partir de los restos del fallido Stockholms Banco . [171] Una generación más tarde, Charles Montagu, primer conde de Halifax , ideó la creación del Banco de Inglaterra , siguiendo una propuesta de 1691 de William Paterson . [172] Se otorgó una carta real el 27 de julio de 1694 mediante la aprobación de la Ley de Tonelaje . [173] El banco recibió la posesión exclusiva de los saldos del gobierno y fue la única corporación de responsabilidad limitada autorizada a emitir billetes . [174] [ página necesaria ] A principios del siglo XVIII, un importante experimento de banca central nacional fracasó en Francia con la Banque Royale de John Law en 1720-1721. Un intento comparativamente más exitoso fue el Banco de España establecido por el rey Carlos III en 1782. El Banco de Asignación Ruso , establecido en 1769 por Catalina la Grande , fue una excepción al patrón general de los primeros bancos centrales nacionales en el sentido de que era propiedad directa del gobierno imperial ruso, en lugar de accionistas individuales privados. En los nacientes Estados Unidos , Alexander Hamilton , como Secretario del Tesoro en la década de 1790, estableció el Primer Banco de los Estados Unidos a pesar de la fuerte oposición de los republicanos jeffersonianos . [175]

Los bancos centrales se establecieron en muchos países europeos durante el siglo XIX. [176] [177] Napoleón creó el Banco de Francia en 1800, con el fin de estabilizar y desarrollar la economía francesa y mejorar la financiación de sus guerras. [178] El Banco de Francia siguió siendo el banco central más importante de Europa continental durante todo el siglo XIX. [ cita requerida ] El Banco de Finlandia se fundó en 1812, poco después de que Finlandia hubiera sido tomada de Suecia por Rusia para convertirse en un gran ducado . [179] Simultáneamente, un papel cuasi-bancario central fue desempeñado por un pequeño grupo de poderosas redes bancarias familiares, tipificadas por la Casa de Rothschild , con sucursales en las principales ciudades de Europa, así como Hottinguer en Suiza y Oppenheim en Alemania. [180] [181]

Los bancos centrales de la mayor parte de Europa y Japón en el siglo XIX y principios del XX se desarrollaron bajo el patrón oro internacional . La banca libre o las juntas monetarias eran comunes en ese momento. [ cita requerida ] Sin embargo, los problemas con los colapsos de los bancos durante las recesiones llevaron a un apoyo más amplio a los bancos centrales en aquellas naciones que aún no los poseían, por ejemplo en Australia. [ cita requerida ] En los Estados Unidos, el papel de un banco central había terminado en la llamada Guerra Bancaria de la década de 1830 por el presidente Andrew Jackson . [ 182 ] En 1913, Estados Unidos creó el Sistema de la Reserva Federal mediante la aprobación de la Ley de la Reserva Federal . [ 183 ]

Después de la Primera Guerra Mundial , la Organización Económica y Financiera (OEF) de la Sociedad de Naciones , influenciada por las ideas de Montagu Norman y otros destacados responsables políticos y economistas de la época, asumió un papel activo para promover la independencia del banco central, un componente clave de la ortodoxia económica que la OEF fomentó en la Conferencia de Bruselas (1920) . La OEF dirigió así la creación del Oesterreichische Nationalbank en Austria , el Banco Nacional Húngaro , el Banco de Danzig y el Banco de Grecia , así como reformas integrales del Banco Nacional de Bulgaria y el Banco de Estonia . Ideas similares fueron emuladas en otros países europeos recientemente independizados, por ejemplo, para el Banco Nacional de Checoslovaquia . [184]

En 1935, la única nación independiente importante que no poseía un banco central era Brasil , que posteriormente desarrolló un precursor de este en 1945 y el actual Banco Central de Brasil veinte años después. Después de obtener la independencia, numerosos países africanos y asiáticos también establecieron bancos centrales o uniones monetarias. El Banco de la Reserva de la India , que se había establecido durante el gobierno colonial británico como una empresa privada, fue nacionalizado en 1949 después de la independencia de la India. A principios del siglo XXI, la mayoría de los países del mundo tenían un banco central nacional establecido como una institución del sector público , aunque con grados muy variables de independencia.

La familia Rothschild fue pionera en las finanzas internacionales a principios del siglo XIX. La familia proporcionó préstamos al Banco de Inglaterra y compró bonos del gobierno en los mercados de valores. [185] Se ha estimado que su riqueza posiblemente sea la mayor en la historia moderna. [186] En 1804, Nathan Mayer Rothschild comenzó a negociar en la bolsa de valores de Londres en instrumentos financieros como letras extranjeras y títulos gubernamentales. A partir de 1809 Rothschild comenzó a negociar con lingotes de oro y lo desarrolló como piedra angular de su negocio. A partir de 1811, en negociación con el comisario general John Charles Herries , se comprometió a transferir dinero para pagar a las tropas de Wellington , en campaña en Portugal y España contra Napoleón , y más tarde a realizar pagos de subsidios a los aliados británicos cuando estos organizaron nuevas tropas después de la desastrosa campaña rusa de Napoleón . Sus cuatro hermanos ayudaron a coordinar actividades en todo el continente, y la familia desarrolló una red de agentes, transportistas y mensajeros para transportar oro (e información) a través de Europa. Este servicio de inteligencia privado permitió a Nathan recibir en Londres la noticia de la victoria de Wellington en la batalla de Waterloo un día antes que los mensajeros oficiales del gobierno. [187]

La familia Rothschild fue fundamental en el apoyo a los sistemas ferroviarios en todo el mundo y en la financiación gubernamental compleja de proyectos como el Canal de Suez . La familia compró una gran parte de la propiedad en Mayfair , Londres. Las principales empresas fundadas directamente por el capital de la familia Rothschild incluyen Alliance Assurance (1824) (ahora Royal & SunAlliance ); Chemin de Fer du Nord (1845); Rio Tinto Group (1873); Société Le Nickel (1880) (ahora Eramet ); e Imétal (1962) (ahora Imerys ). Los Rothschild financiaron la fundación de De Beers , así como a Cecil Rhodes en sus expediciones en África y la creación de la colonia de Rodesia . [188]

El gobierno japonés solicitó financiación a las familias de Londres y París durante la guerra ruso-japonesa . La emisión de bonos de guerra japoneses por parte del consorcio de Londres ascendería a 11,5 millones de libras (al tipo de cambio de 1907). [189]

Desde 1919 hasta 2004 el Banco Rothschild en Londres desempeñó el papel de lugar de fijación del oro .

Napoleón III tenía como objetivo superar a Londres para convertir a París en el principal centro financiero del mundo, pero la guerra de 1870 redujo el alcance de la influencia financiera parisina. [190] París había surgido como un centro financiero internacional a mediados del siglo XIX, superado sólo por Londres. [191] Tenía un fuerte banco nacional y numerosos bancos privados agresivos que financiaban proyectos en toda Europa y en el creciente Imperio francés.

Un desarrollo clave fue la creación de una de las principales ramas de la familia Rothschild . En 1812, James Mayer Rothschild llegó a París desde Frankfurt y creó el banco "De Rothschild Frères". [192] Este banco financió el regreso de Napoleón de Elba y se convirtió en uno de los principales bancos de las finanzas europeas. La familia bancaria Rothschild de Francia financió las principales guerras y la expansión colonial de Francia. [193] El Banque de France , fundado en 1796, ayudó a resolver la crisis financiera de 1848 y emergió como un poderoso banco central. El Comptoir National d'Escompte de Paris (CNEP) se estableció durante la crisis financiera y la revolución republicana de 1848. Sus innovaciones incluyeron fuentes tanto privadas como públicas para financiar grandes proyectos y la creación de una red de oficinas locales para llegar a un grupo mucho más grande de depositantes.

Las sociedades de construcción se establecieron como instituciones financieras propiedad de sus miembros como organizaciones mutuas . Los orígenes de la sociedad de construcción como institución se remontan a finales del siglo XVIII en Birmingham , una ciudad que estaba experimentando una rápida expansión económica y física impulsada por una multiplicidad de pequeñas empresas metalúrgicas, cuyos numerosos propietarios altamente capacitados y prósperos invertían con facilidad en propiedades. [194]

Muchas de las primeras sociedades de construcción estaban ubicadas en tabernas o cafeterías , que se habían convertido en el foco de una red de clubes y sociedades para la cooperación y el intercambio de ideas entre la ciudadanía altamente activa de Birmingham como parte del movimiento conocido como la Ilustración de las Midlands . [195] La primera sociedad de construcción que se estableció fue la Ketley's Building Society , fundada por Richard Ketley, el propietario de la posada Golden Cross , en 1775. [196]

Los miembros de la sociedad de Ketley pagaban una suscripción mensual a un fondo central de fondos que se utilizaba para financiar la construcción de casas para los miembros, lo que a su vez actuaba como garantía para atraer más fondos a la sociedad, lo que permitía más construcciones. [197] [198] La primera fuera de las Midlands inglesas se estableció en Leeds en 1785. [199]

En esa época también surgieron los bancos de ahorro mutuo , instituciones financieras autorizadas por el gobierno, sin capital social y propiedad de sus miembros, que suscribían fondos comunes. La institución que se identifica con más frecuencia como el primer banco de ahorro moderno fue la "Savings and Friendly Society" organizada por el reverendo Henry Duncan en 1810, en Ruthwell, Escocia . El reverendo Duncan estableció el pequeño banco con el fin de alentar a su congregación de clase trabajadora a desarrollar el ahorro.

Otro precursor de la caja de ahorros moderna se originó en Alemania, con Franz Hermann Schulze-Delitzsch y Friedrich Wilhelm Raiffeisen , quienes desarrollaron modelos de banca cooperativa que condujeron al movimiento de las cooperativas de crédito . Los bancos tradicionales habían considerado que las comunidades pobres y rurales no podían acceder a los servicios bancarios debido a sus flujos de efectivo muy pequeños y estacionales y a sus recursos humanos muy limitados. En la historia de las cooperativas de crédito, los conceptos de banca cooperativa se extendieron por el norte de Europa y llegaron a los Estados Unidos a principios del siglo XX bajo una amplia gama de nombres diferentes.

En 1861 se introdujo en Gran Bretaña el sistema de ahorro postal para ofrecer a los depositantes que no tenían acceso a los bancos un método seguro y cómodo de ahorrar dinero y promover el ahorro entre los pobres. Fue apoyado vigorosamente por William Ewart Gladstone , entonces Ministro de Hacienda , que lo vio como una forma barata de financiar la deuda pública. En aquella época, los bancos estaban principalmente en las ciudades y atendían en gran medida a los clientes ricos. Los ciudadanos rurales y los pobres no tenían otra opción que mantener sus fondos en casa o en sus personas. El Banco de Ahorros Postal original estaba limitado a depósitos de 30 libras al año con un saldo máximo de 150 libras. Se pagaban intereses a una tasa del dos y medio por ciento anual sobre las libras enteras en la cuenta.

En varios países de Europa, América del Norte y Japón se crearon instituciones similares. Un ejemplo fue el Rijkspostspaarbank (banco de ahorros postales estatal) creado en 1881 por el gobierno holandés, un sistema de ahorro postal para alentar a los trabajadores a empezar a ahorrar. Cuatro décadas después, se añadieron los servicios Postcheque y Girodienst, que permitían a las familias trabajadoras realizar pagos a través de las oficinas de correos de los Países Bajos.

La primera década del siglo XX fue testigo del Pánico de 1907 en Estados Unidos, que provocó numerosas corridas bancarias y se conoció como el pánico bancario.

Durante el Crash de 1929 que precedió a la Gran Depresión , los requisitos de margen eran solo del 10%. [200] Las firmas de corretaje, en otras palabras, prestaban $9 por cada $1 que un inversor había depositado. Cuando el mercado cayó, los corredores exigieron estos préstamos, que no pudieron ser devueltos. Los bancos comenzaron a quebrar a medida que los deudores incumplían sus deudas y los depositantes intentaban retirar sus depósitos en masa, lo que desencadenó múltiples corridas bancarias . Las garantías gubernamentales y las regulaciones bancarias de la Reserva Federal para prevenir tales pánicos fueron ineficaces o no se utilizaron. Las quiebras bancarias llevaron a la pérdida de miles de millones de dólares en activos. [201] Las deudas pendientes se volvieron más pesadas, porque los precios y los ingresos cayeron entre un 20 y un 50%, pero las deudas se mantuvieron en el mismo monto en dólares. Después del pánico de 1929, y durante los primeros 10 meses de 1930, 744 bancos estadounidenses quebraron. En abril de 1933, se habían congelado alrededor de 7.000 millones de dólares en depósitos en bancos en quiebra o que quedaron sin licencia después del feriado bancario de marzo . [202]

Las quiebras bancarias se multiplicaron a medida que los banqueros, desesperados, exigían préstamos que los prestatarios no tenían tiempo ni dinero para devolver. Como las ganancias futuras parecían escasas, las inversiones de capital y la construcción se desaceleraron o cesaron por completo. Ante los malos préstamos y el empeoramiento de las perspectivas futuras, los bancos supervivientes se volvieron aún más conservadores en sus préstamos. [201] Los bancos acumularon reservas de capital y concedieron menos préstamos, lo que intensificó las presiones deflacionarias. Se creó un círculo vicioso y la espiral descendente se aceleró. En total, más de 9.000 bancos quebraron durante la década de 1930.

En respuesta, muchos países aumentaron significativamente la regulación financiera . Estados Unidos creó la Comisión de Bolsa y Valores en 1933 y aprobó la Ley Glass-Steagall , que separaba la banca de inversión de la banca comercial . Esto tenía como objetivo evitar que actividades bancarias de inversión más riesgosas volvieran a causar quiebras de bancos comerciales.

Durante el período posterior a la Segunda Guerra Mundial y con la introducción del sistema de Bretton Woods en 1944, se crearon dos organizaciones: el Fondo Monetario Internacional (FMI) y el Banco Mundial . [203] Alentados por estas instituciones, los bancos comerciales comenzaron a prestar a los estados soberanos del tercer mundo. Esto ocurrió al mismo tiempo que la inflación comenzó a aumentar en Occidente. El patrón oro finalmente se abandonó en 1971 y varios bancos se vieron atrapados y se declararon en quiebra debido a los impagos de la deuda de los países del tercer mundo.

Esta fue también una época de creciente uso de la tecnología en la banca minorista . En 1959, los bancos acordaron un estándar para caracteres legibles por máquina ( MICR ) que fue patentado en los Estados Unidos para su uso con cheques , lo que condujo a las primeras máquinas de lectura-clasificación automatizadas. En la década de 1960, se desarrollaron los primeros cajeros automáticos (ATM) o máquinas de efectivo y las primeras máquinas comenzaron a aparecer a fines de la década. [204] Los bancos comenzaron a convertirse en grandes inversores en tecnología informática para automatizar gran parte del procesamiento manual, lo que inició un cambio por parte de los bancos de un gran personal administrativo a nuevos sistemas automatizados. En la década de 1970, comenzaron a desarrollarse los primeros sistemas de pago que conducirían a sistemas de pago electrónico para pagos internacionales y nacionales. La red de pago internacional SWIFT se estableció en 1973 y los sistemas de pago nacionales fueron desarrollados en todo el mundo por los bancos en colaboración con los gobiernos. [205]

Los servicios bancarios y de mercado de capitales globales proliferaron durante la década de 1980 tras la desregulación de los mercados financieros en varios países. El " Big Bang " de 1986 en Londres permitió a los bancos acceder a los mercados de capitales de nuevas formas, lo que condujo a cambios significativos en la forma en que los bancos operaban y accedían al capital. También inició una tendencia en la que los bancos minoristas comenzaron a adquirir bancos de inversión y corredores de bolsa, creando bancos universales que ofrecían una amplia gama de servicios bancarios. [206] La tendencia también se extendió a los EE. UU. después de que gran parte de la Ley Glass-Steagall fuera derogada en 1999 (durante la administración Clinton), lo que hizo que los bancos minoristas estadounidenses se embarcaran en grandes rondas de fusiones y adquisiciones y también participaran en actividades de banca de inversión. [207]

Los servicios financieros siguieron creciendo durante los decenios de 1980 y 1990 como resultado de un gran aumento de la demanda por parte de empresas, gobiernos e instituciones financieras, pero también porque las condiciones del mercado financiero eran boyantes y, en general, alcistas. Las tasas de interés en los Estados Unidos bajaron de alrededor del 15% para los bonos del Tesoro estadounidense a dos años a alrededor del 5% durante el período de 20 años, y los activos financieros crecieron entonces a un ritmo que aproximadamente duplicaba el de la economía mundial.

En este período se produjo una importante internacionalización de los mercados financieros. El aumento de las inversiones extranjeras estadounidenses procedentes de Japón no sólo proporcionó fondos a las empresas estadounidenses, sino que también ayudó a financiar al gobierno federal.

El dominio de los mercados financieros estadounidenses estaba desapareciendo y había un creciente interés en las acciones extranjeras. El extraordinario crecimiento de los mercados financieros extranjeros es resultado tanto de grandes aumentos en el fondo de ahorro en países extranjeros, como Japón, como, especialmente, de la desregulación de los mercados financieros extranjeros, que les permitió expandir sus actividades. Así, las corporaciones y los bancos estadounidenses comenzaron a buscar oportunidades de inversión en el extranjero, lo que impulsó el desarrollo en los Estados Unidos de fondos mutuos especializados en la negociación en mercados bursátiles extranjeros. [ cita requerida ]

Esta creciente internacionalización y oportunidad en los servicios financieros cambió el panorama competitivo, ya que ahora muchos bancos demostrarían una preferencia por el modelo de "banca universal" predominante en Europa. Los bancos universales tienen libertad para participar en todas las formas de servicios financieros, realizar inversiones en empresas clientes y funcionar en la medida de lo posible como un proveedor "todo en uno" de servicios financieros minoristas y mayoristas. [208]

Los primeros años de la década de 2000 se caracterizaron por la consolidación de los bancos existentes y la entrada al mercado de otros intermediarios financieros: instituciones financieras no bancarias . Grandes actores corporativos estaban empezando a abrirse camino en la comunidad de servicios financieros, ofreciendo competencia a los bancos establecidos. Los principales servicios ofrecidos incluían seguros , pensiones, fondos mutuos, del mercado monetario y de cobertura , préstamos y créditos y valores . De hecho, a finales de 2001, la capitalización de mercado de los 15 proveedores de servicios financieros más importantes del mundo incluía cuatro entidades no bancarias. [ cita requerida ]

La primera década del siglo XXI fue testigo de la culminación de la innovación técnica en el sector bancario durante los 30 años anteriores y de un importante cambio desde la banca tradicional hacia la banca por Internet . A partir de 2015, avances como la banca abierta facilitaron a terceros el acceso a los datos de las transacciones bancarias e introdujeron API estándar y modelos de seguridad.

El proceso de innovación financiera también avanzó enormemente en las primeras décadas del siglo XXI, aumentando la importancia y la rentabilidad de las finanzas no bancarias. Esta rentabilidad, que antes estaba restringida a la industria no bancaria, ha llevado a la Oficina del Contralor de la Moneda (OCC) a alentar a los bancos a explorar otros instrumentos financieros, diversificando el negocio de los bancos y mejorando la salud económica de la banca. Por lo tanto, a medida que tanto la industria bancaria como la no bancaria exploran y adoptan los distintos instrumentos financieros, la distinción entre las diferentes instituciones financieras se está desvaneciendo gradualmente. Por ejemplo, en 2020, la OCC confundió la distinción entre la banca tradicional y el ecosistema de las criptomonedas cuando publicó una serie de cartas interpretativas que aclaraban la capacidad de los bancos nacionales para custodiar criptomonedas y brindar servicios bancarios a las empresas de criptomonedas, [209] así como utilizar innovaciones de blockchain como las monedas estables como infraestructura de liquidación. [210] Además, en 2021, la OCC otorgó su primera carta bancaria federal a Anchorage Digital , una plataforma de activos digitales para instituciones. [211]

La crisis financiera de 2007-2008 causó una gran tensión en los bancos de todo el mundo. La quiebra de un gran número de bancos importantes dio lugar a rescates gubernamentales. El colapso y la venta forzosa de Bear Stearns a JPMorgan Chase en marzo de 2008 y el colapso de Lehman Brothers en septiembre de ese mismo año llevaron a una contracción crediticia y a una crisis bancaria mundial. En respuesta, los gobiernos de todo el mundo rescataron, nacionalizaron o concertaron ventas forzosas de un gran número de bancos importantes. Empezando por el gobierno irlandés el 29 de septiembre de 2008, [212] los gobiernos de todo el mundo proporcionaron garantías al por mayor a los bancos aseguradores para evitar el pánico ante un fallo sistémico en todo el sistema bancario. Estos acontecimientos generaron el término " demasiado grande para quebrar " y dieron lugar a un gran debate sobre el riesgo moral de estas acciones.

{{cite book}}: CS1 maint: numeric names: authors list (link)100. Cualquiera que tome dinero prestado deberá ... su contrato [de pago].

§100. ...deberá anotar... las devoluciones a su comerciante.

122. Si alguien confía en ... ha cometido un delito.

§122. Si un hombre da... lo del ladrón.

{{cite book}}: CS1 maint: numeric names: authors list (link){{cite book}}: CS1 maint: numeric names: authors list (link)La banca antigua.

{{cite book}}: CS1 maint: multiple names: authors list (link)Fondo de suscripción del banco de Venecia.

, los judíos continuaron prosperando y pasaron a formar parte de la clase dirigente comercial y política. Al igual que los cristianos, los judíos podían participar en actividades comerciales necesarias, como el préstamo de dinero y la banca, que estaban prohibidas para los musulmanes según la ley islámica.

{{cite web}}: CS1 maint: unfit URL (link){{cite book}}: CS1 maint: location missing publisher (link)Su fundación en 1694 surgió de las dificultades del Gobierno de la época para conseguir suscripciones a préstamos estatales. Su propósito principal era recaudar y prestar dinero al Estado y, en compensación por este servicio, recibió, en virtud de su Carta y de varias leyes del Parlamento, ciertos privilegios para emitir billetes de banco. La corporación comenzó con una vida asegurada de doce años, después de los cuales el Gobierno tenía derecho a anular su Carta con un aviso de un año. Las extensiones posteriores de este período coincidieron generalmente con la concesión de préstamos adicionales al Estado.