En economía , la inflación es un aumento general de los precios de los bienes y servicios en una economía . Esto generalmente se mide utilizando un índice de precios al consumidor (IPC). [3] [4] [5] [6] Cuando el nivel general de precios aumenta, cada unidad monetaria compra menos bienes y servicios; en consecuencia, la inflación corresponde a una reducción en el poder adquisitivo del dinero. [7] [8] Lo opuesto a la inflación del IPC es la deflación , una disminución en el nivel general de precios de bienes y servicios. La medida común de la inflación es la tasa de inflación , el cambio porcentual anualizado en un índice general de precios . [9] Como los precios que enfrentan los hogares no aumentan todos al mismo ritmo, el índice de precios al consumidor (IPC) a menudo se utiliza para este propósito.

Los cambios en la inflación se atribuyen ampliamente a fluctuaciones en la demanda real de bienes y servicios (también conocidos como shocks de demanda , incluidos los cambios en la política fiscal o monetaria ), cambios en los suministros disponibles como durante las crisis energéticas (también conocidos como shocks de oferta ), o cambios en las expectativas de inflación, que pueden ser autocumplidos. [10] La inflación moderada afecta a las economías tanto de manera positiva como negativa. Los efectos negativos incluirían un aumento en el costo de oportunidad de tener dinero, incertidumbre sobre la inflación futura, que puede desalentar la inversión y el ahorro, y, si la inflación fuera lo suficientemente rápida, escasez de bienes a medida que los consumidores comienzan a acumular por temor a que los precios aumenten en el futuro. Los efectos positivos incluyen la reducción del desempleo debido a la rigidez de los salarios nominales , [11] permitiendo al banco central una mayor libertad para llevar a cabo la política monetaria , alentando los préstamos y la inversión en lugar del acaparamiento de dinero y evitando las ineficiencias asociadas con la deflación.

Hoy en día, algunos economistas están a favor de una tasa de inflación baja y constante, aunque la inflación es menos popular entre el público en general que entre los economistas, ya que "... la inflación transfiere simultáneamente parte de los ingresos de las personas a manos del gobierno". [12] Una inflación baja (a diferencia de cero o negativa ) reduce la probabilidad de recesiones económicas al permitir que el mercado laboral se ajuste más rápidamente en una recesión y reduce el riesgo de que una trampa de liquidez impida que la política monetaria estabilice la economía al tiempo que evita los costos asociados con una inflación alta. [13] La tarea de mantener la tasa de inflación baja y estable generalmente se le da a los bancos centrales que controlan la política monetaria, normalmente a través de la fijación de tasas de interés y realizando operaciones de mercado abierto . [10]

El término tiene su origen en el latín inflare (inflar). Conceptualmente, la inflación se refiere a la tendencia general de los precios, no a los cambios en un precio específico. Por ejemplo, si la gente decide comprar más pepinos que tomates, los pepinos se vuelven más caros y los tomates más baratos. Estos cambios no están relacionados con la inflación; reflejan un cambio en los gustos. La inflación está relacionada con el valor de la moneda en sí. Cuando la moneda estaba vinculada al oro, si se encontraban nuevos depósitos de oro, el precio del oro y el valor de la moneda caerían y, en consecuencia, los precios de todos los demás bienes subirían. [14]

En el siglo XIX, los economistas clasificaron tres factores separados que causan un aumento o una caída en el precio de los bienes: un cambio en el valor o los costos de producción del bien, un cambio en el precio del dinero que entonces era generalmente una fluctuación en el precio de la mercancía del contenido metálico en la moneda, y la depreciación de la moneda resultante de un aumento de la oferta de moneda en relación con la cantidad de metal canjeable que respalda la moneda. Después de la proliferación de billetes privados impresos durante la Guerra Civil estadounidense , el término "inflación" comenzó a aparecer como una referencia directa a la depreciación de la moneda que se produjo cuando la cantidad de billetes canjeables superó la cantidad de metal disponible para su canje. En ese momento, el término inflación se refería a la devaluación de la moneda, y no a un aumento en el precio de los bienes. [15] Esta relación entre el exceso de oferta de billetes y la consiguiente depreciación de su valor fue observada por economistas clásicos anteriores, como David Hume y David Ricardo , quienes luego examinaron y debatieron qué efecto tiene una devaluación de la moneda sobre el precio de los bienes. [16]

Otros conceptos económicos relacionados con la inflación incluyen: deflación : una caída en el nivel general de precios; [17] desinflación : una disminución en la tasa de inflación; [18] hiperinflación : una espiral inflacionaria fuera de control; [19] estanflación : una combinación de inflación, crecimiento económico lento y alto desempleo; [20] reflación : un intento de elevar el nivel general de precios para contrarrestar las presiones deflacionarias; [21] e inflación de precios de activos : un aumento general en los precios de los activos financieros sin un aumento correspondiente en los precios de los bienes o servicios; [22] agflación : un aumento avanzado en el precio de los alimentos y los cultivos agrícolas industriales en comparación con el aumento general de los precios. [23]

Las formas más específicas de inflación se refieren a sectores cuyos precios varían de manera semiindependiente de la tendencia general. La "inflación de los precios de la vivienda" se aplica a los cambios en el índice de precios de la vivienda [24], mientras que la "inflación de la energía" está dominada por los costos del petróleo y el gas. [25]

La inflación ha sido una característica de la historia durante todo el período en que el dinero se ha utilizado como medio de pago. Una de las primeras inflaciones documentadas ocurrió en el imperio de Alejandro Magno en el año 330 a . C. [26] Históricamente, cuando se utilizaba el dinero-mercancía , se alternaban períodos de inflación y deflación dependiendo de la condición de la economía. Sin embargo, cuando se producían grandes y prolongadas infusiones de oro o plata en una economía, esto podía dar lugar a largos períodos de inflación.

La adopción de la moneda fiduciaria por muchos países, a partir del siglo XVIII, hizo posible variaciones mucho mayores en la oferta de dinero. [27] Se han producido aumentos rápidos en la oferta monetaria varias veces en países que experimentaban crisis políticas, lo que produjo hiperinflaciones : episodios de tasas de inflación extremas mucho más altas que las observadas en períodos anteriores de dinero-mercancía . La hiperinflación en la República de Weimar de Alemania es un ejemplo notable. La hiperinflación en Venezuela es la más alta del mundo, con una tasa de inflación anual de 833,997% a octubre de 2018. [28]

Históricamente, han ocurrido inflaciones de diversas magnitudes, intercaladas con períodos deflacionarios correspondientes, [26] desde la revolución de precios del siglo XVI, impulsada por la inundación de oro y particularmente plata confiscada y extraída por los españoles en América Latina, hasta la mayor inflación de papel moneda de todos los tiempos en Hungría después de la Segunda Guerra Mundial. [29]

Sin embargo, desde la década de 1980, la inflación se ha mantenido baja y estable en los países con bancos centrales independientes , lo que ha llevado a una moderación del ciclo económico y a una reducción de la variación en la mayoría de los indicadores macroeconómicos, un acontecimiento conocido como la Gran Moderación . [30]

La conquista del Imperio persa por parte de Alejandro Magno en el año 330 a. C. fue seguida por uno de los primeros períodos de inflación documentados en el mundo antiguo. [26] A lo largo de la historia se han producido rápidos aumentos en la cantidad de dinero o en la oferta monetaria general en muchas sociedades diferentes, que cambiaron con las diferentes formas de dinero utilizadas. [31] [32] Por ejemplo, cuando se usaba plata como moneda, el gobierno podía recolectar monedas de plata, fundirlas, mezclarlas con otros metales menos valiosos como el cobre o el plomo y volver a emitirlas al mismo valor nominal , un proceso conocido como devaluación . En el ascenso de Nerón como emperador romano en el año 54 d. C., el denario contenía más del 90% de plata, pero en la década de 270 casi no quedaba plata. Al diluir la plata con otros metales, el gobierno podía emitir más monedas sin aumentar la cantidad de plata utilizada para fabricarlas. Cuando el costo de cada moneda se reduce de esta manera, el gobierno se beneficia de un aumento del señoreaje . [33] Esta práctica aumentaría la oferta monetaria, pero al mismo tiempo se reduciría el valor relativo de cada moneda. A medida que el valor relativo de las monedas se reduce, los consumidores necesitarían dar más monedas a cambio de los mismos bienes y servicios que antes. Estos bienes y servicios experimentarían un aumento de precio a medida que se reduce el valor de cada moneda. [34] Nuevamente a fines del siglo III d. C. durante el reinado de Diocleciano , el Imperio Romano experimentó una rápida inflación. [26]

La dinastía Song de China introdujo la práctica de imprimir papel moneda para crear moneda fiduciaria . [35] Durante la dinastía Yuan mongol , el gobierno gastó una gran cantidad de dinero en guerras costosas y reaccionó imprimiendo más dinero, lo que provocó inflación. [36] Por temor a la inflación que asoló a la dinastía Yuan, la dinastía Ming inicialmente rechazó el uso de papel moneda y volvió a utilizar monedas de cobre. [37]

Durante el hajj del rey maliense Mansa Musa a La Meca en 1324, se dice que lo acompañó una caravana de camellos que incluía a miles de personas y casi un centenar de camellos. Cuando pasó por El Cairo , gastó o regaló tanto oro que deprimió su precio en Egipto durante más de una década, [38] reduciendo su poder adquisitivo. Un historiador árabe contemporáneo comentó sobre la visita de Mansa Musa:

El oro estaba muy caro en Egipto hasta que llegaron los egipcios en aquel año. El mitzal no bajaba de 25 dirhams y, por lo general, era más caro, pero a partir de entonces su valor descendió y se abarató, y se ha mantenido barato hasta ahora. El mitzal no supera los 22 dirhams o menos. Así ha sido durante unos doce años hasta el día de hoy, debido a la gran cantidad de oro que trajeron a Egipto y gastaron allí [...].

— Chihab Al-Umari , Reino de Malí [39]

No hay evidencia confiable de inflación en Europa durante los mil años que siguieron a la caída del Imperio Romano, pero sí existen datos confiables desde la Edad Media en adelante. En su mayoría, los episodios inflacionarios medievales fueron modestos y hubo una tendencia a que los períodos inflacionarios fueran seguidos por períodos deflacionarios. [26]

Desde la segunda mitad del siglo XV hasta la primera mitad del siglo XVII, Europa occidental experimentó un importante ciclo inflacionario conocido como la " revolución de los precios ", [40] [41] con precios que en promedio aumentaron quizás seis veces en 150 años. Esto a menudo se atribuye a la afluencia de oro y plata del Nuevo Mundo a la España de los Habsburgo , [42] con una mayor disponibilidad de plata en una Europa previamente escaseando de efectivo que causó una inflación generalizada. [43] [44] La recuperación de la población europea de la Peste Negra comenzó antes de la llegada del metal del Nuevo Mundo, y puede haber iniciado un proceso de inflación que la plata del Nuevo Mundo agravó más tarde en el siglo XVI. [45]

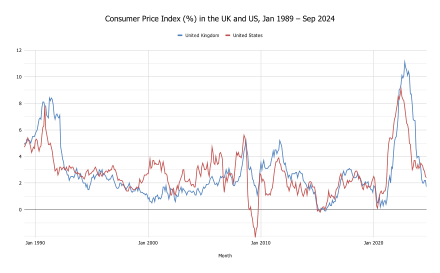

Un patrón de períodos intermitentes de inflación y deflación persistió durante siglos hasta la Gran Depresión en la década de 1930, que se caracterizó por una deflación importante. Sin embargo, desde la Gran Depresión, ha habido una tendencia general a que los precios aumenten cada año. En la década de 1970 y principios de la de 1980, la inflación anual en la mayoría de los países industrializados alcanzó dos dígitos (diez por ciento o más). La era de inflación de dos dígitos fue de corta duración, sin embargo, la inflación a mediados de la década de 1980 regresó a niveles más modestos. En medio de esta tendencia general, ha habido episodios espectaculares de alta inflación en países individuales en Europa de entreguerras , hacia el final del gobierno nacionalista chino en 1948-1949, y más tarde en algunos países latinoamericanos, en Israel y en Zimbabwe. Algunos de estos episodios se consideran períodos de hiperinflación , que normalmente designan tasas de inflación que superan el 50 por ciento mensual. [26]

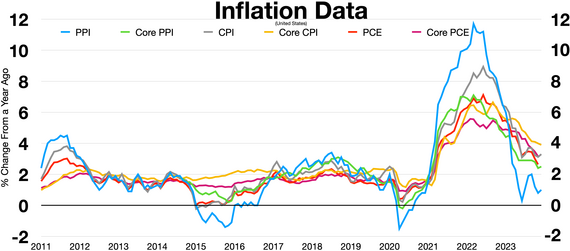

Dado que existen muchas medidas posibles del nivel de precios, existen muchas medidas posibles de la inflación de precios. Con mayor frecuencia, el término "inflación" se refiere a un aumento en un índice de precios amplio que representa el nivel general de precios de los bienes y servicios en la economía. El índice de precios al consumidor (IPC), el índice de precios de los gastos de consumo personal (IPCP) y el deflactor del PIB son algunos ejemplos de índices de precios amplios. Sin embargo, "inflación" también puede usarse para describir un nivel de precios en aumento dentro de un conjunto más estrecho de activos, bienes o servicios dentro de la economía, como materias primas (incluidos alimentos, combustibles, metales), activos tangibles (como bienes raíces), servicios (como entretenimiento y atención médica) o mano de obra . Aunque a menudo se dice casualmente que los valores de los activos de capital se "inflan", esto no debe confundirse con la inflación como término definido; una descripción más precisa para un aumento en el valor de un activo de capital es la apreciación. El índice de precios al productor (ICP) , el índice de costos de empleo (ICE) son ejemplos de índices de precios estrechos utilizados para medir la inflación de precios en sectores particulares de la economía. La inflación básica es una medida de la inflación para un subconjunto de los precios al consumidor que excluye los precios de los alimentos y la energía, que suben y bajan más que otros precios en el corto plazo. La Junta de la Reserva Federal presta especial atención a la tasa de inflación básica para obtener una mejor estimación de las tendencias de inflación futuras a largo plazo en general. [47]

La tasa de inflación se calcula más comúnmente determinando el movimiento o cambio en un índice de precios, típicamente el índice de precios al consumidor . [48]

La tasa de inflación es el cambio porcentual de un índice de precios a lo largo del tiempo. El índice de precios al por menor también es una medida de inflación que se utiliza habitualmente en el Reino Unido. Es más amplio que el IPC y contiene una canasta más grande de bienes y servicios. La inflación está impulsada políticamente y las políticas pueden influir directamente en la tendencia de la inflación.

El RPI es indicativo de las experiencias de una amplia gama de tipos de hogares, en particular los hogares de bajos ingresos. [49]

Para ilustrar el método de cálculo, en enero de 2007, el índice de precios al consumidor de Estados Unidos fue de 202,416 y en enero de 2008 fue de 211,080. La fórmula para calcular la tasa porcentual anual de inflación del IPC a lo largo del año es:

La tasa de inflación resultante para el IPC en este período de un año es del 4,28%, lo que significa que el nivel general de precios para los consumidores estadounidenses típicos aumentó aproximadamente un cuatro por ciento en 2007. [50]

Otros índices de precios ampliamente utilizados para calcular la inflación de precios incluyen los siguientes:

Otras medidas comunes de inflación son:

∴

En algunos casos, las medidas tienen como objetivo ser más humorísticas o reflejar un lugar en particular. Entre ellas se incluyen:

Para medir la inflación en una economía se necesitan medios objetivos para diferenciar los cambios en los precios nominales de un conjunto común de bienes y servicios, y distinguirlos de los cambios de precios que resultan de cambios en el valor, como el volumen, la calidad o el rendimiento. Por ejemplo, si el precio de una lata de maíz cambia de $0,90 a $1,00 en el transcurso de un año, sin cambios en la calidad, entonces esta diferencia de precio representa inflación. Sin embargo, este cambio de precio único no representaría la inflación general en una economía en general. La inflación general se mide como el cambio de precio de una gran "canasta" de bienes y servicios representativos. Este es el propósito de un índice de precios , que es el precio combinado de una "canasta" de muchos bienes y servicios. El precio combinado es la suma de los precios ponderados de los artículos en la "canasta". Un precio ponderado se calcula multiplicando el precio unitario de un artículo por la cantidad de ese artículo que compra el consumidor promedio. La fijación de precios ponderada es necesaria para medir el efecto de los cambios de precio unitario individuales en la inflación general de la economía. El índice de precios al consumidor , por ejemplo, utiliza datos recopilados mediante encuestas a hogares para determinar qué proporción del gasto general del consumidor típico se destina a bienes y servicios específicos, y pondera los precios promedio de esos artículos en consecuencia. Esos precios promedio ponderados se combinan para calcular el precio general. Para relacionar mejor los cambios de precios a lo largo del tiempo, los índices suelen elegir un precio de "año base" y le asignan un valor de 100. Los precios del índice en los años posteriores se expresan luego en relación con el precio del año base. [56] Al comparar las medidas de inflación para varios períodos, también hay que tener en cuenta el efecto base .

Las medidas de inflación suelen modificarse con el tiempo, ya sea en lo que respecta al peso relativo de los bienes en la canasta o en la forma en que se comparan los bienes y servicios del presente con los del pasado. Las ponderaciones de la canasta se actualizan periódicamente, generalmente cada año, para adaptarse a los cambios en el comportamiento de los consumidores. Los cambios repentinos en el comportamiento de los consumidores aún pueden introducir un sesgo de ponderación en la medición de la inflación. Por ejemplo, durante la pandemia de COVID-19 se ha demostrado que la canasta de bienes y servicios ya no era representativa del consumo durante la crisis, ya que numerosos bienes y servicios ya no podían consumirse debido a las medidas de contención gubernamentales ("confinamientos"). [57] [58]

Con el tiempo, también se realizan ajustes en el tipo de bienes y servicios seleccionados para reflejar los cambios en los tipos de bienes y servicios adquiridos por los "consumidores típicos". Pueden introducirse nuevos productos, desaparecer productos antiguos, puede cambiar la calidad de los productos existentes y pueden modificarse las preferencias de los consumidores. Es natural que distintos segmentos de la población consuman diferentes "canastas" de bienes y servicios e incluso pueden experimentar diferentes tasas de inflación. Se sostiene que las empresas han invertido más innovación en reducir los precios para las familias ricas que para las familias pobres. [59]

Las cifras de inflación suelen ajustarse estacionalmente para diferenciar los cambios cíclicos de costos esperados. Por ejemplo, se espera que los costos de calefacción de los hogares aumenten en los meses más fríos, y a menudo se utilizan ajustes estacionales al medir la inflación para compensar los picos cíclicos de la demanda de energía o combustible. Las cifras de inflación pueden promediarse o someterse de otro modo a técnicas estadísticas para eliminar el ruido estadístico y la volatilidad de los precios individuales. [60] [61]

Al analizar la inflación, las instituciones económicas pueden centrarse sólo en ciertos tipos de precios o índices especiales , como el índice de inflación básica que utilizan los bancos centrales para formular la política monetaria . [62]

La mayoría de los índices de inflación se calculan a partir de promedios ponderados de variaciones de precios seleccionadas, lo que necesariamente introduce distorsión y puede dar lugar a disputas legítimas sobre cuál es la tasa de inflación real. Este problema se puede superar incluyendo en el cálculo todas las variaciones de precios disponibles y luego eligiendo el valor mediano . [63] En otros casos, los gobiernos pueden informar intencionalmente tasas de inflación falsas; por ejemplo, durante la presidencia de Cristina Kirchner (2007-2015), el gobierno de Argentina fue criticado por manipular datos económicos, como las cifras de inflación y PIB, para obtener beneficios políticos y reducir los pagos de su deuda indexada a la inflación. [64] [65]

Según las investigaciones, la inflación real es un punto porcentual inferior a la oficial. Por lo tanto, la meta de inflación del 2% es necesaria para evitar que la inflación real se acerque a cero o incluso se produzca deflación. Las razones son las siguientes: [66]

Sin embargo, la gente sobreestima la inflación incluso en comparación con la inflación medida, debido a que se concentran más en los bienes de consumo común que en los bienes duraderos, y más en los aumentos de precios que en las disminuciones de precios. [68]

Por otra parte, distintas personas tienen distintas cestas de compra y, por tanto, se enfrentan a distintas tasas de inflación. [68]

Las expectativas de inflación o inflación esperada son la tasa de inflación que se anticipa para algún tiempo en el futuro previsible. Hay dos enfoques principales para modelar la formación de expectativas de inflación. Las expectativas adaptativas las modelan como un promedio ponderado de lo que se esperaba un período antes y la tasa de inflación real que ocurrió más recientemente. Las expectativas racionales las modelan como imparciales, en el sentido de que la tasa de inflación esperada no es sistemáticamente superior o sistemáticamente inferior a la tasa de inflación que realmente ocurre.

Una encuesta de larga data sobre las expectativas de inflación es la encuesta de la Universidad de Michigan. [69]

Las expectativas de inflación afectan a la economía de varias maneras. Están más o menos incorporadas a las tasas de interés nominales , de modo que un aumento (o una caída) en la tasa de inflación esperada normalmente resultará en un aumento (o una caída) en las tasas de interés nominales, dando un efecto menor o ninguno en las tasas de interés reales . Además, una mayor inflación esperada tiende a estar incorporada a la tasa de aumentos salariales, dando un efecto menor o ninguno en los cambios en los salarios reales . Más aún, la respuesta de las expectativas inflacionarias a la política monetaria puede influir en la división de los efectos de la política entre inflación y desempleo (véase credibilidad de la política monetaria ).

Las teorías sobre el origen y las causas de la inflación existen desde al menos el siglo XVI. Dos teorías rivales, la teoría cuantitativa del dinero y la doctrina de los billetes reales , aparecieron bajo diversos disfraces durante los debates que duraron un siglo sobre el comportamiento recomendado de los bancos centrales. En el siglo XX, las opiniones keynesianas , monetaristas y neoclásicas (también conocidas como expectativas racionales ) sobre la inflación dominaron los debates macroeconómicos posteriores a la Segunda Guerra Mundial , que a menudo eran acalorados debates intelectuales, hasta que se llegó a algún tipo de síntesis de las diversas teorías a finales de siglo.

La revolución de los precios que se produjo entre 1550 y 1700 provocó que varios pensadores presentaran lo que hoy se considera como las primeras formulaciones de la teoría cuantitativa del dinero (TMC). Otros autores contemporáneos atribuyeron el aumento de los niveles de precios a la devaluación de las monedas nacionales. Investigaciones posteriores han demostrado que también la creciente producción de las minas de plata de Europa central y un aumento de la velocidad del dinero debido a las innovaciones en la tecnología de pago, en particular el mayor uso de letras de cambio , contribuyeron a la revolución de los precios. [70]

Una teoría alternativa, la doctrina de los billetes reales (RBD), se originó en los siglos XVII y XVIII, recibiendo su primera exposición autorizada en La riqueza de las naciones de Adam Smith . [71] Afirma que los bancos deberían emitir su dinero a cambio de billetes reales a corto plazo de valor adecuado. Mientras los bancos solo emitan un dólar a cambio de activos que valgan al menos un dólar, los activos del banco emisor se moverán naturalmente al ritmo de su emisión de dinero, y el dinero mantendrá su valor. Si el banco no logra obtener o mantener activos de valor adecuado, entonces el dinero del banco perderá valor, al igual que cualquier título financiero perderá valor si su respaldo de activos disminuye. La doctrina de los billetes reales (también conocida como teoría del respaldo) afirma, por tanto, que la inflación se produce cuando el dinero supera los activos de su emisor. La teoría cuantitativa del dinero, en cambio, afirma que la inflación se produce cuando el dinero supera la producción de bienes de la economía.

Durante el siglo XIX, tres escuelas diferentes debatieron estas cuestiones: la Escuela Monetaria Británica defendía una teoría cuantitativa, creyendo que las emisiones de billetes del Banco de Inglaterra deberían variar de uno a uno con las reservas de oro del banco. En contraste con esto, la Escuela Bancaria Británica seguía la doctrina de los billetes reales, recomendando que las operaciones del banco deberían regirse por las necesidades del comercio: los bancos deberían poder emitir moneda contra letras de cambio, es decir, "billetes reales" que compran a los comerciantes. Un tercer grupo, la Escuela Bancaria Libre, sostenía que los bancos privados competitivos no emitirían en exceso, aunque se pudiera creer que un banco central monopolista lo haría. [72]

El debate entre la teoría monetaria o cuantitativa y las escuelas bancarias durante el siglo XIX prefigura las cuestiones actuales sobre la credibilidad del dinero en el presente. En el siglo XIX, las escuelas bancarias tuvieron mayor influencia en la política en los Estados Unidos y Gran Bretaña, mientras que las escuelas monetarias tuvieron más influencia "en el continente", es decir, en los países no británicos, particularmente en la Unión Monetaria Latina y la Unión Monetaria Escandinava .

Durante la controversia bullionista durante las guerras napoleónicas , David Ricardo argumentó que el Banco de Inglaterra había incurrido en una sobreemisión de billetes bancarios, lo que llevó a aumentos de precios de las materias primas. A fines del siglo XIX, los partidarios de la teoría cuantitativa del dinero liderados por Irving Fisher debatieron con los partidarios del bimetalismo . Más tarde, Knut Wicksell intentó explicar los movimientos de precios como resultado de shocks reales en lugar de movimientos en la oferta monetaria, afirmaciones rotundas de la doctrina de los billetes reales. [70]

En 2019, los historiadores monetarios Thomas M. Humphrey y Richard Timberlake publicaron "El oro, la doctrina de los billetes reales y la Reserva Federal: fuentes del desorden monetario 1922-1938". [73]

En su obra principal de 1936, Teoría general del empleo, el interés y el dinero, John Maynard Keynes destacó que los salarios y los precios eran rígidos en el corto plazo, pero respondían gradualmente a los shocks de demanda agregada . Estos podían surgir de muchas fuentes diferentes, por ejemplo, movimientos autónomos en la inversión o fluctuaciones en la riqueza privada o las tasas de interés. [26] La política económica también podía afectar la demanda, la política monetaria al afectar las tasas de interés y la política fiscal, ya sea directamente a través del nivel de gasto de consumo final del gobierno o indirectamente al cambiar el ingreso disponible a través de cambios en los impuestos.

Las diversas fuentes de variación de la demanda agregada provocarán ciclos tanto en los niveles de producción como de precios. Inicialmente, un cambio en la demanda afectará principalmente a la producción debido a la rigidez de los precios, pero con el tiempo los precios y los salarios se ajustarán para reflejar el cambio en la demanda. En consecuencia, los movimientos en la producción real y los precios estarán correlacionados positivamente, pero no fuertemente. [26]

Las propuestas de Keynes formaron la base de la economía keynesiana que llegó a dominar la investigación macroeconómica y la política económica en las primeras décadas después de la Segunda Guerra Mundial. [10] : 526 Otros economistas keynesianos desarrollaron y reformaron varias de las ideas de Keynes. Es importante destacar que Alban William Phillips en 1958 publicó evidencia indirecta de una relación negativa entre la inflación y el desempleo, lo que confirma el énfasis keynesiano en una correlación positiva entre los aumentos en la producción real (normalmente acompañados por una caída en el desempleo) y los precios en aumento, es decir, la inflación. Los hallazgos de Phillips fueron confirmados por otros análisis empíricos y se conocieron como curva de Phillips . Rápidamente se volvió central para el pensamiento macroeconómico, aparentemente ofreciendo un equilibrio estable entre la estabilidad de precios y el empleo. La curva se interpretó para implicar que un país podría lograr un bajo desempleo si estaba dispuesto a tolerar una tasa de inflación más alta o viceversa. [10] : 173

El modelo de la curva de Phillips describió bien la experiencia de Estados Unidos en la década de 1960, pero no logró describir la estanflación experimentada en la década de 1970 .

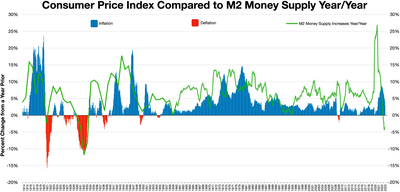

Durante la década de 1960, la visión keynesiana de la inflación y la política macroeconómica en su conjunto fueron desafiadas por las teorías monetaristas , lideradas por Milton Friedman . [10] : 528–529 Friedman afirmó famosamente que "la inflación es siempre y en todas partes un fenómeno monetario". [74] Revivió la teoría cuantitativa del dinero de Irving Fisher y otros, convirtiéndola en un principio central del pensamiento monetarista, argumentando que el factor más significativo que influye en la inflación o la deflación es la rapidez con la que la oferta monetaria crece o se contrae. [75]

La teoría cuantitativa del dinero, en términos simples, dice que cualquier cambio en la cantidad de dinero en un sistema cambiará el nivel de precios. Esta teoría comienza con la ecuación de intercambio :

dónde

En esta fórmula, el nivel general de precios está relacionado con el nivel de actividad económica real ( Q ), la cantidad de dinero ( M ) y la velocidad del dinero ( V ). La fórmula en sí es simplemente una identidad contable no controvertida porque la velocidad del dinero ( V ) se define residualmente a partir de la ecuación como la relación entre el gasto nominal final ( Q) y la cantidad de dinero ( M ). [76] : 99

Los monetaristas asumieron además que la velocidad del dinero no se ve afectada por la política monetaria (al menos en el largo plazo), que el valor real de la producción también es exógeno en el largo plazo, siendo su valor de largo plazo determinado independientemente por la capacidad productiva de la economía, y que la oferta monetaria es exógena y puede ser controlada por las autoridades monetarias. Bajo estos supuestos, el principal impulsor del cambio en el nivel general de precios son los cambios en la cantidad de dinero. [76] En consecuencia, los monetaristas sostenían que la política monetaria, no la política fiscal, era el instrumento más potente para influir en la demanda agregada, la producción real y, finalmente, la inflación. Esto era contrario al pensamiento keynesiano que en principio reconocía un papel para la política monetaria, pero en la práctica creía que el efecto de los cambios en las tasas de interés sobre la economía real era leve, haciendo de la política monetaria un instrumento ineficaz, prefiriendo la política fiscal. [10] : 528 Por el contrario, los monetaristas consideraban que la política fiscal, o el gasto público y los impuestos, eran ineficaces para controlar la inflación. [75]

Friedman también cuestionó la visión keynesiana tradicional sobre la curva de Phillips. Él, junto con Edmund Phelps , sostuvo que la disyuntiva entre inflación y desempleo implícita en la curva de Phillips era sólo temporal, pero no permanente. Si los políticos intentaran explotarla, eventualmente desaparecería porque con el tiempo se incorporaría una mayor inflación a las expectativas económicas de los hogares y las empresas. [10] : 528–529 Esta línea de pensamiento condujo al concepto de producto potencial (a veces llamado "producto interno bruto natural"), un nivel de PIB donde la economía es estable en el sentido de que la inflación no disminuirá ni aumentará. Este nivel puede cambiar con el tiempo cuando cambian las restricciones institucionales o naturales. Corresponde a la tasa de desempleo no aceleradora de la inflación, NAIRU , o la tasa "natural" de desempleo (a veces llamada el nivel "estructural" de desempleo). [10] Si el PIB excede su potencial (y, en consecuencia, el desempleo está por debajo de la NAIRU), la teoría dice que la inflación se acelerará a medida que los proveedores aumenten sus precios. Si el PIB cae por debajo de su nivel potencial (y el desempleo está por encima de la NAIRU), la inflación se desacelerará a medida que los proveedores intenten llenar el exceso de capacidad, reduciendo los precios y socavando la inflación. [77]

A principios de los años 1970, la teoría de las expectativas racionales liderada por economistas como Robert Lucas , Thomas Sargent y Robert Barro transformó radicalmente el pensamiento macroeconómico. Sostuvieron que los actores económicos miran racionalmente hacia el futuro cuando intentan maximizar su bienestar, y no responden únicamente a los costos de oportunidad y presiones inmediatas. [10] : 529–530 En esta visión, las expectativas y estrategias futuras también son importantes para la inflación. Una implicación fue que los agentes anticiparían el comportamiento probable de los bancos centrales y basarían sus propias acciones en estas expectativas. Un banco central que tenga reputación de ser "blando" con la inflación generará altas expectativas de inflación, lo que nuevamente será autocumplido cuando todos los agentes incorporen expectativas de alta inflación futura en sus contratos nominales como los acuerdos salariales. Por otro lado, si el banco central tiene reputación de ser "duro" con la inflación, entonces se creerá en ese anuncio de política y las expectativas inflacionarias bajarán rápidamente, lo que permitirá que la inflación misma baje rápidamente con una perturbación económica mínima. La implicación es que la credibilidad se vuelve muy importante para los bancos centrales en la lucha contra la inflación. [10] : 467–469

Los acontecimientos de la década de 1970 demostraron que Milton Friedman y otros críticos de la curva de Phillips tradicional tenían razón: la relación entre la tasa de inflación y la tasa de desempleo se rompió. Finalmente, se estableció un consenso de que la ruptura se debía a que los agentes cambiaban sus expectativas de inflación, lo que confirmaba la teoría de Friedman. Como consecuencia, la noción de una tasa natural de desempleo (alternativamente llamada tasa estructural de desempleo) fue aceptada por la mayoría de los economistas, lo que significa que hay un nivel específico de desempleo que es compatible con una inflación estable. Por lo tanto, la política de estabilización debe tratar de dirigir la actividad económica de modo que la tasa de desempleo real converja hacia ese nivel. [10] : 176–189 El equilibrio entre la tasa de desempleo y la inflación implícito en Phillips se mantiene así en el corto plazo, pero no en el largo plazo. [78] Además, las crisis del petróleo de la década de 1970, que causaron al mismo tiempo un aumento del desempleo y de la inflación (es decir, estanflación ), llevaron a un amplio reconocimiento por parte de los economistas de que los shocks de oferta podían afectar independientemente a la inflación. [26] [10] : 529

Durante la década de 1980 surgió un grupo de investigadores llamados nuevos keynesianos que aceptaron muchos conceptos originalmente no keynesianos como la importancia de la política monetaria, la existencia de un nivel natural de desempleo y la incorporación de la formación de expectativas racionales como un punto de referencia razonable. Al mismo tiempo creían, como Keynes, que varias imperfecciones del mercado en diferentes mercados como los mercados laborales y financieros también eran importantes de estudiar para comprender tanto la generación de inflación como los ciclos económicos . [10] : 533–534 Durante las décadas de 1980 y 1990, a menudo hubo acalorados debates intelectuales entre los nuevos keynesianos y los nuevos clásicos, pero en la década de 2000, gradualmente surgió una síntesis. El resultado ha sido llamado el nuevo modelo keynesiano , [10] : 535 la " nueva síntesis neoclásica " [79] [80] o simplemente el modelo del "nuevo consenso". [79]

Una visión común que comenzó alrededor del año 2000 y se mantiene hasta el presente sobre la inflación y sus causas se puede ilustrar con una curva de Phillips moderna que incluye un papel para los shocks de oferta y las expectativas de inflación además del papel original de la demanda agregada (que determina las fluctuaciones del empleo y el desempleo) en la influencia de la tasa de inflación. [10] En consecuencia, los shocks de demanda, los shocks de oferta y las expectativas de inflación son todos determinantes potencialmente importantes de la inflación, [81] lo que confirma la base del antiguo modelo triangular de Robert J. Gordon : [82]

El papel importante de las expectativas racionales es reconocido por el énfasis en la credibilidad por parte de los bancos centrales y otros responsables de la formulación de políticas . [79] La afirmación monetarista de que la política monetaria por sí sola podría controlar con éxito la inflación formó parte del nuevo consenso que reconoció que tanto la política monetaria como la fiscal son herramientas importantes para influir en la demanda agregada. [79] [10] : 528 De hecho, la política monetaria se considera en circunstancias normales como el instrumento preferible para contener la inflación. [81] [10] Al mismo tiempo, la mayoría de los bancos centrales han abandonado el intento de apuntar al crecimiento del dinero como originalmente defendieron los monetaristas. En cambio, la mayoría de los bancos centrales de los países desarrollados se centran en ajustar las tasas de interés para lograr un objetivo explícito de inflación. [86] [10] : 505–509 La razón de la renuencia de los bancos centrales a seguir los objetivos de crecimiento del dinero es que las medidas de la masa monetaria que los bancos centrales pueden controlar estrictamente, por ejemplo, la base monetaria , no están muy estrechamente vinculadas a la demanda agregada, mientras que, por el contrario, las medidas de la oferta monetaria como M2 , que en algunos casos están más estrechamente correlacionadas con la demanda agregada, son difíciles de controlar para el banco central. Además, en muchos países la relación entre la demanda agregada y todas las medidas de la masa monetaria se ha roto en las últimas décadas, lo que debilita aún más el argumento a favor de las normas de política monetaria centradas en la oferta monetaria. [86] : 608

Sin embargo, aunque más discutido en la década de 1970, las encuestas de miembros de la Asociación Económica Americana (AEA) desde la década de 1990 han demostrado que la mayoría de los economistas profesionales estadounidenses en general están de acuerdo con la afirmación "La inflación es causada principalmente por un crecimiento excesivo en la oferta monetaria", mientras que las mismas encuestas han mostrado una falta de consenso por parte de los miembros de la AEA desde la década de 1990 de que "En el corto plazo, una reducción en el desempleo hace que la tasa de inflación aumente" se ha desarrollado a pesar de un mayor acuerdo con la afirmación en la década de 1970. [lista 1]

La escasez de viviendas [92] [93] [94] [95] y el cambio climático [96] [97] [98] [99] han sido citados como impulsores importantes de la inflación en el siglo XXI.

En 2021-2022, la mayoría de los países experimentaron un aumento considerable de la inflación , que alcanzó su punto máximo en 2022 y disminuyó en 2023. Se cree que las causas son una combinación de shocks de demanda y oferta, mientras que las expectativas de inflación en general parecen permanecer ancladas (a mayo de 2023). [100] Las posibles causas del lado de la demanda incluyen la política fiscal y monetaria expansiva a raíz de la pandemia mundial de COVID-19 , mientras que los shocks de oferta incluyen problemas en la cadena de suministro también causados por la pandemia [100] y exacerbados por el aumento de los precios de la energía tras la invasión rusa de Ucrania en 2022.

El término inflación de vendedores fue acuñado durante este período para describir el efecto de las ganancias corporativas como una posible causa de inflación: la inelasticidad de precios puede contribuir a la inflación cuando las empresas se consolidan , tendiendo a apoyar condiciones de monopolio o monopsonio en cualquier parte a lo largo de la cadena de suministro de bienes o servicios. Cuando esto ocurre, las empresas pueden proporcionar un mayor valor para los accionistas al tomar una mayor proporción de las ganancias que al invertir en proporcionar mayores volúmenes de sus productos. [101] [102] Poco después de que se calmaran los shocks iniciales de los precios de la energía causados por la invasión rusa de Ucrania, las compañías petroleras descubrieron que las restricciones de la cadena de suministro, ya exacerbadas por la pandemia mundial en curso, apoyaban la inelasticidad de precios, es decir, comenzaron a reducir los precios para igualar el precio del petróleo cuando caía mucho más lentamente de lo que habían aumentado sus precios cuando los costos subieron. [103]

La teoría cuantitativa del dinero ha sido popular durante mucho tiempo entre los críticos libertarios-conservadores de la Reserva Federal. Durante la pandemia de COVID y sus consecuencias inmediatas, la oferta monetaria M2 aumentó al ritmo más rápido en décadas, lo que llevó a algunos a vincular el crecimiento con el aumento de la inflación de 2021-2023. El presidente de la Fed, Jerome Powell, dijo en diciembre de 2021 que el vínculo alguna vez fuerte entre la oferta monetaria y la inflación "terminó hace unos 40 años", debido a las innovaciones financieras y la desregulación. Los presidentes anteriores de la Fed, Ben Bernanke y Alan Greenspan , habían coincidido previamente con esta posición. La medida más amplia de la oferta monetaria, M3, aumentó alrededor del 45% entre 2010 y 2015, mucho más rápido que el crecimiento del PIB, pero la tasa de inflación disminuyó durante ese período, lo opuesto a lo que habría predicho el monetarismo. También se citó una velocidad del dinero menor que la históricamente [104] como causa de un efecto disminuido del crecimiento de la oferta monetaria sobre la inflación. [105] [106]

Además, existen teorías sobre la inflación aceptadas por economistas ajenos a la corriente dominante . La Escuela Austriaca subraya que la inflación no es uniforme para todos los activos, bienes y servicios. La inflación depende de las diferencias en los mercados y de dónde entran en la economía el dinero y el crédito recién creados. Ludwig von Mises dijo que la inflación debería referirse a un aumento en la cantidad de dinero, que no se ve compensado por un aumento correspondiente en la necesidad de dinero, y que la inflación de precios seguirá necesariamente, dejando siempre a una nación más pobre [107] . [108] [109]

La inflación es la disminución del poder adquisitivo de una moneda. Es decir, cuando el nivel general de precios aumenta, cada unidad monetaria puede comprar menos bienes y servicios en conjunto. El efecto de la inflación difiere en los distintos sectores de la economía, ya que algunos sectores se ven afectados negativamente mientras que otros se benefician. Por ejemplo, con la inflación, aquellos segmentos de la sociedad que poseen activos físicos, como propiedades, acciones, etc., se benefician del aumento del precio/valor de sus tenencias, mientras que quienes buscan adquirirlos tendrán que pagar más por ellos. Su capacidad para hacerlo dependerá del grado en que sus ingresos sean fijos. Por ejemplo, los aumentos en los pagos a trabajadores y jubilados a menudo van por detrás de la inflación, y para algunas personas los ingresos son fijos. Además, las personas o instituciones con activos en efectivo experimentarán una disminución en el poder adquisitivo del efectivo. Los aumentos en el nivel de precios (inflación) erosionan el valor real del dinero (la moneda funcional) y otros elementos con una naturaleza monetaria subyacente.

Los deudores que tienen deudas con una tasa de interés nominal fija verán una reducción en la tasa de interés "real" a medida que aumenta la tasa de inflación. El interés real de un préstamo es la tasa nominal menos la tasa de inflación. La fórmula R = NI se aproxima a la respuesta correcta siempre que tanto la tasa de interés nominal como la tasa de inflación sean pequeñas. La ecuación correcta es r = n/i donde r , n e i se expresan como proporciones (por ejemplo, 1,2 para +20%, 0,8 para −20%). Por ejemplo, cuando la tasa de inflación es del 3%, un préstamo con una tasa de interés nominal del 5% tendría una tasa de interés real de aproximadamente el 2% (de hecho, es del 1,94%). Cualquier aumento inesperado en la tasa de inflación reduciría la tasa de interés real. Los bancos y otros prestamistas ajustan este riesgo de inflación ya sea incluyendo una prima de riesgo de inflación a los préstamos con tasa de interés fija o prestando a una tasa ajustable.

Las tasas de inflación altas o impredecibles se consideran perjudiciales para la economía en su conjunto. Añaden ineficiencias al mercado y dificultan a las empresas la elaboración de presupuestos o la planificación a largo plazo. La inflación puede actuar como un lastre para la productividad, ya que las empresas se ven obligadas a desviar recursos de los productos y servicios para centrarse en las ganancias y pérdidas derivadas de la inflación monetaria. [56] La incertidumbre sobre el poder adquisitivo futuro del dinero desalienta la inversión y el ahorro. [110] La inflación perjudica los precios de los activos, como el rendimiento de las acciones, en el corto plazo, ya que erosiona los márgenes de beneficio de las empresas no energéticas y conduce a medidas de ajuste de las políticas de los bancos centrales. [111] La inflación también puede imponer aumentos impositivos ocultos. Por ejemplo, las ganancias infladas empujan a los contribuyentes a tasas de impuesto a la renta más altas, a menos que los tramos impositivos estén indexados a la inflación.

Cuando la inflación es alta, el poder adquisitivo se redistribuye desde quienes tienen ingresos nominales fijos, como algunos jubilados cuyas pensiones no están indexadas al nivel de precios, hacia quienes tienen ingresos variables, cuyos ingresos pueden seguir mejor el ritmo de la inflación. [56] Esta redistribución del poder adquisitivo también se producirá entre socios comerciales internacionales. Cuando se imponen tipos de cambio fijos , una inflación más alta en una economía que en otra hará que las exportaciones de la primera economía se vuelvan más caras y afecten la balanza comercial . También puede haber efectos negativos para el comercio a partir de una mayor inestabilidad en los precios de cambio de divisas causada por una inflación impredecible.

El poder adquisitivo real de los pagos fijos se ve erosionado por la inflación a menos que se ajusten a la inflación para mantener constantes sus valores reales. En muchos países, los contratos de empleo, los beneficios de pensión y los derechos gubernamentales (como la seguridad social ) están vinculados a un índice del costo de vida, normalmente al índice de precios al consumidor . [127] Un ajuste del costo de vida (COLA) ajusta los salarios en función de los cambios en un índice del costo de vida. [128] No controla la inflación, sino que busca mitigar las consecuencias de la inflación para quienes tienen ingresos fijos. Los salarios suelen ajustarse anualmente en las economías de baja inflación. Durante la hiperinflación se ajustan con mayor frecuencia. [127] También pueden estar vinculados a un índice del costo de vida que varía según la ubicación geográfica si el empleado se muda.

Las cláusulas de aumento anual en los contratos de trabajo pueden especificar aumentos porcentuales retroactivos o futuros en el salario del trabajador que no están vinculados a ningún índice. Estos aumentos negociados en el salario se conocen coloquialmente como ajustes por costo de vida ("COLA") o aumentos por costo de vida debido a su similitud con los aumentos vinculados a índices determinados externamente.

La política monetaria es la política implementada por las autoridades monetarias (más frecuentemente el banco central de una nación) para lograr sus objetivos. [129] Entre estos, mantener la inflación a un nivel bajo y estable es a menudo un objetivo destacado, ya sea directamente a través de metas de inflación o indirectamente, por ejemplo a través de un tipo de cambio fijo frente a una zona monetaria de baja inflación.

Históricamente, los bancos centrales y los gobiernos han seguido diversas políticas para lograr una baja inflación, empleando varias anclas nominales. Antes de la Primera Guerra Mundial , prevalecía el patrón oro , pero finalmente se descubrió que era perjudicial para la estabilidad económica y el empleo, sobre todo durante la Gran Depresión de la década de 1930. [130] Durante las primeras décadas después de la Segunda Guerra Mundial , el sistema de Bretton Woods inició un sistema de tipo de cambio fijo para la mayoría de los países desarrollados, vinculando sus monedas al dólar estadounidense, que a su vez era directamente convertible en oro. [131] Sin embargo, el sistema se desintegró en la década de 1970, después de lo cual las principales monedas comenzaron a flotar unas contra otras. [132] Durante la década de 1970, muchos bancos centrales recurrieron a un objetivo de oferta monetaria recomendado por Milton Friedman y otros monetaristas , apuntando a una tasa de crecimiento estable del dinero para controlar la inflación. Sin embargo, se descubrió que era poco práctico debido a la relación inestable entre los agregados monetarios y otras variables macroeconómicas, y finalmente fue abandonado por todas las principales economías. [130] En 1990, Nueva Zelanda fue el primer país que adoptó una meta de inflación oficial como base de su política monetaria, ajustando continuamente las tasas de interés para dirigir la tasa de inflación del país hacia su meta oficial. En general, se consideró que la estrategia funcionaba bien, y los bancos centrales de la mayoría de los países desarrollados han adaptado a lo largo de los años una estrategia similar. [133] A partir de 2023, se puede decir que los bancos centrales de todos los países miembros del G7 siguen una meta de inflación, incluido el Banco Central Europeo y la Reserva Federal , que han adoptado los principales elementos de la meta de inflación sin llamarse oficialmente objetivos de inflación. [133] En los países emergentes, los regímenes de tipo de cambio fijo siguen siendo la política monetaria más común. [134]

Desde su inicio en Nueva Zelanda en 1990, la estrategia de política monetaria de metas directas de inflación se ha extendido hasta convertirse en una estrategia predominante entre los países desarrollados. La idea básica es que el banco central ajusta perpetuamente las tasas de interés para dirigir la tasa de inflación del país hacia su objetivo oficial. A través del mecanismo de transmisión monetaria, los cambios en las tasas de interés afectan la demanda agregada de diversas maneras, lo que hace que la producción y el empleo respondan. [135] Los cambios en las tasas de empleo y desempleo afectan la fijación de salarios, lo que lleva a aumentos salariales mayores o menores, dependiendo de la dirección del ajuste de la tasa de interés. Un cambio en la tasa de aumentos salariales se transmitirá a cambios en la fijación de precios , es decir, un cambio en la tasa de inflación. La relación entre (des)empleo e inflación se conoce como la curva de Phillips .

En la mayoría de los países de la OCDE , la meta de inflación suele ser de alrededor del 2% al 3% (en países en desarrollo como Armenia , la meta de inflación es más alta, alrededor del 4%). [136] Una inflación baja (a diferencia de cero o negativa ) reduce la gravedad de las recesiones económicas al permitir que el mercado laboral se ajuste más rápidamente en una recesión, y reduce el riesgo de que una trampa de liquidez impida que la política monetaria estabilice la economía. [12] [13]

En un régimen cambiario fijo, la moneda de un país está vinculada en valor a otra moneda única o a una canasta de otras monedas. Un tipo de cambio fijo se utiliza generalmente para estabilizar el valor de una moneda, en relación con la moneda a la que está vinculada. También puede utilizarse como un medio para controlar la inflación si la zona monetaria vinculada a sí misma mantiene una inflación baja y estable. Sin embargo, a medida que el valor de la moneda de referencia sube y baja, también lo hace la moneda vinculada a ella. Esto significa esencialmente que la tasa de inflación en el país con tipo de cambio fijo está determinada por la tasa de inflación del país al que está vinculada la moneda. Además, un tipo de cambio fijo impide que un gobierno utilice la política monetaria interna para lograr la estabilidad macroeconómica. [137]

A partir de 2023, Dinamarca es el único país de la OCDE que mantiene un tipo de cambio fijo (frente al euro ), pero se utiliza con frecuencia como estrategia de política monetaria en los países en desarrollo. [134]

El patrón oro es un sistema monetario en el que el medio de intercambio común de una región son los billetes de papel (u otro tipo de moneda) que normalmente se pueden convertir libremente en cantidades fijas y preestablecidas de oro. El patrón especifica cómo se implementaría el respaldo del oro, incluida la cantidad de especie por unidad monetaria. La moneda en sí no tiene un valor innato , pero los comerciantes la aceptan porque se puede canjear por el valor equivalente de la mercancía (especie). Un certificado de plata estadounidense , por ejemplo, se podría canjear por una pieza real de plata.

En el marco de un patrón oro, la tasa de inflación (o deflación) a largo plazo estaría determinada por la tasa de crecimiento de la oferta de oro en relación con la producción total. [138] Los críticos argumentan que esto provocaría fluctuaciones arbitrarias en la tasa de inflación, y que la política monetaria estaría determinada esencialmente por una intersección de la cantidad de oro nuevo que se produjera mediante la minería y la cambiante demanda de oro para usos prácticos. [139] [140] Se ha demostrado históricamente que el patrón oro dificultaba la estabilización de los niveles de empleo y la evitación de las recesiones, por lo que finalmente fue abandonado en todas partes. [130] [141]

Otro método que se ha intentado en el pasado ha sido el control de los salarios y los precios ("políticas de ingresos"). Los controles temporales de precios pueden utilizarse como complemento de otras políticas para combatir la inflación; los controles de precios pueden acelerar la desinflación, al tiempo que reducen la necesidad de desempleo para reducir la inflación. Si se utilizan controles de precios durante una recesión, pueden reducirse los tipos de distorsiones que causan. Sin embargo, los economistas generalmente desaconsejan la imposición de controles de precios. [142] [143] [144]

Los controles de precios y salarios, en combinación con el racionamiento, se han utilizado con éxito en situaciones de guerra. Sin embargo, su uso en otros contextos es mucho más desigual. Entre los fracasos más notables de su aplicación se incluyen la imposición de controles de precios y salarios en 1972 por parte de Richard Nixon . Entre los ejemplos más exitosos se incluyen el Acuerdo sobre Precios e Ingresos en Australia y el Acuerdo de Wassenaar en los Países Bajos .

En general, los controles de precios y salarios se consideran medidas temporales y excepcionales, eficaces sólo cuando se combinan con políticas diseñadas para reducir las causas subyacentes de la inflación durante el régimen de control de precios y salarios , por ejemplo, para ganar la guerra que se está librando.

esta fue la causa de la inflación o, para usar el lenguaje de la época, "la depreciación de los billetes".

Los costos de la vivienda acaban de registrar uno de sus mayores aumentos mensuales en décadas, y muchos economistas esperan que ocupen un lugar destacado en las cifras de inflación durante el próximo año de cara a las elecciones intermedias de 2022. No se trata solo de economistas: el Banco de la Reserva Federal de Nueva York dijo en una investigación publicada el lunes que los estadounidenses, en promedio, esperan que los alquileres aumenten un 10,1 por ciento durante el próximo año, la lectura más alta en la historia de la encuesta.

Pero cuando se trata del principal impulsor de los precios desbocados, Washington tiene las manos atadas. El aumento vertiginoso de los costos de la vivienda puede crear problemas aún mayores para la administración en el futuro que los picos de precios del petróleo y los alimentos, que son el resultado de eventos repentinos e imprevistos, pero probablemente temporales. Esto se debe a que no se vislumbra un final claro para la inflación de la vivienda.

solo hay un significado que se puede atribuir racionalmente a la expresión inflación: un aumento en la cantidad de dinero (en el sentido más amplio del término, de modo que incluya también los medios fiduciarios), que no se ve compensado por un aumento correspondiente en la demanda de dinero (de nuevo en el sentido más amplio del término), de modo que debe producirse una caída en el valor de cambio objetivo del dinero.