La crisis de las hipotecas de alto riesgo en Estados Unidos fue una crisis financiera multinacional que se produjo entre 2007 y 2010 y que contribuyó a la crisis financiera mundial de 2007-2008 . La crisis provocó una grave recesión económica , en la que millones de personas perdieron sus empleos y muchas empresas se declararon en quiebra . El gobierno estadounidense intervino con una serie de medidas para estabilizar el sistema financiero, entre ellas el Programa de Alivio de Activos en Problemas (TARP, por sus siglas en inglés) y la Ley de Recuperación y Reinversión Estadounidense (ARRA, por sus siglas en inglés).

El colapso de la burbuja inmobiliaria de Estados Unidos y las altas tasas de interés llevaron a que un número sin precedentes de prestatarios no pagaran sus hipotecas y se convirtieran en morosos. Esto, en última instancia, condujo a ejecuciones hipotecarias masivas y a la devaluación de los títulos relacionados con la vivienda . La burbuja inmobiliaria que precedió a la crisis se financió con títulos respaldados por hipotecas (MBSes) y obligaciones de deuda colateralizadas (CDO), que inicialmente ofrecían tasas de interés más altas (es decir, mejores retornos) que los títulos gubernamentales, junto con calificaciones de riesgo atractivas de las agencias de calificación . A pesar de tener calificaciones altas, la mayoría de estos instrumentos financieros estaban compuestos por hipotecas de alto riesgo .

Aunque algunos elementos de la crisis se hicieron más visibles en 2007, a finales de 2008 se derrumbaron varias instituciones financieras importantes, lo que provocó una importante perturbación del flujo de crédito a empresas y consumidores y el inicio de una grave recesión mundial. En particular, Lehman Brothers , un importante prestamista hipotecario, se declaró en quiebra en septiembre de 2008. La crisis tuvo muchas causas y los analistas atribuyeron distintos niveles de culpa a las instituciones financieras, los reguladores, las agencias de crédito, las políticas de vivienda del gobierno y los consumidores, entre otros. [2] Dos causas inmediatas fueron el aumento de los préstamos de alto riesgo y el aumento de la especulación inmobiliaria. Los inversores, incluso aquellos con calificaciones crediticias "prime" o de bajo riesgo, tenían muchas más probabilidades de incumplir que los no inversores cuando los precios cayeron. Estos cambios fueron parte de una tendencia más amplia de menores estándares de préstamo y productos hipotecarios de mayor riesgo, que contribuyeron a que los hogares estadounidenses se endeudaran cada vez más.

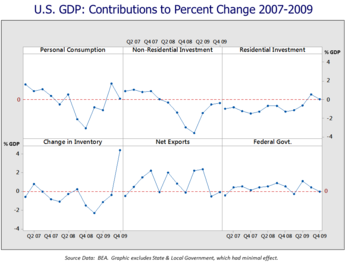

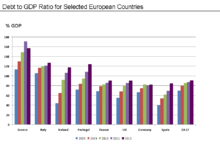

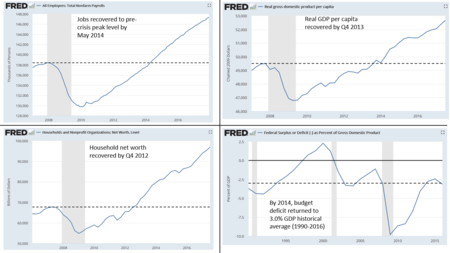

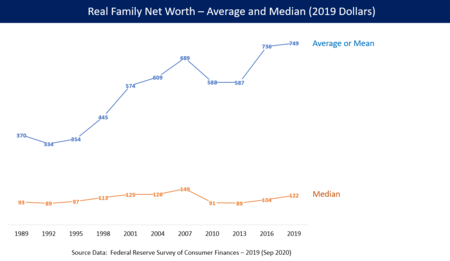

La crisis tuvo consecuencias graves y duraderas para las economías de Estados Unidos y Europa. Estados Unidos entró en una profunda recesión, con casi 9 millones de empleos perdidos durante 2008 y 2009, aproximadamente el 6% de la fuerza laboral. El número de empleos no regresó al pico anterior a la crisis de diciembre de 2007 hasta mayo de 2014. [3] El patrimonio neto de los hogares estadounidenses disminuyó en casi 13 billones de dólares (20%) desde su pico anterior a la crisis del segundo trimestre de 2007, recuperándose en el cuarto trimestre de 2012. [4] Los precios de la vivienda en Estados Unidos cayeron casi un 30% en promedio y el mercado de valores estadounidense cayó aproximadamente un 50% a principios de 2009, y las acciones recuperaron su nivel de diciembre de 2007 durante septiembre de 2012. [5] Una estimación de la producción y los ingresos perdidos por la crisis llega a "al menos el 40% del producto interno bruto de 2007 ". [6] Europa también siguió luchando con su propia crisis económica , con un elevado desempleo y graves deterioros bancarios estimados en 940 mil millones de euros entre 2008 y 2012. [7] A enero de 2018, el gobierno había recuperado totalmente los fondos de rescate de Estados Unidos, teniendo en cuenta los intereses de los préstamos. Se invirtieron, prestaron o concedieron un total de 626 mil millones de dólares debido a varias medidas de rescate, mientras que se habían devuelto 390 mil millones de dólares al Tesoro. El Tesoro había ganado otros 323 mil millones de dólares en intereses sobre los préstamos de rescate, lo que resultó en una ganancia de 109 mil millones de dólares a enero de 2021. [8]

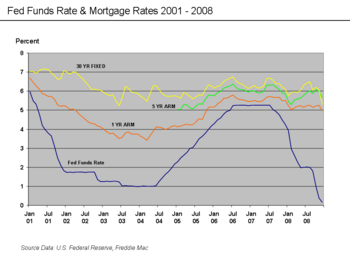

La causa inmediata de la crisis fue el estallido de la burbuja inmobiliaria de los Estados Unidos , que alcanzó su punto máximo aproximadamente en 2006. [10] [11] Un aumento de los incentivos crediticios, como los plazos iniciales fáciles y una tendencia a largo plazo de aumento de los precios de la vivienda, habían alentado a los prestatarios a asumir hipotecas riesgosas con la expectativa de que podrían refinanciarlas rápidamente en condiciones más favorables. Sin embargo, una vez que las tasas de interés comenzaron a subir y los precios de la vivienda comenzaron a caer moderadamente en 2006-2007 en muchas partes de los Estados Unidos, los prestatarios no pudieron refinanciar. Los incumplimientos y la actividad de ejecuciones hipotecarias aumentaron drásticamente a medida que expiraban los plazos iniciales fáciles, los precios de las viviendas caían y las tasas de interés de las hipotecas de tasa ajustable (ARM) volvían a subir.

A medida que los precios de la vivienda caían, la demanda de valores relacionados con hipotecas por parte de los inversores mundiales se evaporaba. Esto se hizo evidente en julio de 2007, cuando el banco de inversiones Bear Stearns anunció que dos de sus fondos de cobertura habían implosionado. Estos fondos habían invertido en valores cuyo valor provenía de hipotecas. Cuando el valor de estos valores cayó, los inversores exigieron que estos fondos de cobertura proporcionaran garantías adicionales. Esto creó una cascada de ventas de estos valores, lo que redujo aún más su valor. El economista Mark Zandi escribió que este acontecimiento de 2007 fue "posiblemente el catalizador inmediato" de la perturbación del mercado financiero que siguió. [12]

Varios otros factores prepararon el terreno para el ascenso y la caída de los precios de la vivienda y de los títulos relacionados que estaban ampliamente en manos de las firmas financieras. En los años previos a la crisis, Estados Unidos recibió grandes cantidades de dinero extranjero de economías de rápido crecimiento de Asia y de países productores y exportadores de petróleo. Esta entrada de fondos, combinada con las bajas tasas de interés en Estados Unidos entre 2002 y 2004, contribuyó a la creación de condiciones crediticias fáciles, que alimentaron las burbujas de la vivienda y del crédito . Los préstamos de diversos tipos (por ejemplo, hipotecas, tarjetas de crédito y automóviles) eran fáciles de obtener y los consumidores asumieron una carga de deuda sin precedentes. [13] [14]

Como parte de los auges de la vivienda y el crédito, aumentó considerablemente el número de acuerdos financieros denominados títulos respaldados por hipotecas (MBS), cuyo valor se deriva de los pagos de las hipotecas y de los precios de las viviendas. Esta innovación financiera permitió a instituciones e inversores de todo el mundo invertir en el mercado inmobiliario estadounidense. A medida que los precios de las viviendas bajaban, las principales instituciones financieras mundiales que habían tomado préstamos e invertido fuertemente en MBS registraron pérdidas significativas. Los impagos y las pérdidas en otros tipos de préstamos también aumentaron significativamente a medida que la crisis se expandió del mercado inmobiliario a otras partes de la economía. Las pérdidas totales se estimaron en billones de dólares estadounidenses a nivel mundial. [15]

Mientras las burbujas de la vivienda y el crédito crecían, una serie de factores hicieron que el sistema financiero se volviera cada vez más frágil. Las autoridades no reconocieron el papel cada vez más importante que desempeñaban las instituciones financieras, como los bancos de inversión y los fondos de cobertura , también conocidos como el sistema bancario paralelo . Estas entidades no estaban sujetas a las mismas regulaciones que la banca de depósito. Además, los bancos paralelos pudieron ocultar el alcance de su toma de riesgos a los inversores y los reguladores mediante el uso de derivados y titulizaciones complejos fuera de balance. [16] El economista Gary Gorton se ha referido a los aspectos de la crisis de 2007-2008 como una " corrida " en el sistema bancario paralelo. [17]

La complejidad de estos acuerdos fuera de balance y de los valores en poder de los mismos, así como la interconexión entre instituciones financieras más grandes, hicieron que fuera prácticamente imposible reorganizarlas a través de la quiebra, lo que contribuyó a la necesidad de rescates gubernamentales. [16] Algunos expertos creen que estas instituciones paralelas habían llegado a ser tan importantes como los bancos comerciales (de depósito) en la provisión de crédito a la economía estadounidense, pero no estaban sujetas a las mismas regulaciones. [18] Estas instituciones, así como ciertos bancos regulados, también habían asumido importantes cargas de deuda al proporcionar los préstamos descritos anteriormente y no tenían un colchón financiero suficiente para absorber grandes impagos de préstamos o pérdidas de MBS. [19]

Las pérdidas que sufrieron las instituciones financieras por sus títulos hipotecarios afectaron su capacidad de otorgar préstamos, lo que desaceleró la actividad económica. Los préstamos interbancarios se agotaron inicialmente y luego se vieron afectados los préstamos a empresas no financieras. Las preocupaciones con respecto a la estabilidad de las principales instituciones financieras llevaron a los bancos centrales a tomar medidas para proporcionar fondos para alentar los préstamos y restablecer la confianza en los mercados de papel comercial , que son fundamentales para financiar las operaciones comerciales. Los gobiernos también rescataron a las principales instituciones financieras, asumiendo importantes compromisos financieros adicionales.

Los riesgos para la economía en general creados por la caída del mercado inmobiliario y la posterior crisis del mercado financiero fueron factores primarios en varias decisiones de los bancos centrales de todo el mundo para reducir las tasas de interés y los gobiernos para implementar paquetes de estímulo económico. Los efectos en los mercados bursátiles mundiales debido a la crisis fueron dramáticos. Entre el 1 de enero y el 11 de octubre de 2008, los propietarios de acciones de corporaciones estadounidenses sufrieron alrededor de 8 billones de dólares en pérdidas, ya que sus tenencias disminuyeron en valor de 20 billones de dólares a 12 billones de dólares. Las pérdidas en otros países promediaron alrededor del 40%. [20]

Las pérdidas en los mercados bursátiles y la caída del valor de las viviendas ejercen una mayor presión a la baja sobre el gasto de los consumidores, un motor económico clave. [21] Los líderes de los países desarrollados y emergentes más grandes se reunieron en noviembre de 2008 y marzo de 2009 para formular estrategias para abordar la crisis. [22] Una variedad de soluciones han sido propuestas por funcionarios gubernamentales, banqueros centrales, economistas y ejecutivos de empresas. [23] [24] [25] En los EE. UU., la Ley Dodd-Frank de Reforma de Wall Street y Protección del Consumidor se convirtió en ley en julio de 2010 para abordar algunas de las causas de la crisis.

La crisis puede atribuirse a varios factores, que surgieron a lo largo de varios años. Las causas propuestas incluyen la incapacidad de los propietarios de viviendas para hacer sus pagos hipotecarios (debido principalmente al reajuste de las hipotecas de tasa ajustable, los prestatarios que se sobreexigieron, los préstamos abusivos y la especulación), la sobreconstrucción durante el período de auge, los productos hipotecarios riesgosos, el mayor poder de los originadores de hipotecas, los altos niveles de deuda personal y corporativa, los productos financieros que distribuían y tal vez ocultaban el riesgo de impago de las hipotecas, las políticas monetarias y de vivienda que fomentaban la toma de riesgos y más deuda, los desequilibrios comerciales internacionales y la regulación gubernamental inadecuada. [26] [27] [28] [29] [30] La deuda excesiva de la vivienda del consumidor fue a su vez causada por los subsectores de la industria financiera de los títulos respaldados por hipotecas , los swaps de incumplimiento crediticio y las obligaciones de deuda colateralizadas , que ofrecían tasas de interés irracionalmente bajas y niveles irracionalmente altos de aprobación a los consumidores de hipotecas de alto riesgo debido en parte a modelos financieros defectuosos. [31] [32] Los consumidores de deuda actuaban en función de su propio interés racional, porque no podían auditar la metodología opaca y defectuosa de fijación de precios de riesgo de la industria financiera. [33]

Entre los catalizadores importantes de la crisis de las hipotecas de alto riesgo se encuentran la afluencia de dinero del sector privado, la entrada de los bancos en el mercado de bonos hipotecarios, las políticas gubernamentales destinadas a ampliar la propiedad de viviendas, la especulación de muchos compradores de viviendas y las prácticas crediticias predatorias de los prestamistas hipotecarios, específicamente la hipoteca de tasa ajustable, 2–28 préstamo , que los prestamistas hipotecarios vendieron directa o indirectamente a través de corredores hipotecarios. [34] [35] : 5–31 En Wall Street y en la industria financiera, el riesgo moral estaba en el centro de muchas de las causas. [36]

En su "Declaración de la Cumbre sobre los Mercados Financieros y la Economía Mundial", del 15 de noviembre de 2008, los líderes del Grupo de los 20 citaron las siguientes causas:

Durante un período de fuerte crecimiento global, crecientes flujos de capital y prolongada estabilidad a principios de esta década, los participantes del mercado buscaron mayores rendimientos sin una adecuada apreciación de los riesgos y no ejercieron la debida diligencia. Al mismo tiempo, las débiles normas de suscripción, las prácticas de gestión de riesgos poco sólidas, los productos financieros cada vez más complejos y opacos y el consiguiente apalancamiento excesivo se combinaron para crear vulnerabilidades en el sistema. Los responsables de las políticas, los reguladores y los supervisores, en algunos países avanzados, no apreciaron ni abordaron adecuadamente los riesgos que se acumulaban en los mercados financieros, no siguieron el ritmo de la innovación financiera ni tuvieron en cuenta las ramificaciones sistémicas de las medidas regulatorias nacionales. [37]

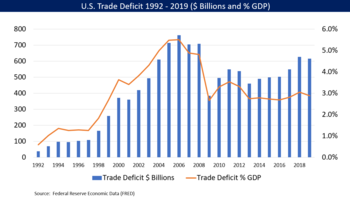

En septiembre de 2010, el presidente de la Reserva Federal, Ben Bernanke, testificó sobre las causas de la crisis. Escribió que hubo shocks o detonantes (es decir, eventos particulares que desencadenaron la crisis) y vulnerabilidades (es decir, debilidades estructurales en el sistema financiero, la regulación y la supervisión) que amplificaron los shocks. Algunos ejemplos de detonantes fueron: pérdidas en títulos hipotecarios de alto riesgo que comenzaron en 2007 y una corrida al sistema bancario paralelo que comenzó a mediados de 2007, que afectó negativamente el funcionamiento de los mercados monetarios. Algunos ejemplos de vulnerabilidades en el sector privado fueron: dependencia de las instituciones financieras de fuentes inestables de financiamiento a corto plazo, como acuerdos de recompra o repos; deficiencias en la gestión de riesgos corporativos; uso excesivo de apalancamiento (endeudamiento para invertir); y uso inadecuado de derivados como herramienta para asumir riesgos excesivos. Algunos ejemplos de vulnerabilidades en el sector público fueron: lagunas legales y conflictos entre reguladores; uso ineficaz de la autoridad regulatoria; y capacidades ineficaces de gestión de crisis. Bernanke también analizó las instituciones " demasiado grandes para quebrar ", la política monetaria y los déficits comerciales. [38]

Durante mayo de 2010, Warren Buffett y Paul Volcker describieron por separado supuestos o juicios cuestionables subyacentes al sistema financiero y económico de EE. UU. que contribuyeron a la crisis. Estos supuestos incluían: 1) los precios de la vivienda no caerían drásticamente; [39] 2) los mercados financieros libres y abiertos respaldados por una ingeniería financiera sofisticada respaldarían de manera más efectiva la eficiencia y la estabilidad del mercado, dirigiendo los fondos a los usos más rentables y productivos; 3) los conceptos integrados en las matemáticas y la física podrían adaptarse directamente a los mercados, en forma de varios modelos financieros utilizados para evaluar el riesgo crediticio; 4) los desequilibrios económicos, como los grandes déficits comerciales y las bajas tasas de ahorro indicativas de un consumo excesivo, eran sostenibles; y 5) no era necesaria una regulación más estricta del sistema bancario paralelo y los mercados de derivados. [40] Los economistas encuestados por la Universidad de Chicago durante 2017 clasificaron los factores que causaron la crisis en orden de importancia: 1) regulación y supervisión defectuosas del sector financiero; 2) subestimación de los riesgos en la ingeniería financiera (por ejemplo, CDO); 3) Fraude hipotecario y malos incentivos; 4) Decisiones de financiación a corto plazo y corridas correspondientes en esos mercados (por ejemplo, repo); y 5) Fallas de las agencias de calificación crediticia. [41]

La Comisión de Investigación de la Crisis Financiera de Estados Unidos publicó sus conclusiones en enero de 2011. Concluyó que "la crisis era evitable y fue causada por: fallas generalizadas en la regulación financiera, incluyendo el fracaso de la Reserva Federal para detener la marea de hipotecas tóxicas; fallas dramáticas en la gobernanza corporativa, incluyendo demasiadas firmas financieras actuando imprudentemente y asumiendo demasiado riesgo; una mezcla explosiva de endeudamiento excesivo y riesgo por parte de los hogares y Wall Street que puso al sistema financiero en un curso de colisión con la crisis; los principales responsables de las políticas no estaban bien preparados para la crisis, carecían de una comprensión completa del sistema financiero que supervisaban; y violaciones sistémicas en la rendición de cuentas y la ética en todos los niveles". [42]

Existen varias "narrativas" que intentan contextualizar las causas de la crisis, con elementos que se superponen. Cinco de esas narrativas son:

Las hipótesis subyacentes a las narrativas 1 a 3 son que la creciente desigualdad de ingresos y el estancamiento salarial alentaron a las familias a aumentar su deuda doméstica para mantener el nivel de vida deseado, alimentando así la burbuja. Además, esta mayor proporción de ingresos que fluía hacia los más ricos aumentó el poder político de los intereses empresariales, que utilizaron ese poder para desregular o limitar la regulación del sistema bancario paralelo. [50] [51] [52]

Según Robert J. Shiller y otros economistas, los aumentos de los precios de la vivienda por encima de la tasa de inflación general no son sostenibles en el largo plazo. Desde el final de la Segunda Guerra Mundial hasta el comienzo de la burbuja inmobiliaria en 1997, los precios de la vivienda en los EE.UU. se mantuvieron relativamente estables. [53] : 19–21 La burbuja se caracterizó por mayores tasas de endeudamiento de los hogares y menores tasas de ahorro, tasas ligeramente más altas de propiedad de viviendas y, por supuesto, precios de la vivienda más altos. Fue impulsada por bajas tasas de interés y grandes entradas de fondos extranjeros que crearon condiciones de crédito fáciles. [54]

Entre 1997 y 2006 (el pico de la burbuja inmobiliaria), el precio de la vivienda típica estadounidense aumentó un 124%. [55] Muchos artículos de investigación confirmaron la cronología de la burbuja inmobiliaria estadounidense (surgió en 2002 y colapsó en 2006-2007) antes del colapso de la industria de las hipotecas de alto riesgo. [56] [57] De 1980 a 2001, la relación entre los precios medios de las viviendas y el ingreso familiar medio (una medida de la capacidad para comprar una casa) fluctuó entre 2,9 y 3,1. En 2004 subió a 4,0 y en 2006 llegó a 4,6. [58] La burbuja inmobiliaria fue más pronunciada en las zonas costeras donde la capacidad para construir nuevas viviendas estaba restringida por la geografía o las restricciones de uso del suelo. [59] Esta burbuja inmobiliaria dio lugar a que muchos propietarios refinanciaran sus viviendas a tipos de interés más bajos o financiaran el gasto de consumo contratando segundas hipotecas garantizadas por la apreciación de los precios. La deuda de los hogares estadounidenses como porcentaje del ingreso personal disponible anual era del 127% a finales de 2007, frente al 77% en 1990. [60] [61]

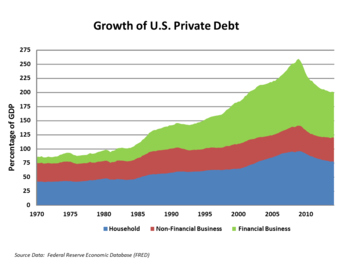

Mientras los precios de la vivienda subían, los consumidores ahorraban menos [62] y tanto endeudados como gastando más. La deuda de los hogares creció de 705.000 millones de dólares a finales de 1974, el 60% del ingreso personal disponible, a 7,4 billones de dólares a finales de 2000, y finalmente a 14,5 billones de dólares a mediados de 2008, el 134% del ingreso personal disponible. [63] Durante 2008, el hogar típico estadounidense poseía 13 tarjetas de crédito, y el 40% de los hogares tenía saldo pendiente, frente al 6% en 1970. [64]

El efectivo libre utilizado por los consumidores a partir de la extracción de capital inmobiliario se duplicó de 627 mil millones de dólares en 2001 a 1.428 mil millones de dólares en 2005, cuando se creó la burbuja inmobiliaria, un total de casi 5 billones de dólares durante el período. [65] [66] [67] La deuda hipotecaria de vivienda de Estados Unidos en relación con el PIB aumentó de un promedio del 46% durante la década de 1990 al 73% durante 2008, alcanzando los 10,5 billones de dólares (~14,6 billones de dólares en 2023). [68] De 2001 a 2007, la deuda hipotecaria de Estados Unidos casi se duplicó, y la cantidad de deuda hipotecaria por hogar aumentó más del 63%, de 91.500 dólares a 149.500 dólares, con salarios esencialmente estancados. [2] El economista Tyler Cowen explicó que la economía dependía en gran medida de esta extracción de capital inmobiliario: "En el período 1993-1997, los propietarios de viviendas extrajeron una cantidad de capital de sus viviendas equivalente al 2,3% al 3,8% del PIB. Para 2005, esta cifra había aumentado al 11,5% del PIB". [69]

Esta explosión del crédito y de los precios de la vivienda condujo a un auge de la construcción y, finalmente, a un excedente de viviendas sin vender, lo que hizo que los precios de la vivienda en Estados Unidos alcanzaran su punto máximo y comenzaran a bajar a mediados de 2006. [70] El crédito fácil y la creencia de que los precios de la vivienda seguirían apreciándose habían alentado a muchos prestatarios de alto riesgo a obtener hipotecas de tasa ajustable . Estas hipotecas atraían a los prestatarios con una tasa de interés inferior al mercado durante un período predeterminado, seguida de tasas de interés de mercado durante el resto del plazo de la hipoteca.

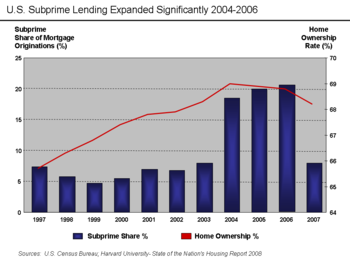

La tasa de propiedad de vivienda en Estados Unidos aumentó del 64% en 1994 (aproximadamente el mismo nivel que había tenido desde 1980) a un máximo histórico del 69,2% en 2004. [71] Los préstamos de alto riesgo fueron un importante contribuyente a este aumento en las tasas de propiedad de vivienda y en la demanda general de vivienda, lo que impulsó los precios al alza.

Los prestatarios que no podrían hacer los pagos más altos una vez que terminara el período de gracia inicial, planeaban refinanciar sus hipotecas después de un año o dos de apreciación. Como resultado de la depreciación de los precios de la vivienda, la capacidad de los prestatarios para refinanciar se volvió más difícil. Los prestatarios que se vieron incapaces de evitar pagos mensuales más altos mediante la refinanciación comenzaron a incurrir en impagos.

A medida que más prestatarios dejaron de pagar sus hipotecas, aumentaron las ejecuciones hipotecarias y la oferta de viviendas en venta. Esto ejerció una presión a la baja sobre los precios de las viviendas, lo que redujo aún más el capital de los propietarios . La disminución de los pagos hipotecarios también redujo el valor de los títulos respaldados por hipotecas, lo que erosionó el patrimonio neto y la salud financiera de los bancos. Este círculo vicioso fue el núcleo de la crisis. [72]

En septiembre de 2008, los precios promedio de la vivienda en Estados Unidos habían disminuido más de un 20% desde su pico de mediados de 2006. [73] [74] Esta importante e inesperada caída de los precios de la vivienda significa que muchos prestatarios tienen cero o un valor neto negativo en sus viviendas, lo que significa que sus casas valen menos que sus hipotecas. En marzo de 2008, se estima que 8,8 millones de prestatarios –el 10,8% de todos los propietarios de viviendas– tenían un valor neto negativo en sus viviendas, una cifra que se cree que aumentó a 12 millones en noviembre de 2008. En septiembre de 2010, el 23% de todas las viviendas en Estados Unidos valían menos que el préstamo hipotecario. [75]

Los prestatarios en esta situación tienen un incentivo para no pagar sus hipotecas, ya que una hipoteca es típicamente una deuda sin recurso garantizada con la propiedad. [76] El economista Stan Leibowitz argumentó en el Wall Street Journal que, aunque sólo el 12% de las viviendas tenían un valor neto negativo, representaban el 47% de las ejecuciones hipotecarias durante la segunda mitad de 2008. Concluyó que el grado de valor neto de la vivienda era el factor clave en la ejecución hipotecaria, en lugar del tipo de préstamo, la solvencia crediticia del prestatario o la capacidad de pago. [77]

El aumento de las tasas de ejecución hipotecaria aumenta el inventario de viviendas en venta. El número de viviendas nuevas vendidas en 2007 fue un 26,4% menor que el año anterior. En enero de 2008, el inventario de viviendas nuevas sin vender era 9,8 veces el volumen de ventas de diciembre de 2007, el valor más alto de esta relación desde 1981. [78] Además, casi cuatro millones de viviendas existentes estaban a la venta, [79] de las cuales aproximadamente 2,2 millones estaban vacías. [80]

Este exceso de viviendas sin vender hizo bajar los precios de las casas. A medida que los precios bajaban, más propietarios corrían el riesgo de impago o ejecución hipotecaria. Se espera que los precios de las casas sigan bajando hasta que este inventario de casas sin vender (un ejemplo de exceso de oferta) baje a niveles normales. [81] Un informe de enero de 2011 afirmó que los valores de las casas en Estados Unidos cayeron un 26% desde su pico en junio de 2006 hasta noviembre de 2010, más que la caída del 25,9% entre 1928 y 1933, cuando se produjo la Gran Depresión . [82]

Desde septiembre de 2008 hasta septiembre de 2012, hubo aproximadamente 4 millones de ejecuciones hipotecarias completadas en los EE. UU. En septiembre de 2012, aproximadamente 1,4 millones de hogares, o el 3,3% de todos los hogares con hipoteca, estaban en alguna etapa de ejecución hipotecaria en comparación con 1,5 millones, o el 3,5%, en septiembre de 2011. Durante septiembre de 2012, 57 000 hogares completaron la ejecución hipotecaria; esto es menor que las 83 000 del septiembre anterior, pero muy por encima del promedio de 2000-2006 de 21 000 ejecuciones hipotecarias completadas por mes. [83]

El endeudamiento especulativo en el sector inmobiliario residencial se ha citado como un factor que contribuyó a la crisis de las hipotecas de alto riesgo. [84] Durante 2006, el 22% de las viviendas adquiridas (1,65 millones de unidades) se destinaron a inversión, y un 14% adicional (1,07 millones de unidades) se adquirieron como viviendas de vacaciones. Durante 2005, estas cifras fueron del 28% y el 12%, respectivamente. En otras palabras, un nivel récord de casi el 40% de las viviendas adquiridas no estaban destinadas a ser residencias principales. David Lereah, economista jefe de la Asociación Nacional de Agentes Inmobiliarios en ese momento, afirmó que la disminución de las compras de inversión en 2006 era esperada: "Los especuladores abandonaron el mercado en 2006, lo que provocó que las ventas de inversión cayeran mucho más rápido que el mercado primario". [85]

Los precios de la vivienda casi se duplicaron entre 2000 y 2006, una tendencia muy diferente de la apreciación histórica, que se produjo aproximadamente a la tasa de inflación. Si bien las viviendas no habían sido tratadas tradicionalmente como inversiones sujetas a especulación, este comportamiento cambió durante el auge inmobiliario. Los medios de comunicación informaron ampliamente sobre la compra de condominios mientras estaban en construcción y su posterior "venta" con ganancias sin que el vendedor haya vivido nunca en ellos. [86] Algunas compañías hipotecarias identificaron los riesgos inherentes a esta actividad ya en 2005, después de identificar a inversores que asumían posiciones altamente apalancadas en múltiples propiedades. [87]

Un estudio de la NBER de 2017 sostuvo que los inversores inmobiliarios (es decir, aquellos que poseen 2 o más casas) fueron más culpables de la crisis que los prestatarios de alto riesgo: "El aumento de los impagos de hipotecas durante la crisis se concentró en la mitad de la distribución de la puntuación crediticia, y se atribuyó principalmente a los inversores inmobiliarios" y que "el crecimiento del crédito entre 2001 y 2007 se concentró en el segmento prime, y la deuda con los prestatarios de alto riesgo [subprime] fue prácticamente constante para todas las categorías de deuda durante este período". Los autores argumentaron que esta narrativa impulsada por los inversores era más precisa que culpar de la crisis a los prestatarios de bajo riesgo y de bajos ingresos. [47] Un estudio de la Reserva Federal de 2011 tuvo un hallazgo similar: "En los estados que experimentaron los mayores auges y caídas de la vivienda, en el pico del mercado casi la mitad de las originaciones de hipotecas de compra estaban asociadas con inversores. En parte, al aparentemente informar erróneamente sus intenciones de ocupar la propiedad, los inversores asumieron más apalancamiento, lo que contribuyó a mayores tasas de impago". El estudio de la Reserva Federal informó que las concesiones de hipotecas a inversores aumentaron del 25% en 2000 al 45% en 2006, en Arizona, California, Florida y Nevada en general, donde los aumentos de precios de la vivienda durante la burbuja (y las caídas durante la crisis) fueron más pronunciados. En estos estados, la morosidad de los inversores aumentó de alrededor del 15% en 2000 a más del 35% en 2007 y 2008. [88]

El economista Robert Shiller sostuvo que las burbujas especulativas están alimentadas por "un optimismo contagioso, aparentemente inmune a los hechos, que a menudo se afianza cuando los precios suben. Las burbujas son principalmente fenómenos sociales; hasta que no comprendamos y abordemos la psicología que las alimenta, seguirán formándose". [89] El economista keynesiano Hyman Minsky describió cómo el endeudamiento especulativo contribuyó al aumento de la deuda y al eventual colapso de los valores de los activos. [90]

Warren Buffett testificó ante la Comisión de Investigación de la Crisis Financiera : "Hubo la mayor burbuja que he visto en mi vida... Todo el público estadounidense acabó creyendo que los precios de la vivienda no podían caer drásticamente". [39]

En los años previos a la crisis, el comportamiento de los prestamistas cambió drásticamente. Los prestamistas ofrecieron cada vez más préstamos a prestatarios de mayor riesgo. [26] [91] Las normas de concesión de préstamos se deterioraron particularmente entre 2004 y 2007, a medida que la cuota de mercado hipotecaria de las empresas patrocinadas por el gobierno (es decir, la cuota de Fannie Mae y Freddie Mac , que se especializaban en hipotecas convencionales, conformes y no de alto riesgo) disminuía y la cuota de los titulizadores privados crecía, hasta llegar a más de la mitad de las titulizaciones hipotecarias. [26]

Las hipotecas de alto riesgo crecieron del 5% del total de originaciones (35.000 millones de dólares) en 1994, [92] [93] al 20% (600.000 millones de dólares) en 2006. [93] [94] [95] Otro indicador de un ciclo crediticio "clásico" de auge-caída fue una reducción de la diferencia entre las tasas de interés de las hipotecas de alto riesgo y las de alto riesgo (el "margen subprime") entre 2001 y 2007. [96]

Además de tener en cuenta a los prestatarios de mayor riesgo, los prestamistas habían ofrecido opciones de préstamos cada vez más riesgosas e incentivos para la obtención de préstamos. En 2005, el pago inicial medio para los compradores de vivienda por primera vez era del 2%, y el 43% de esos compradores no hacían ningún pago inicial. [97] En comparación, China tiene requisitos de pago inicial que superan el 20%, con montos más altos para las residencias no principales. [98]

Para producir más hipotecas y más garantías, las normas de calificación de las hipotecas se fueron haciendo cada vez más flexibles. Primero, los préstamos con “ingresos declarados, activos verificados” (SIVA, por sus siglas en inglés) reemplazaron la prueba de ingresos por una “declaración” de los mismos. Luego, los préstamos “sin ingresos, activos verificados” (NIVA, por sus siglas en inglés) eliminaron los requisitos de prueba de empleo. Los prestatarios solo necesitaban mostrar prueba de dinero en sus cuentas bancarias. Los préstamos “sin ingresos, sin activos” (NINA, por sus siglas en inglés) o Ninja eliminaron la necesidad de demostrar, o incluso de declarar, los activos que se poseían. Todo lo que se requería para una hipoteca era una calificación crediticia. [99]

Los tipos de hipotecas también se volvieron más riesgosos. La hipoteca de tasa ajustable con pago de intereses solamente (ARM, por sus siglas en inglés) permitía al propietario pagar solamente los intereses (no el capital) de la hipoteca durante un período inicial de "adelanto". Aún más laxo era el préstamo de "opción de pago", en el que el propietario tiene la opción de hacer pagos mensuales que ni siquiera cubren los intereses durante los primeros dos o tres años del período inicial del préstamo. Casi uno de cada diez prestatarios hipotecarios en 2005 y 2006 tomó estos préstamos de "ARM con opción" [2] , y se estima que un tercio de los préstamos de tasa ajustable con origen entre 2004 y 2006 tenían tasas de "adelanto" inferiores al 4%. Después del período inicial, los pagos mensuales podrían duplicarse [93] o incluso triplicarse [100] .

La proporción de préstamos ARM de alto riesgo otorgados a personas con calificaciones crediticias lo suficientemente altas como para calificar para hipotecas convencionales con mejores condiciones aumentó del 41% en 2000 al 61% en 2006. Además, en algunos casos los corredores hipotecarios recibieron incentivos de los prestamistas para ofrecer préstamos ARM de alto riesgo incluso a aquellas personas con calificaciones crediticias que ameritaban un préstamo conforme (es decir, no de alto riesgo). [101]

Las normas de concesión de hipotecas se redujeron drásticamente durante el período de auge. El uso de aprobaciones de préstamos automatizadas permitió que se otorgaran préstamos sin una revisión y documentación adecuadas. [102] En 2007, el 40% de todos los préstamos de alto riesgo se obtuvieron mediante concesiones automatizadas. [103] [104] El presidente de la Asociación de Banqueros Hipotecarios afirmó que los corredores hipotecarios, si bien se beneficiaban del auge de los préstamos para la vivienda, no hacían lo suficiente para examinar si los prestatarios podían pagar. [105] El fraude hipotecario por parte de prestamistas y prestatarios aumentó enormemente. [106]

En enero de 2011, la Comisión de Investigación de la Crisis Financiera informó que muchos prestamistas hipotecarios se basaban en las calificaciones de los prestatarios ansiosos, a menudo con un "desprecio deliberado" por la capacidad de pago del prestatario. Casi el 25% de todas las hipotecas realizadas en la primera mitad de 2005 fueron préstamos "de pago de intereses solamente". Durante el mismo año, el 68% de los préstamos "ARM con opción" originados por Countrywide Financial y Washington Mutual tenían requisitos de documentación bajos o nulos. [2]

Al menos un estudio ha sugerido que la caída de los estándares fue impulsada por un cambio en la titulización hipotecaria desde un duopolio fuertemente controlado a un mercado competitivo en el que los originadores de hipotecas tenían la mayor influencia. [26] Los peores años de la cosecha de hipotecas coincidieron con los períodos durante los cuales las Empresas Patrocinadas por el Gobierno (específicamente Fannie Mae y Freddie Mac) estaban en su punto más débil, y los originadores de hipotecas y los titulizadores de marcas privadas estaban en su punto más fuerte. [26]

En un programa ganador del premio Peabody , los corresponsales de la NPR analizaron por qué existía un mercado para titulizaciones de marcas privadas de baja calidad. Argumentaron que una "gigante masa de dinero" (representada por 70 billones de dólares en inversiones de renta fija en todo el mundo) buscaba rendimientos más altos que los ofrecidos por los bonos del Tesoro de Estados Unidos a principios de la década. Además, esta masa de dinero había duplicado su tamaño entre 2000 y 2007, pero la oferta de inversiones relativamente seguras y generadoras de ingresos no había crecido tan rápidamente. Los bancos de inversión de Wall Street respondieron a esta demanda con innovaciones financieras como los títulos respaldados por hipotecas (MBS) y las obligaciones de deuda colateralizadas (CDO), a las que las agencias de calificación crediticia les asignaron calificaciones seguras.

En efecto, Wall Street conectó este fondo de dinero al mercado hipotecario de Estados Unidos, con enormes comisiones que se acumulaban a lo largo de toda la cadena de suministro de hipotecas, desde el corredor hipotecario que vendía los préstamos, pasando por los pequeños bancos que financiaban a los corredores, hasta los gigantescos bancos de inversión que estaban detrás de ellos. Hacia 2003, aproximadamente, la oferta de hipotecas originadas en los estándares de préstamo tradicionales se había agotado. Sin embargo, la fuerte demanda continua de MBS y CDO comenzó a reducir los estándares de préstamo, mientras las hipotecas pudieran seguir vendiéndose a lo largo de la cadena de suministro. Al final, esta burbuja especulativa resultó insostenible. La NPR la describió de esta manera: [107]

El problema era que, aunque los precios de la vivienda se disparaban, la gente no ganaba más dinero. Entre 2000 y 2007, el ingreso familiar medio se mantuvo estable. Y cuanto más subían los precios, más endeble se volvía todo el asunto. Por mucho que se relajaran las normas de concesión de préstamos, por muchos productos hipotecarios exóticos que se crearan para meter a la gente con calzador en casas que no podían permitirse, por mucho que intentara la maquinaria hipotecaria, la gente no podía pagar. A finales de 2006, la vivienda media costaba casi cuatro veces lo que ganaba una familia media. Históricamente, era entre dos y tres veces. Y los prestamistas hipotecarios se dieron cuenta de algo que casi nunca habían visto antes. La gente compraba una casa, firmaba todos los papeles de la hipoteca y luego dejaba de pagar su primer pago. Sin pérdida de empleo ni urgencia médica, estaban bajo el agua antes incluso de empezar. Y aunque nadie pudo oírlo, probablemente ese fue el momento en que estalló una de las mayores burbujas especulativas de la historia de Estados Unidos.

Los prestatarios de alto riesgo suelen tener un historial crediticio debilitado y una capacidad de pago reducida. Los préstamos de alto riesgo tienen un mayor riesgo de impago que los préstamos a prestatarios de alto riesgo. [108] Si un prestatario se retrasa en el pago puntual de la hipoteca al administrador del préstamo (un banco u otra entidad financiera), el prestamista puede tomar posesión de la propiedad, en un proceso llamado ejecución hipotecaria .

El valor de las hipotecas de alto riesgo estadounidenses se estimó en 1,3 billones de dólares (unos 1,84 billones de dólares en 2023) en marzo de 2007, [109] con más de 7,5 millones de hipotecas de alto riesgo de primer grado en circulación. [110] Entre 2004 y 2006, la proporción de hipotecas de alto riesgo en relación con el total de originaciones osciló entre el 18% y el 21%, frente a menos del 10% en 2001-2003 y durante 2007. [111] [112] La mayoría de los préstamos de alto riesgo se emitieron en California. [113] El auge de los préstamos hipotecarios, incluidos los de alto riesgo, también fue impulsado por una rápida expansión de los originadores de hipotecas independientes no bancarios que, a pesar de su participación menor (alrededor del 25% en 2002) en el mercado, han contribuido a alrededor del 50% del aumento del crédito hipotecario entre 2003 y 2005. [114] En el tercer trimestre de 2007, las hipotecas de alto riesgo con tasa ajustable (ARM) que representaban sólo el 6,9% de las hipotecas estadounidenses pendientes también representaron el 43% de las ejecuciones hipotecarias que comenzaron durante ese trimestre. [115]

En octubre de 2007, aproximadamente el 16% de las hipotecas de alto riesgo a tasa ajustable (ARM) tenían una morosidad de 90 días o el prestamista había iniciado un proceso de ejecución hipotecaria , aproximadamente el triple de la tasa de 2005. [116] En enero de 2008, la tasa de morosidad había aumentado al 21% [117] y en mayo de 2008 era del 25%. [118]

Según RealtyTrac , el valor de todas las hipotecas residenciales pendientes, adeudadas por hogares estadounidenses para comprar residencias que albergaran a un máximo de cuatro familias, era de 9,9 billones de dólares estadounidenses a fines de 2006, y de 10,6 billones de dólares estadounidenses a mediados de 2008. [119] Durante 2007, los prestamistas habían iniciado procedimientos de ejecución hipotecaria sobre casi 1,3 millones de propiedades, un aumento del 79% respecto de 2006. [120] Esta cifra aumentó a 2,3 millones en 2008, un aumento del 81% respecto de 2007, [121] y nuevamente a 2,8 millones en 2009, un aumento del 21% respecto de 2008. [122]

En agosto de 2008, el 9,2% de todas las hipotecas pendientes en Estados Unidos estaban en mora o en ejecución hipotecaria. [123] En septiembre de 2009, esta cifra había aumentado al 14,4%. [124] Entre agosto de 2007 y octubre de 2008, 936.439 residencias estadounidenses completaron su ejecución hipotecaria. [125] Las ejecuciones hipotecarias se concentran en determinados estados, tanto en términos de número como de tasa de ejecuciones hipotecarias presentadas. [126] Diez estados representaron el 74% de las ejecuciones hipotecarias presentadas durante 2008; los dos primeros (California y Florida) representaron el 41%. Nueve estados estaban por encima de la tasa media nacional de ejecuciones hipotecarias del 1,84% de los hogares. [127]

"El FBI define el fraude hipotecario como 'la declaración falsa, tergiversación u omisión intencional por parte de un solicitante u otras partes interesadas, en la que se basa un prestamista o asegurador para proporcionar financiación, comprar o asegurar un préstamo hipotecario'". [128] En 2004, el FBI advirtió sobre una "epidemia" de fraude hipotecario, un riesgo crediticio importante de los préstamos hipotecarios no preferenciales, que, según dijeron, podría conducir a "un problema que podría tener tanto impacto como la crisis de las cajas de ahorro". [129] [130] [131] [132] A pesar de esto, la administración Bush impidió que los estados investigaran y procesaran a los prestamistas predatorios invocando una ley bancaria de 1863 "para emitir opiniones formales que anulaban todas las leyes estatales sobre préstamos predatorios, volviéndolas así inoperantes". [133]

En enero de 2011, la Comisión de Investigación de la Crisis Financiera informó que: "... el fraude hipotecario... floreció en un entorno de normas crediticias en decadencia y de una regulación laxa. El número de informes de actividades sospechosas (informes de posibles delitos financieros presentados por bancos depositarios y sus filiales) relacionados con el fraude hipotecario se multiplicó por 20 entre 1996 y 2005 y luego volvió a duplicarse entre 2005 y 2009. Un estudio estima que las pérdidas resultantes del fraude en los préstamos hipotecarios realizados entre 2005 y 2007 ascienden a 112.000 millones de dólares.

" Los préstamos predatorios describen prácticas injustas, engañosas o fraudulentas de algunos prestamistas durante el proceso de originación de préstamos. Los prestamistas otorgaron préstamos que sabían que los prestatarios no podían afrontar y que podrían causar pérdidas masivas a los inversores en títulos hipotecarios". [2]

La Comisión de Investigación de la Crisis Financiera informó en enero de 2011:

A principios del siglo XX, erigimos una serie de protecciones –la Reserva Federal como prestamista de última instancia , un seguro federal de depósitos, amplias regulaciones– para proporcionar un baluarte contra los pánicos que habían plagado regularmente el sistema bancario de Estados Unidos en el siglo XIX. Sin embargo, durante los últimos 30 años, permitimos el crecimiento de un sistema bancario paralelo –opaco y cargado de deuda a corto plazo– que rivalizaba en tamaño con el sistema bancario tradicional. Los componentes clave del mercado –por ejemplo, el mercado de préstamos repo multimillonarios, las entidades fuera de balance y el uso de derivados extrabursátiles– quedaron ocultos a la vista, sin las protecciones que habíamos construido para prevenir los colapsos financieros. Tuvimos un sistema financiero del siglo XXI con salvaguardas del siglo XIX. [135]

En un discurso pronunciado en junio de 2008, el presidente del Banco de la Reserva Federal de Nueva York, Timothy Geithner , que más tarde se convirtió en secretario del Tesoro, atribuyó una parte importante de la culpa del congelamiento de los mercados crediticios a una "corrida" de las entidades del sistema bancario "paralelo", también llamado sistema bancario en la sombra . Estas entidades se volvieron fundamentales para los mercados crediticios que sustentaban el sistema financiero, pero no estaban sujetas a los mismos controles regulatorios que los bancos depositarios. Además, estas entidades eran vulnerables porque tomaban préstamos a corto plazo en mercados líquidos para comprar activos a largo plazo, ilíquidos y riesgosos. Esto significaba que las perturbaciones en los mercados crediticios las someterían a un rápido desapalancamiento , vendiendo sus activos a largo plazo a precios deprimidos. [18]

Según el economista y premio Nobel Paul Krugman , las operaciones de recompra y otras formas de banca paralela representaban aproximadamente el 60% del "sistema bancario estadounidense en general" . [136] Geithner describió sus "entidades":

A principios de 2007, los instrumentos de emisión de papel comercial respaldados por activos , en vehículos de inversión estructurada, en títulos preferentes a tipo de interés de subasta, bonos con opción de compra y pagarés a la vista a tipo de interés variable, tenían un volumen de activos combinado de aproximadamente 2,2 billones de dólares (unos 3,12 billones de dólares en 2023). Los activos financiados a un día en repos tripartitas crecieron a 2,5 billones de dólares. Los activos mantenidos en fondos de cobertura crecieron a aproximadamente 1,8 billones de dólares. Los balances combinados de los cinco principales bancos de inversión de entonces sumaban 4 billones de dólares. En comparación, los activos totales de los cinco principales holdings bancarios de Estados Unidos en ese momento eran de poco más de 6 billones de dólares, y los activos totales de todo el sistema bancario eran de unos 10 billones de dólares.

Afirmó que "el efecto combinado de estos factores fue un sistema financiero vulnerable a ciclos de precios de activos y crédito que se retroalimentaban". [18] Krugman describió la corrida al sistema bancario paralelo como el "núcleo de lo que sucedió" para causar la crisis.

A medida que el sistema bancario paralelo se expandió hasta rivalizar o incluso superar en importancia a la banca convencional, los políticos y los funcionarios gubernamentales deberían haberse dado cuenta de que estaban recreando el tipo de vulnerabilidad financiera que hizo posible la Gran Depresión, y deberían haber respondido ampliando las regulaciones y la red de seguridad financiera para cubrir a estas nuevas instituciones. Las figuras influyentes deberían haber proclamado una regla simple: todo lo que hace lo que hace un banco, todo lo que tiene que ser rescatado en crisis como lo son los bancos, debe ser regulado como un banco.

Se refirió a esta falta de controles como una “negligencia maligna”. [137] [138]

Los mercados de titulización apoyados por el sistema bancario paralelo comenzaron a cerrar en la primavera de 2007 y casi paralizaron en el otoño de 2008. Más de un tercio de los mercados de crédito privado dejaron de estar disponibles como fuente de fondos. [139] Según la Brookings Institution , el sistema bancario tradicional no tenía el capital necesario para cerrar esta brecha a junio de 2009: "Se necesitarían varios años de fuertes ganancias para generar suficiente capital para sustentar ese volumen adicional de préstamos". Los autores también indican que algunas formas de titulización "probablemente desaparecerán para siempre, al haber sido un artefacto de condiciones crediticias excesivamente laxas". [140]

El economista Gary Gorton escribió en mayo de 2009:

A diferencia de los pánicos bancarios históricos del siglo XIX y principios del XX, el pánico bancario actual es un pánico generalizado, no minorista. En los episodios anteriores, los depositantes acudieron a sus bancos y exigieron efectivo a cambio de sus cuentas corrientes. Incapaz de satisfacer esas demandas, el sistema bancario se volvió insolvente. El pánico actual implicó que las empresas financieras "corrieran" a otras empresas financieras al no renovar los acuerdos de venta y recompra (repo) o aumentar el margen de repo ("haircut"), lo que obligó a un desapalancamiento masivo y resultó en la insolvencia del sistema bancario. [17]

El presidente de la Reserva Federal, Ben Bernanke, afirmó en una entrevista con la FCIC durante 2009 que 12 de las 13 instituciones financieras más grandes de Estados Unidos estaban en riesgo de quiebra durante 2008. El informe de la FCIC no identificó cuáles de las 13 empresas no eran consideradas por Bernanke como en peligro de quiebra. [141]

El economista Mark Zandi testificó ante la Comisión de Investigación de la Crisis Financiera en enero de 2010:

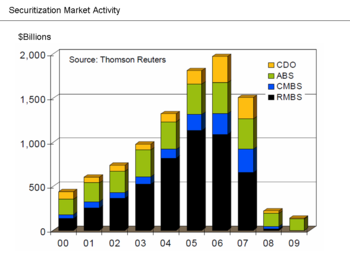

Los mercados de titulización también siguen en crisis, ya que los inversores prevén más pérdidas de préstamos. Los inversores también tienen incertidumbre sobre los cambios en las normas jurídicas y contables y las reformas regulatorias que se avecinan. La emisión privada de títulos respaldados por hipotecas residenciales y comerciales, títulos respaldados por activos y CDO alcanzó un máximo en 2006, cerca de los 2 billones de dólares... En 2009, la emisión privada fue inferior a 150.000 millones de dólares, y casi la totalidad de ella fue emisión respaldada por activos respaldada por el programa TALF de la Reserva Federal para ayudar a los prestamistas de tarjetas de crédito, automóviles y pequeñas empresas. La emisión de títulos respaldados por hipotecas residenciales y comerciales y CDO sigue estancada. [142]

En marzo de 2010, The Economist informó: "Bear Stearns y Lehman Brothers eran entidades no bancarias que se vieron paralizadas por una corrida silenciosa de los prestamistas de repos en pánico , muchos de ellos fondos del mercado monetario que no estaban seguros de la calidad de las garantías titulizadas que tenían. Los reembolsos masivos de estos fondos después de la quiebra de Lehman congelaron la financiación a corto plazo para las grandes empresas". [143]

La titulización –la agrupación de préstamos bancarios para crear bonos negociables– comenzó en la industria hipotecaria en la década de 1970, cuando las Empresas Patrocinadas por el Gobierno (GSE, por sus siglas en inglés) comenzaron a agrupar hipotecas relativamente seguras, convencionales, “ conformes ” o “de primera”, crear “ títulos respaldados por hipotecas ” (MBS, por sus siglas en inglés) a partir del conjunto, venderlos a inversores, garantizando estos títulos/bonos contra el impago de las hipotecas subyacentes. [26] [144] Este modelo de “originar para distribuir” tenía ventajas sobre el antiguo modelo de “originar para mantener”, [145] en el que un banco originaba un préstamo al prestatario/propietario de la vivienda y retenía el riesgo crediticio (de impago). La titulización eliminó los préstamos de los libros de un banco, lo que le permitió seguir cumpliendo con las leyes de requisitos de capital. Se podían hacer más préstamos con los ingresos de la venta de MBS. La liquidez de un mercado hipotecario nacional e incluso internacional permitió que el capital fluyera allí donde había demanda de hipotecas y escasez de financiación. Sin embargo, la titulización creó un riesgo moral : el banco o institución que otorgaba el préstamo ya no tenía que preocuparse si la hipoteca se pagaba [146] , lo que les daba incentivos para procesar transacciones hipotecarias pero no para asegurar su calidad crediticia. [147] [148] Los banqueros ya no estaban disponibles para resolver los problemas de los prestatarios y minimizar los incumplimientos durante el curso de la hipoteca. [149]

Con los altos pagos iniciales y las altas calificaciones crediticias de las hipotecas convencionales utilizadas por las GSE, este peligro era mínimo. [150] Sin embargo, los bancos de inversión querían entrar al mercado y evitar competir con las GSE. [146] Lo hicieron desarrollando títulos respaldados por hipotecas en el mercado de hipotecas de alto riesgo y Alt-A , que es más riesgoso y no convencional . A diferencia de las GSE [151], los emisores generalmente no garantizaban los títulos contra el incumplimiento de las hipotecas subyacentes. [26]

Lo que sí hicieron estos originadores de "etiquetas privadas" o "no agencias" fue utilizar " finanzas estructuradas " para crear títulos. La estructuración implicó "dividir" las hipotecas agrupadas en "tramos", cada uno con una prioridad diferente en el flujo mensual o trimestral de capital e intereses. [9] [152] Los tramos se compararon con "cubos" que recogen el "agua" del capital y los intereses. Los cubos más antiguos no compartían el agua con los de abajo hasta que estaban llenos hasta el borde y rebosaban. [153] Esto dio a los cubos/tramos superiores una considerable solvencia crediticia (en teoría) que les permitiría obtener las calificaciones crediticias más altas de "triple A", haciéndolos vendibles a fondos del mercado monetario y de pensiones que de otro modo no tratarían con títulos hipotecarios de alto riesgo.

Para agotar los tramos de MBS con menor prioridad de pago que no podían calificarse como triple A y que un mercado de renta fija conservador no compraría, los bancos de inversión desarrollaron otro título, conocido como obligación de deuda colateralizada (CDO). Aunque el mercado de CDO era más pequeño, era crucial porque, a menos que se encontraran compradores para los tramos que no eran triple A o "mezzanine", no sería rentable fabricar un título respaldado por hipotecas en primer lugar. [154] [155] Estos CDO agruparon los tramos restantes con calificación BBB, A−, etc., y produjeron nuevos tramos, de los cuales entre el 70% [156] y el 80% [157] fueron calificados como triple A por las agencias de calificación. El 20-30% restante de los tramos mezzanine a veces fue comprado por otros CDO, para fabricar los llamados títulos " CDO al cuadrado " que también produjeron tramos calificados principalmente como triple A. [158]

Este proceso fue posteriormente menospreciado como "lavado de calificaciones" [159] o una forma de transformar "escoria en oro" [160] por algunos periodistas de negocios, pero en ese momento estaba justificado por la creencia de que los precios de las viviendas siempre subirían. [161] [162] El modelo utilizado por los suscriptores, las agencias de calificación y los inversores para estimar la probabilidad de impago de las hipotecas se basaba en la historia de los swaps de incumplimiento crediticio , que lamentablemente se remontaban "a menos de una década, un período en el que los precios de las viviendas se dispararon". [163]

Además, el modelo –que postulaba que la correlación de los riesgos de impago entre los préstamos en fondos de titulización podía medirse en una cifra simple, estable y manejable, adecuada para la gestión de riesgos o la valoración [163] – también pretendía demostrar que las hipotecas en los fondos de CDO estaban bien diversificadas o “no estaban correlacionadas”. Se pensaba, por ejemplo, que los impagos de hipotecas en Orlando no tenían ningún efecto sobre el mercado inmobiliario de Laguna Beach (es decir, que no estaban correlacionados con él) . Cuando los precios se corrigieron (es decir, la burbuja colapsó), los impagos resultantes no sólo fueron mayores en número de lo previsto, sino que estaban mucho más correlacionados. [163]

Otro título innovador criticado después del estallido de la burbuja fue el CDO sintético . Más barato y más fácil de crear que los CDO "en efectivo" originales, los sintéticos no proporcionaban financiación para la vivienda, sino que los inversores que compraban CDO sintéticos estaban en realidad proporcionando un seguro (en forma de "swaps de incumplimiento crediticio") contra el impago de las hipotecas. Las hipotecas que aseguraban eran las de los CDO "en efectivo" a los que los sintéticos "referenciaban". Así que, en lugar de proporcionar a los inversores pagos de intereses y capital de los tramos de MBS, los pagos eran el equivalente a primas de seguros de los "compradores" de seguros. [164] Si los CDO referenciados incurrían en impago, los inversores perdían su inversión, que se pagaba a los compradores de seguros. [165]

A diferencia de los seguros verdaderos, los swaps de incumplimiento crediticio no estaban regulados para asegurar que los proveedores tuvieran las reservas para pagar los acuerdos, o que los compradores fueran dueños de la propiedad (MBS) que estaban asegurando, es decir, que no estuvieran simplemente haciendo una apuesta a que un título incumpliría. [166] Debido a que los sintéticos "hacían referencia" a otro CDO (en efectivo), más de un sintético -de hecho, varios- podían hacerse para hacer referencia al mismo original, multiplicando el efecto si un título referenciado incumplía. [167] [168] Al igual que con los MBS y otros CDO, las calificaciones triple A para "grandes porciones" [169] de sintéticos fueron cruciales para el éxito de los títulos, debido a la ignorancia de los compradores/inversores del mercado de títulos hipotecarios y la confianza en las calificaciones de las agencias de calificación crediticia. [170]

La titulización comenzó a despegar a mediados de los años 1990. La cantidad total de títulos respaldados por hipotecas emitidos casi se triplicó entre 1996 y 2007, hasta alcanzar los 7,3 billones de dólares. La proporción titulizada de hipotecas de alto riesgo (es decir, las que se transfieren a inversores externos a través de MBS) aumentó del 54% en 2001 al 75% en 2006. [96] A mediados de los años 2000, cuando el mercado inmobiliario estaba en su apogeo, la cuota de mercado de titulización de GSE disminuyó drásticamente, mientras que la titulización de marcas privadas de hipotecas de alto riesgo y Alt-A creció marcadamente. [26] Cuando los impagos hipotecarios comenzaron a aumentar, se encontraba entre las hipotecas titulizadas por los bancos privados. Las hipotecas GSE, titulizadas o no, siguieron teniendo un mejor rendimiento que el resto del mercado. [26] [171] Para compensar la disminución del mercado de CDO en efectivo, [172] los sintéticos eran la forma dominante de CDO en 2006, [173] valorados " nocionalmente " [174] en unos 5 billones de dólares. [173]

En el otoño de 2008, cuando el mercado de titulización "se paralizó" y los inversores "ya no querían prestar a ningún precio", los préstamos titulizados representaban unos 10 billones de dólares de los aproximadamente 25 billones de dólares del mercado crediticio estadounidense (es decir, lo que "debían los propietarios de viviendas, los consumidores y las corporaciones estadounidenses"). [139] [140] En febrero de 2009, Ben Bernanke declaró que los mercados de titulización permanecían efectivamente cerrados, con la excepción de las hipotecas conformes, que podían venderse a Fannie Mae y Freddie Mac. [175]

Según el economista A. Michael Spence : “cuando riesgos que antes no estaban correlacionados cambian y se vuelven altamente correlacionados… los modelos de diversificación fallan”. “Un desafío importante para el futuro es comprender mejor estas dinámicas como la base analítica de un sistema de alerta temprana con respecto a la inestabilidad financiera”. [176]

Al criticar el argumento de que la titulización de inversiones estructuradas complejas fue decisiva en la crisis hipotecaria, Paul Krugman señala que las firmas de Wall Street que emitieron los títulos "mantuvieron los activos más riesgosos en sus propios libros", y que ninguna de las burbujas igualmente desastrosas de la vivienda europea o el mercado inmobiliario comercial estadounidense utilizó títulos estructurados complejos. Krugman está de acuerdo en que "es discutible que la innovación financiera... haya extendido la crisis a las instituciones financieras de todo el mundo" y que su inherente fragmentación de los préstamos haya hecho que la "limpieza" posterior a la burbuja mediante la renegociación de la deuda sea extremadamente difícil. [136]

En enero de 2011, la Comisión de Investigación de la Crisis Financiera informó que: "De 1978 a 2007, la cantidad de deuda en manos del sector financiero se disparó de 3 billones de dólares a 36 billones de dólares, más del doble de su proporción del producto interno bruto. La naturaleza misma de muchas empresas de Wall Street cambió: de sociedades privadas relativamente formales a corporaciones que cotizan en bolsa y asumen riesgos mayores y más diversos. En 2005, los 10 bancos comerciales más grandes de Estados Unidos poseían el 55% de los activos de la industria, más del doble del nivel de 1990. En vísperas de la crisis de 2006, las ganancias del sector financiero constituían el 27% de todas las ganancias corporativas en Estados Unidos, frente al 15% en 1980". [2]

Muchas instituciones financieras , en particular los bancos de inversión , emitieron grandes cantidades de deuda durante el período 2004-07 e invirtieron el dinero obtenido en títulos respaldados por hipotecas (MBS), apostando básicamente a que los precios de las viviendas seguirían aumentando y que los hogares seguirían pagando sus hipotecas. Pedir prestado a un tipo de interés más bajo e invertir el dinero obtenido a un tipo de interés más alto es una forma de apalancamiento financiero . Esto es análogo a que un individuo tome una segunda hipoteca sobre su residencia para invertir en el mercado de valores. Esta estrategia resultó rentable durante el auge inmobiliario, pero dio lugar a grandes pérdidas cuando los precios de las viviendas empezaron a bajar y las hipotecas empezaron a incumplir. A partir de 2007, las instituciones financieras y los inversores individuales que poseían MBS también sufrieron pérdidas significativas por los impagos de los pagos de las hipotecas y la consiguiente caída del valor de los MBS. [177]

Una decisión de la Comisión de Bolsa y Valores de Estados Unidos (SEC) de 2004 relacionada con la regla del capital neto permitió a los bancos de inversión estadounidenses emitir una cantidad sustancialmente mayor de deuda, que luego se utilizó para comprar MBS. Entre 2004 y 2007, los cinco principales bancos de inversión de Estados Unidos aumentaron significativamente su apalancamiento financiero (véase el diagrama), lo que aumentó su vulnerabilidad a la caída del valor de los MBS. Estas cinco instituciones informaron de una deuda de más de 4,1 billones de dólares en el ejercicio fiscal de 2007, aproximadamente el 30% del PIB nominal de Estados Unidos en 2007. Además, el porcentaje de hipotecas de alto riesgo originadas en relación con el total de originaciones aumentó de menos del 10% en 2001-2003 a entre el 18% y el 20% entre 2004 y 2006, debido en parte a la financiación de los bancos de inversión. [111] [112]

Durante 2008, tres de los mayores bancos de inversión de Estados Unidos se declararon en quiebra ( Lehman Brothers ) o fueron vendidos a precios de liquidación a otros bancos ( Bear Stearns y Merrill Lynch ). Estas quiebras aumentaron la inestabilidad del sistema financiero mundial . Los dos bancos de inversión restantes, Morgan Stanley y Goldman Sachs , optaron por convertirse en bancos comerciales, sometiéndose así a una regulación más estricta. [178] [179]

En los años previos a la crisis, los cuatro principales bancos depositarios de Estados Unidos trasladaron unos 5,2 billones de dólares de activos y pasivos fuera de balance a entidades con fines especiales u otras entidades del sistema bancario paralelo . Esto les permitió, en esencia, eludir las regulaciones existentes sobre ratios mínimos de capital, aumentando así el apalancamiento y las ganancias durante el auge, pero aumentando las pérdidas durante la crisis. Las nuevas directrices contables les exigirán que vuelvan a incluir algunos de estos activos en sus libros durante 2009, lo que reducirá significativamente sus ratios de capital. Una agencia de noticias estimó que esta cantidad oscilaba entre 500.000 millones y 1 billón de dólares. Este efecto se tuvo en cuenta como parte de las pruebas de estrés realizadas por el gobierno durante 2009. [180]

Martin Wolf escribió en junio de 2009: "...una enorme parte de lo que hicieron los bancos en la primera parte de esta década –los vehículos fuera de balance, los derivados y el propio 'sistema bancario en la sombra'– fue encontrar una forma de eludir la regulación". [181]

La Oficina del Contralor del Estado de Nueva York ha dicho que en 2006, los ejecutivos de Wall Street se llevaron a casa bonificaciones por un total de 23.900 millones de dólares (unos 34.800 millones de dólares en 2023). "Los operadores de Wall Street estaban pensando en la bonificación al final del año, no en la salud a largo plazo de su empresa. Todo el sistema -desde los corredores hipotecarios hasta los gestores de riesgos de Wall Street- parecía inclinado a asumir riesgos a corto plazo mientras ignoraba las obligaciones a largo plazo. La prueba más contundente es que la mayoría de las personas en la cima de los bancos no entendían realmente cómo funcionaban esas [inversiones]". [58] [182]

La remuneración de los operadores se centraba en las comisiones generadas por la creación de productos financieros, en lugar de en el rendimiento de esos productos y las ganancias generadas a lo largo del tiempo. Sus bonificaciones se orientaban en gran medida hacia el efectivo en lugar de hacia las acciones y no estaban sujetas a una " recuperación " (la empresa recuperaría la bonificación del empleado) en caso de que los MBS o CDO creados no tuvieran un buen rendimiento. Además, el mayor riesgo (en forma de apalancamiento financiero) asumido por los principales bancos de inversión no se tenía debidamente en cuenta en la remuneración de los altos ejecutivos. [183]

Los swaps de incumplimiento crediticio (CDS) son instrumentos financieros utilizados como cobertura y protección para los tenedores de deuda, en particular los inversores en MBS, frente al riesgo de impago, o por los especuladores para obtener beneficios de dicho impago. A medida que el patrimonio neto de los bancos y otras instituciones financieras se deterioraba debido a las pérdidas relacionadas con las hipotecas de alto riesgo, aumentaba la probabilidad de que quienes proporcionaban la protección tuvieran que pagar a sus contrapartes. Esto creó incertidumbre en todo el sistema, ya que los inversores se preguntaban qué empresas tendrían que pagar para cubrir los impagos de las hipotecas.

Al igual que todos los swaps y otros derivados financieros , los CDS pueden utilizarse para cubrir riesgos (específicamente, para asegurar a los acreedores contra el incumplimiento) o para obtener ganancias de la especulación. El volumen de CDS en circulación se multiplicó por 100 entre 1998 y 2008, y las estimaciones de la deuda cubierta por contratos de CDS, a noviembre de 2008, oscilaban entre 33 y 47 billones de dólares. [184] : 73 Los CDS están ligeramente regulados, en gran medida debido a la Ley de Modernización de Futuros de Materias Primas de 2000. A partir de 2008, no había una cámara de compensación central para honrar los CDS en caso de que una de las partes de un CDS no pudiera cumplir con sus obligaciones bajo el contrato de CDS. La divulgación requerida de las obligaciones relacionadas con los CDS ha sido criticada por inadecuada. Las compañías de seguros como American International Group (AIG), MBIA y Ambac enfrentaron rebajas de calificación porque los incumplimientos hipotecarios generalizados aumentaron su exposición potencial a pérdidas de CDS. Estas empresas tuvieron que obtener fondos adicionales (capital) para compensar esta exposición. El hecho de que AIG tuviera CDS que aseguraban 440 mil millones de dólares de MBS dio lugar a que solicitara y consiguiera un rescate del gobierno federal. [185] Las compañías de seguros monoline cerraron en 2008-2009.

Cuando el banco de inversión Lehman Brothers se declaró en quiebra en septiembre de 2008, había mucha incertidumbre sobre qué firmas financieras estarían obligadas a cumplir con los contratos de CDS sobre sus 600.000 millones de dólares (unos 834.000 millones de dólares en 2023) de bonos en circulación. [186] [187] Las grandes pérdidas de Merrill Lynch en 2008 se atribuyeron en parte a la caída del valor de su cartera sin cobertura de obligaciones de deuda colateralizadas (CDO) después de que AIG dejara de ofrecer CDS sobre las CDO de Merrill. La pérdida de confianza de los socios comerciales en la solvencia de Merrill Lynch y su capacidad para refinanciar su deuda a corto plazo condujo a su adquisición por parte del Bank of America . [188] [189]

El economista Joseph Stiglitz resumió de esta manera cómo los swaps de incumplimiento crediticio contribuyeron al colapso sistémico: "Con este complicado entrelazamiento de apuestas de gran magnitud, nadie podía estar seguro de la posición financiera de nadie, ni siquiera de la propia. No es sorprendente que los mercados crediticios se congelaran". [190]

El autor Michael Lewis escribió que los CDS permitían a los especuladores acumular apuestas sobre los mismos bonos hipotecarios y CDO. Esto es análogo a permitir que muchas personas compren un seguro sobre la misma casa. Los especuladores que compraban seguros CDS apostaban a que se producirían impagos significativos, mientras que los vendedores (como AIG ) apostaban a que no ocurrirían. Teóricamente, se podía apostar una cantidad infinita sobre los mismos valores relacionados con la vivienda, siempre que se pudieran encontrar compradores y vendedores de los CDS. [191]

Los derivados como los CDS no estaban regulados o apenas lo estaban. Varias fuentes han señalado el fracaso del gobierno estadounidense a la hora de supervisar o incluso exigir transparencia de los instrumentos financieros conocidos como derivados . [192] [193] [194] Un artículo de investigación de 2008 en The Washington Post descubrió que los principales funcionarios del gobierno en ese momento (el presidente de la Junta de la Reserva Federal Alan Greenspan , el secretario del Tesoro Robert Rubin y el presidente de la SEC Arthur Levitt ) se oponían vehementemente a cualquier regulación de los derivados. En 1998, Brooksley E. Born , director de la Comisión de Comercio de Futuros de Materias Primas , presentó un documento de política en el que solicitaba la opinión de los reguladores, los grupos de presión y los legisladores sobre la cuestión de si los derivados debían informarse, venderse a través de una instalación central o si se debían exigir requisitos de capital a sus compradores. Greenspan, Rubin y Levitt la presionaron para que retirara el documento y Greenspan persuadió al Congreso para que aprobara una resolución que impidiera a la CFTC regular los derivados durante otros seis meses, cuando expiraría el mandato de Born. [193] En última instancia, fue el colapso de un tipo específico de derivado, el título respaldado por hipotecas , lo que desencadenó la crisis económica de 2008. [194]

Además, Chicago Public Radio, Huffington Post y ProPublica informaron en abril de 2010 que los participantes del mercado, incluido un fondo de cobertura llamado Magnetar Capital , alentaron la creación de CDO que contenían hipotecas de baja calidad, para poder apostar contra ellas utilizando CDS. NPR informó que Magnetar alentó a los inversores a comprar CDO mientras que simultáneamente apostaban contra ellos, sin revelar esta última apuesta. [168] [195] [196] Los instrumentos llamados CDO sintéticos , que son carteras de swaps de incumplimiento crediticio, también estuvieron involucrados en las acusaciones de la SEC contra Goldman-Sachs en abril de 2010. [197]

En enero de 2011, la Comisión de Investigación de la Crisis Financiera informó que los CDS contribuyeron significativamente a la crisis. Las empresas pudieron vender protección a los inversores contra el impago de los títulos respaldados por hipotecas, lo que ayudó a lanzar y expandir el mercado de instrumentos nuevos y complejos como los CDO. Esto alimentó aún más la burbuja inmobiliaria. También amplificaron las pérdidas derivadas del colapso de la burbuja inmobiliaria al permitir múltiples apuestas sobre los mismos títulos y ayudaron a distribuir estas apuestas en todo el sistema financiero. Las empresas que vendían protección, como AIG , no estaban obligadas a reservar capital suficiente para cubrir sus obligaciones cuando se producían impagos importantes. Como muchos CDS no se negociaban en las bolsas, las obligaciones de las instituciones financieras clave se volvieron difíciles de medir, lo que creó incertidumbre en el sistema financiero. [2]

Las agencias de calificación crediticia (firmas que califican los instrumentos de deuda / valores según la capacidad del deudor para pagar a los prestamistas) han sido objeto de escrutinio durante y después de la crisis financiera por haber otorgado calificaciones de grado de inversión a MBS y CDO sobre la base de préstamos hipotecarios de alto riesgo que luego no se pagaron. Los inversores han presentado docenas de demandas contra las " tres grandes " agencias de calificación: Moody's Investors Service , Standard & Poor's y Fitch Ratings . [198] La Comisión de Investigación de la Crisis Financiera (FCIC) [199] concluyó que los "fracasos" de las tres grandes agencias de calificación fueron "engranajes esenciales en la rueda de la destrucción financiera" y "facilitadores clave del colapso financiero". [2] El economista Joseph Stiglitz las llamó "uno de los principales culpables" de la crisis financiera. [200] Otros calificaron sus calificaciones de "catastróficamente engañosas" (la Comisión de Bolsa y Valores de Estados Unidos [201] ) y su desempeño de "horrendo" ( la revista The Economist [202] ). Hay indicios de que algunos de los implicados en la calificación de valores relacionados con las hipotecas de alto riesgo sabían en ese momento que el proceso de calificación era defectuoso. [203] [204]

Según el informe de la investigación sobre la crisis financiera, la posición de las tres agencias "entre los emisores y los inversores de valores" [205] las "transformó" en actores "clave" en la burbuja inmobiliaria y la crisis financiera . La mayoría de los inversores en el mercado de renta fija no tenían experiencia en el negocio hipotecario -y mucho menos en la complejidad de los pools de hipotecas y la prioridad de tramos de los valores MBS y CDO- y simplemente buscaban una parte independiente que pudiera calificar los valores. [206] Mientras tanto, los bancos de inversión pagaban "honorarios generosos" a las partes supuestamente independientes "para obtener las calificaciones deseadas", según un experto. [206]

Además, una gran parte del mercado de títulos de deuda –muchos mercados monetarios y fondos de pensiones– tenía en sus estatutos la restricción de que sólo se aceptaran los títulos más seguros –es decir, los títulos que las agencias de calificación calificaban como “triple A”–. Por lo tanto, los títulos no preferenciales no podían venderse sin la calificación de (normalmente dos de) las tres agencias. [207]

Entre 2000 y 2007, una de las agencias más importantes –Moody's– calificó casi 45.000 títulos relacionados con hipotecas [208] –más de la mitad de los que calificó– como triple A. [209] Para diciembre de 2008, había más de 11 billones de dólares (unos 15 billones de dólares en 2023) en títulos de financiación estructurada en circulación en el mercado de bonos de Estados Unidos. [208] Pero a medida que el auge maduró, los estándares de suscripción de hipotecas se deterioraron. Para 2007, se estima que se habían otorgado préstamos por un valor de 3,2 billones de dólares (unos 4,53 billones de dólares en 2023) a compradores y propietarios de viviendas con mal crédito e ingresos indocumentados, agrupados en MBS y CDO, y se les dieron las calificaciones más altas [210] para atraer a los inversores globales.

Cuando estas hipotecas empezaron a caer en mora, las tres agencias se vieron obligadas a revisar sus calificaciones. Entre el otoño de 2007 y mediados de 2008, las agencias rebajaron casi 2 billones de dólares en tramos de MBS. [211] A finales de 2008, el 80% de los CDO por valor [212] calificados como "triple A" habían sido rebajados a basura. [213] Las amortizaciones y pérdidas de los bancos en estas inversiones ascendieron a 523.000 millones de dólares. [210] [214] [215]

Los críticos como la FCIC sostienen que las calificaciones crediticias erróneas se debieron a "modelos informáticos defectuosos, la presión de las empresas financieras que pagaron las calificaciones, la búsqueda incesante de cuota de mercado, la falta de recursos para hacer el trabajo a pesar de las ganancias récord y la ausencia de una supervisión pública significativa". [2]