El Sistema de la Reserva Federal (a menudo abreviado como Reserva Federal , o simplemente Fed ) es el sistema bancario central de los Estados Unidos . Fue creado el 23 de diciembre de 1913, con la promulgación de la Ley de la Reserva Federal , después de que una serie de pánicos financieros (particularmente el pánico de 1907 ) condujeran al deseo de un control central del sistema monetario para aliviar las crisis financieras. [lista 1] A lo largo de los años, eventos como la Gran Depresión en la década de 1930 y la Gran Recesión durante la década de 2000 han llevado a la expansión de las funciones y responsabilidades del Sistema de la Reserva Federal. [6] [11]

El Congreso estableció tres objetivos clave para la política monetaria en la Ley de la Reserva Federal: maximizar el empleo, estabilizar los precios y moderar las tasas de interés a largo plazo. [12] Los dos primeros objetivos a veces se denominan el mandato dual de la Reserva Federal. [13] Sus funciones se han ampliado con el paso de los años y actualmente también incluyen supervisar y regular los bancos , mantener la estabilidad del sistema financiero y proporcionar servicios financieros a las instituciones depositarias , el gobierno de los EE. UU. e instituciones oficiales extranjeras. [14] La Fed también realiza investigaciones sobre la economía y proporciona numerosas publicaciones, como el Libro Beige y la base de datos FRED . [15]

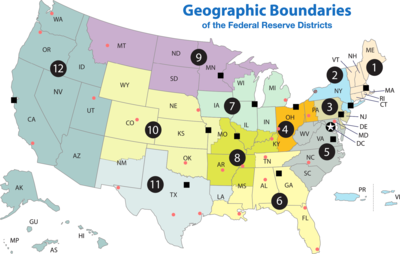

El Sistema de la Reserva Federal está compuesto de varias capas. Está gobernado por la junta de gobernadores designada por el presidente o la Junta de la Reserva Federal (FRB). Doce bancos regionales de la Reserva Federal , ubicados en ciudades de todo el país, regulan y supervisan los bancos comerciales de propiedad privada. [16] Los bancos comerciales con estatuto nacional deben tener acciones en el Banco de la Reserva Federal de su región y pueden elegir a algunos miembros de su junta directiva.

El Comité Federal de Mercado Abierto (FOMC) establece la política monetaria ajustando el objetivo de la tasa de fondos federales , que generalmente influye en las tasas de interés del mercado y, a su vez, en la actividad económica de los EE. UU. a través del mecanismo de transmisión monetaria . El FOMC está formado por los siete miembros de la junta de gobernadores y los doce presidentes regionales del Banco de la Reserva Federal, aunque solo cinco presidentes de banco votan a la vez: el presidente de la Reserva Federal de Nueva York y otros cuatro que rotan durante períodos de votación de un año. También hay varios consejos asesores. [lista 2] Tiene una estructura única entre los bancos centrales, y también es inusual en el sentido de que el Departamento del Tesoro de los Estados Unidos , una entidad fuera del banco central, imprime la moneda utilizada. [22]

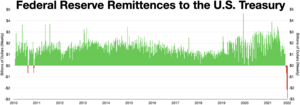

El gobierno federal establece los salarios de los siete gobernadores de la junta, y recibe todas las ganancias anuales del sistema después de que se pagan los dividendos sobre las inversiones de capital de los bancos miembros, y se mantiene un superávit en la cuenta. En 2015, la Reserva Federal obtuvo un ingreso neto de $ 100,2 mil millones y transfirió $ 97,7 mil millones al Tesoro de los EE. UU., [23] y las ganancias de 2020 fueron de aproximadamente $ 88,6 mil millones con remesas al Tesoro de los EE. UU. de $ 86,9 mil millones. [24] Aunque es un instrumento del gobierno de los EE. UU., el Sistema de la Reserva Federal se considera a sí mismo "un banco central independiente porque sus decisiones de política monetaria no tienen que ser aprobadas por el presidente ni por nadie más en las ramas ejecutiva o legislativa del gobierno, no recibe fondos asignados por el Congreso, y los mandatos de los miembros de la junta de gobernadores abarcan múltiples mandatos presidenciales y del Congreso". [25] La Reserva Federal ha sido criticada por algunos por su enfoque para gestionar la inflación , la falta percibida de transparencia y su papel en las recesiones económicas. [26] [27] [28]

La principal motivación declarada para la creación del Sistema de la Reserva Federal fue abordar los pánicos bancarios . [6] Otros propósitos se establecen en la Ley de la Reserva Federal , como "proporcionar una moneda elástica, proporcionar medios para redescontar papel comercial , establecer una supervisión más efectiva de la banca en los Estados Unidos y otros fines". [29] Antes de la fundación del Sistema de la Reserva Federal, Estados Unidos atravesó varias crisis financieras. Una crisis particularmente severa en 1907 llevó al Congreso a promulgar la Ley de la Reserva Federal en 1913. Hoy en día, el Sistema de la Reserva Federal tiene responsabilidades además de estabilizar el sistema financiero. [30]

Las funciones actuales del Sistema de la Reserva Federal incluyen: [14] [30]

Las instituciones bancarias en los Estados Unidos deben mantener reservas (cantidades de moneda y depósitos en otros bancos) equivalentes a solo una fracción del monto de los pasivos de depósito del banco adeudados a los clientes. Esta práctica se llama banca de reserva fraccionaria . Como resultado, los bancos generalmente invierten la mayoría de los fondos recibidos de los depositantes. En raras ocasiones, demasiados clientes del banco retirarán sus ahorros y el banco necesitará ayuda de otra institución para continuar operando; esto se llama corrida bancaria . Las corridas bancarias pueden conducir a una multitud de problemas sociales y económicos. El Sistema de la Reserva Federal fue diseñado como un intento de prevenir o minimizar la ocurrencia de corridas bancarias, y posiblemente actuar como prestamista de último recurso cuando ocurre una corrida bancaria. Muchos economistas, siguiendo al premio Nobel Milton Friedman , creen que la Reserva Federal se negó inapropiadamente a prestar dinero a los bancos pequeños durante las corridas bancarias de 1929; Friedman argumentó que esto contribuyó a la Gran Depresión . [32]

Debido a que algunos bancos se negaron a compensar cheques de otros bancos en tiempos de incertidumbre económica, se creó un sistema de compensación de cheques en el Sistema de la Reserva Federal. Se describe brevemente en El Sistema de la Reserva Federal: Propósitos y Funciones de la siguiente manera: [33]

Al crear el Sistema de la Reserva Federal, el Congreso pretendía eliminar las graves crisis financieras que periódicamente habían azotado al país, especialmente el pánico financiero que se produjo en 1907. Durante ese episodio, los pagos se vieron interrumpidos en todo el país porque muchos bancos y cámaras de compensación se negaron a compensar los cheques girados contra otros bancos, una práctica que contribuyó a la quiebra de bancos que de otro modo serían solventes. Para abordar estos problemas, el Congreso otorgó al Sistema de la Reserva Federal la autoridad para establecer un sistema nacional de compensación de cheques. El Sistema, entonces, debía proporcionar no solo una moneda elástica, es decir, una moneda que se expandiría o disminuiría en cantidad según lo justificaran las condiciones económicas, sino también un sistema de cobro de cheques eficiente y equitativo.

En Estados Unidos, la Reserva Federal actúa como prestamista de última instancia para aquellas instituciones que no pueden obtener crédito en otro lugar y cuyo colapso tendría graves consecuencias para la economía. La Reserva Federal asumió esta función de las "cámaras de compensación" del sector privado que funcionaban durante la era de la banca libre ; ya fueran públicas o privadas, la disponibilidad de liquidez tenía por objeto evitar las corridas bancarias. [34]

A través de sus operaciones de ventanilla de descuento y de crédito, los bancos de la Reserva proporcionan liquidez a los bancos para satisfacer necesidades de corto plazo derivadas de fluctuaciones estacionales en los depósitos o retiros inesperados. También se puede proporcionar liquidez de largo plazo en circunstancias excepcionales. La tasa que la Reserva Federal cobra a los bancos por estos préstamos se denomina tasa de descuento (oficialmente, la tasa de crédito primaria).

Al conceder estos préstamos, la Reserva Federal actúa como amortiguador frente a fluctuaciones imprevistas de la demanda y la oferta de reservas en el día a día, lo que contribuye al funcionamiento eficaz del sistema bancario, alivia la presión en el mercado de reservas y reduce el alcance de los movimientos inesperados de los tipos de interés. [35] Por ejemplo, el 16 de septiembre de 2008, la Junta de la Reserva Federal autorizó un préstamo de 85.000 millones de dólares para evitar la quiebra del gigante internacional de seguros American International Group (AIG). [36]

En su función de banco central de los Estados Unidos, la Reserva Federal actúa como banco de los banqueros y como banco del gobierno. Como banco de los banqueros, ayuda a garantizar la seguridad y la eficiencia del sistema de pagos. Como banco del gobierno o agente fiscal, la Reserva Federal procesa una variedad de transacciones financieras que involucran billones de dólares. Así como una persona puede mantener una cuenta en un banco, el Tesoro de los Estados Unidos mantiene una cuenta corriente en la Reserva Federal, a través de la cual se manejan los depósitos de impuestos federales entrantes y los pagos gubernamentales salientes. Como parte de esta relación de servicio, la Reserva Federal vende y canjea valores del gobierno de los Estados Unidos, como bonos de ahorro y letras, pagarés y bonos del Tesoro. También emite monedas y papel moneda del país . El Tesoro de los Estados Unidos, a través de su Oficina de la Casa de la Moneda y la Oficina de Grabado e Impresión , en realidad produce el suministro de efectivo del país y, en efecto, vende el papel moneda a los Bancos de la Reserva Federal al costo de fabricación y las monedas a su valor nominal. Los Bancos de la Reserva Federal luego lo distribuyen a otras instituciones financieras de diversas maneras. [37] Durante el año fiscal 2020, la Oficina de Grabado e Impresión entregó 57,95 mil millones de billetes a un costo promedio de 7,4 centavos por billete. [38] [39]

Los fondos federales son los saldos de reserva (también llamados depósitos de la Reserva Federal ) que los bancos privados mantienen en su Banco de la Reserva Federal local. [40] Estos saldos son las reservas homónimas del Sistema de la Reserva Federal. El propósito de mantener fondos en un Banco de la Reserva Federal es tener un mecanismo para que los bancos privados se presten fondos entre sí. Este mercado de fondos juega un papel importante en el Sistema de la Reserva Federal ya que es la base de su trabajo de política monetaria. La política monetaria se pone en práctica en parte influyendo en cuánto interés se cobran los bancos privados entre sí por el préstamo de estos fondos.

Las cuentas de la Reserva Federal contienen créditos de la Reserva Federal, que pueden convertirse en billetes de la Reserva Federal . Los bancos privados mantienen sus reservas bancarias en cuentas de la Reserva Federal.

La Reserva Federal regula los bancos privados. El sistema fue diseñado a partir de un compromiso entre las filosofías opuestas de la privatización y la regulación gubernamental. En 2006, Donald L. Kohn , vicepresidente de la junta de gobernadores, resumió la historia de este compromiso: [41]

Los intereses agrarios y progresistas, encabezados por William Jennings Bryan, estaban a favor de un banco central bajo control público, en lugar de bajo el control de los banqueros. Sin embargo, la gran mayoría de los banqueros del país, preocupados por la intervención del gobierno en el negocio bancario, se oponían a una estructura de banco central dirigida por personas designadas por políticos. La legislación que el Congreso finalmente aprobó en 1913 reflejó una dura batalla para equilibrar estas dos visiones opuestas y creó la estructura híbrida público-privada, centralizada-descentralizada que tenemos hoy.

El equilibrio entre los intereses privados y los del gobierno también se puede ver en la estructura del sistema. Los bancos privados eligen a los miembros de la junta directiva de su banco de la Reserva Federal regional, mientras que los miembros de la junta de gobernadores son seleccionados por el presidente de los Estados Unidos y confirmados por el Senado .

La Ley de Auditoría de la Agencia Bancaria Federal, promulgada en 1978 como Ley Pública 95-320 y la sección 714 del Título 31 del Código de los Estados Unidos establecen que la junta de gobernadores del Sistema de la Reserva Federal y los bancos de la Reserva Federal pueden ser auditados por la Oficina de Responsabilidad Gubernamental (GAO). [42]

La GAO tiene autoridad para auditar el procesamiento de cheques, el almacenamiento y envío de dinero, y algunas funciones regulatorias y de inspección bancaria; sin embargo, existen restricciones sobre lo que la GAO puede auditar. De acuerdo con la Ley de Auditoría de la Agencia Bancaria Federal, 31 USC sección 714(b), las auditorías de la Junta de la Reserva Federal y los bancos de la Reserva Federal no incluyen (1) transacciones para o con un banco central extranjero o gobierno u organización financiera internacional no privada; (2) deliberaciones, decisiones o acciones sobre asuntos de política monetaria; (3) transacciones realizadas bajo la dirección del Comité Federal de Mercado Abierto; o (4) una parte de una discusión o comunicación entre miembros de la junta de gobernadores y funcionarios y empleados del Sistema de la Reserva Federal relacionada con los puntos (1), (2) o (3). Véase Auditorías del Sistema de la Reserva Federal: Restricciones al acceso de la GAO (GAO/T-GGD-94-44), declaración de Charles A. Bowsher. [43]

La junta de gobernadores del Sistema de la Reserva Federal tiene una serie de responsabilidades de supervisión y regulación en el sistema bancario estadounidense, pero no la responsabilidad total. La Reserva Federal ofrece una descripción general de los tipos de regulación y supervisión que se aplican al sistema bancario estadounidense: [44]

El Consejo también desempeña un papel importante en la supervisión y regulación del sistema bancario estadounidense. Tiene responsabilidades de supervisión para los bancos estatales [45] que son miembros del Sistema de la Reserva Federal, las sociedades holding bancarias (sociedades que controlan a los bancos), las actividades en el extranjero de los bancos miembros, las actividades en los Estados Unidos de los bancos extranjeros y las corporaciones Edge Act y "agreement corporations" (instituciones de propósito limitado que participan en un negocio bancario en el extranjero). El Consejo y, bajo autoridad delegada, los Bancos de la Reserva Federal, supervisan aproximadamente 900 bancos estatales miembros y 5.000 sociedades holding bancarias. Otras agencias federales también sirven como supervisores federales primarios de los bancos comerciales; la Oficina del Contralor de la Moneda supervisa a los bancos nacionales, y la Corporación Federal de Seguro de Depósitos supervisa a los bancos estatales que no son miembros del Sistema de la Reserva Federal.

Algunas de las normas emitidas por la Junta se aplican a todo el sector bancario, mientras que otras se aplican únicamente a los bancos miembros, es decir, los bancos estatales que han optado por unirse al Sistema de la Reserva Federal y los bancos nacionales, que por ley deben ser miembros del Sistema. La Junta también emite normas para llevar a cabo las principales leyes federales que rigen la protección del crédito al consumidor , como las leyes de veracidad en los préstamos , igualdad de oportunidades de crédito y divulgación de hipotecas para la vivienda . Muchas de estas normas de protección al consumidor se aplican a diversos prestamistas fuera del sector bancario, así como a los bancos.

Los miembros de la Junta de Gobernadores están en contacto permanente con otros responsables de la formulación de políticas en el gobierno. Con frecuencia testifican ante comités del Congreso sobre economía, política monetaria , supervisión y regulación bancaria , protección del crédito al consumidor , mercados financieros y otros asuntos.

El Consejo mantiene contactos periódicos con los miembros del Consejo de Asesores Económicos del Presidente y otros funcionarios económicos clave. El Presidente también se reúne de vez en cuando con el Presidente de los Estados Unidos y mantiene reuniones periódicas con el Secretario del Tesoro . El Presidente también tiene responsabilidades formales en el ámbito internacional.

La junta directiva de cada distrito de la Reserva Federal también tiene responsabilidades regulatorias y de supervisión. Si la junta directiva de un banco de distrito considera que un banco miembro tiene un desempeño o un comportamiento deficientes, informará de ello a la junta de gobernadores. Esta política se describe en la ley:

Cada banco de la Reserva Federal se mantendrá informado del carácter general y del monto de los préstamos e inversiones de sus bancos miembros con el fin de determinar si se está haciendo un uso indebido del crédito bancario para la especulación o el comercio de valores, bienes raíces o materias primas, o para cualquier otro propósito incompatible con el mantenimiento de condiciones crediticias sólidas; y, al determinar si concede o rechaza anticipos, redescuentos u otras facilidades crediticias, el banco de la Reserva Federal tomará en consideración dicha información. El presidente del banco de la Reserva Federal informará a la Junta de Gobernadores del Sistema de la Reserva Federal sobre cualquier uso indebido de crédito bancario por parte de cualquier banco miembro, junto con su recomendación. Siempre que, a juicio de la Junta de Gobernadores del Sistema de la Reserva Federal, cualquier banco miembro esté haciendo un uso indebido de crédito bancario, la Junta podrá, a su discreción, después de un aviso razonable y una oportunidad para una audiencia, suspender a dicho banco del uso de las facilidades crediticias del Sistema de la Reserva Federal y podrá poner fin a dicha suspensión o renovarla de tiempo en tiempo. [46]

La Reserva Federal desempeña un papel en el sistema de pagos de Estados Unidos. Los doce bancos de la Reserva Federal prestan servicios bancarios a las instituciones depositarias y al gobierno federal. Para las instituciones depositarias, mantienen cuentas y prestan diversos servicios de pago, como la cobranza de cheques, la transferencia electrónica de fondos y la distribución y recepción de moneda y billetes. Para el gobierno federal, los bancos de la Reserva actúan como agentes fiscales, pagando cheques del Tesoro, procesando pagos electrónicos y emitiendo, transfiriendo y canjeando valores del gobierno estadounidense. [47]

En la Ley de Desregulación y Control Monetario de las Instituciones de Depósito de 1980, el Congreso reafirmó que la Reserva Federal debería promover un sistema de pagos eficiente a nivel nacional. La ley somete a todas las instituciones de depósito, no solo a los bancos comerciales miembros, a requisitos de reserva y les otorga acceso igualitario a los servicios de pago del Banco de la Reserva. La Reserva Federal desempeña un papel en los sistemas de pagos minoristas y mayoristas del país al brindar servicios financieros a las instituciones de depósito. Los pagos minoristas generalmente son por montos relativamente pequeños en dólares y a menudo involucran a los clientes minoristas de una institución de depósito: individuos y pequeñas empresas. Los servicios minoristas de los Bancos de la Reserva incluyen la distribución de moneda y monedas, la recolección de cheques, la transferencia electrónica de fondos a través de FedACH (el sistema de cámara de compensación automatizada de la Reserva Federal ) y, a partir de 2023, la facilitación de pagos instantáneos mediante el servicio FedNow . Por el contrario, los pagos mayoristas generalmente son por montos grandes en dólares y a menudo involucran a los grandes clientes corporativos o contrapartes de una institución de depósito, incluidas otras instituciones financieras. Los servicios mayoristas de los Bancos de la Reserva incluyen la transferencia electrónica de fondos a través del Servicio de Fondos Fedwire y la transferencia de valores emitidos por el gobierno de los EE. UU., sus agencias y ciertas otras entidades a través del Servicio de Valores Fedwire.

El Sistema de la Reserva Federal tiene una "estructura única que es a la vez pública y privada" [48] y se describe como " independiente dentro del gobierno " en lugar de " independiente del gobierno ". [25] El Sistema no requiere financiación pública y deriva su autoridad y propósito de la Ley de la Reserva Federal , que fue aprobada por el Congreso en 1913 y está sujeta a modificación o derogación por parte del Congreso. [49] Los cuatro componentes principales del Sistema de la Reserva Federal son (1) la junta de gobernadores, (2) el Comité Federal de Mercado Abierto, (3) los doce bancos regionales de la Reserva Federal y (4) los bancos miembros en todo el país.

La junta de gobernadores, compuesta por siete miembros, es una gran agencia federal que funciona en la supervisión empresarial examinando a los bancos nacionales. [50] : 12, 15 Está encargada de supervisar los 12 bancos de reserva del distrito y de establecer la política monetaria nacional. También supervisa y regula el sistema bancario estadounidense en general. [51] Los gobernadores son designados por el presidente de los Estados Unidos y confirmados por el Senado por períodos escalonados de 14 años. [35] [52] Un período comienza cada dos años, el 1 de febrero de los años pares, y los miembros que cumplen un período completo no pueden ser nominados nuevamente para un segundo período. [53] "Al expirar sus períodos en el cargo, los miembros de la Junta continuarán en el cargo hasta que sus sucesores sean designados y hayan calificado". La ley prevé la remoción de un miembro de la junta por parte del presidente "por causa justificada". [54] La junta debe presentar un informe anual de operaciones al Presidente de la Cámara de Representantes de los Estados Unidos.

El presidente y el vicepresidente de la junta de gobernadores son designados por el presidente de entre los gobernadores en ejercicio. Ambos cumplen un mandato de cuatro años y pueden ser reelegidos tantas veces como lo desee el presidente, hasta que expire su mandato en la junta de gobernadores. [55]

.jpg/440px-Federal_Reserve_Governors_meeting_April_2019_(47679887231).jpg)

Los miembros actuales de la junta directiva son: [53]

A fines de diciembre de 2011, el presidente Barack Obama nominó a Jeremy C. Stein , profesor de finanzas de la Universidad de Harvard y demócrata , y a Jerome Powell , ex miembro de Dillon Read , Bankers Trust [56] y The Carlyle Group [57] y republicano . Ambos candidatos también tienen experiencia en el Departamento del Tesoro durante las administraciones de Obama y George HW Bush respectivamente. [56]

"Los funcionarios de la administración Obama [se habían] reagrupado para identificar candidatos para la Fed después de que Peter Diamond , un economista ganador del Premio Nobel, retiró su nominación a la junta en junio [de 2011] ante la oposición republicana. Richard Clarida , un candidato potencial que fue funcionario del Tesoro bajo George W. Bush , se retiró de la consideración en agosto [de 2011]", señaló un relato de las nominaciones de diciembre. [58] Las otras dos nominadas de Obama en 2011, Janet Yellen y Sarah Bloom Raskin , [59] fueron confirmadas en septiembre. [60] Una de las vacantes se creó en 2011 con la renuncia de Kevin Warsh , quien asumió el cargo en 2006 para cubrir el mandato no vencido que finalizaba el 31 de enero de 2018, y renunció a su cargo a partir del 31 de marzo de 2011. [61] [62] En marzo de 2012, el senador estadounidense David Vitter ( R , LA ) dijo que se opondría a las nominaciones de Stein y Powell de Obama, lo que redujo las esperanzas de aprobación a corto plazo. [63] Sin embargo, los líderes del Senado llegaron a un acuerdo, allanando el camino para los votos afirmativos sobre los dos nominados en mayo de 2012 y llevando la junta a su máxima capacidad por primera vez desde 2006 [64] con el servicio de Duke después del final del mandato. Más tarde, el 6 de enero de 2014, el Senado de los Estados Unidos confirmó la nominación de Yellen para ser presidenta de la Junta de Gobernadores de la Reserva Federal; fue la primera mujer en ocupar el cargo. [65] Posteriormente, el presidente Obama nominó a Stanley Fischer para reemplazar a Yellen como vicepresidente. [66]

En abril de 2014, Stein anunció que se marchaba para regresar a Harvard el 28 de mayo, cuando le quedaban cuatro años de mandato. En el momento del anuncio, el FOMC "ya tenía tres miembros menos, mientras esperaba la confirmación del Senado de... Fischer y Lael Brainard , y como [el presidente] Obama todavía no había nombrado un sustituto para... Duke... Powell todavía estaba en funciones mientras esperaba su confirmación para un segundo mandato". [67]

Allan R. Landon , expresidente y director ejecutivo del Banco de Hawái , fue nominado a principios de 2015 por el presidente Obama para la junta directiva. [68]

En julio de 2015, el presidente Obama nominó a la economista de la Universidad de Michigan Kathryn M. Domínguez para ocupar la segunda vacante en la junta. El Senado aún no había decidido sobre la confirmación de Landon al momento de la segunda nominación. [69]

Daniel Tarullo presentó su renuncia a la junta directiva el 10 de febrero de 2017, con efecto a partir de esa fecha, el 5 de abril de 2017. [70]

El Comité Federal de Mercado Abierto (FOMC) está integrado por 12 miembros, siete de ellos de la junta de gobernadores y cinco de los presidentes regionales de los bancos de la Reserva Federal. El FOMC supervisa y establece la política sobre las operaciones de mercado abierto , la principal herramienta de la política monetaria nacional. Estas operaciones afectan la cantidad de saldos de la Reserva Federal disponibles para las instituciones depositarias, influyendo así en las condiciones monetarias y crediticias generales. El FOMC también dirige las operaciones que realiza la Reserva Federal en los mercados de divisas. El FOMC debe llegar a un consenso sobre todas las decisiones. El presidente del Banco de la Reserva Federal de Nueva York es miembro permanente del FOMC; los presidentes de los demás bancos rotan su membresía a intervalos de dos y tres años. Todos los presidentes de los bancos regionales de la Reserva contribuyen a la evaluación que hace el comité de la economía y de las opciones de política, pero sólo los cinco presidentes que son entonces miembros del FOMC votan sobre las decisiones de política. El FOMC determina su propia organización interna y, por tradición, elige al presidente de la junta de gobernadores como su presidente y al presidente del Banco de la Reserva Federal de Nueva York como su vicepresidente. Las reuniones formales se llevan a cabo generalmente ocho veces al año en Washington, DC. Los presidentes de los bancos de la Reserva sin derecho a voto también participan en las deliberaciones y discusiones del Comité. El FOMC generalmente se reúne ocho veces al año en consultas telefónicas y se realizan otras reuniones cuando es necesario. [71]

Existe un consenso muy fuerte entre los economistas contra la politización del FOMC. [72]

El Consejo Consultivo Federal, integrado por doce representantes del sector bancario, asesora al consejo en todos los asuntos de su competencia.

Existen 12 bancos de la Reserva Federal, cada uno de los cuales es responsable de los bancos miembros ubicados en su distrito. Están ubicados en Boston , Nueva York , Filadelfia , Cleveland , Richmond , Atlanta , Chicago , St. Louis , Minneapolis , Kansas City , Dallas y San Francisco . El tamaño de cada distrito se estableció en función de la distribución de la población de los Estados Unidos cuando se aprobó la Ley de la Reserva Federal.

La constitución y la organización de cada Banco de la Reserva Federal se establecen por ley y no pueden ser modificadas por los bancos miembros. Sin embargo, los bancos miembros eligen a seis de los nueve miembros de las juntas directivas de los Bancos de la Reserva Federal. [35] [73]

Cada banco regional tiene un presidente, que es el director ejecutivo de su banco. El presidente de cada banco regional de la Reserva es nominado por el directorio de su banco, pero la nominación está sujeta a la aprobación de la junta de gobernadores. Los presidentes cumplen mandatos de cinco años y pueden ser reelegidos. [74]

El directorio de cada banco regional está compuesto por nueve miembros. Los miembros se dividen en tres clases: A, B y C. Hay tres miembros en el directorio de cada clase. Los miembros de la clase A son elegidos por los accionistas del banco regional y su objetivo es representar los intereses de los bancos miembros. Los bancos miembros se dividen en tres categorías: grandes, medianos y pequeños. Cada categoría elige a uno de los tres miembros del directorio de clase A. Los miembros del directorio de clase B también son nominados por los bancos miembros de la región, pero se supone que los miembros del directorio de clase B representan los intereses del público. Por último, los miembros del directorio de clase C son designados por la junta de gobernadores y también su objetivo es representar los intereses del público. [75]

Los bancos de la Reserva Federal tienen un estatus legal intermedio, con algunas características de corporaciones privadas y algunas características de agencias federales públicas. Estados Unidos tiene un interés en los bancos de la Reserva Federal como instrumentos creados por el gobierno federal exentos de impuestos cuyas ganancias pertenecen al gobierno federal, pero este interés no es de propiedad privada. [76] En Lewis v. United States , [77] el Tribunal de Apelaciones de los Estados Unidos para el Noveno Circuito afirmó que: "Los bancos de la Reserva no son instrumentos federales para los propósitos de la FTCA [la Ley Federal de Reclamaciones por Agravios ], sino que son corporaciones independientes, de propiedad privada y controladas localmente". La opinión continuó, sin embargo, diciendo que: "Los bancos de la Reserva han sido considerados apropiadamente instrumentos federales para algunos propósitos". Otra decisión relevante es Scott v. Federal Reserve Bank of Kansas City , [76] en la que se hace la distinción entre los bancos de la Reserva Federal, que son instrumentos creados por el gobierno federal, y la junta de gobernadores, que es una agencia federal.

Respecto de la relación estructural entre los doce bancos de la Reserva Federal y los diversos bancos comerciales (miembros), el profesor de ciencias políticas Michael D. Reagan ha escrito: [78]

... la "propiedad" de los Bancos de la Reserva por parte de los bancos comerciales es simbólica; no ejercen el control propietario asociado con el concepto de propiedad ni comparten, más allá del dividendo legal, las "ganancias" de los Bancos de la Reserva. ... La propiedad bancaria y la elección en la base carecen, por lo tanto, de importancia sustancial, a pesar de la apariencia superficial de control bancario privado que crea el acuerdo formal.

Un banco miembro es una institución privada y posee acciones en el Banco de la Reserva Federal regional. Todos los bancos autorizados a nivel nacional poseen acciones en uno de los Bancos de la Reserva Federal. Los bancos autorizados a nivel estatal pueden optar por ser miembros (y poseer acciones en su banco regional de la Reserva Federal) si cumplen con ciertos estándares.

La cantidad de acciones que un banco miembro debe poseer es igual al 3% de su capital y superávit combinados. [79] Sin embargo, tener acciones en un banco de la Reserva Federal no es como poseer acciones en una empresa que cotiza en bolsa. Estas acciones no se pueden vender ni comercializar, y los bancos miembros no controlan el Banco de la Reserva Federal como resultado de poseer estas acciones. De su Banco Regional, los bancos miembros con $10 mil millones o menos en activos reciben un dividendo del 6%, mientras que los bancos miembros con más de $10 mil millones en activos reciben el menor de 6% o la tasa actual de subasta del Tesoro a 10 años. [80] El resto de las ganancias de los bancos regionales de la Reserva Federal se entrega al Departamento del Tesoro de los Estados Unidos . En 2015, los bancos de la Reserva Federal obtuvieron una ganancia de $100,2 mil millones y distribuyeron $2,5 mil millones en dividendos a los bancos miembros, además de devolver $97,7 mil millones al Tesoro de los Estados Unidos. [23]

Alrededor del 38% de los bancos estadounidenses son miembros de su Banco de la Reserva Federal regional. [25] [81]

Un auditor externo seleccionado por el comité de auditoría del Sistema de la Reserva Federal audita periódicamente a la Junta de Gobernadores y a los Bancos de la Reserva Federal. La GAO auditará algunas actividades de la Junta de Gobernadores. Estas auditorías no cubren "la mayoría de las acciones o decisiones de política monetaria de la Fed, incluidos los préstamos de ventanilla de descuento (préstamos directos a instituciones financieras), las operaciones de mercado abierto y cualquier otra transacción realizada bajo la dirección del Comité Federal de Mercado Abierto" ... [la GAO tampoco puede auditar] "las relaciones con gobiernos extranjeros y otros bancos centrales". [82]

Los estados financieros anuales y trimestrales preparados por el Sistema de la Reserva Federal se ajustan a una base de contabilidad establecida por la Junta de la Reserva Federal y no se ajustan a los Principios de Contabilidad Generalmente Aceptados (GAAP) ni a las Normas de Contabilidad de Costos (CAS) del gobierno. Las normas de información financiera se definen en el Manual de Contabilidad Financiera para los Bancos de la Reserva Federal. [83] Las normas de contabilidad de costos se definen en el Manual del Sistema de Planificación y Control. [83] A partir del 27 de agosto de 2012 [actualizar], la Junta de la Reserva Federal ha estado publicando informes financieros no auditados para los bancos de la Reserva Federal cada trimestre. [84]

El 7 de noviembre de 2008, Bloomberg LP presentó una demanda contra la junta de gobernadores del Sistema de la Reserva Federal para obligarla a revelar las identidades de las empresas a las que proporcionó garantías durante la crisis financiera de 2007-2008 . [85] Bloomberg, LP ganó en el tribunal de primera instancia [86] y las apelaciones de la Fed fueron rechazadas tanto en el Tribunal de Apelaciones de los Estados Unidos para el Segundo Circuito como en la Corte Suprema de los Estados Unidos . Los datos se publicaron el 31 de marzo de 2011. [87]

El término " política monetaria " se refiere a las acciones que emprende un banco central, como la Reserva Federal, para influir en la actividad económica (la demanda general de bienes y servicios) con el fin de ayudar a promover los objetivos económicos nacionales. La Ley de la Reserva Federal de 1913 otorgó a la Reserva Federal la autoridad para establecer la política monetaria en los Estados Unidos. El mandato de la Reserva Federal en materia de política monetaria se conoce comúnmente como el doble mandato de promover el máximo empleo y la estabilidad de los precios, lo que se interpreta como una tasa de inflación estable del 2 por ciento anual en promedio. La política monetaria de la Reserva Federal influye en la actividad económica al influir en el nivel general de las tasas de interés en la economía, lo que nuevamente a través del mecanismo de transmisión monetaria afecta la demanda de bienes y servicios de los hogares y las empresas y, a su vez, el empleo y la inflación. [31]

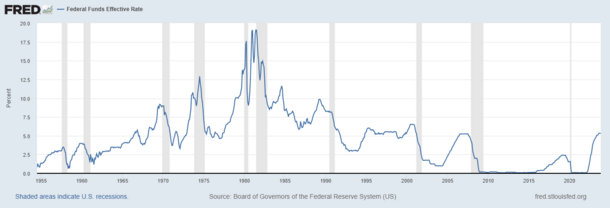

La Reserva Federal establece la política monetaria influyendo en la tasa de fondos federales , que es la tasa de préstamos interbancarios de los saldos de reservas . La tasa que los bancos se cobran entre sí por estos préstamos se determina en el mercado interbancario , y la Reserva Federal influye en esta tasa a través de las "herramientas" de la política monetaria que se describen en la sección Herramientas a continuación. La tasa de fondos federales es una tasa de interés a corto plazo en la que se centra el FOMC, que afecta las tasas de interés a largo plazo en toda la economía. La Reserva Federal explicó la implementación de su política monetaria en 2021:

El FOMC tiene la capacidad de influir en la tasa de los fondos federales –y, por lo tanto, en el costo del crédito interbancario a corto plazo– modificando la tasa de interés que paga la Reserva Federal sobre los saldos de reservas que los bancos mantienen en ella. Es poco probable que un banco preste dinero a otro banco (o a cualquiera de sus clientes) a una tasa de interés inferior a la que puede obtener de los saldos de reservas que mantiene en la Reserva Federal. Y como actualmente los saldos de reservas en general son abundantes, si un banco quiere pedir prestados saldos de reservas, probablemente podrá hacerlo sin tener que pagar una tasa muy superior a la tasa de interés que paga la Reserva Federal. [31]

Los cambios en la meta para la tasa de fondos federales afectan las condiciones financieras generales a través de varios canales, incluyendo cambios subsiguientes en las tasas de interés de mercado que los bancos comerciales y otros prestamistas cobran por préstamos a corto y largo plazo, y cambios en los precios de los activos y en los tipos de cambio de divisas , lo que nuevamente afecta el consumo privado , la inversión y la exportación neta . Al flexibilizar o endurecer la postura de la política monetaria, es decir, reducir o aumentar su meta para la tasa de fondos federales, la Fed puede estimular o restringir el crecimiento de la demanda general de bienes y servicios de Estados Unidos. [31]

Hay cuatro herramientas principales de política monetaria que la Reserva Federal utiliza para implementar su política monetaria: [88] [89]

El Sistema de la Reserva Federal implementa la política monetaria en gran medida fijando como objetivo la tasa de fondos federales . Esta es la tasa de interés que los bancos se cobran entre sí por préstamos a un día de fondos federales , que son las reservas que los bancos mantienen en la Reserva Federal. Esta tasa en realidad la determina el mercado y no está explícitamente impuesta por la Reserva Federal. Por lo tanto, la Reserva Federal intenta alinear la tasa efectiva de fondos federales con la tasa objetivo, principalmente ajustando su tasa IORB. [92] El Sistema de la Reserva Federal generalmente ajusta el objetivo de la tasa de fondos federales en un 0,25% o 0,50% a la vez.

El interés sobre los saldos de reservas (IORB, por sus siglas en inglés) es el interés que paga la Reserva Federal sobre los fondos que los bancos comerciales tienen en sus cuentas de saldos de reservas en los bancos individuales del Sistema de la Reserva Federal. Es una tasa de interés administrada (es decir, fijada directamente por la Reserva Federal en contraposición a una tasa de interés de mercado que está determinada por las fuerzas de la oferta y la demanda). [92] Como es poco probable que los bancos presten sus reservas en el mercado de FFR por menos de lo que les paga la Reserva Federal, el IORB guía el FFR efectivo y se utiliza como la herramienta principal de la política monetaria de la Reserva Federal. [93] [92]

Las operaciones de mercado abierto se realizan mediante la compraventa de títulos del Tesoro de los Estados Unidos , o "Treasurys". La Reserva Federal compra títulos del Tesoro tanto directamente como a través de distribuidores primarios , que tienen cuentas en instituciones depositarias. [94]

El objetivo de la Reserva Federal para las operaciones de mercado abierto ha variado a lo largo de los años. Durante la década de 1980, el enfoque se desplazó gradualmente hacia la consecución de un nivel específico de la tasa de fondos federales (la tasa que los bancos se cobran entre sí por préstamos a un día de fondos federales, que son las reservas que los bancos mantienen en la Reserva Federal), un proceso que se completó en gran medida a finales de la década. [95]

Hasta la crisis financiera de 2007-2008 , la Reserva Federal utilizó las operaciones de mercado abierto como su herramienta principal para ajustar la oferta de saldos de reservas con el fin de mantener la tasa de fondos federales alrededor del objetivo de la Reserva Federal. [96] Este régimen también se conoce como régimen de reservas limitadas. [93] Después de la crisis financiera, la Reserva Federal adoptó un llamado régimen de reservas amplias donde las operaciones de mercado abierto que conducen a cambios modestos en la oferta de reservas ya no son efectivas para influir en la FFR. En cambio, la Reserva Federal utiliza sus tasas administradas, en particular la tasa IORB, para influir en la FFR. [93] [92] Sin embargo, las operaciones de mercado abierto siguen siendo una herramienta de mantenimiento importante en el marco general de la conducción de la política monetaria, ya que se utilizan para garantizar que las reservas sigan siendo amplias. [93]

Para suavizar los cambios temporales o cíclicos en la oferta monetaria, la mesa de negociación celebra acuerdos de recompra (repos) con sus intermediarios financieros primarios. Los repos son, en esencia, préstamos garantizados a corto plazo por parte de la Reserva Federal. El día de la transacción, la Reserva Federal deposita dinero en la cuenta de reserva de un intermediario financiero primario y recibe los valores prometidos como garantía . Cuando la transacción vence, el proceso se deshace: la Reserva Federal devuelve el colateral y carga el capital y los intereses devengados a la cuenta de reserva del intermediario financiero primario. El plazo del repo (el tiempo transcurrido entre la liquidación y el vencimiento) puede variar de 1 día (llamado repo a un día) a 65 días. [97]

El Sistema de la Reserva Federal también establece directamente la tasa de descuento , que es la tasa de interés para los préstamos de ventanilla de descuento, préstamos a un día que los bancos miembros toman prestados directamente de la Reserva Federal. Esta tasa se establece generalmente a una tasa cercana a 100 puntos básicos por encima de la tasa de fondos federales objetivo. La idea es alentar a los bancos a buscar financiación alternativa antes de utilizar la opción de la "tasa de descuento". [98] La operación equivalente del Banco Central Europeo se conoce como " facilidad marginal de préstamo ". [99]

Tanto la tasa de descuento como la tasa de fondos federales influyen en la tasa preferencial , que suele ser unos 3 puntos porcentuales más alta que la tasa de fondos federales.

El programa de depósitos a plazo fijo es un programa mediante el cual los bancos de la Reserva Federal ofrecen depósitos a plazo fijo con intereses a instituciones elegibles. [100] Su objetivo es facilitar la implementación de la política monetaria al proporcionar una herramienta mediante la cual la Reserva Federal pueda administrar la cantidad agregada de saldos de reservas en poder de las instituciones depositarias. Los fondos colocados en depósitos a plazo fijo se retiran de las cuentas de las instituciones participantes durante la vida del depósito a plazo fijo y, por lo tanto, drenan los saldos de reservas del sistema bancario. El programa se anunció el 9 de diciembre de 2009 y se aprobó el 30 de abril de 2010, con fecha de entrada en vigor el 4 de junio de 2010. [101] El presidente de la Reserva Federal, Ben S. Bernanke, al testificar ante el Comité de Servicios Financieros de la Cámara de Representantes, declaró que el programa de depósitos a plazo fijo se utilizaría para revertir la expansión del crédito durante la Gran Recesión, al extraer fondos de los mercados monetarios hacia los bancos de la Reserva Federal. [102] Por lo tanto, daría como resultado un aumento de las tasas de interés del mercado, actuando como un freno a la actividad económica y la inflación. [103] La Reserva Federal autorizó hasta cinco "ofertas de pequeño valor" en 2010 como programa piloto. [104] Después de que tres de las subastas de ofertas se completaron con éxito, se anunció que las subastas de pequeño valor continuarían de manera continua. [105]

Una herramienta poco utilizada por la Reserva Federal es la política de flexibilización cuantitativa [106] . En virtud de esa política, la Reserva Federal recompra bonos corporativos y títulos respaldados por hipotecas en poder de bancos u otras instituciones financieras. Esto, en efecto, devuelve dinero a las instituciones financieras y les permite conceder préstamos y llevar a cabo sus negocios con normalidad. El estallido de la burbuja inmobiliaria de los Estados Unidos impulsó a la Reserva Federal a comprar títulos respaldados por hipotecas por primera vez en noviembre de 2008. En seis semanas, se compraron un total de 1,25 billones de dólares para estabilizar el mercado inmobiliario, aproximadamente una quinta parte de todas las hipotecas respaldadas por el gobierno de los Estados Unidos [107] .

Un instrumento de ajuste de la política monetaria empleado históricamente por el Sistema de la Reserva Federal fue el requisito de reserva fraccionaria , también conocido como el coeficiente de reserva requerido. [108] El coeficiente de reserva requerido establece el saldo que el Sistema de la Reserva Federal requiere que una institución depositaria mantenga en los Bancos de la Reserva Federal. [109] El coeficiente de reserva requerido fue establecido por la junta de gobernadores del Sistema de la Reserva Federal. [110] Los requisitos de reserva han cambiado con el tiempo y la Reserva Federal publica parte del historial de estos cambios. [111]

Como respuesta a la crisis financiera de 2008, la Reserva Federal comenzó a realizar pagos de intereses sobre los saldos de reservas requeridas y excedentes de las instituciones depositarias. El pago de intereses sobre las reservas excedentes le dio al banco central una mayor oportunidad de abordar las condiciones del mercado crediticio y, al mismo tiempo, mantener la tasa de los fondos federales cerca de la tasa objetivo establecida por el FOMC. [112] El requisito de reserva no jugó un papel significativo en el régimen de intereses sobre las reservas excedentes posterior a 2008, [113] y, en marzo de 2020, el coeficiente de reserva se fijó en cero para todos los bancos, lo que significó que ningún banco estaba obligado a mantener reservas y, por lo tanto, el requisito de reserva dejó de existir efectivamente. [1]

Para abordar los problemas relacionados con la crisis de las hipotecas de alto riesgo y la burbuja inmobiliaria de los Estados Unidos , se crearon varias herramientas nuevas. La primera herramienta nueva, llamada facilidad de subasta a plazo , se agregó el 12 de diciembre de 2007. Se anunció como una herramienta temporal, [114] pero permaneció en vigencia durante un período prolongado de tiempo. [115] La creación de la segunda herramienta nueva, llamada facilidad de préstamo de valores a plazo , se anunció el 11 de marzo de 2008. [116] La principal diferencia entre estas dos facilidades fue que la facilidad de subasta a plazo se utilizó para inyectar efectivo en el sistema bancario, mientras que la facilidad de préstamo de valores a plazo se utilizó para inyectar valores del tesoro en el sistema bancario. [117] La creación de la tercera herramienta, llamada Primary Dealer Credit Facility (PDCF), se anunció el 16 de marzo de 2008. [118] El PDCF fue un cambio fundamental en la política de la Reserva Federal porque le permitió a la Fed prestar directamente a los distribuidores primarios , lo que anteriormente era contrario a la política de la Reserva Federal. [119] Las diferencias entre estas tres facilidades fueron descritas por la Reserva Federal: [120]

El programa de Subasta a Plazo ofrece financiación a plazo a instituciones depositarias mediante una subasta quincenal, por importes fijos de crédito. La Subasta de Valores a Plazo será una subasta por un importe fijo de préstamos de garantías generales del Tesoro a cambio de valores privados respaldados por hipotecas residenciales con calificación AAA/Aaa y elegibles para OMO. La Subasta de Crédito a Operadores Primarios ahora permite a los operadores primarios elegibles tomar préstamos a la tasa de descuento actual por hasta 120 días.

Algunas medidas adoptadas por la Reserva Federal para abordar la crisis financiera no se habían utilizado desde la Gran Depresión . [121]

La Facilidad de Subasta a Plazo fue un programa en el que la Reserva Federal subastó fondos a plazo a instituciones depositarias. [114] La creación de esta facilidad fue anunciada por la Reserva Federal el 12 de diciembre de 2007, y se realizó en conjunto con el Banco de Canadá , el Banco de Inglaterra , el Banco Central Europeo y el Banco Nacional Suizo para abordar las elevadas presiones en los mercados de financiación a corto plazo. [122] La razón por la que se creó fue que los bancos no se prestaban fondos entre sí y los bancos que necesitaban fondos se negaban a ir a la ventanilla de descuento. Los bancos no se prestaban dinero entre sí porque existía el temor de que los préstamos no se devolvieran. Los bancos se negaban a ir a la ventanilla de descuento porque generalmente se asociaba con el estigma de la quiebra bancaria. [123] [124] [125] [126] Bajo la Facilidad de Subasta a Plazo, se protegió la identidad de los bancos que necesitaban fondos para evitar el estigma de la quiebra bancaria. [127] Se abrieron líneas de swap de divisas con el Banco Central Europeo y el Banco Nacional Suizo para que los bancos de Europa pudieran tener acceso a dólares estadounidenses . [127] La subasta final de la Facilidad de Subasta a Plazo se llevó a cabo el 8 de marzo de 2010. [128]

El programa de préstamo de valores a plazo fijo (TSLF, por sus siglas en inglés) era una facilidad de 28 días que ofrecía garantías generales del Tesoro a los principales intermediarios del Banco de la Reserva Federal de Nueva York a cambio de otras garantías elegibles para el programa. Su objetivo era promover la liquidez en los mercados de financiación de los bonos del Tesoro y otras garantías y, de ese modo, fomentar el funcionamiento de los mercados financieros en general. [129] Al igual que el programa de subasta a plazo fijo, el TSLF se realizó en conjunto con el Banco de Canadá , el Banco de Inglaterra , el Banco Central Europeo y el Banco Nacional Suizo . El recurso permitió a los intermediarios cambiar deuda menos líquida por valores del gobierno estadounidense que eran fácilmente negociables. Se aumentaron las líneas de swap de divisas con el Banco Central Europeo y el Banco Nacional Suizo . El TSLF se cerró el 1 de febrero de 2010. [130]

La Facilidad de Crédito a los Operadores Primarios (PDCF, por sus siglas en inglés) era una facilidad de préstamo a un día que brindaba financiamiento a los operadores primarios a cambio de una gama específica de garantías elegibles y tenía como objetivo fomentar el funcionamiento de los mercados financieros en general. [120] Dejó de otorgar crédito el 31 de marzo de 2021. [131]

El Fondo de Liquidez de Fondos Mutuos del Mercado Monetario con Papel Comercial Respaldado por Activos (ABCPMMMFLF, por sus siglas en inglés) también se denominaba AMLF. El Fondo comenzó a funcionar el 22 de septiembre de 2008 y se cerró el 1 de febrero de 2010. [132]

Todas las instituciones depositarias estadounidenses, las compañías holding bancarias (empresas matrices o filiales de corredores de bolsa estadounidenses) o las sucursales y agencias estadounidenses de bancos extranjeros eran elegibles para solicitar préstamos bajo esta facilidad de conformidad con la discreción del FRBB.

Las garantías admisibles para ser pignoradas en el marco del Mecanismo debían cumplir los siguientes criterios:

El 7 de octubre de 2008, la Reserva Federal amplió aún más la garantía que prestaría para incluir papel comercial utilizando el Fondo de Financiación de Papel Comercial (CPFF). La medida convirtió a la Fed en una fuente crucial de crédito para las empresas no financieras, además de los bancos comerciales y las empresas de inversión. Los funcionarios de la Fed dijeron que comprarían tanta deuda como fuera necesaria para que el mercado volviera a funcionar. Se negaron a decir cuánto podría ser, pero señalaron que alrededor de 1,3 billones de dólares en papel comercial calificarían. Había 1,61 billones de dólares en papel comercial en circulación, ajustado estacionalmente, en el mercado al 1 de octubre de 2008 [actualizar], según los datos más recientes de la Fed. Eso fue menor a los 1,70 billones de dólares de la semana anterior. Desde el verano de 2007, el mercado se había contraído de más de 2,2 billones de dólares. [133] [134] Este programa prestó un total de 738 mil millones de dólares antes de su cierre. Cuarenta y cinco de las 81 empresas que participaron en este programa eran empresas extranjeras. Las investigaciones muestran que los beneficiarios del Programa de Alivio de Activos en Problemas (TARP, por sus siglas en inglés) tenían el doble de probabilidades de participar en el programa que otros emisores de papel comercial que no aprovecharon el rescate del TARP. La Reserva Federal no sufrió pérdidas a causa del CPFF. [135]

El primer intento de crear una moneda nacional se produjo durante la Guerra de la Independencia de los Estados Unidos . En 1775, el Congreso Continental, así como los estados, comenzaron a emitir papel moneda, llamando a los billetes " Continentales ". [137] Los Continentales estaban respaldados únicamente por los ingresos fiscales futuros y se utilizaron para ayudar a financiar la Guerra de la Independencia. La sobreimpresión, así como la falsificación británica, hicieron que el valor del Continental disminuyera rápidamente. Esta experiencia con el papel moneda llevó a los Estados Unidos a eliminar el poder de emitir billetes de crédito (papel moneda) de un borrador de la nueva Constitución el 16 de agosto de 1787, [138] así como a prohibir dicha emisión por parte de los diversos estados y limitar la capacidad de los estados para hacer que cualquier moneda que no fuera de oro o plata fuera de curso legal el 28 de agosto. [139]

En 1791, el gobierno otorgó al Primer Banco de los Estados Unidos una carta para operar como banco central de los Estados Unidos hasta 1811. [140] El Primer Banco de los Estados Unidos llegó a su fin bajo el Presidente Madison cuando el Congreso se negó a renovar su carta. El Segundo Banco de los Estados Unidos se estableció en 1816, y perdió su autoridad para ser el banco central de los Estados Unidos veinte años después bajo el Presidente Jackson cuando su carta expiró. Ambos bancos se basaron en el Banco de Inglaterra. [141] Finalmente, un tercer banco nacional, conocido como la Reserva Federal, se estableció en 1913 y todavía existe hasta el día de hoy.

La primera institución estadounidense con responsabilidades de banca central fue el Primer Banco de los Estados Unidos , creado por el Congreso y promulgado por el presidente George Washington el 25 de febrero de 1791, a instancias de Alexander Hamilton . Esto se hizo a pesar de la fuerte oposición de Thomas Jefferson y James Madison , entre muchos otros. El estatuto tenía una duración de veinte años y expiró en 1811 bajo la presidencia de Madison, cuando el Congreso se negó a renovarlo. [142]

En 1816, sin embargo, Madison lo revivió en la forma del Segundo Banco de los Estados Unidos . Años más tarde, la renovación anticipada de la carta del banco se convirtió en el tema principal en la reelección del presidente Andrew Jackson . Después de que Jackson, que se oponía al banco central, fuera reelegido, retiró los fondos del gobierno del banco. Jackson fue el único presidente que pagó completamente la deuda nacional [143] pero sus esfuerzos por cerrar el banco contribuyeron al pánico de 1837. La carta del banco no se renovó en 1836, y se disolvería por completo después de varios años como corporación privada. De 1837 a 1862, en la Era de la Banca Libre no hubo un banco central formal. De 1846 a 1921, reinó un Sistema de Tesorería Independiente . Entre 1863 y 1913 se instituyó un sistema de bancos nacionales mediante la Ley Bancaria Nacional de 1863, durante la cual se produjeron una serie de pánicos bancarios en 1873 , 1893 y 1907. [8] [9] [10]

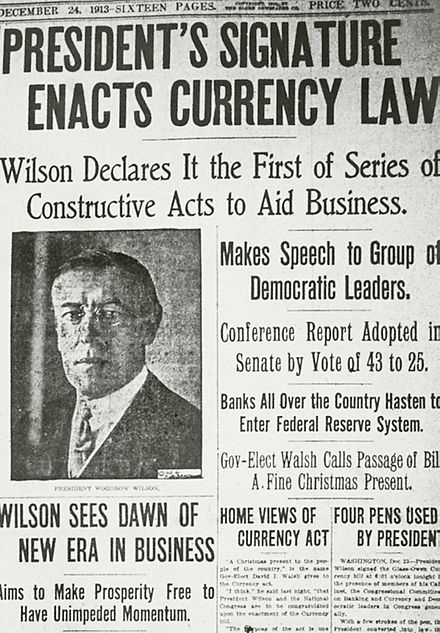

La principal motivación para el tercer sistema bancario central provino del Pánico de 1907 , que provocó un renovado deseo entre legisladores, economistas y banqueros de una revisión del sistema monetario. [8] [9] [10] [144] Durante el último cuarto del siglo XIX y principios del siglo XX, la economía de los Estados Unidos atravesó una serie de pánicos financieros . [145] Según muchos economistas, el sistema bancario nacional anterior tenía dos debilidades principales: una moneda inelástica y una falta de liquidez. [145] En 1908, el Congreso promulgó la Ley Aldrich-Vreeland , que preveía una moneda de emergencia y establecía la Comisión Monetaria Nacional para estudiar la reforma bancaria y monetaria. [146] La Comisión Monetaria Nacional regresó con recomendaciones que fueron rechazadas repetidamente por el Congreso. Una revisión elaborada durante una reunión secreta en la Isla Jekyll por el senador Aldrich y representantes de los principales grupos financieros e industriales del país más tarde se convirtió en la base de la Ley de la Reserva Federal . [147] La Cámara de Representantes votó el 22 de diciembre de 1913, con 298 votos a favor y 60 en contra. El Senado votó 43 a 25 el 23 de diciembre de 1913. [148] El presidente Woodrow Wilson firmó el proyecto de ley más tarde ese mismo día. [149]

El jefe de la Comisión Monetaria Nacional bipartidista era el experto financiero y líder republicano del Senado Nelson Aldrich . Aldrich creó dos comisiones: una para estudiar en profundidad el sistema monetario estadounidense y la otra, encabezada por el propio Aldrich, para estudiar los sistemas bancarios centrales europeos y elaborar un informe sobre ellos. [146]

A principios de noviembre de 1910, Aldrich se reunió con cinco miembros conocidos de la comunidad bancaria de Nueva York para idear un proyecto de ley sobre banca central. Paul Warburg , un asistente a la reunión y defensor de la banca central en los EE. UU. durante mucho tiempo, escribió más tarde que Aldrich estaba "desconcertado por todo lo que había absorbido en el extranjero y se enfrentaba a la difícil tarea de escribir un proyecto de ley altamente técnico mientras era acosado por la rutina diaria de sus deberes parlamentarios". [150] Después de diez días de deliberación, se acordó el proyecto de ley, que más tarde se conocería como el "Plan Aldrich". Tenía varios componentes clave, incluido un banco central con una sede en Washington y quince sucursales ubicadas en todo Estados Unidos en ubicaciones geográficamente estratégicas, y una moneda elástica uniforme basada en oro y papel comercial. Aldrich creía que un sistema de banca central sin participación política era lo mejor, pero Warburg lo convenció de que un plan sin control público no era políticamente factible. [150] El compromiso implicaba la representación del sector público en la junta directiva. [151]

El proyecto de ley de Aldrich encontró mucha oposición por parte de los políticos. Los críticos acusaron a Aldrich de ser parcial debido a sus estrechos vínculos con banqueros ricos como JP Morgan y John D. Rockefeller Jr. , el yerno de Aldrich. La mayoría de los republicanos estaban a favor del Plan Aldrich, [151] pero carecía de suficiente apoyo en el Congreso para aprobarse porque los estados rurales y occidentales lo consideraban favorable al "establishment oriental". [5] [152] Por el contrario, los demócratas progresistas favorecían un sistema de reserva propiedad del gobierno y operado por él; creían que la propiedad pública del banco central pondría fin al control de Wall Street sobre la oferta de moneda estadounidense. [151] Los demócratas conservadores luchaban por un sistema de reserva de propiedad privada, pero descentralizado, que seguiría estando libre del control de Wall Street. [151]

El Plan Aldrich original recibió un golpe fatal en 1912, cuando los demócratas ganaron la Casa Blanca y el Congreso. [150] No obstante, el presidente Woodrow Wilson creía que el plan Aldrich sería suficiente con unas pocas modificaciones. El plan se convirtió en la base de la Ley de la Reserva Federal, que fue propuesta por el senador Robert Owen en mayo de 1913. La principal diferencia entre los dos proyectos de ley era la transferencia del control de la junta directiva (llamada Comité Federal de Mercado Abierto en la Ley de la Reserva Federal) al gobierno. [5] [142] El proyecto de ley fue aprobado por el Congreso el 23 de diciembre de 1913, [153] sobre una base mayoritariamente partidista, con la mayoría de los demócratas votando "sí" y la mayoría de los republicanos votando "no". [142]

Las leyes clave que afectan a la Reserva Federal han sido: [154]

La Reserva Federal registra y publica grandes cantidades de datos. Algunos sitios web en los que se publican datos son la página de Datos económicos e investigación de la Junta de Gobernadores, [155] la página de publicaciones estadísticas y datos históricos de la Junta de Gobernadores, [156] y la página FRED (Federal Reserve Economic Data) de la Reserva Federal de St. Louis. [157] El Comité Federal de Mercado Abierto (FOMC) examina muchos indicadores económicos antes de determinar la política monetaria. [158]

Algunas críticas se refieren a los datos económicos recopilados por la Reserva Federal. La Reserva Federal patrocina gran parte de la investigación sobre economía monetaria en los Estados Unidos, y Lawrence H. White objeta que esto hace menos probable que los investigadores publiquen hallazgos que cuestionen el status quo. [159]

El patrimonio neto de los hogares y las organizaciones sin fines de lucro en los Estados Unidos es publicado por la Reserva Federal en un informe titulado Flujo de fondos . [160] Al final del tercer trimestre del año fiscal 2012, este valor era de 64,8 billones de dólares. Al final del primer trimestre del año fiscal 2014, este valor era de 95,5 billones de dólares. [161]

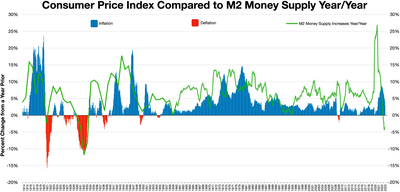

Las medidas más comunes se denominan M0 (más estrecha), M1, M2 y M3. En Estados Unidos, la Reserva Federal las define de la siguiente manera:

La Reserva Federal dejó de publicar las estadísticas M3 en marzo de 2006, argumentando que era muy costoso recopilar los datos pero que no proporcionaban información significativamente útil. [162] Las otras tres medidas de la oferta monetaria siguen proporcionándose en detalle.

El índice de precios de los gastos de consumo personal , también conocido simplemente como índice de precios PCE, se utiliza como una medida del valor del dinero. Es un indicador a nivel nacional del aumento promedio de los precios de todo el consumo personal interno. Utilizando una variedad de datos, incluidos los precios del índice de precios al consumidor de Estados Unidos y del índice de precios al productor de Estados Unidos , se deriva del componente más grande del producto interno bruto en las Cuentas de ingresos y productos nacionales de la BEA , los gastos de consumo personal.

Una de las principales funciones de la Reserva Federal es mantener la estabilidad de precios, lo que significa que la capacidad de la Reserva Federal para mantener una tasa de inflación baja es una medida a largo plazo de su éxito. [163] Aunque la Reserva Federal no está obligada a mantener la inflación dentro de un rango específico, su objetivo a largo plazo para el crecimiento del índice de precios PCE es de entre 1,5 y 2 por ciento. [164] Ha habido un debate entre los responsables de las políticas sobre si la Reserva Federal debería tener una política específica de metas de inflación . [165]

La mayoría de los economistas convencionales están a favor de una tasa de inflación baja y constante. [166] La economista jefe y asesora de la Reserva Federal, la Oficina de Presupuesto del Congreso y el Consejo de Asesores Económicos , [167] [168] Diane C. Swonk observó, en 2022, que "desde la perspectiva de la Fed, hay que recordar que la inflación es como un cáncer. Si no se aborda ahora con algo que puede ser doloroso, podría tener algo que haga metástasis y se vuelva mucho más crónico más adelante". [169]

Una inflación baja (a diferencia de cero o negativa ) puede reducir la gravedad de las recesiones económicas al permitir que el mercado laboral se ajuste más rápidamente en una desaceleración y reducir el riesgo de que una trampa de liquidez impida que la política monetaria estabilice la economía. [170] La tarea de mantener la tasa de inflación baja y estable generalmente se encomienda a las autoridades monetarias .

Uno de los objetivos declarados de la política monetaria es el máximo empleo. Las estadísticas de la tasa de desempleo las recopila la Oficina de Estadísticas Laborales y, al igual que el índice de precios PCE, se utilizan como barómetro de la salud económica del país.

La Reserva Federal se autofinancia. Más del 90 por ciento de sus ingresos provienen de operaciones de mercado abierto, en concreto de los intereses sobre la cartera de valores del Tesoro, así como de las "ganancias/pérdidas de capital" que pueden surgir de la compra/venta de valores y sus derivados como parte de las Operaciones de Mercado Abierto. El resto de los ingresos proviene de las ventas de servicios financieros (procesamiento de cheques y pagos electrónicos) y de préstamos de ventanilla de descuento. [171] La junta de gobernadores (Junta de la Reserva Federal) elabora un informe presupuestario una vez al año para el Congreso. Hay dos informes con información presupuestaria. El que enumera los estados de balance completos con ingresos y gastos, así como las ganancias o pérdidas netas, es el informe extenso titulado simplemente "Informe Anual". También incluye datos sobre el empleo en todo el sistema. El otro informe, que explica con más detalle los gastos de los diferentes aspectos de todo el sistema, se llama "Informe Anual: Revisión del Presupuesto". Estos informes detallados y completos se pueden encontrar en el sitio web de la junta de gobernadores en la sección "Informes al Congreso" [172].

La Reserva Federal ha estado remitiendo los intereses que ha estado recibiendo al Tesoro de los Estados Unidos . La mayoría de los activos que posee la Fed son bonos del Tesoro de los Estados Unidos y títulos respaldados por hipotecas que ha estado comprando como parte de la flexibilización cuantitativa desde la crisis financiera de 2007-2008 . En 2022, la Fed comenzó el ajuste cuantitativo (QT) y la venta de estos activos y la pérdida de los mismos en el mercado secundario de bonos . Como resultado, se espera que los casi 100 mil millones de dólares que remitía anualmente al Tesoro se interrumpan durante el QT. [173] [174]

En 2023, la Reserva Federal reportó un ingreso neto negativo de 114.300 millones de dólares. [175] Esto desencadenó la creación de un pasivo de activo diferido en el balance de la Reserva Federal registrado como "Intereses sobre los pagarés de la Reserva Federal adeudados al Tesoro de los EE. UU." por un total de 133.300 millones de dólares. [176] El activo diferido es la cantidad de ingresos excedentes netos que la Reserva Federal debe obtener antes de que las remesas puedan continuar. No tiene ningún impacto en la capacidad de la Reserva Federal para llevar a cabo la política monetaria o cumplir con sus obligaciones. [177] La Reserva Federal ha estimado que el activo diferido durará hasta mediados de 2027. [178]

Una de las claves para entender la Reserva Federal es el balance de la Reserva Federal (o estado de situación ). De acuerdo con la Sección 11 de la Ley de la Reserva Federal , la junta de gobernadores del Sistema de la Reserva Federal publica una vez por semana el "Estado consolidado de la situación de todos los bancos de la Reserva Federal", que muestra la situación de cada banco de la Reserva Federal y un estado consolidado de todos los bancos de la Reserva Federal. La junta de gobernadores exige que los ingresos excedentes de los bancos de la Reserva se transfieran al Tesoro en forma de intereses sobre los billetes de la Reserva Federal. [179]

La Reserva Federal publica su balance todos los jueves. [180] A continuación se muestra el balance al 8 de abril de 2021 [actualizar](en miles de millones de dólares):

Además, el balance también indica qué activos se mantienen como garantía de los billetes de la Reserva Federal .

A partir de agosto de 2024, los activos totales de la Reserva Federal en su balance ascienden a 7,139 billones de dólares. [181]

El Sistema de la Reserva Federal ha enfrentado diversas críticas desde su creación en 1913. Las críticas incluyen la falta de transparencia y afirmaciones de que es ineficaz. [182]

El Congreso estableció dos objetivos clave para la política monetaria —máximo empleo y precios estables— en la Ley de la Reserva Federal. A estos objetivos a veces se los denomina el mandato dual de la Reserva Federal.

La Junta de Gobernadores, los bancos de la Reserva Federal y el sistema de la Reserva Federal en su conjunto están sujetos a varios niveles de auditoría y revisión. En virtud de la Ley de Auditoría de la Agencia Bancaria Federal, la Oficina de Responsabilidad Gubernamental (GAO) ha llevado a cabo numerosas revisiones de las actividades de la Reserva Federal.

Antes de su introducción, los bancos tenían que captar dinero en el mercado abierto o utilizar la llamada "ventanilla de descuento" para emergencias. Sin embargo, el año pasado muchos bancos se negaron a utilizar la ventanilla de descuento, a pesar de que les resultaba difícil captar fondos en el mercado, porque estaba asociada al estigma de la quiebra bancaria.

La Junta de Gobernadores del Sistema de la Reserva Federal estableció en diciembre la Facilidad de Subasta a Plazo Temporal, denominada TAF, para proporcionar efectivo después de que los recortes de las tasas de interés no lograran acabar con la renuencia de los bancos a prestar en medio de la preocupación por las pérdidas relacionadas con los títulos hipotecarios de alto riesgo. El programa hará que la financiación de la Reserva Federal esté disponible más allá de los 20 distribuidores primarios autorizados que comercian con el banco central.

Por ejemplo, la ventanilla de descuento de la Fed, a través de la cual presta directamente a los bancos, apenas ha sido utilizada, a pesar de los crecientes diferenciales en el mercado interbancario. Los recortes de un cuarto de punto en su tasa de fondos federales y tasa de descuento el 11 de diciembre fueron seguidos por una fuerte liquidación en el mercado de valores... La esperanza es que al extender el vencimiento del dinero del banco central, ampliando la gama de garantías contra las cuales los bancos pueden pedir prestado y pasando de los préstamos directos a una subasta, los banqueros centrales reducirán los diferenciales en los

mercados monetarios

a uno y tres meses . No habrá una adición neta de liquidez. Lo que los banqueros centrales agreguen en vencimientos a más largo plazo, lo retirarán en el mercado a un día. Pero hay riesgos. El primero es que, a pesar de toda la fanfarria, el plan de los bancos centrales hará poca diferencia. Al fin y al cabo, no hace nada para eliminar la razón fundamental por la que los inversores están preocupados por los préstamos a los bancos: la incertidumbre sobre las posibles pérdidas derivadas de las hipotecas de alto riesgo y los productos basados en ellas y, dada esa incertidumbre, el propio deseo de los bancos de acumular capital para afrontar la posibilidad de tener que fortalecer sus balances.

Descripción de la fundación del Banco de Inglaterra: 'Su fundación en 1694 surgió de las dificultades del Gobierno de la época para conseguir suscripciones a préstamos estatales. Su objetivo principal era recaudar y prestar dinero al Estado y, en compensación por este servicio, recibió, en virtud de su Carta y de varias leyes del Parlamento, ciertos privilegios para emitir billetes bancarios. La corporación comenzó con una vida asegurada de doce años, después de los cuales el Gobierno tenía derecho a anular su Carta con un aviso de un año. Las extensiones posteriores de este período coincidieron generalmente con la concesión de préstamos adicionales al Estado'

Sitio web oficial