La Gran Recesión fue un período de caída de los mercados en las economías de todo el mundo que se produjo desde finales de 2007 hasta mediados de 2009. [1] La escala y el momento de la recesión variaron de un país a otro (véase el mapa). [2] [3] En ese momento, el Fondo Monetario Internacional (FMI) concluyó que era la crisis económica y financiera más grave desde la Gran Depresión .

Las causas de la Gran Recesión incluyen una combinación de vulnerabilidades que se desarrollaron en el sistema financiero, junto con una serie de eventos desencadenantes que comenzaron con el estallido de la burbuja inmobiliaria de los Estados Unidos en 2005-2012. [4] [5] Cuando los precios de la vivienda cayeron y los propietarios comenzaron a abandonar sus hipotecas, el valor de los títulos respaldados por hipotecas en poder de los bancos de inversión disminuyó en 2007-2008, lo que provocó que varios colapsaran o fueran rescatados en septiembre de 2008. Esta fase de 2007-2008 se denominó la crisis de las hipotecas de alto riesgo .

La combinación de la incapacidad de los bancos para proporcionar fondos a las empresas y de los propietarios de viviendas que pagaban sus deudas en lugar de pedir prestado y gastar, dio lugar a la Gran Recesión que comenzó en los EE.UU. oficialmente en diciembre de 2007 y duró hasta junio de 2009, extendiéndose así durante 19 meses. [6] [7] Como ocurre con la mayoría de las demás recesiones, parece que ningún modelo teórico o empírico formal conocido fue capaz de predecir con precisión el avance de esta recesión, salvo algunas señales menores en el aumento repentino de las probabilidades de previsión, que todavía estaban muy por debajo del 50%. [8]

La recesión no se sintió por igual en todo el mundo: mientras que la mayoría de las economías desarrolladas del mundo , en particular en América del Norte, América del Sur y Europa, cayeron en una recesión grave y sostenida, muchas economías en desarrollo más recientes sufrieron un impacto mucho menor, en particular China , India e Indonesia , cuyas economías crecieron sustancialmente durante este período. De manera similar, Oceanía sufrió un impacto mínimo , en parte debido a su proximidad a los mercados asiáticos.

Existen dos sentidos de la palabra "recesión": un sentido que se refiere en sentido amplio a "un período de actividad económica reducida" [9] y dificultades continuas; y el sentido más preciso utilizado en economía , que se define operacionalmente , refiriéndose específicamente a la fase de contracción de un ciclo económico , con dos o más trimestres consecutivos de contracción del PIB (tasa de crecimiento del PIB negativa).

Según la definición académica, la recesión terminó en Estados Unidos en junio o julio de 2009. [10] [11] [12] [13]

El periodista Robert Kuttner ha sostenido que el término "Gran Recesión" es un término inapropiado. Según Kuttner, "las recesiones son caídas leves del ciclo económico que se corrigen por sí solas o se curan pronto con un estímulo fiscal o monetario moderado. Debido a la continua trampa deflacionaria, sería más preciso llamar a la economía estancada de esta década la Depresión Menor o la Gran Deflación". [14]

La Gran Recesión cumplió los criterios del FMI para ser una recesión global sólo en el año calendario 2009. [15] [16] Esa definición del FMI requiere una disminución del PIB real per cápita anual mundial . A pesar del hecho de que los datos trimestrales están siendo utilizados como criterio de definición de recesión por todos los miembros del G20 , que representan el 85% del PIB mundial , [17] el Fondo Monetario Internacional (FMI) ha decidido, en ausencia de un conjunto completo de datos, no declarar/medir las recesiones globales según los datos trimestrales del PIB. Sin embargo, el PIB real ponderado por PPA ajustado estacionalmente para la zona del G20 es un buen indicador del PIB mundial, y se midió que sufrió una disminución directa trimestre a trimestre durante los tres trimestres desde el tercer trimestre de 2008 hasta el primer trimestre de 2009, que marcan con mayor precisión cuándo tuvo lugar la recesión a nivel mundial. [18]

Según la Oficina Nacional de Investigación Económica de Estados Unidos (el árbitro oficial de las recesiones en ese país), la recesión comenzó en diciembre de 2007 y terminó en junio de 2009, por lo que se extendió durante dieciocho meses. [7] [19]

Los años previos a la crisis se caracterizaron por un aumento exorbitante de los precios de los activos y el auge asociado de la demanda económica. [20] Además, el sistema bancario paralelo de Estados Unidos (es decir, las instituciones financieras no depositarias, como los bancos de inversión) había crecido hasta rivalizar con el sistema de depósito, pero no estaba sujeto a la misma supervisión regulatoria, lo que lo hacía vulnerable a una corrida bancaria . [21]

Los títulos respaldados por hipotecas estadounidenses , que entrañaban riesgos difíciles de evaluar, se comercializaron en todo el mundo, ya que ofrecían rendimientos más altos que los bonos del gobierno estadounidense. Muchos de estos títulos estaban respaldados por hipotecas de alto riesgo, cuyo valor se desplomó cuando estalló la burbuja inmobiliaria estadounidense en 2006 y los propietarios de viviendas comenzaron a incumplir sus pagos hipotecarios en gran número a partir de 2007. [22]

La aparición de pérdidas por préstamos de alto riesgo en 2007 dio inicio a la crisis y expuso otros préstamos riesgosos y precios de activos sobreinflados. Con el aumento de las pérdidas por préstamos y la caída de Lehman Brothers el 15 de septiembre de 2008, estalló un pánico generalizado en el mercado de préstamos interbancarios. Se produjo el equivalente a una corrida bancaria en el sistema bancario paralelo , lo que dio como resultado que muchos bancos de inversión y bancos comerciales grandes y bien establecidos en los Estados Unidos y Europa sufrieran enormes pérdidas e incluso se enfrentaran a la quiebra, lo que dio lugar a una asistencia financiera pública masiva (rescates gubernamentales). [23]

La recesión global que siguió resultó en una fuerte caída del comercio internacional , un aumento del desempleo y una caída de los precios de las materias primas. [24] Varios economistas predijeron que la recuperación podría no aparecer hasta 2011 y que la recesión sería la peor desde la Gran Depresión de los años 1930. [25] [26] El economista Paul Krugman una vez comentó sobre esto como aparentemente el comienzo de "una segunda Gran Depresión". [27]

Los gobiernos y los bancos centrales respondieron con iniciativas de política fiscal y monetaria para estimular las economías nacionales y reducir los riesgos del sistema financiero. La recesión renovó el interés en las ideas económicas keynesianas sobre cómo combatir las condiciones recesivas. Los economistas recomiendan que las medidas de estímulo, como la flexibilización cuantitativa (inyectar dinero al sistema) y mantener bajos los tipos de interés de los préstamos mayoristas del banco central, se retiren tan pronto como las economías se recuperen lo suficiente como para "trazar un camino hacia el crecimiento sostenible ". [28] [29] [30]

La distribución de los ingresos de los hogares en los Estados Unidos se volvió más desigual durante la recuperación económica posterior a 2008. [31] La desigualdad de ingresos en los Estados Unidos aumentó entre 2005 y 2012 en más de dos tercios de las áreas metropolitanas. [ 32] La riqueza familiar media cayó un 35% en los Estados Unidos, de 106.591 dólares a 68.839 dólares entre 2005 y 2011. [33]

La Comisión de Investigación de la Crisis Financiera de Estados Unidos , integrada por seis demócratas y cuatro republicanos, publicó sus conclusiones mayoritarias en enero de 2011. Concluyó que "la crisis era evitable y fue causada por:

Hubo dos informes republicanos disidentes del FCIC. Uno de ellos, firmado por tres designados republicanos, concluyó que había múltiples causas. En su disidencia separada a las opiniones mayoritarias y minoritarias del FCIC, el comisionado Peter J. Wallison del American Enterprise Institute (AEI) culpó principalmente a la política de vivienda estadounidense, incluidas las acciones de Fannie y Freddie , por la crisis. Escribió: "Cuando la burbuja comenzó a desinflarse a mediados de 2007, los préstamos de baja calidad y alto riesgo engendrados por las políticas gubernamentales fracasaron en cantidades sin precedentes". [36]

En su "Declaración de la Cumbre sobre los Mercados Financieros y la Economía Mundial", del 15 de noviembre de 2008, los líderes del Grupo de los 20 citaron las siguientes causas:

Durante un período de fuerte crecimiento global, crecientes flujos de capital y prolongada estabilidad a principios de esta década, los participantes del mercado buscaron mayores rendimientos sin una adecuada apreciación de los riesgos y no ejercieron la debida diligencia. Al mismo tiempo, las débiles normas de suscripción, las prácticas de gestión de riesgos poco sólidas, los productos financieros cada vez más complejos y opacos y el consiguiente apalancamiento excesivo se combinaron para crear vulnerabilidades en el sistema. Los responsables de las políticas, los reguladores y los supervisores, en algunos países avanzados, no apreciaron ni abordaron adecuadamente los riesgos que se acumulaban en los mercados financieros, no siguieron el ritmo de la innovación financiera ni tuvieron en cuenta las ramificaciones sistémicas de las medidas regulatorias nacionales. [37]

En septiembre de 2010, el presidente de la Reserva Federal, Ben Bernanke, testificó ante la FCIC sobre las causas de la crisis. Escribió que hubo shocks o factores desencadenantes (es decir, eventos particulares que desencadenaron la crisis) y vulnerabilidades (es decir, debilidades estructurales en el sistema financiero, la regulación y la supervisión) que amplificaron los shocks. Algunos ejemplos de factores desencadenantes fueron: pérdidas en títulos hipotecarios de alto riesgo que comenzaron en 2007 y una corrida bancaria en el sistema bancario paralelo que comenzó a mediados de 2007, que afectó negativamente el funcionamiento de los mercados monetarios. Algunos ejemplos de vulnerabilidades en el sector privado fueron: dependencia de las instituciones financieras de fuentes inestables de financiamiento a corto plazo, como acuerdos de recompra o repos; deficiencias en la gestión de riesgos corporativos; uso excesivo de apalancamiento (endeudamiento para invertir); y uso inadecuado de derivados como herramienta para asumir riesgos excesivos. Algunos ejemplos de vulnerabilidades en el sector público fueron: lagunas legales y conflictos entre reguladores; uso ineficaz de la autoridad regulatoria; y capacidades ineficaces de gestión de crisis. Bernanke también abordó las instituciones " demasiado grandes para quebrar ", la política monetaria y los déficits comerciales. [6]

Existen varias "narrativas" que intentan contextualizar las causas de la recesión, con elementos que se superponen. Cinco de esas narrativas son:

Las hipótesis subyacentes a las narrativas 1 a 3 son que la creciente desigualdad de ingresos y el estancamiento salarial alentaron a las familias a aumentar su deuda doméstica para mantener el nivel de vida deseado, alimentando así la burbuja. Además, esta mayor proporción de ingresos que fluía hacia los más ricos aumentó el poder político de los intereses empresariales, que utilizaron ese poder para desregular o limitar la regulación del sistema bancario paralelo. [46] [47] [48]

La quinta parte de la narrativa cuestiona la afirmación popular (cuarta parte) de que los prestatarios de alto riesgo con un historial crediticio deficiente causaron la crisis al comprar viviendas que no podían permitirse. Esta narrativa está respaldada por una nueva investigación que muestra que el mayor crecimiento de la deuda hipotecaria durante el auge inmobiliario de los EE. UU. provino de aquellos con buenas calificaciones crediticias en la parte media y superior de la distribución de calificaciones crediticias, y que estos prestatarios representaron una parte desproporcionada de los impagos. [49]

En julio de 2012, The Economist escribió que la afluencia de dólares de inversión necesarios para financiar el déficit comercial de Estados Unidos fue una de las principales causas de la burbuja inmobiliaria y la crisis financiera: "El déficit comercial, que a principios de los años 1990 representaba menos del 1% del PIB, alcanzó el 6% en 2006. Ese déficit se financió con la entrada de ahorros extranjeros, en particular de Asia oriental y Oriente Medio. Gran parte de ese dinero se destinó a hipotecas dudosas para comprar casas sobrevaloradas, y la crisis financiera fue el resultado". [50]

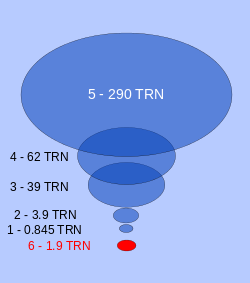

En mayo de 2008, la NPR explicó en su programa ganador del premio Peabody " The Giant Pool of Money " que una enorme afluencia de ahorros de los países en desarrollo fluyó al mercado hipotecario, impulsando la burbuja inmobiliaria estadounidense. Este fondo de ahorros de renta fija aumentó de unos 35 billones de dólares en 2000 a unos 70 billones de dólares en 2008. La NPR explicó que este dinero procedía de diversas fuentes, "pero el titular principal es que todo tipo de países pobres se volvieron ricos, fabricando cosas como televisores y vendiéndonos petróleo. China, India, Abu Dhabi, Arabia Saudita ganaron mucho dinero y lo depositaron en los bancos". [51]

Al describir la crisis en Europa, Paul Krugman escribió en febrero de 2012 que: "Lo que estamos viendo básicamente es un problema de balanza de pagos, en el que el capital fluyó hacia el sur después de la creación del euro, lo que llevó a una sobrevaluación en el sur de Europa". [52]

Otra explicación del origen de las hipotecas se ha centrado en el papel que desempeñaron la política monetaria pública (sobre todo en Estados Unidos) y las prácticas de las instituciones financieras privadas. En Estados Unidos, la financiación de las hipotecas era inusualmente descentralizada, opaca y competitiva, y se cree que la competencia entre los prestamistas por los ingresos y la cuota de mercado contribuyó a la disminución de las normas de concesión de préstamos y a la concesión de préstamos riesgosos.

Aunque el papel de Alan Greenspan como presidente de la Reserva Federal ha sido ampliamente discutido, el principal punto de controversia sigue siendo la reducción de la tasa de fondos federales al 1% durante más de un año, lo que, según los teóricos austriacos , inyectó enormes cantidades de dinero "fácil" basado en crédito en el sistema financiero y creó un auge económico insostenible. [53] Existe un argumento de que las acciones de Greenspan en los años 2002-2004 en realidad estuvieron motivadas por la necesidad de sacar a la economía estadounidense de la recesión de principios de la década de 2000 causada por el estallido de la burbuja punto-com : aunque al hacerlo no evitó la crisis, sino que solo la pospuso. [54] [55]

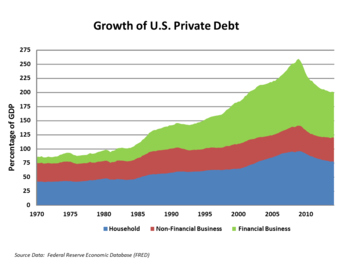

Otra narrativa se centra en los altos niveles de deuda privada en la economía estadounidense. La deuda de los hogares estadounidenses como porcentaje del ingreso personal disponible anual era del 127% a fines de 2007, frente al 77% en 1990. [57] [58] Enfrentados a los crecientes pagos hipotecarios a medida que aumentaban sus pagos hipotecarios a tasa ajustable, los hogares comenzaron a incumplir en números récord, haciendo que los títulos respaldados por hipotecas perdieran valor. Los altos niveles de deuda privada también impactan el crecimiento al hacer que las recesiones sean más profundas y la recuperación posterior más débil. [59] [60] Robert Reich afirma que la cantidad de deuda en la economía estadounidense se puede rastrear a la desigualdad económica , suponiendo que los salarios de la clase media permanecieron estancados mientras que la riqueza se concentró en la cima, y los hogares "retiraron el valor de sus casas y se endeudaron demasiado para mantener los niveles de vida". [61]

El FMI informó en abril de 2012: "La deuda de los hogares se disparó en los años previos a la recesión. En las economías avanzadas, durante los cinco años anteriores a 2007, la relación entre la deuda de los hogares y los ingresos aumentó en un promedio de 39 puntos porcentuales, hasta el 138 por ciento. En Dinamarca, Islandia, Irlanda, los Países Bajos y Noruega, la deuda alcanzó un máximo de más del 200 por ciento de los ingresos de los hogares. También se produjo un aumento de la deuda de los hogares hasta máximos históricos en economías emergentes como Estonia, Hungría, Letonia y Lituania. El auge simultáneo tanto de los precios de la vivienda como del mercado de valores significó que la deuda de los hogares en relación con los activos se mantuvo en general estable, lo que enmascaró la creciente exposición de los hogares a una fuerte caída de los precios de los activos. Cuando los precios de la vivienda bajaron, lo que marcó el comienzo de la crisis financiera mundial, muchos hogares vieron cómo su riqueza se reducía en relación con su deuda y, con menos ingresos y más desempleo, les resultó más difícil hacer frente a los pagos de la hipoteca. A fines de 2011, los precios reales de la vivienda habían caído desde su punto máximo en aproximadamente un 41 por ciento en Irlanda, un 29 por ciento en Islandia, un 23 por ciento en Irlanda y un 23 por ciento en Irlanda. En España y Estados Unidos, el 21%, y en Dinamarca, el 21%. Los impagos de los hogares, las hipotecas sumergidas (cuando el saldo del préstamo supera el valor de la vivienda), las ejecuciones hipotecarias y las ventas forzosas son ahora endémicas en varias economías. El desapalancamiento de los hogares mediante el pago de las deudas o el impago de las mismas ha comenzado en algunos países. Ha sido más pronunciado en Estados Unidos, donde aproximadamente dos tercios de la reducción de la deuda refleja impagos." [62] [63]

El inicio de la crisis económica tomó a la mayoría de las personas por sorpresa. Un artículo de 2009 identifica a doce economistas y comentaristas que, entre 2000 y 2006, predijeron una recesión basándose en el colapso del entonces floreciente mercado inmobiliario en los Estados Unidos: [64] Dean Baker , Wynne Godley , Fred Harrison , Michael Hudson , Eric Janszen, Med Jones [65] Steve Keen , Jakob Brøchner Madsen , Jens Kjaer Sørensen, Kurt Richebächer , Nouriel Roubini , Peter Schiff y Robert Shiller . [64] [66]

En 2007, las burbujas inmobiliarias todavía estaban en marcha en muchas partes del mundo, [67] especialmente en los Estados Unidos , Francia, el Reino Unido , España , los Países Bajos, Australia, los Emiratos Árabes Unidos, Nueva Zelanda , Irlanda , Polonia , [68] Sudáfrica , Grecia , Bulgaria , Croacia , [69] Noruega , Singapur , Corea del Sur , Suecia , Finlandia , Argentina , [70] los estados bálticos , India , Rumania , Ucrania y China . [71] El presidente de la Reserva Federal de los Estados Unidos, Alan Greenspan, dijo a mediados de 2005 que "como mínimo, hay un poco de 'espuma' [en el mercado inmobiliario de los Estados Unidos]... es difícil no ver que hay muchas burbujas locales". [72]

The Economist , escribiendo al mismo tiempo, fue más allá y dijo: "[E]l aumento mundial de los precios de la vivienda es la mayor burbuja de la historia". [73] Las burbujas inmobiliarias son (por definición de la palabra "burbuja") seguidas de una disminución de precios (también conocida como caída de los precios de la vivienda ) que puede dar lugar a que muchos propietarios tengan un patrimonio neto negativo (una deuda hipotecaria superior al valor actual de la propiedad).

Varias fuentes han señalado el fracaso del gobierno de los EE. UU. a la hora de supervisar o incluso exigir transparencia de los instrumentos financieros conocidos como derivados . [74] [75] [76] Los derivados como los swaps de incumplimiento crediticio (CDS) no estaban regulados o apenas lo estaban. Michael Lewis señaló que los CDS permitían a los especuladores acumular apuestas sobre los mismos títulos hipotecarios. Esto es análogo a permitir que muchas personas compren un seguro sobre la misma casa. Los especuladores que compraron protección con CDS apostaban a que se producirían importantes impagos de títulos hipotecarios, mientras que los vendedores (como AIG ) apostaban a que no ocurrirían. Se podía apostar una cantidad ilimitada sobre los mismos títulos relacionados con la vivienda, siempre que se pudieran encontrar compradores y vendedores de los CDS. [77] Cuando se produjeron impagos masivos de títulos hipotecarios subyacentes, empresas como AIG que vendían CDS no pudieron cumplir con su parte de la obligación y dejaron de cumplir; los contribuyentes estadounidenses pagaron más de 100.000 millones de dólares a instituciones financieras globales para honrar las obligaciones de AIG, lo que generó una considerable indignación. [78]

Un artículo de investigación de 2008 en The Washington Post encontró que los principales funcionarios del gobierno en ese momento (el presidente de la Junta de la Reserva Federal Alan Greenspan , el secretario del Tesoro Robert Rubin y el presidente de la SEC Arthur Levitt ) se oponían vehementemente a cualquier regulación de los derivados. En 1998, Brooksley E. Born , director de la Comisión de Comercio de Futuros de Materias Primas , presentó un documento de política pidiendo comentarios de los reguladores, los grupos de presión y los legisladores sobre la cuestión de si los derivados deberían informarse, venderse a través de una instalación central o si se deberían exigir requisitos de capital a sus compradores. Greenspan, Rubin y Levitt la presionaron para que retirara el documento y Greenspan persuadió al Congreso para que aprobara una resolución que impidiera a la CFTC regular los derivados durante otros seis meses, cuando expiraría el mandato de Born. [75] En última instancia, fue el colapso de un tipo específico de derivado, el título respaldado por hipotecas , lo que desencadenó la crisis económica de 2008. [76]

En 2009, Paul Krugman escribió que la retirada masiva de depósitos del sistema bancario paralelo fue la causa fundamental de la crisis. “A medida que el sistema bancario paralelo se expandía hasta rivalizar o incluso superar en importancia a la banca convencional, los políticos y los funcionarios gubernamentales deberían haberse dado cuenta de que estaban recreando el tipo de vulnerabilidad financiera que hizo posible la Gran Depresión, y deberían haber respondido ampliando las regulaciones y la red de seguridad financiera para cubrir a estas nuevas instituciones. Las figuras influyentes deberían haber proclamado una regla simple: todo lo que hace lo que hace un banco, todo lo que tiene que ser rescatado en crisis como lo son los bancos, debe ser regulado como un banco”. Se refirió a esta falta de controles como “negligencia maligna”. [79] [80]

Durante 2008, tres de los mayores bancos de inversión de Estados Unidos se declararon en quiebra ( Lehman Brothers ) o fueron vendidos a precios de liquidación a otros bancos ( Bear Stearns y Merrill Lynch ). Los bancos de inversión no estaban sujetos a las regulaciones más estrictas aplicadas a los bancos depositarios. Estas quiebras exacerbaron la inestabilidad en el sistema financiero global. Los dos bancos de inversión restantes, Morgan Stanley y Goldman Sachs , potencialmente enfrentando la quiebra, optaron por convertirse en bancos comerciales, sometiéndose así a una regulación más estricta pero recibiendo acceso al crédito a través de la Reserva Federal. [81] [82] Además, American International Group (AIG) había asegurado valores respaldados por hipotecas y otros valores, pero no estaba obligado a mantener reservas suficientes para pagar sus obligaciones cuando los deudores incumplían con estos valores. AIG estaba contractualmente obligada a depositar garantías adicionales con muchos acreedores y contrapartes, lo que desencadenó una controversia cuando se pagaron más de 100 mil millones de dólares de dinero de los contribuyentes estadounidenses a las principales instituciones financieras globales en nombre de AIG. Si bien AIG debía legalmente este dinero a los bancos (en virtud de acuerdos realizados a través de swaps de incumplimiento crediticio comprados a AIG por las instituciones), varios congresistas y miembros de los medios de comunicación expresaron su indignación por el hecho de que se usara dinero de los contribuyentes para rescatar a los bancos. [78]

El economista Gary Gorton escribió en mayo de 2009:

A diferencia de los pánicos bancarios históricos de los siglos XIX y principios del XX, el pánico bancario actual es un pánico generalizado, no minorista. En los episodios anteriores, los depositantes acudieron a sus bancos y exigieron efectivo a cambio de sus cuentas corrientes. Incapaz de satisfacer esas demandas, el sistema bancario se volvió insolvente. El pánico actual implicó que las empresas financieras "corrieran" a otras empresas financieras al no renovar los acuerdos de venta y recompra (repo) o aumentar el margen de recompra ("haircut"), lo que obligó a un desapalancamiento masivo y resultó en la insolvencia del sistema bancario. [83]

La Comisión de Investigación de la Crisis Financiera informó en enero de 2011:

A principios del siglo XX, erigimos una serie de protecciones –la Reserva Federal como prestamista de última instancia , un seguro federal de depósitos, amplias regulaciones– para proporcionar un baluarte contra los pánicos que habían plagado regularmente el sistema bancario de Estados Unidos en el siglo XIX. Sin embargo, durante los últimos 30 años, permitimos el crecimiento de un sistema bancario paralelo –opaco y cargado de deuda a corto plazo– que rivalizaba en tamaño con el sistema bancario tradicional. Los componentes clave del mercado –por ejemplo, el mercado de préstamos repo multimillonarios, las entidades fuera de balance y el uso de derivados extrabursátiles– quedaron ocultos a la vista, sin las protecciones que habíamos construido para prevenir los colapsos financieros. Tuvimos un sistema financiero del siglo XXI con salvaguardas del siglo XIX. [35]

La Ley Gramm-Leach-Bliley (1999), que redujo la regulación de los bancos al permitir que los bancos comerciales y de inversión se fusionaran, también ha sido culpada por la crisis, entre otros, por el economista ganador del Premio Nobel Joseph Stiglitz . [84]

Peter Wallison y Edward Pinto, del American Enterprise Institute , que defiende la iniciativa privada y el gobierno limitado, han afirmado que las políticas gubernamentales de vivienda asequible alentaron a los prestamistas privados a relajar los estándares de préstamo. [85] [86] Citan la Ley de Vivienda y Desarrollo Comunitario de 1992, que inicialmente exigía que el 30 por ciento o más de las compras de préstamos de Fannie y Freddie estuvieran relacionadas con la vivienda asequible. La legislación dio al HUD el poder de establecer requisitos futuros. Estos aumentaron al 42 por ciento en 1995 y al 50 por ciento en 2000, y en 2008 se estableció un mínimo del 56 por ciento. [87]

Sin embargo, el informe de la mayoría demócrata de la Comisión de Investigación de la Crisis Financiera (FCIC) concluyó que Fannie y Freddie "no fueron una causa principal" de la crisis y que la CRA no fue un factor en la crisis. [35] Además, dado que las burbujas inmobiliarias aparecieron también en varios países de Europa, el informe disidente de la minoría republicana de la FCIC también concluyó que las políticas de vivienda de los EE. UU. no eran una explicación sólida para una burbuja inmobiliaria global más amplia. [35] La hipótesis de que una causa principal de la crisis fue la política de vivienda del gobierno de los EE. UU. que requería que los bancos otorgaran préstamos riesgosos ha sido ampliamente cuestionada, [88] y Paul Krugman se refirió a ella como "historia imaginaria". [89]

Otro de los problemas que plantea culpar a las regulaciones gubernamentales de obligar a los bancos a conceder préstamos riesgosos es el momento en que se aplican. Los préstamos de alto riesgo aumentaron de alrededor del 10% de las hipotecas concedidas históricamente a alrededor del 20% sólo entre 2004 y 2006, y los precios de la vivienda alcanzaron su punto máximo en 2006. Culpar a las regulaciones de vivienda asequible establecidas en los años 1990 por un aumento repentino de la concesión de préstamos de alto riesgo es, en el mejor de los casos, problemático. [35] Una acción gubernamental más próxima al aumento repentino de los préstamos de alto riesgo fue la flexibilización de las normas de concesión de préstamos por parte de la SEC para los principales bancos de inversión durante una reunión de abril de 2004 con los líderes bancarios. Estos bancos aumentaron su toma de riesgos poco después, aumentando significativamente sus compras y titulizaciones de hipotecas de menor calidad, lo que alentó a las compañías hipotecarias a conceder más préstamos de alto riesgo y Alt-A. [90] Esta acción de sus competidores, los bancos de inversión, también dio lugar a que Fannie Mae y Freddie Mac asumieran más riesgos. [91]

Varios economistas han descrito la crisis financiera y la recesión como un síntoma de otra crisis más profunda. Por ejemplo, Ravi Batra sostiene que la creciente desigualdad del capitalismo financiero produce burbujas especulativas que estallan y dan lugar a depresión y grandes cambios políticos . [92] [93] Las economistas feministas Ailsa McKay y Margunn Bjørnholt sostienen que la crisis financiera y la respuesta a ella revelaron una crisis de ideas en la economía convencional y dentro de la profesión económica, y piden una reestructuración tanto de la economía, la teoría económica y la profesión económica. Argumentan que dicha reestructuración debería incluir nuevos avances dentro de la economía feminista y la economía ecológica que tomen como punto de partida el sujeto socialmente responsable, sensato y responsable en la creación de una economía y teorías económicas que reconozcan plenamente el cuidado de los demás, así como del planeta. [94]

Aunque nadie sabía que la estaban viviendo en ese momento, la Gran Recesión tuvo un impacto económico y político significativo en Estados Unidos. Si bien la recesión duró técnicamente desde diciembre de 2007 hasta junio de 2009 (el mínimo del PIB nominal), muchas variables económicas importantes no recuperaron los niveles previos a la recesión (noviembre o cuarto trimestre de 2007) hasta 2011-2016. Por ejemplo, el PIB real cayó 650 mil millones de dólares (4,3%) y no recuperó su nivel de 15 billones de dólares anterior a la recesión hasta el tercer trimestre de 2011. [95] El patrimonio neto de los hogares, que refleja el valor de los mercados de valores y los precios de la vivienda, cayó 11,5 billones de dólares (17,3%) y no recuperó su nivel anterior a la recesión de 66,4 billones de dólares hasta el tercer trimestre de 2012. [96] El número de personas con empleo (nóminas totales no agrícolas) cayó 8,6 millones (6,2%) y no recuperó el nivel anterior a la recesión de 138,3 millones hasta mayo de 2014. [97] La tasa de desempleo alcanzó un máximo del 10,0% en octubre de 2009 y no regresó a su nivel anterior a la recesión del 4,7% hasta mayo de 2016. [98]

Una dinámica clave que ralentizó la recuperación fue que tanto los individuos como las empresas pagaron sus deudas durante varios años, en lugar de endeudarse y gastar o invertir como había sido históricamente el caso. Este cambio hacia un superávit del sector privado generó un déficit gubernamental considerable. [99] Sin embargo, el gobierno federal mantuvo el gasto en alrededor de 3,5 billones de dólares entre los años fiscales 2009 y 2014 (reduciendo así su porcentaje del PIB), una forma de austeridad . El entonces presidente de la Reserva Federal, Ben Bernanke, explicó en noviembre de 2012 varios de los vientos en contra económicos que frenaron la recuperación:

En el frente político, la ira generalizada por los rescates bancarios y las medidas de estímulo (iniciadas por el presidente George W. Bush y continuadas o ampliadas por el presidente Obama ) con pocas consecuencias para el liderazgo bancario, fueron un factor que llevó al país políticamente hacia la derecha a partir de 2010. El Programa de Alivio de Activos en Problemas (TARP) fue el mayor de los rescates. En 2008, el TARP asignó 426.400 millones de dólares a varias instituciones financieras importantes. Sin embargo, Estados Unidos recaudó 441.700 millones de dólares a cambio de estos préstamos en 2010, registrando una ganancia de 15.300 millones de dólares. [101] No obstante, hubo un cambio político del Partido Demócrata. Los ejemplos incluyen el ascenso del Tea Party y la pérdida de mayorías demócratas en elecciones posteriores. El presidente Obama declaró que las medidas de rescate iniciadas bajo la administración Bush y continuadas durante su administración estaban completadas y en su mayoría rentables a diciembre de 2014. [update][ 102] A enero de 2018 [update], el gobierno había recuperado completamente los fondos de rescate, cuando se toman en consideración los intereses de los préstamos. En total, se invirtieron, prestaron o concedieron 626 mil millones de dólares gracias a diversas medidas de rescate, mientras que 390 mil millones de dólares habían sido devueltos al Tesoro. El Tesoro había ganado otros 323 mil millones de dólares en intereses sobre los préstamos de rescate, lo que dio como resultado una ganancia de 87 mil millones de dólares. [103] Los comentaristas económicos y políticos han argumentado que la Gran Recesión también fue un factor importante en el aumento del sentimiento populista que resultó en la elección del presidente populista de derecha Trump en 2016 y la candidatura del populista de izquierda Bernie Sanders para la nominación demócrata. [104] [105] [106] [107]

En Europa, la crisis pasó de ser una crisis del sistema bancario a una crisis de deuda soberana, ya que muchos países optaron por rescatar sus sistemas bancarios con dinero de los contribuyentes. [ cita requerida ] Grecia fue diferente, ya que enfrentó grandes deudas públicas en lugar de problemas dentro de su sistema bancario. Varios países recibieron paquetes de rescate de la troika (Comisión Europea, Banco Central Europeo, Fondo Monetario Internacional), que también implementó una serie de medidas de emergencia.

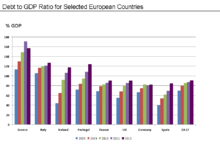

Muchos países europeos se embarcaron en programas de austeridad, reduciendo sus déficits presupuestarios en relación con el PIB entre 2010 y 2011. Por ejemplo, según el World Factbook de la CIA, Grecia mejoró su déficit presupuestario del 10,4% del PIB en 2010 al 9,6% en 2011. Islandia, Italia, Irlanda, Portugal, Francia y España también mejoraron sus déficits presupuestarios entre 2010 y 2011 en relación con el PIB. [108] [109]

Sin embargo, con excepción de Alemania, cada uno de estos países tuvo ratios deuda pública/PIB que aumentaron (es decir, empeoraron) entre 2010 y 2011, como se indica en el gráfico de la derecha. El ratio deuda pública/PIB de Grecia aumentó del 143% en 2010 al 165% en 2011 [108] y al 185% en 2014. Esto indica que, a pesar de la mejora de los déficits presupuestarios, el crecimiento del PIB no fue suficiente para sustentar una disminución (mejora) del ratio deuda/PIB de estos países durante este período. Eurostat informó que el ratio deuda/PIB de los 17 países de la zona del euro en conjunto fue del 70,1% en 2008, del 79,9% en 2009, del 85,3% en 2010 y del 87,2% en 2011. [109] [110]

Según el CIA World Factbook , entre 2010 y 2011, las tasas de desempleo en España, Grecia, Italia, Irlanda, Portugal y el Reino Unido aumentaron. Francia no tuvo cambios significativos, mientras que en Alemania e Islandia la tasa de desempleo disminuyó. [108] Eurostat informó que el desempleo en la eurozona alcanzó niveles récord en septiembre de 2012 con un 11,6%, frente al 10,3% del año anterior. El desempleo varió significativamente según el país. [111]

El economista Martin Wolf analizó la relación entre el crecimiento acumulado del PIB de 2008 a 2012 y la reducción total de los déficits presupuestarios debido a las políticas de austeridad (véase el gráfico) en varios países europeos durante abril de 2012. Concluyó que: "En general, no hay evidencia de que las grandes contracciones fiscales [reducciones del déficit presupuestario] traigan beneficios a la confianza y al crecimiento que compensen los efectos directos de las contracciones. Traen exactamente lo que uno esperaría: las pequeñas contracciones traen recesiones y las grandes contracciones traen depresiones". Los cambios en los saldos presupuestarios (déficits o superávits) explicaron aproximadamente el 53% del cambio en el PIB, según la ecuación derivada de los datos del FMI utilizados en su análisis. [112]

En abril de 2012, el economista Paul Krugman analizó la relación entre el PIB y la reducción de los déficit presupuestarios de varios países europeos y llegó a la conclusión de que la austeridad estaba frenando el crecimiento, al igual que Martin Wolf. También escribió: "... esto también implica que un euro de austeridad produce sólo unos 0,4 euros de reducción del déficit, incluso en el corto plazo. No es de extrañar, entonces, que toda la operación de austeridad esté encaminándose hacia el desastre". [113]

La decisión de Gran Bretaña de abandonar la Unión Europea en 2016 se ha atribuido en parte a las secuelas de la Gran Recesión en el país. [114] [115] [116] [117] [118]

Durante la Gran Recesión y en los momentos inmediatamente posteriores, Bangladesh , Ucrania , Honduras , Guatemala , Palestina y Hong Kong pasaron de ser democracias a una mezcla de democracia y autoritarismo, y Madagascar , Gambia , Etiopía , Rusia y Fiji pasaron de un régimen mixto a uno autoritario. Si bien cada país sufrió un retroceso democrático por diferentes razones, se sabe desde hace tiempo que las calamidades económicas contribuyen a la inestabilidad que puede hacer que las fuerzas autoritarias se afiancen. [119]

Polonia y Eslovaquia fueron los únicos dos miembros de la Unión Europea que evitaron una recesión del PIB durante la Gran Recesión. A diciembre de 2009, la economía polaca no había entrado en recesión ni siquiera se había contraído, mientras que se esperaba que su previsión de crecimiento del PIB del FMI para 2010 del 1,9 por ciento fuera revisada al alza. [122] [123] [124] Los analistas identificaron varias causas para el desarrollo económico positivo en Polonia: niveles extremadamente bajos de préstamos bancarios y un mercado hipotecario relativamente pequeño; el desmantelamiento relativamente reciente de las barreras comerciales de la UE y el consiguiente aumento de la demanda de bienes polacos desde 2004; el hecho de que Polonia sea receptora de financiación directa de la UE desde 2004; la falta de una dependencia excesiva de un único sector exportador; una tradición de responsabilidad fiscal gubernamental; un mercado interno relativamente grande; el zloty polaco de libre flotación ; los bajos costos laborales que atraen una inversión extranjera directa continua; las dificultades económicas a principios de la década, que impulsaron medidas de austeridad antes de la crisis mundial. [ cita requerida ]

Si bien India , Uzbekistán , China e Irán experimentaron una desaceleración del crecimiento, no entraron en recesión.

Corea del Sur evitó por poco una recesión técnica en el primer trimestre de 2009. [125] La Agencia Internacional de Energía declaró a mediados de septiembre que Corea del Sur podría ser el único gran país [ aclarar ] de la OCDE que evite una recesión durante todo el año 2009. [126]

Australia evitó una recesión técnica después de experimentar sólo un trimestre de crecimiento negativo en el cuarto trimestre de 2008, y el PIB volvió a ser positivo en el primer trimestre de 2009. [127] [128]

La crisis financiera no afectó en gran medida a los países en desarrollo. Los expertos ven varias razones: África no se vio afectada porque no está totalmente integrada en el mercado mundial. América Latina y Asia parecían mejor preparadas, ya que ya habían experimentado crisis anteriormente. En América Latina, por ejemplo, las leyes y regulaciones bancarias son muy estrictas. Bruno Wenn, del DEG alemán, sugiere que los países occidentales podrían aprender de estos países en lo que respecta a la regulación de los mercados financieros. [129]

Las pocas recesiones que aparecieron a principios de 2006-2007 por lo general nunca se asocian con la Gran Recesión, lo que queda ilustrado por el hecho de que sólo dos países (Islandia y Jamaica) estaban en recesión en el cuarto trimestre de 2007.

Un año antes del máximo, en el primer trimestre de 2008, sólo seis países estaban en recesión (Islandia, Suecia, Finlandia, Irlanda, Portugal y Nueva Zelanda). El número de países en recesión era de 25 en el segundo trimestre de 2008, 39 en el tercer trimestre de 2008 y 53 en el cuarto trimestre de 2008. En la parte más pronunciada de la Gran Recesión en el primer trimestre de 2009, un total de 59 de 71 países estaban simultáneamente en recesión. El número de países en recesión era de 37 en el segundo trimestre de 2009, 13 en el tercer trimestre de 2009 y 11 en el cuarto trimestre de 2009. Un año después del máximo, en el primer trimestre de 2010, sólo siete países estaban en recesión (Grecia, Croacia, Rumania, Islandia, Jamaica, Venezuela y Belice).

Los datos de recesión para la zona del G20 en su conjunto (que representa el 85% del PGB total ) muestran que la Gran Recesión existió como una recesión global durante el tercer trimestre de 2008 hasta el primer trimestre de 2009.

Las recesiones posteriores de 2010-2013 se limitaron a Belice, El Salvador, Paraguay, Jamaica, Japón, Taiwán, Nueva Zelanda y 24 de los 50 países europeos (incluida Grecia). En octubre de 2014, solo cinco de los 71 países con datos trimestrales disponibles (Chipre, Italia, Croacia, Belice y El Salvador) seguían en recesión. [18] [130] Las numerosas recesiones posteriores que afectaron a los países europeos se suelen considerar repercusiones directas de la crisis de la deuda europea .

Islandia cayó en una depresión económica en 2008 tras el colapso de su sistema bancario ( véase la crisis financiera islandesa de 2008-2011 ). A mediados de 2012, Islandia es considerada como uno de los países de Europa que han logrado una recuperación exitosa, en gran medida como resultado de una devaluación de la moneda que ha reducido efectivamente los salarios en un 50%, haciendo que las exportaciones sean más competitivas. [131]

Los siguientes países tuvieron una recesión a partir del cuarto trimestre de 2007: Estados Unidos. [18]

Los siguientes países entraron en recesión a partir del primer trimestre de 2008: Letonia, [132] Irlanda, [133] Nueva Zelanda, [134] y Suecia. [18]

Los siguientes países/territorios entraron en recesión a partir del segundo trimestre de 2008: Japón, [135] Hong Kong, [136] Singapur, [137] Italia, [138] Turquía, [18] Alemania, [139] Reino Unido, [18] la eurozona, [140] la Unión Europea, [18] y la OCDE. [18]

Los siguientes países/territorios sufrieron una recesión a partir del tercer trimestre de 2008: España , [141] y Taiwán. [142]

Los siguientes países/territorios sufrieron una recesión a partir del cuarto trimestre de 2008: Suiza. [143]

Corea del Sur evitó la recesión y su PIB volvió a registrar una expansión del 0,1% en el primer trimestre de 2009. [144]

De las siete mayores economías del mundo en términos de PIB, sólo China evitó una recesión en 2008. En el año hasta el tercer trimestre de 2008, China creció un 9%. Hasta hace poco, los funcionarios chinos consideraban que un crecimiento del PIB del 8% era necesario simplemente para crear suficientes puestos de trabajo para la población rural que se traslada a los centros urbanos. [145] Se puede considerar con más precisión que esta cifra es del 5-7% ahora [ ¿cuándo? ] , cuando el principal crecimiento de la población activa está retrocediendo. [ cita requerida ]

Ucrania entró en depresión técnica en enero de 2009 con un crecimiento del PIB de -20%, en comparación mensual con el nivel del PIB en enero de 2008. [146] En general, el PIB real ucraniano cayó un 14,8% al comparar toda la parte de 2009 con 2008. [147] Cuando se mide trimestre a trimestre por cambios del PIB real ajustado estacionalmente, Ucrania estuvo más precisamente en recesión/depresión durante los cuatro trimestres desde el segundo trimestre de 2008 hasta el primer trimestre de 2009 (con respectivos cambios trimestrales de: -0,1%, -0,5%, -9,3%, -10,3%), y los dos trimestres desde el tercer trimestre de 2012 hasta el cuarto trimestre de 2012 (con respectivos cambios trimestrales de: -1,5% y -0,8%). [148]

Japón se encontraba en recuperación a mediados de la década de 2000, pero volvió a caer en recesión y deflación en 2008. [149] La recesión en Japón se intensificó en el cuarto trimestre de 2008 con un crecimiento del PIB de -12,7%, [150] y se profundizó aún más en el primer trimestre de 2009 con un crecimiento del PIB de -15,2%. [151]

.jpg/440px-Manifestacija_za_svobodo_sveta_(3637020724).jpg)

El 26 de febrero de 2009, a los informes de inteligencia diarios preparados para el Presidente de los Estados Unidos se añadió un Informe de Inteligencia Económica . Esta adición refleja la evaluación de las agencias de inteligencia estadounidenses de que la crisis financiera mundial representa una amenaza grave para la estabilidad internacional. [152]

En marzo de 2009, Business Week afirmó que la inestabilidad política global está aumentando rápidamente debido a la crisis financiera mundial y está creando nuevos desafíos que es necesario gestionar. [153] Associated Press informó en marzo de 2009 que: "El Director de Inteligencia Nacional de Estados Unidos, Dennis Blair, ha dicho que la debilidad económica podría conducir a la inestabilidad política en muchas naciones en desarrollo". [154] Incluso algunos países desarrollados están experimentando inestabilidad política. [155] NPR informa que David Gordon, un ex oficial de inteligencia que ahora dirige la investigación en el Grupo Eurasia , dijo: "Muchos, si no la mayoría, de los grandes países tienen margen para adaptarse a las crisis económicas sin tener una inestabilidad política a gran escala si estamos en una recesión de duración normal. Si estamos en una recesión de mucho más largo plazo, entonces todas las apuestas están canceladas". [156]

Los politólogos han sostenido que el estancamiento económico desencadenó una agitación social que se expresó a través de protestas sobre una variedad de cuestiones en todo el mundo en desarrollo. En Brasil, los jóvenes descontentos se manifestaron contra un pequeño aumento de las tarifas de los autobuses [157] y en Israel protestaron contra los altos alquileres en Tel Aviv. En todos estos casos, la causa inmediata aparente de la protesta se vio amplificada por el sufrimiento social subyacente inducido por la gran recesión.

En enero de 2009, los líderes gubernamentales de Islandia se vieron obligados a convocar elecciones dos años antes de lo previsto después de que el pueblo islandés organizara protestas masivas y se enfrentara con la policía debido al manejo de la economía por parte del gobierno. [155] Cientos de miles protestaron en Francia contra las políticas económicas del presidente Sarkozy. [158] Impulsados por la crisis financiera en Letonia, la oposición y los sindicatos organizaron una manifestación contra el gabinete del primer ministro Ivars Godmanis. La manifestación reunió a unas 10-20 mil personas. Por la tarde, la manifestación se convirtió en un motín . La multitud se trasladó al edificio del parlamento e intentó entrar a la fuerza, pero fueron repelidos por la policía estatal. A finales de febrero, muchos griegos participaron en una huelga general masiva debido a la situación económica y cerraron escuelas, aeropuertos y muchos otros servicios en Grecia. [159] La policía y los manifestantes se enfrentaron en Lituania, donde las personas que protestaban por las condiciones económicas fueron disparadas con balas de goma. [160] Los comunistas y otros se manifestaron en Moscú para protestar contra los planes económicos del gobierno ruso. [161] Sin embargo, el impacto fue leve en Rusia, cuya economía se benefició de los altos precios del petróleo. [162]

En los países asiáticos se produjeron diversos grados de protesta. [163] También se produjeron protestas en China, ya que las demandas de exportaciones de Occidente se redujeron drásticamente y el desempleo aumentó. Más allá de estas protestas iniciales, el movimiento de protesta creció y continuó en 2011. A fines de 2011, tuvo lugar la protesta Occupy Wall Street en los Estados Unidos, que generó varias ramificaciones que llegaron a conocerse como el movimiento Occupy .

En 2012, las dificultades económicas en España aumentaron el apoyo a los movimientos secesionistas. En Cataluña, el apoyo al movimiento secesionista se expandió. El 11 de septiembre, una marcha a favor de la independencia atrajo a una multitud que la policía estimó en 1,5 millones de personas. [164]

La fase financiera de la crisis condujo a intervenciones de emergencia en muchos sistemas financieros nacionales. A medida que la crisis se convirtió en una verdadera recesión en muchas economías importantes, el estímulo económico destinado a reactivar el crecimiento económico se convirtió en la herramienta de política más común. Después de haber implementado planes de rescate para el sistema bancario, los principales países desarrollados y emergentes anunciaron planes para aliviar sus economías. En particular, se anunciaron planes de estímulo económico en China , los Estados Unidos y la Unión Europea . [165] En el último trimestre de 2008, la crisis financiera hizo que el grupo de las principales economías del G-20 asumiera una nueva importancia como foco de gestión de la crisis económica y financiera.

La crisis aceleró la financiarización de los Estados en todo el mundo, a medida que los gobiernos aumentaron el uso de instrumentos de mercado para alcanzar objetivos públicos a través de enfoques como la emisión de bonos, la titulización de activos estatales y la creación de fondos soberanos . [166] : 9

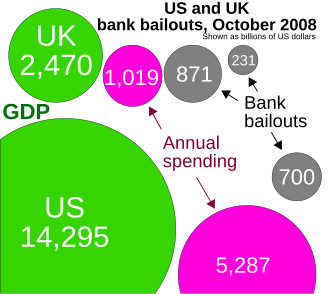

En octubre de 2008, el gobierno estadounidense aprobó la Ley de Estabilización Económica de Emergencia de 2008 (EESA o TARP, por sus siglas en inglés). Esta ley incluía 700 mil millones de dólares en fondos para el " Programa de Alivio de Activos en Problemas " (TARP, por sus siglas en inglés). Siguiendo un modelo iniciado por el paquete de rescate bancario del Reino Unido , [167] [168] se utilizaron 205 mil millones de dólares en el Programa de Compra de Capital para prestar fondos a los bancos a cambio de acciones preferentes que pagaran dividendos. [169] [170]

El 17 de febrero de 2009, el presidente estadounidense Barack Obama firmó la Ley de Recuperación y Reinversión Estadounidense de 2009 , un paquete de estímulo de 787 mil millones de dólares con un amplio espectro de recortes de gastos e impuestos. [171] Más de 75 mil millones de dólares del paquete se asignaron específicamente a programas que ayudan a los propietarios de viviendas en dificultades. Este programa se denominó Plan de Estabilidad y Accesibilidad para Propietarios de Viviendas. [172]

La Reserva Federal de Estados Unidos (el banco central) redujo las tasas de interés y expandió significativamente la oferta monetaria para ayudar a enfrentar la crisis. El New York Times informó en febrero de 2013 que la Fed seguía apoyando la economía con diversas medidas de estímulo monetario: "La Fed, que ha acumulado casi 3 billones de dólares en bonos del Tesoro y títulos respaldados por hipotecas para promover más préstamos y endeudamiento, está expandiendo esas tenencias en 85 mil millones de dólares por mes hasta que vea una mejora clara en el mercado laboral. Planea mantener las tasas de interés de corto plazo cerca de cero por más tiempo, al menos hasta que la tasa de desempleo caiga por debajo del 6,5 por ciento". [173]

La Reserva Federal de Estados Unidos estableció algunos acuerdos de swap para ayudar a los bancos a hacer frente a la crisis de liquidez, aunque esta liquidez de emergencia sólo benefició a una docena de países y excluyó a la mayoría de las economías en desarrollo. [174] : 267

El 15 de septiembre de 2008, China redujo su tasa de interés por primera vez desde 2002. Indonesia redujo su tasa nocturna, a la que los bancos comerciales pueden pedir prestado fondos del banco central, en dos puntos porcentuales, hasta el 10,25 por ciento. El Banco de la Reserva de Australia inyectó casi 1.500 millones de dólares al sistema bancario, casi tres veces más de lo que el mercado estimaba que necesitaba. El Banco de la Reserva de la India añadió casi 1.320 millones de dólares, mediante una operación de refinanciación, la mayor en al menos un mes. [175]

El 9 de noviembre de 2008, el gobierno central de la República Popular China anunció el programa de estímulo económico chino , un paquete de estímulo de 4 billones de yuanes (586 mil millones de dólares), en su mayor medida para evitar que la crisis financiera mundial golpeara a la segunda economía más grande del mundo. Una declaración en el sitio web del gobierno decía que el Consejo de Estado había aprobado un plan para invertir 4 billones de yuanes (586 mil millones de dólares) en infraestructura y bienestar social para fines de 2010. El paquete de estímulo se invirtió en áreas clave como vivienda, infraestructura rural, transporte, salud y educación, medio ambiente, industria, reconstrucción tras desastres, creación de ingresos, recortes de impuestos y finanzas. El estímulo masivo de China también fue un importante contribuyente a la recuperación global general. [176] : 34 Además de ayudar a estabilizar la economía global, el estímulo de China también proporcionó una oportunidad para que China reequipara su infraestructura doméstica. [177]

A finales de ese mes, la economía china, impulsada por las exportaciones, empezó a sentir el impacto de la desaceleración económica en Estados Unidos y Europa, a pesar de que el gobierno ya había recortado los tipos de interés clave tres veces en menos de dos meses en un intento de estimular la expansión económica. El 28 de noviembre de 2008, el Ministerio de Finanzas de la República Popular China y la Administración Estatal de Impuestos anunciaron conjuntamente un aumento de las tasas de devolución de impuestos a las exportaciones de algunos bienes con uso intensivo de mano de obra. Estas devoluciones fiscales adicionales se hicieron efectivas el 1 de diciembre de 2008. [179]

Durante el período, el Banco Popular de China ayudó a abordar la crisis de liquidez de los bancos firmando acuerdos de swap con numerosos otros países para proporcionarles liquidez basada en el renminbi . [174] : 267

El 16 de septiembre de 2008, el banco central de Taiwán anunció que reduciría sus coeficientes de reservas obligatorias por primera vez en ocho años. Ese mismo día, el banco central añadió 3.590 millones de dólares al mercado interbancario de divisas. El Banco de Japón inyectó 29.300 millones de dólares al sistema financiero el 17 de septiembre de 2008, y el Banco de la Reserva de Australia añadió 3.450 millones de dólares el mismo día. [180]

En las economías en desarrollo y emergentes, las respuestas a la crisis global consistieron principalmente en políticas monetarias de tasas bajas (Asia y Oriente Medio principalmente) junto con la depreciación de la moneda frente al dólar. También hubo planes de estímulo en algunos países asiáticos, en Oriente Medio y en Argentina. En Asia, los planes ascendieron en general a entre el 1 y el 3% del PIB, con la notable excepción de China , que anunció un plan que representaba el 16% del PIB (6% del PIB por año).

Hasta septiembre de 2008, las medidas políticas europeas se limitaban a un pequeño número de países (España e Italia). En ambos países, las medidas se dedicaban a los hogares (rebajas de impuestos) y a la reforma del sistema impositivo para apoyar a sectores específicos como la vivienda. La Comisión Europea propuso un plan de estímulo de 200.000 millones de euros que los países debían aplicar a nivel europeo. A principios de 2009, el Reino Unido y España completaron sus planes iniciales, mientras que Alemania anunció un nuevo plan.

El 29 de septiembre de 2008, las autoridades belgas, luxemburguesas y holandesas nacionalizaron parcialmente Fortis . El gobierno alemán rescató a Hypo Real Estate .

El 8 de octubre de 2008, el gobierno británico anunció un paquete de rescate bancario de alrededor de 500.000 millones de libras esterlinas [181] (850.000 millones de dólares en aquel momento). El plan consta de tres partes. La primera, de 200.000 millones de libras esterlinas, se destinaría a los bancos que tuvieran liquidez. La segunda parte consistiría en que el gobierno estatal aumentaría el mercado de capitales dentro de los bancos. Junto con esto, se pondrían a disposición 50.000 millones de libras esterlinas si los bancos los necesitaran; por último, el gobierno cancelaría cualquier préstamo elegible entre los bancos británicos con un límite de 250.000 millones de libras esterlinas.

A principios de diciembre de 2008, el Ministro de Finanzas alemán, Peer Steinbrück, manifestó su falta de fe en un "Gran Plan de Rescate" y su renuencia a gastar más dinero para abordar la crisis. [182] En marzo de 2009, la Presidencia de la Unión Europea confirmó que en ese momento la UE estaba resistiendo firmemente la presión estadounidense para aumentar los déficits presupuestarios europeos. [183]

A partir de 2010, el Reino Unido inició un programa de consolidación fiscal para reducir los niveles de deuda y déficit y, al mismo tiempo, estimular la recuperación económica. [184] Otros países europeos también iniciaron una consolidación fiscal con objetivos similares. [185]

Como se ha visto anteriormente, la mayoría de las respuestas políticas a la crisis económica y financiera han sido adoptadas por naciones individuales. Se produjo cierta coordinación a nivel europeo, pero la necesidad de cooperar a nivel global ha llevado a los líderes a activar la entidad del G-20 de las principales economías . En noviembre de 2008 se celebró una primera cumbre dedicada a la crisis a nivel de jefes de Estado ( Cumbre de Washington del G-20 de 2008 ).

Los países del G-20 se reunieron en una cumbre celebrada en noviembre de 2008 en Washington para abordar la crisis económica. Además de proponer una regulación financiera internacional, se comprometieron a adoptar medidas para apoyar a sus economías y a coordinarlas, y rechazaron cualquier recurso al proteccionismo.

En abril de 2009 se celebró otra cumbre del G-20 en Londres. Los ministros de finanzas y los líderes de los bancos centrales del G-20 se reunieron en Horsham (Inglaterra) en marzo para preparar la cumbre y se comprometieron a restablecer el crecimiento mundial lo antes posible. Decidieron coordinar sus acciones y estimular la demanda y el empleo. También se comprometieron a luchar contra todas las formas de proteccionismo y a mantener el comercio y las inversiones extranjeras. Estas acciones costarán 1,1 billones de dólares. [186]

También se comprometieron a mantener la oferta de crédito mediante la provisión de más liquidez y la recapitalización del sistema bancario, y a implementar rápidamente los planes de estímulo. En cuanto a los banqueros centrales, se comprometieron a mantener políticas de tasas bajas durante el tiempo que fuera necesario. Por último, los líderes decidieron ayudar a los países emergentes y en desarrollo mediante el fortalecimiento del FMI.

En septiembre de 2010, el FMI afirmó que la crisis financiera no terminaría sin una importante reducción del desempleo, ya que cientos de millones de personas estaban desempleadas en todo el mundo. El FMI instó a los gobiernos a ampliar las redes de seguridad social y a generar creación de empleo, incluso cuando se encuentran bajo presión para recortar el gasto. El FMI también alentó a los gobiernos a invertir en la capacitación de los desempleados e incluso a los gobiernos de países con un riesgo de deuda importante, como Grecia, a centrarse primero en la recuperación económica a largo plazo mediante la creación de empleo. [187]

El Banco de Israel fue el primero en aumentar las tasas de interés después de que comenzara la recesión mundial. [188] Aumentó las tasas en agosto de 2009. [188]

El 6 de octubre de 2009, Australia se convirtió en el primer país del G20 en aumentar su principal tasa de interés: el Banco de la Reserva de Australia aumentó las tasas del 3,00% al 3,25%. [189]

El Banco de Noruega y el Banco de la Reserva de la India aumentaron las tasas de interés en marzo de 2010. [190]

El 2 de noviembre de 2017, el Banco de Inglaterra aumentó las tasas de interés por primera vez desde marzo de 2009 del 0,25% al 0,5% en un intento de frenar la inflación.

El 17 de abril de 2009, el entonces director del FMI, Dominique Strauss-Kahn, dijo que existía la posibilidad de que algunos países no aplicaran las políticas adecuadas para evitar mecanismos de retroalimentación que podrían acabar convirtiendo la recesión en una depresión. "La caída libre de la economía mundial puede estar empezando a disminuir, con una recuperación que emergerá en 2010, pero esto depende fundamentalmente de que se adopten las políticas adecuadas hoy". El FMI señaló que, a diferencia de la Gran Depresión, esta recesión estuvo sincronizada por la integración mundial de los mercados. Se explicó que esas recesiones sincronizadas duraban más que las desaceleraciones económicas típicas y tenían recuperaciones más lentas. [191]

Olivier Blanchard , economista jefe del FMI, afirmó que el porcentaje de trabajadores despedidos durante largos períodos ha aumentado con cada recesión durante décadas, pero las cifras han aumentado en esta ocasión. "El desempleo de larga duración es alarmantemente alto: en Estados Unidos, la mitad de los desempleados han estado sin trabajo durante más de seis meses, algo que no hemos visto desde la Gran Depresión". El FMI también afirmó que puede existir un vínculo entre la creciente desigualdad dentro de las economías occidentales y la deflación de la demanda. La última vez que la brecha de riqueza alcanzó extremos tan sesgados fue en 1928-1929. [192]

sigue luchando con los ajustes posteriores a la crisis

y "Encontramos que un nivel más alto de deuda antes de una recesión se correlaciona con un menor crecimiento económico después de que la desaceleración económica ha terminado.

Una marcha a favor de la independencia, que en el pasado nunca había reunido a más de 50.000 personas, convocó a una multitud que la policía de la ciudad estimó en 1,5 millones.