Un mercado de valores , mercado de valores o mercado de acciones es la agregación de compradores y vendedores de acciones (también llamadas participaciones), que representan derechos de propiedad sobre empresas; pueden incluir valores que cotizan en una bolsa de valores pública , así como acciones que solo se comercializan de forma privada, como acciones de empresas privadas que se venden a inversores a través de plataformas de financiación colectiva de acciones . Las inversiones suelen realizarse con una estrategia de inversión en mente.

La capitalización de mercado total de todas las acciones que cotizan en bolsa en todo el mundo aumentó de 2,5 billones de dólares en 1980 a 111 billones de dólares a fines de 2023. [1]

En 2016 [update], había 60 bolsas de valores en el mundo. De ellas, 16 tienen una capitalización de mercado de 1 billón de dólares o más y representan el 87 % de la capitalización de mercado mundial . Aparte de la Bolsa de Valores de Australia , estas 16 bolsas están todas en América del Norte , Europa o Asia . [2]

Por países, los mercados bursátiles más grandes a enero de 2022 se encuentran en los Estados Unidos de América (alrededor del 59,9%), seguido de Japón (alrededor del 6,2%) y el Reino Unido (alrededor del 3,9%). [3]

Una bolsa de valores es un mercado de valores (o bolsa de valores) donde los corredores de bolsa y los comerciantes pueden comprar y vender acciones ( acciones de renta variable ), bonos y otros valores . Muchas grandes empresas tienen sus acciones listadas en una bolsa de valores. Esto hace que las acciones sean más líquidas y, por lo tanto, más atractivas para muchos inversores. La bolsa también puede actuar como garante de la liquidación. Estas y otras acciones también pueden negociarse " en el mercado extrabursátil " (OTC), es decir, a través de un distribuidor. Algunas grandes empresas tendrán sus acciones listadas en más de una bolsa en diferentes países, con el fin de atraer a inversores internacionales. [4]

Las bolsas de valores también pueden cubrir otros tipos de valores, como valores de interés fijo (bonos) o (con menor frecuencia) derivados, que tienen más probabilidades de negociarse extrabursátil.

El comercio en los mercados bursátiles implica la transferencia (a cambio de dinero) de una acción o título de un vendedor a un comprador. Esto requiere que estas dos partes acuerden un precio. Los valores (acciones o participaciones) confieren una participación de propiedad en una empresa en particular.

Los participantes en el mercado de valores van desde pequeños inversores individuales hasta grandes inversores, que pueden estar radicados en cualquier parte del mundo y pueden incluir bancos , compañías de seguros , fondos de pensiones y fondos de cobertura . Sus órdenes de compra o venta pueden ser ejecutadas en su nombre por un operador de bolsa .

Algunas bolsas son lugares físicos donde se realizan transacciones en un piso de negociación, mediante un método conocido como " voz abierta" . Este método se utiliza en algunas bolsas de valores y bolsas de materias primas , y consiste en que los operadores gritan los precios de oferta y demanda. El otro tipo de bolsa de valores tiene una red de computadoras donde se realizan transacciones electrónicamente. Un ejemplo de este tipo de bolsa es el NASDAQ .

Un comprador potencial ofrece un precio específico por una acción y un vendedor potencial pide un precio específico por la misma acción. Comprar o vender en el mercado significa que aceptará cualquier precio de oferta o demanda por la acción. Cuando los precios de oferta y demanda coinciden, se realiza una venta, por orden de llegada si hay varios postores a un precio determinado.

El objetivo de una bolsa de valores es facilitar el intercambio de valores entre compradores y vendedores, proporcionando así un mercado . Las bolsas proporcionan información comercial en tiempo real sobre los valores cotizados, lo que facilita el descubrimiento de precios .

La Bolsa de Valores de Nueva York (NYSE) es una bolsa física, con un mercado híbrido para realizar órdenes electrónicamente desde cualquier lugar, así como en el piso de operaciones . Las órdenes ejecutadas en el piso de operaciones ingresan a través de los miembros de la bolsa y fluyen hacia un corredor de piso , que envía la orden electrónicamente al puesto de operaciones del piso para que el creador de mercado designado ("DMM") para esa acción la negocie. El trabajo del DMM es mantener un mercado de dos caras, dando órdenes para comprar y vender el valor cuando no hay otros compradores o vendedores. Si existe un diferencial entre oferta y demanda , no se realiza ninguna operación inmediatamente; en este caso, el DMM puede usar sus propios recursos (dinero o acciones) para cerrar la diferencia. Una vez que se ha realizado una operación, los detalles se informan en la "cinta" y se envían de vuelta a la firma de corretaje, que luego notifica al inversor que realizó la orden. Las computadoras juegan un papel importante, especialmente para el comercio de programas .

El NASDAQ es una bolsa electrónica en la que todas las transacciones se realizan a través de una red informática . El proceso es similar al de la Bolsa de Valores de Nueva York. Uno o más creadores de mercado del NASDAQ siempre ofrecerán un precio de oferta y demanda al que siempre comprarán o venderán "sus" acciones.

La Bolsa de París , que ahora forma parte de Euronext , es una bolsa de valores electrónica basada en órdenes. Se automatizó a finales de los años 1980. Antes de esa década, consistía en una bolsa de valores a viva voz. Los corredores de bolsa se reunían en el parqué del Palacio Brongniart. En 1986, se introdujo el sistema de negociación CATS y el sistema de correspondencia de órdenes se automatizó por completo.

Las personas que negocian acciones preferirán hacerlo en la bolsa más popular, ya que esto ofrece el mayor número de contrapartes potenciales (compradores para un vendedor, vendedores para un comprador) y probablemente el mejor precio. Sin embargo, siempre ha habido alternativas como los corredores que intentan reunir a las partes para negociar fuera de la bolsa. Algunos terceros mercados que fueron populares son Instinet , y más tarde Island y Archipelago (los dos últimos han sido adquiridos desde entonces por Nasdaq y NYSE, respectivamente). Una ventaja es que esto evita las comisiones de la bolsa. Sin embargo, también tiene problemas como la selección adversa . [5] Los reguladores financieros han investigado los dark pools . [6] [7]

Los participantes del mercado incluyen inversores minoristas individuales, inversores institucionales (por ejemplo, fondos de pensiones , compañías de seguros , fondos mutuos , fondos indexados , fondos cotizados en bolsa , fondos de cobertura , grupos de inversores, bancos y varias otras instituciones financieras ) y también corporaciones que cotizan en bolsa y que negocian sus propias acciones. Los asesores robotizados , que automatizan la inversión para individuos, también son participantes importantes.

La inversión indirecta implica poseer acciones de forma indirecta, por ejemplo a través de un fondo mutuo o un fondo cotizado en bolsa. La inversión directa implica la propiedad directa de acciones. [8]

La propiedad directa de acciones por parte de individuos aumentó ligeramente del 17,8% en 1992 al 17,9% en 2007, y el valor medio de estas tenencias aumentó de $14.778 a $17.000. [9] [10] La participación indirecta en forma de cuentas de jubilación aumentó del 39,3% en 1992 al 52,6% en 2007, y el valor medio de estas cuentas se duplicó con creces, pasando de $22.000 a $45.000 en ese período. [9] [10] Rydqvist, Spizman y Strebulaev atribuyen el crecimiento diferencial en las tenencias directas e indirectas a las diferencias en la forma en que cada una de ellas se grava en los Estados Unidos. Las inversiones en fondos de pensiones y 401k, los dos vehículos más comunes de participación indirecta, se gravan solo cuando se retiran fondos de las cuentas. Por el contrario, el dinero utilizado para comprar acciones directamente está sujeto a impuestos, al igual que los dividendos o las ganancias de capital que generan para el tenedor. De esta manera, el código tributario actual incentiva a las personas a invertir indirectamente. [11]

Las tasas de participación y el valor de las tenencias difieren significativamente entre los estratos de ingresos. En el quintil inferior de ingresos, el 5,5% de los hogares posee acciones directamente y el 10,7% posee acciones indirectamente en forma de cuentas de jubilación. [10] El decil superior de ingresos tiene una tasa de participación directa del 47,5% y una tasa de participación indirecta en forma de cuentas de jubilación del 89,6%. [10] El valor medio de las acciones de propiedad directa en el quintil inferior de ingresos es de $4.000 y de $78.600 en el decil superior de ingresos en 2007. [12] El valor medio de las acciones de propiedad indirecta en forma de cuentas de jubilación para los mismos dos grupos en el mismo año es de $6.300 y $214.800 respectivamente. [12] Desde la Gran Recesión de 2008, los hogares en la mitad inferior de la distribución del ingreso han disminuido su tasa de participación tanto directa como indirectamente del 53,2% en 2007 al 48,8% en 2013, mientras que durante el mismo período, los hogares en el decil superior de la distribución del ingreso aumentaron ligeramente su participación del 91,7% al 92,1%. [13] El valor medio de las tenencias directas e indirectas en la mitad inferior de la distribución del ingreso se movió ligeramente hacia abajo de $53.800 en 2007 a $53.600 en 2013. [13] En el decil superior, el valor medio de todas las tenencias cayó de $982.000 a $969.300 en el mismo tiempo. [13] El valor medio de todas las tenencias de acciones en toda la distribución del ingreso está valorado en $269.900 a partir de 2013. [13]

La composición racial de la propiedad del mercado de valores muestra que los hogares encabezados por blancos tienen casi cuatro y seis veces más probabilidades de poseer acciones directamente que los hogares encabezados por negros e hispanos respectivamente. En 2011, la tasa nacional de participación directa fue del 19,6%, para los hogares blancos la tasa de participación fue del 24,5%, para los hogares negros fue del 6,4% y para los hogares hispanos fue del 4,3%. La participación indirecta en forma de propiedad de 401k muestra un patrón similar con una tasa de participación nacional del 42,1%, una tasa del 46,4% para los hogares blancos, del 31,7% para los hogares negros y del 25,8% para los hogares hispanos. Los hogares encabezados por parejas casadas participaron en tasas superiores a los promedios nacionales: el 25,6% participó directamente y el 53,4% participó indirectamente a través de una cuenta de jubilación. El 14,7% de los hogares encabezados por hombres participó en el mercado directamente y el 33,4% poseía acciones a través de una cuenta de jubilación. El 12,6% de los hogares encabezados por mujeres poseían acciones directamente y el 28,7% poseían acciones indirectamente. [10]

En un artículo de 2003, Vissing-Jørgensen intenta explicar las tasas desproporcionadas de participación entre los grupos de riqueza e ingresos como una función de los costos fijos asociados con la inversión. Su investigación concluye que un costo fijo de $200 por año es suficiente para explicar por qué casi la mitad de todos los hogares estadounidenses no participan en el mercado. [14] Se ha demostrado que las tasas de participación están fuertemente correlacionadas con los niveles de educación, lo que promueve la hipótesis de que los costos de información y transacción de la participación en el mercado son mejor absorbidos por los hogares más educados. Los economistas conductuales Harrison Hong, Jeffrey Kubik y Jeremy Stein sugieren que la sociabilidad y las tasas de participación de las comunidades tienen un impacto estadísticamente significativo en la decisión de un individuo de participar en el mercado. Su investigación indica que los individuos sociables que viven en estados con tasas de participación más altas que el promedio tienen un 5% más de probabilidades de participar que los individuos que no comparten esas características. [15] Este fenómeno también se explica en términos de costos. El conocimiento del funcionamiento del mercado se difunde a través de las comunidades y, en consecuencia, reduce los costos de transacción asociados con la inversión.

En la Francia del siglo XII, los cortesanos de cambio se ocupaban de gestionar y regular las deudas de las comunidades agrícolas en nombre de los bancos. Debido a que estos hombres también comerciaban con deudas, se les podría llamar los primeros corredores . El historiador italiano Lodovico Guicciardini describió cómo, a finales del siglo XIII en Brujas , los comerciantes de materias primas se reunían al aire libre en una plaza de mercado que contenía una posada propiedad de una familia llamada Van der Beurze , y en 1409 se convirtieron en la "Brugse Beurse", institucionalizando lo que había sido, hasta entonces, una reunión informal. [16] La idea se extendió rápidamente por Flandes y los países vecinos y pronto se abrieron "Beurzen" en Gante y Róterdam . Los comerciantes internacionales, y en particular los banqueros italianos, presentes en Brujas desde principios del siglo XIII, retomaron la palabra en sus países para definir el lugar de intercambio de valores: primero los italianos (Borsa), pero pronto también los franceses (Bourse), los alemanes (börse), los rusos (birža), los checos (burza), los suecos (börs), los daneses y los noruegos (børs). En la mayoría de los idiomas, la palabra coincide con la de bolsa de dinero, que se remonta al latín bursa, de donde obviamente también deriva el nombre de la familia Van der Beurse.

A mediados del siglo XIII , los banqueros venecianos comenzaron a comerciar con valores gubernamentales. En 1351, el gobierno veneciano prohibió la difusión de rumores destinados a reducir el precio de los fondos gubernamentales. Los banqueros de Pisa , Verona , Génova y Florencia también comenzaron a comerciar con valores gubernamentales durante el siglo XIV. Esto solo fue posible porque se trataba de ciudades-estado independientes que no estaban gobernadas por un duque sino por un consejo de ciudadanos influyentes. Las empresas italianas también fueron las primeras en emitir acciones. Las empresas de Inglaterra y los Países Bajos siguieron en el siglo XVI. En esa época, surgió una sociedad anónima (cuyas acciones son propiedad conjunta de los accionistas) que se volvió importante para la colonización de lo que los europeos llamaban el " Nuevo Mundo ". [17]

En la actualidad existen mercados de valores en prácticamente todas las economías desarrolladas y en la mayoría de las economías en desarrollo, y los mercados más grandes del mundo se encuentran en Estados Unidos, Reino Unido, Japón, India , China, Canadá , Alemania ( Bolsa de Frankfurt ), Francia, Corea del Sur y los Países Bajos . [18]

Incluso en los días anteriores a la perestroika , el socialismo nunca fue un monolito. Dentro de los países comunistas , el espectro del socialismo iba desde el sistema cuasi-mercado y cuasi- sindicalista de Yugoslavia hasta el totalitarismo centralizado de la vecina Albania . Una vez le pregunté al profesor von Mises , el gran experto en la economía del socialismo, en qué punto de este espectro del estatismo calificaría a un país de "socialista" o no. En ese momento, no estaba seguro de que existiera ningún criterio definido para hacer ese tipo de juicio claro. Así que me sorprendió gratamente la claridad y decisión de la respuesta de Mises. "Un mercado de valores", respondió rápidamente. "Un mercado de valores es crucial para la existencia del capitalismo y la propiedad privada , porque significa que hay un mercado en funcionamiento en el intercambio de títulos privados sobre los medios de producción . No puede haber una propiedad privada genuina del capital sin un mercado de valores: no puede haber un verdadero socialismo si se permite que exista un mercado de ese tipo".

— Murray Rothbard , en "Dar sentido económico" (2006) [19]

El mercado de valores es una de las formas más importantes para que las empresas recauden dinero, junto con los mercados de deuda, que generalmente son más imponentes pero no cotizan en bolsa. [20] Esto permite que las empresas coticen en bolsa y obtengan capital financiero adicional para la expansión mediante la venta de acciones de propiedad de la empresa en un mercado público. La liquidez que ofrece una bolsa a los inversores permite a sus tenedores vender valores de manera rápida y sencilla. Esta es una característica atractiva de la inversión en acciones, en comparación con otras inversiones menos líquidas, como propiedades y otros activos inmuebles.

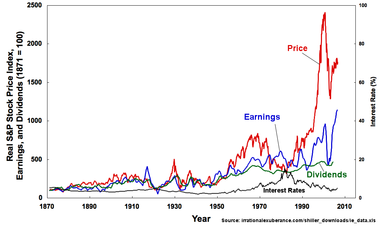

La historia ha demostrado que el precio de las acciones y otros activos es una parte importante de la dinámica de la actividad económica y puede influir o ser un indicador del estado de ánimo social. Una economía en la que el mercado de valores está en alza se considera una economía en ascenso. El mercado de valores se considera a menudo el indicador principal de la fortaleza y el desarrollo económico de un país. [21]

Por ejemplo, el aumento de los precios de las acciones suele estar asociado a un aumento de la inversión empresarial y viceversa. Los precios de las acciones también afectan a la riqueza de los hogares y a su consumo. Por ello, los bancos centrales tienden a vigilar el control y el comportamiento del mercado de valores y, en general, el buen funcionamiento de las funciones del sistema financiero . La estabilidad financiera es la razón de ser de los bancos centrales. [22]

Las bolsas también actúan como cámara de compensación para cada transacción, es decir, recogen y entregan las acciones y garantizan el pago al vendedor de un título. Esto elimina el riesgo para un comprador o vendedor individual de que la contraparte pueda incumplir la transacción. [23]

El buen funcionamiento de todas estas actividades facilita el crecimiento económico , ya que unos costes y riesgos empresariales más bajos fomentan la producción de bienes y servicios, así como posiblemente el empleo. De esta manera, se supone que el sistema financiero contribuye a aumentar la prosperidad, aunque existe cierta controversia sobre si el sistema financiero óptimo es el basado en los bancos o en el mercado. [24]

Eventos como la crisis financiera de 2007-2008 han provocado un mayor grado de escrutinio del impacto de la estructura de los mercados de valores [25] [26] (llamada microestructura del mercado ), en particular en la estabilidad del sistema financiero y la transmisión del riesgo sistémico . [27]

Una transformación es el paso al comercio electrónico para reemplazar el comercio humano de valores cotizados . [26]

.jpg/440px-NASDAQ_MarketWatch_(48105831361).jpg)

Los cambios en los precios de las acciones se deben principalmente a factores externos, como las condiciones socioeconómicas , la inflación y los tipos de cambio. El capital intelectual no afecta las ganancias actuales de las acciones de una empresa, sino que contribuye al crecimiento de la rentabilidad de las acciones. [28]

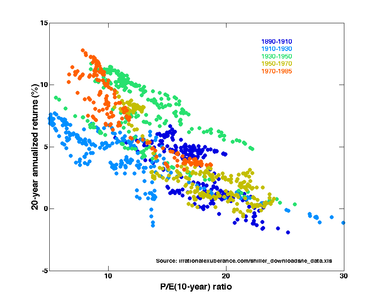

La hipótesis del mercado eficiente (HME) es una hipótesis en economía financiera que establece que los precios de los activos reflejan toda la información disponible en el momento actual.

La hipótesis "dura" del mercado eficiente no explica la causa de acontecimientos como el colapso de 1987 , cuando el Promedio Industrial Dow Jones se desplomó un 22,6 por ciento, la mayor caída en un día en la historia de Estados Unidos. [29]

Este acontecimiento demostró que los precios de las acciones pueden caer drásticamente aunque no se haya encontrado una causa definida y generalmente aceptada: una búsqueda exhaustiva no logró detectar ningún desarrollo "razonable" que pudiera haber explicado el desplome. (Se predice que estos acontecimientos ocurren estrictamente por azar , aunque muy raramente). También parece ser cierto, de manera más general, que muchos movimientos de precios (más allá de los que se predice que ocurren "aleatoriamente") no son ocasionados por nueva información; un estudio de los cincuenta mayores movimientos de precios de acciones en un día en los Estados Unidos en el período de posguerra parece confirmar esto. [29]

Ha surgido una EMH "blanda" que no requiere que los precios se mantengan en equilibrio o cerca de él, sino solamente que los participantes del mercado no puedan beneficiarse sistemáticamente de ninguna " anomalía del mercado " momentánea . Además, mientras que la EMH predice que todo movimiento de precios (en ausencia de cambio en la información fundamental) es aleatorio (es decir, no tendencial) [ dudoso – discutir ] , muchos estudios han mostrado una marcada tendencia del mercado de valores a la tendencia durante períodos de tiempo de semanas o más. Se han promulgado varias explicaciones para movimientos de precios tan grandes y aparentemente no aleatorios. Por ejemplo, algunas investigaciones han demostrado que los cambios en el riesgo estimado y el uso de ciertas estrategias, como los límites de stop-loss y los límites de valor en riesgo , teóricamente podrían hacer que los mercados financieros reaccionen exageradamente. Pero la mejor explicación parece ser que la distribución de los precios del mercado de valores no es gaussiana [30] (en cuyo caso la EMH, en cualquiera de sus formas actuales, no sería estrictamente aplicable). [31] [32]

Otras investigaciones han demostrado que los factores psicológicos pueden dar lugar a movimientos exagerados (estadísticamente anómalos) de los precios de las acciones (contrariamente a la hipótesis del mercado eficiente, que supone que tales comportamientos se "anulan"). La investigación psicológica ha demostrado que las personas están predispuestas a "ver" patrones y, a menudo, percibirán un patrón en lo que, de hecho, es solo ruido , por ejemplo, ver formas familiares en las nubes o manchas de tinta. En el presente contexto, esto significa que una sucesión de buenas noticias sobre una empresa puede llevar a los inversores a reaccionar de forma exagerada y positiva, lo que hace subir el precio. Un período de buenos rendimientos también aumenta la confianza en sí mismos de los inversores, lo que reduce su umbral de riesgo (psicológico). [33]

Otro fenómeno, también de la psicología, que va en contra de una evaluación objetiva es el pensamiento grupal . Como animales sociales, no es fácil mantener una opinión que difiere notablemente de la de la mayoría del grupo. Un ejemplo con el que uno puede estar familiarizado es la renuencia a entrar en un restaurante que está vacío; las personas generalmente prefieren que su opinión sea validada por las de los demás miembros del grupo.

En un artículo, los autores trazan una analogía con el juego de azar . [34] En tiempos normales, el mercado se comporta como un juego de ruleta ; las probabilidades son conocidas y en gran medida independientes de las decisiones de inversión de los diferentes jugadores. Sin embargo, en tiempos de tensión en el mercado, el juego se vuelve más parecido al póquer (el comportamiento de manada se impone). Los jugadores ahora deben dar gran importancia a la psicología de otros inversores y a cómo es probable que reaccionen psicológicamente. [ cita requerida ]

Los mercados de valores desempeñan un papel esencial en el crecimiento de las industrias que, en última instancia, afectan a la economía al transferir los fondos disponibles de las unidades que tienen fondos excedentes (ahorros) a las que sufren déficit de fondos (préstamos) (Padhi y Naik, 2012). En otras palabras, los mercados de capitales facilitan el movimiento de fondos entre las unidades mencionadas anteriormente. Este proceso conduce a la mejora de los recursos financieros disponibles, lo que a su vez afecta positivamente al crecimiento económico.

Las teorías económicas y financieras sostienen que los precios de las acciones se ven afectados por las tendencias macroeconómicas. Las tendencias macroeconómicas incluyen, por ejemplo, cambios en el PIB, las tasas de desempleo, el ingreso nacional, los índices de precios, la producción, el consumo, el desempleo, la inflación, el ahorro, la inversión, la energía, el comercio internacional, la inmigración, la productividad, el envejecimiento de la población, las innovaciones y las finanzas internacionales. [35] aumento de las ganancias corporativas, aumento de los márgenes de ganancia, mayor concentración de las empresas, menores ingresos de las empresas, menor actividad vigorosa, menor progreso, menores tasas de inversión, menor crecimiento de la productividad, menor participación de los empleados en los ingresos corporativos, [36] disminución de la relación trabajador-beneficiario (año 1960 5:1, año 2009 3:1, año 2030 2,2:1), [37] aumento de la relación mujer-hombre con graduados universitarios. [38]

En ocasiones, el mercado parece reaccionar irracionalmente a las noticias económicas o financieras, incluso si es probable que esas noticias no tengan un efecto real en el valor fundamental de los valores en sí. [39] Sin embargo, este comportamiento del mercado puede ser más aparente que real, ya que a menudo esas noticias se anticipaban y puede producirse una reacción contraria si las noticias son mejores (o peores) de lo esperado. Por lo tanto, el mercado de valores puede verse influido en cualquier dirección por comunicados de prensa, rumores, euforia y pánico masivo .

En el corto plazo, las acciones y otros valores pueden verse afectados o comprados por una serie de acontecimientos que cambian rápidamente el mercado, lo que hace que el comportamiento del mercado de valores sea difícil de predecir. Las emociones pueden hacer subir o bajar los precios, las personas no suelen ser tan racionales como creen y las razones para comprar y vender son generalmente aceptadas.

Los conductistas sostienen que los inversores a menudo se comportan de manera irracional al tomar decisiones de inversión, fijando así un precio incorrecto de los valores, lo que causa ineficiencias en el mercado que, a su vez, son oportunidades para ganar dinero. [40] Sin embargo, la noción central de la hipótesis del mercado eficiente es que estas reacciones no racionales a la información se cancelan, dejando los precios de las acciones determinados racionalmente.

Un desplome bursátil suele definirse como una caída brusca de los precios de las acciones que cotizan en las bolsas de valores. En paralelo con diversos factores económicos, una causa de los desplomes bursátiles también se debe al pánico y a la pérdida de confianza del público inversor. A menudo, los desplomes bursátiles ponen fin a burbujas económicas especulativas .

Se han producido caídas bursátiles famosas que han acabado con la pérdida de miles de millones de dólares y la destrucción de riqueza a gran escala. Cada vez hay más personas involucradas en el mercado de valores, especialmente desde que la seguridad social y los planes de jubilación se están privatizando cada vez más y se están vinculando a acciones , bonos y otros elementos del mercado. Ha habido una serie de caídas bursátiles famosas, como el desplome de Wall Street de 1929 , el desplome bursátil de 1973-1974 , el Lunes Negro de 1987 , la burbuja puntocom de 2000 y el desplome bursátil de 2008.

Una de las caídas más famosas de la bolsa comenzó el 24 de octubre de 1929, el Jueves Negro. El Dow Jones Industrial Average perdió un 50% durante esta caída de la bolsa. Fue el comienzo de la Gran Depresión .

Otro accidente famoso tuvo lugar el 19 de octubre de 1987, el Lunes Negro. El accidente comenzó en Hong Kong y rápidamente se extendió por todo el mundo.

A finales de octubre, las bolsas de Hong Kong habían caído un 45,5%, las de Australia un 41,8%, las de España un 31%, las del Reino Unido un 26,4%, las de Estados Unidos un 22,68% y las de Canadá un 22,5%. El propio Lunes Negro fue la mayor caída porcentual en un solo día en la historia de los mercados bursátiles: el Dow Jones cayó un 22,6% en un día. Los nombres de "Lunes Negro" y "Martes Negro" también se utilizan para los días 28 y 29 de octubre de 1929, que siguieron al Jueves Terrible, el día en que comenzó el desplome del mercado bursátil en 1929.

El colapso de 1987 planteó algunas interrogantes: las principales noticias y acontecimientos no previeron la catástrofe y no se identificaron las razones visibles del colapso. Este acontecimiento planteó preguntas sobre muchos supuestos importantes de la economía moderna, a saber, la teoría de la conducta humana racional , la teoría del equilibrio del mercado y la hipótesis del mercado eficiente . Durante algún tiempo después del colapso, las transacciones en las bolsas de valores de todo el mundo se detuvieron, ya que los ordenadores de las bolsas no funcionaban bien debido a la enorme cantidad de transacciones que se recibían a la vez. Esta interrupción de las transacciones permitió al Sistema de la Reserva Federal y a los bancos centrales de otros países tomar medidas para controlar la propagación de la crisis financiera mundial. En los Estados Unidos, la SEC introdujo varias nuevas medidas de control en el mercado de valores en un intento de evitar que se repitieran los acontecimientos del Lunes Negro.

Esto marcó el comienzo de la Gran Recesión . A partir de 2007 y hasta 2009, los mercados financieros experimentaron una de las caídas más pronunciadas en décadas. No se limitó a la bolsa, sino que se extendió a otros mercados. El mercado inmobiliario, el mercado crediticio e incluso el comercio mundial experimentaron una caída inimaginable. Los préstamos de alto riesgo provocaron el estallido de la burbuja inmobiliaria, que se hizo famosa gracias a películas como La gran apuesta, en las que los titulares de grandes hipotecas caían sin saberlo presa de los prestamistas. Esto provocó la quiebra total de los bancos y las principales instituciones financieras en muchos casos, y fue necesaria una importante intervención gubernamental para remediarlo durante ese período. De octubre de 2007 a marzo de 2009, el S&P 500 cayó un 57% y no se recuperaría a sus niveles de 2007 hasta abril de 2013.

El desplome bursátil de 2020 fue un importante y repentino desplome bursátil mundial que comenzó el 20 de febrero de 2020 y terminó el 7 de abril. Este desplome bursátil se debió al brote repentino de la pandemia mundial de COVID-19 . El desplome terminó con un nuevo acuerdo que tuvo un impacto positivo en el mercado. [42]

Desde principios de los años 1990, muchas de las bolsas más importantes han adoptado "motores de emparejamiento" electrónicos para poner en contacto a compradores y vendedores, en sustitución del sistema de viva voz. En la actualidad, las transacciones electrónicas representan la mayor parte de las transacciones en muchos países desarrollados. Se actualizaron los sistemas informáticos de las bolsas de valores para gestionar volúmenes de transacciones mayores de una manera más precisa y controlada. La SEC modificó los requisitos de margen en un intento de reducir la volatilidad de las acciones ordinarias, las opciones sobre acciones y el mercado de futuros. La Bolsa de Valores de Nueva York y la Bolsa Mercantil de Chicago introdujeron el concepto de disyuntor, que detiene las transacciones si el Dow cae una cantidad determinada de puntos durante un período de tiempo determinado. En febrero de 2012, la Organización Reguladora de la Industria de Inversión de Canadá (IIROC) introdujo los disyuntores de acciones individuales. [43]

Los movimientos de los precios en los mercados globales, regionales o locales se reflejan en índices de precios denominados índices bursátiles, de los cuales hay muchos, por ejemplo, el S&P , el FTSE , los índices Euronext y el NIFTY y SENSEX de la India. Estos índices suelen estar ponderados por capitalización de mercado , y las ponderaciones reflejan la contribución de la acción al índice. Los componentes del índice se revisan con frecuencia para incluir o excluir acciones con el fin de reflejar el cambiante entorno empresarial.

La innovación financiera ha traído consigo muchos nuevos instrumentos financieros cuyos pagos o valores dependen de los precios de las acciones. Algunos ejemplos son los fondos cotizados en bolsa (ETF), las opciones sobre acciones e índices bursátiles , los swaps de acciones , los futuros sobre acciones individuales y los futuros sobre índices bursátiles . Estos dos últimos pueden negociarse en bolsas de futuros (que son distintas de las bolsas de valores; su historia se remonta a las bolsas de futuros de materias primas ) o negociarse en el mercado extrabursátil . Como todos estos productos se derivan únicamente de las acciones, a veces se considera que se negocian en un mercado de derivados (hipotético) , en lugar del mercado de valores (hipotético).

Las acciones que un comerciante en realidad no posee pueden negociarse mediante ventas en corto ; la compra de margen puede usarse para comprar acciones con fondos prestados; o pueden usarse derivados para controlar grandes bloques de acciones por una cantidad de dinero mucho menor que la que se requeriría mediante una compra o venta directa.

En las ventas en corto, el operador toma prestadas acciones (normalmente de su corredor de bolsa, que tiene las acciones de sus clientes o las suyas propias en cuenta para prestarlas a los vendedores en corto) y luego las vende en el mercado, apostando a que el precio bajará. El operador acaba recomprando las acciones, ganando dinero si el precio baja mientras tanto y perdiendo dinero si sube. Salir de una posición en corto recomprando las acciones se denomina "cobertura". Esta estrategia también puede ser utilizada por operadores inescrupulosos en mercados ilíquidos o con escasa actividad para reducir artificialmente el precio de una acción. Por tanto, la mayoría de los mercados impiden las ventas en corto o imponen restricciones sobre cuándo y cómo puede producirse una venta en corto. La práctica de las ventas en corto al descubierto es ilegal en la mayoría de los mercados bursátiles (pero no en todos).

En la compra con margen, el operador pide dinero prestado (a interés) para comprar una acción y espera que su valor suba. La mayoría de los países industrializados tienen regulaciones que exigen que, si el préstamo se basa en garantías de otras acciones que el operador posee directamente, puede ser un máximo de un cierto porcentaje del valor de esas otras acciones. En los Estados Unidos, los requisitos de margen han sido del 50% durante muchos años (es decir, si desea realizar una inversión de $1000, debe aportar $500, y a menudo hay un margen de mantenimiento por debajo de los $500).

Se realiza una llamada de margen si el valor total de la cuenta del inversor no puede soportar la pérdida de la operación. (Si se produce una disminución del valor de los valores con margen, es posible que se requieran fondos adicionales para mantener el capital de la cuenta y, con o sin previo aviso, la empresa de corretaje puede vender el valor con margen o cualquier otro valor dentro de la cuenta para proteger su posición de préstamo. El inversor es responsable de cualquier déficit que surja después de dichas ventas forzadas).

La regulación de los requisitos de margen (por parte de la Reserva Federal ) se implementó después del colapso de 1929. Antes de eso, los especuladores normalmente solo necesitaban aportar tan solo el 10 por ciento (o incluso menos) de la inversión total representada por las acciones compradas. Otras reglas pueden incluir la prohibición del parasitismo: dar una orden para comprar acciones sin pagar inicialmente (normalmente hay un período de gracia de tres días para la entrega de las acciones), pero luego venderlas (antes de que transcurran los tres días) y usar parte de las ganancias para realizar el pago original (suponiendo que el valor de las acciones no haya disminuido en el ínterin).

Los mercados financieros se pueden dividir en diferentes subtipos:

Muchas estrategias pueden clasificarse como análisis fundamental o análisis técnico . El análisis fundamental se refiere al análisis de las empresas en función de sus estados financieros , que se encuentran en los registros de la SEC , las tendencias comerciales y las condiciones económicas generales. El análisis técnico estudia las acciones de los precios en los mercados mediante el uso de gráficos y técnicas cuantitativas para intentar pronosticar las tendencias de los precios en función del desempeño histórico, independientemente de las perspectivas financieras de la empresa. Un ejemplo de una estrategia técnica es el método de seguimiento de tendencias , utilizado por John W. Henry y Ed Seykota , que utiliza patrones de precios y también se basa en la gestión de riesgos y la diversificación .

Además, muchos optan por invertir a través de fondos indexados pasivos . En este método, uno mantiene una cartera de todo el mercado de valores o de un segmento del mismo (como el índice S&P 500 o el Wilshire 5000 ). El objetivo principal de esta estrategia es maximizar la diversificación, minimizar los impuestos sobre la realización de ganancias y aprovechar la tendencia general al alza del mercado de valores.

La inversión responsable enfatiza y exige un horizonte de largo plazo basado únicamente en el análisis fundamental , evitando riesgos en el rendimiento esperado de la inversión. La inversión socialmente responsable es otra preferencia de inversión.

La tributación es un factor que se tiene en cuenta en todas las estrategias de inversión; las ganancias derivadas de la posesión de acciones, incluidos los dividendos recibidos, están sujetas a diferentes tasas impositivas según el tipo de título y el período de tenencia. La mayor parte de las ganancias derivadas de la inversión en acciones se gravan a través de un impuesto sobre las ganancias de capital . En muchos países, las empresas pagan impuestos al gobierno y los accionistas vuelven a pagar impuestos cuando obtienen ganancias por poseer acciones, lo que se conoce como "doble tributación".

Las bolsas de valores de la India , la Bolsa de Valores de Bombay y la Bolsa Nacional de Valores de la India , se han visto sacudidas por varios escándalos de corrupción de alto perfil. [46] [47] [48] [49] [50 ] [51] [ 52] [53] [54] [ 55 ] [56] [57] [ 58] [59] [ citas excesivas ] En ocasiones, la Junta de Valores y Bolsa de la India (SEBI) ha prohibido a varias personas y entidades negociar en las bolsas por manipulación de acciones , especialmente en acciones de pequeña capitalización y de centavos ilíquidas . [60] [61] [62] [63] [64] [65] [66] [67] [ citas excesivas ]

{{cite journal}}: Requiere citar revista |journal=( ayuda ){{cite journal}}: CS1 maint: multiple names: authors list (link)[[]]