La crisis de deuda europea , a menudo también denominada crisis de la eurozona o crisis de deuda soberana europea , fue una crisis de deuda de varios años que tuvo lugar en la Unión Europea (UE) desde 2009 hasta mediados y finales de la década de 2010. Varios estados miembros de la eurozona ( Grecia , Portugal , Irlanda , España y Chipre ) no pudieron pagar o refinanciar su deuda pública ni rescatar a los bancos sobreendeudados bajo su supervisión nacional sin la ayuda de terceros, como otros países de la eurozona, la Unión Europea. Banco Central (BCE) o el Fondo Monetario Internacional (FMI).

La crisis de la eurozona fue causada por una crisis de balanza de pagos , que es una interrupción repentina del flujo de capital extranjero hacia países que tenían déficits sustanciales y dependían de préstamos externos. La crisis se vio agravada por la incapacidad de los estados de recurrir a la devaluación (reducciones en el valor de la moneda nacional) por tener el euro como moneda compartida. [3] [4] La acumulación de deuda en algunos miembros de la eurozona se debió en parte a diferencias macroeconómicas entre los estados miembros de la eurozona antes de la adopción del euro. El Banco Central Europeo adoptó una tasa de interés que incentivaba a los inversores de los miembros del norte de la eurozona a prestar al Sur, mientras que el Sur se incentivaba a endeudarse porque las tasas de interés eran muy bajas. Con el tiempo, esto llevó a la acumulación de déficits en el Sur, principalmente por parte de actores económicos privados. [3] [4] La falta de coordinación de la política fiscal entre los estados miembros de la eurozona contribuyó al desequilibrio de los flujos de capital en la eurozona, [3] [4] mientras que la falta de centralización o armonización regulatoria financiera entre los estados de la eurozona, junto con una falta de políticas creíbles Los compromisos de proporcionar rescates a los bancos incentivaron transacciones financieras riesgosas por parte de los bancos. [3] [4] Las causas detalladas de la crisis variaron de un país a otro. En varios países, las deudas privadas derivadas de una burbuja inmobiliaria se transfirieron a deuda soberana como resultado de los rescates del sistema bancario y las respuestas de los gobiernos a la desaceleración de las economías después de la burbuja. Los bancos europeos poseen una cantidad significativa de deuda soberana, de modo que las preocupaciones sobre la solvencia de los sistemas bancarios o de los soberanos se están reforzando negativamente. [5]

El inicio de la crisis se produjo a finales de 2009, cuando el gobierno griego reveló que sus déficits presupuestarios eran mucho mayores de lo que se pensaba anteriormente. [3] Grecia pidió ayuda externa a principios de 2010 y recibió un paquete de rescate de la UE y el FMI en mayo de 2010. [3] Las naciones europeas implementaron una serie de medidas de apoyo financiero, como el Fondo Europeo de Estabilidad Financiera (FEEF) a principios de 2010 y el Mecanismo Europeo de Estabilidad (MEDE) a finales de 2010. El BCE también contribuyó a resolver la crisis bajando los tipos de interés y proporcionando préstamos baratos por valor de más de un billón de euros para mantener los flujos de dinero entre los bancos europeos. El 6 de septiembre de 2012, el BCE calmó a los mercados financieros al anunciar un apoyo gratuito e ilimitado para todos los países de la eurozona involucrados en un programa de rescate/precaución estatal soberano del FEEF/ESM, a través de algunas transacciones monetarias directas (OMT) que reducen el rendimiento. [6] Irlanda y Portugal recibieron rescates de la UE y el FMI en noviembre de 2010 y mayo de 2011, respectivamente. [3] En marzo de 2012, Grecia recibió su segundo rescate. Tanto España como Chipre recibieron paquetes de rescate en junio de 2012. [3]

El retorno al crecimiento económico y la mejora de los déficits estructurales permitieron a Irlanda y Portugal salir de sus programas de rescate en julio de 2014. Grecia y Chipre lograron recuperar parcialmente el acceso a los mercados en 2014. España nunca recibió oficialmente un programa de rescate. Su paquete de rescate del MEDE estaba destinado a un fondo de recapitalización bancaria y no incluía apoyo financiero para el propio gobierno. La crisis ha tenido importantes efectos económicos adversos y efectos en el mercado laboral, con tasas de desempleo en Grecia y España que alcanzaron el 27%, [7] y fue culpada por un crecimiento económico moderado, no sólo para toda la eurozona sino para toda la Unión Europea. Tuvo un impacto político importante en los gobiernos gobernantes en 10 de los 19 países de la eurozona, contribuyendo a cambios de poder en Grecia, Irlanda, Francia, Italia, Portugal, España, Eslovenia, Eslovaquia, Bélgica y los Países Bajos, así como fuera de la UE. zona del euro en el Reino Unido. [8]

La crisis de la eurozona fue el resultado del problema estructural de la eurozona y de una combinación de factores complejos. Existe consenso en que la raíz de la crisis de la eurozona reside en una crisis de balanza de pagos (una parada repentina de capital extranjero en países que dependían de préstamos externos), y que esta crisis se agravó por el hecho de que los estados no podían recurrir a la devaluación (reducciones en el valor de la moneda nacional para hacer las exportaciones más competitivas en los mercados extranjeros). [3] [4] Otros factores importantes incluyen la globalización de las finanzas ; condiciones crediticias fáciles durante el período 2002-2008 que alentaron prácticas crediticias y de endeudamiento de alto riesgo; [10] la crisis financiera de 2007-2008 ; desequilibrios comerciales internacionales; burbujas inmobiliarias que desde entonces han estallado; la Gran Recesión de 2008-2012; opciones de política fiscal relacionadas con los ingresos y gastos del gobierno; y los enfoques utilizados por los estados para rescatar a las industrias bancarias en problemas y a los tenedores de bonos privados, asumiendo cargas de deuda privada o socializando pérdidas.

La divergencia macroeconómica entre los estados miembros de la eurozona provocó flujos de capital desequilibrados entre los estados miembros. A pesar de las diferentes condiciones macroeconómicas, el Banco Central Europeo sólo pudo adoptar una tasa de interés, eligiendo una que significara que las tasas de interés reales en Alemania fueran altas (en relación con la inflación) y bajas en los estados miembros del sur de la eurozona. Esto incentivó a los inversores en Alemania a prestar al Sur, mientras que el Sur se vio incentivado a endeudarse (porque las tasas de interés eran muy bajas). Con el tiempo, esto llevó a la acumulación de déficits en el Sur, principalmente por parte de actores económicos privados. [3] [4]

La economía política comparada explica las raíces fundamentales de la crisis europea en diversas estructuras institucionales nacionales de los países miembros (norte versus sur), que condicionaron sus tendencias de desarrollo asimétricas a lo largo del tiempo e hicieron a la unión susceptible a shocks externos. Las imperfecciones en la construcción de la gobernanza de la eurozona para reaccionar eficazmente exacerbaron la divergencia macroeconómica. [11]

Los estados miembros de la eurozona podrían haber aliviado los desequilibrios en los flujos de capital y la acumulación de deuda en el Sur coordinando las políticas fiscales nacionales. Alemania podría haber adoptado políticas fiscales más expansivas (para impulsar la demanda interna y reducir la salida de capital) y los estados miembros del sur de la eurozona podrían haber adoptado políticas fiscales más restrictivas (para restringir la demanda interna y reducir el endeudamiento del Norte). [3] [4] Según los requisitos del Tratado de Maastricht de 1992 , los gobiernos se comprometieron a limitar su gasto deficitario y sus niveles de deuda. Sin embargo, algunos de los signatarios, entre ellos Alemania y Francia, no lograron mantenerse dentro de los límites de los criterios de Maastricht y recurrieron a la titulización de futuros ingresos gubernamentales para reducir sus deudas y/o déficits, eludiendo las mejores prácticas e ignorando los estándares internacionales. [12] Esto permitió a los soberanos enmascarar sus niveles de déficit y deuda mediante una combinación de técnicas, incluida una contabilidad inconsistente, transacciones fuera de balance y el uso de estructuras complejas de derivados cambiarios y crediticios. [12] A partir de finales de 2009, después de que el recién elegido gobierno del PASOK en Grecia dejó de enmascarar su verdadero endeudamiento y déficit presupuestario, se desarrollaron en el público temores de incumplimientos soberanos en ciertos estados europeos , y la deuda gubernamental de varios estados fue rebajada. Posteriormente, la crisis se extendió a Irlanda y Portugal, al tiempo que generó preocupaciones sobre Italia, España y el sistema bancario europeo, y desequilibrios más fundamentales dentro de la eurozona. [13] La falta de información quedó expuesta mediante una revisión de la previsión para el déficit presupuestario de 2009 del "6-8%" del PIB (no más del 3% del PIB era una norma del Tratado de Maastricht ) al 12,7%, casi inmediatamente después de que el PASOK ganara las elecciones nacionales griegas de octubre de 2009 . La importante revisión al alza de las previsiones de déficit presupuestario debido a la crisis financiera internacional no se limitó a Grecia: por ejemplo, en Estados Unidos la previsión para el déficit presupuestario de 2009 se elevó de 407.000 millones de dólares proyectados en el presupuesto del ejercicio fiscal de 2009 a 1,4 billones de dólares , mientras que en el Reino Unido hubo una previsión final más de 4 veces superior a la original. [14] [15] En Grecia, el bajo pronóstico ("6-8%) se informó hasta muy avanzado el año (septiembre de 2009), lo que claramente no corresponde a la situación real.

La fragmentación de la regulación financiera contribuyó a la concesión de préstamos irresponsables en los años previos a la crisis. En la eurozona, cada país tenía sus propias regulaciones financieras, lo que permitía a las instituciones financieras aprovechar las lagunas en el seguimiento y la responsabilidad regulatoria para recurrir a préstamos de alto rendimiento pero muy riesgosos. La armonización o centralización de las regulaciones financieras podría haber aliviado el problema de los préstamos riesgosos. Otro factor que incentivó las transacciones financieras riesgosas fue que los gobiernos nacionales no podían comprometerse de manera creíble a no rescatar a las instituciones financieras que habían asumido préstamos riesgosos, lo que provocaba un problema de riesgo moral . [3] [4] La eurozona puede incentivar el sobreendeudamiento a través de una tragedia de los bienes comunes . [dieciséis]

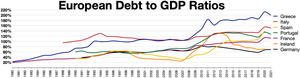

La crisis de la deuda europea estalló a raíz de la Gran Recesión hacia finales de 2009 y se caracterizó por un entorno de déficits estructurales gubernamentales excesivamente elevados y niveles de deuda en aceleración. Cuando, como repercusión negativa de la Gran Recesión, el relativamente frágil sector bancario sufrió grandes pérdidas de capital, la mayoría de los Estados europeos tuvieron que rescatar a varios de sus bancos más afectados con algunos préstamos de recapitalización de apoyo, debido al fuerte vínculo entre su supervivencia y la estabilidad financiera de la economía. En enero de 2009, un grupo de diez bancos de Europa central y oriental ya había solicitado un rescate . [18] En aquel momento, la Comisión Europea publicó una previsión de una caída del 1,8% en la producción económica de la UE para 2009, empeorando aún más las perspectivas para los bancos. [18] [19] Las numerosas recapitalizaciones bancarias financiadas con fondos públicos fueron una de las razones detrás del fuerte deterioro de la relación deuda-PIB que experimentaron varios gobiernos europeos a raíz de la Gran Recesión. Las principales causas de las cuatro crisis de deuda soberana que estallaron en Europa fueron, según se informa, una combinación de: débil crecimiento real y potencial ; debilidad competitiva ; liquidación de bancos y soberanos; grandes ratios deuda/PIB preexistentes; y considerables volúmenes de pasivos (gubernamentales, privados y no privados). [20]

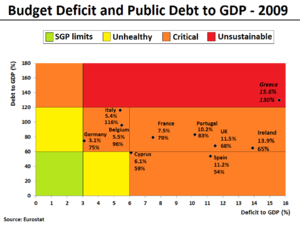

En las primeras semanas de 2010, hubo una renovada ansiedad por el exceso de deuda nacional, y los prestamistas exigieron tasas de interés cada vez más altas a varios países con mayores niveles de deuda, déficits y déficits de cuenta corriente . Esto, a su vez, hizo difícil para cuatro de los dieciocho gobiernos de la eurozona financiar mayores déficits presupuestarios y pagar o refinanciar la deuda pública existente , particularmente cuando las tasas de crecimiento económico eran bajas y cuando un alto porcentaje de la deuda estaba en manos de acreedores extranjeros, como en el caso de Grecia y Portugal.

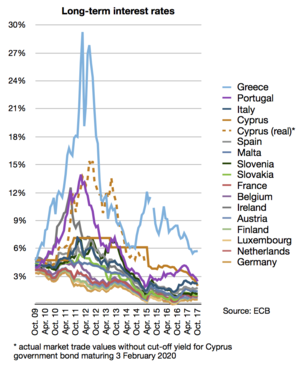

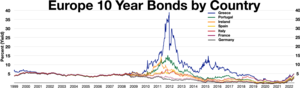

Los estados afectados negativamente por la crisis se enfrentaron a un fuerte aumento de los diferenciales de tipos de interés de los bonos estatales como resultado de las preocupaciones de los inversores sobre la futura sostenibilidad de su deuda. Cuatro estados de la eurozona tuvieron que ser rescatados mediante programas de rescate soberano, que fueron proporcionados conjuntamente por el Fondo Monetario Internacional y la Comisión Europea , con apoyo adicional a nivel técnico del Banco Central Europeo . Juntas, estas tres organizaciones internacionales que representan a los acreedores del rescate recibieron el sobrenombre de "la Troika ".

Para combatir la crisis, algunos gobiernos se han centrado en aumentar los impuestos y reducir los gastos, lo que contribuyó al malestar social y a un importante debate entre los economistas, muchos de los cuales abogan por mayores déficits cuando las economías están en dificultades. Especialmente en países donde los déficits presupuestarios y las deudas soberanas han aumentado drásticamente, ha surgido una crisis de confianza con la ampliación de los diferenciales de rendimiento de los bonos y los seguros de riesgo de los CDS entre estos países y otros estados miembros de la UE , sobre todo Alemania. [21] A finales de 2011, se estimaba que Alemania había ganado más de 9 mil millones de euros con la crisis, ya que los inversores acudieron en masa a bonos del gobierno federal alemán ( bunds ), más seguros pero con tasas de interés cercanas a cero. [22] En julio de 2012, también los Países Bajos, Austria y Finlandia se beneficiaron de tipos de interés nulos o negativos. En cuanto a los bonos gubernamentales a corto plazo con un vencimiento inferior a un año, la lista de beneficiarios también incluye a Bélgica y Francia. [23] Si bien Suiza (y Dinamarca) [23] se beneficiaron igualmente de tasas de interés más bajas, la crisis también perjudicó a su sector exportador debido a una entrada sustancial de capital extranjero y el consiguiente aumento del franco suizo . En septiembre de 2011, el Banco Nacional Suizo sorprendió a los comerciantes de divisas al prometer que "ya no tolerará un tipo de cambio euro-franco por debajo del tipo mínimo de 1,20 francos", debilitando efectivamente al franco suizo. Se trata de la mayor intervención suiza desde 1978. [24]

A pesar de que la deuda soberana ha aumentado sustancialmente sólo en unos pocos países de la eurozona (los tres países más afectados, Grecia, Irlanda y Portugal, en conjunto representan sólo el 6% del producto interno bruto (PIB) de la eurozona), [25] se convirtió en un problema percibido por los zona en su conjunto, [26] lo que genera preocupaciones sobre un mayor contagio a otros países europeos y una posible ruptura de la eurozona. En total, la crisis de la deuda obligó a cinco de los 17 países de la eurozona a buscar ayuda de otras naciones a finales de 2012.

A mediados de 2012, debido a la exitosa consolidación fiscal y la implementación de reformas estructurales en los países que estaban en mayor riesgo y a diversas medidas políticas adoptadas por los líderes de la UE y el BCE (ver más abajo), la estabilidad financiera en la eurozona mejoró significativamente y las tasas de interés cayeron constantemente. . Esto también disminuyó considerablemente el riesgo de contagio para otros países de la eurozona. En octubre de 2012, [update]sólo tres de los 17 países de la eurozona, a saber, Grecia, Portugal y Chipre, todavía luchaban con tasas de interés a largo plazo superiores al 6%. [27] A principios de enero de 2013, las exitosas subastas de deuda soberana en toda la eurozona, pero sobre todo en Irlanda, España y Portugal, demostraron la confianza de los inversores en el respaldo del BCE. [28] En noviembre de 2013, el BCE redujo su tipo bancario a sólo el 0,25% para ayudar a la recuperación de la eurozona. [29] En mayo de 2014, solo dos países (Grecia y Chipre) todavía necesitaban ayuda de terceros. [30]

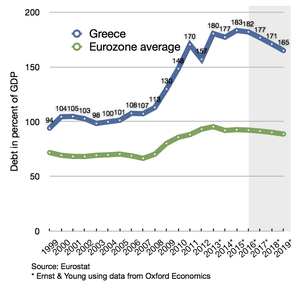

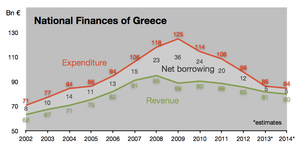

A la economía griega le había ido bien durante gran parte del siglo XX, con altas tasas de crecimiento y baja deuda pública. [31] En 2007 (es decir, antes de la crisis financiera mundial de 2007-2008), todavía era uno de los países de más rápido crecimiento en la eurozona, con una deuda pública/PIB que no excedía el 104%, [31] pero estuvo asociado con un gran déficit estructural . [32] Cuando la economía mundial se vio afectada por la crisis financiera de 2007-2008 , Grecia se vio especialmente afectada porque sus principales industrias ( el transporte marítimo y el turismo ) eran especialmente sensibles a los cambios en el ciclo económico. El gobierno gastó mucho para mantener la economía en funcionamiento y la deuda del país aumentó en consecuencia.

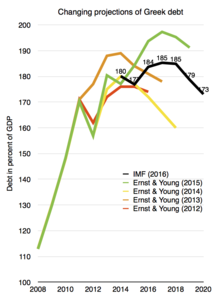

La crisis griega fue desencadenada por la agitación de la Gran Recesión , que llevó los déficits presupuestarios de varias naciones occidentales a alcanzar o superar el 10% del PIB. [31] En el caso de Grecia, el elevado déficit presupuestario (que, tras varias correcciones, se había permitido alcanzar el 10,2% y el 15,1% del PIB en 2008 y 2009, respectivamente [33] ) se combinó con una elevada deuda pública para Relación del PIB (que, hasta entonces, se mantuvo relativamente estable durante varios años, justo por encima del 100% del PIB, según se calcula después de todas las correcciones). [31] Así, el país pareció perder el control de su ratio deuda pública/PIB, que ya alcanzó el 127% del PIB en 2009. [34] Por el contrario, Italia pudo (a pesar de la crisis) mantener su déficit presupuestario de 2009 en 5,1% del PIB, [33] lo cual era crucial, dado que tenía una relación deuda pública/PIB comparable a la de Grecia. [34] Además, al ser miembro de la eurozona, Grecia esencialmente no tenía flexibilidad de política monetaria autónoma . [ cita necesaria ]

Finalmente, hubo un efecto de controversias sobre las estadísticas griegas (debido a las drásticas revisiones del déficit presupuestario antes mencionadas que llevaron a un aumento en el valor calculado de la deuda pública griega en aproximadamente un 10% , una relación deuda pública/PIB de aproximadamente un 100% hasta 2007), mientras que ha habido discusiones sobre un posible efecto de los informes de los medios. En consecuencia, Grecia fue "castigada" por los mercados, que aumentaron las tasas de endeudamiento, haciendo imposible que el país financiara su deuda desde principios de 2010.

A pesar de la drástica revisión al alza de la previsión para el déficit presupuestario de 2009 en octubre de 2009, las tasas de endeudamiento griegas aumentaron inicialmente con bastante lentitud. En abril de 2010 era evidente que el país se estaba volviendo incapaz de endeudarse en los mercados; El 23 de abril de 2010, el gobierno griego solicitó un préstamo inicial de 45 mil millones de euros a la UE y al Fondo Monetario Internacional (FMI) para cubrir sus necesidades financieras durante el resto de 2010. [35] Unos días más tarde, Standard & Poor's recortó drásticamente la deuda de Grecia. calificación de la deuda soberana a BB+ o estatus " basura " en medio de temores de incumplimiento , [36] en cuyo caso los inversores corrían el riesgo de perder entre el 30% y el 50% de su dinero. [36] Los mercados bursátiles de todo el mundo y el euro cayeron en respuesta a la rebaja. [37]

El 1 de mayo de 2010, el gobierno griego anunció una serie de medidas de austeridad (el tercer paquete de austeridad en cuestión de meses) [38] para garantizar un préstamo de 110 mil millones de euros a tres años ( Primer Programa de Ajuste Económico ). [39] Esto fue recibido con gran ira por parte de algunos griegos, lo que provocó protestas masivas , disturbios y malestar social en toda Grecia. [40] La Troika , un comité tripartito formado por la Comisión Europea , el Banco Central Europeo y el Fondo Monetario Internacional (CE, BCE y FMI), ofreció a Grecia un segundo préstamo de rescate por valor de 130 mil millones de euros en octubre de 2011 ( Segundo Programa de Ajuste Económico). ), pero con la activación condicionada a la implementación de nuevas medidas de austeridad y un acuerdo de reestructuración de la deuda. [41] Sorprendentemente, el primer ministro griego, George Papandreou, respondió por primera vez a ese llamado anunciando un referéndum en diciembre de 2011 sobre el nuevo plan de rescate, [42] [43] pero tuvo que dar marcha atrás en medio de una fuerte presión de los socios de la UE, que amenazaron con retener un el pago atrasado de un préstamo de 6.000 millones de euros que Grecia necesitaba para mediados de diciembre. [42] [44] El 10 de noviembre de 2011, Papandreou dimitió tras un acuerdo con el partido Nueva Democracia y el Rally Popular Ortodoxo para nombrar al tecnócrata no parlamentario Lucas Papademos como nuevo primer ministro de un gobierno de unión nacional interino , con la responsabilidad de implementar el Necesitaba medidas de austeridad para allanar el camino para el segundo préstamo de rescate. [45] [46]

Todas las medidas de austeridad implementadas han ayudado a Grecia a reducir su déficit primario —es decir, el déficit fiscal antes de pagos de intereses— de 24.700 millones de euros (10,6% del PIB) en 2009 a sólo 5.200 millones de euros (2,4% del PIB) en 2011 [47 ] [48] pero como efecto secundario también contribuyeron a un empeoramiento de la recesión griega, que comenzó en octubre de 2008 y sólo empeoró en 2010 y 2011. [49] El PIB griego tuvo su peor caída en 2011 con -6,9 %, [50] un año en el que la producción industrial desestacionalizada terminó un 28,4% menos que en 2005, [51] [52] y con 111.000 empresas griegas en quiebra (un 27% más que en 2010). [53] [54] Como resultado, los griegos han perdido alrededor del 40% de su poder adquisitivo desde el inicio de la crisis, [55] gastan un 40% menos en bienes y servicios, [56] y la tasa de desempleo ajustada estacionalmente aumentó del 7,5% en septiembre de 2008 a un máximo histórico del 27,9% en junio de 2013, [57] mientras que la tasa de desempleo juvenil aumentó del 22,0% hasta el 62%. [58] [59] La tasa de desempleo juvenil alcanzó el 16,1 por ciento en 2012. [60] [61] [62]

En general, la proporción de la población que vive en "riesgo de pobreza o exclusión social" no aumentó notablemente durante los dos primeros años de la crisis. La cifra se midió en 27,6% en 2009 y 27,7% en 2010 (solo ligeramente peor que el promedio de la UE27 con 23,4%), [63] pero para 2011 ahora se estima que la cifra había aumentado marcadamente por encima del 33%. [64] En febrero de 2012, un funcionario del FMI que negociaba medidas de austeridad griegas admitió que los recortes excesivos del gasto estaban perjudicando a Grecia. [47] El FMI predijo que la economía griega se contraería un 5,5% para 2014. Las duras medidas de austeridad llevaron a una contracción real después de seis años de recesión del 17%. [sesenta y cinco]

Algunos expertos económicos sostienen que la mejor opción para Grecia, y el resto de la UE, sería diseñar un " default ordenado ", que permitiera a Atenas retirarse simultáneamente de la eurozona y reintroducir su moneda nacional, el dracma, a un tipo de cambio degradado. [66] [67] Si Grecia abandonara el euro, las consecuencias económicas y políticas serían devastadoras. Según la financiera japonesa Nomura, una salida provocaría una devaluación del 60% del nuevo dracma. Los analistas del banco francés BNP Paribas agregaron que las consecuencias de una salida de Grecia eliminarían el 20% del PIB de Grecia, aumentarían la relación deuda/PIB de Grecia a más del 200% y dispararían la inflación al 40-50%. [68] También la UBS advirtió sobre una hiperinflación , una corrida bancaria e incluso " golpes militares y una posible guerra civil que podría afectar a un país que se marcha". [69] [70] Los bancos centrales nacionales (BCN) de la eurozona pueden perder hasta 100.000 millones de euros en reclamaciones de deuda contra el banco nacional griego a través del sistema TARGET2 del BCE . Sólo el Deutsche Bundesbank podría tener que amortizar 27.000 millones de euros. [71]

Para evitar que esto suceda, la Troika (CE, FMI y BCE) finalmente acordó en febrero de 2012 proporcionar un segundo paquete de rescate por valor de 130 mil millones de euros , [72] condicionado a la implementación de otro duro paquete de austeridad que reduciría el gasto griego en euros. 3.300 millones en 2012 y otros 10.000 millones de euros en 2013 y 2014. [48]

Luego, en marzo de 2012, el gobierno griego finalmente incumplió parte de su deuda, ya que el gobierno aprobó una nueva ley para que los tenedores privados de bonos del gobierno griego (bancos, aseguradoras y fondos de inversión) aceptaran "voluntariamente" una canje de bonos con una amortización nominal del 53,5%, en parte en notas a corto plazo del FEEF, en parte en nuevos bonos griegos con tipos de interés más bajos y un vencimiento prolongado a 11-30 años (independientemente del vencimiento anterior). [73] Esto contó como un "evento crediticio" y los titulares de swaps de incumplimiento crediticio recibieron el pago correspondiente. [74] Fue el mayor acuerdo de reestructuración de deuda jamás realizado en el mundo, y afectó a unos 206 mil millones de euros de bonos del gobierno griego. [75] La condonación de deuda tuvo un tamaño de 107 mil millones de euros y provocó que el nivel de deuda griega cayera temporalmente de aproximadamente 350 mil millones de euros a 240 mil millones de euros en marzo de 2012 (posteriormente volvería a aumentar, debido a las consiguientes necesidades de recapitalización bancaria). , con mejores predicciones sobre la carga de la deuda. [76] [77] [78] [79] En diciembre de 2012, el gobierno griego recompró 21 mil millones de euros ($27 mil millones) de sus bonos por 33 centavos de euro. [80]

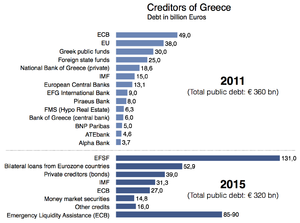

Críticos como el director del Observatorio Helénico de la LSE [81] sostienen que los miles de millones de euros de los contribuyentes no están salvando a Grecia, sino a las instituciones financieras. [82] De los 252 mil millones de euros en rescates entre 2010 y 2015, solo el 10% ha encontrado su camino para financiar el gasto público deficitario continuo en las cuentas del gobierno griego. Gran parte del resto se destinó directamente a refinanciar el antiguo stock de deuda pública griega (procedente principalmente de los elevados déficits del gobierno general de años anteriores), que a finales de 2009 estaba en manos de bancos privados y fondos de cobertura. [83] Según la LSE, "más del 80% del paquete de rescate" se destinará a refinanciar la costosa y antigua deuda pública griega frente a acreedores privados (principalmente bancos privados fuera de Grecia), sustituyéndola por nueva deuda frente a acreedores públicos en condiciones más favorables, es decir, es decir, pagar a sus acreedores privados con nueva deuda emitida por su nuevo grupo de acreedores públicos conocido como la Troika. [84]

El desplazamiento de los pasivos de los bancos europeos a los contribuyentes europeos ha sido asombroso. Un estudio encontró que la deuda pública de Grecia con gobiernos extranjeros, incluida la deuda con el mecanismo de préstamo UE/FMI y la deuda a través del Eurosistema, aumentó de 47.800 millones de euros a 180.500 millones de euros (+132.700 millones) entre enero de 2010 y septiembre de 2011. [85] mientras que la exposición combinada de los bancos extranjeros a entidades griegas (públicas y privadas) se redujo de más de 200 mil millones de euros en 2009 a alrededor de 80 mil millones de euros (-120 mil millones de euros) a mediados de febrero de 2012. [86] A partir de 2015 [update], 78 El % de la deuda griega se debe a instituciones del sector público, principalmente a la UE. [83] Según un estudio de la Escuela Europea de Gestión y Tecnología, sólo 9.700 millones de euros o menos del 5% de los dos primeros programas de rescate se destinaron al presupuesto fiscal griego, mientras que la mayor parte del dinero se destinó a bancos franceses y alemanes [87 ] (En junio de 2010, los activos exteriores de Francia y Alemania frente a Grecia ascendían a 57.000 millones de dólares y 31.000 millones de dólares respectivamente. Los bancos alemanes poseían 60.000 millones de dólares de deuda pública griega, portuguesa, irlandesa y española y 151.000 millones de dólares de deuda de los bancos de estos países. ). [88]

Según un documento filtrado de mayo de 2010, el FMI era plenamente consciente de que el programa de rescate griego tenía como objetivo rescatar a los bancos privados europeos, principalmente de Francia y Alemania. Varios miembros del Directorio Ejecutivo del FMI de India, Brasil, Argentina, Rusia y Suiza criticaron esto en un memorando interno, señalando que la deuda griega sería insostenible. Sin embargo, sus colegas franceses, alemanes y holandeses se negaron a reducir la deuda griega o a hacer pagar a (sus) bancos privados. [89] [90]

A mediados de mayo de 2012, la crisis y la imposibilidad de formar un nuevo gobierno tras las elecciones y la posible victoria del eje antiausteridad llevaron a nuevas especulaciones sobre que Grecia tendría que abandonar la eurozona en breve. [91] [92] [93] Este fenómeno se conoció como "Grexit" y comenzó a regir el comportamiento del mercado internacional. [94] [95] [96] La estrecha victoria del centroderecha en las elecciones del 17 de junio dio esperanzas de que Grecia cumpliría sus obligaciones y permanecería en la eurozona.

Debido al retraso en el calendario de reformas y al empeoramiento de la recesión económica, el nuevo gobierno pidió inmediatamente a la Troika que se le concediera un plazo ampliado de 2015 a 2017 antes de exigirle que restaurara el presupuesto a una situación de autofinanciación; lo que en la práctica equivalía a una solicitud de un tercer paquete de rescate para 2015-2016 por un valor de 32.600 millones de euros en préstamos adicionales. [97] [98] El 11 de noviembre de 2012, ante un impago a finales de noviembre, el parlamento griego aprobó un nuevo paquete de austeridad por valor de 18.800 millones de euros, [99] que incluía una "reforma del mercado laboral" y un "plan fiscal a medio plazo para 2013". -dieciséis". [100] [101] A cambio, el Eurogrupo acordó al día siguiente bajar las tasas de interés y prolongar los vencimientos de la deuda y proporcionar a Grecia fondos adicionales de alrededor de 10 mil millones de euros para un programa de recompra de deuda. Esto último permitió a Grecia retirar alrededor de la mitad de los 62.000 millones de euros de deuda que Atenas debe a sus acreedores privados, recortando así aproximadamente 20.000 millones de euros de esa deuda. Esto debería reducir la relación deuda/PIB de Grecia al 124% para 2020 y muy por debajo del 110% dos años después. [102] Sin un acuerdo, la relación deuda/PIB habría aumentado al 188% en 2013. [103]

El informe especial del Financial Times sobre el futuro de la Unión Europea sostiene que la liberalización de los mercados laborales ha permitido a Grecia reducir la brecha de costos y competitividad con otros países del sur de la eurozona en aproximadamente un 50% en los últimos dos años. [104] Esto se ha logrado principalmente mediante reducciones salariales, aunque las empresas han reaccionado positivamente. [104] La apertura de los mercados de productos y servicios está resultando difícil porque los grupos de interés están frenando las reformas. [104] El mayor desafío para Grecia es reformar la administración tributaria, ya que una parte importante de los impuestos evaluados anualmente no se paga. [104] Poul Thomsen, el funcionario del FMI que encabeza la misión de rescate en Grecia, afirmó que "en términos estructurales, Grecia está a más de la mitad del camino". [104]

En junio de 2013, el proveedor de índices bursátiles MSCI reclasificó a Grecia como mercado emergente, alegando que no cumplía con varios criterios de accesibilidad al mercado. [105]

Los dos últimos informes de auditoría del programa de rescate, publicados de forma independiente por la Comisión Europea y el FMI en junio de 2014, revelaron que incluso después de la transferencia de los fondos de rescate programados y la plena implementación del paquete de ajuste acordado en 2012, había un nuevo déficit de financiación previsto de : 5.600 millones de euros en 2014, 12.300 millones de euros en 2015 y 0.000 millones de euros en 2016 . Los nuevos déficits de financiación previstos deberán cubrirse con préstamos adicionales del gobierno procedentes de los mercados de capital privados o contrarrestarse con mejoras fiscales adicionales mediante reducciones del gasto, aumentos de los ingresos o un mayor volumen de privatizaciones. [106] [107] Debido a una mejora de las perspectivas para la economía griega, con el retorno de un superávit estructural gubernamental en 2012, el regreso del crecimiento del PIB real en 2014 y una disminución de la tasa de desempleo en 2015, [108] fue posible que el gobierno griego regrese al mercado de bonos durante el transcurso de 2014, con el fin de financiar completamente sus nuevos déficits de financiación adicionales con capital privado adicional. Se recibió un total de 6.100 millones de euros de la venta de bonos a tres y cinco años en 2014, y el gobierno griego planea ahora cubrir su déficit de financiación previsto para 2015 con ventas adicionales de bonos a siete y diez años en 2015. [109]

El último recálculo de las cifras trimestrales del PIB ajustadas estacionalmente para la economía griega reveló que había sido golpeada por tres recesiones distintas en la agitación de la crisis financiera mundial : [110]

Grecia experimentó un crecimiento económico positivo en cada uno de los tres primeros trimestres de 2014. [110] El retorno del crecimiento económico, junto con el superávit presupuestario estructural subyacente ahora existente del gobierno general, sientan las bases para que la relación deuda/PIB iniciar un declive significativo en los próximos años, [111] lo que ayudará a garantizar que Grecia sea etiquetada como "deuda sostenible" y recupere plenamente el acceso completo a los mercados de préstamos privados en 2015. [a] Si bien la crisis de la deuda pública griega por la presente es Aunque se prevé oficialmente que terminará en 2015, muchas de sus repercusiones negativas (por ejemplo, una alta tasa de desempleo) se seguirán sintiendo durante muchos de los años siguientes. [111]

Durante la segunda mitad de 2014, el gobierno griego volvió a negociar con la Troika. Esta vez las negociaciones giraron en torno a cómo cumplir con los requisitos del programa, para garantizar la activación del pago de su último tramo de rescate programado para la eurozona en diciembre de 2014, y sobre una posible actualización de su programa de rescate restante para 2015-2016. Al calcular el impacto del presupuesto fiscal de 2015 presentado por el gobierno griego, hubo un desacuerdo: los cálculos del gobierno griego muestran que cumplió plenamente con los objetivos de su "plan fiscal de mediano plazo 2013-2016" acordado , mientras que los cálculos de la Troika fueron menos optimistas y arrojaron un déficit de financiación no cubierto de 2.500 millones de euros (que debían cubrirse con medidas de austeridad adicionales). Como el gobierno griego insistió en que sus cálculos eran más precisos que los presentados por la Troika, el 21 de noviembre presentó un proyecto de ley de presupuesto fiscal sin cambios, que sería votado por el parlamento el 7 de diciembre. Estaba previsto que el Eurogrupo se reuniera y debatiera la revisión actualizada del programa de rescate griego el 8 de diciembre (que se publicaría el mismo día) y los posibles ajustes al programa restante para 2015-2016. Hubo rumores en la prensa de que el gobierno griego había propuesto poner fin inmediatamente al programa de rescate previamente acordado y continuo del FMI para 2015-2016, reemplazándolo con la transferencia de 11.000 millones de euros de fondos de recapitalización bancaria no utilizados actualmente mantenidos como reserva por el Fondo Helénico de Estabilidad Financiera. (HFSF), junto con el establecimiento de una nueva Línea de Crédito de Condiciones Mejoradas (ECCL) preventiva emitida por el Mecanismo Europeo de Estabilidad . El instrumento ECCL se utiliza a menudo como medida preventiva de seguimiento, cuando un Estado ha salido de su programa de rescate soberano, y las transferencias sólo se realizan si se materializan circunstancias financieras/económicas adversas, pero con el efecto positivo de que ayuda a calmar los mercados financieros como medida de seguimiento. la presencia de este mecanismo de garantía de respaldo adicional hace que el entorno sea más seguro para los inversores. [114]

Las perspectivas económicas positivas para Grecia (basadas en el retorno del crecimiento del PIB real desestacionalizado durante los primeros tres trimestres de 2014) fueron reemplazadas por una nueva cuarta recesión que comenzó en el cuarto trimestre de 2014. [115] Esta nueva cuarta recesión fue ampliamente evaluada como directamente relacionada con las prematuras elecciones parlamentarias anticipadas convocadas por el parlamento griego en diciembre de 2014 y la posterior formación de un gobierno liderado por Syriza que se negó a aceptar respetar los términos de su actual acuerdo de rescate. La creciente incertidumbre política sobre lo que vendría después hizo que la Troika suspendiera toda la ayuda restante prevista para Grecia en el marco de su segundo programa, hasta que el gobierno griego aceptara las condiciones de pago condicionales previamente negociadas o, alternativamente, pudiera llegar a un acuerdo mutuamente aceptado sobre algunas nuevas condiciones actualizadas con sus acreedores públicos. [116] Esta ruptura provocó una renovada crisis de liquidez cada vez más creciente (tanto para el gobierno griego como para el sistema financiero griego), lo que resultó en la caída de los precios de las acciones en la Bolsa de Atenas, mientras que las tasas de interés para el gobierno griego en el mercado de préstamos privados se dispararon a niveles una vez de nuevo haciéndolo inaccesible como fuente de financiación alternativa.

Ante la amenaza de un incumplimiento soberano y la posible salida resultante de la eurozona, el gobierno griego hizo algunos intentos finales en mayo de 2015 para llegar a un acuerdo con la Troika sobre algunos términos ajustados que Grecia debía cumplir para activar la transferencia. de los fondos de rescate congelados en su segundo programa. En el proceso, el Eurogrupo concedió una prórroga técnica de seis meses de su segundo programa de rescate a Grecia.

El 5 de julio de 2015, los ciudadanos de Grecia votaron decisivamente (una decisión del 61% contra el 39% con una participación electoral del 62,5%) para rechazar un referéndum que habría dado a Grecia más ayuda de rescate de otros miembros de la UE a cambio de mayores medidas de austeridad. Como resultado de esta votación, el Ministro de Finanzas griego, Yanis Varoufakis, dimitió el 6 de julio. Grecia fue el primer país desarrollado que no realizó un pago al FMI a tiempo, en 2015 (el pago se realizó con un retraso de 20 días [117] [118] ). Finalmente, Grecia acordó un tercer paquete de rescate en agosto de 2015.

Entre 2009 y 2017, la deuda pública griega aumentó de 300.000 millones de euros a 318.000 millones de euros, es decir, solo alrededor del 6% (gracias, en parte, a la reestructuración de la deuda de 2012); [34] [119] sin embargo, durante el mismo período, la relación crítica deuda-PIB se disparó del 127% al 179% [34] básicamente debido a la severa caída del PIB durante el manejo de la crisis . [31]

Los rescates de Grecia finalizaron con éxito (como se declaró) el 20 de agosto de 2018. [120]

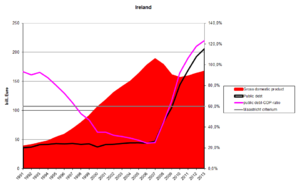

La crisis de la deuda soberana irlandesa no surgió del gasto excesivo del gobierno, sino de que el Estado garantizó a los seis principales bancos con sede en Irlanda que habían financiado una burbuja inmobiliaria . El 29 de septiembre de 2008, el ministro de Finanzas, Brian Lenihan Jnr, emitió una garantía de dos años a los depositantes y tenedores de bonos de los bancos. [121] Posteriormente, las garantías se renovaron para nuevos depósitos y bonos de una manera ligeramente diferente. En 2009, se creó una Agencia Nacional de Gestión de Activos (NAMA) para adquirir grandes préstamos relacionados con la propiedad de los seis bancos a un "valor económico a largo plazo" relacionado con el mercado. [122]

Los bancos irlandeses habían perdido aproximadamente 100 mil millones de euros, gran parte de ellos relacionados con préstamos impagos a promotores inmobiliarios y propietarios de viviendas otorgados en medio de la burbuja inmobiliaria, que estalló alrededor de 2007. La economía se derrumbó durante 2008. El desempleo aumentó del 4% en 2006 al 14% en 2010, mientras que el presupuesto nacional pasó de un superávit en 2007 a un déficit del 32% del PIB en 2010, el más alto en la historia de la eurozona, a pesar de las medidas de austeridad. [123] [124]

Con la rápida caída de la calificación crediticia de Irlanda ante las crecientes estimaciones de las pérdidas bancarias, los depositantes garantizados y los tenedores de bonos cobraron durante 2009-2010, y especialmente después de agosto de 2010 (los fondos necesarios fueron tomados prestados del banco central). Al aumentar rápidamente la deuda pública, estaba claro que el Gobierno tendría que buscar ayuda de la UE y el FMI, lo que dio lugar a un acuerdo de "rescate" de 67.500 millones de euros el 29 de noviembre de 2010. [125] Junto con 17.500 millones de euros adicionales provenientes del propio Irlanda reservas y pensiones, el gobierno recibió 85 mil millones de euros , [126] de los cuales hasta 34 mil millones de euros se utilizarían para apoyar al fallido sector financiero del país (solo alrededor de la mitad de esto se usó de esa manera después de las pruebas de resistencia realizadas en 2011). . [127] A cambio, el gobierno acordó reducir su déficit presupuestario a menos del tres por ciento para 2015. [127] En abril de 2011, a pesar de todas las medidas adoptadas, Moody's rebajó la deuda de los bancos a la categoría de basura . [128]

En julio de 2011, los líderes europeos acordaron reducir la tasa de interés que Irlanda pagaba por su préstamo de rescate de la UE y el FMI de alrededor del 6% a entre el 3,5% y el 4% y duplicar el plazo del préstamo a 15 años. Se esperaba que la medida ahorrara al país entre 600 y 700 millones de euros al año. [129] El 14 de septiembre de 2011, en un intento por aliviar aún más la difícil situación financiera de Irlanda, la Comisión Europea anunció que reduciría la tasa de interés de su préstamo de 22.500 millones de euros procedente del Mecanismo Europeo de Estabilidad Financiera, hasta el 2,59 por ciento, lo que es el tipo de interés que la propia UE paga para pedir prestado en los mercados financieros. [130]

El informe Euro Plus Monitor de noviembre de 2011 da fe de los enormes progresos de Irlanda a la hora de hacer frente a su crisis financiera, y espera que el país vuelva a valerse por sí mismo y se financie sin ningún apoyo externo a partir del segundo semestre de 2012 en adelante. [131] Según el Centro de Investigación Económica y Empresarial , la recuperación irlandesa impulsada por las exportaciones "sacará gradualmente a su economía de su punto más bajo". Como resultado de la mejora de las perspectivas económicas, el coste de los bonos gubernamentales a 10 años ha caído desde su máximo histórico del 12% a mediados de julio de 2011 a menos del 4% en 2013 (véase el gráfico "Tipos de interés a largo plazo").

El 26 de julio de 2012, por primera vez desde septiembre de 2010, Irlanda pudo volver a los mercados financieros, vendiendo más de 5.000 millones de euros en deuda pública a largo plazo, con un tipo de interés del 5,9% para los bonos a cinco años y del 6,1% para los bonos a cinco años. % para los bonos a 8 años en venta. [132] En diciembre de 2013, después de tres años de soporte vital financiero, Irlanda finalmente abandonó el programa de rescate de la UE y el FMI, aunque conservaba una deuda de 22.500 millones de euros con el FMI; en agosto de 2014 se estaba considerando el reembolso anticipado de 15.000 millones de euros, lo que ahorraría al país 375 millones de euros en recargos. [133] A pesar del fin del rescate, la tasa de desempleo del país sigue siendo alta y los salarios del sector público siguen siendo alrededor de un 20% más bajos que al comienzo de la crisis. [134] La deuda pública alcanzó el 123,7% del PIB en 2013. [135]

El 13 de marzo de 2013, Irlanda logró recuperar pleno acceso a los préstamos en los mercados financieros, cuando emitió con éxito 5.000 millones de euros en bonos con vencimiento a 10 años y un rendimiento del 4,3%. [136] Irlanda puso fin a su programa de rescate como estaba previsto en diciembre de 2013, sin necesidad de apoyo financiero adicional. [113]

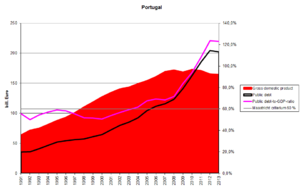

A diferencia de otros países europeos que también se vieron gravemente afectados por la Gran Recesión a finales de la década de 2000 y finalmente recibieron rescates a principios de la década de 2010 (como Grecia e Irlanda ), Portugal tenía la característica de que la década de 2000 no estuvo marcada por el crecimiento económico, pero ya un período de crisis económica, marcado por el estancamiento, dos recesiones (en 2002-03 [137] y 2008-09 [138] ) y austeridad fiscal patrocinada por los gobiernos para reducir el déficit presupuestario a los límites permitidos por el Acuerdo de Estabilidad de la Unión Europea. y Pacto de Crecimiento . [139] [140] [141]

Según un informe del Diário de Notícias , [142] Portugal había permitido un considerable desvío en las obras públicas gestionadas por el Estado y había inflado las bonificaciones y los salarios de los altos directivos y directores generales en el período comprendido entre la Revolución de los Claveles en 1974 y 2010. Contratación persistente y duradera Estas políticas aumentaron el número de funcionarios públicos despedidos. El crédito riesgoso , la creación de deuda pública y los fondos estructurales y de cohesión europeos fueron mal administrados durante casi cuatro décadas. [143] Cuando la crisis global trastornó los mercados y la economía mundial, junto con la crisis de las hipotecas de alto riesgo en Estados Unidos y la crisis de la eurozona, Portugal fue una de las primeras economías en sucumbir, y se vio afectada muy profundamente.

En el verano de 2010, Moody's Investors Service recortó la calificación de los bonos soberanos de Portugal , [144] lo que provocó una mayor presión sobre los bonos del gobierno portugués. [145] En el primer semestre de 2011, Portugal solicitó un paquete de rescate de 78 mil millones de euros al FMI y la UE en un intento por estabilizar sus finanzas públicas . [146]

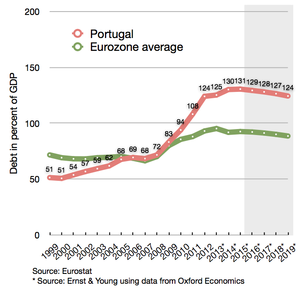

En septiembre de 2012, la Troika pronosticó que la deuda de Portugal alcanzaría un máximo de alrededor del 124% del PIB en 2014, seguido de una firme trayectoria descendente después de 2014. Anteriormente, la Troika había predicho que alcanzaría un máximo de 118,5% del PIB en 2013, por lo que los acontecimientos demostraron Un poco peor de lo previsto inicialmente, pero la situación se describió como totalmente sostenible y progresando bien. Como resultado, debido a las circunstancias económicas ligeramente peores, se le ha dado al país un año más para reducir el déficit presupuestario a un nivel inferior al 3% del PIB, trasladando el año objetivo de 2013 a 2014. Se ha pronosticado el déficit presupuestario para 2012. para terminar en el 5%. Ahora también se prevé que la recesión de la economía durará hasta 2013, con una caída del PIB del 3% en 2012 y del 1% en 2013; seguido de un retorno a un crecimiento real positivo en 2014. [147] La tasa de desempleo aumentó a más del 17 % a finales de 2012, pero desde entonces ha disminuido gradualmente hasta el 10,5 % en noviembre de 2016. [148]

Como parte del programa de rescate, Portugal debía recuperar el acceso total a los mercados financieros en septiembre de 2013. El primer paso hacia este objetivo se dio con éxito el 3 de octubre de 2012, cuando el país logró recuperar el acceso parcial al mercado vendiendo una serie de bonos con Vencimiento a 3 años. Una vez que Portugal recupere el acceso completo al mercado, medido como el momento en que logra vender una serie de bonos con un vencimiento completo a 10 años, se espera que se beneficie de las intervenciones del BCE, que anunció su disposición a implementar un apoyo ampliado en forma de alguna compras de bonos que reducen el rendimiento ( OMT ), [147] con el objetivo de reducir las tasas de interés gubernamentales a niveles sostenibles. El 30 de enero de 2012 se produjo un pico para las tasas de interés gubernamentales portuguesas a 10 años, donde alcanzaron el 17,3% después de que las agencias de calificación redujeran la calificación crediticia del gobierno a "no grado de inversión" (también conocida como "basura"). [149] En diciembre de 2012, se había reducido a más de la mitad, hasta sólo el 7%. [ cita necesaria ] Se logró un retorno exitoso al mercado de préstamos a largo plazo mediante la emisión de una serie de bonos con vencimiento a 5 años en enero de 2013, [150] y el estado recuperó el acceso completo a los préstamos cuando emitió con éxito un bono con vencimiento a 10 años. serie de bonos el 7 de mayo de 2013. [113] [151]

Según el informe especial del Financial Times sobre el futuro de la Unión Europea , el gobierno portugués ha "progresado en la reforma de la legislación laboral, recortando a más de la mitad las indemnizaciones por despido anteriormente generosas y liberando a los pequeños empresarios de las obligaciones de negociación colectiva, todos ellos componentes del euro de Portugal". Programa de rescate de 78 mil millones". [104] Además, los costos laborales unitarios han caído desde 2009, las prácticas laborales se están liberalizando y las licencias industriales se están simplificando. [104]

El 18 de mayo de 2014, Portugal abandonó el mecanismo de rescate de la UE sin necesidad adicional de apoyo [30] , ya que había recuperado un acceso completo a los mercados crediticios en mayo de 2013, [113] y con su última emisión de un gobierno de 10 años. El bono se está completando con éxito con una tasa tan baja como 3,59%. [152] Portugal todavía tiene muchos años difíciles por delante. Durante la crisis, la deuda pública de Portugal aumentó del 93 al 139 por ciento del PIB. [152] El 3 de agosto de 2014, el Banco de Portugal anunció que el segundo banco más grande del país, Banco Espírito Santo, se dividiría en dos después de perder el equivalente a 4.800 millones de dólares en los primeros 6 meses de 2014, lo que hizo que sus acciones cayeran un 89 por ciento.

España tenía un nivel de deuda comparativamente bajo entre las economías avanzadas antes de la crisis. [153] Su deuda pública en relación con el PIB en 2010 era sólo del 60%, más de 20 puntos menos que Alemania, Francia o Estados Unidos, y más de 60 puntos menos que Italia o Grecia. [154] [155] La deuda se evitó en gran medida gracias a los crecientes ingresos fiscales de la burbuja inmobiliaria, que ayudó a dar cabida a una década de aumento del gasto público sin acumulación de deuda. [156] Cuando estalló la burbuja, España gastó grandes cantidades de dinero en rescates bancarios. En mayo de 2012, Bankia recibió un rescate de 19.000 millones de euros, [157] además de los 4.500 millones de euros anteriores para apuntalar a Bankia. [158] Métodos contables cuestionables encubrieron pérdidas bancarias. [159] Durante septiembre de 2012, los reguladores indicaron que los bancos españoles necesitaban 59 mil millones de euros (77 mil millones de dólares estadounidenses) en capital adicional para compensar las pérdidas de inversiones inmobiliarias. [160]

Los rescates bancarios y la crisis económica aumentaron los niveles de déficit y deuda del país y provocaron una degradación sustancial de su calificación crediticia. Para generar confianza en los mercados financieros, el gobierno comenzó a introducir medidas de austeridad y en 2011 aprobó una ley en el Congreso para aprobar una enmienda a la Constitución española para exigir un presupuesto equilibrado tanto a nivel nacional como regional para 2020. [161 ] La enmienda establece que la deuda pública no puede exceder el 60% del PIB, aunque se harían excepciones en caso de una catástrofe natural, recesión económica u otras emergencias. [162] [163] Como una de las economías más grandes de la eurozona (más grande que Grecia, Portugal e Irlanda juntas [164] ), la condición de la economía de España es de particular preocupación para los observadores internacionales. Bajo la presión de Estados Unidos, el FMI, otros países europeos y la Comisión Europea [165] [166], los gobiernos españoles finalmente lograron recortar el déficit del 11,2% del PIB en 2009 al 7,1% en 2013. [167]

Sin embargo, en junio de 2012, España se convirtió en una preocupación primordial para la zona euro [168] cuando el interés de los bonos a 10 años de España alcanzó el nivel del 7% y enfrentó dificultades para acceder a los mercados de bonos. Esto llevó al Eurogrupo a conceder el 9 de junio de 2012 a España un paquete de apoyo financiero de hasta 100.000 millones de euros. [169] Los fondos no irán directamente a los bancos españoles, sino que se transferirán a un fondo español de propiedad estatal responsable de llevar a cabo las recapitalizaciones bancarias necesarias (FROB) y, por lo tanto, se contabilizarán como deuda soberana adicional en la cuenta nacional de España. [170] [171] [172] Un pronóstico económico de junio de 2012 destacó la necesidad del paquete de apoyo a la recapitalización bancaria concertado, ya que las perspectivas prometían una tasa de crecimiento negativa del 1,7%, un desempleo que aumentaría al 25% y una tendencia a la baja continua para precios de casas. [164] En septiembre de 2012, el BCE eliminó parte de la presión de España sobre los mercados financieros, cuando anunció su "plan ilimitado de compra de bonos", que se iniciaría si España firmaba un nuevo paquete de rescate soberano con el FEEF/MEDE. [173] [174] Estrictamente hablando, España no se vio afectada por una crisis de deuda soberana en 2012, ya que el paquete de apoyo financiero que recibieron del MEDE estaba destinado a un fondo de recapitalización bancaria y no incluía apoyo financiero para el propio gobierno. .

Según el último análisis de sostenibilidad de la deuda publicado por la Comisión Europea en octubre de 2012, las perspectivas fiscales de España, si se supone que el país se apegará a la senda de consolidación fiscal y a los objetivos esbozados por el actual programa PDE del país, darán como resultado una deuda a -El ratio del PIB alcanzó su máximo del 110% en 2018, seguido de una tendencia a la baja en los años siguientes. En cuanto al déficit estructural , las mismas perspectivas han prometido que disminuirá gradualmente hasta cumplir con el nivel máximo del 0,5% requerido por el Pacto Fiscal en 2022/2027. [175]

Aunque España sufría un desempleo del 27% y la economía se contraía un 1,4% en 2013, el gobierno conservador de Mariano Rajoy se ha comprometido a acelerar las reformas, según el informe especial del Financial Times sobre el futuro de la Unión Europea. [176] "Madrid está revisando su mercado laboral y sus reformas de pensiones y ha prometido liberalizar sus profesiones fuertemente reguladas para finales de este año". [104] Pero España se está beneficiando de una mayor competitividad en materia de costes laborales. [104] "No han perdido cuota de mercado de exportación", afirma Eric Chaney, economista jefe de Axa . [104] "Si el crédito vuelve a fluir, España podría sorprendernos". [104]

El 23 de enero de 2014, cuando se restableció la confianza de los inversores extranjeros en el país, España salió formalmente del mecanismo de rescate de la UE y el FMI. [177] A finales de marzo de 2018, la tasa de desempleo de España ha caído al 16,1% [178] y la deuda es el 98,30% del PIB. [179]

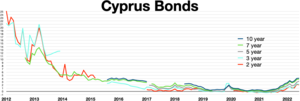

La economía de la pequeña isla de Chipre, con 840.000 habitantes, sufrió varios duros golpes alrededor de 2012, incluyendo, entre otras cosas, la exposición de 22.000 millones de euros de los bancos chipriotas al recorte de la deuda griega , la degradación de la economía chipriota a la categoría de basura por las agencias de calificación internacionales y la incapacidad del gobierno para reembolsar sus gastos estatales. [180]

El 25 de junio de 2012, el gobierno chipriota solicitó un rescate del Fondo Europeo de Estabilidad Financiera o del Mecanismo Europeo de Estabilidad , citando dificultades para apoyar a su sector bancario debido a la exposición al recorte de la deuda griega. [181]

El 30 de noviembre, la Troika (la Comisión Europea, el Fondo Monetario Internacional y el Banco Central Europeo) y el Gobierno chipriota habían acordado las condiciones del rescate y sólo quedaba por acordar la cantidad de dinero necesaria para el rescate. [182] Los términos del rescate incluyen fuertes medidas de austeridad, incluidos recortes en los salarios de los funcionarios públicos, beneficios sociales, asignaciones y pensiones y aumentos en el IVA, los impuestos al tabaco, el alcohol y los combustibles, los impuestos sobre las ganancias de la lotería, la propiedad y mayores cargos por atención de salud pública. [183] [184] [185] Ante la insistencia de los negociadores de la Comisión, al principio la propuesta también incluía un gravamen único sin precedentes del 6,7% para depósitos de hasta 100.000 euros y del 9,9% para depósitos superiores en todas las cuentas bancarias nacionales. [186] Tras la protesta pública, los ministros de finanzas de la eurozona se vieron obligados a cambiar el impuesto, excluyendo los depósitos de menos de 100.000 euros e introduciendo un impuesto más alto del 15,6% sobre los depósitos de más de 100.000 euros (129.600 dólares), en consonancia con el depósito mínimo de la UE. garantizar . [187] Este acuerdo revisado también fue rechazado por el parlamento chipriota el 19 de marzo de 2013 con 36 votos en contra, 19 abstenciones y uno no presente en la votación. [188]

El acuerdo final se cerró el 25 de marzo de 2013, con la propuesta de cerrar el banco Laiki, el más problemático , lo que contribuyó significativamente a reducir el importe del préstamo necesario para el paquete de rescate general, de modo que 10.000 millones de euros fueron suficientes sin necesidad de imponer un impuesto general sobre Depósitos bancarios. [189] Las condiciones finales para la activación del paquete de rescate fueron descritas en el MoU de la Troika , que fue respaldado íntegramente por la Cámara de Representantes de Chipre el 30 de abril de 2013. Incluye: [189] [190]

En este contexto, se prevé que la relación deuda-PIB de Chipre alcance un máximo del 126% en 2015 y posteriormente disminuya al 105% en 2020, por lo que se considera que se mantiene dentro de un territorio sostenible. [190]

Aunque el programa de apoyo al rescate incluye suficientes transferencias financieras hasta marzo de 2016, Chipre comenzó lentamente a recuperar su acceso a los mercados de préstamos privados ya en junio de 2014. En ese momento, el gobierno vendió 750 millones de euros en bonos con vencimiento a cinco años. , por una suma de un rendimiento del 4,85%. Se espera que en algún momento de 2015 se produzca una venta continua de bonos con vencimiento a diez años, lo que equivaldría a recuperar el acceso completo al mercado de préstamos privados (y marcaría el final de la era en la que se necesita apoyo de rescate) . ] El Ministro de Finanzas chipriota confirmó recientemente que el gobierno planea emitir dos nuevos bonos europeos a medio plazo (EMTN) en 2015, probablemente poco antes del vencimiento de otro bono de 1.100 millones de euros el 1 de julio y del segundo vencimiento de un bono de 1.100 millones de euros el 1 de julio. Bono de 900 millones el 1 de noviembre. [192] Como se anunció de antemano, el gobierno chipriota emitió 1.000 millones de euros en bonos a siete años con un rendimiento del 4,0% a finales de abril de 2015. [193] [194]

La siguiente tabla proporciona una visión general de la composición financiera de todos los programas de rescate que se están iniciando para los estados miembros de la UE, desde que estalló la crisis financiera global en septiembre de 2008. Los estados miembros de la UE fuera de la eurozona (marcados en amarillo en la tabla) no tienen acceso al fondos proporcionados por FEEF/ESM, pero pueden cubrirse con préstamos de rescate del programa de Balanza de Pagos (BoP) de la UE, el FMI y préstamos bilaterales (con una posible ayuda adicional del Banco Mundial/BEI/BERD si se clasifica como país en desarrollo). Desde octubre de 2012, el MEDE, como nuevo fondo permanente de estabilidad financiera para cubrir cualquier potencial paquete de rescate futuro dentro de la eurozona, ha reemplazado efectivamente a los ahora desaparecidos fondos GLF + MEEF + FEEF. Siempre que los fondos prometidos en un programa de rescate programado no se transfirieron en su totalidad, la tabla lo indica escribiendo "Y de X" .

El 9 de mayo de 2010, los 27 estados miembros de la UE acordaron crear el Fondo Europeo de Estabilidad Financiera, un instrumento legal [261] cuyo objetivo es preservar la estabilidad financiera en Europa, proporcionando asistencia financiera a los estados de la eurozona en dificultades. El FEEF puede emitir bonos u otros instrumentos de deuda en el mercado con el apoyo de la Oficina de Gestión de Deuda de Alemania para recaudar los fondos necesarios para otorgar préstamos a países de la eurozona con problemas financieros, recapitalizar bancos o comprar deuda soberana. [262]

Las emisiones de bonos están respaldadas por garantías otorgadas por los estados miembros de la zona del euro en proporción a su participación en el capital desembolsado del Banco Central Europeo . La capacidad de préstamo de 440 mil millones de euros del mecanismo está garantizada conjunta y solidariamente por los gobiernos de los países de la eurozona y puede combinarse con préstamos de hasta 60 mil millones de euros del Mecanismo Europeo de Estabilización Financiera (que depende de los fondos recaudados por la Comisión Europea utilizando el presupuesto de la UE). como garantía) y hasta 250 mil millones de euros del Fondo Monetario Internacional (FMI) para obtener una red de seguridad financiera de hasta 750 mil millones de euros. [263]

El FEEF emitió 5.000 millones de euros en bonos a cinco años en su emisión de referencia inaugural el 25 de enero de 2011, atrayendo una cartera de pedidos de 44.500 millones de euros. Esta cantidad es un récord para cualquier bono soberano en Europa y 24.500 millones de euros más que el Mecanismo Europeo de Estabilización Financiera (MEEF), un vehículo de financiación independiente de la Unión Europea, con una emisión de 5.000 millones de euros en la primera semana de enero de 2011. [264 ]

El 29 de noviembre de 2011, los ministros de Finanzas de los Estados miembros acordaron ampliar el FEEF mediante la creación de certificados que pudieran garantizar hasta el 30% de las nuevas emisiones de los gobiernos de la zona del euro en problemas, y crear vehículos de inversión que aumentarían el poder de fuego del FEEF para intervenir en las primarias. y mercados secundarios de bonos. [265]

Las transferencias de fondos de rescate se realizaron en tramos a lo largo de varios años y estuvieron condicionadas a que los gobiernos implementaran simultáneamente un paquete de consolidación fiscal , reformas estructurales, privatización de activos públicos y la creación de fondos para una mayor recapitalización y resolución bancaria.

Las acciones subieron en todo el mundo después de que la UE anunciara la creación del FEEF. El mecanismo alivió los temores de que la crisis de la deuda griega se extendiera, [266] y esto llevó a que algunas acciones subieran al nivel más alto en un año o más. [267] El euro logró su mayor ganancia en 18 meses, [268] antes de caer a un nuevo mínimo de cuatro años una semana después. [269] Poco después, el euro volvió a subir cuando los fondos de cobertura y otros operadores a corto plazo deshicieron posiciones cortas y operaciones de carry trade en la moneda. [270] Los precios de las materias primas también subieron tras el anuncio. [271]

La tasa Libor en dólares se mantuvo en su nivel más alto en nueve meses. [272] Los swaps de incumplimiento también cayeron. [273] El VIX cerró con una caída récord de casi el 30%, después de un aumento semanal récord la semana anterior que provocó el rescate. [274] Se interpreta que el acuerdo permite al BCE comenzar a comprar deuda pública en el mercado secundario , lo que se espera que reduzca los rendimientos de los bonos. [275] Como resultado, los rendimientos de los bonos griegos cayeron bruscamente de más del 10% a poco más del 5%. [276] Los rendimientos de los bonos asiáticos también cayeron con el rescate de la UE. [277]

El FEEF sólo recauda fondos después de que un país realiza una solicitud de ayuda. [278] Hasta finales de julio de 2012, se ha activado varias veces. En noviembre de 2010, financió 17.700 millones de euros del paquete total de rescate de Irlanda de 67.500 millones de euros (el resto fue prestado por países europeos individuales, la Comisión Europea y el FMI). En mayo de 2011 aportó un tercio del paquete de 78.000 millones de euros para Portugal. Como parte del segundo rescate para Grecia, el préstamo se transfirió al FEEF, por un importe de 164 mil millones de euros (130 mil millones de nuevo paquete más 34,4 mil millones restantes del Servicio de Préstamo Griego) a lo largo de 2014. [279] El 20 de julio de 2012, los ministros de finanzas europeos sancionaron el primer tramo de un rescate parcial por valor de hasta 100 mil millones de euros para los bancos españoles. [280] Esto deja al FEEF con 148 mil millones de euros [280] o un equivalente de 444 mil millones de euros en potencia de fuego apalancada. [281]

El FEEF expirará en 2013, funcionando algunos meses en paralelo al programa permanente de financiación de rescate de 500 mil millones de euros llamado Mecanismo Europeo de Estabilidad (MEDE), que comenzará a operar tan pronto como los estados miembros que representan el 90% de los compromisos de capital lo hayan ratificado. . (ver sección: ESM)

El 13 de enero de 2012, Standard & Poor's rebajó la calificación AAA de Francia y Austria y rebajó aún más a España, Italia (y otros cinco [282] ) miembros del euro. Poco después, S&P también rebajó la calificación del FEEF de AAA a AA+. [282] [283]

El 5 de enero de 2011, la Unión Europea creó el Mecanismo Europeo de Estabilización Financiera (MEEF), un programa de financiación de emergencia que depende de fondos recaudados en los mercados financieros y garantizado por la Comisión Europea utilizando el presupuesto de la Unión Europea como garantía. [284] Funciona bajo la supervisión de la Comisión [285] y tiene como objetivo preservar la estabilidad financiera en Europa proporcionando asistencia financiera a los Estados miembros de la UE en dificultades económicas. [286] El fondo de la Comisión, respaldado por los 27 miembros de la Unión Europea , tiene autoridad para recaudar hasta 60 mil millones de euros [287] y tiene una calificación AAA de Fitch , Moody's y Standard & Poor's . [288]

En el marco del MEEF, la UE colocó con éxito en los mercados de capitales una emisión de bonos por valor de 5.000 millones de euros como parte del paquete de apoyo financiero acordado para Irlanda, con un coste de endeudamiento para el MEEF del 2,59%. [289]

Al igual que el FEEF, el MEEF fue sustituido por el programa permanente de financiación de rescate MEDE, que se puso en marcha en septiembre de 2012. [290]

El 26 de octubre de 2011, los líderes de los 17 países de la eurozona se reunieron en Bruselas y acordaron una condonación del 50% de la deuda soberana griega en poder de los bancos, un aumento de cuatro veces (hasta aproximadamente 1 billón de euros) en los fondos de rescate mantenidos en el marco del Fondo Europeo. Fondo de Estabilidad Financiera , un aumento del nivel obligatorio del 9% para la capitalización bancaria dentro de la UE y un conjunto de compromisos de Italia para tomar medidas para reducir su deuda nacional. También se prometieron 35.000 millones de euros en "mejoras crediticias" para mitigar las pérdidas que probablemente sufran los bancos europeos. El presidente de la Comisión Europea, José Manuel Barroso, caracterizó el paquete como un conjunto de "medidas excepcionales para tiempos excepcionales". [291] [292]

La aceptación del paquete quedó en duda el 31 de octubre cuando el Primer Ministro griego, George Papandreou, anunció que se celebraría un referéndum para que el pueblo griego tuviera la última palabra sobre el rescate, lo que trastornó a los mercados financieros. [293] El 3 de noviembre de 2011, el Primer Ministro Papandreou retiró el prometido referéndum griego sobre el paquete de rescate.

A finales de 2011, Landon Thomas en el New York Times señaló que algunos, al menos, los bancos europeos mantenían altas tasas de pago de dividendos y ninguno recibía inyecciones de capital de sus gobiernos, incluso cuando se les exigía mejorar los ratios de capital. Thomas citó a Richard Koo , un economista radicado en Japón, experto en la crisis bancaria de ese país y especialista en recesiones de balances , diciendo:

No creo que los europeos entiendan las implicaciones de una crisis bancaria sistémica. ... Cuando todos los bancos se vean obligados a reunir capital al mismo tiempo, el resultado será bancos aún más débiles y una recesión aún más prolongada, si no una depresión. ... La intervención gubernamental debería ser el primer recurso, no el último.

Más allá de la emisión de acciones y la conversión de deuda en acciones , entonces, un analista "dijo que a medida que a los bancos les resulte más difícil recaudar fondos, actuarán más rápido para reducir los préstamos y deshacerse de los activos rezagados" mientras trabajan para mejorar los ratios de capital. Esta última contracción de los balances "podría conducir a una depresión", afirmó el analista. [294] La reducción de los préstamos era una circunstancia que ya en ese momento se observaba en una "crisis cada vez más profunda" en la financiación del comercio de productos básicos en Europa occidental. [295]

En una reunión maratónica celebrada los días 20 y 21 de febrero de 2012, el Eurogrupo acordó con el FMI y el Instituto de Finanzas Internacionales las condiciones finales del segundo paquete de rescate por valor de 130 mil millones de euros. Los prestamistas acordaron aumentar el recorte nominal del 50% al 53,5%. Los Estados miembros de la UE acordaron una reducción adicional retroactiva de los tipos de interés del servicio de préstamo griego a un nivel de sólo 150 puntos básicos por encima del Euribor . Además, los gobiernos de los Estados miembros cuyos bancos centrales mantienen actualmente bonos estatales griegos en su cartera de inversiones se comprometen a transferir a Grecia una cantidad igual a cualquier ingreso futuro hasta 2020. En conjunto, esto debería reducir la deuda de Grecia a entre el 117% [76] y el 120,5. % del PIB para 2020. [78]

El Banco Central Europeo (BCE) ha adoptado una serie de medidas destinadas a reducir la volatilidad en los mercados financieros y mejorar la liquidez . [296]

En mayo de 2010 tomó las siguientes acciones:

La medida quitó algo de presión a los bonos del gobierno griego, que acababan de ser degradados a la categoría de basura, lo que dificultaba que el gobierno recaudara dinero en los mercados de capital. [303]

El 30 de noviembre de 2011, el BCE, la Reserva Federal de Estados Unidos , los bancos centrales de Canadá , Japón , Gran Bretaña y el Banco Nacional Suizo proporcionaron a los mercados financieros globales liquidez adicional para protegerse de la crisis de deuda y apoyar la economía real . Los bancos centrales acordaron reducir el costo de los swaps de divisas en dólares en 50 puntos básicos, que entrarían en vigor el 5 de diciembre de 2011. También acordaron proporcionarse mutuamente abundante liquidez para garantizar que los bancos comerciales mantengan su liquidez en otras monedas. [304]

Con el objetivo de impulsar la recuperación de la economía de la eurozona mediante la reducción de los tipos de interés para las empresas, el BCE recortó sus tipos bancarios en múltiples medidas en 2012-2013, alcanzando un mínimo histórico del 0,25% en noviembre de 2013. Los tipos de interés reducidos también han provocado que el euro caiga en relación con otras monedas, lo que se espera que impulse las exportaciones de la eurozona y contribuya aún más a la recuperación. [29]

Cuando la inflación cayó al 0,5% en mayo de 2014, el BCE volvió a tomar medidas para estimular la economía de la eurozona, que creció solo un 0,2% durante el primer trimestre de 2014. [305] (La deflación o una inflación muy baja fomenta la tenencia de efectivo, lo que provoca una disminución en compras). El 5 de junio, el banco central recortó el tipo de interés preferencial al 0,15% y fijó el tipo de depósito en el −0,10%. [306] Esta última medida en particular fue vista como "una medida audaz e inusual", ya que nunca antes se había intentado una tasa de interés negativa a gran escala. [305] Además, el BCE anunció que ofrecería préstamos a largo plazo a cuatro años a un tipo de interés barato (normalmente el tipo es principalmente para préstamos a un día), pero sólo si los bancos prestatarios cumplían condiciones estrictas diseñadas para garantizar que los fondos terminaran en en manos de empresas en lugar de, por ejemplo, utilizarse para comprar bonos gubernamentales de bajo riesgo. [305] En conjunto, las medidas tienen como objetivo evitar la deflación , devaluar el euro para hacer más viables las exportaciones y aumentar los préstamos en el "mundo real". [305] [306]

Los mercados bursátiles reaccionaron fuertemente a los recortes de tipos del BCE. El índice DAX alemán , por ejemplo, marcó un máximo histórico el día en que se anunciaron los nuevos tipos. [306] Mientras tanto, el euro cayó brevemente a un mínimo de cuatro meses frente al dólar. [305] Sin embargo, debido a la naturaleza sin precedentes de la tasa de interés negativa, los efectos a largo plazo de las medidas de estímulo son difíciles de predecir. [306] El presidente del banco, Mario Draghi, señaló que el banco central estaba dispuesto a hacer lo que fuera necesario para cambiar las economías de la eurozona y comentó: "¿Hemos terminado? La respuesta es no". [305] Sentó las bases para la recompra de bonos a gran escala, una idea controvertida conocida como flexibilización cuantitativa . [306]

En septiembre de 2011, Jürgen Stark se convirtió en el segundo alemán, después de Axel A. Weber, en dimitir del Consejo de Gobierno del BCE en 2011. Alguna vez se pensó que Weber, ex presidente del Deutsche Bundesbank , era un probable sucesor de Jean-Claude Trichet como presidente del banco. Se pensaba que tanto él como Stark habían dimitido debido al "descontento con las compras de bonos del BCE , que según los críticos erosionan la independencia del banco". Stark era "probablemente el miembro más agresivo" del consejo cuando renunció. Weber fue reemplazado por su sucesor en el Bundesbank, Jens Weidmann , mientras que el belga Peter Praet asumió el puesto original de Stark, al frente del departamento de economía del BCE. [307]

El 22 de diciembre de 2011, el BCE [308] inició la mayor inyección de crédito al sistema bancario europeo en los 13 años de historia del euro. En el marco de sus Operaciones de Refinanciación a Largo Plazo (LTRO, por sus siglas en inglés), prestó 489 mil millones de euros a 523 bancos durante un período excepcionalmente largo de tres años a una tasa de sólo el uno por ciento. [309] Las operaciones de refinanciamiento anteriores vencieron a los tres, seis y doce meses. [310] La cantidad, con diferencia, mayor, de 325.000 millones de euros, fue aprovechada por bancos de Grecia, Irlanda, Italia y España. [311]

De esta manera, el BCE intentó asegurarse de que los bancos tuvieran suficiente efectivo para pagar 200.000 millones de euros de sus propias deudas vencidas en los primeros tres meses de 2012 y, al mismo tiempo, seguir operando y prestando a las empresas para que no se produzca una crisis crediticia. ahogar el crecimiento económico. También esperaba que los bancos usaran parte del dinero para comprar bonos gubernamentales, aliviando efectivamente la crisis de deuda. [312] El 29 de febrero de 2012, el BCE celebró una segunda subasta, LTRO2, en la que proporcionó a 800 bancos de la eurozona otros 529.500 millones de euros en préstamos baratos. [313] El nuevo endeudamiento neto en el marco de la subasta de febrero por valor de 529.500 millones de euros ascendió a unos 313.000 millones de euros; De un total de 256 mil millones de euros de préstamos existentes del BCE (MRO + 3 millones y 6 millones de LTRO), 215 mil millones de euros se trasladaron a LTRO2. [314]

Los préstamos del BCE han reemplazado en gran medida a los préstamos interbancarios. España tiene 365 mil millones de euros e Italia tiene 281 mil millones de euros de préstamos del BCE (datos de junio de 2012). Alemania tiene 275 mil millones de euros en depósitos. [315]

El 16 de junio de 2012, el Banco Central Europeo, junto con otros líderes europeos, elaboraron planes para que el BCE se convirtiera en un regulador bancario y formara un programa de seguro de depósitos para aumentar los programas nacionales. También se propusieron otras reformas económicas que promuevan el crecimiento y el empleo en Europa. [316]