Un banco central , banco de reserva , banco nacional o autoridad monetaria es una institución que administra la moneda y la política monetaria de un país o unión monetaria. [1] A diferencia de un banco comercial , un banco central posee el monopolio del aumento de la base monetaria . Muchos bancos centrales también tienen poderes de supervisión o regulación para garantizar la estabilidad de los bancos comerciales en su jurisdicción, para prevenir las corridas bancarias y, en algunos casos, también para hacer cumplir las políticas de protección del consumidor financiero y contra el fraude bancario , el lavado de dinero o la financiación del terrorismo . Los bancos centrales desempeñan un papel crucial en la previsión macroeconómica, que es esencial para orientar las decisiones de política monetaria, especialmente en tiempos de turbulencia económica. [2]

En la mayoría de los países desarrollados, los bancos centrales suelen estar diseñados para ser institucionalmente independientes de la interferencia política, [3] [4] [5] aunque los gobiernos suelen tener derechos de gobernanza sobre ellos, los órganos legislativos ejercen un escrutinio y los bancos centrales con frecuencia muestran capacidad de respuesta a la política. [6] [7] [8]

Cuestiones como la independencia del banco central, las políticas del banco central y la retórica en el discurso de los gobernadores del banco central o las premisas de las políticas macroeconómicas [9] ( política monetaria y fiscal ) del Estado son foco de controversia y crítica por parte de algunos responsables de políticas, [10] investigadores [11] y medios especializados en negocios, economía y finanzas. [12] [13]

La noción de los bancos centrales como una categoría separada de otros bancos ha surgido gradualmente, y solo se fusionó completamente en el siglo XX. Después de la Primera Guerra Mundial , los principales banqueros centrales del Reino Unido y los Estados Unidos respectivamente, Montagu Norman y Benjamin Strong , acordaron una definición de bancos centrales que era a la vez positiva y normativa . [14] : 4-5 Desde entonces, los bancos centrales se han distinguido generalmente de otras instituciones financieras, excepto bajo el comunismo en los llamados sistemas bancarios de un solo nivel, como el de Hungría entre 1950 y 1987, donde el Banco Nacional Húngaro operaba junto con otros tres grandes bancos estatales. [15] Para períodos anteriores, qué instituciones cuentan o no como bancos centrales a menudo no es unívoco.

Correlativamente, diferentes académicos han mantenido diferentes puntos de vista sobre la línea de tiempo del surgimiento de los primeros bancos centrales. Una opinión ampliamente sostenida en la segunda mitad del siglo XX ha sido que el Stockholms Banco (fundado en 1657), como emisor original de billetes , contaba como el banco central más antiguo, y que en consecuencia su sucesor, el Sveriges Riksbank, era el banco central más antiguo en funcionamiento continuo, con el Banco de Inglaterra como el segundo más antiguo y modelo directo o indirecto para todos los bancos centrales posteriores. [16] Esa visión ha persistido en algunas publicaciones de principios del siglo XXI. [17] Sin embargo, en estudios más recientes, la emisión de billetes a menudo se ha visto como solo una de varias técnicas para proporcionar dinero de banco central , definido como dinero financiero (en contraste con el dinero mercancía ) de la más alta calidad. Según esa definición, los bancos municipales de finales de la Edad Media y principios de la Edad Moderna, como la Taula de canvi de Barcelona (fundada en 1401) o el Banco de Ámsterdam (fundado en 1609), emitieron dinero de banco central y se consideran bancos centrales tempranos. [18]

No existe una terminología universal para el nombre de un banco central. Los primeros bancos centrales eran a menudo la única o principal institución financiera formal en su jurisdicción y, en consecuencia, a menudo se los denominaba "banco de" el nombre de la ciudad o el país correspondiente, por ejemplo, el Banco de Ámsterdam , el Banco de Hamburgo , el Banco de Inglaterra o el Wiener Stadtbank . Las prácticas de denominación evolucionaron posteriormente a medida que se establecían más bancos centrales. La expresión "banco central" en sí solo apareció a principios del siglo XIX, pero en ese momento se refería a la oficina central de un banco con múltiples sucursales , y Walter Bagehot todavía la usaba en ese sentido en su ensayo seminal de 1873 Lombard Street . [19] : 9 Durante esa era, lo que ahora se conoce como banco central a menudo se denominaba banco de emisión ( en francés : institut d'émission , en alemán : Notenbank ). La referencia a la banca central en el sentido actual solo se generalizó a principios del siglo XX.

Los nombres de los bancos centrales individuales incluyen, con referencias a la fecha en que el banco adquirió su nombre actual:

En algunos casos, en la práctica en inglés se utiliza el nombre en el idioma local, por ejemplo, Sveriges Riksbank (fundado en 1668, nombre actual en uso desde 1866), De Nederlandsche Bank (fundado en 1814), Deutsche Bundesbank (fundado en 1957) o Bangko Sentral ng Pilipinas (fundado en 1993).

Algunos bancos comerciales tienen nombres que sugieren la existencia de bancos centrales, aunque no lo sean: por ejemplo, el State Bank of India y el Central Bank of India , el National Bank of Greece , el Banco do Brasil , el National Bank of Pakistan , el Bank of China , el Bank of Cyprus o el Bank of Ireland , así como el Deutsche Bank . Algunas de estas instituciones, aunque no todas, habían asumido funciones de banco central en el pasado.

El máximo responsable de un banco central suele ser conocido como Gobernador , Presidente o Director .

La adopción generalizada de la banca central es un fenómeno bastante reciente. A principios del siglo XX, aproximadamente dos tercios de los estados soberanos no tenían un banco central. Se produjeron oleadas de adopción de bancos centrales en el período de entreguerras y después de la Segunda Guerra Mundial. [20]

En el siglo XX, los bancos centrales se crearon a menudo con la intención de atraer capital extranjero, ya que los banqueros preferían prestar a países con un banco central basado en el patrón oro. [20]

El uso del dinero como unidad de cuenta es anterior a la historia. El control gubernamental del dinero está documentado en la economía del antiguo Egipto (2750–2150 a. C.). [21] Los egipcios medían el valor de los bienes con una unidad central llamada shat . Como muchas otras monedas, el shat estaba vinculado al oro . El valor de un shat en términos de bienes lo definían las administraciones gubernamentales. Otras culturas de Asia Menor materializaron posteriormente sus monedas en forma de monedas de oro y plata . [22]

La mera emisión de papel moneda u otros tipos de dinero financiero por parte de un gobierno no es lo mismo que la banca central. La diferencia es que el dinero financiero emitido por el gobierno, como el que existía, por ejemplo, en China durante la dinastía Yuan en forma de papel moneda, normalmente no es libremente convertible y, por lo tanto, de calidad inferior, lo que a veces conduce a la hiperinflación .

A partir del siglo XII, surgió una red de bancos profesionales, principalmente en el sur de Europa (incluido el sur de Francia, con los Cahorsins ). [23] Los bancos podían utilizar el dinero contable para crear depósitos para sus clientes. De este modo, tenían la posibilidad de emitir, prestar y transferir dinero de forma autónoma sin el control directo de las autoridades políticas.

La Taula de canvi de Barcelona , fundada en 1401, es el primer ejemplo de bancos municipales, en su mayoría públicos, que fueron pioneros en la banca central a escala limitada. Pronto fue emulado por el Banco de San Jorge en la República de Génova , establecido por primera vez en 1407, y significativamente más tarde por el Banco del Giro en la República de Venecia y por una red de instituciones en Nápoles que más tarde se consolidaron en el Banco di Napoli . A principios del siglo XVII se establecieron bancos centrales municipales notables en los principales centros comerciales del noroeste de Europa, a saber, el Banco de Ámsterdam en 1609 [24] y el Banco de Hamburgo en 1619 [25] . Estas instituciones ofrecían una infraestructura pública para pagos internacionales sin efectivo [26] Su objetivo era aumentar la eficiencia del comercio internacional y salvaguardar la estabilidad monetaria. Estos bancos públicos municipales cumplían así funciones comparables a las de los bancos centrales modernos [27] .

El banco central sueco, conocido desde 1866 como Sveriges Riksbank , fue fundado en Estocolmo en 1664 a partir de los restos del fallido Stockholms Banco y respondía al Riksdag de los Estados , el parlamento moderno temprano de Suecia. [28] Una de las funciones del banco central sueco era prestar dinero al gobierno. [29]

El establecimiento del Banco de Inglaterra fue ideado por Charles Montagu, primer conde de Halifax , a raíz de una propuesta de 1691 de William Paterson . [30] Se otorgó una carta real el 27 de julio de 1694 mediante la aprobación de la Ley de Tonelaje . [31] El banco recibió la posesión exclusiva de los saldos del gobierno y fue la única corporación de responsabilidad limitada autorizada a emitir billetes . [32] [ página necesaria ] Sin embargo, el Banco de Inglaterra moderno temprano no tenía todas las funciones de los bancos centrales actuales, por ejemplo, regular el valor de la moneda nacional, financiar al gobierno, ser el único distribuidor autorizado de billetes o funcionar como prestamista de última instancia para los bancos que sufrían una crisis de liquidez .

A principios del siglo XVIII, un importante experimento de banca central nacional fracasó en Francia con la Banque Royale de John Law en 1720-1721. Más tarde en el siglo, Francia tuvo otros intentos con la Caisse d'Escompte creada por primera vez en 1767, y el rey Carlos III estableció el Banco de España en 1782. El Banco de Asignación Ruso , establecido en 1769 por Catalina la Grande , fue un caso atípico del patrón general de los primeros bancos centrales nacionales en el sentido de que era propiedad directa del gobierno imperial ruso, en lugar de accionistas individuales privados. En los nacientes Estados Unidos , Alexander Hamilton , como Secretario del Tesoro en la década de 1790, estableció el Primer Banco de los Estados Unidos a pesar de la fuerte oposición de los republicanos jeffersonianos . [33]

Los bancos centrales se establecieron en muchos países europeos durante el siglo XIX. [34] [35] Napoleón creó el Banco de Francia en 1800, con el fin de estabilizar y desarrollar la economía francesa y mejorar la financiación de sus guerras. [36] El Banco de Francia siguió siendo el banco central más importante de Europa continental durante todo el siglo XIX. [37] El Banco de Finlandia se fundó en 1812, poco después de que Finlandia hubiera sido tomada de Suecia por Rusia para convertirse en un gran ducado . [38] Simultáneamente, un papel cuasi-bancario central fue desempeñado por un pequeño grupo de poderosas redes bancarias familiares, tipificadas por la Casa de Rothschild , con sucursales en las principales ciudades de Europa, así como Hottinguer en Suiza y Oppenheim en Alemania. [39] [40]

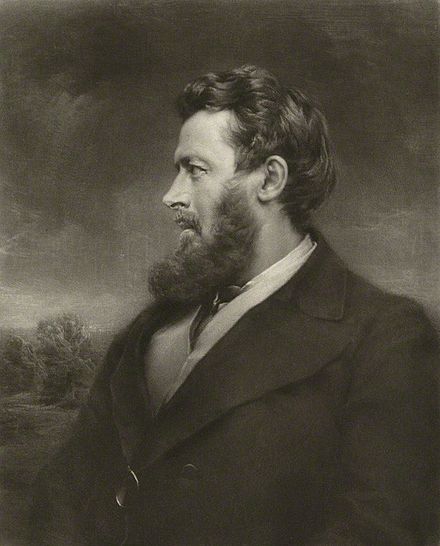

La teoría de la banca central, aunque el nombre no era todavía muy utilizado, evolucionó en el siglo XIX. Henry Thornton , un oponente de la doctrina de los billetes reales , fue un defensor de la posición bullionista y una figura significativa en la teoría monetaria. El proceso de expansión monetaria de Thornton anticipó las teorías de Knut Wicksell sobre el "proceso acumulativo que replantea la teoría cuantitativa en una forma teóricamente coherente". Como respuesta a una crisis monetaria en 1797, Thornton escribió en 1802 An Enquiry into the Nature and Effects of the Paper Credit of Great Britain , en la que argumentó que el aumento del crédito en papel no causó la crisis. El libro también da una descripción detallada del sistema monetario británico, así como un examen detallado de las formas en que el Banco de Inglaterra debería actuar para contrarrestar las fluctuaciones en el valor de la libra. [41]

En el Reino Unido hasta mediados del siglo XIX, los bancos comerciales podían emitir sus propios billetes, y los billetes emitidos por las compañías bancarias provinciales estaban comúnmente en circulación. [42] Muchos consideran que los orígenes del banco central se encuentran con la aprobación de la Ley de Carta Bancaria de 1844. [16] Bajo la Ley de 1844, el bullionismo se institucionalizó en Gran Bretaña, [43] creando una relación entre las reservas de oro en poder del Banco de Inglaterra y los billetes que el banco podía emitir. [44] La Ley también impuso restricciones estrictas a la emisión de billetes por parte de los bancos del país. [44] El Banco de Inglaterra asumió un papel de prestamista de última instancia en la década de 1870 después de las críticas por su respuesta mediocre al fracaso de Overend, Gurney and Company . El periodista Walter Bagehot escribió sobre el tema en Lombard Street: A Description of the Money Market , en el que abogó por que el banco se convirtiera oficialmente en un prestamista de última instancia durante una crisis crediticia , a veces denominado "el dictamen de Bagehot".

Los bancos centrales de la mayor parte de Europa y Japón en el siglo XIX y principios del XX se desarrollaron bajo el patrón oro internacional . La banca libre o las juntas monetarias eran comunes en ese momento. [ cita requerida ] Sin embargo, los problemas con los colapsos de los bancos durante las recesiones llevaron a un apoyo más amplio a los bancos centrales en aquellas naciones que aún no los poseían, por ejemplo en Australia. [ cita requerida ] En los Estados Unidos, el papel de un banco central había terminado en la llamada Guerra Bancaria de la década de 1830 por el presidente Andrew Jackson . [ 45 ] En 1913, Estados Unidos creó el Sistema de la Reserva Federal mediante la aprobación de la Ley de la Reserva Federal . [ 46 ]

Después de la Primera Guerra Mundial , la Organización Económica y Financiera (OEF) de la Sociedad de Naciones , influenciada por las ideas de Montagu Norman y otros destacados responsables políticos y economistas de la época, asumió un papel activo para promover la independencia de los bancos centrales, un componente clave de la ortodoxia económica que la OEF fomentó en la Conferencia de Bruselas (1920) . Así, la OEF dirigió la creación del Oesterreichische Nationalbank en Austria , el Banco Nacional Húngaro , el Banco de Danzig y el Banco de Grecia , así como reformas integrales del Banco Nacional de Bulgaria y el Banco de Estonia . Ideas similares fueron emuladas en otros países europeos recientemente independizados, por ejemplo, para el Banco Nacional de Checoslovaquia . [14]

Brasil estableció un banco central en 1945, que fue un precursor del Banco Central de Brasil creado veinte años después. Después de obtener la independencia, numerosos países africanos y asiáticos también establecieron bancos centrales o uniones monetarias. El Banco de la Reserva de la India , que se había establecido durante el gobierno colonial británico como una empresa privada, fue nacionalizado en 1949 después de la independencia de la India. A principios del siglo XXI, la mayoría de los países del mundo tenían un banco central nacional establecido como una institución del sector público , aunque con grados muy variables de independencia.

Antes de la adopción casi generalizada del modelo de bancos centrales nacionales del sector público, varias economías dependían de un banco central que se dirigía efectiva o legalmente desde fuera de su territorio. Los primeros bancos centrales coloniales, como el Banco de Java (fundado en 1828 en Batavia ), el Banco de Argelia (fundado en 1851 en Argel ) o la Corporación Bancaria de Hong Kong y Shanghái (fundada en 1865 en Hong Kong ), operaban desde la propia colonia. Sin embargo, tras la generalización del uso transcontinental del telégrafo eléctrico mediante cables de comunicaciones submarinos , los nuevos bancos coloniales solían tener su sede en la metrópoli colonial; algunos ejemplos destacados incluían el Banco de Indochina (fundado en 1875), con sede en París, el Banco de África Occidental (fundado en 1901) y el Banco de Madagascar (fundado en 1925). La sede del Banco de Argelia se trasladó de Argel a París en 1900.

En algunos casos, los países independientes que no tenían una base interna fuerte de acumulación de capital y dependían críticamente de la financiación extranjera encontraron ventaja en otorgar un papel de banco central a bancos que eran efectivamente o incluso legalmente extranjeros. Un caso seminal fue el Banco Imperial Otomano establecido en 1863 como una empresa conjunta franco-británica, y uno particularmente escandaloso fue el Banco Nacional de Haití con sede en París (fundado en 1881), que capturó importantes recursos financieros de la nación económicamente en dificultades, aunque independiente, de Haití . [47] Otros casos incluyen el Banco Imperial de Persia con sede en Londres , establecido en 1885, y el Banco Nacional de Albania con sede en Roma , establecido en 1925. El Banco Estatal de Marruecos se estableció en 1907 con acciones internacionales y funciones de sede distribuidas entre París y Tánger , media década antes de que el país perdiera su independencia. En otros casos, se han organizado uniones monetarias, como la Unión Económica Belgo-Luxemburguesa establecida en 1921, en la que Luxemburgo no tenía banco central, pero su gestión estaba a cargo de un banco central nacional (en ese caso, el Banco Nacional de Bélgica ) en lugar de uno supranacional. La actual Zona Monetaria Común del África Austral tiene características comparables.

Otro patrón se estableció en países donde las entidades federadas o subsoberanas tenían una amplia autonomía política, que se repitió en diversos grados en la organización del propio banco central. Entre ellos figuraban, por ejemplo, el Banco Austro-Húngaro entre 1878 y 1918, la Reserva Federal de los Estados Unidos en sus primeras dos décadas, el Bank Deutscher Länder entre 1948 y 1957, o el Banco Nacional de Yugoslavia entre 1972 y 1993. Por el contrario, algunos países que están organizados políticamente como federaciones, como el actual Canadá, México o Suiza, dependen de un banco central unitario.

En la segunda mitad del siglo XX, el desmantelamiento de los sistemas coloniales dejó a algunos grupos de países utilizando la misma moneda a pesar de haber alcanzado la independencia nacional. A diferencia de la desintegración de Austria-Hungría y el Imperio Otomano después de la Primera Guerra Mundial , algunos de estos países decidieron seguir utilizando una moneda común, formando así una unión monetaria , y confiar su gestión a un banco central común. Algunos ejemplos son la Autoridad Monetaria del Caribe Oriental , el Banco Central de los Estados de África Occidental y el Banco de los Estados de África Central .

El concepto de banca central supranacional adquirió una dimensión globalmente significativa con la Unión Económica y Monetaria de la Unión Europea y la creación del Banco Central Europeo (BCE) en 1998. En 2014, el BCE asumió un papel adicional de supervisión bancaria como parte de la recién establecida política de unión bancaria europea .

La función principal de los bancos centrales suele ser mantener la estabilidad de precios, definida como un nivel específico de inflación. La inflación se define como la devaluación de una moneda o, equivalentemente, como el aumento de los precios en relación con una moneda. La mayoría de los bancos centrales tienen actualmente un objetivo de inflación cercano al 2%.

Como la inflación reduce los salarios reales , los keynesianos consideran que la inflación es la solución al desempleo involuntario. Sin embargo, la inflación "no prevista" genera pérdidas para los prestamistas, ya que el tipo de interés real será inferior al esperado. Por tanto, la política monetaria keynesiana apunta a una tasa de inflación estable.

Los bancos centrales, en su calidad de autoridades monetarias en los Estados representativos, están interconectados a través de los mercados financieros globalizados. Como regulador de una de las monedas más difundidas en la economía global, la Reserva Federal de los Estados Unidos desempeña un papel descomunal en el mercado monetario internacional. Al ser el principal proveedor y el tipo de cambio ajustado para el dólar estadounidense, la Reserva Federal implementa un conjunto de requisitos para controlar la inflación y el desempleo en los Estados Unidos. [48]

El desempleo friccional es el período de tiempo entre empleos en el que un trabajador busca un empleo o pasa de uno a otro. El desempleo que va más allá del desempleo friccional se clasifica como desempleo no deseado. Por ejemplo, el desempleo estructural es una forma de desempleo no deseado que resulta de un desajuste entre la demanda en el mercado laboral y las habilidades y la ubicación de los trabajadores que buscan empleo. La política macroeconómica generalmente apunta a reducir el desempleo no deseado.

Keynes calificó como desempleo involuntario cualquier empleo que se crearía mediante un aumento de los salarios (es decir, una disminución de los salarios reales ) :

El crecimiento económico puede verse potenciado por la inversión en capital , como más o mejor maquinaria. Una tasa de interés baja implica que las empresas pueden pedir dinero prestado para invertir en su capital social y pagar menos intereses por ello. Por lo tanto, se considera que la reducción de la tasa de interés fomenta el crecimiento económico y se utiliza a menudo para aliviar épocas de bajo crecimiento económico. Por otro lado, el aumento de la tasa de interés se utiliza a menudo en épocas de alto crecimiento económico como un mecanismo contracíclico para evitar que la economía se sobrecaliente y evitar burbujas de mercado.

Otros objetivos de la política monetaria son la estabilidad de los tipos de interés, del mercado financiero y del mercado cambiario. Con frecuencia, estos objetivos no pueden separarse entre sí y a menudo entran en conflicto. Por lo tanto, es necesario sopesar cuidadosamente los costos antes de implementar la política.

Tras el acuerdo de París sobre el cambio climático , se está debatiendo si los bancos centrales también deberían perseguir objetivos ambientales como parte de sus actividades. En 2017, ocho bancos centrales formaron la Red para la Ecologización del Sistema Financiero (NGFS, por sus siglas en inglés) [49] para evaluar la forma en que los bancos centrales pueden utilizar sus herramientas regulatorias y de política monetaria para apoyar la mitigación del cambio climático . Hoy en día, más de 70 bancos centrales forman parte de la NGFS. [50]

En enero de 2020, el Banco Central Europeo anunció [51] que tendrá en cuenta las cuestiones climáticas al revisar su marco de política monetaria.

Los defensores de la "política monetaria verde" proponen que los bancos centrales incluyan criterios relacionados con el clima en sus marcos de elegibilidad de garantías, cuando realicen compras de activos y también en sus operaciones de refinanciación. [52] Pero críticos como Jens Weidmann sostienen que no es función de los bancos centrales llevar a cabo la política climática. [53] China es uno de los bancos centrales más avanzados en lo que se refiere a la política monetaria verde. [54] Ha otorgado a los bonos verdes un estatus preferencial para reducir su rendimiento [55] y utiliza la política de ventanilla para orientar los préstamos verdes. [56]

Las implicaciones de los activos potencialmente varados en la economía ponen de relieve un ejemplo del riesgo de transición incorporado al cambio climático con posibles efectos en cascada en todo el sistema financiero . [57] [58] [59] En respuesta, los bancos centrales han adoptado o sugerido cuatro tipos generales de intervenciones, que incluyen el desarrollo de metodologías, el estímulo a los inversores, la regulación financiera y los conjuntos de herramientas de política. [20]

El logro del umbral de 2 °C depende en parte del desarrollo de regulaciones financieras alineadas con el clima. Un desafío importante radica en la falta de concienciación entre las corporaciones y los inversores, impulsada por un flujo de información deficiente y una divulgación insuficiente. [20] Para abordar esta cuestión, los reguladores y los bancos centrales están promoviendo la transparencia, la presentación de informes integrados y las especificaciones de exposición, con el objetivo de promover objetivos de largo plazo de bajas emisiones de carbono, en lugar de objetivos financieros de corto plazo. [20] [60] Estas regulaciones tienen como objetivo evaluar el riesgo de manera integral, identificando los activos intensivos en carbono y aumentando sus requisitos de capital. Esto debería dar como resultado que los activos con alto contenido de carbono se vuelvan menos atractivos y favorezcan a los activos con bajo contenido de carbono, que históricamente se han percibido como vehículos de inversión de alto riesgo y baja volatilidad . [20] [61] [62]

La flexibilización cuantitativa es una medida potencial que los bancos centrales podrían aplicar para lograr una transición baja en carbono. [20] Aunque existe un sesgo histórico hacia las empresas con alto contenido de carbono, incluidas en las carteras de los bancos centrales debido a sus altas calificaciones crediticias, los enfoques innovadores de flexibilización cuantitativa podrían invertir esta tendencia para favorecer a los activos con bajo contenido de carbono. [20] [63] [64]

Teniendo en cuenta el posible impacto de los bancos centrales en el cambio climático, es importante tener en cuenta sus mandatos. El mandato de un banco central puede ser limitado, es decir, sólo se establecen unos pocos objetivos, lo que limita la capacidad de un banco central para incluir el cambio climático en sus políticas. [20] Sin embargo, los mandatos de los bancos centrales no necesariamente tienen que modificarse para dar cabida a actividades relacionadas con el cambio climático. [20] Por ejemplo, el Banco Central Europeo ha incorporado las emisiones de carbono en sus criterios de compra de activos, a pesar de su mandato relativamente limitado, que se centra en la estabilidad de precios. [65]

Las funciones de un banco central pueden incluir:

Los bancos centrales implementan la política monetaria elegida por un país .

En el nivel más básico, la política monetaria implica establecer qué tipo de moneda puede tener el país, ya sea una moneda fiduciaria , una moneda respaldada por oro (no permitida para los países del Fondo Monetario Internacional ), una junta monetaria o una unión monetaria . Cuando un país tiene su propia moneda nacional, esto implica la emisión de algún tipo de moneda estandarizada, que es esencialmente una forma de pagaré : "dinero" en determinadas circunstancias. Históricamente, esto era a menudo una promesa de intercambiar el dinero por metales preciosos en una cantidad fija. Ahora, cuando muchas monedas son dinero fiduciario , la "promesa de pago" consiste en la promesa de aceptar esa moneda para pagar los impuestos.

Un banco central puede utilizar la moneda de otro país directamente en una unión monetaria o indirectamente en una junta monetaria. En este último caso, ejemplificado por el Banco Nacional de Bulgaria , Hong Kong y Letonia (hasta 2014), la moneda local está respaldada a una tasa fija por las tenencias del banco central de una moneda extranjera. Al igual que los bancos comerciales, los bancos centrales mantienen activos (bonos gubernamentales, divisas, oro y otros activos financieros) e incurren en pasivos (moneda en circulación). Los bancos centrales crean dinero emitiendo billetes y prestándolos al gobierno a cambio de activos que devengan intereses, como los bonos gubernamentales. Cuando los bancos centrales deciden aumentar la oferta monetaria en una cantidad que es mayor que la cantidad que sus gobiernos nacionales deciden pedir prestada, los bancos centrales pueden comprar bonos privados o activos denominados en monedas extranjeras.

El Banco Central Europeo remite sus ingresos por intereses a los bancos centrales de los países miembros de la Unión Europea. La Reserva Federal de Estados Unidos remite la mayor parte de sus beneficios al Tesoro estadounidense. Estos ingresos, derivados del poder de emitir moneda, se denominan señoreaje y, por lo general, pertenecen al gobierno nacional. El poder sancionado por el Estado para crear moneda se denomina derecho de emisión . A lo largo de la historia, ha habido desacuerdos sobre este poder, ya que quien controla la creación de moneda controla los ingresos por señoreaje. La expresión "política monetaria" también puede referirse de forma más estricta a los objetivos de tipos de interés y otras medidas activas adoptadas por la autoridad monetaria.

La principal herramienta de política monetaria de que disponen los bancos centrales es la tasa de interés administrada que se paga sobre los depósitos que cumplen los requisitos que mantienen en ellos. El ajuste de esta tasa hacia arriba o hacia abajo influye en la tasa que los bancos comerciales pagan sobre los depósitos de sus propios clientes, lo que a su vez influye en la tasa que los bancos comerciales cobran a los clientes por los préstamos.

Un banco central afecta la base monetaria a través de operaciones de mercado abierto , si su país tiene un mercado bien desarrollado para sus bonos gubernamentales. Esto implica gestionar la cantidad de dinero en circulación mediante la compra y venta de diversos instrumentos financieros, como letras del Tesoro, acuerdos de recompra o "repos", bonos de empresas o divisas, a cambio de dinero depositado en el banco central. Esos depósitos son convertibles en moneda, por lo que todas estas compras o ventas dan como resultado que más o menos moneda base entre o salga de la circulación en el mercado.

Si el banco central desea disminuir las tasas de interés, reduce sus tasas administradas ( tasa bancaria , tasa de acuerdo de recompra inversa y tasa de descuento ). Esto da como resultado que los bancos comerciales bajen la tasa que pagan a los clientes por sus depósitos y, posteriormente, las tasas de préstamo se reducen proporcionalmente. El crédito más barato puede aumentar el gasto de los consumidores o la inversión empresarial, estimulando el crecimiento de la producción. Por otro lado, los ingresos por intereses más baratos pueden reducir el gasto, suprimiendo la producción. Además, cuando los préstamos comerciales son más asequibles, las empresas pueden expandirse para satisfacer la demanda de los consumidores. En última instancia, contratan más trabajadores, cuyos ingresos aumentan, lo que a su vez también aumenta la demanda. Este método suele ser suficiente para estimular la demanda e impulsar el crecimiento económico a una tasa más alta. En otros casos, la política monetaria podría implicar en cambio la fijación de un tipo de cambio específico en relación con alguna moneda extranjera o en relación con el oro. Por ejemplo, en el caso de los Estados Unidos , la Reserva Federal fija como objetivo la tasa de fondos federales , la tasa a la que los bancos miembros se prestan entre sí a un día; Sin embargo, la política monetaria de China (desde 2014) es fijar el tipo de cambio entre el renminbi chino y una canasta de monedas extranjeras.

Una tercera alternativa es modificar los requisitos de reservas , que se refieren a la proporción de los pasivos totales que los bancos deben mantener disponibles durante la noche, ya sea en sus bóvedas o en el banco central. Los bancos sólo mantienen una pequeña parte de sus activos como efectivo disponible para su retiro inmediato; el resto se invierte en activos ilíquidos, como hipotecas y préstamos. La reducción de los requisitos de reservas libera fondos para que los bancos compren otros activos rentables. Sin embargo, aunque esta herramienta aumenta inmediatamente la liquidez, los bancos centrales rara vez modifican los requisitos de reservas porque hacerlo con frecuencia añade incertidumbre a la planificación de los bancos. La mayoría de los bancos centrales modernos tienen ahora un requisito de reservas formal nulo.

Otras formas de política monetaria, particularmente utilizadas cuando las tasas de interés están en o cerca del 0% y existen preocupaciones sobre la deflación o la deflación está ocurriendo, se conocen como política monetaria no convencional . Estas incluyen la flexibilización crediticia , la flexibilización cuantitativa , la orientación prospectiva y la señalización . [66] En la flexibilización crediticia, un banco central compra activos del sector privado para mejorar la liquidez y el acceso al crédito. La señalización puede usarse para reducir las expectativas del mercado de tasas de interés más bajas en el futuro. Por ejemplo, durante la crisis crediticia de 2008, la Reserva Federal de los Estados Unidos indicó que las tasas serían bajas durante un "período prolongado", y el Banco de Canadá asumió un "compromiso condicional" de mantener las tasas en el límite inferior de 25 puntos básicos (0,25%) hasta fines del segundo trimestre de 2010.

Algunos han previsto el uso de lo que Milton Friedman llamó en su día " dinero helicóptero ", mediante el cual el banco central haría transferencias directas a los ciudadanos [67] para elevar la inflación hasta el objetivo previsto por el banco central. Esta opción de política podría ser especialmente eficaz en el límite inferior cero. [68]

Desde 2017, se ha estado discutiendo la posibilidad de implementar una moneda digital emitida por un banco central (CBDC, por sus siglas en inglés). [69] A fines de 2018, al menos 15 bancos centrales estaban considerando implementar una CBDC. [70] Desde 2014, el Banco Popular de China ha estado trabajando en un proyecto de moneda digital para crear su propia moneda digital y sistemas de pago electrónico. [71] [72]

En algunos países, un banco central, a través de sus filiales, controla y supervisa el sector bancario. En otros países, la supervisión bancaria la lleva a cabo un departamento gubernamental, como el Tesoro del Reino Unido , o una agencia gubernamental independiente, por ejemplo, la Autoridad de Conducta Financiera del Reino Unido . Examina los balances de los bancos y su comportamiento y políticas hacia los consumidores. [ Aclaración necesaria ] Además de la refinanciación, también proporciona a los bancos servicios como transferencia de fondos, billetes y monedas o moneda extranjera. Por ello, a menudo se lo describe como el "banco de bancos".

Muchos países supervisarán y controlarán el sector bancario a través de varias agencias diferentes y con diferentes propósitos. La regulación bancaria en los Estados Unidos, por ejemplo, está muy fragmentada con tres agencias federales, la Corporación Federal de Seguro de Depósitos , la Junta de la Reserva Federal u Oficina del Contralor de la Moneda y muchas otras a nivel estatal y privado. Por lo general, existe una cooperación significativa entre las agencias. Por ejemplo, los bancos centrales monetarios , las instituciones que aceptan depósitos y otros tipos de instituciones financieras pueden estar sujetos a diferentes regulaciones (y en ocasiones superpuestas). Algunos tipos de regulación bancaria pueden delegarse a otros niveles de gobierno, como los gobiernos estatales o provinciales.

Cualquier cártel de bancos es objeto de una vigilancia y un control especialmente estrechos. La mayoría de los países controlan las fusiones bancarias y temen las concentraciones en este sector debido al peligro de que se produzcan mentalidades colectivas y burbujas crediticias descontroladas basadas en un único punto de fallo : la cultura crediticia de unos pocos bancos grandes.

Los bancos centrales han participado cada vez más en la comunicación pública para garantizar la rendición de cuentas, generar confianza y gestionar las expectativas de inflación. [73] También se analizan diversos aspectos de la comunicación de los bancos centrales, incluido el contenido textual mediante técnicas de minería de texto, [74] las expresiones faciales durante las conferencias de prensa, [75] las características vocales, [76] y la claridad y legibilidad de los anuncios de política monetaria. [77]

Numerosos gobiernos han optado por hacer que los bancos centrales sean independientes. La lógica económica que sustenta la independencia de los bancos centrales es que, cuando los gobiernos delegan la política monetaria en un banco central independiente (con un propósito antiinflacionario) y la dejan fuera de los políticos electos, la política monetaria no reflejará los intereses de los políticos. Cuando los gobiernos controlan la política monetaria, los políticos pueden verse tentados a impulsar la actividad económica antes de una elección en detrimento de la salud a largo plazo de la economía y del país. En consecuencia, los mercados financieros pueden no considerar creíbles los compromisos futuros de mantener una inflación baja cuando la política monetaria está en manos de funcionarios electos, lo que aumenta el riesgo de fuga de capitales. Una alternativa a la independencia de los bancos centrales es tener regímenes de tipo de cambio fijo . [80] [81] [82]

Los gobiernos suelen tener cierto grado de influencia incluso sobre los bancos centrales "independientes"; el objetivo de la independencia es principalmente evitar interferencias a corto plazo. En 1951, el Deutsche Bundesbank se convirtió en el primer banco central al que se le concedió plena independencia, lo que llevó a que esta forma de banco central se conociera como el "modelo Bundesbank", en contraposición, por ejemplo, al modelo neozelandés, que tiene un objetivo (es decir, una meta de inflación) fijado por el gobierno.

La independencia del banco central suele estar garantizada por la legislación y el marco institucional que rige la relación del banco con los funcionarios electos, en particular el ministro de finanzas. La legislación del banco central consagrará procedimientos específicos para seleccionar y nombrar al director del banco central. A menudo, el ministro de finanzas nombrará al gobernador en consulta con el directorio del banco central y su gobernador en ejercicio. Además, la legislación especificará el período de nombramiento del gobernador del banco. Los bancos centrales más independientes disfrutan de un mandato fijo no renovable para el gobernador con el fin de eliminar la presión sobre el gobernador para complacer al gobierno con la esperanza de ser reelegido para un segundo mandato. [83] En general, los bancos centrales independientes gozan de independencia tanto en cuanto a objetivos como a instrumentos. [84]

A pesar de su independencia, los bancos centrales suelen rendir cuentas en algún nivel a funcionarios gubernamentales, ya sea al Ministerio de Finanzas o al Parlamento. Por ejemplo, la Junta de Gobernadores de la Reserva Federal de Estados Unidos es nominada por el presidente de ese país y confirmada por el Senado [85] , publica transcripciones textuales y los balances son auditados por la Oficina de Responsabilidad Gubernamental [86] .

En la década de 1990 hubo una tendencia hacia el aumento de la independencia de los bancos centrales como una forma de mejorar el desempeño económico a largo plazo. [87] Si bien se ha realizado un gran volumen de investigación económica para definir la relación entre la independencia del banco central y el desempeño económico, los resultados son ambiguos. [88]

La literatura sobre la independencia del banco central ha definido un número acumulativo y complementario de aspectos: [89] [90]

Existe un consenso muy fuerte entre los economistas de que un banco central independiente puede ejecutar una política monetaria más creíble, haciendo que las expectativas del mercado respondan mejor a las señales del banco central. [92] Tanto el Banco de Inglaterra (1997) como el Banco Central Europeo se han vuelto independientes y siguen un conjunto de objetivos de inflación publicados para que los mercados sepan qué esperar. [ cita requerida ] El populismo puede reducir la independencia de facto del banco central. [93]

Organizaciones internacionales como el Banco Mundial , el Banco de Pagos Internacionales (BPI) y el Fondo Monetario Internacional (FMI) apoyan firmemente la independencia de los bancos centrales. Esto se debe, en parte, a la creencia en los méritos intrínsecos de una mayor independencia. El apoyo a la independencia por parte de las organizaciones internacionales también se deriva en parte de la conexión entre una mayor independencia del banco central y una mayor transparencia en el proceso de formulación de políticas. La autoevaluación del examen del Plan de Acción de Servicios Financieros (PESF) del FMI, por ejemplo, incluye una serie de preguntas sobre la independencia del banco central en la sección de transparencia. Un banco central independiente obtendrá una puntuación más alta en el examen que uno que no lo sea. [ cita requerida ]

Los índices de independencia de los bancos centrales permiten un análisis cuantitativo de la independencia de los bancos centrales de cada país a lo largo del tiempo. Un índice de independencia de los bancos centrales es el CBI de Garriga [94] , donde un índice más alto indica una mayor independencia de los bancos centrales, como se muestra a continuación para cada país.

En conjunto, los bancos centrales compran menos de 500 toneladas de oro cada año, en promedio (de una producción global anual de 2.500 a 3.000 toneladas). [96] En 2018, los bancos centrales poseen colectivamente más de 33.000 toneladas métricas de oro, aproximadamente una quinta parte de todo el oro extraído alguna vez, según Bloomberg News. [97]

En 2016, el 75% de los activos de los bancos centrales del mundo estaban controlados por cuatro centros en China , Estados Unidos, Japón y la eurozona . Los bancos centrales de Brasil , Suiza , Arabia Saudita , el Reino Unido , India y Rusia representan cada uno un promedio del 2,5 por ciento. Los 107 bancos centrales restantes poseen menos del 13 por ciento. Según datos compilados por Bloomberg News , los 10 bancos centrales más grandes poseían 21,4 billones de dólares en activos, un aumento del 10 por ciento con respecto a 2015. [98]

Aunque es difícil definir la banca central, ... una definición funcional es más útil. ... Capie et al. (1994) definen un banco central como el banco del gobierno, el emisor monopólico de billetes y el prestamista de última instancia.

Su fundación en 1694 surgió de las dificultades del Gobierno de la época para conseguir suscripciones a préstamos estatales. Su propósito principal era recaudar y prestar dinero al Estado y, en compensación por este servicio, recibió, en virtud de su Carta y de varias leyes del Parlamento, ciertos privilegios para emitir billetes de banco. La corporación comenzó con una vida asegurada de doce años, después de los cuales el Gobierno tenía derecho a anular su Carta con un aviso de un año. Las extensiones posteriores de este período coincidieron generalmente con la concesión de préstamos adicionales al Estado.