En macroeconomía , la oferta monetaria (o stock de dinero ) se refiere al volumen total de dinero en poder del público en un momento determinado. Hay varias formas de definir "dinero", pero las medidas estándar suelen incluir la moneda en circulación (es decir, el efectivo físico ) y los depósitos a la vista ( los activos de fácil acceso de los depositantes en los libros de las instituciones financieras ). [1] [2] Los datos de la oferta monetaria se registran y publican, generalmente por la agencia estadística nacional o el banco central del país. Las medidas empíricas de la oferta monetaria suelen denominarse M1 , M2 , M3 , etc., según la amplitud de la definición de dinero que adopten. Las definiciones precisas varían de un país a otro, en parte dependiendo de las tradiciones institucionales financieras nacionales.

Incluso en el caso de agregados estrechos como el M1, la mayor parte de la oferta monetaria consiste en depósitos en bancos comerciales , mientras que el efectivo ( billetes y monedas ) emitido por los bancos centrales solo constituye una pequeña parte de la oferta monetaria total en las economías modernas. La demanda de efectivo y depósitos bancarios por parte del público y la oferta de préstamos de los bancos comerciales son, en consecuencia, determinantes importantes de los cambios en la oferta monetaria. Como estas decisiones están influidas por la política monetaria de los bancos centrales , en particular por su fijación de tasas de interés , la oferta monetaria está determinada en última instancia por interacciones complejas entre entidades no bancarias, bancos comerciales y bancos centrales.

Según la teoría cuantitativa sustentada por la escuela de pensamiento monetarista , existe una estrecha relación causal entre el crecimiento de la oferta monetaria y la inflación . En particular, durante los años 1970 y 1980, esta idea fue influyente, y varios bancos centrales importantes durante ese período intentaron controlar estrechamente la oferta monetaria, siguiendo un objetivo de política monetaria de aumentar la oferta monetaria de manera estable. Sin embargo, la estrategia en general resultó ser poco práctica porque la demanda de dinero resultó ser demasiado inestable para que la estrategia funcionara como se pretendía.

En consecuencia, la oferta monetaria ha perdido su papel central en la política monetaria y, en la actualidad, los bancos centrales por lo general no intentan controlarla. En cambio, se concentran en ajustar los tipos de interés, normalmente en los países desarrollados como parte de un objetivo directo de inflación , lo que deja poco margen para un énfasis especial en la oferta monetaria. Sin embargo, las medidas de la oferta monetaria todavía pueden desempeñar un papel en la política monetaria, como uno de los muchos indicadores económicos que los bancos centrales monitorean para juzgar los posibles movimientos futuros de variables centrales como el empleo y la inflación.

Existen varias medidas estándar de la oferta monetaria, [4] clasificadas a lo largo de un espectro o continuo entre agregados monetarios estrechos y amplios . Las medidas estrechas incluyen solo los activos más líquidos: aquellos que se usan con mayor facilidad para gastar (moneda, depósitos a la vista). Las medidas más amplias agregan tipos de activos menos líquidos (certificados de depósito, etc.).

Este continuo corresponde a la forma en que los distintos tipos de dinero están más o menos controlados por la política monetaria. Las medidas estrictas incluyen aquellas que se ven afectadas y controladas más directamente por la política monetaria, mientras que las medidas más amplias están menos relacionadas con las acciones de política monetaria. [5]

Los diferentes tipos de dinero se clasifican normalmente como " M ". Las "M" suelen ir desde M0 (la más restringida) hasta M3 (y M4 en algunos países [6] ) (la más amplia), pero en qué "M" se centran realmente las comunicaciones del banco central, si es que hay alguna, depende de la institución en particular. Una disposición típica para cada una de las "M" es la siguiente para Estados Unidos:

Tanto los bancos centrales como los bancos comerciales desempeñan un papel en el proceso de creación de dinero . En resumen, en el sistema bancario de reserva fraccionaria utilizado en todo el mundo, el dinero se puede subdividir en dos tipos: [17] [18] [19]

En las estadísticas de oferta monetaria, el dinero del banco central es MB, mientras que el dinero del banco comercial se divide en los componentes M1-M3 , donde constituye el componente no M0 .

La mayor parte del dinero que utilizan los individuos y las empresas para ejecutar sus actividades económicas es dinero bancario comercial, es decir, depósitos emitidos por bancos y otras instituciones financieras. En el Reino Unido, el dinero de depósito supera a la moneda emitida por el banco central en un factor de más de 30 a 1. En los Estados Unidos, donde la moneda del país tiene un papel internacional especial al ser utilizada en muchas transacciones en todo el mundo, tanto legal como ilegalmente, la relación es aún más de 8 a 1. [20] Los bancos comerciales crean dinero cada vez que otorgan un préstamo y simultáneamente crean un depósito equivalente en la cuenta bancaria del prestatario. A cambio, el dinero se destruye cuando el prestatario paga el capital del préstamo. [21] Por lo tanto, los movimientos en la oferta monetaria dependen en gran medida de las decisiones de los bancos comerciales de ofrecer préstamos y, en consecuencia, depósitos, y del comportamiento del público al demandar moneda y depósitos bancarios. [20] Estas decisiones están influidas por la política monetaria de los bancos centrales, de modo que la oferta monetaria se crea en última instancia por interacciones complejas entre bancos, entidades no bancarias y bancos centrales. [22]

Aunque hoy en día los bancos centrales rara vez intentan controlar la cantidad de dinero en circulación, sus políticas aún afectan las acciones tanto de los bancos comerciales como de sus clientes. Al fijar la tasa de interés sobre las reservas del banco central, se afectan las tasas de interés sobre los préstamos bancarios, lo que a su vez afecta su demanda. Los bancos centrales también pueden afectar la oferta monetaria de manera más directa al participar en diversas operaciones de mercado abierto. [21] Pueden aumentar la oferta monetaria comprando títulos gubernamentales, como bonos gubernamentales o letras del tesoro . Esto aumenta la liquidez en el sistema bancario al convertir los títulos ilíquidos de los bancos comerciales en depósitos líquidos en el banco central. Esto también hace que el precio de dichos títulos aumente debido al aumento de la demanda y las tasas de interés disminuyan. En contraste, cuando el banco central "restringe" la oferta monetaria, vende títulos en el mercado abierto, extrayendo fondos líquidos del sistema bancario. Los precios de dichos títulos caen a medida que aumenta la oferta y las tasas de interés aumentan. [23]

En algunos libros de texto de economía, el equilibrio entre la oferta y la demanda en los mercados de dinero y reservas se representa mediante una sencilla relación denominada multiplicador del dinero entre la base monetaria del banco central y la oferta monetaria resultante, incluidos los depósitos de los bancos comerciales. Se trata de una simplificación abreviada que no tiene en cuenta otros factores que determinan los ratios entre reservas y depósitos de los bancos comerciales y la demanda de dinero del público. [20] [21] [24] [ ¿ Fuente autopublicada? ]

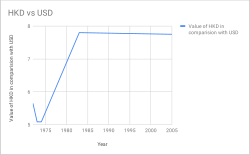

La Ley Básica de Hong Kong y la Declaración Conjunta Sino-Británica establecen que Hong Kong conserva plena autonomía con respecto a la emisión de moneda. La moneda de Hong Kong es emitida por el gobierno y tres bancos locales bajo la supervisión del banco central de facto del territorio , la Autoridad Monetaria de Hong Kong. Los billetes son impresos por Hong Kong Note Printing .

Un banco puede emitir un dólar de Hong Kong sólo si tiene el equivalente en dólares estadounidenses depositado. El sistema de junta monetaria garantiza que toda la base monetaria de Hong Kong esté respaldada por dólares estadounidenses al tipo de cambio vinculado. Los recursos para el respaldo se guardan en el fondo cambiario de Hong Kong, que se encuentra entre las mayores reservas oficiales del mundo. Hong Kong también tiene enormes depósitos de dólares estadounidenses, con reservas oficiales de moneda extranjera de 331.300 millones de dólares estadounidenses a septiembre de 2014. [update][ 25]

El régimen cambiario de Hong Kong ha cambiado con el tiempo.

El Banco de Japón define los agregados monetarios como: [26]

Definición de agregados monetarios de la zona del euro por parte del Banco Central Europeo : [27]

Existen sólo dos medidas oficiales en el Reino Unido: M0, denominada " base monetaria amplia " o "dinero en sentido estricto", y M4, denominada " dinero en sentido amplio " o simplemente "oferta monetaria".

Existen varias definiciones distintas de la oferta monetaria que reflejan las distintas reservas de dinero. Debido a la naturaleza de los depósitos bancarios, especialmente los depósitos en cuentas de ahorro con límite de tiempo, M4 representa la medida más ilíquida del dinero. M0, por el contrario, es la medida más líquida de la oferta monetaria.

La Reserva Federal de los Estados Unidos publicó datos sobre tres agregados monetarios hasta 2006, cuando dejó de publicar datos M3 [14] y sólo publicó datos sobre M1 y M2. M1 consiste en dinero comúnmente usado para pagos, básicamente efectivo en circulación y saldos de cuentas corrientes ; y M2 incluye M1 más saldos que generalmente son similares a las cuentas de transacciones y que, en su mayor parte, pueden convertirse con bastante facilidad a M1 con poca o ninguna pérdida de capital. Se cree que la medida M2 está en manos principalmente de hogares. Antes de su discontinuación, M3 comprendía M2 más ciertas cuentas que están en manos de entidades distintas de individuos y son emitidas por bancos e instituciones de ahorro para aumentar los saldos de tipo M2 para satisfacer las demandas de crédito, así como los saldos en fondos mutuos del mercado monetario en manos de inversores institucionales. Los agregados han tenido diferentes papeles en la política monetaria a medida que su fiabilidad como guías ha cambiado. Los componentes principales son: [32]

Antes de 2020, las cuentas de ahorro se contabilizaban como M2 y no como parte de M1, ya que la Reserva Federal no las consideraba "cuentas de transacciones". (Había un límite de seis transacciones por ciclo que se podían realizar en una cuenta de ahorro sin incurrir en una penalización). El 15 de marzo de 2020, la Reserva Federal eliminó los requisitos de reservas para todas las instituciones de depósito e hizo innecesaria la distinción regulatoria entre "cuentas de transacciones" reservables y "depósitos de ahorro" no reservables. El 24 de abril de 2020, la Junta eliminó esta distinción regulatoria al eliminar el límite de transferencia de seis por mes para los depósitos de ahorro. A partir de ese momento, los depósitos en cuentas de ahorro se incluyeron en M1. [9]

Aunque el Tesoro puede y mantiene efectivo y una cuenta de depósito especial en la Reserva Federal (cuenta TGA), estos activos no cuentan en ninguno de los agregados. Así que, en esencia, el dinero pagado en impuestos al Gobierno Federal (Tesoro) está excluido de la oferta monetaria. Para contrarrestar esto, el gobierno creó el programa de Impuestos y Préstamos del Tesoro (TT&L, por su sigla en inglés) en el que cualquier ingreso por encima de un cierto umbral se redeposita en bancos privados. La idea es que los ingresos fiscales no reduzcan la cantidad de reservas en el sistema bancario. Las cuentas TT&L, si bien son depósitos a la vista, tampoco cuentan para M1 ni para ningún otro agregado.

Cuando la Reserva Federal anunció en 2005 que dejaría de publicar estadísticas M3 en marzo de 2006, explicó que M3 no transmitía ninguna información adicional sobre la actividad económica en comparación con M2 y, por lo tanto, "no ha desempeñado un papel en el proceso de política monetaria durante muchos años". Por lo tanto, los costos de recopilar datos M3 superaron los beneficios que proporcionaban los datos. [14] Algunos políticos se han pronunciado en contra de la decisión de la Reserva Federal de dejar de publicar estadísticas M3 y han instado al Congreso de los EE. UU. a tomar medidas para exigirle que lo haga. El congresista Ron Paul (republicano de Texas) afirmó que "M3 es la mejor descripción de la rapidez con la que la Reserva Federal está creando nuevo dinero y crédito. El sentido común nos dice que un banco central gubernamental que crea nuevo dinero de la nada deprecia el valor de cada dólar en circulación". [34] La teoría monetaria moderna no está de acuerdo. Sostiene que la creación de dinero en un régimen de moneda fiduciaria de libre flotación como el de los EE. UU. no conducirá a una inflación significativa a menos que la economía se acerque al pleno empleo y a la capacidad total. Algunos de los datos utilizados para calcular el M3 todavía se recopilan y publican periódicamente. [14] Las fuentes alternativas actuales de datos del M3 están disponibles en el sector privado. [35]

En Estados Unidos, las reservas de un banco consisten en la moneda estadounidense que posee el banco (también conocida como "efectivo en bóveda" [36] ) más los saldos del banco en las cuentas de la Reserva Federal. [37] [38] Para este propósito, el efectivo en caja y los saldos en las cuentas de la Reserva Federal ("Fed") son intercambiables (ambos son obligaciones de la Fed). Las reservas pueden provenir de cualquier fuente, incluido el mercado de fondos federales , depósitos del público y préstamos de la propia Fed. [39]

En abril de 2013, la base monetaria era de 3 billones de dólares [40] y M2, la medida más amplia de la oferta monetaria, era de 10,5 billones de dólares. [41]

El Banco de la Reserva de Australia define los agregados monetarios como: [42]

El Banco de la Reserva de Nueva Zelanda define los agregados monetarios como: [44]

El Banco de la Reserva de la India define los agregados monetarios como: [45]

La importancia que históricamente se ha dado a la oferta monetaria en la política monetaria de los bancos centrales se debe a la sugerencia de que los movimientos del dinero pueden determinar variables económicas importantes como los precios (y, por ende, la inflación), la producción y el empleo. De hecho, dos importantes marcos analíticos del siglo XX se basaron en esta premisa: el modelo IS-LM keynesiano y la teoría cuantitativa monetarista del dinero . [20]

El modelo IS-LM fue introducido por John Hicks en 1937 para describir la teoría macroeconómica keynesiana. Entre los años 1940 y mediados de los años 1970, fue el marco principal del análisis macroeconómico [47] y sigue siendo hoy una importante herramienta conceptual introductoria en muchos libros de texto de macroeconomía. [48] En la versión tradicional de este modelo se supone que el banco central conduce la política monetaria aumentando o disminuyendo la oferta monetaria, lo que afecta las tasas de interés y, en consecuencia, la inversión , la demanda agregada y la producción.

En vista del hecho de que los bancos centrales modernos generalmente han dejado de apuntar a la oferta monetaria como una variable de política explícita, [49] en algunos libros de texto macroeconómicos más recientes el modelo IS-LM ha sido modificado para incorporar el hecho de que en lugar de manipular la oferta monetaria, los bancos centrales tienden a conducir sus políticas estableciendo tasas de interés de política de manera más directa. [23]

Según la teoría cuantitativa del dinero , la inflación es causada por los movimientos en la oferta de dinero y, por lo tanto, puede ser controlada por el banco central si el banco controla la oferta monetaria. La teoría se basa en la ecuación de intercambio de Irving Fisher de 1911: [50]

dónde

En la práctica, los macroeconomistas casi siempre utilizan el PIB real para definir Q , omitiendo el papel de todas las demás transacciones. [51] De cualquier manera, la ecuación en sí misma es una identidad que es verdadera por definición en lugar de describir el comportamiento económico. Es decir, la velocidad se define por los valores de las otras tres variables. A diferencia de los otros términos, la velocidad del dinero no tiene una medida independiente y solo se puede estimar dividiendo PQ por M. Los partidarios de la teoría cuantitativa del dinero suponen que la velocidad del dinero es estable y predecible, y que está determinada principalmente por las instituciones financieras. Si esa suposición es válida, entonces los cambios en M se pueden utilizar para predecir cambios en PQ . [52] Si no, entonces se requiere un modelo de V para que la ecuación de intercambio sea útil como modelo macroeconómico o como predictor de precios.

La mayoría de los macroeconomistas reemplazan la ecuación de intercambio por ecuaciones para la demanda de dinero que describen un comportamiento económico más regular. Sin embargo, la previsibilidad (o la falta de ella) de la velocidad del dinero es equivalente a la previsibilidad (o la falta de ella) de la demanda de dinero (ya que en equilibrio la demanda real de dinero es simplementeQ/V ).

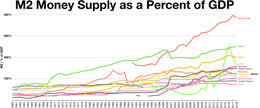

Existe cierta evidencia empírica de una relación directa entre el crecimiento de la oferta monetaria y la inflación de precios a largo plazo, al menos para aumentos rápidos en la cantidad de dinero en la economía. [53] La teoría cuantitativa fue una piedra angular para los monetaristas y en particular para Milton Friedman , quien junto con Anna Schwartz en 1963 en un trabajo pionero documentó la relación entre el dinero y la inflación en los Estados Unidos durante el período 1867-1960. [20] Durante las décadas de 1970 y 1980, las ideas monetaristas fueron cada vez más influyentes, y los principales bancos centrales como la Reserva Federal , el Banco de Inglaterra y el Bundesbank alemán siguieron oficialmente un objetivo de política monetaria de aumentar la oferta monetaria de manera estable. [51]

A partir de mediados de los años setenta y cada vez más a lo largo de las décadas siguientes, la correlación empírica entre las fluctuaciones de la oferta monetaria y los cambios en los ingresos o los precios se rompió, y aparecieron pruebas claras de que la demanda de dinero (o, equivalentemente, la velocidad) era inestable, al menos en el corto y mediano plazo, que es el horizonte temporal que es relevante para la política monetaria. Esto hizo que un objetivo monetario fuera menos útil para los bancos centrales y condujo al declive de la oferta monetaria como herramienta de política monetaria. En cambio, los bancos centrales generalmente pasaron a controlar directamente las tasas de interés, permitiendo que la oferta monetaria fluctuara para adaptarse a las fluctuaciones de la demanda de dinero. [20] Al mismo tiempo, la mayoría de los bancos centrales de los países desarrollados implementaron la meta directa de inflación como base de su política monetaria, [54] lo que deja poco espacio para un énfasis especial en la oferta monetaria. En los Estados Unidos, la estrategia de fijar objetivos sobre la oferta monetaria se intentó bajo el presidente de la Reserva Federal Paul Volcker a partir de 1979, pero se encontró que era poco práctica y luego se abandonó. [55] Según Benjamin Friedman , el número de bancos centrales que buscan activamente influir en la oferta monetaria como un elemento de su política monetaria se está reduciendo a cero. [20]

Aunque hoy en día los bancos centrales por lo general no intentan determinar la oferta monetaria, el seguimiento de los datos sobre la oferta monetaria puede desempeñar un papel en la preparación de la política monetaria como parte de una amplia gama de datos financieros y económicos que examinan los responsables de las políticas. [56] La evolución de la oferta monetaria puede contener información sobre el comportamiento de los bancos comerciales y de la postura económica general que resulta útil para juzgar los movimientos futuros, por ejemplo, en el empleo y la inflación. [57] Sin embargo, también en este sentido los datos sobre la oferta monetaria tienen un historial mixto. En los Estados Unidos, por ejemplo, el Índice Económico Líder del Conference Board originalmente incluía un componente de oferta monetaria real (M2) como uno de sus 10 indicadores líderes, pero lo eliminó del índice en 2012 después de haber determinado que había tenido un desempeño deficiente como indicador líder desde 1989. [58]

Los sistemas monetarios contemporáneos se basan en las funciones que se refuerzan mutuamente entre el dinero del banco central y el dinero de los bancos comerciales.

A principios del siglo XX, casi la totalidad de los pagos minoristas se realizaban en dinero de los bancos centrales. Con el tiempo, este monopolio pasó a ser compartido con los bancos comerciales, cuando los depósitos y su transferencia mediante cheques y giros se hicieron ampliamente aceptados. Los billetes y el dinero de los bancos comerciales se convirtieron en medios de pago totalmente intercambiables que los clientes podían utilizar según sus necesidades. Mientras que los costos de transacción en el dinero de los bancos comerciales se reducían, los instrumentos de pago sin efectivo comenzaron a utilizarse cada vez más, a expensas de los billetes.

{{cite web}}: Falta o está vacío |title=( ayuda ) [ enlace muerto permanente ]