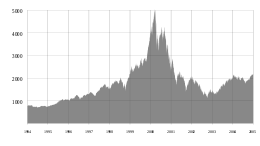

La burbuja punto-com (o boom punto-com ) fue una burbuja bursátil que se disparó a finales de los años 1990 y alcanzó su punto máximo el viernes 10 de marzo de 2000. Este período de crecimiento del mercado coincidió con la adopción generalizada de la World Wide Web e Internet , lo que dio lugar a una dispensación de capital de riesgo disponible y al rápido crecimiento de las valoraciones en las nuevas empresas punto-com . Entre 1995 y su pico en marzo de 2000, las inversiones en el índice bursátil compuesto Nasdaq aumentaron un 800%, para luego caer un 78% desde su pico en octubre de 2002, perdiendo todas sus ganancias durante la burbuja.

Durante la crisis de las puntocom , muchas empresas de compras en línea , en particular Pets.com , Webvan y Boo.com , así como varias empresas de comunicaciones, como Worldcom , NorthPoint Communications y Global Crossing , fracasaron y cerraron. [1] [2] Otras, como Lastminute.com , MP3.com y PeopleSound se mantuvieron tras su venta y adquisición por parte de compradores. Empresas más grandes como Amazon y Cisco Systems perdieron gran parte de su capitalización bursátil, y Cisco perdió el 80% del valor de sus acciones. [2] [3]

Históricamente, el auge de las puntocom puede verse como similar a una serie de otros auges inspirados en la tecnología del pasado, incluidos los ferrocarriles en la década de 1840, los automóviles a principios del siglo XX, la radio en la década de 1920, la televisión en la década de 1940, la electrónica de transistores en la década de 1950, el tiempo compartido de las computadoras en la década de 1960 y las computadoras hogareñas y la biotecnología en la década de 1980. [4]

Las bajas tasas de interés en 1998-99 facilitaron el aumento de la creación de empresas.

En 2000, la burbuja punto-com estalló y muchas empresas emergentes de esa industria cerraron tras agotar su capital de riesgo y no lograr ser rentables . [5] Sin embargo, muchas otras, en particular los minoristas en línea como eBay y Amazon , florecieron y se volvieron altamente rentables. [6] [7] Los minoristas más convencionales descubrieron que la comercialización en línea era una fuente adicional rentable de ingresos. Mientras que algunos medios de entretenimiento y noticias en línea fracasaron cuando se les acabó el capital inicial, otros persistieron y finalmente se volvieron económicamente autosuficientes. Los medios de comunicación tradicionales (editoriales de periódicos, emisoras y canales de televisión por cable en particular) también encontraron en la Web un canal adicional útil y rentable para la distribución de contenido y un medio adicional para generar ingresos por publicidad. Los sitios que sobrevivieron y finalmente prosperaron después del estallido de la burbuja tenían dos cosas en común: un plan de negocios sólido y un nicho en el mercado que era, si bien no único, particularmente bien definido y bien atendido. [ cita requerida ]

Después de la burbuja puntocom, las compañías de telecomunicaciones tenían un exceso de capacidad, ya que muchos clientes comerciales de Internet quebraron. Eso, más la inversión continua en infraestructura celular local, mantuvo bajos los costos de conectividad y ayudó a que la conectividad a Internet de alta velocidad fuera más asequible. [ cita requerida ] Durante este tiempo, un puñado de empresas encontraron el éxito desarrollando modelos comerciales que ayudaron a hacer de la World Wide Web una experiencia más atractiva. Estos incluyen sitios de reserva de aerolíneas, el motor de búsqueda de Google y su rentable enfoque de publicidad basada en palabras clave, [8] así como el sitio de subastas de eBay [6] y la tienda departamental en línea de Amazon.com . [7] El bajo precio de llegar a millones de personas en todo el mundo y la posibilidad de vender o recibir noticias de esas personas en el mismo momento en que se las contactaba, prometían derribar el dogma comercial establecido en publicidad, ventas por correo , gestión de relaciones con los clientes y muchas más áreas. La web era una nueva aplicación revolucionaria : podía reunir a compradores y vendedores no relacionados de formas fluidas y de bajo costo. Los empresarios de todo el mundo desarrollaron nuevos modelos comerciales y corrieron a su capitalista de riesgo más cercano . [9] Si bien algunos de los nuevos empresarios tenían experiencia en negocios y economía, la mayoría eran simplemente personas con ideas y no administraron la afluencia de capital con prudencia. Además, muchos planes de negocios de las puntocom se basaban en la suposición de que al utilizar Internet, evitarían los canales de distribución de las empresas existentes y, por lo tanto, no tendrían que competir con ellas; cuando las empresas establecidas con marcas sólidas desarrollaron su propia presencia en Internet, estas esperanzas se hicieron añicos y los recién llegados se quedaron tratando de entrar en mercados dominados por empresas más grandes y establecidas. [10]

La burbuja de las puntocom estalló en marzo de 2000, y el índice tecnológico NASDAQ Composite alcanzó un máximo de 5.048,62 el 10 de marzo [11] (5.132,52 intradía), más del doble de su valor de apenas un año antes. En 2001, la deflación de la burbuja estaba en pleno apogeo. La mayoría de las puntocom habían dejado de operar, tras haber gastado todo su capital de riesgo y su capital de salida a bolsa, a menudo sin obtener nunca beneficios. Pero a pesar de ello, Internet sigue creciendo, impulsada por el comercio, cantidades cada vez mayores de información en línea, conocimiento, redes sociales y acceso mediante dispositivos móviles.

El lanzamiento en 1993 de Mosaic y los navegadores web posteriores durante los años siguientes dieron a los usuarios de computadoras acceso a la World Wide Web , popularizando el uso de Internet. [12] El uso de Internet aumentó como resultado de la reducción de la " brecha digital " y los avances en conectividad, usos de Internet y educación informática. Entre 1990 y 1997, el porcentaje de hogares en los Estados Unidos que poseían computadoras aumentó del 15% al 35% a medida que la propiedad de una computadora progresó de un lujo a una necesidad. [13] Esto marcó el cambio a la Era de la Información , una economía basada en la tecnología de la información , y se fundaron muchas nuevas empresas.

Al mismo tiempo, una disminución de las tasas de interés aumentó la disponibilidad de capital. [14] La Ley de Alivio al Contribuyente de 1997 , que redujo el impuesto marginal máximo sobre las ganancias de capital en los Estados Unidos , también hizo que las personas estuvieran más dispuestas a hacer inversiones más especulativas. [15] Alan Greenspan , entonces presidente de la Reserva Federal , supuestamente impulsó las inversiones en el mercado de valores al darle un giro positivo a las valoraciones de las acciones. [16] Se esperaba que la Ley de Telecomunicaciones de 1996 diera como resultado muchas tecnologías nuevas de las que muchas personas querían beneficiarse. [17]

Como resultado de estos factores, muchos inversores estaban ansiosos por invertir, a cualquier valoración, en cualquier empresa punto-com , especialmente si tenía uno de los prefijos relacionados con Internet o un sufijo " .com " en su nombre. El capital de riesgo era fácil de conseguir. Los bancos de inversión , que se beneficiaron significativamente de las ofertas públicas iniciales (IPO), alimentaron la especulación y alentaron la inversión en tecnología. [18] Una combinación de precios de acciones en rápido aumento en el sector cuaternario de la economía y la confianza en que las empresas obtendrían ganancias futuras crearon un entorno en el que muchos inversores estaban dispuestos a pasar por alto las métricas tradicionales, como la relación precio-beneficio , y basar la confianza en los avances tecnológicos, lo que llevó a una burbuja bursátil . [16] Entre 1995 y 2000, el índice bursátil Nasdaq Composite subió un 400%. Alcanzó una relación precio-beneficio de 200, eclipsando la relación precio-beneficio máxima de 80 del Nikkei 225 japonés durante la burbuja de precios de activos japonesa de 1991. [16] En 1999, las acciones de Qualcomm aumentaron su valor en un 2.619%, otras 12 acciones de gran capitalización aumentaron su valor más del 1.000% cada una, y siete acciones de gran capitalización adicionales aumentaron su valor más del 900% cada una. Aunque el Nasdaq Composite subió un 85,6% y el S&P 500 subió un 19,5% en 1999, más acciones cayeron en valor de las que subieron, ya que los inversores vendieron acciones de empresas de crecimiento más lento para invertir en acciones de Internet. [19]

Durante el boom se produjo una cantidad sin precedentes de inversiones personales y eran habituales las historias de personas que dejaban sus trabajos para invertir en el mercado financiero. [20] Los medios de comunicación se aprovecharon del deseo del público de invertir en el mercado de valores; un artículo en The Wall Street Journal sugería que los inversores "repensaran" la "pintoresca idea" de las ganancias, [21] y la CNBC informó sobre el mercado de valores con el mismo nivel de suspenso que muchas cadenas proporcionaban a la retransmisión de eventos deportivos . [16] [22]

En el auge de la burbuja, una empresa punto-com prometedora podía convertirse en una empresa pública a través de una oferta pública inicial y recaudar una cantidad sustancial de dinero incluso si nunca había obtenido beneficios (o, en algunos casos, no había obtenido ningún ingreso material o incluso no había tenido un producto terminado). Las personas que recibieron opciones sobre acciones de sus empleados se convirtieron instantáneamente en millonarios en papel cuando sus empresas ejecutaron ofertas públicas iniciales; sin embargo, a la mayoría de los empleados se les prohibió vender acciones inmediatamente debido a los períodos de bloqueo . [18] [ página requerida ] Los empresarios más exitosos, como Mark Cuban , vendieron sus acciones o entraron en coberturas para proteger sus ganancias. Sir John Templeton vendió en corto con éxito muchas acciones de empresas punto-com en el pico de la burbuja durante lo que él llamó "locura temporal" y una "oportunidad única en la vida". Vendió en corto acciones justo antes de la expiración de los períodos de bloqueo que terminaban seis meses después de las ofertas públicas iniciales, anticipando correctamente que muchos ejecutivos de empresas punto-com venderían acciones lo antes posible, y que la venta a gran escala haría bajar los precios de las acciones. [23] [24]

La mayoría de las empresas punto-com sufrieron pérdidas operativas netas debido a que gastaron mucho en publicidad y promociones para aprovechar los efectos de red y aumentar su cuota de mercado o su presencia en el mercado lo más rápido posible, utilizando los lemas "hazte grande rápido" y "hazte grande o te perderás". Estas empresas ofrecían sus servicios o productos de forma gratuita o con descuento con la expectativa de que podrían generar suficiente conocimiento de marca para cobrar tarifas rentables por sus servicios en el futuro. [25] [26]

La mentalidad de “crecimiento por encima de las ganancias” y el aura de invencibilidad de la “ nueva economía ” llevaron a algunas empresas a realizar gastos desmedidos en instalaciones empresariales elaboradas y vacaciones de lujo para sus empleados. Con motivo del lanzamiento de un nuevo producto o sitio web, una empresa organizaba un evento costoso llamado fiesta punto-com . [27] [28]

En los cinco años posteriores a la entrada en vigor de la Ley de Telecomunicaciones de Estados Unidos de 1996 , las empresas de equipos de telecomunicaciones invirtieron más de 500.000 millones de dólares, financiados principalmente con deuda, en tender cables de fibra óptica, añadir nuevos conmutadores y construir redes inalámbricas. [17] En muchas zonas, como el Corredor Tecnológico Dulles en Virginia, los gobiernos financiaron infraestructura tecnológica y crearon leyes comerciales e impositivas favorables para alentar a las empresas a expandirse. [29] El crecimiento de la capacidad superó ampliamente el crecimiento de la demanda. [17] Las subastas de espectro para 3G en el Reino Unido en abril de 2000, dirigidas por el Ministro de Hacienda Gordon Brown , recaudaron 22.500 millones de libras esterlinas. [30] En Alemania, en agosto de 2000, las subastas recaudaron 30.000 millones de libras esterlinas. [31] [32] Una subasta de espectro 3G en los Estados Unidos en 1999 tuvo que volver a realizarse cuando los ganadores incumplieron sus ofertas de 4.000 millones de dólares. La nueva subasta generó un beneficio neto del 10% de los precios de venta originales. [33] [34] Cuando la financiación se volvió difícil de encontrar cuando estalló la burbuja, los altos índices de deuda de estas empresas llevaron a la quiebra . [35] Los inversores en bonos recuperaron poco más del 20% de sus inversiones. [36] Sin embargo, varios ejecutivos de telecomunicaciones vendieron acciones antes del colapso, incluidos Philip Anschutz , que cosechó 1.900 millones de dólares, Joseph Nacchio , que cosechó 248 millones de dólares, y Gary Winnick , que vendió acciones por valor de 748 millones de dólares. [37]

A medida que se acercaba el cambio de la década de 2000, el gasto en tecnología era volátil, ya que las empresas se preparaban para el problema del año 2000. Existían preocupaciones de que los sistemas informáticos tendrían problemas para cambiar sus sistemas de reloj y calendario de 1999 a 2000, lo que podría desencadenar problemas sociales o económicos más amplios, pero prácticamente no hubo impacto ni interrupción debido a una preparación adecuada. [38] El gasto en marketing también alcanzó nuevas alturas para el sector: dos empresas punto-com compraron espacios publicitarios para el Super Bowl XXXIII , y 17 empresas punto-com compraron espacios publicitarios al año siguiente para el Super Bowl XXXIV . [39]

El 10 de enero de 2000, America Online , liderada por Steve Case y Ted Leonsis , anunció una fusión con Time Warner , liderada por Gerald M. Levin . La fusión fue la más grande hasta la fecha y fue cuestionada por muchos analistas. [40] Luego, el 30 de enero de 2000, 12 anuncios de los 61 anuncios para el Super Bowl XXXIV fueron comprados por empresas punto-com (las fuentes indican que el rango va desde 12 hasta 19 empresas dependiendo de la definición de empresa punto-com ). En ese momento, el costo de un comercial de 30 segundos era de entre $1.9 millones y $2.2 millones. [41] [42]

Mientras tanto, Alan Greenspan , entonces presidente de la Reserva Federal , aumentó las tasas de interés varias veces; muchos creen que estas acciones provocaron el estallido de la burbuja puntocom. Sin embargo, según Paul Krugman , "no aumentó las tasas de interés para frenar el entusiasmo del mercado; ni siquiera intentó imponer requisitos de margen a los inversores del mercado de valores. En cambio, [se alega] que esperó hasta que la burbuja estalló, como sucedió en 2000, y luego trató de limpiar el desastre después". [43] El autor y comentarista financiero E. Ray Canterbery estuvo de acuerdo con la crítica de Krugman. [44]

El viernes 10 de marzo de 2000, el índice bursátil NASDAQ Composite alcanzó un máximo de 5.048,62. [45] Sin embargo, el 13 de marzo de 2000, la noticia de que Japón había entrado una vez más en recesión desencadenó una ola de ventas global que afectó desproporcionadamente a las acciones tecnológicas. [46] Poco después, Yahoo! y eBay finalizaron las negociaciones de fusión y el Nasdaq cayó un 2,6%, pero el S&P 500 subió un 2,4% a medida que los inversores pasaron de las acciones tecnológicas de buen rendimiento a las acciones establecidas de bajo rendimiento. [47]

El 20 de marzo de 2000, Barron's publicó un artículo de portada titulado "Burning Up; Warning: Internet companies are running out of cash—fast", que predecía la inminente quiebra de muchas empresas de Internet. [48] Esto llevó a muchas personas a repensar sus inversiones. Ese mismo día, MicroStrategy anunció una reexpresión de ingresos debido a prácticas contables agresivas. El precio de sus acciones, que había subido de $7 por acción a $333 por acción en un año, cayó $140 por acción, o 62%, en un día. [49] Al día siguiente, la Reserva Federal subió las tasas de interés, lo que llevó a una curva de rendimiento invertida , aunque las acciones subieron temporalmente. [50]

De manera tangencial a toda esta especulación, el juez Thomas Penfield Jackson emitió sus conclusiones de derecho en el caso de Estados Unidos contra Microsoft Corp. (2001) y dictaminó que Microsoft era culpable de monopolización y venta vinculada en violación de la Ley Antimonopolio Sherman . Esto llevó a una caída del 15% en un día en el valor de las acciones de Microsoft y una caída de 350 puntos, o el 8%, en el valor del Nasdaq. Mucha gente vio las acciones legales como malas para la tecnología en general. [51] Ese mismo día, Bloomberg News publicó un artículo ampliamente leído que decía: "Es hora, por fin, de prestar atención a los números". [52]

El viernes 14 de abril de 2000, el índice Nasdaq Composite cayó un 9%, poniendo fin a una semana en la que cayó un 25%. Los inversores se vieron obligados a vender acciones antes del Tax Day , la fecha de vencimiento para pagar impuestos sobre las ganancias obtenidas en el año anterior. [53] En junio de 2000, las empresas punto-com se vieron obligadas a reevaluar su gasto en campañas publicitarias. [54] El 9 de noviembre de 2000, Pets.com , una empresa muy publicitada que tenía el respaldo de Amazon.com, cerró sólo nueve meses después de completar su IPO. [55] [56] En ese momento, la mayoría de las acciones de Internet habían disminuido en valor en un 75% desde sus máximos, eliminando $ 1,755 billones en valor. [57] En enero de 2001, sólo tres empresas punto-com compraron espacios publicitarios durante el Super Bowl XXXV . [58] Los ataques del 11 de septiembre aceleraron la caída del mercado de valores. [59] La confianza de los inversores se vio aún más erosionada por varios escándalos contables y las quiebras resultantes, incluido el escándalo de Enron en octubre de 2001, el escándalo de WorldCom en junio de 2002, [60] y el escándalo de Adelphia Communications Corporation en julio de 2002. [61]

Al final de la caída del mercado de valores de 2002 , las acciones habían perdido 5 billones de dólares en capitalización de mercado desde el pico. [62] En su punto más bajo el 9 de octubre de 2002, el NASDAQ-100 había caído a 1.114, un 78% menos que su pico. [63] [64]

Cuando el capital de riesgo ya no estuvo disponible, la mentalidad operativa de los ejecutivos e inversores cambió por completo. La vida útil de una empresa punto-com se medía por su tasa de quema , la velocidad a la que gastaba su capital existente. Muchas empresas punto-com se quedaron sin capital y entraron en liquidación . Las industrias de apoyo, como la publicidad y el transporte marítimo, redujeron sus operaciones a medida que caía la demanda de servicios. Sin embargo, muchas empresas pudieron soportar la crisis; el 48% de las empresas punto-com sobrevivieron hasta 2004, aunque con valoraciones más bajas. [25]

Varias empresas y sus ejecutivos, incluidos Bernard Ebbers , Jeffrey Skilling y Kenneth Lay , fueron acusados o condenados por fraude por mal uso del dinero de los accionistas, y la Comisión de Bolsa y Valores de Estados Unidos impuso grandes multas a empresas de inversión, incluidas Citigroup y Merrill Lynch, por engañar a los inversores. [65]

Después de sufrir pérdidas, los inversores minoristas trasladaron sus carteras de inversión a posiciones más cautelosas. [66] Los foros populares de Internet que se centraban en acciones de alta tecnología , como Silicon Investor , Yahoo! Finance y The Motley Fool , perdieron uso significativamente. [67]

Los despidos de programadores provocaron un exceso de oferta laboral. La matrícula universitaria para carreras relacionadas con la informática se redujo notablemente. [68] [69] Las sillas Aeron , que se vendían a 1.100 dólares cada una, fueron liquidadas en masa. [70]

A medida que el crecimiento del sector tecnológico se estabilizó, las empresas se consolidaron; algunas, como Amazon.com , eBay , Nvidia y Google ganaron participación de mercado y llegaron a dominar sus respectivos campos. Las empresas públicas más valiosas ahora están generalmente en el sector tecnológico.

En un libro de 2015, el capitalista de riesgo Fred Wilson , que financió muchas empresas punto-com y perdió el 90% de su patrimonio neto cuando estalló la burbuja, dijo sobre la burbuja punto-com:

Un amigo mío tiene una frase muy buena: "Nunca se ha construido nada importante sin una exuberancia irracional ". Lo que quiere decir que se necesita algo de esta manía para que los inversores abran sus carteras y financien la construcción de los ferrocarriles, la industria automovilística, la aeroespacial o lo que sea. Y en este caso, gran parte del capital invertido se perdió, pero también gran parte se invirtió en una red troncal de alto rendimiento para Internet, en un montón de software que funciona, en bases de datos y en estructuras de servidores. Todo eso ha permitido lo que tenemos hoy, que ha cambiado nuestras vidas... eso es lo que ha creado toda esta manía especulativa. [71]