Un impuesto al valor de la tierra ( LVT ) es un gravamen sobre el valor de la tierra sin tener en cuenta los edificios , la propiedad personal y otras mejoras en ella. [1] Algunos economistas están a favor del LVT, argumentando que no causa ineficiencia económica y ayuda a reducir la desigualdad económica . [2] Un impuesto al valor de la tierra es un impuesto progresivo , en el sentido de que la carga fiscal recae sobre los propietarios de la tierra, porque la propiedad de la tierra está correlacionada con la riqueza y los ingresos. [3] [4] El impuesto al valor de la tierra ha sido denominado "el impuesto perfecto" y la eficiencia económica de un impuesto al valor de la tierra ha sido aceptada desde el siglo XVIII. [1] [5] [6] Los economistas desde Adam Smith y David Ricardo han defendido este impuesto porque no daña la actividad económica y fomenta el desarrollo sin subsidios.

El LVT está asociado con Henry George , cuya ideología se conoció como georgismo . George sostuvo que gravar el valor de la tierra es la fuente más lógica de ingresos públicos porque la oferta de tierra es fija y porque las mejoras de la infraestructura pública se reflejarían en (y por lo tanto se pagarían con) el aumento del valor de la tierra. [7]

En la actualidad, se aplica un impuesto al valor de la tierra de baja tasa en Dinamarca , [8] Estonia , Lituania , [9] Rusia , [10] Singapur , [11] y Taiwán ; [12] también se ha aplicado en menor medida en partes de Australia , Alemania , México ( Mexicali ) y los Estados Unidos (por ejemplo, Pensilvania [13] ).

También se conoce como impuesto sobre el valor de la ubicación , impuesto sobre la valoración de puntos , impuesto sobre la valoración del sitio , impuesto de tasa dividida o impuesto sobre el valor del sitio .

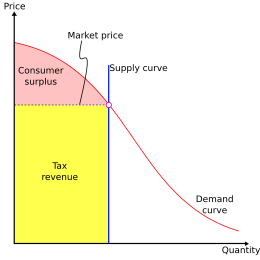

La mayoría de los impuestos distorsionan las decisiones económicas y desincentivan la actividad económica beneficiosa. [14] Por ejemplo, los impuestos a la propiedad desincentivan la construcción, el mantenimiento y la reparación porque los impuestos aumentan con las mejoras. El IVT no se basa en cómo se utiliza la tierra. Debido a que la oferta de tierra es esencialmente fija , las rentas de la tierra dependen de lo que los inquilinos están dispuestos a pagar, en lugar de los gastos del propietario. Por lo tanto, si los propietarios trasladaran el IVT a los inquilinos, estos podrían mudarse o alquilar espacios más pequeños antes de absorber el aumento del alquiler. [15]

Los ocupantes del terreno se benefician de las mejoras que se realizan en los alrededores del terreno. Dichas mejoras desplazan la curva de demanda agregada de los inquilinos hacia la derecha (pagarán más). Los propietarios se benefician de la competencia de precios entre los inquilinos; el único efecto directo del IVT en este caso es reducir la cantidad de beneficio social que los titulares de los títulos obtienen de forma privada en forma de precio del terreno.

Se dice que el impuesto sobre el valor de la tierra está justificado por razones económicas porque no desalienta la producción, no distorsiona los mercados ni crea de otro modo pérdidas irrecuperables . El impuesto sobre el valor de la tierra puede incluso tener pérdidas irrecuperables negativas (beneficios sociales), en particular cuando mejora el uso de la tierra. [16] El economista William Vickrey creía que:

"eliminar casi todos los impuestos comerciales, incluidos los impuestos a la propiedad sobre mejoras, exceptuando únicamente los impuestos que reflejan el costo social marginal de los servicios públicos prestados a actividades específicas, y reemplazarlos con impuestos sobre los valores de los sitios, mejoraría sustancialmente la eficiencia económica de la jurisdicción". [17]

La eficacia del LVT se ha observado en la práctica. [18] Fred Foldvary afirmó que el LVT desalienta la tenencia especulativa de tierras porque el impuesto refleja los cambios en el valor de la tierra (hacia arriba y hacia abajo), alentando a los propietarios a desarrollar o vender parcelas vacías o infrautilizadas que tienen una gran demanda. Foldvary afirmó que el LVT aumenta la inversión en áreas deterioradas del centro de la ciudad porque las mejoras no provocan aumentos de impuestos. Esto, a su vez, reduce el incentivo para construir en sitios remotos y, por lo tanto, reduce la expansión urbana . [19] Por ejemplo, el LVT de Harrisburg, Pensilvania, ha estado en funcionamiento desde 1975. Esta política fue acreditada por el alcalde Stephen R. Reed por reducir el número de estructuras vacías en el centro de la ciudad de alrededor de 4.200 en 1982 a menos de 500. [20]

Se podría decir que el LVT es un ecoimpuesto porque desalienta el desperdicio de ubicaciones privilegiadas, que son un recurso finito. [21] [22] [23] Muchos planificadores urbanos afirman que el LVT es un método eficaz para promover el desarrollo orientado al tránsito . [24] [25]

El valor de la tierra refleja el valor que puede proporcionar a lo largo del tiempo. Este valor se puede medir por la renta que recibe una parcela de tierra en el mercado. El valor actual de la renta es la base para los precios de la tierra. Un impuesto al valor de la tierra (LVT) reducirá la renta que recibe el terrateniente y, por lo tanto, disminuirá el precio de la tierra, manteniendo todo lo demás constante. [ cita requerida ] La renta cobrada por la tierra también puede disminuir como resultado de ganancias de eficiencia si los especuladores dejan de acaparar tierras no utilizadas. [ cita requerida ]

Las burbujas inmobiliarias dirigen los ahorros hacia actividades de búsqueda de rentas en lugar de otras inversiones y pueden contribuir a las recesiones . Los defensores de los derechos inmobiliarios sostienen que el impuesto sobre la renta reduce el elemento especulativo en los precios de la tierra, dejando así más dinero para la inversión de capital productivo. [26]

En niveles suficientemente altos, el IVT haría que los precios de los bienes raíces cayeran al gravar las rentas de la tierra que de otro modo se "capitalizarían" en el precio de los bienes raíces. También alienta a los propietarios de tierras a vender o desarrollar lugares que no están utilizando. Esto podría hacer que algunos propietarios de tierras, especialmente los propietarios puros, se resistan a las altas tasas de impuesto al valor de la tierra. Los propietarios de tierras a menudo poseen una influencia política significativa, lo que puede ayudar a explicar la limitada difusión de los impuestos al valor de la tierra hasta ahora. [27]

Un impuesto al valor de la tierra tiene efectos fiscales progresivos , ya que lo pagan los propietarios de tierras valiosas, que tienden a ser los ricos, y dado que la cantidad de tierra es fija, la carga fiscal no se puede trasladar en forma de rentas más altas o salarios más bajos a los inquilinos, consumidores o trabajadores. [3] [4]

Existen varios problemas prácticos que complican la implementación del sistema LVT. En particular, debe:

Para aplicar un impuesto sobre el valor de la propiedad es necesario realizar una tasación y un registro de título. En una opinión de la Corte Suprema de los Estados Unidos de 1796, el juez William Paterson dijo que dejar el proceso de tasación en manos de los tasadores causaría complejidades burocráticas, así como procedimientos no uniformes. [28] Posteriormente, Murray Rothbard planteó preocupaciones similares, afirmando que ningún gobierno puede tasar de manera justa el valor, que solo puede determinarse mediante un mercado libre . [29]

En comparación con las valoraciones modernas de impuestos a la propiedad, las valoraciones de terrenos involucran menos variables y tienen gradientes más suaves que las valoraciones que incluyen mejoras. Esto se debe a la variación del diseño y la calidad de los edificios. Las técnicas estadísticas modernas han mejorado el proceso; en los años 1960 y 1970, se introdujo el análisis multivariable como una herramienta de evaluación. [30] Por lo general, un proceso de valoración de este tipo comienza con una medición de los terrenos más y menos valiosos dentro del área de impuestos. Luego se identifican algunos sitios de valor intermedio y se utilizan como valores de "histórico". Otros valores se interpolan entre los valores de hito. Luego, los datos se cotejan en una base de datos, [31] se "suavizan" y se mapean utilizando un sistema de información geográfica (SIG). Por lo tanto, incluso si la valoración inicial es difícil, una vez que el sistema está en uso, las valoraciones sucesivas se vuelven más fáciles.

En el contexto del IVT como impuesto único (que reemplaza a todos los demás impuestos), algunos han argumentado que el IVT por sí solo no puede generar suficientes ingresos fiscales . [32] Sin embargo, la presencia de otros impuestos puede reducir los valores de la tierra y, por lo tanto, los ingresos que se pueden obtener de ellos. Los fisiócratas argumentaron que todos los demás impuestos en última instancia se producen a expensas de los valores de alquiler de la tierra. La mayoría de los sistemas IVT modernos funcionan junto con otros impuestos y, por lo tanto, solo reducen su impacto sin eliminarlos. Los impuestos a la tierra que son más altos que el excedente de alquiler (la renta total de la tierra para ese período de tiempo) darían como resultado el abandono de la tierra . [33]

En algunos países, el impuesto sobre la renta es poco práctico debido a la incertidumbre en cuanto a los títulos de propiedad y la tenencia de la tierra . Por ejemplo, una parcela de tierra de pastoreo puede ser propiedad comunal de los habitantes de una aldea y administrada por los ancianos de la aldea. La tierra en cuestión tendría que estar en manos de un fideicomiso o de un organismo similar a efectos fiscales. Si el gobierno no puede definir con precisión los límites de propiedad y determinar quiénes son los propietarios adecuados, no puede saber a quién cobrar el impuesto. En muchos países en desarrollo no hay títulos claros de propiedad. [34] En los países africanos con un registro de tierras imperfecto, los límites pueden estar mal medidos y el propietario puede ser desconocido. [35]

El propietario de un terreno baldío en una ciudad próspera debe pagar un impuesto y racionalmente percibiría la propiedad como una responsabilidad financiera, lo que lo alentaría a utilizar el terreno para cubrir el impuesto. El impuesto al valor de la tierra elimina los incentivos financieros para mantener terrenos no utilizados solo por la apreciación del precio, lo que hace que haya más tierra disponible para usos productivos. El impuesto al valor de la tierra crea un incentivo para convertir estos sitios en usos privados más intensivos o en propósitos públicos.

El precio de venta de un bien que se encuentra fijo en la oferta, como la tierra, no cambia si se grava con un impuesto. En cambio, el precio de los bienes manufacturados puede aumentar en respuesta a un aumento de los impuestos, porque el mayor costo reduce la cantidad de unidades que los oferentes están dispuestos a vender al precio original. El aumento de precio es la forma en que el fabricante traslada una parte del impuesto a los consumidores. [3] Sin embargo, si los ingresos provenientes del IVT se utilizan para reducir otros impuestos o para proporcionar una inversión pública valiosa, pueden hacer que los precios de la tierra aumenten como resultado de una mayor productividad, en una cantidad mayor que la que el IVT eliminó.

La incidencia del impuesto a la tierra recae completamente sobre los propietarios, aunque los sectores empresariales que prestan servicios a los propietarios se ven afectados indirectamente. En algunas economías, el 80 por ciento de los préstamos bancarios financian bienes raíces, y una gran parte de ellos se destinan a tierras. [36] La menor demanda de especulación inmobiliaria podría reducir la cantidad de crédito bancario en circulación.

Si bien es poco probable que los propietarios de tierras puedan cobrar alquileres más altos para compensar el IVT, la eliminación de otros impuestos puede aumentar los alquileres, ya que esto puede afectar la demanda de tierras. [37] [38]

Suponiendo que la demanda es constante, un aumento del espacio construido reduce el costo de las mejoras en el terreno, como las casas. El traslado de los impuestos a la propiedad de las mejoras al terreno fomenta el desarrollo. La ocupación de espacios urbanos infrautilizados es una práctica común para reducir la expansión urbana .

El IVT es menos vulnerable a la evasión fiscal , ya que la tierra no se puede ocultar ni trasladar al exterior y los títulos se identifican fácilmente, ya que están registrados ante el público. [39] Las valoraciones del valor de la tierra suelen considerarse información pública, que está disponible a pedido. La transparencia reduce la evasión fiscal. [40]

La tierra adquiere un valor de escasez debido a las necesidades competitivas de espacio. El valor de la tierra generalmente no debe nada al propietario y todo al entorno. [41]

La Iglesia Católica afirma en su principio de " destino universal de los bienes " de 1967:

Es sabido que los Padres de la Iglesia han establecido en términos muy claros los deberes de los ricos hacia los pobres. Como decía san Ambrosio : «No regaláis al pobre lo que es vuestro, sino que le devolvéis lo que es suyo. Os apropiáis de cosas que están destinadas al uso común de todos. La tierra es de todos, no de los ricos» [42] .

— Papa Pablo VI , Populorum Progressio (1967)

Además, la Iglesia sostiene que las autoridades civiles tienen el derecho y el deber de regular el ejercicio legítimo del derecho de propiedad en aras del bien común, incluido el derecho a los impuestos. [43]

.jpg/440px-Everybody_works_but_the_vacant_lot_(cropped).jpg)

El IVT considera el efecto de la ubicación sobre el valor del terreno y de las mejoras realizadas en terrenos vecinos, como la proximidad a carreteras y obras públicas. El IVT es la implementación más pura del principio de finanzas públicas conocido como recuperación de plusvalías . [44]

Un proyecto de obras públicas puede aumentar el valor de la tierra y, por lo tanto, aumentar los ingresos del IVT. Se podría argumentar que las mejoras públicas deberían ser pagadas por los propietarios de tierras que se benefician de ellas. [45] Por lo tanto, el IVT captura el valor de la tierra de la riqueza creada socialmente, lo que permite una reducción del impuesto sobre la riqueza creada privadamente (no relacionada con la tierra). [46]

El IVT es generalmente un impuesto progresivo, en el que los que tienen mayores recursos pagan más, [4] [47] en el sentido de que la propiedad de la tierra se correlaciona con el ingreso [48] y los propietarios no pueden trasladar la carga impositiva a los inquilinos. [49] El IVT generalmente reduce la desigualdad económica , elimina los incentivos para el mal uso de los bienes raíces y reduce la vulnerabilidad de las economías a los auges y caídas del mercado inmobiliario. [50]

Las filosofías y conceptos que sustentan el impuesto sobre el valor de la tierra se discutieron en la antigüedad, y surgieron de los impuestos sobre el rendimiento de los cultivos . Por ejemplo, los Rishis de la antigua India afirmaban que la tierra debería ser de propiedad común y que la tierra no cultivada debería producir el mismo impuesto que la tierra productiva. "La tierra... es común a todos los seres que disfrutan del fruto de su propio trabajo; pertenece... a todos por igual"; por lo tanto, "debería quedar algo para todos". Apastamba dijo: "Si una persona que posee tierra no se esfuerza y, por lo tanto, no produce ningún producto, se le obligará, si es rico, a pagar lo que debería haber producido". [51]

Mencio [52] fue un filósofo chino (alrededor del 300 a. C.) que abogó por la eliminación de impuestos y aranceles, para ser reemplazados por la recaudación pública de rentas de tierras urbanas: "En los mercados, cobrad rentas de tierras, pero no impongréis impuestos a los bienes". [53]

Durante la Edad Media, en Occidente, el primer sistema regular y permanente de impuestos a la tierra se basaba en una unidad de tierra conocida como hide . El hide era originalmente la cantidad de tierra suficiente para mantener a una familia. Más tarde pasó a estar sujeto a un impuesto a la tierra conocido como "geld". [54]

Los fisiócratas eran un grupo de economistas que creían que la riqueza de las naciones se derivaba únicamente del valor de la tierra , la agricultura o el desarrollo de la tierra . Antes de la Revolución Industrial , esto era aproximadamente correcto. La fisiocracia es una de las escuelas de economía de la "modernidad temprana" . Los fisiócratas exigían la abolición de todos los impuestos existentes, el libre comercio completamente y un impuesto único sobre la tierra. [55] No distinguían entre el valor intrínseco de la tierra y la renta de la tierra. [56] Sus teorías se originaron en Francia y fueron más populares durante la segunda mitad del siglo XVIII. El movimiento estuvo particularmente dominado por Anne Robert Jacques Turgot (1727-1781) y François Quesnay (1694-1774). [57] Influyó en estadistas contemporáneos, como Charles Alexandre de Calonne . Los fisiócratas fueron muy influyentes en la historia temprana de los impuestos sobre el valor de la tierra en los Estados Unidos .

Thomas Paine , un participante del Movimiento Radical , sostuvo en su panfleto Justicia Agraria que todos los ciudadanos deberían recibir 15 libras a los 21 años "como compensación en parte por la pérdida de su herencia natural por la introducción del sistema de propiedad de la tierra". "Los hombres no hicieron la tierra. Es sólo el valor de las mejoras, y no la tierra en sí, lo que es propiedad individual. Cada propietario debe a la comunidad una renta por la tierra que posee". [58] Esta propuesta fue el origen del dividendo ciudadano defendido por el geolibertarismo . Thomas Spence defendió una propuesta similar, excepto que la renta de la tierra se distribuiría equitativamente cada año independientemente de la edad. [59]

Adam Smith, en su libro de 1776 La riqueza de las naciones , fue el primero en analizar rigurosamente los efectos de un impuesto al valor de la tierra, señalando que no dañaría la actividad económica ni aumentaría los alquileres contractuales.

Las rentas del suelo son un tema de tributación aún más apropiado que el alquiler de las casas. Un impuesto sobre las rentas del suelo no aumentaría los alquileres de las casas. Recaería totalmente sobre el propietario de la renta del suelo, que actúa siempre como un monopolista y exige la mayor renta que puede obtener por el uso de su suelo. Se puede obtener más o menos por ella según que los competidores sean más ricos o más pobres, o puedan permitirse satisfacer su capricho por un terreno determinado a un costo mayor o menor. En todos los países, el mayor número de competidores ricos se encuentra en la capital, y es, por lo tanto, allí donde siempre se encuentran las rentas del suelo más altas. Como la riqueza de esos competidores no aumentaría en modo alguno con un impuesto sobre las rentas del suelo, probablemente no estarían dispuestos a pagar más por el uso del suelo. Poco importaría si el impuesto lo pagara el habitante o el propietario del suelo. Cuanto más estuviera obligado a pagar el habitante por el impuesto, menos inclinado estaría a pagar por el suelo; de modo que el pago final del impuesto recaería íntegramente sobre el propietario de la renta del suelo.

— Adam Smith, La riqueza de las naciones, Libro V, Capítulo 2, Artículo I: Impuestos sobre el alquiler de las casas

Henry George (2 de septiembre de 1839 - 29 de octubre de 1897) fue quizás el defensor más famoso de la recuperación de las rentas de la tierra para fines públicos. Periodista, político y economista político , abogó por un " impuesto único " sobre la tierra que eliminaría la necesidad de todos los demás impuestos. George articuló por primera vez la propuesta en Our Land and Land Policy (1871). [60] Más tarde, en su obra más vendida Progress and Poverty (1879), George argumentó que debido a que el valor de la tierra depende de las cualidades naturales combinadas con la actividad económica de las comunidades, incluidas las inversiones públicas, la renta económica de la tierra era la mejor fuente de ingresos fiscales. [7] Este libro influyó significativamente en la tributación de la tierra en los Estados Unidos y otros países, incluida Dinamarca, que continúa con el grundskyld ('impuesto sobre el terreno') como un componente clave de su sistema tributario. [8] La filosofía de que las rentas de los recursos naturales deben ser capturadas por la sociedad ahora se conoce a menudo como georgismo . Su relevancia para las finanzas públicas está respaldada por el teorema de Henry George .

Después de la Restauración Meiji de 1868 en Japón, se emprendió una reforma del impuesto a la tierra . El impuesto a la tierra se implementó a partir de 1873. En 1880, se habían superado los problemas iniciales con la valuación y la oposición rural y comenzó una rápida industrialización. [61]

En el Reino Unido , el LVT fue una parte importante de la plataforma del Partido Liberal durante la primera parte del siglo XX. David Lloyd George y HH Asquith propusieron "liberar la tierra que desde esta misma hora está encadenada con las cadenas del feudalismo". [62] También fue defendido por Winston Churchill al principio de su carrera. [63] El Partido Liberal moderno (que no debe confundirse con los Demócratas Liberales , que son los herederos del Partido Liberal anterior y que ofrecen cierto apoyo a la idea) [64] sigue comprometido con una forma local de LVT, [65] al igual que el Partido Verde de Inglaterra y Gales [66] y los Verdes Escoceses . [67]

El presupuesto laborista de 1931 incluía un LVT, pero antes de que entrara en vigor fue derogado por el gobierno nacional dominado por los conservadores que le siguió. [68]

La autoridad local, bajo el liderazgo de Herbert Morrison , intentó introducir el LVT en el condado administrativo de Londres en el Parlamento de 1938-1939, bajo el nombre de Proyecto de Ley de Tasación de Londres (Valores del Sitio). Aunque fracasó, detalló la legislación para la implementación de un sistema de LVT mediante una tasación anual del valor. [69]

Después de 1945, el Partido Laborista adoptó la política, en contra de una oposición sustancial, de cobrar el "valor de desarrollo": el aumento en el precio de la tierra que surge del consentimiento de planificación. [ cita requerida ] Esta fue una de las disposiciones de la Ley de Planificación Urbana y Rural de 1947 , pero fue derogada cuando el gobierno laborista perdió el poder en 1951. [ cita requerida ]

En los últimos tiempos, importantes figuras del Partido Laborista han abogado por un LVT, en particular Andy Burnham en su campaña de liderazgo de 2010, el ex líder de la oposición Jeremy Corbyn y el Ministro de Hacienda en la Sombra John McDonnell . [ cita requerida ]

La República de China fue una de las primeras jurisdicciones en implementar un sistema de pago por valor de terrenos, especificado en su constitución. Sun Yat-Sen aprendió sobre el sistema de pago por valor de terrenos en la concesión de la bahía de Kiautschou , que lo implementó con éxito, lo que trajo consigo mayor riqueza y estabilidad financiera a la colonia. La República de China luego implementaría el sistema de pago por valor de terrenos en granjas, y luego lo implementaría en áreas urbanas debido a su éxito. [70]

Alfred Marshall argumentó a favor de una "tasa de aire fresco", un impuesto que se cobraría a los propietarios de tierras urbanas y que se aplicaría sobre el valor de las tierras urbanas causado por la concentración de población . [71] Esa tasa general debería destinarse a crear pequeñas áreas verdes en medio de densos distritos industriales y a preservar grandes áreas verdes entre diferentes ciudades y entre diferentes suburbios que tienden a fusionarse . Esta idea influyó en las ideas de Arthur Pigou, discípulo de Marshall, sobre la imposición de impuestos a las externalidades negativas. [72]

Pigou escribió un ensayo a favor del impuesto sobre el valor de la tierra, llamándolo "un objeto excepcionalmente bueno para la tributación". Sus opiniones fueron interpretadas como un apoyo al Presupuesto Popular de Lloyd George . [73]

Paul Samuelson apoyó el impuesto sobre el valor de la tierra. "Nuestra sociedad ideal considera esencial establecer una renta sobre la tierra como una forma de maximizar el consumo total disponible para la sociedad... La renta pura de la tierra tiene la naturaleza de un 'excedente' que puede gravarse fuertemente sin distorsionar los incentivos de producción o la eficiencia. Un impuesto sobre el valor de la tierra puede denominarse 'el impuesto útil sobre el excedente de tierra medido'".

Milton Friedman afirmó: “En cierto sentido, todos los impuestos son antagónicos a la libre empresa, y sin embargo, necesitamos impuestos… Así que la pregunta es: ¿cuáles son los impuestos menos malos? En mi opinión, el impuesto menos malo es el impuesto a la propiedad sobre el valor no mejorado de la tierra, el argumento de Henry George de hace muchos, muchos años”. [74]

Paul Krugman estuvo de acuerdo en que el impuesto sobre la renta es eficiente, pero cuestionó si se lo debería considerar un impuesto único, ya que creía que no sería suficiente por sí solo, excluyendo los impuestos sobre las rentas de los recursos naturales y otros impuestos georgistas, para financiar un estado de bienestar. "Lo crea o no, los modelos de economía urbana en realidad sugieren que la tributación georgista sería el enfoque correcto al menos para financiar el crecimiento de la ciudad. Pero yo diría simplemente: no creo que se pueda recaudar suficiente dinero para hacer funcionar un estado de bienestar moderno gravando la tierra [solamente]". [75]

Joseph Stiglitz , al formular el teorema de Henry George, escribió que "Henry George no sólo tenía razón al afirmar que un impuesto a la tierra no es distorsionante, sino que en una sociedad igualitaria... el impuesto a la tierra recauda los ingresos suficientes para financiar el nivel (óptimamente elegido) de gasto gubernamental". [76]

Michael Hudson es un defensor de la imposición de impuestos sobre la renta, especialmente sobre la renta de la tierra. "... políticamente, la imposición de impuestos sobre la renta económica se ha convertido en la bestia negra del globalismo neoliberal. Es lo que más temen los propietarios y los rentistas , ya que la tierra, los recursos del subsuelo y los monopolios naturales superan con creces al capital industrial en magnitud. Lo que en las estadísticas aparece a primera vista como 'ganancia' resulta, al examinarlo, ser renta ricardiana o 'económica'".

Rick Falkvinge propuso un "estado simplificado sin impuestos" donde el estado es dueño de toda la tierra que puede defender de otros estados y arrienda esta tierra a la gente a precios de mercado. [77]

Fred Foldvary , un economista austríaco, ha expresado su apoyo a la teoría de los ciclos económicos y ha integrado los modelos georgistas y austríacos en su teoría del ciclo económico. "La macroeconomía convencional carece de una explicación justificada del ciclo económico principal, mientras que las escuelas georgistas austríaca y geoeconómica tienen teorías incompletas. Una síntesis geoaustriaca, en cambio, proporciona una teoría potente y coherente con los ciclos históricos y con explicaciones sobre las causas fundamentales". [78]

En Australia, los impuestos territoriales son cobrados por los estados. Los umbrales de exención varían, al igual que las tasas impositivas y otras normas.

En Nueva Gales del Sur , el impuesto estatal sobre la tierra exime las tierras agrícolas y las residencias principales y existe un umbral impositivo. La determinación del valor de la tierra a efectos fiscales es responsabilidad del Valuador General. [79] En Victoria , el umbral del impuesto sobre la tierra es300.000 dólares sobre el valor total de todas las propiedades victorianas que posea una persona el 31 de diciembre de cada año y gravadas a una tasa progresiva. La residencia principal, las tierras de producción primaria y las tierras utilizadas por una organización benéfica están exentas del impuesto territorial. [80] En Tasmania, el umbral es$25,000 y la fecha de auditoría es el 1 de julio. Entre$25,000 y$350,000 la tasa impositiva es del 0,55% y más$350,000 es el 1,5%. [81] En Queensland , el umbral para las personas es$600.000 y350.000 dólares para otras entidades, y la fecha de auditoría es el 30 de junio. [82] En Australia del Sur, el umbral es$332.000 y gravado a una tasa progresiva, la fecha de auditoría es el 30 de junio. [83]

En términos de ingresos, los impuestos a la propiedad representan el 4,5% de la tributación total en Australia. [84] Un informe gubernamental [85] de 1986 para Brisbane, Queensland, abogó por un IVT.

La Revisión Fiscal Henry de 2010 encargada por el gobierno federal recomendó que los gobiernos estatales reemplazaran el impuesto de timbre por el impuesto sobre la renta. La revisión propuso múltiples tasas marginales y que la mayoría de las tierras agrícolas estarían en la banda más baja con una tasa de cero. El Territorio de la Capital Australiana decidió adoptar este sistema y planeó reducir el impuesto de timbre en un 5% y aumentar el impuesto a la tierra en un 5% por cada uno de los veinte años.

Los impuestos municipales eran comunes en el oeste de Canadá a principios del siglo XX. En Vancouver, los impuestos municipales se convirtieron en la única forma de tributación municipal en 1910 bajo el liderazgo del alcalde Louis D. Taylor . [86] Gary B. Nixon (2000) afirmó que la tasa nunca superó el 2% del valor de la tierra, demasiado baja para evitar la especulación que condujo directamente al colapso inmobiliario de 1913. [87] Posteriormente, todas las provincias canadienses gravaron las mejoras. El valor de la tierra en Canadá en 2022, según lo informado por el Balance Nacional, es de $5,824 billones. Los impuestos municipales pueden ser algo controvertidos en Canadá debido al costo ya alto de la propiedad que muchos canadienses tienen dificultades para afrontar. [88]

Estonia aplica un impuesto sobre el valor de la tierra (LVT) para financiar a los municipios. Es un impuesto estatal, pero el 100% de los ingresos se destinan a financiar a los ayuntamientos. La tasa la fija el ayuntamiento local dentro de los límites del 0,1 al 2,5%. Es una de las fuentes de financiación más importantes para los municipios. [89] El LVT se aplica únicamente sobre el valor del terreno. Hay pocas exenciones disponibles e incluso las instituciones públicas están sujetas a él. Los sitios de las iglesias están exentos, pero otros terrenos en posesión de instituciones religiosas no lo están. [89] El impuesto ha contribuido a una alta tasa (~90%) [89] de residencias ocupadas por sus propietarios en Estonia, en comparación con una tasa del 67,4% en los Estados Unidos . [90]

En Hong Kong , el alquiler del gobierno, antiguamente el alquiler de la corona, se recauda además de las tasas . Las propiedades ubicadas en los Nuevos Territorios (incluido New Kowloon ) o ubicadas en el resto del territorio y cuya concesión de tierras se registró después del 27 de mayo de 1985, pagan el 3% del valor del alquiler imponible. [91] [92] Hong Kong es único en cierto modo porque el gobierno posee prácticamente toda la tierra y permite arrendamientos a largo plazo, que es la forma en que obtienen sus ingresos de la propiedad. [93] Hong Kong recauda un impuesto a la propiedad conocido como "tasas", que es un impuesto sobre la ocupación de la propiedad o que paga el propietario de la propiedad desocupada. Este se calcula como un porcentaje del valor de alquiler estimado de la propiedad, evaluado trimestralmente. [93]

Los municipios de Hungría aplican un impuesto sobre el valor de mercado ajustado sobre la superficie del terreno o sobre su valor de mercado. La tasa máxima es del 3% del valor de mercado ajustado. [94]

La historia de Kenia en materia de LVT se remonta al menos a 1972, poco después de lograr la independencia. Los gobiernos locales deben gravar el valor de la tierra, pero deben solicitar la aprobación del gobierno central para tasas superiores al 4 por ciento. Los edificios no estaban sujetos a impuestos en Kenia a partir del año 2000. El gobierno central está obligado por ley a pagar a los municipios el valor de la tierra que ocupan. Kelly afirmó que, posiblemente como resultado de esta reforma agraria, Kenia se convirtió en el único país estable de su región. [95] A fines de 2014, la ciudad de Nairobi todavía gravaba únicamente el valor de la tierra, aunque se había propuesto un impuesto sobre las mejoras. [96]

La ciudad capital de Baja California, Mexicali , cuenta con un IVT desde la década de 1990, cuando se convirtió en la primera localidad de México en implementar dicho impuesto. [97]

En Namibia se introdujo un impuesto al valor de la tierra en las tierras rurales, con la intención principal de mejorar el uso de la tierra. [98]

En 1990, varios economistas escribieron [99] al entonces presidente Mijail Gorbachov sugiriendo que Rusia adoptara el impuesto sobre el valor agregado. En la actualidad, Rusia tiene un impuesto sobre el valor agregado del 0,3% para terrenos residenciales, agrícolas y de servicios públicos, así como un impuesto del 1,5% para otros tipos de terrenos. [10]

Singapur es propietario de la mayor parte de sus tierras, que arrienda por períodos de 99 años. Además, Singapur grava con un 70% los gastos de desarrollo. Estas dos fuentes de ingresos financian la mayor parte de la nueva infraestructura de Singapur. [11]

Corea del Sur tiene un impuesto inmobiliario global que se recauda anualmente en función del valor de la propiedad de la tierra de una persona en todo el país. La tierra especulativa y residencial tiene una tasa impositiva progresiva del 0,2 al 5 %, la tierra comercial y de construcción del 0,3 al 2 %, las tierras agrícolas y forestales del 0,1 % y las propiedades de lujo del 5 %. [100]

En 2010, los impuestos sobre el valor de la tierra y los impuestos sobre el incremento del valor de la tierra representaron el 8,4% de los ingresos gubernamentales totales en Taiwán. [12]

En marzo de 2019, el gobierno tailandés introdujo la Ley de Impuestos sobre la Tierra y la Construcción BE 2562, que entró en vigor el 1 de enero de 2020. Establece una tasa impositiva máxima del 1,2 % para terrenos comerciales y baldíos, del 0,3 % para terrenos residenciales y del 0,15 % para terrenos agrícolas. [101]

A finales del siglo XIX, los seguidores de George fundaron una colonia fiscal única en Fairhope, Alabama . Aunque la colonia, ahora una corporación sin fines de lucro, todavía posee tierras en la zona y recauda una renta relativamente pequeña, la tierra está sujeta a impuestos estatales y locales sobre la propiedad. [102]

Los impuestos sobre la propiedad más comunes incluyen el valor del terreno, que suele tener una evaluación separada. Por lo tanto, el impuesto sobre el valor del terreno ya existe en muchas jurisdicciones. Algunas jurisdicciones han intentado depender más de él. En Pensilvania , ciertas ciudades aumentaron el impuesto sobre el valor del terreno mientras reducían el impuesto sobre los valores de las mejoras/edificios/estructuras. Por ejemplo, la ciudad de Altoona adoptó un impuesto sobre la propiedad que gravaba únicamente el valor del terreno en 2002, pero derogó el impuesto en 2016. [103] Muchas ciudades de Pensilvania utilizan un impuesto de tasa dividida, que grava el valor del terreno a una tasa más alta que el valor de los edificios. [13]

En 2020, el parlamento del estado de Baden-Württemberg aprobó una versión modificada del impuesto sobre la propiedad inmobiliaria. A partir de 2025, se gravará anualmente el 1,3‰ del valor del terreno. La modificación se refiere a reducciones fiscales para diferentes usos del suelo, como viviendas (sociales), silvicultura y lugares culturales. Baden-Württemberg es el único estado de Alemania que ha sustituido su anterior impuesto sobre la propiedad inmobiliaria por un impuesto sobre la propiedad inmobiliaria.

La decisión ha sido criticada, ya que se sostiene que el cambio beneficia de manera desigual a los propietarios de bienes raíces adinerados que antes tenían que pagar impuestos sobre la propiedad . [104]

La Ley de Derechos Reales de China contiene disposiciones basadas en el análisis del LVT. [105]

En 2010, el gobierno de Irlanda anunció que introduciría un IVT a partir de 2013. [106] Tras un cambio de gobierno en 2011, se introdujo en su lugar un impuesto a la propiedad.

Tras décadas de un IVT modesto, Nueva Zelanda lo abolió en 1990. Siguen las discusiones sobre si se debe restablecer o no . Entre los políticos georgistas anteriores se encontraban Patrick O'Regan y Tom Paul (que fue vicepresidente de la Liga de Valores de la Tierra de Nueva Zelanda).

En septiembre de 1908, el Ministro de Hacienda David Lloyd George encargó a McKenna, el Primer Lord del Almirantazgo , que construyera más Dreadnoughts . Los barcos se financiarían mediante un impuesto territorial. Lloyd George creía que vincular la defensa nacional al impuesto territorial provocaría la oposición de la Cámara de los Lores y uniría al pueblo en torno a una cuestión simple y emotiva. Los Lores, compuestos por ricos terratenientes, rechazaron el presupuesto en noviembre de 1909, lo que llevó a una crisis constitucional. [107]

El LVT estuvo incluido en los estatutos del Reino Unido brevemente en 1931, introducido por Philip Snowden en el presupuesto de 1931, con el fuerte apoyo del destacado activista del LVT Andrew MacLaren, diputado . MacLaren perdió su escaño en las siguientes elecciones (1931) y la ley fue derogada. MacLaren lo intentó de nuevo con un proyecto de ley de iniciativa parlamentaria en 1937; fue rechazado por 141 votos a 118. [108]

La Campaña Laborista por la Tierra aboga dentro del Partido Laborista y el movimiento obrero en general por "una distribución más equitativa de los valores de la tierra que crea toda la comunidad" a través del impuesto sobre la tierra. Entre sus miembros se incluyen miembros del Partido Laborista británico, sindicatos y cooperativas, y particulares. [109] La campaña ALTER (Acción por la tributación de la tierra y la reforma económica) de los liberaldemócratas tiene como objetivo:

mejorar la comprensión y el apoyo a la imposición del valor de la tierra entre los miembros de los Demócratas Liberales; alentar a todos los Demócratas Liberales a promover y hacer campaña por esta política como parte de un sistema económico basado en recursos más sostenible y justo en el que nadie sea esclavizado por la pobreza; y cooperar con otros organismos, tanto dentro como fuera del Partido Liberal Demócrata, que compartan estos objetivos. [110]

El Partido Verde "está a favor de pasar a un sistema de Impuesto sobre el Valor de la Tierra, en el que el nivel de imposición depende del valor del alquiler de la tierra en cuestión". [111]

En la Escuela de Ciencias Económicas , fundada por el diputado Andrew MacLaren y que tiene vínculos históricos con la Fundación Henry George , se ofrece un curso de "Economía con Justicia" [112] con una base sólida en LVT . [113] [114] [108]

En febrero de 1998, la Oficina Escocesa del Gobierno Británico lanzó un proceso de consulta pública sobre la reforma agraria. [115] Una encuesta sobre la respuesta pública concluyó que: "excluyendo las respuestas de los terratenientes y sus agentes, considerados como probablemente prejuiciosos contra la medida, el 20% de todas las respuestas favorecían el impuesto a la tierra" (12% en total, sin las exclusiones). [116] El gobierno respondió anunciando "una evaluación económica integral del posible impacto de pasar a una base impositiva sobre el valor de la tierra". [117] Sin embargo, no se adoptó ninguna medida. [118]

En 2000, la investigación del Comité de Gobierno Local del Parlamento [119] sobre las finanzas de los gobiernos locales incluyó explícitamente el IVT, [120] pero el informe final omitió cualquier mención. [121]

En 2003, el Parlamento escocés aprobó una resolución: "El Parlamento toma nota de los estudios recientes realizados por el Ejecutivo escocés y está interesado en aprovecharlos para considerar e investigar la contribución que el impuesto sobre el valor de la tierra podría hacer al renacimiento cultural, económico, ambiental y democrático de Escocia". [122]

En 2004, los miembros del Parlamento escocés enviaron una carta de apoyo a los organizadores y delegados de la 24ª conferencia internacional de la IU , incluidos miembros de los Verdes Escoceses , el Partido Socialista Escocés y el Partido Nacional Escocés . [123]

La política fue considerada en la Revisión de Finanzas del Gobierno Local Escocés de 2006, cuyo Informe de 2007 [124] concluyó que "aunque el impuesto al valor de la tierra cumple con varios de nuestros criterios, nos preguntamos si el público aceptaría el trastorno que implica una reforma radical de esta naturaleza, a menos que pudiera entender claramente la naturaleza del cambio y los beneficios involucrados... Consideramos en profundidad las muchas características positivas de un impuesto al valor de la tierra que son consistentes con nuestro impuesto local a la propiedad [LPT] recomendado, particularmente su naturaleza progresiva". Sin embargo, "[h]aber considerado tanto el valor imponible como el valor de la tierra como la base para la tributación, coincidimos con Layfield (Comité de Investigación del Reino Unido, 1976) quien recomendó que cualquier impuesto local a la propiedad debería basarse en los valores de capital". [125]

En 2009, el Ayuntamiento de Glasgow decidió introducir el impuesto local sobre la propiedad, afirmando que "la idea podría convertirse en el modelo para la futura tributación local de Escocia". [126] El Ayuntamiento acordó [127] una "transición a largo plazo hacia un impuesto híbrido entre el impuesto local sobre la propiedad y el impuesto sobre el valor de la tierra". Su Grupo de Trabajo sobre Tributación Local declaró que la tributación simple [no híbrida] del valor de la tierra en sí misma "no debería descartarse como una opción para la reforma de la tributación local: potencialmente tiene muchos beneficios y aborda muchas preocupaciones existentes". [128]

En Zimbabwe , los socios de la coalición gubernamental, el Movimiento para el Cambio Democrático, adoptaron el LVT. [129]

Bernard Clerfayt pidió una revisión del impuesto sobre bienes inmuebles en la región de Bruselas, con un impuesto más elevado para el valor de los terrenos que para los edificios. [130]

relativamente más que los terratenientes y arrendatarios más pobres. Por el contrario, un impuesto a los edificios puede considerarse regresivo, ya que recae en gran medida sobre los arrendatarios, que por lo general son más pobres que los terratenientes.

Sin embargo, en el debate sobre los impuestos a la propiedad, una de las propuestas favoritas de los economistas —un impuesto sobre el valor no mejorado de la tierra— ha estado ausente del debate. A lo largo de la historia, los economistas han defendido un impuesto de este tipo. Adam Smith dijo que "nada [podría] ser más razonable". Milton Friedman dijo que era "el impuesto menos malo". Sin embargo, solo hay un puñado de ejemplos reales de impuestos sobre el valor de la tierra (LVT). ¿Por qué son tan populares y, al mismo tiempo, tan poco comunes?

Las rentas del suelo son un tema de tributación aún más apropiado que la renta de las casas. Un impuesto sobre las rentas del suelo no aumentaría las rentas de las casas. Recaería totalmente sobre el propietario de la renta del suelo, que actúa siempre como monopolista y exige la mayor renta que puede obtener por el uso de su suelo.

{{cite web}}: CS1 maint: multiple names: authors list (link){{cite web}}: CS1 maint: archived copy as title (link)