Los impuestos en Nueva Zelanda son recaudados a nivel nacional por el Departamento de Ingresos Internos (IRD) en nombre del Gobierno de Nueva Zelanda . Los impuestos nacionales se aplican a los ingresos personales y comerciales, y al suministro de bienes y servicios. El impuesto a las ganancias de capital se aplica en situaciones limitadas, como la venta de algunas propiedades de alquiler dentro de los 10 años posteriores a la compra. Algunas "ganancias", como los beneficios por la venta de derechos de patente, se consideran ingresos; el impuesto a las ganancias se aplica a las transacciones inmobiliarias en determinadas circunstancias, en particular la especulación. Actualmente no hay impuestos sobre la tierra, pero los impuestos locales sobre la propiedad ( tasas ) son administrados y recaudados por las autoridades locales . Algunos bienes y servicios tienen un impuesto específico, denominado impuesto especial o derecho , como el impuesto especial sobre el alcohol o el impuesto sobre el juego. Estos son recaudados por una variedad de agencias gubernamentales, como el Servicio de Aduanas de Nueva Zelanda . No hay impuesto a la seguridad social (nómina).

Nueva Zelanda atravesó un importante programa de reforma fiscal en la década de 1980. La tasa marginal máxima del impuesto sobre la renta se redujo del 66% al 33% (cambió al 39% en abril de 2000, al 38% en abril de 2009, al 33% el 1 de octubre de 2010 y volvió al 39% en abril de 2021) y la tasa del impuesto sobre la renta corporativa del 48% al 28% (cambió al 30% en 2008 y al 28% el 1 de octubre de 2010). Se introdujo el impuesto sobre bienes y servicios , inicialmente a una tasa del 10% (luego al 12,5% y ahora al 15%, a partir del 1 de octubre de 2010). Los impuestos sobre la tierra se abolieron en 1992. [1]

La reforma fiscal continúa en Nueva Zelanda. Entre los problemas se encuentran los siguientes:

Nueva Zelanda tiene jurisdicción para gravar a las personas físicas en función de la residencia y la fuente de sus ingresos. Sujeto a la exención prevista en un convenio de doble imposición , los residentes de Nueva Zelanda están obligados a pagar el impuesto sobre la renta sobre sus ingresos mundiales , mientras que los no residentes solo están obligados a pagar el impuesto sobre la renta derivada de una fuente neozelandesa.

El impuesto sobre la renta fue introducido en Nueva Zelanda por el Gobierno liberal en 1891. [5] El impuesto no se aplicaba a las personas con ingresos inferiores a 300 libras esterlinas al año, lo que eximía a la mayoría de la población, y la tasa máxima era del 5%. [6] La mayor parte de los ingresos del gobierno provenían de aduanas , tierras , impuestos sobre la muerte y timbres . [5] La tasa máxima aumentó al 6,67% en 1914. Durante la Primera Guerra Mundial, los ingresos por impuestos sobre la renta aumentaron considerablemente, convirtiéndose en la mayor fuente de impuestos, en lugar de los derechos de aduana. Pero, todavía solo 12.000 personas de una población adulta de 700.000 ganaron por encima del umbral de 300 libras esterlinas y fueron gravadas. La tasa máxima era del 43,75% en 1921. Las tasas impositivas se redujeron en la década de 1920 y en 1930 la tasa máxima del impuesto sobre la renta se estableció en el 29,25%, y el umbral se redujo a 260 libras esterlinas de ingresos anuales. [7] En 1939, y antes de la Segunda Guerra Mundial, la tasa máxima era del 42,9%. Durante la guerra, hubo enormes aumentos en la tasa máxima, llevándola al 90%. Cayó al 76,5 por ciento a fines de la década de 1940. La clase trabajadora todavía pagaba poco o ningún impuesto sobre la renta. [8] La tasa máxima era del 60% en 1982, hasta que el Gobierno Nacional de Robert Muldoon la elevó al 66% ese año. [9] El cuarto gobierno laborista , con David Lange como primer ministro y Roger Douglas como ministro de finanzas, introdujo un impuesto sobre bienes y servicios en 1986 y luego redujo la tasa máxima del impuesto sobre la renta del 66% al 48% en 1988 y luego al 33% en 1989. [10] El quinto gobierno laborista lo aumentó al 39% [11] en 2000. Fue recortado nuevamente por el gobierno nacional de John Key , y nuevamente el gobierno laborista reintrodujo una tasa del 39% en 2022. [12] [13]

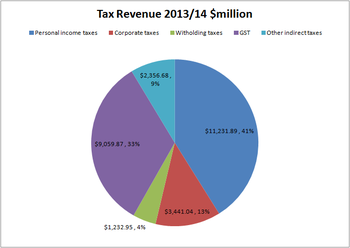

En 2014, 29.800 millones de dólares neozelandeses (41%) de los ingresos básicos del Gobierno de Nueva Zelanda, de 72.500 millones de dólares, provenían de impuestos sobre la renta de las personas físicas. [14]

El 1 de octubre de 2015 se introdujo una prueba clara sobre la especulación inmobiliaria, que especifica que las ganancias derivadas de determinadas compras y ventas de propiedades son ingresos. La prueba no se aplica a las ganancias derivadas de la vivienda familiar, la herencia o la propiedad vendida como parte de un acuerdo de parentesco. El objetivo principal de la prueba es gravar las ganancias derivadas de la especulación inmobiliaria. En la implementación inicial en 2015, las ganancias derivadas de las casas compradas y vendidas en un plazo de dos años estaban sujetas al impuesto sobre la renta. [16] El umbral de dos años se amplió a cinco años en 2018, [17] y a diez años en 2021. [18]

Por lo general, las ganancias obtenidas de la negociación frecuente de acciones se considerarán ingresos imponibles. [19]

El impuesto sobre la renta varía dependiendo de los niveles de ingresos en cada año fiscal específico (los años fiscales personales van del 1 de abril al 31 de marzo).

Los ingresos se gravan por el monto correspondiente a cada categoría impositiva. Por ejemplo, las personas que ganan $70,000 pagarán solo el 30% sobre el monto comprendido entre $48,001 y $70,000 en lugar de pagar sobre los $70,000 completos. En consecuencia, el impuesto sobre la renta correspondiente a ese ingreso específico se acumulará en $14,020, lo que equivale a una tasa impositiva efectiva general del 20,02% del monto total.

Las tasas corresponden al año fiscal del 1 de abril de 2021 al 31 de marzo de 2022, se basan en el código fiscal M (ingreso primario sin préstamo estudiantil) y excluyen el impuesto a los trabajadores de la ACC. La tasa del impuesto a los trabajadores (incluido el GST) para el período del 1 de abril de 2022 al 31 de marzo de 2023 es del 1,46 % (1,46 USD por cada 100 USD). [20] [21]

La cantidad de impuestos realmente pagaderos se puede reducir solicitando créditos fiscales, por ejemplo, donaciones a organizaciones aprobadas, crédito fiscal para trabajadores independientes y créditos fiscales extranjeros. [22]

En la mayoría de los casos, los empleadores deducen la cantidad correspondiente del impuesto sobre la renta de los salarios y sueldos antes de que se los paguen a los trabajadores. Este sistema, conocido como "pay-as-you-earn" ( PAYE) , se introdujo en 1958, antes de que los empleados pagaran impuestos anualmente.

Además, las entidades que tengan la intención de realizar pagos de intereses , regalías , dividendos o distribuciones de la autoridad maorí a una persona deben retener una cantidad específica de impuesto sobre la renta antes de realizar el pago. Dependiendo de la residencia del destinatario, esta forma de retención de impuestos se conoce como retención de impuestos para residentes (RWT) [23] o retención de impuestos para no residentes (NRWT). [24] Algunas entidades, como los bancos y las instituciones financieras, pueden tener un certificado de exención de RWT, lo que significa que las personas que les realizan ciertos pagos (como los prestatarios que pagan intereses) no pueden retener RWT.

Las personas que residen a efectos fiscales en más de un país pueden estar obligadas a pagar impuestos más de una vez sobre el mismo ingreso. Nueva Zelanda tiene acuerdos de doble imposición con varios países que establecen qué país gravará tipos específicos de ingresos. [25]

Algunos acuerdos también protegen los pagos de pensiones. El acuerdo con los Estados Unidos, por ejemplo, prohíbe a Nueva Zelanda gravar los pagos de la seguridad social o de las pensiones del gobierno estadounidense, y lo contrario también es cierto. [26]

Todos los empleados pagan una contribución para cubrir el costo de las lesiones no relacionadas con el trabajo. La recaudación la realiza el Departamento de Hacienda en nombre de la Corporación de Compensación por Accidentes (ACC).

El impuesto a los trabajadores se paga sobre los salarios y sueldos, además de cualquier otro ingreso sujeto al PAYE , por ejemplo, horas extra, bonificaciones o vacaciones pagadas. El impuesto es del 1,39 % para el año comprendido entre el 1 de abril de 2017 y el 31 de marzo de 2018. Se paga sobre ingresos de hasta 124 053 USD. [27]

Nueva Zelanda no tiene impuesto sobre las ganancias de capital.

Las ganancias obtenidas por la compraventa frecuente de acciones o por la compra y venta de propiedades de inversión durante un período de tiempo determinado se consideran ingresos (y están sujetas al impuesto sobre la renta). [18]

Las ganancias obtenidas por el comercio de criptoactivos generalmente se consideran ingresos, aunque puede haber excepciones (por ejemplo, cuando los criptoactivos se compran por sus recompensas de participación). [28] [29]

Las empresas de Nueva Zelanda pagan impuestos sobre la renta sobre las ganancias netas que obtienen en un año fiscal específico. Para la mayoría de las empresas, el año fiscal va del 1 de abril al 31 de marzo, pero las empresas pueden solicitar al Servicio de Impuestos Internos que modifique esta norma.

Un contribuyente provisional es una persona o empresa que tuvo un impuesto sobre la renta residual de más de $5000 en el año fiscal anterior. Esto significa que los contribuyentes con un impuesto sobre la renta residual en el año anterior de menos de $5000 no necesitan pagar impuestos provisionales para el año en curso. [30]

Hay cuatro métodos para pagar el impuesto provisional: el método estándar, el método estimado, el método de información contable y la opción de proporción de GST.

Al final del año, la empresa presenta una declaración de impuestos (que debe presentarse el 7 de julio siguiente para las empresas cuyo año fiscal finaliza el 31 de marzo) y luego se calcula cualquier pago insuficiente o excesivo. La agrupación de impuestos se introdujo en 2003 para eliminar parte de las preocupaciones asociadas con la estimación de los pagos provisionales de impuestos, permitiendo a las empresas agrupar sus pagos de manera que los pagos insuficientes de algunas puedan compensarse con los pagos excesivos de otras para reducir o aumentar los intereses que pagan o reciben. [33] [34]

Las empresas pagan un impuesto sobre la renta del 28% sobre sus beneficios. [35] Las tasas impositivas para las personas que operan como empresa (es decir, las personas que trabajan por cuenta propia ) son las mismas que para los empleados. [36] (Véase las tasas impositivas para personas físicas, más arriba).

El impuesto sobre bienes y servicios (GST) es un impuesto indirecto introducido en Nueva Zelanda en 1986. Esto representó un cambio importante en la política tributaria de Nueva Zelanda, ya que hasta ese momento casi todos los ingresos se habían obtenido a través de impuestos directos. El GST representa el 24% de los ingresos básicos del gobierno de Nueva Zelanda en 2013. [37]

La mayoría de los productos o servicios que se venden en Nueva Zelanda están sujetos al GST a una tasa del 15%. Las principales excepciones son los servicios financieros (por ejemplo, los servicios bancarios y los seguros de vida) y la exportación de bienes y servicios al exterior.

Todas las empresas deben registrarse para el GST una vez que su facturación supere (o sea probable que supere) los $60.000 por año. [38] Una vez registradas, las empresas cobran el GST sobre todos los bienes y servicios que suministran y pueden recuperar cualquier GST que se les haya cobrado sobre los bienes y servicios que hayan adquirido.

Los empleadores están obligados a pagar el impuesto sobre beneficios complementarios (FBT, por sus siglas en inglés) sobre los beneficios que se dan a los empleados además de su salario o sueldo (por ejemplo, vehículos de motor o préstamos a bajo interés). [39] Hay varios métodos disponibles para calcular la obligación del FBT, incluida una opción de pagar una tasa fija del 49,25 % sobre todos los beneficios proporcionados. [40]

Se cobran impuestos especiales o impuestos especiales sobre diversos productos, entre ellos los productos alcohólicos, los productos de tabaco y algunos combustibles. [41]

Nueva Zelanda distingue entre " impuestos sobre la tierra " e " impuestos sobre la propiedad ". El concepto tradicional de impuesto sobre la propiedad puede aplicar la misma tasa tanto a los valores de las mejoras como a los valores de la tierra . Un impuesto puro sobre la tierra exime totalmente de impuestos los valores de las mejoras y grava únicamente los valores de la tierra. Un impuesto sobre la propiedad graduado, de tasa doble o de tasa dividida aplica una tasa diferente a los valores de las mejoras. El término "valoración del impuesto sobre la tierra" se utiliza para representar tanto sus formas puras como parciales. [42] Conceptualmente, un impuesto sobre la propiedad es un sustituto del impuesto sobre la renta, suponiendo correcta o incorrectamente que un cierto nivel de tenencias de propiedades indica una cierta capacidad para pagar impuestos de manera regular. En contraste, un IVT se aplica a la tierra en sí, teniendo en cuenta su escasez, inmovilidad y centralidad para la actividad humana. [43]

Aunque la Ley de Abolición del Impuesto Territorial (1990), que entró en vigor el 31 de marzo de 1992, abolió el impuesto territorial de Nueva Zelanda, el impuesto territorial fue el primer impuesto directo que se impuso a los neozelandeses, mediante la Ley del Impuesto Territorial (1878). El año siguiente se introdujo un impuesto sobre la propiedad (según la Ley del Impuesto Territorial de 1879). Cuando se promulgó por primera vez, cobraba una tasa de un penique por libra (es decir, 1/240 o 0,4 %), pero se aplicaba una exención masiva de 500 libras esterlinas, que eximía a la mayoría de las personas de la obligación tributaria.

En un principio, el impuesto a la tierra suponía una parte importante de los ingresos del gobierno. En 1895, representaba el 76% del total de los ingresos por concepto de impuestos a la tierra y a la renta que recibía el gobierno. [44] En 1960, el impuesto a la tierra aportaba el 6% de los ingresos fiscales directos y, en 1967, en un informe que recomendaba la abolición de los impuestos a la tierra, un comité presidido por el contable de Auckland Lewis Ross señaló que, en la actualidad, solo el 0,5% de los ingresos totales del gobierno provenían de impuestos a la tierra. El gobierno no siguió la recomendación de Ross de abolir los impuestos a la tierra.

En 1982, sólo el 5% del valor total de la tierra estaba sujeto a impuestos, y también se pensaba [ ¿quién? ] que los impuestos a la tierra eran duplicados debido a su similitud con los impuestos a la propiedad de las autoridades locales, y en 2001 los impuestos a la propiedad ( tasas ) representaban el 57% de los ingresos de los gobiernos locales . [45]

El gobierno laborista elegido en 1984 abandonó los impuestos sobre el capital en todas sus formas y en 1990 el Parlamento aprobó la Ley de Abolición del Impuesto a la Tierra (1990), [46] poniendo fin a la historia de Nueva Zelanda de impuestos a la tierra por parte del gobierno central. Los debates posteriores sobre el impuesto a la tierra no produjeron cambios. [47]