El capital privado ( PE ) es una acción de una empresa privada que no ofrece acciones al público en general. En el campo de las finanzas , el capital privado se ofrece en cambio a fondos de inversión especializados y sociedades limitadas que desempeñan un papel activo en la gestión y estructuración de las empresas. En el uso informal, "capital privado" puede referirse a estas empresas de inversión, en lugar de a las empresas en las que invierten. [1]

El capital privado es invertido en una empresa objetivo por una empresa de gestión de inversiones ( firma de capital privado ), un fondo de capital de riesgo o un inversor ángel ; cada categoría de inversor tiene objetivos financieros específicos, preferencias de gestión y estrategias de inversión para obtener beneficios de sus inversiones. El capital privado proporciona capital de trabajo a la empresa objetivo para financiar la expansión de la empresa con el desarrollo de nuevos productos y servicios, la reestructuración de las operaciones, la gestión y el control formal y la propiedad de la empresa. [2]

Como producto financiero, el fondo de capital privado es un tipo de capital privado para financiar una estrategia de inversión a largo plazo en una empresa ilíquida . [3] La prensa financiera ha descrito la inversión en fondos de capital privado como una renovación superficial de la imagen de las empresas de gestión de inversiones que se especializaban en la compra apalancada de empresas financieramente débiles. [4]

Las evaluaciones de los rendimientos del capital privado son mixtas: algunos consideran que supera al capital público, pero otros opinan lo contrario. [5]

Algunas características clave de la inversión de capital privado incluyen:

Las estrategias que pueden utilizar las empresas de capital privado son las siguientes, siendo la compra apalancada la más común.

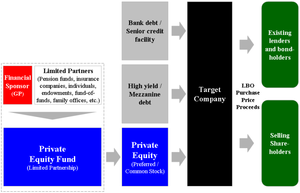

La compra apalancada (LBO) se refiere a una estrategia de realizar inversiones de capital como parte de una transacción en la que una empresa, unidad de negocios o activo comercial se adquiere de los accionistas actuales, generalmente con el uso de apalancamiento financiero . [13] Las empresas involucradas en estas transacciones suelen ser maduras y generar flujos de efectivo operativos . [14]

Las empresas de capital privado consideran a las empresas objetivo como empresas de plataforma, que tienen suficiente escala y un modelo de negocios exitoso para actuar como una entidad independiente, o como adquisiciones complementarias , que incluirían empresas con escala insuficiente u otros déficits. [15] [16]

Las compras apalancadas implican que un patrocinador financiero acepta una adquisición sin comprometer todo el capital necesario para la adquisición. Para ello, el patrocinador financiero contraerá una deuda de adquisición, que recurre a los flujos de efectivo de la empresa objetivo de la adquisición para realizar los pagos de intereses y capital. [17] La deuda de adquisición en una compra apalancada suele ser sin recurso para el patrocinador financiero y no tiene derecho a reclamar otras inversiones gestionadas por el patrocinador financiero. Por lo tanto, la estructura financiera de una transacción de compra apalancada es particularmente atractiva para los socios limitados de un fondo, ya que les permite los beneficios del apalancamiento, pero limita el grado de recurso de ese apalancamiento. Este tipo de apalancamiento de la estructura financiera beneficia al patrocinador financiero de una compra apalancada de dos maneras: (1) el inversor solo necesita proporcionar una fracción del capital para la adquisición, y (2) los rendimientos para el inversor se verán mejorados, siempre que el rendimiento de los activos supere el costo de la deuda. [18]

Como porcentaje del precio de compra de una empresa apalancada, la cantidad de deuda utilizada para financiar una transacción varía según la situación financiera y el historial de la empresa a adquirir, las condiciones del mercado, la disposición de los prestamistas a otorgar crédito (tanto a los patrocinadores financieros de la empresa apalancada como a la empresa a adquirir), así como los costos de los intereses y la capacidad de la empresa para cubrir dichos costos. Históricamente, la porción de deuda de una empresa apalancada oscila entre el 60 y el 90% del precio de compra. [19] Entre 2000 y 2005, la deuda promedió entre el 59,4% y el 67,9% del precio total de compra de las empresas apalancadas en los Estados Unidos. [20]

Un fondo de capital privado, ABC Capital II, pide prestados 9.000 millones de dólares a un banco (u otro prestamista). A esto, añade 2.000 millones de dólares de capital , dinero de sus propios socios y de socios comanditarios . Con estos 11.000 millones de dólares, compra todas las acciones de una empresa de bajo rendimiento, XYZ Industrial (después de la debida diligencia , es decir, comprobando los libros contables). Sustituye a la alta dirección de XYZ Industrial por otras personas que se proponen racionalizarla. Se reduce la plantilla, se venden algunos activos, etc. El objetivo es aumentar la valoración de la empresa para una venta temprana.

El mercado de valores está experimentando una tendencia alcista y XYZ Industrial se vende dos años después de la compra por 13.000 millones de dólares, lo que genera una ganancia de 2.000 millones de dólares. El préstamo original ahora se puede pagar con intereses de, digamos, 500 millones de dólares. El beneficio restante de 1.500 millones de dólares se comparte entre los socios. La tributación de dichas ganancias se realiza a tasas impositivas sobre las ganancias de capital , que en los Estados Unidos son más bajas que las tasas impositivas sobre la renta ordinaria .

Obsérvese que parte de esas ganancias son resultado de la recuperación de la empresa y parte del aumento general de los precios de las acciones en un mercado de valores en auge, siendo este último a menudo el componente más importante. [21]

Notas:

El capital de crecimiento se refiere a inversiones de capital, generalmente inversiones minoritarias, en empresas relativamente maduras que buscan capital para expandir o reestructurar operaciones, ingresar a nuevos mercados o financiar una adquisición importante sin un cambio de control del negocio. [24]

Las empresas que buscan capital de crecimiento suelen hacerlo para financiar un acontecimiento transformador en su ciclo de vida. Es probable que estas empresas sean más maduras que las financiadas con capital de riesgo, capaces de generar ingresos y beneficios operativos, pero incapaces de generar suficiente efectivo para financiar grandes expansiones, adquisiciones u otras inversiones. Debido a esta falta de escala, estas empresas suelen encontrar pocos canales alternativos para conseguir capital para el crecimiento, por lo que el acceso al capital de crecimiento puede ser fundamental para llevar a cabo las necesarias ampliaciones de instalaciones, iniciativas de ventas y marketing, compras de equipos y desarrollo de nuevos productos. [25]

Es posible que el propietario principal de la empresa no esté dispuesto a asumir el riesgo financiero solo. Al vender una parte de la empresa a un fondo de capital privado, el propietario puede obtener algo de valor y compartir el riesgo de crecimiento con los socios. [26] El capital también se puede utilizar para efectuar una reestructuración del balance de una empresa, en particular para reducir la cantidad de apalancamiento (o deuda) que la empresa tiene en su balance . [27]

Una inversión privada en acciones públicas (PIPE, por sus siglas en inglés) se refiere a una forma de inversión de capital de crecimiento realizada en una empresa que cotiza en bolsa . Las inversiones PIPE se realizan normalmente en forma de un valor convertible o preferente que no se registra durante un período de tiempo determinado. [28] [29]

La inversión directa registrada (RD) es otro vehículo de financiación común que se utiliza para el capital de crecimiento. Una inversión directa registrada es similar a una inversión privada en inversión (PIPE), pero se vende como un título registrado.

El capital mezzanine se refiere a la deuda subordinada o los títulos de capital preferentes que a menudo representan la parte más junior de la estructura de capital de una empresa que es senior al capital común de la empresa . Esta forma de financiación es utilizada a menudo por los inversores de capital privado para reducir la cantidad de capital social necesaria para financiar una compra apalancada o una expansión importante. El capital mezzanine, que a menudo utilizan las empresas más pequeñas que no pueden acceder al mercado de alto rendimiento , permite a dichas empresas pedir prestado capital adicional más allá de los niveles que los prestamistas tradicionales están dispuestos a proporcionar a través de préstamos bancarios. [30] En compensación por el mayor riesgo, los tenedores de deuda mezzanine requieren un mayor rendimiento de su inversión que los prestamistas garantizados u otros prestamistas más senior. [31] [32] Los títulos mezzanine a menudo se estructuran con un cupón de ingresos corrientes.

El capital de riesgo [33] (VC) es una subcategoría amplia del capital privado que se refiere a las inversiones de capital realizadas, por lo general en empresas menos maduras, para el lanzamiento de una empresa semilla o de nueva creación, el desarrollo en etapa temprana o la expansión de un negocio. La inversión de riesgo se encuentra con mayor frecuencia en la aplicación de nuevas tecnologías, nuevos conceptos de marketing y nuevos productos que no tienen un historial probado o flujos de ingresos estables. [34] [35]

El capital de riesgo a menudo se subdivide según la etapa de desarrollo de la empresa, que va desde el capital de etapa inicial utilizado para el lanzamiento de empresas emergentes hasta el capital de etapa avanzada y de crecimiento que a menudo se utiliza para financiar la expansión de negocios existentes que están generando ingresos pero que aún no pueden ser rentables o generar flujo de efectivo para financiar el crecimiento futuro. [36]

Los emprendedores a menudo desarrollan productos e ideas que requieren un capital sustancial durante las etapas formativas de los ciclos de vida de sus empresas. [37] Muchos emprendedores no tienen fondos suficientes para financiar proyectos por sí mismos y, por lo tanto, deben buscar financiación externa. [38] La necesidad del capitalista de riesgo de ofrecer altos rendimientos para compensar el riesgo de estas inversiones hace que la financiación de riesgo sea una fuente de capital costosa para las empresas. Ser capaz de asegurar la financiación es fundamental para cualquier negocio, ya sea una startup que busca capital de riesgo o una empresa de tamaño mediano que necesita más efectivo para crecer. [39] El capital de riesgo es más adecuado para empresas con grandes requisitos de capital inicial que no pueden financiarse con alternativas más baratas como la deuda . Aunque el capital de riesgo a menudo se asocia más estrechamente con los campos de tecnología , atención médica y biotecnología de rápido crecimiento , la financiación de riesgo se ha utilizado para otros negocios más tradicionales. [34] [40]

Los inversores suelen comprometerse con los fondos de capital riesgo como parte de una cartera de capital privado más diversificada y amplia , pero también para buscar los mayores rendimientos que la estrategia tiene el potencial de ofrecer. Sin embargo, los fondos de capital riesgo han producido rendimientos más bajos para los inversores en los últimos años en comparación con otros tipos de fondos de capital privado, en particular los fondos de compra.

La categoría de valores en dificultades comprende estrategias financieras para la inversión rentable de capital de trabajo en el capital social y en los valores de empresas financieramente débiles. [41] [42] [43] La inversión de capital privado en valores en dificultades se realiza con dos estrategias financieras:

Además, las estrategias de inversión de capital privado de los fondos de cobertura también incluyen la negociación activa de los préstamos mantenidos y los bonos emitidos por las empresas objetivo financieramente débiles. [46]

Las inversiones secundarias se refieren a inversiones realizadas en activos de capital privado existentes. Estas transacciones pueden implicar la venta de participaciones en fondos de capital privado o carteras de inversiones directas en empresas privadas mediante la compra de estas inversiones a inversores institucionales existentes . [47] Por su naturaleza, la clase de activos de capital privado es ilíquida, destinada a ser una inversión a largo plazo para inversores de compra y retención . Las inversiones secundarias permiten a los inversores institucionales, en particular a los nuevos en la clase de activos, invertir en capital privado de añadas más antiguas de las que de otro modo estarían disponibles para ellos. Las secundarias también suelen experimentar un perfil de flujo de caja diferente, lo que disminuye el efecto de la curva j de la inversión en nuevos fondos de capital privado. [48] [49] A menudo, las inversiones en secundarias se realizan a través de un vehículo de fondos de terceros, estructurado de manera similar a un fondo de fondos , aunque muchos grandes inversores institucionales han comprado participaciones en fondos de capital privado a través de transacciones secundarias. [50] Los vendedores de inversiones en fondos de capital privado venden no solo las inversiones en el fondo, sino también sus compromisos restantes no financiados con los fondos.

Otras estrategias que pueden considerarse de capital privado o de un mercado adyacente cercano incluyen:

Además de esto, para compensar que los valores privados no se negocien en el mercado público, se ha formado un mercado secundario de valores privados , donde los inversores de capital privado compran valores y activos de otros inversores de capital privado.

Las semillas de la industria del capital privado estadounidense se plantaron en 1946 con la fundación de dos empresas de capital de riesgo: American Research and Development Corporation (ARDC) y JH Whitney & Company . [58] Antes de la Segunda Guerra Mundial, las inversiones de capital de riesgo (originalmente conocidas como "capital de desarrollo") eran principalmente el dominio de individuos y familias adineradas. En 1901, JP Morgan posiblemente logró la primera compra apalancada de la Carnegie Steel Company utilizando capital privado. [59] Sin embargo, el capital privado de la era moderna se le atribuye a Georges Doriot , el "padre del capitalismo de riesgo" con la fundación de ARDC [60] y fundador de INSEAD , con capital recaudado de inversores institucionales, para alentar las inversiones del sector privado en empresas dirigidas por soldados que regresaban de la Segunda Guerra Mundial. A ARDC se le atribuye la primera gran historia de éxito de capital de riesgo cuando su inversión de 1957 de $70,000 en Digital Equipment Corporation (DEC) se valoraría en más de $355 millones después de la oferta pública inicial de la compañía en 1968 (un retorno de más de 5,000 veces su inversión y una tasa de retorno anualizada del 101%). [61] [62] [ verificación fallida ] Se observa comúnmente que la primera startup respaldada por capital de riesgo es Fairchild Semiconductor , que produjo el primer circuito integrado comercialmente practicable, financiado en 1959 por lo que luego se convertiría en Venrock Associates . [63]

La primera compra apalancada puede haber sido la compra por parte de McLean Industries, Inc. de Pan-Atlantic Steamship Company en enero de 1955 y Waterman Steamship Corporation en mayo de 1955 [64] Bajo los términos de esa transacción, McLean pidió prestados $42 millones y recaudó $7 millones adicionales a través de una emisión de acciones preferentes . Cuando se cerró el trato, $20 millones de efectivo y activos de Waterman se utilizaron para cancelar $20 millones de la deuda del préstamo. [65] La adquisición de Orkin Exterminating Company por parte de Lewis Cullman en 1964 se cita a menudo como la primera compra apalancada. [66] [67] De manera similar al enfoque empleado en la transacción McLean, el uso de sociedades holding que cotizan en bolsa como vehículos de inversión para adquirir carteras de inversiones en activos corporativos fue una tendencia relativamente nueva en la década de 1960 popularizada por personas como Warren Buffett ( Berkshire Hathaway ) y Victor Posner ( DWG Corporation ) y posteriormente adoptada por Nelson Peltz ( Triarc ), Saul Steinberg (Reliance Insurance) y Gerry Schwartz ( Onex Corporation ). Estos vehículos de inversión utilizarían varias de las mismas tácticas y apuntarían al mismo tipo de empresas que las compras apalancadas más tradicionales y en muchos sentidos podrían considerarse un precursor de las posteriores firmas de capital privado. A Posner se le atribuye a menudo la invención del término " compra apalancada " o "LBO". [68]

El auge de las compras apalancadas de la década de 1980 fue concebido por una serie de financieros corporativos, más notablemente Jerome Kohlberg Jr. y más tarde su protegido Henry Kravis . Trabajando para Bear Stearns en ese momento, Kohlberg y Kravis junto con el primo de Kravis, George Roberts, comenzaron una serie de lo que describieron como inversiones "de arranque". Muchas de estas empresas carecían de una salida viable o atractiva para sus fundadores, ya que eran demasiado pequeñas para ser sacadas a bolsa y los fundadores eran reacios a vender a los competidores, por lo que una venta a un comprador financiero podría resultar atractiva. [69] En los años siguientes, los tres banqueros de Bear Stearns completarían una serie de compras, incluidas Stern Metals (1965), Incom (una división de Rockwood International, 1971), Cobblers Industries (1971) y Boren Clay (1973), así como Thompson Wire, Eagle Motors y Barrows a través de su inversión en Stern Metals. [70] En 1976, las tensiones habían aumentado entre Bear Stearns y Kohlberg, Kravis y Roberts, lo que llevó a su salida y a la formación de Kohlberg Kravis Roberts ese año.

En enero de 1982, el ex secretario del Tesoro de los Estados Unidos, William E. Simon, y un grupo de inversores adquirieron Gibson Greetings , un productor de tarjetas de felicitación, por 80 millones de dólares, de los cuales se rumoreaba que solo 1 millón había sido aportado por los inversores. A mediados de 1983, apenas dieciséis meses después del acuerdo original, Gibson completó una oferta pública inicial de 290 millones de dólares y Simon ganó aproximadamente 66 millones de dólares. [71] [72]

El éxito de la inversión de Gibson Greetings atrajo la atención de los medios de comunicación hacia el auge naciente de las adquisiciones apalancadas. Entre 1979 y 1989, se estimó que hubo más de 2.000 adquisiciones apalancadas valoradas en más de 250 millones de dólares. [73]

Durante la década de 1980, los sectores dentro de las empresas adquiridas y los medios de comunicación atribuyeron la etiqueta de " asalto corporativo " a muchas inversiones de capital privado, en particular aquellas que incluían una adquisición hostil de la empresa, una supuesta liquidación de activos , despidos importantes u otras actividades significativas de reestructuración corporativa. Entre los inversores más notables a los que se les etiquetó de asaltantes corporativos en la década de 1980 se incluyen Carl Icahn , Victor Posner , Nelson Peltz , Robert M. Bass , T. Boone Pickens , Harold Clark Simmons , Kirk Kerkorian , Sir James Goldsmith , Saul Steinberg y Asher Edelman . Carl Icahn se ganó una reputación de despiadado asaltante corporativo después de su adquisición hostil de TWA en 1985. [74] [75] [76] Muchos de los asaltantes corporativos fueron antiguos clientes de Michael Milken , cuya firma de banca de inversión, Drexel Burnham Lambert, ayudó a reunir fondos ciegos de capital con los que los asaltantes corporativos podían hacer un intento legítimo de apoderarse de una empresa y proporcionó financiación de deuda de alto rendimiento ("bonos basura") para las adquisiciones.

Una de las últimas adquisiciones importantes de la década de 1980 resultó ser la más ambiciosa y marcó tanto un punto culminante como una señal del comienzo del fin del auge. En 1989, KKR (Kohlberg Kravis Roberts) cerró una adquisición de RJR Nabisco por 31.100 millones de dólares . Fue, en ese momento y durante más de 17 años, la mayor compra apalancada de la historia. El evento fue narrado en el libro (y más tarde en la película) Barbarians at the Gate : The Fall of RJR Nabisco . KKR finalmente prevalecería al adquirir RJR Nabisco a 109 dólares por acción, lo que marcó un aumento dramático desde el anuncio original de que Shearson Lehman Hutton privatizaría RJR Nabisco a 75 dólares por acción. Se produjo una feroz serie de negociaciones y regateos que enfrentó a KKR contra Shearson y más tarde Forstmann Little & Co. Muchos de los principales actores bancarios de la época, incluidos Morgan Stanley , Goldman Sachs , Salomon Brothers y Merrill Lynch, participaron activamente en el asesoramiento y la financiación de las partes. Después de la oferta original de Shearson, KKR presentó rápidamente una oferta pública de adquisición para obtener RJR Nabisco por 90 dólares por acción, un precio que le permitió proceder sin la aprobación de la dirección de RJR Nabisco. El equipo directivo de RJR, en colaboración con Shearson y Salomon Brothers, presentó una oferta de 112 dólares, una cifra que estaban seguros de que les permitiría superar cualquier respuesta del equipo de Kravis. La oferta final de KKR de 109 dólares, aunque una cifra en dólares inferior, fue finalmente aceptada por la junta directiva de RJR Nabisco. [77] Con un valor de transacción de 31.100 millones de dólares, RJR Nabisco fue, con diferencia, la mayor compra apalancada de la historia. En 2006 y 2007, se completaron varias transacciones de compra apalancada que por primera vez superaron la compra apalancada de RJR Nabisco en términos de precio de compra nominal. Sin embargo, ajustado por inflación, ninguna de las compras apalancadas del período 2006-2007 superaría a RJR Nabisco. A fines de la década de 1980, los excesos del mercado de compras comenzaron a notarse, con la quiebra de varias grandes adquisiciones, incluida la compra de Federated Department Stores en 1988 por parte de Robert Campeau , la compra en 1986 de las farmacias Revco , Walter Industries, FEB Trucking y Eaton Leonard. Además, el acuerdo de RJR Nabisco estaba mostrando signos de tensión, lo que llevó a una recapitalización en 1990 que implicó la contribución de $ 1.7 mil millones de nuevo capital de KKR. [78] Al final, KKR perdió $ 700 millones en RJR. [79]

Drexel llegó a un acuerdo con el gobierno en el que se declaró nolo contendere (sin oposición) a seis delitos graves: tres cargos de estacionamiento de acciones y tres cargos de manipulación de acciones . [80] También acordó pagar una multa de $ 650 millones, en ese momento, la multa más grande jamás impuesta bajo las leyes de valores. Milken dejó la empresa después de su propia acusación en marzo de 1989. [81] [82] El 13 de febrero de 1990, después de ser asesorado por el Secretario del Tesoro de los Estados Unidos Nicholas F. Brady , la Comisión de Bolsa y Valores de los Estados Unidos (SEC), la Bolsa de Valores de Nueva York y la Reserva Federal , Drexel Burnham Lambert solicitó oficialmente la protección por bancarrota del Capítulo 11. [81]

La combinación de tasas de interés decrecientes, normas de préstamo más flexibles y cambios regulatorios para las compañías que cotizan en bolsa (específicamente la Ley Sarbanes-Oxley ) prepararía el escenario para el mayor auge que el capital privado haya visto. Marcado por la compra de Dex Media en 2002, las grandes compras multimillonarias en los EE. UU. pudieron obtener una vez más financiamiento de deuda de alto rendimiento significativo y se pudieron completar transacciones más grandes. Para 2004 y 2005, las grandes compras se volvieron una vez más comunes, incluidas las adquisiciones de Toys "R" Us , [83] The Hertz Corporation , [84] [85] Metro-Goldwyn-Mayer [86] y SunGard [87] en 2005.

A principios de 2006, se establecieron y superaron nuevos récords de "mayor compra" varias veces, y nueve de las diez principales compras a fines de 2007 se anunciaron en un período de 18 meses desde principios de 2006 hasta mediados de 2007. En 2006, las firmas de capital privado compraron 654 empresas estadounidenses por 375 mil millones de dólares, lo que representa 18 veces el nivel de transacciones cerradas en 2003. [88] Además, las firmas de capital privado con sede en los EE. UU. recaudaron 215.4 mil millones de dólares en compromisos de inversores para 322 fondos, superando el récord anterior establecido en 2000 en un 22% y un 33% más que el total de recaudación de fondos de 2005 [89] El año siguiente, a pesar del inicio de la agitación en los mercados crediticios en el verano, se vio otro año récord de recaudación de fondos con 302 mil millones de dólares de compromisos de inversores para 415 fondos [90] Entre las megacompras, Las empresas que se completaron durante el auge de 2006 a 2007 fueron: EQ Office , HCA , [91] Alliance Boots [92] y TXU . [93]

En julio de 2007, la agitación que había afectado a los mercados hipotecarios se extendió a los mercados de financiación apalancada y de deuda de alto rendimiento. [94] [95] Los mercados habían sido muy robustos durante los primeros seis meses de 2007, con desarrollos muy favorables para los emisores, incluyendo PIK y PIK Toggle (el interés es " pagadero en especie ") y deuda ligera con convenios ampliamente disponible para financiar grandes compras apalancadas. En julio y agosto se produjo una notable desaceleración de los niveles de emisión en los mercados de alto rendimiento y préstamos apalancados, con pocos emisores accediendo al mercado. Las condiciones inciertas del mercado llevaron a una ampliación significativa de los diferenciales de rendimiento, lo que unido a la desaceleración típica del verano llevó a muchas empresas y bancos de inversión a posponer sus planes de emisión de deuda hasta el otoño. Sin embargo, el esperado repunte en el mercado después del 1 de mayo de 2007 no se materializó, y la falta de confianza del mercado impidió que se fijaran precios en las operaciones. A finales de septiembre, la situación crediticia se hizo evidente en toda su magnitud, ya que los principales prestamistas, entre ellos Citigroup y UBS AG, anunciaron importantes amortizaciones debido a las pérdidas crediticias. Los mercados de financiación apalancada estuvieron prácticamente paralizados durante una semana en 2007. [96] A principios de 2008, las normas de concesión de préstamos se endurecieron y la era de las "megacompras" llegó a su fin. No obstante, el capital privado sigue siendo una clase de activo grande y activa y las empresas de capital privado, con cientos de miles de millones de dólares de capital comprometido por los inversores, están buscando invertir capital en transacciones nuevas y diferentes. [ cita requerida ]

Como resultado de la crisis financiera mundial, el capital privado ha quedado sujeto a una mayor regulación en Europa y ahora está sujeto, entre otras cosas, a normas que impiden la liquidación de activos de las empresas de cartera y exigen la notificación y divulgación de información en relación con la actividad de compra. [97] [98]

Entre 2010 y 2014, KKR , Carlyle , Apollo y Ares salieron a bolsa. A partir de 2018, estas empresas pasaron de ser sociedades a corporaciones con más derechos de accionistas y la inclusión en índices bursátiles y carteras de fondos mutuos. [99] Pero con la mayor disponibilidad y alcance de la financiación proporcionada por los mercados privados, muchas empresas siguen siendo privadas simplemente porque pueden. McKinsey & Company informa en su Global Private Markets Review 2018 que la recaudación de fondos del mercado privado global aumentó en 28.200 millones de dólares desde 2017, para un total de 748.000 millones de dólares en 2018. [100] Por lo tanto, dada la abundancia de capital privado disponible, las empresas ya no requieren de los mercados públicos para obtener financiación suficiente. Los beneficios pueden incluir evitar el costo de una IPO, mantener un mayor control de la empresa y tener el "margen de maniobra" para pensar a largo plazo en lugar de centrarse en cifras trimestrales o de corto plazo. [101] [102]

Un nuevo fenómeno en los años veinte son las plataformas reguladas que fraccionan los activos, lo que permite inversiones de 10.000 dólares o menos. [103]

Aunque el capital para el capital privado originalmente provenía de inversionistas individuales o corporaciones, en la década de 1970, el capital privado se convirtió en una clase de activo en la que varios inversionistas institucionales asignaron capital con la esperanza de lograr retornos ajustados al riesgo que excedieran los posibles en los mercados de acciones públicas . En la década de 1980, las aseguradoras fueron los principales inversores de capital privado. Más tarde, los fondos de pensiones públicos y las dotaciones universitarias y de otro tipo se convirtieron en fuentes de capital más importantes. [104] Para la mayoría de los inversores institucionales, las inversiones de capital privado se realizan como parte de una amplia asignación de activos que incluye activos tradicionales (por ejemplo, acciones públicas y bonos ) y otros activos alternativos (por ejemplo, fondos de cobertura , bienes raíces, materias primas ).

Los sistemas de pensiones públicos y privados de Estados Unidos, Canadá y Europa han invertido en esta clase de activos desde principios de los años 1980 para diversificarse más allá de sus tenencias principales (renta variable pública y renta fija). [105] Hoy en día, la inversión de pensiones en capital privado representa más de un tercio de todo el dinero asignado a esta clase de activos , por delante de otros inversores institucionales como compañías de seguros, fondos de dotación y fondos soberanos de riqueza.

La mayoría de los inversores institucionales no invierten directamente en empresas privadas , ya que carecen de la experiencia y los recursos necesarios para estructurar y supervisar la inversión. En cambio, los inversores institucionales invierten indirectamente a través de un fondo de capital privado . Algunos inversores institucionales tienen la escala necesaria para desarrollar una cartera diversificada de fondos de capital privado por sí mismos, mientras que otros invertirán a través de un fondo de fondos para permitir una cartera más diversificada que la que podría construir un solo inversor.

Los rendimientos de las inversiones en capital privado se generan a través de uno o una combinación de tres factores, entre los que se incluyen: el pago de la deuda o la acumulación de efectivo mediante flujos de efectivo de las operaciones, mejoras operativas que aumentan las ganancias durante la vida de la inversión y la expansión múltiple, es decir, la venta de la empresa a un precio superior al que se pagó originalmente. Un componente clave del capital privado como clase de activo para los inversores institucionales es que las inversiones suelen concretarse después de un período de tiempo, que variará según la estrategia de inversión. Los rendimientos de las inversiones en capital privado suelen concretarse a través de una de las siguientes vías:

Los grandes propietarios de activos institucionales, como los fondos de pensiones (con obligaciones típicamente a largo plazo), las compañías de seguros, los fondos soberanos de riqueza y los fondos de reserva nacionales tienen una probabilidad generalmente baja de enfrentar shocks de liquidez en el mediano plazo y, por lo tanto, pueden permitirse los largos períodos de tenencia requeridos característicos de la inversión en capital privado. [105]

El horizonte medio para una transacción LBO es de ocho años. [106]

El mercado secundario de capital privado (también llamado a menudo mercados secundarios de capital privado) se refiere a la compra y venta de compromisos preexistentes de los inversores con fondos de capital privado y otros fondos de inversión alternativos. Los vendedores de inversiones de capital privado no solo venden las inversiones en el fondo, sino también sus compromisos restantes no financiados con los fondos. Por su naturaleza, la clase de activos de capital privado es ilíquida, destinada a ser una inversión a largo plazo para inversores que compran y mantienen. Para la gran mayoría de las inversiones de capital privado, no existe un mercado público cotizado; sin embargo, hay un mercado secundario sólido y en maduración disponible para los vendedores de activos de capital privado.

Cada vez más, las inversiones secundarias se consideran una clase de activo distinta con un perfil de flujo de efectivo que no está correlacionado con otras inversiones de capital privado. Como resultado, los inversores están asignando capital a inversiones secundarias para diversificar sus programas de capital privado. Impulsados por la fuerte demanda de exposición al capital privado, una cantidad significativa de capital se ha comprometido en inversiones secundarias por parte de inversores que buscan aumentar y diversificar su exposición al capital privado.

Los inversores que buscan acceso al capital privado se han visto restringidos a inversiones con impedimentos estructurales como largos períodos de bloqueo, falta de transparencia, apalancamiento ilimitado, tenencias concentradas de valores ilíquidos y mínimos de inversión elevados.

Las transacciones secundarias se pueden dividir generalmente en dos categorías básicas:

Según la última clasificación PEI 300 de Private Equity International , [107] la firma de capital privado más grande del mundo hoy en día es The Blackstone Group, basándose en la cantidad de capital de inversión directa de capital privado recaudado en un período de cinco años.

Según la clasificación del PEI 300, las 15 empresas de capital privado más grandes del mundo en 2024 fueron:

Dado que las empresas de capital privado están en constante proceso de captación, inversión y distribución de sus fondos de capital privado , el capital captado suele ser el más fácil de medir. Otras métricas pueden incluir el valor total de las empresas adquiridas por una empresa o una estimación del tamaño de la cartera activa de una empresa más el capital disponible para nuevas inversiones. Como ocurre con cualquier lista que se centre en el tamaño, la lista no proporciona ninguna indicación sobre el rendimiento relativo de las inversiones de estos fondos o gestores.

Preqin , un proveedor de datos independiente, clasifica a los 25 administradores de inversiones de capital privado más grandes . Entre las empresas más grandes en la clasificación de 2017 se encontraban AlpInvest Partners , Ardian (anteriormente AXA Private Equity), AIG Investments y Goldman Sachs Capital Partners . Invest Europe publica un anuario que analiza las tendencias de la industria derivadas de los datos divulgados por más de 1.300 fondos de capital privado europeos. [108] Finalmente, sitios web como AskIvy.net [109] proporcionan listas de empresas de capital privado con sede en Londres.

Las estrategias de inversión de las empresas de capital privado difieren de las de los fondos de cobertura . Por lo general, los grupos de inversión de capital privado se orientan hacia estrategias de inversión a largo plazo y de varios años en activos ilíquidos (empresas enteras, proyectos inmobiliarios a gran escala u otros activos tangibles que no se convierten fácilmente en efectivo) donde tienen más control e influencia sobre las operaciones o la gestión de activos para influir en sus rendimientos a largo plazo. Los fondos de cobertura suelen centrarse en valores líquidos a corto o medio plazo que se pueden convertir más rápidamente en efectivo, y no tienen control directo sobre el negocio o el activo en el que están invirtiendo. [110] Tanto las empresas de capital privado como los fondos de cobertura a menudo se especializan en tipos específicos de inversiones y transacciones. La especialización del capital privado suele ser en la gestión de activos de un sector industrial específico, mientras que la especialización de los fondos de cobertura es en la gestión de capital de riesgo del sector industrial. Las estrategias de capital privado pueden incluir la compra al por mayor de una empresa privada o un conjunto de activos, la financiación mezzanine para proyectos de nueva creación, las inversiones de capital de crecimiento en empresas existentes o la compra apalancada de un activo de propiedad pública convirtiéndolo en control privado. [111] Por último, las empresas de capital privado sólo toman posiciones largas , ya que las ventas en corto no son posibles en esta clase de activos.

La captación de fondos de capital privado se refiere a la acción de las empresas de capital privado de buscar capital de inversores para sus fondos. Normalmente, un inversor invertirá en un fondo específico gestionado por una empresa, convirtiéndose en un socio limitado del fondo, en lugar de ser un inversor en la propia empresa. Como resultado, un inversor solo se beneficiará de las inversiones realizadas por una empresa cuando la inversión se realice con el fondo específico en el que ha invertido.

A medida que la captación de fondos ha ido creciendo en los últimos años, también lo ha hecho el número de inversores en el fondo medio. En 2004, había 26 inversores en el fondo medio de capital privado; esta cifra ha aumentado ahora a 42, según Preqin Ltd. (antes conocida como Private Equity Intelligence).

Los gestores de fondos de capital privado también invertirán en sus propios vehículos, aportando normalmente entre el 1 y el 5% del capital total.

A menudo, los gestores de fondos de capital privado emplean los servicios de equipos externos de captación de fondos, conocidos como agentes de colocación, para conseguir capital para sus vehículos. El uso de agentes de colocación ha aumentado en los últimos años: el 40% de los fondos cerrados en 2006 emplearon sus servicios, según Preqin Ltd. Los agentes de colocación se acercan a los inversores potenciales en nombre del gestor de fondos y, por lo general, cobran una comisión de alrededor del 1% de los compromisos que consiguen obtener.

El tiempo que una empresa de capital privado dedica a captar capital varía en función del nivel de interés de los inversores, que se define en función de las condiciones actuales del mercado y también del historial de fondos captados anteriormente por la empresa en cuestión. Las empresas pueden dedicar tan sólo uno o dos meses a captar capital cuando pueden alcanzar el objetivo que se han fijado para sus fondos con relativa facilidad, a menudo mediante la obtención de compromisos de los inversores existentes en sus fondos anteriores, o cuando un buen rendimiento pasado conduce a un fuerte interés de los inversores. Otros gestores pueden descubrir que la captación de fondos lleva mucho más tiempo, y los gestores de tipos de fondos menos populares encuentran el proceso de captación de fondos más difícil. Puede llevar hasta dos años captar capital, aunque la mayoría de los gestores de fondos completan la captación de fondos en un plazo de entre nueve y quince meses.

Una vez que un fondo ha alcanzado su objetivo de recaudación de fondos, se realizará un cierre definitivo. Después de este punto, normalmente no es posible que nuevos inversores inviertan en el fondo, a menos que adquieran una participación en el fondo en el mercado secundario.

La situación de la industria a finales de 2011 era la siguiente: [113]

Los activos de capital privado bajo gestión probablemente superaron los 2 billones de dólares a fines de marzo de 2012, y los fondos disponibles para inversión totalizaron 949.000 millones de dólares (aproximadamente el 47% del total de activos bajo gestión).

En 2011, se invirtieron aproximadamente 246.000 millones de dólares en capital privado a nivel mundial, un 6% menos que el año anterior y alrededor de dos tercios por debajo de la actividad máxima de 2006 y 2007. Tras un buen comienzo, la actividad de transacciones se desaceleró en la segunda mitad de 2011 debido a las preocupaciones sobre la economía mundial y la crisis de deuda soberana en Europa. Durante la primera mitad de este año, se invirtieron 93.000 millones de dólares, pero la desaceleración persistió en 2012. Esta cifra fue un cuarto menos que en el mismo período del año anterior. Las adquisiciones respaldadas por capital privado generaron alrededor del 6,9% del volumen mundial de fusiones y adquisiciones en 2011 y el 5,9% en la primera mitad de 2012. Esta cifra fue inferior al 7,4% de 2010 y muy por debajo del máximo histórico del 21% de 2006.

La actividad global de salidas de empresas ascendió a 252.000 millones de dólares en 2011, una cifra prácticamente sin cambios respecto del año anterior, pero muy superior a la de 2008 y 2009, ya que las empresas de capital privado intentaron aprovechar las mejores condiciones del mercado a principios de año para concretar inversiones. Sin embargo, la actividad de salidas ha perdido impulso tras alcanzar un máximo de 113.000 millones de dólares en el segundo trimestre de 2011. TheCityUK estima que la actividad total de salidas ascendió a unos 100.000 millones de dólares en el primer semestre de 2012, una cifra muy inferior a la del mismo período del año anterior.

El entorno de captación de fondos se mantuvo estable por tercer año consecutivo en 2011, con 270.000 millones de dólares en nuevos fondos captados, ligeramente por debajo del total del año anterior. En el primer semestre de 2012 se captaron unos 130.000 millones de dólares, una quinta parte menos que en el primer semestre de 2011. El tiempo medio que tardan los fondos en cerrar una operación se redujo a 16,7 meses en el primer semestre de 2012, frente a los 18,5 meses de 2011. Los fondos de capital privado disponibles para inversión ("dry powder") totalizaron 949.000 millones de dólares al final del primer trimestre de 2012, un 6% menos que el año anterior. Incluyendo los fondos no realizados en inversiones existentes, los fondos de capital privado bajo gestión probablemente totalizaron más de 2,0 billones de dólares.

Las pensiones públicas son una fuente importante de capital para los fondos de capital privado. Los fondos soberanos de inversión están ganando cada vez más terreno como clase inversora de capital privado. [114]

Según Torreya, en 2021, el 13 % de las empresas de Pharma 1000 fueron invertidas en capital privado, y Eight Roads Ventures tuvo el mayor número de inversiones en esta industria. [115]

Debido a la limitada divulgación de información, estudiar los rendimientos de los fondos de capital privado es relativamente difícil. A diferencia de los fondos mutuos, los fondos de capital privado no necesitan divulgar datos de desempeño. Y, como invierten en empresas privadas, es difícil examinar las inversiones subyacentes. Es difícil comparar el desempeño del capital privado con el del capital público, en particular porque las inversiones de los fondos de capital privado se obtienen y recuperan con el tiempo a medida que se realizan las inversiones y posteriormente se realizan.

Un artículo académico citado con frecuencia (Kaplan y Schoar, 2005) [116] sugiere que los retornos netos de comisiones de los fondos de capital privado son aproximadamente comparables a los del S&P 500 (o incluso ligeramente inferiores). Este análisis puede, en realidad, exagerar los retornos porque se basa en datos informados voluntariamente y, por lo tanto, sufre de sesgo de supervivencia (es decir, los fondos que fracasan no informarán los datos). También se debe tener en cuenta que estos retornos no están ajustados al riesgo. Un artículo de 2012 de Harris, Jenkinson y Kaplan, 2012 [117] concluyó que los retornos promedio de los fondos de compra de empresas en los EE. UU. en realidad han superado los de los mercados públicos. Estos hallazgos fueron respaldados por un trabajo anterior, que utilizó un conjunto de datos de Robinson y Sensoy en 2011. [118]

Los comentaristas han sostenido que se necesita una metodología estándar para presentar una imagen precisa del desempeño, para que los fondos de capital privado individuales sean comparables y, de esa manera, la clase de activos en su conjunto pueda compararse con los mercados públicos y otros tipos de inversión. También se afirma que los administradores de fondos de capital privado manipulan los datos para presentarse como empresas de alto desempeño, lo que hace que sea aún más esencial estandarizar la industria. [119]

Otros dos hallazgos de Kaplan y Schoar en 2005: primero, existe una variación considerable en el desempeño de los fondos de capital privado. Segundo, a diferencia de la industria de fondos mutuos, parece haber persistencia en el desempeño de los fondos de capital privado. Es decir, los fondos de capital privado que tienen un buen desempeño durante un período, tienden a tener un buen desempeño también en el período siguiente. La persistencia es más fuerte en el caso de las firmas de capital riesgo que en el de las firmas de adquisiciones apalancadas.

La aplicación de la Ley de Libertad de Información (FOIA) en ciertos estados de los Estados Unidos ha hecho que ciertos datos sobre el desempeño sean más fácilmente accesibles. En concreto, la FOIA ha exigido a ciertas agencias públicas que divulguen datos sobre el desempeño de las empresas de capital privado directamente en sus sitios web. [120]

En el Reino Unido, el segundo mercado más grande de capital privado, se dispone de más datos desde la publicación en 2007 de las Directrices David Walker para la divulgación y la transparencia en el capital privado. [121]

A continuación se muestra una lista parcial de multimillonarios que adquirieron su riqueza a través de capital privado.

Los ingresos de las empresas de capital privado se obtienen principalmente en forma de " intereses devengados ", normalmente el 20% de las ganancias generadas por las inversiones realizadas por la empresa, y una " comisión de gestión ", a menudo el 2% del capital invertido en la empresa por los inversores externos cuyo dinero posee la empresa. Como resultado de una laguna fiscal consagrada en el código fiscal de los EE. UU., los intereses devengados que se acumulan en las empresas de capital privado se tratan como ganancias de capital , que se gravan a una tasa inferior a la de los ingresos ordinarios . Actualmente, la tasa impositiva de las ganancias de capital a largo plazo es del 20%, en comparación con la tasa máxima del impuesto sobre la renta ordinaria del 37% para las personas físicas. Se ha estimado que esta laguna le costará al gobierno 130.000 millones de dólares durante la próxima década en ingresos no realizados. Ejércitos de cabilderos corporativos y enormes donaciones de la industria del capital privado a las campañas políticas en los Estados Unidos han asegurado que esta poderosa industria reciba este tratamiento fiscal favorable por parte del gobierno. Las empresas de capital privado contratan a cerca de 200 cabilderos y durante la última década han realizado casi 600 millones de dólares en contribuciones a campañas políticas. [137]

Además, mediante una maniobra contable llamada "exención de honorarios", las firmas de capital privado a menudo también tratan los ingresos por honorarios de gestión como ganancias de capital. El Servicio de Impuestos Internos (IRS) de los Estados Unidos carece de la mano de obra y la experiencia que serían necesarias para controlar el cumplimiento incluso de estos requisitos legales ya bastante favorables. De hecho, el IRS casi no realiza auditorías de impuestos sobre la renta de la industria. Como resultado de la complejidad de la contabilidad que surge del hecho de que la mayoría de las firmas de capital privado están organizadas como grandes sociedades, de modo que las ganancias de la firma se prorratean entre cada uno de los muchos socios, varias firmas de capital privado no cumplen con las leyes fiscales, según denunciantes de la industria . [137]

Cuando una entidad de capital privado invierte en una empresa, industria o servicio público, se han recibido informes de una reducción de la calidad, tanto en términos de servicios como de bienes producidos. [138] [139] Si bien una inversión de capital privado en una empresa puede dar lugar a mejoras a corto plazo, como la incorporación de nuevo personal y equipos, el incentivo es maximizar las ganancias, no necesariamente la calidad de los productos o servicios. Con el tiempo, también ha sido habitual la reducción de costos, así como el aplazamiento de futuras inversiones. Los inversores de capital privado también pueden verse incentivados a obtener ganancias a corto plazo vendiendo una empresa una vez que se alcanza un cierto nivel de rentabilidad o simplemente vendiendo sus activos si eso no es posible. Ambas situaciones, y otras, pueden dar lugar a una pérdida de innovación y calidad. [140] [141] [142] [143] [139] [138]

Existe un debate en torno a la distinción entre capital privado e inversión extranjera directa (IED), y sobre si se deben tratar por separado. La diferencia es borrosa debido a que el capital privado no ingresa al país a través del mercado de valores. El capital privado generalmente fluye hacia empresas no cotizadas y hacia empresas donde el porcentaje de acciones es menor que el de las acciones en poder del promotor o del inversor (también conocidas como acciones de libre flotación ). El principal punto de discordia es que la IED se utiliza únicamente para la producción, mientras que en el caso del capital privado el inversor puede recuperar su dinero después de un período de revaluación y realizar inversiones en otros activos financieros. En la actualidad, la mayoría de los países informan el capital privado como parte de la IED. [144]

Las inversiones de capital privado en atención médica y servicios relacionados, como hogares de ancianos y hospitales, han disminuido la calidad de la atención y han aumentado los costos. Los investigadores del Instituto Becker Friedman de la Universidad de Chicago descubrieron que la propiedad de capital privado de hogares de ancianos aumentó la mortalidad a corto plazo de los pacientes de Medicare en un 10%. [145] El tratamiento por parte de proveedores de atención médica de propiedad de capital privado tiende a estar asociado con una mayor tasa de "facturas sorpresa". [146] La propiedad de capital privado de prácticas dermatológicas ha generado presión para aumentar la rentabilidad, preocupaciones sobre los sobreprecios y la seguridad del paciente. [147] [148] En un gran estudio de 2024 de 51 hospitales adquiridos por capital privado combinados con 250 controles, los primeros tuvieron un aumento del 25% en las afecciones adquiridas en el hospital, como caídas e infecciones del torrente sanguíneo asociadas a la vía central . [149]

Según el conservador Oren Cass , el capital privado captura riqueza en lugar de crearla, y esta captura puede ser "de suma cero, o incluso destructora de valor, en conjunto". Dice que "los activos se reorganizan una y otra vez, se obtienen ganancias, pero relativamente poco fluye hacia usos productivos reales". [150]

Bloomberg Businessweek afirma que:

El capital privado puede contribuir a la desigualdad de varias maneras. En primer lugar, ofrece a los inversores mayores rendimientos que los que ofrecen los mercados públicos de acciones y bonos. Sin embargo, para disfrutar de esos rendimientos, es útil ser rico. Los fondos de capital privado están abiertos únicamente a inversores individuales "calificados" (léase: de alto patrimonio neto) y a instituciones como los fondos de dotación. Sólo algunos trabajadores obtienen exposición indirecta a través de los fondos de pensiones. En segundo lugar, el capital privado ejerce presión sobre el extremo inferior de la brecha de riqueza. Las empresas pueden dividirse, fusionarse o reestructurarse en general para aumentar la eficiencia y la productividad, lo que inevitablemente significa recortes de empleo. [4]