La historia de los impuestos en los Estados Unidos comienza con la protesta colonial contra la política fiscal británica en la década de 1760, que condujo a la Revolución estadounidense . La nación independiente recaudó impuestos sobre las importaciones ( "aranceles" ), el whisky y (durante un tiempo) las ventanas de vidrio. Los estados y las localidades recaudaron impuestos electorales sobre los votantes e impuestos sobre la propiedad sobre la tierra y los edificios comerciales. Además, estaban los impuestos especiales estatales y federales . Los impuestos estatales y federales sobre la herencia comenzaron después de 1900, mientras que los estados (pero no el gobierno federal) comenzaron a recaudar impuestos sobre las ventas en la década de 1930. Estados Unidos impuso impuestos sobre la renta brevemente durante la Guerra Civil y la década de 1890. En 1913, se ratificó la 16.ª Enmienda ; sin embargo, el Artículo 1, Sección 9 de la Constitución de los Estados Unidos define un impuesto directo. La Decimosexta Enmienda a la Constitución de los Estados Unidos no creó un nuevo impuesto.

Los impuestos eran bajos a nivel local, colonial e imperial durante toda la era colonial. [1] La cuestión que condujo a la Revolución fue si el parlamento tenía derecho a imponer impuestos a los estadounidenses cuando no estaban representados en el parlamento.

La Ley del Timbre de 1765 fue la cuarta Ley del Timbre aprobada por el Parlamento de Gran Bretaña y exigía que todos los documentos legales, permisos, contratos comerciales, periódicos, testamentos, panfletos y naipes de las colonias americanas llevaran un timbre fiscal. Se promulgó el 1 de noviembre de 1765, al final de la Guerra de los Siete Años entre los franceses y los británicos, una guerra que comenzó con el joven oficial George Washington atacando un puesto de avanzada francés. El impuesto del timbre tenía el objetivo de sufragar el coste de mantener la presencia militar que protegía a las colonias. Los estadounidenses se levantaron en una fuerte protesta, argumentando en términos de " No hay impuestos sin representación ". Los boicots obligaron a Gran Bretaña a derogar el impuesto del timbre, al tiempo que convencieron a muchos líderes británicos de que era esencial gravar a los colonos con algo para demostrar la soberanía del Parlamento.

La Ley de Ingresos de Townshend fueron dos leyes impositivas aprobadas por el Parlamento en 1767; fueron propuestas por Charles Townshend , Ministro de Hacienda . Impusieron un impuesto sobre los productos comunes importados a las colonias americanas , como el plomo, el papel, la pintura, el vidrio y el té. A diferencia de la Ley del Timbre de 1765 , las leyes no eran un impuesto directo que la gente pagaba a diario, sino un impuesto sobre las importaciones que se cobraba al capitán del barco cuando descargaba la carga. Las Leyes de Townshend también crearon tres nuevos tribunales del almirantazgo para juzgar a los estadounidenses que ignoraban las leyes. [2]

El impuesto sobre el azúcar, los tejidos y el café, que eran exportaciones no británicas.

El Motín del Té de Boston fue un acto de protesta de los colonos estadounidenses contra Gran Bretaña por la Ley del Té, en la que arrojaron muchos baúles de té al puerto de Boston . Los recortes a los impuestos sobre el té perjudicaron a los contrabandistas estadounidenses, que destruyeron el té en represalia por su exención de impuestos. Gran Bretaña reaccionó con dureza y el conflicto escaló hasta la guerra en 1775.

Los impuestos de capitación, también conocidos como impuestos de capitación , se crearon inicialmente en la década de 1890. Los impuestos de capitación son un impuesto fijo que se aplica a las personas, independientemente de sus ingresos; los votantes deben pagar el impuesto antes de que se les permita emitir su voto. Estos impuestos se combinaban ocasionalmente con pruebas de alfabetización para demostrar que estaban calificados para votar. [3]

Los ingresos provenientes de los impuestos electorales eran una fuente importante de financiación para los gobiernos estatales. Para aumentar estos ingresos, los impuestos electorales también se extendían con frecuencia al proceso de obtención de licencias de caza, pesca y conducción. [4]

En muchos estados, los impuestos electorales eran un requisito previo para el registro electoral. A menudo, las legislaturas exigían que el impuesto se pagara en un día distinto al de las elecciones. Los votantes debían llevar un comprobante de pago el día de las elecciones. [5] Esto causaba problemas a varios trabajadores que tenían que mudarse con frecuencia y no podían llevar una contabilidad adecuada.

Estos impuestos se utilizaron ampliamente como una forma de prevenir el voto en los estados del sur después de la abolición de la esclavitud. Fueron introducidos como parte de las leyes de Jim Crow para disuadir a los estadounidenses negros de votar. Sin embargo, las leyes de impuestos por capitación no establecían directamente un grupo específico de personas y los requisitos impositivos se aplicaban a todas las razas y a ambos sexos. Por lo tanto, los impuestos por capitación también se usaban a menudo para discriminar a las mujeres que intentaban votar. [6] Algunos votantes blancos varones pobres eran considerados exentos de impuestos por capitación mediante la cláusula de abuelo si tenían un antepasado que pudiera votar antes de la Guerra Civil. [7]

La Vigésima Cuarta Enmienda terminó con el uso de impuestos electorales en las elecciones federales en 1964. Alabama, Arkansas, Mississippi, Texas y Virginia continuaron utilizando impuestos electorales para las elecciones estatales hasta Harper v. Virginia Board of Elections , un caso de la Corte Suprema de los EE. UU. celebrado en 1966. El tribunal dictaminó que los impuestos per cápita aplicados en las elecciones estatales también son inconstitucionales.

Los aranceles han desempeñado diferentes papeles en la política comercial y la historia económica de los Estados Unidos . Los aranceles fueron la mayor fuente de ingresos federales desde la década de 1790 hasta vísperas de la Primera Guerra Mundial , hasta que fueron superados por los impuestos sobre la renta. Dado que los ingresos provenientes de los aranceles se consideraban esenciales y fáciles de recaudar en los principales puertos , se acordó que la nación debería tener un arancel para fines de recaudación de ingresos. [8] [9]

Otro papel que desempeñó el arancel fue la protección de la industria local ; se trataba de su dimensión política. Desde la década de 1790 hasta la actualidad, el arancel (y cuestiones estrechamente relacionadas, como las cuotas de importación y los tratados comerciales ) generaron enormes tensiones políticas. Estas tensiones condujeron a la crisis de la anulación durante el siglo XIX y a la creación de la Organización Mundial del Comercio .

Cuando Alexander Hamilton era el Secretario del Tesoro de los Estados Unidos , emitió el Informe sobre Manufacturas , que argumentaba que la aplicación de aranceles con moderación, además de aumentar los ingresos para financiar al gobierno federal, también alentaría la fabricación nacional y el crecimiento de la economía al aplicar los fondos recaudados en parte hacia subsidios (llamados bonificaciones en su época) a los fabricantes. Los principales propósitos buscados por Hamilton a través del arancel eran: (1) proteger a la industria naciente estadounidense por un corto plazo hasta que pudiera competir; (2) recaudar ingresos para pagar los gastos del gobierno; (3) recaudar ingresos para apoyar directamente a la fabricación a través de bonificaciones (subsidios). [10] Esto resultó en la aprobación de tres aranceles por parte del Congreso, el Arancel de 1789 , el Arancel de 1790 y el Arancel de 1792 que aumentaron progresivamente los aranceles.

Los aranceles contribuyeron al seccionalismo entre el Norte y el Sur. El Arancel de 1824 aumentó los aranceles para proteger a la industria estadounidense frente a la importación de materias primas más baratas, como productos de hierro, lana y textiles de algodón y productos agrícolas de Inglaterra. Este arancel fue el primero en el que los intereses sectoriales del Norte y el Sur entraron verdaderamente en conflicto, porque el Sur abogaba por aranceles más bajos para aprovechar la reciprocidad arancelaria de Inglaterra y otros países que compraban materias primas agrícolas del Sur. [ cita requerida ]

El Arancel de 1828 , también conocido como el Arancel de las Abominaciones, y el Arancel de 1832 aceleraron el seccionalismo entre el Norte y el Sur. Durante un breve momento en 1832, Carolina del Sur hizo vagas amenazas de abandonar la Unión debido a la cuestión arancelaria. [11] En 1833, para facilitar las relaciones entre el Norte y el Sur, el Congreso redujo los aranceles. [11] En la década de 1850, el Sur ganó mayor influencia sobre la política arancelaria e hizo reducciones posteriores. [12]

En 1861, justo antes de la Guerra Civil, el Congreso promulgó el Arancel Morrill , que aplicaba tasas elevadas e inauguró un período de protección comercial relativamente continua en los Estados Unidos que duró hasta el Arancel Underwood de 1913. El programa del Arancel Morrill y sus dos proyectos de ley sucesores se mantuvieron mucho después del final de la Guerra Civil. [13]

En 1921, el Congreso buscó proteger la agricultura local en lugar de la industria eludiendo el Arancel de Emergencia , que aumentó las tasas sobre el trigo , el azúcar , la carne , la lana y otros productos agrícolas traídos a los Estados Unidos desde naciones extranjeras, lo que protegía a los productores nacionales de esos artículos.

Sin embargo, un año después el Congreso aprobó otro arancel, el arancel Fordney-McCumber , que aplicaba el arancel científico y el precio de venta estadounidense. El propósito del arancel científico era igualar los costos de producción entre países para que ningún país pudiera vender a precios más bajos que los que cobraban las empresas estadounidenses. [14] La diferencia en los costos de producción era calculada por la Comisión Arancelaria. Una segunda novedad fue el precio de venta estadounidense. Este permitía al presidente calcular el arancel basándose en el precio del precio estadounidense de un bien, no del bien importado. [14]

Durante el estallido de la Gran Depresión en 1930, el Congreso aumentó los aranceles a través de la Ley Arancelaria Smoot-Hawley sobre más de 20.000 bienes importados a niveles récord y, en opinión de la mayoría de los economistas, empeoró la Gran Depresión al provocar que otros países correspondieran, hundiendo así las importaciones y exportaciones estadounidenses en más de la mitad. [ cita requerida ]

En 1948, Estados Unidos firmó el Acuerdo General sobre Aranceles Aduaneros y Comercio (GATT), que redujo las barreras arancelarias y otras restricciones cuantitativas y subsidios al comercio a través de una serie de acuerdos.

En 1993, el GATT fue actualizado ( GATT 1994 ) para incluir nuevas obligaciones para sus signatarios. Uno de los cambios más significativos fue la creación de la Organización Mundial del Comercio (OMC). Mientras que el GATT era un conjunto de reglas acordadas por las naciones, la OMC es un organismo institucional. La OMC amplió su alcance desde los bienes comercializados al comercio dentro del sector de servicios y los derechos de propiedad intelectual . Aunque fue diseñada para servir a los acuerdos multilaterales, durante varias rondas de negociaciones del GATT (particularmente la Ronda de Tokio ) los acuerdos plurilaterales crearon un comercio selectivo y causaron fragmentación entre los miembros. Los acuerdos de la OMC son generalmente un mecanismo de solución de acuerdos multilaterales del GATT. [15]

Los impuestos especiales federales se aplican a artículos específicos, como combustibles para motores, neumáticos, uso de teléfonos, productos de tabaco y bebidas alcohólicas. Los impuestos especiales suelen asignarse, aunque no siempre, a fondos especiales relacionados con el objeto o la actividad gravados.

Durante la presidencia de George Washington , Alexander Hamilton propuso un impuesto a las bebidas destiladas para financiar su política de asumir la deuda de guerra de la Revolución estadounidense para aquellos estados que no la habían pagado. Después de un intenso debate, la Cámara de Representantes decidió por 35 votos a 21 aprobar la legislación que imponía un impuesto especial de siete centavos por galón al whisky. Esta fue la primera vez en la historia de Estados Unidos que el Congreso votó a favor de gravar un producto estadounidense; esto condujo a la Rebelión del Whisky .

La historia de los impuestos sobre la renta en los Estados Unidos comenzó en el siglo XIX con la imposición de impuestos sobre la renta para financiar los esfuerzos de guerra. Sin embargo, la constitucionalidad de los impuestos sobre la renta fue ampliamente puesta en duda (véase Pollock v. Farmers' Loan & Trust Co. ) hasta 1913 con la ratificación de la 16.ª Enmienda .

El Artículo I, Sección 8, Cláusula 1 de la Constitución de los Estados Unidos asigna al Congreso el poder de imponer "impuestos, derechos, contribuciones e impuestos especiales", pero la misma cláusula también requiere que "los derechos, contribuciones e impuestos especiales serán uniformes en todos los Estados Unidos". [16]

Además, la Constitución limitaba específicamente la capacidad del Congreso para imponer impuestos directos, al exigirle que los distribuyera en proporción a la población censal de cada estado. Se pensaba que era probable que se abusara de los impuestos por persona y de los impuestos sobre la propiedad (los esclavos podían ser gravados como uno o ambos) y que no guardaban relación con las actividades en las que el gobierno federal tenía un interés legítimo. Por lo tanto, la cuarta cláusula de la sección 9 especifica que "no se impondrá ningún impuesto por capitación ni ningún otro impuesto directo, a menos que sea en proporción al censo o enumeración que se ordena realizar en virtud de este artículo".

La tributación también fue el tema del Federalista n.° 33, escrito en secreto por el federalista Alexander Hamilton bajo el seudónimo de Publius . En él, explica que la redacción de la cláusula "Necesaria y apropiada" debe servir como guía para la legislación de leyes sobre tributación. El poder legislativo debe ser el juez, pero cualquier abuso de esos poderes de juicio puede ser revocado por el pueblo, ya sea como estados o como un grupo más amplio.

Lo que parecía una limitación directa del poder legislativo en función del objeto del impuesto resultó ser inexacta y poco clara cuando se aplicó al impuesto sobre la renta, que puede considerarse como un impuesto directo o indirecto. Los tribunales han sostenido en general que los impuestos directos se limitan a los impuestos sobre las personas (denominados de diversas formas "impuestos de capitación", "impuestos de capitación" o "impuestos de capitación") y sobre la propiedad. [17] Todos los demás impuestos se denominan comúnmente "impuestos indirectos". [18]

Para ayudar a financiar su esfuerzo bélico en la Guerra Civil estadounidense , el Congreso impuso su primer impuesto sobre la renta personal en 1861. [19] Fue parte de la Ley de Ingresos de 1861 (3% de todos los ingresos superiores a 800 dólares estadounidenses; derogada en 1872). El Congreso también promulgó la Ley de Ingresos de 1862 , que imponía un impuesto del 3% sobre los ingresos superiores a 600 dólares, que aumentaba al 5% para los ingresos superiores a 10 000 dólares. Las tasas se aumentaron en 1864. Este impuesto sobre la renta fue derogado en 1872.

Se promulgó una nueva ley de impuesto a la renta como parte de la Ley Arancelaria de 1894. [20] [21] En ese momento, la Constitución de los Estados Unidos especificaba que el Congreso podía imponer un impuesto "directo" solo si la ley distribuía ese impuesto entre los estados de acuerdo con la población censada de cada estado . [22]

En 1895, la Corte Suprema de los Estados Unidos dictaminó, en el caso Pollock v. Farmers' Loan & Trust Co. , que los impuestos sobre las rentas de bienes inmuebles, sobre los ingresos por intereses de bienes personales y sobre otros ingresos de bienes personales (que incluyen los ingresos por dividendos ) eran impuestos directos sobre la propiedad y, por lo tanto, debían ser prorrateados. Dado que la prorrateación de los impuestos sobre la renta es poco práctica, las sentencias de Pollock tuvieron el efecto de prohibir un impuesto federal sobre los ingresos de la propiedad. Debido a las dificultades políticas de gravar los salarios individuales sin gravar los ingresos de la propiedad, un impuesto federal sobre la renta fue poco práctico desde el momento de la decisión de Pollock hasta el momento de la ratificación de la Decimosexta Enmienda (abajo).

En respuesta a la decisión de la Corte Suprema en el caso Pollock , el Congreso propuso la Decimosexta Enmienda , que fue ratificada en 1913, [23] y que establece:

El Congreso tendrá el poder de establecer y recaudar impuestos sobre las rentas, cualquiera que sea su fuente, sin prorrateo entre los diversos Estados y sin tener en cuenta ningún censo o enumeración.

La Corte Suprema en Brushaber v. Union Pacific Railroad , 240 U.S. 1 (1916), indicó que la Decimosexta Enmienda no amplió el poder existente del gobierno federal para gravar los ingresos (es decir, las ganancias o beneficios de cualquier fuente), sino que eliminó la posibilidad de clasificar un impuesto a la renta como un impuesto directo en función de la fuente de los ingresos. La Enmienda eliminó la necesidad de que el impuesto a la renta sobre los intereses, dividendos y rentas se distribuya entre los estados en función de la población. Sin embargo, los impuestos a la renta deben cumplir con la ley de uniformidad geográfica.

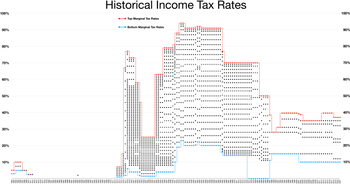

El Congreso promulgó un impuesto sobre la renta en octubre de 1913 como parte de la Ley de Ingresos de 1913 , que imponía un impuesto del 1% sobre los ingresos personales netos superiores a $3000, con un recargo del 6% sobre los ingresos superiores a $500 000. En 1918, la tasa máxima del impuesto sobre la renta se incrementó al 77% (sobre los ingresos superiores a $1 000 000, equivalentes a $16 717 815 en dólares de 2018 [24] ). Sin embargo, la tasa promedio para los "muy ricos" (no especificados) era del 15%. La tasa se incrementó en 1917 durante la Primera Guerra Mundial. [25] La tasa marginal máxima de impuestos se redujo al 58% en 1922, al 25% en 1925 y finalmente al 24% en 1929. En 1932 la tasa marginal máxima de impuestos se incrementó al 63% durante la Gran Depresión y aumentó de manera constante, alcanzando el 94% en 1944 [26] (sobre ingresos superiores a $200,000, equivalente a $2,868,625 en dólares de 2018 [27] ). Durante la Segunda Guerra Mundial, el Congreso introdujo la retención de nómina y los pagos trimestrales de impuestos. [28]

.jpg/440px-Berryman_political_cartoon_on_income_tax_vs_sales_tax_(3_June_1933).jpg)

Tras los aumentos de impuestos de la Segunda Guerra Mundial, las tasas impositivas marginales máximas para las personas físicas se mantuvieron cerca o por encima del 90%, y la tasa impositiva efectiva en el 70% para los ingresos más altos (pocos pagaban la tasa máxima), hasta 1964, cuando la tasa impositiva marginal máxima se redujo al 70%. Kennedy pidió explícitamente una tasa máxima del 65%, pero agregó que debería fijarse en el 70% si no se eliminaban gradualmente ciertas deducciones en la parte superior de la escala de ingresos. [29] [30] [31] La tasa marginal máxima de impuestos se redujo al 50% en 1982 y finalmente al 28% en 1988. Aumentó lentamente al 39,6% en 2000, luego se redujo al 35% para el período de 2003 a 2012. [28] Las tasas de impuestos corporativos se redujeron del 48% al 46% en 1981 ( PL 97-34 ), luego al 34% en 1986 ( PL 99-514 ), y aumentaron al 35% en 1993, para luego reducirse al 21% en 2018.

Timothy Noah, editor principal de The New Republic, sostiene que si bien Ronald Reagan redujo enormemente las tasas nominales marginales de impuestos a la renta con su Ley de Reforma Fiscal de 1986, esta reforma no redujo de manera igualmente masiva la tasa impositiva efectiva sobre los ingresos marginales más altos. Noah escribe en su serie de diez partes titulada "La gran divergencia", que en 1979, la tasa impositiva efectiva sobre el 0,01 por ciento más rico de los contribuyentes era del 42,9 por ciento, según la Oficina de Presupuesto del Congreso, pero que en el último año de mandato de Reagan era del 32,2 por ciento. Esta tasa efectiva sobre los ingresos altos se mantuvo estable hasta los primeros años de la presidencia de Clinton, cuando aumentó hasta un máximo del 41 por ciento. Sin embargo, volvió a caer al 30 por ciento en su segundo mandato en la Casa Blanca. Según Noah, esta reducción porcentual de la tasa marginal efectiva del impuesto sobre la renta para los estadounidenses más ricos (9%) no es una disminución muy grande de su carga fiscal, especialmente en comparación con la caída del 20% de las tasas nominales entre 1980 y 1981 y la caída del 15% de las tasas nominales entre 1986 y 1987. Además de esta pequeña reducción de los impuestos sobre la renta de los contribuyentes más ricos de Estados Unidos, Noah descubrió que la carga efectiva del impuesto sobre la renta para el 20% inferior de los asalariados era del 8% en 1979 y se redujo al 6,4% durante la administración Clinton. Esta tasa efectiva se redujo aún más durante la administración de George W. Bush. Bajo Bush, la tasa disminuyó del 6,4% al 4,3%. [32] Estas cifras también corresponden a un análisis de las tasas impositivas efectivas de 1979 a 2005 realizado por la Oficina de Presupuesto del Congreso . [33]

El Congreso volvió a adoptar el impuesto sobre la renta en 1913, estableciendo un impuesto del 1% sobre los ingresos personales netos superiores a 3.000 dólares, con un recargo del 6% sobre los ingresos superiores a 500.000 dólares. En 1918, la tasa máxima del impuesto sobre la renta se aumentó al 77% (sobre los ingresos superiores a 1.000.000 de dólares) para financiar la Primera Guerra Mundial . La tasa impositiva marginal máxima se redujo al 58% en 1922, al 25% en 1925 y, finalmente, al 24% en 1929. En 1932, la tasa impositiva marginal máxima se aumentó al 63% durante la Gran Depresión y aumentó de forma constante.

Durante la Segunda Guerra Mundial, el Congreso introdujo la retención de nóminas y los pagos trimestrales de impuestos. El presidente Franklin D. Roosevelt propuso un impuesto del 100% sobre todos los ingresos superiores a 25.000 dólares, afirmando que el éxito del esfuerzo bélico requería tanto equidad en los ingresos como en los ingresos públicos. [34] [35] Cuando el Congreso no promulgó esa propuesta, Roosevelt emitió una orden ejecutiva en la que intentaba lograr un resultado similar mediante un tope salarial para ciertos salarios en relación con los contratos entre el sector privado y el gobierno federal. [36] [37] [38] Para los años fiscales de 1944 a 1951, la tasa marginal impositiva más alta para las personas físicas fue del 91%, aumentando al 92% para 1952 y 1953, y volviendo al 91% entre 1954 y 1963. [39]

Para el año fiscal 1964, la tasa marginal máxima de impuestos para individuos se redujo al 77%, y luego al 70% para los años fiscales 1965 a 1981. En 1978, los tramos de ingresos se ajustaron a la inflación, por lo que menos personas fueron gravadas con tasas altas. [40] La tasa marginal máxima de impuestos se redujo al 50% para los años fiscales 1982 a 1986. [41] Reagan deshizo el 40% de su recorte de impuestos de 1981, en 1983 aumentó los impuestos a la gasolina y a las nóminas, y en 1984 aumentó los ingresos fiscales cerrando lagunas para las empresas. [42] Según el historiador y asesor de política interna Bruce Bartlett, los 12 aumentos de impuestos de Reagan a lo largo de su presidencia recuperaron la mitad del recorte de impuestos de 1981. [43]

Para el año fiscal 1987, la tasa marginal más alta fue del 38,5% para las personas físicas. [44] Se redujo al 28% de manera neutral en materia de ingresos, eliminando muchas lagunas y refugios, junto con los impuestos corporativos (con una "tasa burbuja" del 33%) para los años fiscales 1988 a 1990. [45] [46] En última instancia, la combinación de ampliación de la base y reducción de la tasa generó ingresos equivalentes a aproximadamente el 4% de los ingresos fiscales existentes. [47]

Para los años fiscales de 1991 y 1992, la tasa marginal máxima se incrementó al 31% en un acuerdo presupuestario que el presidente George H.W. Bush hizo con el Congreso. [48]

En 1993, la administración Clinton propuso y el Congreso aceptó (sin apoyo republicano) un aumento de la tasa marginal máxima al 39,6% para el año fiscal 1993, nivel en el que se mantuvo hasta el año fiscal 2000. [49]

.JPG/440px-U.S.-Tax-Revenues-As-GDP-Percentage-(75-05).JPG)

En 2001, el presidente George W. Bush propuso, y el Congreso aceptó, una reducción eventual de la tasa marginal máxima al 35%. Sin embargo, esto se hizo en etapas: con la tasa marginal más alta del 39,1% para 2001, luego del 38,6% para 2002 y finalmente del 35% para los años 2003 a 2010. [50] Esta medida tenía una disposición de caducidad y estaba programada para expirar para el año fiscal 2011, cuando las tasas habrían regresado a las adoptadas durante los años de Clinton a menos que el Congreso cambiara la ley; [51] El Congreso lo hizo pasando por alto la Ley de Alivio Fiscal, Reautorización del Seguro de Desempleo y Creación de Empleo de 2010, firmada por el presidente Barack Obama el 17 de diciembre de 2010.

Al principio, el Congreso de los Estados Unidos amplió gradualmente el impuesto sobre la renta y luego la inflación elevó automáticamente a la mayoría de las personas a categorías impositivas que antes estaban reservadas para los ricos hasta que se ajustaron las categorías impositivas en función de la inflación. El impuesto sobre la renta ahora se aplica a casi dos tercios de la población. [52] Los trabajadores con ingresos más bajos, especialmente aquellos con dependientes, no pagan impuestos sobre la renta como grupo y reciben un pequeño subsidio del gobierno federal debido a los créditos por hijos y el Crédito Tributario por Ingreso del Trabajo . [ cita requerida ]

Aunque en un principio el gobierno se financiaba a través de aranceles sobre los bienes importados, en la actualidad estos aranceles representan sólo una pequeña parte de los ingresos federales. Los aranceles no tributarios se generan para compensar a las agencias por los servicios prestados o para llenar fondos fiduciarios específicos , como la tarifa que se aplica a los billetes de avión para la ampliación de los aeropuertos y el control del tráfico aéreo . A menudo, los ingresos destinados a ser colocados en fondos "fiduciarios" se utilizan para otros fines, y el gobierno emite un pagaré ('te debo') en forma de bono federal u otro instrumento contable , para luego gastar el dinero en gastos corrientes no relacionados. [ cita requerida ]

Las ganancias netas de capital a largo plazo , así como ciertos tipos de ingresos por dividendos calificados, están sujetos a impuestos preferenciales. El gobierno federal recauda varios impuestos específicos además del impuesto general sobre la renta. La Seguridad Social y Medicare son grandes programas de apoyo social que se financian con impuestos sobre los ingresos personales ganados (ver a continuación).

Las leyes tributarias aprobadas después de la ratificación de la Decimosexta Enmienda en 1913 se denominan a veces leyes tributarias "modernas". Desde 1913 se han aprobado cientos de leyes del Congreso, así como varias codificaciones (es decir, reorganizaciones temáticas) de las leyes (véase Codificación ).

La interpretación moderna de la facultad tributaria de la Decimosexta Enmienda se puede encontrar en Commissioner v. Glenshaw Glass Co. 348 U.S. 426 (1955). En ese caso, un contribuyente había recibido una indemnización punitiva de un competidor y trató de evitar pagar impuestos sobre esa indemnización. La Corte Suprema de los Estados Unidos observó que el Congreso, al imponer el impuesto a la renta, había definido la renta como:

ganancias, beneficios y los ingresos derivados de sueldos, salarios o compensaciones por servicios personales... de cualquier tipo y en cualquier forma pagada, o de profesiones, vocaciones, oficios, negocios, comercio o ventas, o transacciones en propiedad, ya sea real o personal, que surjan de la propiedad o uso o interés en dicha propiedad; también de interés, renta, dividendos, valores o la transacción de cualquier negocio realizado para obtener ganancias o beneficios, o ganancias o beneficios y los ingresos derivados de cualquier fuente. [53]

La Corte sostuvo que "el Congreso utilizó este lenguaje para ejercer en este campo la medida plena de su poder tributario", ibíd., y que "la Corte ha dado una interpretación liberal a esta fraseología amplia en reconocimiento de la intención del Congreso de gravar todas las ganancias excepto aquellas específicamente exentas". [54]

El Tribunal enunció entonces lo que ahora el Congreso y los Tribunales entienden como la definición de renta imponible, "casos de aumentos innegables de riqueza, claramente realizados, y sobre los cuales los contribuyentes tienen completo dominio". Id. en 431. El demandado, en ese caso, sugirió que una nueva redacción del código tributario en 1954 había limitado la renta que podía ser gravada, una posición que el Tribunal rechazó, afirmando:

Se ha simplificado la definición de ingresos brutos, pero no se pretendía que esto afectara a su amplio alcance actual. Ciertamente, los daños punitivos no pueden clasificarse razonablemente como obsequios, ni se los incluye en ninguna otra disposición de exención del Código. Violaríamos el significado claro de la ley y restringiríamos un claro intento legislativo de aplicar el poder impositivo a todos los ingresos que son constitucionalmente gravables si dijéramos que los pagos en cuestión aquí no son ingresos brutos. [55]

En el caso de Conner v. The United States [56] , una pareja había perdido su casa en un incendio y había recibido una indemnización por la pérdida de la compañía de seguros, en parte en forma de reembolso de los gastos de hotel. El Tribunal de Distrito de los Estados Unidos reconoció la autoridad del IRS para evaluar los impuestos sobre todas las formas de pago, pero no permitió la imposición de impuestos sobre la indemnización proporcionada por la compañía de seguros, porque a diferencia de un salario o una venta de bienes con una ganancia, esto no era una ganancia. Como señaló el tribunal, "el Congreso ha gravado los ingresos, no la indemnización". [57] Por el contrario, al menos dos tribunales federales de apelaciones han indicado que el Congreso puede gravar constitucionalmente un elemento como "ingreso", independientemente de si ese elemento es de hecho un ingreso. Véase Penn Mutual Indemnity Co. v. Commissioner [58] y Murphy v. Internal Revenue Serv. [59]

Los orígenes del impuesto sobre sucesiones y donaciones se produjeron durante el surgimiento del impuesto estatal a las sucesiones a finales del siglo XIX y la era progresista .

En las décadas de 1880 y 1890, muchos estados aprobaron impuestos a las herencias, que gravaban a los donatarios al recibir su herencia. Si bien muchos se opusieron a la aplicación de un impuesto a las herencias, algunos, entre ellos Andrew Carnegie y John D. Rockefeller, apoyaron el aumento de los impuestos a las herencias. [60]

A principios del siglo XX, el presidente Theodore Roosevelt abogó por la aplicación de un impuesto progresivo sobre las herencias a nivel federal. [61]

En 1916, el Congreso adoptó el actual impuesto federal al patrimonio, que en lugar de gravar la riqueza heredada por un donatario, como ocurría con los impuestos a la herencia estatales, gravaba la riqueza del patrimonio de un donante en el momento de la transferencia.

Más tarde, el Congreso aprobó la Ley de Ingresos de 1924 , que impuso el impuesto sobre donaciones, un impuesto sobre los obsequios dados por el donante.

En 1948, el Congreso permitió deducciones matrimoniales por el impuesto sobre el patrimonio y las donaciones. En 1981, el Congreso amplió esta deducción a una cantidad ilimitada para las donaciones entre cónyuges. [62]

En la actualidad, el impuesto a las sucesiones es un impuesto que grava la transferencia del " patrimonio imponible " de una persona fallecida, ya sea que dicha propiedad se transfiera mediante un testamento o de acuerdo con las leyes estatales de sucesión intestada . El impuesto a las sucesiones es una parte del sistema unificado de impuestos a las donaciones y sucesiones de los Estados Unidos. La otra parte del sistema, el impuesto a las donaciones, impone un impuesto a las transferencias de propiedad durante la vida de una persona; el impuesto a las donaciones evita la evasión del impuesto a las sucesiones si una persona desea donar su patrimonio justo antes de morir.

Además del gobierno federal, muchos estados también imponen un impuesto a las herencias, cuya versión estatal se denomina impuesto a las herencias o impuesto a las sucesiones . Desde los años 1990, el término " impuesto a las muertes " ha sido ampliamente utilizado por quienes quieren eliminar el impuesto a las herencias, porque la terminología utilizada al discutir un tema político afecta la opinión popular. [63]

Si un activo se deja a un cónyuge o a una organización benéfica, el impuesto generalmente no se aplica. El impuesto se aplica a otras transferencias de propiedad realizadas como consecuencia de la muerte del propietario, como una transferencia de propiedad de un patrimonio intestado o un fideicomiso, o el pago de ciertos beneficios de seguros de vida o sumas de cuentas financieras a los beneficiarios.

Antes de la Gran Depresión , los siguientes problemas económicos se consideraban grandes peligros para la clase trabajadora estadounidense:

En la década de 1930, el New Deal introdujo la Seguridad Social para corregir los tres primeros problemas (jubilación, discapacidad inducida por lesiones o discapacidad congénita). Introdujo el impuesto FICA como medio para pagar la Seguridad Social.

En la década de 1960, se creó Medicare para corregir el cuarto problema (la atención médica para los ancianos). Se aumentó el impuesto FICA para financiar este gasto.

El presidente Franklin D. Roosevelt introdujo el Programa de Seguro Social (FICA). El FICA comenzó con la participación voluntaria: los participantes debían pagar el 1% de los primeros $1,400 de sus ingresos anuales al Programa; el dinero que los participantes eligieran depositar en el Programa sería deducible de sus ingresos para fines impositivos cada año; el dinero que los participantes depositaran en el "Fondo Fiduciario" independiente en lugar de en el fondo operativo general y, por lo tanto, solo se utilizaría para financiar el Programa de Jubilación del Seguro Social y ningún otro programa del Gobierno; y los pagos de anualidades a los jubilados nunca se gravarían como ingresos. [ cita requerida ]

Durante la administración de Lyndon B. Johnson , la Seguridad Social pasó del fondo fiduciario al fondo general. [ cita requerida ] Los participantes no pueden tener una deducción de impuestos a la renta por la retención de la Seguridad Social. [ cita requerida ] Los inmigrantes comenzaron a ser elegibles para los beneficios de la Seguridad Social durante la administración de Carter. [ cita requerida ] Durante la administración de Reagan, las anualidades de la Seguridad Social comenzaron a ser gravables. [64]

El impuesto mínimo alternativo (AMT) fue introducido por la Ley de Reforma Tributaria de 1969 , [65] y entró en vigor en 1970. Su objetivo era beneficiar a 155 hogares de altos ingresos que habían sido elegibles para tantos beneficios fiscales que debían poco o ningún impuesto a la renta según el código tributario de la época. [66]

En los últimos años, el AMT ha sido objeto de una mayor atención. Con la Ley de Reforma Fiscal de 1986 , el AMT se amplió y se reorientó hacia los propietarios de viviendas en estados con impuestos elevados. Debido a que el AMT no está indexado a la inflación y a los recientes recortes impositivos, [66] [67] un número cada vez mayor de contribuyentes de ingresos medios se han visto sujetos a este impuesto.

En 2006, el informe del Defensor del Contribuyente Nacional del IRS destacó el AMT como el problema más grave del código tributario. El defensor señaló que el AMT castiga a los contribuyentes por tener hijos o vivir en un estado con impuestos elevados y que la complejidad del AMT hace que la mayoría de los contribuyentes que deben pagarlo no se den cuenta hasta que preparan sus declaraciones o reciben una notificación del IRS. [68]

Los orígenes del impuesto sobre la renta sobre las ganancias derivadas de los activos de capital no distinguían las ganancias de capital de los ingresos ordinarios. Entre 1913 y 1921, los ingresos derivados de las ganancias de capital se gravaban a tasas ordinarias, inicialmente hasta una tasa máxima del 7 por ciento. [69]

El Congreso comenzó a distinguir la tributación de las ganancias de capital de la tributación de los ingresos ordinarios según el período de tenencia del activo con la Ley de Ingresos de 1921 , que permitió una tasa impositiva del 12,5 por ciento sobre las ganancias de los activos mantenidos al menos dos años. [69]

Además de las distintas tasas impositivas según el período de tenencia, el Congreso comenzó a excluir ciertos porcentajes de las ganancias de capital según el período de tenencia. De 1934 a 1941, los contribuyentes podían excluir porcentajes de ganancias que variaban según el período de tenencia: se excluían el 20, el 40, el 60 y el 70 por ciento de las ganancias sobre activos mantenidos durante 1, 2, 5 y 10 años, respectivamente. [69] A partir de 1942, los contribuyentes podían excluir el 50 por ciento de las ganancias de capital de los ingresos sobre activos mantenidos al menos seis meses o elegir una tasa impositiva alternativa del 25 por ciento si su tasa impositiva ordinaria excedía el 50 por ciento. [69]

Las tasas de impuestos sobre las ganancias de capital aumentaron significativamente en las Leyes de Reforma Tributaria de 1969 y 1976. [69]

En los decenios de 1970 y 1980 se vivió un período de oscilaciones en las tasas impositivas sobre las ganancias de capital. En 1978, el Congreso redujo las tasas impositivas sobre las ganancias de capital eliminando el impuesto mínimo sobre las ganancias excluidas y aumentando la exclusión al 60 por ciento, con lo que se redujo la tasa máxima al 28 por ciento. [69] Las reducciones de la tasa impositiva de 1981 redujeron aún más las tasas sobre las ganancias de capital hasta un máximo del 20 por ciento.

Más tarde, en la década de 1980, el Congreso comenzó a aumentar la tasa impositiva sobre las ganancias de capital y a derogar la exclusión de las ganancias de capital. La Ley de Reforma Fiscal de 1986 derogó la exclusión de los ingresos que preveía la exención impositiva de las ganancias de capital a largo plazo, elevando la tasa máxima al 28 por ciento (33 por ciento para los contribuyentes sujetos a la reducción progresiva). [69] Cuando las leyes presupuestarias de 1990 y 1993 aumentaron las tasas impositivas ordinarias más altas, se estableció una tasa impositiva alternativa del 28 por ciento. [69] Sin embargo, las tasas impositivas efectivas superaron el 28 por ciento para muchos contribuyentes de altos ingresos debido a las interacciones con otras disposiciones impositivas. [69]

A finales de los años 1990 y principios del presente siglo se produjeron importantes reducciones en la tributación de los ingresos derivados de las ganancias sobre los activos de capital. En 1997, con la Ley de Alivio al Contribuyente de 1997 , se adoptaron tipos más bajos para los activos a 18 meses y a cinco años . [69] En 2001, el presidente George W. Bush firmó la Ley de Reconciliación del Crecimiento Económico y el Alivio Fiscal de 2001 , que formaba parte de un programa de recortes de impuestos de 1,35 billones de dólares.

La tasa impositiva corporativa de los Estados Unidos alcanzó su nivel más alto, el 52,8 por ciento, en 1968 y 1969. La última vez que se aumentó la tasa máxima fue en 1993, al 35 por ciento. [70] En virtud de la Ley de Reducción de Impuestos y Empleos de 2017, la tasa se ajustó al 21 por ciento.

{{cite web}}: CS1 maint: archived copy as title (link){{cite web}}: |author=tiene nombre genérico ( ayuda )CS1 maint: multiple names: authors list (link)