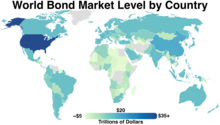

El mercado de bonos (también mercado de deuda o mercado de crédito ) es un mercado financiero en el que los participantes pueden emitir nueva deuda , conocido como mercado primario , o comprar y vender títulos de deuda , conocido como mercado secundario . Este suele ser en forma de bonos , pero puede incluir pagarés, letras, etc. para gastos públicos y privados. El mercado de bonos ha estado dominado en gran medida por Estados Unidos, que representa alrededor del 39% del mercado. A partir de 2021, se estima que el tamaño del mercado de bonos (deuda total pendiente) es de 119 billones de dólares a nivel mundial y 46 billones de dólares para el mercado estadounidense, según la Asociación de la Industria de Valores y los Mercados Financieros (SIFMA). [1]

Los bonos y los préstamos bancarios forman lo que se conoce como el mercado de crédito . El mercado de crédito global en conjunto es aproximadamente tres veces el tamaño del mercado de acciones global. [2] Los préstamos bancarios no son valores según la Ley de Bolsa y Valores, pero los bonos normalmente sí lo son y, por lo tanto, están más regulados. Los bonos normalmente no están garantizados por colateral (aunque pueden estarlo) y se venden en denominaciones relativamente pequeñas de alrededor de $1,000 a $10,000. A diferencia de los préstamos bancarios, los bonos pueden estar en posesión de inversores minoristas. Los bonos se negocian con mayor frecuencia que los préstamos, aunque no con tanta frecuencia como las acciones.

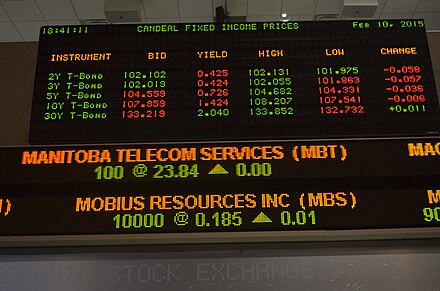

Casi la totalidad de las transacciones diarias promedio en el mercado de bonos de EE. UU. se llevan a cabo entre corredores de bolsa y grandes instituciones en un mercado extrabursátil (OTC) descentralizado. [3] Sin embargo, una pequeña cantidad de bonos, principalmente corporativos, cotizan en bolsas . Los precios y volúmenes de transacciones de bonos se informan en el Motor de cumplimiento e informes comerciales de la Autoridad Reguladora de la Industria Financiera (FINRA) , o TRACE.

Una parte importante del mercado de bonos es el mercado de bonos gubernamentales , debido a su tamaño y liquidez . Los bonos gubernamentales se utilizan a menudo para comparar otros bonos para medir el riesgo crediticio . Debido a la relación inversa entre la valoración de los bonos y las tasas de interés (o rendimientos), el mercado de bonos se utiliza a menudo para indicar cambios en las tasas de interés o la forma de la curva de rendimiento , la medida del "costo de financiación". Se cree que el rendimiento de los bonos gubernamentales en países de bajo riesgo, como Estados Unidos y Alemania, indica una tasa de incumplimiento libre de riesgo. Otros bonos denominados en las mismas monedas (dólares estadounidenses o euros) normalmente tendrán rendimientos más altos, en gran parte porque otros prestatarios tienen más probabilidades de incumplir que los gobiernos centrales de Estados Unidos o Alemania, y se espera que las pérdidas para los inversores en caso de incumplimiento sean mayores. La principal forma de incumplir es no pagar en su totalidad o no pagar a tiempo.

La Asociación de la Industria de Valores y Mercados Financieros (SIFMA) clasifica el mercado de bonos más amplio en cinco mercados de bonos específicos.

Los participantes del mercado de bonos son similares a los participantes de la mayoría de los mercados financieros y son esencialmente compradores (emisores de deuda) de fondos o vendedores (instituciones) de fondos y, a menudo, ambos.

Los participantes incluyen:

Debido a la especificidad de las emisiones de bonos individuales y a la falta de liquidez en muchas emisiones más pequeñas, la mayoría de los bonos en circulación están en manos de instituciones como fondos de pensiones , bancos y fondos mutuos . En los Estados Unidos , aproximadamente el 10% del mercado está en manos de particulares.

Los montos en circulación en el mercado mundial de bonos aumentaron un 2% en los doce meses hasta marzo de 2012, hasta alcanzar casi los 100 billones de dólares. Los bonos nacionales representaron el 70% del total y los bonos internacionales el resto. Estados Unidos fue el mercado más grande, con un 33% del total, seguido de Japón (14%). Como proporción del PIB mundial, el mercado de bonos aumentó a más del 140% en 2011, frente al 119% en 2008 y el 80% una década antes. El considerable crecimiento significa que en marzo de 2012 era mucho mayor que el mercado mundial de acciones, que tenía una capitalización de mercado de alrededor de 53 billones de dólares. El crecimiento del mercado desde el comienzo de la desaceleración económica se debió en gran medida a un aumento de la emisión por parte de los gobiernos. En términos de número de bonos, hay más de 500.000 bonos corporativos únicos en Estados Unidos. [4]

El valor en circulación de los bonos internacionales aumentó un 2% en 2011, hasta los 30 billones de dólares. Los 1,2 billones de dólares emitidos durante el año representaron una reducción de alrededor de una quinta parte respecto del total del año anterior. El primer semestre de 2012 tuvo un buen comienzo, con una emisión de más de 800.000 millones de dólares. Estados Unidos fue el principal centro en términos de valor en circulación, con un 24% del total, seguido por el Reino Unido, con un 13%. [5]

Según la Asociación de la Industria de Valores y Mercados Financieros (SIFMA), [6] al primer trimestre de 2017, el tamaño del mercado de bonos de EE. UU. es (en miles de millones):

Las deudas totales del gobierno federal reconocidas por el SIFMA son significativamente menores que el total de letras, pagarés y bonos emitidos por el Departamento del Tesoro de Estados Unidos, [7] de unos 19,8 billones de dólares en ese momento. Es probable que esta cifra haya excluido las deudas intergubernamentales, como las que tienen la Reserva Federal y el Fondo Fiduciario de la Seguridad Social .

Para los participantes del mercado que poseen un bono, cobran el cupón y lo mantienen hasta el vencimiento, la volatilidad del mercado es irrelevante; el capital y los intereses se reciben de acuerdo a un cronograma predeterminado.

Pero los participantes que compran y venden bonos antes de su vencimiento están expuestos a muchos riesgos, el más importante de los cuales es el de los cambios en las tasas de interés. Cuando las tasas de interés aumentan, el valor de los bonos existentes cae, ya que las nuevas emisiones pagan un rendimiento mayor. De la misma manera, cuando las tasas de interés disminuyen, el valor de los bonos existentes aumenta, ya que las nuevas emisiones pagan un rendimiento menor. Este es el concepto fundamental de la volatilidad del mercado de bonos: los cambios en los precios de los bonos son inversos a los cambios en las tasas de interés. Las fluctuaciones de las tasas de interés son parte de la política monetaria de un país y la volatilidad del mercado de bonos es una respuesta a la política monetaria y los cambios económicos esperados.

Las opiniones de los economistas sobre los indicadores económicos en comparación con los datos publicados realmente contribuyen a la volatilidad del mercado. Un consenso estrecho se refleja generalmente en los precios de los bonos y hay poco movimiento de precios en el mercado después de la publicación de datos "en línea". Si la publicación económica difiere de la opinión de consenso, el mercado suele experimentar un movimiento rápido de precios a medida que los participantes interpretan los datos. La incertidumbre (medida por un consenso amplio) generalmente genera más volatilidad antes y después de una publicación. Las publicaciones económicas varían en importancia e impacto dependiendo de dónde se encuentre la economía en el ciclo económico .

Los bonos suelen negociarse en incrementos de 1.000 dólares y su precio se expresa como un porcentaje del valor nominal (100%). Muchos bonos tienen mínimos impuestos por el bono o el corredor. Los tamaños típicos que se ofrecen son incrementos de 10.000 dólares. Sin embargo, para los corredores/comerciantes, cualquier operación inferior a 100.000 dólares se considera un "lote impar".

Los bonos suelen pagar intereses a intervalos fijos. Los bonos con cupones fijos dividen el cupón establecido en partes definidas por su calendario de pagos , por ejemplo, pago semestral. Los bonos con cupones de tasa flotante tienen calendarios de cálculo fijos donde la tasa flotante se calcula poco antes del siguiente pago. Los bonos cupón cero no pagan intereses. Se emiten con un gran descuento para tener en cuenta el interés implícito.

Dado que la mayoría de los bonos tienen un rendimiento predecible, normalmente se compran como parte de un plan de inversión más conservador. No obstante, los inversores tienen la capacidad de negociar activamente bonos, especialmente bonos corporativos y bonos municipales, en el mercado y pueden ganar o perder dinero en función de factores económicos, de tipos de interés y del emisor.

Los intereses de los bonos se gravan como ingresos ordinarios, a diferencia de los ingresos por dividendos , que reciben tasas impositivas favorables. Sin embargo, muchos bonos gubernamentales y municipales están exentos de uno o más tipos de impuestos.

Las compañías de inversión permiten a los inversores individuales participar en los mercados de bonos a través de fondos de bonos , fondos cerrados y fideicomisos de inversión en unidades . En 2006, las entradas netas totales de fondos de bonos aumentaron un 97%, pasando de 30.800 millones de dólares en 2005 a 60.800 millones de dólares en 2006. [8] Los fondos cotizados en bolsa (ETF) son otra alternativa a la negociación o inversión directa en una emisión de bonos. Estos valores permiten a los inversores individuales la capacidad de superar grandes volúmenes de negociación iniciales y graduales.

Existen varios índices de bonos que se utilizan para gestionar carteras y medir el rendimiento, similares a los índices S&P 500 o Russell para acciones . Los índices de referencia estadounidenses más comunes son el Barclays Capital Aggregate Bond Index , el Citigroup BIG y el Merrill Lynch Domestic Master . La mayoría de los índices son parte de familias de índices más amplios que se pueden utilizar para medir carteras de bonos globales, o pueden subdividirse por vencimiento o sector para gestionar carteras especializadas.

En la antigua Sumeria , los templos funcionaban como lugares de culto y como bancos, bajo la supervisión de los sacerdotes y el gobernante. [9] Los préstamos se hacían a una tasa de interés fija del 20%; esta costumbre continuó en Babilonia , Mesopotamia y se incluyó en el Código de Hammurabi . [10]

El primer bono conocido en la historia data de alrededor del año 2400 a. C. en Nippur , Mesopotamia (actual Irak ). [11] Garantizaba el pago de grano por parte del principal. La fianza de garantía garantizaba el reembolso si el principal no realizaba el pago. El maíz era la moneda de ese período.

En aquellos tiempos antiguos, los préstamos se hacían inicialmente en ganado o cereales, de los cuales se podían pagar intereses a partir del crecimiento del rebaño o de la cosecha y devolver una parte al prestamista. [ dudoso – discutir ] La plata se hizo popular porque era menos perecedera y permitía transportar grandes cantidades de dinero con mayor facilidad, pero a diferencia del ganado o los cereales, no podía producir intereses de forma natural. Los impuestos derivados del trabajo humano surgieron como una solución a este problema. [12]

En la época de Plantagenet , la Corona inglesa tenía vínculos de larga data con financieros y comerciantes italianos como Ricciardi de Lucca en Toscana. Estos vínculos comerciales se basaban en préstamos, similares a los préstamos bancarios de hoy en día ; [13] [14] [15] otros préstamos estaban vinculados a la necesidad de financiar las Cruzadas y las ciudades-estado de Italia se encontraron -de manera única- en la intersección del comercio internacional, [16] [17] [18] las finanzas y la religión. Sin embargo, los préstamos de la época aún no estaban titulizados en forma de bonos. Esa innovación vino de más al norte: Venecia .

En el siglo XII, en Venecia, el gobierno de la ciudad-estado comenzó a emitir bonos de guerra conocidos como prestiti , perpetuidades que pagaban una tasa fija del 5% [19] [20] Al principio, estos bonos se miraban con sospecha, pero la capacidad de comprarlos y venderlos comenzó a considerarse valiosa. Los valores de este período medieval tardío se valoraban con técnicas muy similares a las que se utilizan en las finanzas cuantitativas modernas [21] . El mercado de bonos había comenzado [22] .

Después de la Guerra de los Cien Años , los monarcas de Inglaterra y Francia dejaron de pagar enormes deudas a los banqueros venecianos, lo que provocó el colapso del sistema bancario lombardo en 1345. [23] [24] Este revés económico afectó a todos los aspectos de la vida económica , incluida la ropa, la alimentación y la higiene, y durante la Peste Negra que siguió , la economía europea y el mercado de bonos se agotaron aún más. Venecia prohibió a sus banqueros negociar deuda gubernamental, pero la idea de la deuda como instrumento comercializable y, por lo tanto, el mercado de bonos perduró.

Los bonos, que tienen su origen en la antigüedad, son mucho más antiguos que el mercado de valores, que apareció con la primera sociedad anónima, la Compañía Holandesa de las Indias Orientales, en 1602 [25] (aunque algunos estudiosos sostienen que algo similar a la sociedad anónima existía en la Antigua Roma [26] ).

El primer bono soberano de la historia fue emitido en 1693 por el recién creado Banco de Inglaterra . Este bono se utilizó para financiar el conflicto con Francia . Otros gobiernos europeos siguieron su ejemplo.

Los Estados Unidos emitieron por primera vez bonos soberanos del Tesoro para financiar la Guerra de la Independencia de los Estados Unidos . La deuda soberana ("bonos de la libertad") se utilizó nuevamente para financiar sus esfuerzos en la Primera Guerra Mundial y se emitió en 1917, poco después de que los Estados Unidos declararan la guerra a Alemania.

Hasta mediados de los años 70, cuando los operadores de Salomon Brothers empezaron a dibujar una curva a través de sus rendimientos , se pensaba que cada vencimiento de un bono (a un año, a dos años, a cinco años, etc.) era un mercado independiente . Esta innovación -la curva de rendimiento- transformó la forma en que se fijaban los precios y se negociaban los bonos y allanó el camino para que florecieran las finanzas cuantitativas .

A partir de finales de la década de 1970, a las empresas públicas sin grado de inversión se les permitió emitir deuda corporativa.

La siguiente innovación fue la llegada de los derivados en la década de 1980 en adelante, que vio la creación de obligaciones de deuda colateralizada , valores respaldados por hipotecas residenciales y la llegada de la industria de productos estructurados . [27]

Específico: