En economía , la hiperinflación es una inflación muy alta y que generalmente se acelera . Erosiona rápidamente el valor real de la moneda local , ya que los precios de todos los bienes aumentan. Esto hace que las personas minimicen sus tenencias en esa moneda, ya que generalmente cambian a monedas extranjeras más estables. [1] Los controles de capital efectivos y la sustitución de monedas ("dolarización") son las soluciones ortodoxas para terminar con la hiperinflación de corto plazo; sin embargo, estas políticas tienen costos sociales y económicos significativos. [2] La implementación ineficaz de estas soluciones a menudo exacerba la situación. Muchos gobiernos optan por intentar resolver problemas estructurales sin recurrir a esas soluciones, con el objetivo de reducir la inflación lentamente y minimizar los costos sociales de futuros shocks económicos.

A diferencia de la baja inflación, en la que el proceso de aumento de precios es prolongado y no suele ser perceptible salvo si se estudian los precios de mercado pasados, la hiperinflación se caracteriza por un aumento rápido y continuo de los precios nominales, del coste nominal de los bienes y de la oferta de moneda . [3] Sin embargo, normalmente el nivel general de precios aumenta incluso más rápidamente que la oferta monetaria, ya que la gente trata de librarse de la moneda devaluada lo antes posible. Cuando esto sucede, la cantidad real de dinero (es decir, la cantidad de dinero en circulación dividida por el nivel de precios) disminuye considerablemente. [4]

La hiperinflación suele ir asociada a ciertas tensiones sobre el presupuesto público, como guerras o sus secuelas, convulsiones sociopolíticas, un colapso de la oferta agregada o de los precios de las exportaciones u otras crisis que dificultan al gobierno la recaudación de ingresos fiscales. Una marcada disminución de los ingresos fiscales reales, sumada a una fuerte necesidad de mantener el gasto público y a la incapacidad o falta de voluntad de endeudarse, puede llevar a un país a una hiperinflación. [4]

En 1956, Phillip Cagan escribió The Monetary Dynamics of Hyperinflation , el libro a menudo considerado como el primer estudio serio de la hiperinflación y sus efectos [5] (aunque The Economics of Inflation de C. Bresciani-Turroni sobre la hiperinflación alemana se publicó en italiano en 1931 [6] ). En su libro, Cagan definió un episodio hiperinflacionario como el que comienza en el mes en que la tasa de inflación mensual excede el 50% y termina cuando la tasa de inflación mensual cae por debajo del 50% y se mantiene así durante al menos un año. [7] Los economistas generalmente siguen la descripción de Cagan de que la hiperinflación ocurre cuando la tasa de inflación mensual excede el 50% (esto es equivalente a una tasa anual de 12,874.63%, por lo que la cantidad se vuelve 129.7463 veces más alta). [5]

El Consejo de Normas Internacionales de Contabilidad ha publicado una guía sobre las normas contables en un entorno hiperinflacionario. No establece una regla absoluta sobre cuándo surge la hiperinflación, sino que enumera los factores que indican su existencia: [8]

Aunque puede haber varias causas de alta inflación, casi todas las hiperinflaciones han sido causadas por déficits presupuestarios gubernamentales financiados por la creación de moneda. Peter Bernholz analizó 29 hiperinflaciones (siguiendo la definición de Cagan) y concluye que al menos 25 de ellas han sido causadas de esta manera. [9] Una condición necesaria para la hiperinflación es el uso de papel moneda en lugar de monedas de oro o plata. La mayoría de las hiperinflaciones de la historia, con algunas excepciones, como la hiperinflación francesa de 1789-1796, ocurrieron después de que el uso de moneda fiduciaria se generalizara a fines del siglo XIX. La hiperinflación francesa tuvo lugar después de la introducción de un papel moneda no convertible, el asignado .

Las teorías monetaristas sostienen que la hiperinflación ocurre cuando hay un aumento rápido continuo (y a menudo acelerado) en la cantidad de dinero que no está respaldado por un crecimiento correspondiente en la producción de bienes y servicios. [10]

Los aumentos de precios que pueden resultar de la rápida creación de dinero pueden crear un círculo vicioso, que requiere cantidades cada vez mayores de creación de dinero nuevo para financiar los déficits gubernamentales. Por lo tanto, tanto la inflación monetaria como la inflación de precios avanzan a un ritmo rápido. Estos precios en rápido aumento provocan una renuencia generalizada de la población local a mantener la moneda local, ya que ésta pierde rápidamente su poder adquisitivo. En cambio, gastan rápidamente todo el dinero que reciben, lo que aumenta la velocidad del flujo de dinero ; esto a su vez provoca una mayor aceleración de los precios. [11] Esto significa que el aumento del nivel de precios es mayor que el de la oferta monetaria. [12]

Esto genera un desequilibrio entre la oferta y la demanda de dinero (incluyendo efectivo y depósitos bancarios), lo que causa una rápida inflación. Unas tasas de inflación muy altas pueden provocar una pérdida de confianza en la moneda, similar a una corrida bancaria . El crecimiento excesivo de la oferta monetaria puede ser resultado de la especulación de los prestatarios privados [13] o puede ser resultado de que el gobierno no pueda o no quiera financiar completamente el presupuesto gubernamental mediante impuestos o préstamos. El gobierno puede, en cambio, financiar un déficit gubernamental mediante la creación de dinero [14] .

Los gobiernos han recurrido en ocasiones a una política monetaria excesivamente laxa, ya que permite a un gobierno devaluar sus deudas y reducir (o evitar) un aumento de impuestos. La inflación monetaria es efectivamente un impuesto fijo a los acreedores que también se redistribuye proporcionalmente a los deudores privados. Los efectos distributivos de la inflación monetaria son complejos y varían según la situación; algunos modelos encuentran efectos regresivos [15] pero otros estudios empíricos efectos progresivos [16] . Como forma de impuesto, es menos evidente que los impuestos recaudados y, por lo tanto, es más difícil de entender para los ciudadanos comunes. La inflación puede oscurecer las evaluaciones cuantitativas del verdadero costo de vida, ya que los índices de precios publicados solo analizan los datos en retrospectiva, por lo que pueden aumentar solo meses después. La inflación monetaria puede convertirse en hiperinflación si las autoridades monetarias no logran financiar el aumento de los gastos gubernamentales con impuestos , deuda gubernamental , reducción de costos o por otros medios, porque

Las teorías de la hiperinflación generalmente buscan una relación entre el señoreaje y el impuesto inflacionario . Tanto en el modelo de Cagan como en los modelos neoclásicos, se produce un punto de inflexión cuando el aumento de la oferta monetaria o la caída de la base monetaria hacen imposible que un gobierno mejore su posición financiera. Por lo tanto, cuando se imprime dinero fiduciario , las obligaciones gubernamentales que no están denominadas en dinero aumentan de costo en una cantidad mayor que el valor del dinero creado.

A partir de esto, se podría preguntar por qué un gobierno racional emprendería acciones que causan o continúan la hiperinflación. Una razón para tales acciones es que a menudo la alternativa a la hiperinflación es la depresión o la derrota militar. La causa raíz es un tema más discutido. Tanto en la economía clásica como en el monetarismo , siempre es el resultado de que la autoridad monetaria tome prestado dinero de manera irresponsable para pagar todos sus gastos. Estos modelos se centran en el señoreaje irrestricto de la autoridad monetaria y las ganancias del impuesto inflacionario .

En la teoría económica neoclásica, la hiperinflación tiene su raíz en un deterioro de la base monetaria , es decir, la confianza en que existe una reserva de valor que la moneda podrá controlar más adelante. En este modelo, el riesgo percibido de poseer moneda aumenta drásticamente y los vendedores exigen primas cada vez más altas para aceptar la moneda. Esto, a su vez, genera un mayor temor a que la moneda se derrumbe, lo que provoca primas aún más altas. Un ejemplo de esto es durante períodos de guerra, guerra civil o intenso conflicto interno de otro tipo: los gobiernos deben hacer lo que sea necesario para seguir luchando, ya que la alternativa es la derrota. Los gastos no se pueden recortar significativamente ya que el principal desembolso es armamento. Además, una guerra civil puede dificultar el aumento de los impuestos o la recaudación de los impuestos existentes. Mientras que en tiempos de paz el déficit se financia con la venta de bonos, durante una guerra suele ser difícil y costoso endeudarse, especialmente si la guerra va mal para el gobierno en cuestión. Las autoridades bancarias, ya sean centrales o no, "monetizan" el déficit, imprimiendo dinero para pagar los esfuerzos del gobierno por sobrevivir. La hiperinflación que impuso el régimen nacionalista chino entre 1939 y 1945 es un ejemplo clásico de un gobierno que imprimía dinero para pagar los costes de una guerra civil. Al final, el dinero llegó por vía aérea a través del Himalaya y luego el dinero viejo se envió por vía aérea para destruirlo.

La hiperinflación es un fenómeno complejo y una explicación puede no ser aplicable a todos los casos. Sin embargo, en ambos modelos, ya sea que se produzca primero la pérdida de confianza o el señoreaje del banco central , se desencadena la otra fase. En el caso de una rápida expansión de la oferta monetaria, los precios suben rápidamente en respuesta al aumento de la oferta de dinero en relación con la oferta de bienes y servicios, y en el caso de una pérdida de confianza, la autoridad monetaria responde a las primas de riesgo que tiene que pagar "haciendo funcionar las imprentas".

Varias hiperinflaciones fueron causadas por algún tipo de shock de oferta negativo extremo , a veces, pero no siempre, asociado con guerras o desastres naturales. [17]

La hiperinflación aumenta los precios del mercado de valores, elimina el poder adquisitivo del ahorro privado y público, distorsiona la economía en favor del acaparamiento de activos reales, hace que la base monetaria (ya sea en metálico o en moneda fuerte) huya del país y convierte la zona afectada en un anatema para la inversión.

Una de las características más importantes de la hiperinflación es la sustitución acelerada del dinero inflacionario por dinero estable: oro y plata en tiempos pasados, luego monedas extranjeras relativamente estables después del colapso de los patrones oro o plata ( ley de Thiers ). Si la inflación es lo suficientemente alta, las regulaciones gubernamentales como fuertes sanciones y multas, a menudo combinadas con controles de cambio, no pueden evitar esta sustitución de moneda. Como consecuencia, la moneda inflacionaria suele estar muy infravalorada en comparación con el dinero extranjero estable en términos de paridad de poder adquisitivo. De modo que los extranjeros pueden vivir barato y comprar a precios bajos en los países afectados por una alta inflación. De ello se deduce que los gobiernos que no logren diseñar una reforma monetaria exitosa a tiempo deben finalmente legalizar las monedas extranjeras estables (o, anteriormente, el oro y la plata) que amenazan con sustituir por completo al dinero inflacionario. De lo contrario, sus ingresos fiscales, incluido el impuesto inflacionario, se acercarán a cero. [18] El último episodio de hiperinflación en el que se pudo observar este proceso fue en Zimbabwe en la primera década del siglo XXI. En este caso, el dinero local fue expulsado principalmente por el dólar estadounidense y el rand sudafricano.

La promulgación de controles de precios para evitar que se descuente el valor del papel moneda en relación con el oro, la plata, las divisas fuertes u otros productos básicos no logra forzar la aceptación de un papel moneda que carece de valor intrínseco. Si la entidad responsable de imprimir una moneda promueve la impresión excesiva de dinero, con otros factores que contribuyen a un efecto de refuerzo, la hiperinflación generalmente continúa. La hiperinflación generalmente se asocia con el papel moneda, que puede usarse fácilmente para aumentar la oferta monetaria: agregar más ceros a las placas e imprimir, o incluso estampar billetes viejos con nuevos números. [19] Históricamente, ha habido numerosos episodios de hiperinflación en varios países seguidos de un retorno al "dinero duro". Las economías más antiguas volverían a la moneda dura y al trueque cuando el medio circulante se devaluara excesivamente, generalmente después de una "corrida" hacia la reserva de valor .

Gran parte de la atención que se presta a la hiperinflación se centra en el efecto que tiene sobre los ahorradores, cuyas inversiones pierden todo su valor. Los cambios en las tasas de interés a menudo no pueden seguir el ritmo de la hiperinflación o incluso de la inflación alta, sobre todo con tasas de interés fijas contractualmente. Por ejemplo, en la década de 1970 en el Reino Unido la inflación alcanzó el 25% anual, pero las tasas de interés no subieron por encima del 15% (y sólo por un breve período) y existían muchos préstamos a tasa fija. Por contrato, a menudo no hay ningún impedimento para que un deudor cancele su deuda a largo plazo con "efectivo hiperinflado", ni un prestamista podría simplemente suspender de algún modo el préstamo. Las "penalizaciones por amortización anticipada" contractuales se basaban (y siguen estando) a menudo en una penalización de n meses de interés/pago; de nuevo, no hay ningún impedimento real para pagar lo que había sido un préstamo grande. En la Alemania de entreguerras, por ejemplo, gran parte de la deuda privada y corporativa fue efectivamente eliminada, sobre todo para quienes tenían préstamos a tasa fija.

A medida que se proporciona más y más dinero, las tasas de interés disminuyen hacia cero. Al darse cuenta de que el dinero fiduciario está perdiendo valor, los inversores tratarán de colocar dinero en activos como bienes raíces, acciones e incluso arte, ya que parecen representar un valor "real". Los precios de los activos se inflan, por lo que este proceso potencialmente en espiral conducirá en última instancia al colapso del sistema monetario. El efecto Cantillon [20] [ fuente autopublicada ] dice que las instituciones que reciben primero el nuevo dinero son las beneficiarias de la política.

La hiperinflación se puede acabar con remedios drásticos, como imponer una terapia de choque que consista en recortar los gastos gubernamentales o modificar la base monetaria. Una forma de hacerlo es la dolarización , es decir, el uso de una moneda extranjera (no necesariamente el dólar estadounidense ) como unidad monetaria nacional. Un ejemplo fue la dolarización en Ecuador, iniciada en septiembre de 2000 en respuesta a una pérdida del 75% del valor del sucre ecuatoriano a principios de 2000. Por lo general, la "dolarización" se produce a pesar de todos los esfuerzos del gobierno por evitarla mediante controles cambiarios, fuertes multas y sanciones. Por lo tanto, el gobierno tiene que tratar de diseñar una reforma monetaria exitosa que estabilice el valor del dinero. Si no tiene éxito con esta reforma, continúa la sustitución del dinero inflacionario por dinero estable. Por lo tanto, no es sorprendente que haya habido al menos siete casos históricos en los que el dinero bueno (extranjero) eliminó por completo el uso de la moneda inflacionaria. Al final, el gobierno tuvo que legalizar el primero, porque de lo contrario sus ingresos habrían caído a cero. [18]

La hiperinflación siempre ha sido una experiencia traumática para quienes la padecen, y el siguiente régimen político casi siempre adopta políticas para tratar de evitar que vuelva a ocurrir. A menudo, esto significa hacer que el banco central adopte medidas muy agresivas para mantener la estabilidad de precios, como fue el caso del Bundesbank alemán , o pasar a una base monetaria rígida, como una junta monetaria . Muchos gobiernos han promulgado controles extremadamente estrictos de salarios y precios a raíz de la hiperinflación, pero esto no impide que el banco central siga inflando la oferta monetaria , y siempre conduce a una escasez generalizada de bienes de consumo si los controles se aplican de forma rígida.

En los países que sufren hiperinflación, el banco central suele imprimir dinero en denominaciones cada vez mayores a medida que los billetes de denominación más baja pierden valor. Esto puede dar lugar a la producción de denominaciones de billetes inusualmente grandes , incluidos aquellos denominados en cantidades de 1.000.000.000 (10 9 , 1 billón) o más.

Una forma de evitar el uso de grandes números es declarar una nueva unidad monetaria. (Por ejemplo, en lugar de 10.000.000.000 de dólares, un banco central podría fijar 1 dólar nuevo = 1.000.000.000 de dólares antiguos, por lo que el nuevo billete diría "10 nuevos dólares"). Un ejemplo de esto es la revaluación de la lira turca el 1 de enero de 2005, cuando la antigua lira turca (TRL) se convirtió a la nueva lira turca (TRY) a una tasa de 1.000.000 de liras antiguas por 1 nueva. Si bien esto no reduce el valor real de una moneda, se llama redenominación o revaluación y también ocurre ocasionalmente en países con tasas de inflación más bajas. Durante la hiperinflación, la inflación de la moneda ocurre tan rápidamente que los billetes alcanzan grandes cifras antes de la revaluación.

Los gobiernos pueden intentar disfrazar la verdadera tasa de inflación mediante diversas técnicas. Si estas medidas no abordan las causas profundas de la inflación, pueden socavar la confianza en la moneda y provocar nuevos aumentos de la inflación. Los controles de precios generalmente darán lugar a escasez y acaparamiento y a una demanda extremadamente alta de los bienes controlados, lo que provocará interrupciones en las cadenas de suministro . Los productos disponibles para los consumidores pueden disminuir o desaparecer porque a las empresas ya no les resulta rentable seguir produciendo y/o distribuyendo dichos bienes a los precios legales, lo que agravará aún más la escasez.

También existen problemas con los sistemas informáticos de manejo de dinero. En Zimbabwe, durante la hiperinflación del dólar zimbabuense, muchos cajeros automáticos y máquinas de pago con tarjeta tuvieron problemas con errores de desbordamiento aritmético , ya que los clientes necesitaban miles de millones y billones de dólares a la vez. [25]

Desde finales de la década de 2010, la inflación prolongada siguió siendo un problema constante de la economía de Argentina , con una tasa anual del 25% en 2017, segunda solo superada por Venezuela en América del Sur y la más alta del G20 . El 28 de diciembre, el Banco Central de Argentina junto con el Tesoro anunció un cambio de la meta de inflación . [26] El Banco Central intentó reducirla al 15%, ajustando sus tasas de interés, pero estos esfuerzos solo lograron detener una mayor inflación en lugar de reducirla. [27] Una intensa sequía , clasificada entre los peores desastres naturales del mundo en 2018, redujo la producción de soja y secó los ingresos fiscales. [28]

Más tarde, en 2018, la Reserva Federal de los Estados Unidos aumentó las tasas de interés del 0,25% al 1,75% y luego al 2%. Esto provocó que los inversores regresaran a los Estados Unidos , abandonando los mercados emergentes . El efecto, un aumento en el precio del dólar estadounidense , fue modesto en la mayoría de los países, pero se sintió con especial fuerza en Argentina , Brasil y Turquía . [26] [29] A pesar de las altas tasas de interés y el apoyo del FMI, los inversores temían que el país pudiera caer en un incumplimiento soberano una vez más, especialmente si se votaba otra administración durante el próximo ciclo electoral, y comenzaron a retirar las inversiones. [26] Todos esos factores llevaron a un aumento dramático en el precio del dólar estadounidense en Argentina. El Banco Central aumentó la tasa de interés nuevamente, al 60%, pero no pudo seguir el ritmo. [30]

El 8 de mayo de 2018, Macri anunció que Argentina buscaría un préstamo del Fondo Monetario Internacional (FMI). El préstamo inicial fue de 50 mil millones de dólares y el país se comprometió a reducir la inflación y el gasto público . [26] Federico Sturzenegger , presidente del Banco Central de Argentina , renunció una semana después, junto con gran parte de su personal superior. Macri lo reemplazó por Luis Caputo y fusionó los ministerios de Hacienda y Finanzas en un solo ministerio, dirigido por Nicolás Dujovne . [31] La crisis de la moneda y la deuda turcas provocó otro aumento en el precio del dólar. Los aranceles a las exportaciones de soja se restablecieron como resultado de la crisis. Caputo renunció por razones personales y Guido Sandleris fue designado presidente del Banco Central . [32] El FMI amplió el préstamo con 7 mil millones de dólares estadounidenses adicionales, el préstamo más grande en la historia del FMI. A cambio, el Banco Central operaría sobre el precio del dólar solo cuando superara ciertos requisitos. El presupuesto nacional para 2019 redujo a cero el déficit, que en 2018 era del 2,6 por ciento del PBI, y estimó que la inflación bajaría del 44 por ciento al 23 por ciento. Este presupuesto fue aprobado por el Congreso, pese a las manifestaciones y al rechazo kirchnerista . [33]

En las elecciones presidenciales de 2019, el ex jefe de Gabinete de Ministros de Néstor Kirchner , Alberto Fernández, fue elegido presidente. La nueva administración peronista se negó inmediatamente a aceptar los 11.000 millones de dólares restantes del préstamo, argumentando que ya no estaba obligada a cumplir con las condiciones del FMI. [34] El valor del peso siguió cayendo a medida que los inversores extranjeros se retiraban y la pandemia de COVID-19 golpeó al país a principios de 2020. Fernández pronto recuperó algunas de las políticas económicas más criticadas de Cristina Kirchner , a menudo ampliándolas. Esto incluía un control extremadamente estricto de todas las operaciones de cambio de divisas, que implicaba establecer un cambio máximo de 200 dólares estadounidenses por mes para todos los ciudadanos, imponer un nuevo impuesto del 35% a todas las operaciones de cambio de moneda extranjera y congelar artificialmente el tipo de cambio oficial. [35] Para septiembre de 2020, el gobierno había restringido severamente la mayoría de las operaciones de cambio, especialmente para aquellos ciudadanos sin ingresos estables. [36] Estas medidas hicieron que el mercado cambiario clandestino volviera a la vida, a pesar de los esfuerzos realizados por la administración anterior de Macri para erradicarlo, debilitando aún más el control de Argentina sobre su economía. [ cita requerida ] En 2022, la tasa de inflación de Argentina alcanzó el 100%, y en noviembre de 2023 llegó al 143%, con el 55% de los niños en Argentina viviendo por debajo de la línea de pobreza y más de 18 millones de ciudadanos sin poder pagar bienes básicos a partir de 2023. [37] Cuando Javier Milei fue elegido presidente en diciembre de 2023, su principal promesa electoral fue iniciar un plan económico de recuperación libertaria para mitigar la crisis económica y restaurar la normalidad de la economía argentina. [38] En enero de 2024, después de que se introdujeran una serie de medidas de choque económico , la inflación alcanzó un máximo de 32 años en 211%. [39] El presidente Javier Milei también ha anunciado recortes radicales en el gobierno, incluido el intento de eliminar una gran parte de los ministerios del gobierno. [40]

En 1922, la inflación en Austria alcanzó el 1.426%, y desde 1914 hasta enero de 1923, el índice de precios al consumidor aumentó en un factor de 11.836, con el billete más alto en denominaciones de 500.000 coronas . [a] Después de la Primera Guerra Mundial , esencialmente todas las empresas estatales funcionaron con pérdidas, y el número de empleados estatales en la capital, Viena, era mayor que en la monarquía anterior, a pesar de que la nueva república era casi una octava parte del tamaño. [42]

Al observar la reacción de Austria ante la hiperinflación en desarrollo, que incluyó el acaparamiento de alimentos y la especulación con divisas extranjeras, Owen S. Phillpotts, el secretario comercial de la legación británica en Viena, escribió: "Los austríacos son como hombres en un barco que no pueden manejarlo y están continuamente pidiendo ayuda. Sin embargo, mientras esperan, la mayoría de ellos comienzan a cortar balsas, cada uno para sí mismo, de los costados y las cubiertas. El barco aún no se ha hundido a pesar de las filtraciones causadas, y aquellos que han adquirido reservas de madera de esta manera pueden usarlas para cocinar su comida, mientras que los más marineros parecen tener frío y hambre. La población carece de coraje y energía, así como de patriotismo". [43]

La creciente hiperinflación en Bolivia ha afectado, y en ocasiones paralizado, su economía y su moneda desde los años 1970. En un momento dado, en 1985, el país experimentó una tasa de inflación anual de más del 20.000%. La reforma fiscal y monetaria redujo la tasa de inflación a un solo dígito en los años 1990, y en 2004 Bolivia experimentó una tasa de inflación manejable del 4,9%. [45]

En 1987, el peso boliviano fue reemplazado por el nuevo boliviano a una tasa de un millón por uno (cuando un dólar estadounidense valía entre 1,8 y 1,9 millones de pesos bolivianos). En ese momento, un nuevo boliviano equivalía aproximadamente a 52 centavos de dólar estadounidense.

La hiperinflación brasileña duró desde 1985 (año en que terminó la dictadura militar ) hasta 1994, con un aumento de precios del 184.901.570.954,39% (o1,849 × 10 11 por ciento; equivalente a un aumento de diez veces en promedio al año) en ese tiempo [46] debido a la impresión descontrolada de dinero. [ cita requerida ] Hubo muchos planes económicos que intentaron contener la hiperinflación incluyendo recortes de cero, congelamientos de precios e incluso confiscación de cuentas bancarias . [ 47 ]

El valor más alto se registró en marzo de 1990, cuando el índice de inflación gubernamental alcanzó el 82,39%. La hiperinflación terminó en julio de 1994 con el Plan Real durante el gobierno de Itamar Franco. [48] Durante el período de inflación, Brasil adoptó un total de seis monedas diferentes, ya que el gobierno cambiaba constantemente debido a la rápida devaluación y al aumento del número de ceros. [48]

La hiperinflación fue un factor importante en el colapso del gobierno nacionalista de Chiang Kai-shek . [49] : 5–6

Después de una breve disminución tras la derrota de Japón en la Segunda Guerra Sino-Japonesa, la hiperinflación se reanudó en octubre de 1945. [49] : 7 De 1948 a 1949, cerca del final de la Guerra Civil China , la República de China atravesó un período de hiperinflación. En 1947, el billete de mayor denominación era de 50.000 yuanes . A mediados de 1948, la denominación más alta era de 180.000.000 de yuanes.

En octubre de 1948, el gobierno nacionalista reemplazó su moneda fabi por el yuan de oro. [49] : 8 El yuan de oro se deterioró incluso más rápido que el fabi. [49] : 8

Los comunistas ganaron una legitimidad significativa al derrotar la hiperinflación a fines de la década de 1940 y principios de la de 1950. [51] Su desarrollo de agencias comerciales estatales reintegró los mercados y las redes comerciales, estabilizando en última instancia los precios. [51]

Durante la Revolución Francesa y la Primera República , la Asamblea Nacional emitió bonos, algunos de ellos respaldados por bienes eclesiásticos confiscados, llamados asignados . [52] Napoleón los reemplazó por el franco en 1803, momento en el que los asignados eran básicamente inútiles. Stephen D. Dillaye señaló que una de las razones del fracaso fue la falsificación masiva del papel moneda, en gran medida a través de Londres. Según Dillaye: "Diecisiete establecimientos manufactureros estaban en pleno funcionamiento en Londres, con una fuerza de cuatrocientos hombres dedicados a la producción de asignados falsos y falsificados". [53]

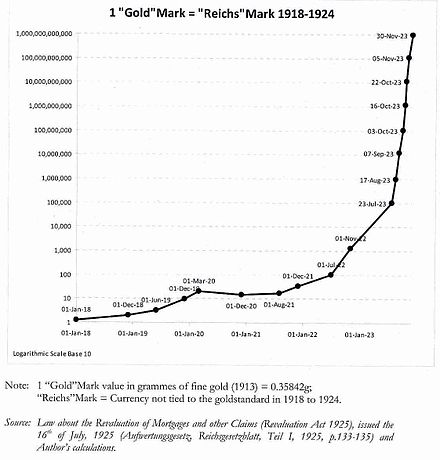

En noviembre de 1922, el valor en oro del dinero en circulación había caído de 300 millones de libras antes de la Primera Guerra Mundial a 20 millones de libras. El Reichsbank respondió imprimiendo billetes sin límites, acelerando así la devaluación del marco. En su informe a Londres, Lord D'Abernon escribió: "En todo el curso de la historia, ningún perro ha corrido jamás detrás de su propia cola con la velocidad del Reichsbank". [55] [56] Alemania atravesó su peor inflación en 1923. En 1922, la denominación más alta fue de 50.000 ℳ . En 1923, la denominación más alta era de 100.000.000.000.000ℳ (10 14 marcos). En diciembre de 1923 el tipo de cambio era de 4.200.000.000.000ℳ (4,2 × 10 12 marcos) por 1 dólar estadounidense. [57] En 1923, la tasa de inflación alcanzó3,25 × 10 6 por ciento mensual (los precios se duplican cada dos días). A partir del 20 de noviembre de 1923, 1.000.000.000.000ℳ (10 12 ℳ, 1 billón de marcos) se cambiaron por 1 Rentenmark , de modo que RM 4,2 valían 1 dólar estadounidense, exactamente el mismo tipo de cambio que tenía el marco en 1914. [57]

Con la invasión alemana en abril de 1941, se produjo un aumento abrupto de los precios. Esto se debió a factores psicológicos relacionados con el miedo a la escasez y al acaparamiento de bienes. Durante la ocupación de Grecia por el Eje alemán e italiano (1941-1944), la producción agrícola, minera, industrial, etc. de Grecia se utilizó para sostener a las fuerzas de ocupación, pero también para asegurar suministros para el Afrika Korps . Una parte de estas "ventas" de provisiones se liquidó con compensación bilateral a través de las empresas alemanas DEGRIGES y la italiana Sagic a precios muy bajos. A medida que el valor de las exportaciones griegas en dracmas cayó, la demanda de dracmas siguió su ejemplo y también lo hizo su tipo de cambio. Mientras que la escasez comenzó debido a los bloqueos navales y al acaparamiento, los precios de los productos básicos se dispararon. La otra parte de las "compras" se liquidó con dracmas obtenidas del Banco de Grecia e impresas para este propósito por imprentas privadas. A medida que los precios se disparaban, los alemanes y los italianos empezaron a solicitar cada vez más dracmas al Banco de Grecia para compensar los aumentos de precios; cada vez que los precios subían, la circulación de billetes seguía su ejemplo poco después. Para el año que comenzó en noviembre de 1943, la tasa de inflación fue2,5 × 10 10 %, la circulación fue6,28 × 10 18 dracmas y un soberano de oro costaban 43.167 billones de dracmas. La hiperinflación empezó a disminuir inmediatamente después de la salida de las fuerzas de ocupación alemanas, pero las tasas de inflación tardaron varios años en caer por debajo del 50%. [58]

El Tratado de Trianon y la inestabilidad política entre 1919 y 1924 provocaron una importante inflación de la moneda húngara. En 1921, en un intento de detener esta inflación, la Asamblea Nacional de Hungría aprobó las reformas de Hegedüs , que incluían un impuesto del 20% sobre los depósitos bancarios, pero esto precipitó una desconfianza en los bancos por parte del público, especialmente de los campesinos, y dio lugar a una reducción de los ahorros y, por tanto, a un aumento de la cantidad de moneda en circulación. [59] Debido a la reducción de la base impositiva, el gobierno recurrió a la impresión de dinero y en 1923 la inflación en Hungría alcanzó el 98% mensual.

Entre finales de 1945 y julio de 1946, Hungría sufrió la inflación más alta jamás registrada. En 1944, el valor más alto del billete fue de 1.000 P. A finales de 1945, fue de 10.000.000 P, y el valor más alto a mediados de 1946 fue de 100.000.000.000.000.000.000 P (10 20 pengő). Se creó una moneda especial, el adópengő (o pengő fiscal ), para los pagos de impuestos y postales. [60] La inflación era tal que el valor del adópengő se ajustaba cada día mediante un anuncio por radio. El 1 de enero de 1946, un adópengő equivalía a un pengő, pero a finales de julio, un adópengő equivalía a 2.000.000.000.000.000.000.000 P o 2×10 21 P (2 sextillones de pengő).

Cuando el pengő fue reemplazado en agosto de 1946 por el forint , el valor total de todos los billetes húngaros en circulación ascendía a 1 ⁄ 1.000 de un centavo estadounidense. [61] La inflación había alcanzado su punto máximo en1,3 × 10 16 % al mes (es decir, los precios se duplicaron cada 15,6 horas). [62] El 18 de agosto de 1946, 400.000.000.000.000.000.000.000.000.000 P (4 × 1029 pengő, o cuatrocientos octillones en escala corta ) se convirtieron en 1 pie .

.jpg/440px-thumbnail.jpg)

Malasia y Singapur estuvieron bajo ocupación japonesa desde 1942 hasta 1945. Los japoneses emitieron " billetes de plátano " como moneda oficial para reemplazar la moneda del Estrecho emitida por los británicos. Durante ese tiempo, el costo de las necesidades básicas aumentó drásticamente. A medida que avanzaba la ocupación, las autoridades japonesas imprimieron más dinero para financiar sus actividades en tiempos de guerra, lo que resultó en hiperinflación y una grave depreciación del valor del billete de plátano.

Desde febrero hasta diciembre de 1942, 100 dólares de la moneda del Estrecho equivalían a 100 dólares en vales japoneses , después de lo cual el valor de los vales japoneses comenzó a erosionarse, alcanzando los 385 dólares en diciembre de 1943 y los 1.850 dólares un año después. Para el 1 de agosto de 1945, este valor se había inflado a 10.500 dólares, y 11 días después había llegado a los 95.000 dólares. Después del 13 de agosto de 1945, los vales japoneses habían perdido todo valor. [64]

Lo más probable es que Corea del Norte haya experimentado hiperinflación desde diciembre de 2009 hasta mediados de enero de 2011. Según el precio del arroz, la hiperinflación de Corea del Norte alcanzó su pico máximo a mediados de enero de 2010, pero según los datos del tipo de cambio del mercado negro y los cálculos basados en la paridad del poder adquisitivo, Corea del Norte experimentó su mes pico de inflación a principios de marzo de 2010. Sin embargo, estos datos no son oficiales y, por lo tanto, deben tratarse con un cierto grado de cautela. [65]

En la historia moderna, Perú atravesó un período de hiperinflación en la década de 1980 hasta principios de la década de 1990, comenzando con el segundo gobierno del presidente Fernando Belaúnde , acentuado durante el primer gobierno de Alan García , hasta el comienzo del mandato de Alberto Fujimori . 1 dólar estadounidense valía más de S/ 3.210.000.000. El mandato de García introdujo el inti , que empeoró la inflación hasta convertirla en hiperinflación. La moneda y la economía de Perú se estabilizaron bajo el programa del Nuevo Sol de Fujimori , que ha seguido siendo la moneda del Perú desde 1991. [66]

Polonia ha atravesado dos episodios de hiperinflación desde que el país recuperó la independencia tras el fin de la Primera Guerra Mundial : el primero en 1923 y el segundo en 1989-1990. Ambos acontecimientos dieron lugar a la introducción de nuevas monedas. En 1924, el zloty sustituyó a la moneda original de la Polonia de posguerra, el marco. Esta moneda fue posteriormente sustituida por otra del mismo nombre en 1950. Como resultado de la segunda crisis de hiperinflación, en 1995 se introdujo el nuevo zloty actual (código ISO: PLN).

La recién independizada Polonia había estado luchando con un gran déficit presupuestario desde su creación en 1918, pero fue en 1923 cuando la inflación alcanzó su pico. El tipo de cambio del marco polaco (Mp) con respecto al dólar estadounidense cayó de 9 Mp por dólar en 1918 a 6.375.000 Mp por dólar a finales de 1923. Se introdujo un nuevo «impuesto inflacionario» personal. La resolución de la crisis se atribuye a Władysław Grabski , que se convirtió en primer ministro de Polonia en diciembre de 1923. Tras haber nombrado un gobierno completamente nuevo y haber obtenido poderes legislativos extraordinarios por parte del Sejm durante un período de seis meses, introdujo una nueva moneda, el zloty («oro» en polaco), estableció un nuevo banco nacional y eliminó el impuesto inflacionario, que se mantuvo durante todo 1924. [67]

La crisis económica de Polonia en la década de 1980 estuvo acompañada de una creciente inflación cuando se imprimió nuevo dinero para cubrir un déficit presupuestario. Aunque la inflación no fue tan aguda como en la década de 1920, se estima que su tasa anual alcanzó alrededor del 600% en un período de más de un año que abarcó partes de 1989 y 1990. La economía se estabilizó con la adopción del Plan Balcerowicz en 1989, llamado así en honor al principal autor de las reformas, el ministro de finanzas Leszek Balcerowicz . El plan se inspiró en gran medida en las reformas anteriores de Grabski. [67]

El gobierno japonés que ocupó las Filipinas durante la Segunda Guerra Mundial emitió monedas fiduciarias para la circulación general. Al mismo tiempo, el gobierno de la Segunda República Filipina , patrocinado por Japón y dirigido por Jose P. Laurel, prohibió la posesión de otras monedas, en especial el "dinero de guerrilla". La falta de valor del dinero fiduciario le valió el apodo despectivo de "dinero de Mickey Mouse". Los sobrevivientes de la guerra a menudo cuentan historias de haber llevado maletas o bayong (bolsas nativas hechas de tiras tejidas de hojas de coco o buri ) rebosantes de billetes emitidos por Japón. Al principio, 75 pesos JIM podían comprar un huevo de pato. [68] En 1944, una caja de cerillas costaba más de 100 pesos JIM. [69]

En 1942, la denominación más alta disponible era de 10 ₱. Antes del final de la guerra, debido a la inflación, el gobierno japonés se vio obligado a emitir billetes de 100, 500 y 1000 ₱.

En los primeros tiempos de la Unión Soviética se produjo un período de siete años de inflación en espiral incontrolable , que se extendió desde los primeros días de la Revolución bolchevique en noviembre de 1917 hasta el restablecimiento del patrón oro con la introducción de los chervonets como parte de la Nueva Política Económica . La crisis inflacionaria terminó efectivamente en marzo de 1924 con la introducción del llamado "rublo de oro" como moneda estándar del país.

El período hiperinflacionario soviético temprano estuvo marcado por tres redenominaciones sucesivas de su moneda , en las que "nuevos rublos" reemplazaron a los antiguos a tasas de 10.000:1 (1 de enero de 1922), 100:1 (1 de enero de 1923) y 50.000:1 (7 de marzo de 1924), respectivamente.

Entre 1921 y 1922, la inflación en la Unión Soviética alcanzó el 213%.

Desde finales de 2017, Turquía ha tenido altas tasas de inflación. Se especula que las nuevas elecciones se llevaron a cabo frustradas por la inminente crisis que se debía prevenir. [71] [72] [73] En octubre de 2017, la inflación se situó en el 11,9%, la tasa más alta desde julio de 2008. [74] La lira cayó de 1,503 TL = 1 USD en 2010 a 23,1446 TL = 1 USD en junio de 2023. [75]

En febrero de 2022 la inflación subió al 54,4%. [76] [77] En marzo de 2022, la inflación se situó por encima del 60%. [78]

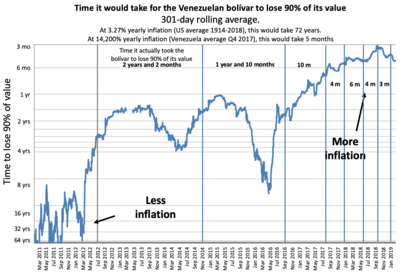

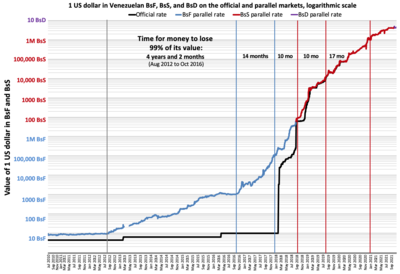

La hiperinflación de Venezuela comenzó en noviembre de 2016. [79] La inflación del bolívar fuerte venezolano (VEF) en 2014 alcanzó el 69% [80] y fue la más alta del mundo. [81] [82] En 2015, la inflación fue del 181%, la más alta del mundo y la más alta en la historia del país en ese momento, [83] [84] 800% en 2016, [85] más del 4.000% en 2017, [86] [87] [88] [89] y 1.698.488% en 2018, [90] con Venezuela cayendo en una espiral de hiperinflación. [91] Si bien el gobierno venezolano "básicamente ha dejado" de producir estimaciones oficiales de inflación a principios de 2018, una estimación de la tasa en ese momento era del 5,220%, según el economista de inflación Steve Hanke de la Universidad Johns Hopkins . [92]

La inflación ha afectado tanto a los venezolanos que en 2017, algunas personas se convirtieron en granjeros de oro de videojuegos y se los podía ver jugando juegos como RuneScape para vender moneda del juego o personajes por dinero real. En muchos casos, estos jugadores ganaron más dinero que los trabajadores asalariados en Venezuela a pesar de que ganaban solo unos pocos dólares por día. [93] Durante la temporada navideña de 2017, algunas tiendas ya no usaban etiquetas de precios ya que los precios se inflaban muy rápidamente, por lo que los clientes debían preguntar al personal de las tiendas, conocidos como habladores , cuánto costaba cada artículo. Algunos luego redujeron aún más los costos reemplazando los "habladores" con pantallas de computadora. [94]

En 2018, el Fondo Monetario Internacional estimó que la tasa de inflación de Venezuela alcanzaría el 1.000.000% para finales de año. [95] Este pronóstico fue criticado por Steve H. Hanke, profesor de economía aplicada en la Universidad Johns Hopkins e investigador principal del Cato Institute. Según Hanke, el FMI había publicado un "pronóstico falso" porque "nadie ha sido capaz de pronosticar con precisión el curso o la duración de un episodio de hiperinflación. Pero eso no ha impedido que el FMI ofrezca pronósticos de inflación para Venezuela que han demostrado ser tremendamente inexactos". [96]

En julio de 2018, la hiperinflación en Venezuela se situó en 33.151%, “el 23º episodio más grave de hiperinflación en la historia”. [96]

En abril de 2019, el Fondo Monetario Internacional estimó que la inflación alcanzaría el 10.000.000% a finales de 2019. [97]

En mayo de 2019, el Banco Central de Venezuela publicó datos económicos por primera vez desde 2015. Según este comunicado, la inflación de Venezuela fue del 274% en 2016, del 863% en 2017 y del 130.060% en 2018. [98] La tasa de inflación anualizada a abril de 2019 se estimó en 282.972,8% a abril de 2019, y la inflación acumulada de 2016 a abril de 2019 se estimó en 53.798.500%. [99]

Los nuevos informes implican una contracción de más de la mitad de la economía en cinco años, según el Financial Times "una de las mayores contracciones en la historia de América Latina". [100] Según fuentes no reveladas de Reuters, la publicación de estas cifras se debió a la presión de China, un aliado de Maduro. Una de estas fuentes afirma que la divulgación de las cifras económicas puede hacer que Venezuela cumpla con el FMI, lo que dificultaría el apoyo a Juan Guaidó durante la crisis presidencial . [101] En ese momento, el FMI no pudo respaldar la validez de los datos ya que no había podido comunicarse con las autoridades. [101]

Vietnam atravesó un período de caos y alta inflación a fines de la década de 1980, con una inflación que alcanzó un máximo del 774% en 1988, después de que el paquete de reformas de "precios, salarios y moneda" del país, liderado por el entonces viceprimer ministro Trần Phương , fracasara. [104] También se produjo una alta inflación en las primeras etapas de las reformas económicas de mercado de orientación socialista comúnmente conocidas como Đổi Mới .

La hiperinflación en la República Federativa Socialista de Yugoslavia ocurrió antes y durante el período de desintegración de Yugoslavia , de 1989 a 1991. En abril de 1992, uno de sus estados sucesores, la República Federativa de Yugoslavia , entró en un período de hiperinflación en la República Federativa de Yugoslavia , que duró hasta 1994. Uno de los varios conflictos regionales que acompañaron la disolución de Yugoslavia fue la Guerra de Bosnia (1992-1995). El gobierno de Belgrado de Slobodan Milošević respaldó a las fuerzas étnicas serbias en el conflicto, lo que resultó en un boicot de las Naciones Unidas a Yugoslavia. El boicot de la ONU colapsó una economía ya debilitada por la guerra regional, con la tasa de inflación mensual proyectada acelerándose a un millón por ciento para diciembre de 1993 (los precios se duplican cada 2,3 días). [105]

La denominación más alta en 1988 fue de 50.000 DIN . En 1989, fue de 2.000.000 DIN . En la reforma monetaria de 1990, se cambió 1 nuevo dinar por 10.000 dinares antiguos. Después de la desintegración de la Yugoslavia socialista, la reforma monetaria de 1992 en la República Federativa de Yugoslavia condujo a que se cambiara 1 nuevo dinar por 10 dinares antiguos. La denominación más alta en 1992 fue de 50.000 DIN . En 1993, fue de 10.000.000.000 DIN . En la reforma monetaria de 1993, se cambió 1 nuevo dinar por 1.000.000 de dinares antiguos. Sin embargo, antes de que terminara el año, la denominación más alta fue de 500.000.000.000 de dinares. En la reforma monetaria de 1994, un nuevo dinar se cambió por 1.000.000.000 de dinares antiguos. En otra reforma monetaria realizada un mes después, un nuevo dinar se cambió por 13 millones de dinares (1 nuevo dinar = 1 marco alemán en el momento del cambio). El impacto general de la hiperinflación fue que un nuevo dinar equivalía a1 × 10 27 –1,3 × 10 27 dinares anteriores a 1990. La tasa de inflación de Yugoslavia alcanzó5 × 10 15 % inflación acumulada durante el período del 1 de octubre de 1993 y el 24 de enero de 1994.

La hiperinflación en Zimbabwe fue uno de los pocos casos que dieron lugar al abandono de la moneda local. En el momento de la independencia en 1980, el dólar de Zimbabwe (ZWD) valía alrededor de 1,49 dólares estadounidenses (o 67 centavos zimbabuenses por dólar estadounidense). Sin embargo, después, la inflación galopante y el colapso de la economía devaluaron gravemente la moneda. La inflación se mantuvo relativamente estable hasta principios de los años 1990, cuando los trastornos económicos causados por los fallidos acuerdos de reforma agraria y la corrupción gubernamental desenfrenada dieron lugar a reducciones en la producción de alimentos y la disminución de la inversión extranjera. Varias empresas multinacionales comenzaron a acaparar productos minoristas en almacenes en Zimbabwe y justo al sur de la frontera, impidiendo que los productos básicos estuvieran disponibles en el mercado. [107] [108] [109] [110] El resultado fue que, para pagar sus gastos, el gobierno de Mugabe y el Banco de la Reserva de Gideon Gono imprimieron cada vez más billetes con valores nominales más altos.

La hiperinflación comenzó a principios del siglo XXI y alcanzó el 624% en 2004. Luego volvió a caer a niveles de tres dígitos antes de volver a alcanzar un nuevo máximo del 1.730% en 2006. El Banco de la Reserva de Zimbabwe revaluó su moneda el 1 de agosto de 2006 a una tasa de 1.000 ZWD por cada segundo dólar (ZWN), pero la inflación interanual aumentó en junio de 2007 hasta el 11.000% (frente a una estimación anterior del 9.000%). En 2008 se emitieron progresivamente denominaciones más altas:

La inflación para el 16 de julio oficialmente había aumentado a 2.200.000% [114] y algunos analistas estiman que las cifras superan el 9.000.000%. [115] Al 22 de julio de 2008 el valor del dólar de Zimbabwe cayó a aproximadamente 688 mil millones de dólares zimbabuenses por dólar estadounidense, o 688 billones de dólares zimbabuenses en dólares zimbabuenses anteriores a agosto de 2006. [116] [ verificación fallida ]

El 1 de agosto de 2008, el dólar de Zimbabwe se redenominó en una proporción de 1010 ZWN por cada tercer dólar (ZWR). [117] El 19 de agosto de 2008, las cifras oficiales anunciadas para junio estimaban la inflación en más del 11.250.000%. [118] La inflación anual de Zimbabwe fue del 231.000.000% en julio [119] (los precios se duplicaban cada 17,3 días). En octubre de 2008 Zimbabwe estaba sumido en una hiperinflación con salarios muy por debajo de la inflación. En esta economía disfuncional, los hospitales y las escuelas tenían problemas crónicos de personal, porque muchas enfermeras y maestros no podían pagar el pasaje de autobús para ir a trabajar. La mayor parte de la capital, Harare, estaba sin agua porque las autoridades habían dejado de pagar las facturas para comprar y transportar los productos químicos para el tratamiento. Desesperado por conseguir moneda extranjera para mantener el funcionamiento del gobierno, el gobernador del banco central de Zimbabwe, Gideon Gono, envió mensajeros a las calles con maletas llenas de dólares zimbabuenses para comprar dólares estadounidenses y rands sudafricanos. [120]

Para los períodos posteriores a julio de 2008, no se publicaron estadísticas oficiales de inflación. El profesor Steve H. Hanke superó el problema estimando las tasas de inflación posteriores a julio de 2008 y publicando el Índice de Hiperinflación de Hanke para Zimbabwe. [121] La medida HHIZ del profesor Hanke indicó que la inflación alcanzó un máximo a una tasa anual de 89,7 sextillones por ciento (89.700.000.000.000.000.000.000%, o8,97 × 10 22 %) a mediados de noviembre de 2008. La tasa mensual máxima fue de 79.600 millones por ciento, lo que equivale a una tasa diaria del 98%, o alrededor de 7 × 10 108 % tasa anual. A ese ritmo, los precios se duplicaban cada 24,7 horas. Hay que tener en cuenta que muchas de estas cifras deben considerarse principalmente teóricas, ya que la hiperinflación no se produjo a ese ritmo durante todo un año. [122]

En su pico de noviembre de 2008, la tasa de inflación de Zimbabwe se acercó, pero no logró superar, el récord mundial de Hungría de julio de 1946. [122] El 2 de febrero de 2009, el dólar fue redenominado por tercera vez en una proporción de 1012 ZWR a 1 ZWL, sólo tres semanas después de que se emitiera el billete de 100 billones de dólares zimbabuenses el 16 de enero, [123] [124] pero la hiperinflación había disminuido para entonces cuando se anunciaron las tasas de inflación oficiales en dólares estadounidenses y se legalizaron las transacciones extranjeras, [122] y el 12 de abril se abandonó el dólar de Zimbabwe a favor del uso exclusivo de monedas extranjeras. El impacto general de la hiperinflación fue de 1 dólar estadounidense = 10 dólares zimbabuenses.25 .

Irónicamente, tras el abandono del ZWR y el posterior uso de monedas de reserva, los billetes del período de hiperinflación del antiguo dólar de Zimbabwe comenzaron a atraer la atención internacional como artículos de colección, habiendo acumulado valor numismático y vendiéndose a precios muchos órdenes de magnitud superiores a su antiguo poder adquisitivo. [126] [127]

La tasa de inflación se mide generalmente en porcentaje anual. También se puede medir en porcentaje mensual o en tiempo de duplicación de los precios.

A menudo, en las redenominaciones , se eliminan tres ceros de los valores nominales de las denominaciones. De la tabla se desprende que, si la inflación (anual) es, por ejemplo, del 100%, se necesitan unos 3,32 años para que los precios aumenten en un orden de magnitud (por ejemplo, para producir un cero más en las etiquetas de precios), o 9,97 años para producir tres ceros. Por lo tanto, se puede esperar que se produzca una redenominación unos diez años después de la introducción de la moneda.

Y por supuesto no hay que olvidar los 5 céntimos!