.jpg/440px-Michael_Noonan_(crop).jpg)

Irlanda ha sido etiquetada como paraíso fiscal o paraíso fiscal corporativo en múltiples informes financieros, una acusación que el estado ha rechazado en respuesta. [a] [2] Irlanda está en todas las " listas de paraísos fiscales " académicas, incluidas las de § Líderes en investigación de paraísos fiscales y ONG fiscales . Irlanda no cumple con la definición de paraíso fiscal de la OCDE de 1998 , [3] pero ningún miembro de la OCDE, incluida Suiza, cumplió nunca con esta definición; solo Trinidad y Tobago la cumplió en 2017. [4] De manera similar, ningún país de la UE-28 se encuentra entre los 64 incluidos en la lista negra y la lista gris de paraísos fiscales de la UE de 2017. [5] En septiembre de 2016, Brasil se convirtió en el primer país del G20 en "poner en la lista negra" a Irlanda como paraíso fiscal. [6]

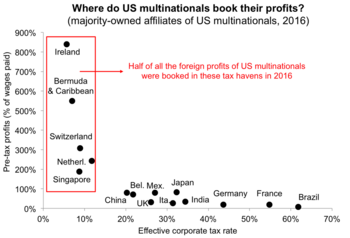

Las herramientas de erosión de la base imponible y traslado de beneficios (BEPS) de Irlanda otorgan a algunas corporaciones extranjeras § Tasas impositivas efectivas de 0% a 2,5% [b] sobre las ganancias globales redirigidas a Irlanda a través de su red de tratados impositivos. [c] [d] Las tasas impositivas efectivas agregadas de Irlanda para corporaciones extranjeras son de 2,2-4,5%. Las herramientas BEPS de Irlanda son los flujos BEPS más grandes del mundo, exceden todo el sistema del Caribe e inflan artificialmente el déficit comercial entre Estados Unidos y la UE. [8] [9] Los regímenes QIAIF y L–QIAIF libres de impuestos de Irlanda , y los SPV de la Sección 110 , permiten a los inversores extranjeros evitar los impuestos irlandeses sobre los activos irlandeses, y pueden combinarse con las herramientas BEPS irlandesas para crear rutas confidenciales fuera del sistema impositivo corporativo irlandés . [e] Como estas estructuras están en la lista blanca de la OCDE, las leyes y regulaciones de Irlanda permiten el uso de disposiciones de protección y privacidad de datos, y exclusiones voluntarias de la presentación de cuentas públicas, para ocultar sus efectos. Hay evidencia discutible de que Irlanda actúa como un Estado capturado, que fomenta estrategias fiscales. [11] [12]

La situación de Irlanda se atribuye a § Compromisos políticos derivados del histórico sistema de impuestos corporativos "mundial" de EE. UU., que ha convertido a las multinacionales estadounidenses en los mayores usuarios de paraísos fiscales y herramientas BEPS en el mundo. [f] La Ley de Reducción de Impuestos y Empleos de EE. UU. de 2017 ("TCJA"), y el paso a un sistema impositivo "territorial" híbrido, [g] eliminaron la necesidad de algunos de estos compromisos. En 2018, las multinacionales del S&P 500 con gran peso en la propiedad intelectual guiaron tasas impositivas efectivas posteriores a la TCJA similares , ya sea que tengan su sede legal en EE. UU. (por ejemplo, Pfizer [h] ) o en Irlanda (por ejemplo , Medtronic [h] ). Si bien la TCJA neutralizó algunas herramientas BEPS irlandesas, mejoró otras (por ejemplo, la " CAIA " de Apple [i] ). [19] La dependencia de las empresas estadounidenses ( 80% del impuesto de sociedades irlandés, 25% de la mano de obra irlandesa, 25 de las 50 principales empresas irlandesas y 57% del valor añadido irlandés ) es un motivo de preocupación en Irlanda. [j]

La debilidad de Irlanda para atraer empresas de sistemas tributarios "territoriales" ( Tabla 1 ), [k] fue evidente en su fracaso para atraer empleos materiales de servicios financieros que se trasladaron debido al Brexit (por ejemplo, no hay bancos de inversión estadounidenses ni franquicias materiales de servicios financieros). La diversificación de Irlanda en herramientas de paraíso fiscal completo [l] (por ejemplo , QIAIF , L–QIAIF e ICAV ), ha visto a firmas de abogados tributarios y firmas de círculo mágico offshore establecer oficinas irlandesas para manejar la reestructuración fiscal impulsada por el Brexit. Estas herramientas hicieron de Irlanda el tercer OFC bancario en la sombra más grande del mundo , [24] y el quinto OFC de conducto más grande . [25] [26]

Irlanda ha estado asociada con el término "paraíso fiscal" desde que el IRS de los Estados Unidos elaboró una lista el 12 de enero de 1981. [m] [28] Irlanda ha sido un elemento constante en casi todas las listas de paraísos fiscales no gubernamentales desde Hines en febrero de 1994, [29] hasta Zucman en junio de 2018 [30] (y cada una de las intermedias). Sin embargo, Irlanda nunca ha sido considerada un paraíso fiscal ni por la OCDE ni por la Comisión Europea. [3] [5] Varios bandos utilizan estos dos hechos contrastantes para supuestamente probar o refutar que Irlanda es un paraíso fiscal, y se descarta gran parte de los detalles intermedios, algunos de los cuales pueden explicar la posición de la UE y la OCDE. Han surgido escenarios confusos, por ejemplo:

Las siguientes secciones describen en detalle la clasificación de Irlanda como paraíso fiscal ( fuentes y evidencias más citadas) y las refutaciones oficiales del Estado irlandés a la clasificación (tanto técnicas como no técnicas). La sección final describe la investigación académica sobre los factores que impulsan la toma de decisiones de los EE. UU., la UE y la OCDE en relación con Irlanda.

Irlanda ha sido calificada de paraíso fiscal o paraíso fiscal corporativo (o Conduit OFC ) por:

Irlanda también ha sido etiquetada con términos relacionados como paraíso fiscal:

El término paraíso fiscal ha sido utilizado por los principales medios de comunicación irlandeses y por los principales comentaristas irlandeses. [89] [90] [91] [92] [68] [93] Los diputados irlandeses electos han planteado la pregunta: "¿Es Irlanda un paraíso fiscal?". [94] [95] Una búsqueda en los debates de la Dáil Éireann muestra 871 referencias al término. [96] Algunos partidos políticos irlandeses establecidos acusan al Estado irlandés de actividades de paraíso fiscal. [97] [98] [99]

En este momento, la comunidad internacional está preocupada por la naturaleza de los paraísos fiscales, y en particular Irlanda es vista con considerable sospecha por la comunidad internacional por hacer lo que se considera –por lo menos– dentro de los límites de las prácticas aceptables.

— Ashoka Mody , exjefe de la misión del FMI en Irlanda, "Ex funcionario del FMI advierte a Irlanda que se prepare para el fin del régimen fiscal", 21 de junio de 2018. [100]

Aunque Irlanda ha sido considerada un paraíso fiscal por muchos durante décadas, el sistema fiscal global del que depende Irlanda para incentivar a las corporaciones multinacionales a mudarse allí está siendo revisado por una coalición de 130 naciones. Esto provocaría cambios en la tasa impositiva corporativa oficial de Irlanda del 12,5%, y las reglas asociadas que a veces se describen como una ayuda para que las empresas con sede allí eviten pagar impuestos a otros países donde obtienen ganancias. [101] Originalmente, Irlanda fue uno de los pocos países (uno de nueve) que se opuso a firmar una reforma para una tasa impositiva corporativa mínima global del 15% y para obligar a las empresas de tecnología y minoristas a pagar impuestos en función de dónde se vendían sus bienes y servicios, en lugar de dónde estaba ubicada la empresa. El gobierno irlandés finalmente aceptaría los términos del acuerdo después de cierto debate. A partir del 7 de octubre de 2021, Irlanda abandonó su oposición a una revisión de las reglas impositivas corporativas globales renunciando a su tasa impositiva del 12,5%. [102] El Gabinete irlandés aprobó un aumento del 12,5% al 15% del impuesto de sociedades para las empresas con una facturación superior a 750 millones de euros. [103] Además, el Departamento de Finanzas irlandés ha estimado que la adhesión a este acuerdo global reduciría la recaudación fiscal del país en 2.000 millones de euros (2.300 millones de dólares) al año, según RTE. Los demás países que participaron en este acuerdo tuvieron que aceptar compromisos sobre algunas cuestiones clave relacionadas con la reforma, eliminando el “al menos” en la declaración “tasa mínima de impuesto de sociedades de al menos el 15%” y actualizándola a sólo el 15%, lo que indica que la tasa no se elevaría en una fecha posterior. Irlanda también recibió garantías de que podría mantener la tasa más baja para las empresas más pequeñas ubicadas en el país.

Irlanda figura en todas las " listas de paraísos fiscales " no políticas desde las primeras listas de 1994, [m] [28] y aparece en todas las " pruebas proxy " para paraísos fiscales y " medidas cuantitativas " de paraísos fiscales. El nivel de erosión de la base imponible y traslado de beneficios (BEPS) por parte de las multinacionales estadounidenses en Irlanda es tan grande, [8] que en 2017 el Banco Central de Irlanda abandonó el PIB/PNB como estadística para reemplazarlo por el ingreso nacional bruto modificado (INB*). [105] [106] Los economistas señalan que el PIB distorsionado de Irlanda ahora está distorsionando el PIB agregado de la UE, [107] y ha inflado artificialmente el déficit comercial entre la UE y los EE. UU. [108] (véase la Tabla 1 ).

Las herramientas BEPS basadas en la propiedad intelectual de Irlanda utilizan la " propiedad intelectual " ("PI") para "desplazar las ganancias" desde lugares con impuestos más altos, con los que Irlanda tiene tratados fiscales bilaterales , de vuelta a Irlanda. [d] Una vez en Irlanda, estas herramientas reducen los impuestos corporativos irlandeses al redireccionarlos, por ejemplo, a Bermudas con la herramienta BEPS irlandesa doble (por ejemplo, como hicieron Google y Facebook ), o a Malta con la herramienta BEPS de malta única (por ejemplo, como hicieron Microsoft y Allergan), o al cancelar los activos virtuales creados internamente contra el impuesto corporativo irlandés con la herramienta BEPS de desgravación de capital para activos intangibles ("CAIA") (por ejemplo, como hizo Apple después de 2015). Estas herramientas BEPS dan una tasa impositiva efectiva corporativa irlandesa (ETR) de 0-2,5%. Son las herramientas BEPS más grandes del mundo y superan los flujos agregados del sistema impositivo del Caribe. [8] [9] [43] [109] [110]

Irlanda ha recibido la mayor cantidad de inversiones fiscales corporativas de EE. UU. de cualquier jurisdicción global o paraíso fiscal desde la primera inversión fiscal de EE. UU. en 1983. [112]

Si bien las herramientas BEPS basadas en IP constituyen la mayoría de los flujos BEPS irlandeses, se desarrollaron a partir de la experiencia tradicional de Irlanda en fabricación por contrato entre grupos o herramientas BEPS basadas en precios de transferencia (PT) (por ejemplo, esquemas de deducción de capital, cobros transfronterizos entre grupos), que aún brindan empleo material en Irlanda (por ejemplo, de empresas de ciencias de la vida de EE. UU. [113] ). [111] [114] [115] Algunas corporaciones como Apple mantienen costosas operaciones BEPS basadas en PT de fabricación por contrato irlandesas (en comparación con opciones más baratas en Asia, como Foxconn de Apple ), para dar " sustancia " a sus herramientas BEPS basadas en IP más grandes de Irlanda. [116] [117]

Al negarse a implementar la Directiva de Contabilidad de la UE de 2013 (e invocar exenciones para informar sobre las estructuras de las sociedades holding hasta 2022), Irlanda permite que sus herramientas BEPS basadas en TP e IP se estructuren como "sociedades de responsabilidad ilimitada" ("ULC") que no tienen que presentar cuentas públicas ante la CRO irlandesa . [118] [119]

Las herramientas BEPS basadas en la deuda de Irlanda (por ejemplo, la SPV de la Sección 110 ), han convertido a Irlanda en el tercer mayor OFC bancario en la sombra del mundo , [24] [120] y han sido utilizadas por los bancos rusos para eludir las sanciones. [121] [122] [123] Las SPV irlandesas de la Sección 110 ofrecen " orfandad " para proteger la identidad del propietario y para protegerlo de los impuestos irlandeses (la SPV de la Sección 110 es una empresa irlandesa). Fueron utilizadas por los fondos de deuda en dificultades de los EE. UU. para evitar miles de millones en impuestos irlandeses, [124] [125] [126] con la ayuda de firmas de abogados tributarios irlandeses que utilizaron organizaciones benéficas para niños irlandesas internas para completar la estructura huérfana , [127] [128] [129] que permitió a los fondos de deuda en dificultades de los EE. UU. exportar las ganancias de sus activos irlandeses, libres de impuestos o aranceles irlandeses, a Luxemburgo y el Caribe (véase el abuso de la Sección 110 ). [130] [131]

A diferencia de las herramientas BEPS basadas en TP e IP, las SPV de la Sección 110 deben presentar cuentas públicas ante la CRO irlandesa , que fue como se descubrieron los abusos mencionados en 2016-17. En febrero de 2018, el Banco Central de Irlanda actualizó el régimen L-QIAIF, poco utilizado, para brindar los mismos beneficios fiscales que las SPV de la Sección 110, pero sin tener que presentar cuentas públicas. En junio de 2018, el Banco Central informó que 55 mil millones de euros de activos irlandeses en dificultades de propiedad estadounidense, equivalentes al 25% del PNB irlandés* , salieron de las SPV irlandesas de la Sección 110 y pasaron a las L-QIAIF. [132] [133] [134]

.jpg/440px-Pre-Tax_Profits_of_U.S._foreign_subsidiaries_(2015_BEA_Data).jpg)

La reestructuración irlandesa del primer trimestre de 2015 de Apple, posterior a la multa fiscal de la UE de 13.000 millones de euros correspondiente al período 2004-2014, es una de las herramientas BEPS más avanzadas del mundo que cumplen con las normas de la OCDE. Integra herramientas BEPS basadas en la propiedad intelectual irlandesas y herramientas BEPS basadas en la deuda de Jersey para amplificar materialmente los efectos de protección fiscal, por un factor de aproximadamente 2. [136] Apple Irlanda compró alrededor de 300.000 millones de dólares de un activo de propiedad intelectual "virtual" de Apple Jersey en el primer trimestre de 2015 (véase leprechaun economics ). [111] [137] La herramienta BEPS irlandesa de " asignaciones de capital para activos intangibles " ("CAIA") permite a Apple Irlanda amortizar este activo de propiedad intelectual virtual contra el futuro impuesto de sociedades irlandés. El aumento de 26.220 millones de euros en las asignaciones de capital intangible reclamadas en 2015, [138] mostró que Apple Irlanda está amortizando este activo de propiedad intelectual durante un período de 10 años. Además, Apple Jersey otorgó a Apple Ireland un préstamo "virtual" de 300 mil millones de dólares para comprar este activo de propiedad intelectual virtual de Apple Jersey. [136] Por lo tanto, Apple Ireland puede reclamar una reducción adicional del impuesto de sociedades irlandés sobre los intereses de este préstamo, que es de aproximadamente 20 mil millones de dólares por año (Apple Jersey no paga impuestos sobre los intereses del préstamo que recibe de Apple Ireland). Estas herramientas, creadas completamente a partir de activos internos virtuales financiados por préstamos internos virtuales, le dan a Apple aproximadamente 45 mil millones de euros por año en concepto de reducción del impuesto de sociedades irlandés. [137] En junio de 2018 se demostró que Microsoft se está preparando para copiar este plan de Apple, [139] conocido como "Green Jersey". [136] [137]

Como la propiedad intelectual es un activo interno virtual, se puede reponer con cada ciclo de producto tecnológico (o de ciencias biológicas) (por ejemplo, nuevos activos de propiedad intelectual virtuales creados en el extranjero y luego comprados por la filial irlandesa, con préstamos virtuales internos, a precios más altos). El Green Jersey ofrece así una herramienta BEPS perpetua, como el Double Irish , pero a una escala mucho mayor que el Double Irish , ya que el efecto BEPS completo se capitaliza desde el primer día.

Los expertos esperan que el régimen GILTI de la Ley de Reducción de Impuestos y Empleos de los EE. UU. de 2017 ("TCJA") neutralice algunas herramientas BEPS irlandesas, incluido el whisky de pura malta y el whisky doble irlandés . [140] Debido a que las desgravaciones de capital intangible irlandesas se aceptan como deducciones GILTI de los EE. UU., [141] el "Green Jersey" ahora permite a las multinacionales estadounidenses lograr tasas impositivas corporativas netas efectivas de los EE. UU. del 0% al 2,5% a través del alivio de la participación de la TCJA. [17] Como las principales herramientas BEPS irlandesas de Microsoft son el whisky de pura malta y el whisky doble irlandés , en junio de 2018, Microsoft estaba preparando un plan BEPS irlandés "Green Jersey". [139] Los expertos irlandeses, incluido Seamus Coffey , presidente del Consejo Asesor Fiscal Irlandés y autor de la Revisión del Código de Impuestos de Sociedades de Irlanda de 2017 del Estado irlandés , [142] [143] esperan un auge en la deslocalización de activos de propiedad intelectual internos virtuales a Irlanda, a través de la herramienta Green Jersey BEPS (por ejemplo, en el marco del plan de desgravaciones de capital para activos intangibles). [144]

El régimen de Fondos de Inversión Alternativos para Inversores Cualificados ("QIAIF") de Irlanda es una gama de cinco envoltorios legales libres de impuestos ( ICAV , Sociedad de Inversión, Fideicomiso de Unidad, Fondo Contractual Común, Sociedad Limitada de Inversión). [145] [146] Cuatro de los cinco envoltorios no presentan cuentas públicas ante la CRO irlandesa y, por lo tanto, ofrecen confidencialidad y secreto fiscal. [147] [148] Si bien están regulados por el Banco Central de Irlanda , al igual que el SPV de la Sección 110, se ha demostrado que muchos son efectivamente entidades " de pantalla " no reguladas. [123] [149] [150] [151] [152] El Banco Central no tiene mandato para investigar la elusión o evasión fiscal, y según la Ley de Secreto Bancario Central de 1942 , el Banco Central de Irlanda no puede enviar la información confidencial que los QIAIF deben presentar ante el Banco a la Hacienda irlandesa . [153]

Los QIAIF se han utilizado para eludir impuestos sobre activos irlandeses, [154] [155] [156] [157] para eludir regulaciones internacionales, [158] para evitar leyes fiscales en la UE y los EE. UU. [159] [160] Los QIAIF se pueden combinar con herramientas corporativas BEPS irlandesas (por ejemplo, el Orphaned Super–QIF), para crear rutas fuera del sistema de impuestos corporativos irlandés a Luxemburgo, [10] el principal sumidero OFC para Irlanda. [161] [162] [163] Se afirma que una cantidad material de activos en los QIAIF irlandeses, y el envoltorio ICAV en particular, son activos irlandeses que están siendo protegidos de los impuestos irlandeses. [164] [165] Los bufetes de abogados especializados en círculos mágicos offshore (por ejemplo, Walkers y Maples y Calder , que han establecido oficinas en Irlanda), comercializan el ICAV irlandés como un envoltorio superior al SPC de las Islas Caimán ( Maples y Calder afirman ser uno de los principales arquitectos del ICAV), [166] [167] [168] y existen reglas QIAIF explícitas para ayudar con la redomiciliación de fondos de las Islas Caimán/BVI en ICAV irlandeses. [169]

Hay evidencia de que Irlanda cumple con los criterios de estado capturado para los paraísos fiscales. [11] [12] [150] [171] Cuando la UE investigó a Apple en Irlanda en 2016, encontraron resoluciones fiscales privadas de la Agencia Tributaria irlandesa que otorgaban a Apple una tasa impositiva del 0,005% sobre más de 110 mil millones de euros de ganancias irlandesas acumuladas entre 2004 y 2014. [ 172] [173] [174]

Cuando en 2016 un eurodiputado irlandés alertó al ministro de Finanzas irlandés Michael Noonan sobre una nueva herramienta BEPS irlandesa que sustituiría al Double Irish (llamado Single Malt ), se le dijo que " se pusiera la camiseta verde ". [1] Cuando Apple ejecutó la mayor transacción BEPS de la historia en el primer trimestre de 2015, la Oficina Central de Estadísticas suprimió los datos para ocultar la identidad de Apple. [175] [176]

Noonan cambió las reglas del esquema de desgravación de capital para activos intangibles , la herramienta BEPS basada en IP que Apple utilizó en el primer trimestre de 2015, para reducir la tasa impositiva efectiva de Apple del 2,5% al 0%. [177] Cuando se descubrió en 2016 que los fondos de deuda en dificultades de EE. UU. abusaron de los SPV de la Sección 110 para proteger € 80 mil millones en saldos de préstamos irlandeses de los impuestos irlandeses, el Estado irlandés no investigó ni procesó (ver abuso de la Sección 110 ). En febrero de 2018, el Banco Central de Irlanda , que regula los SPV de la Sección 110, actualizó el poco utilizado régimen libre de impuestos L-QIAIF , que tiene una privacidad más fuerte del escrutinio público. [133] [178] En junio de 2018, los fondos de deuda en dificultades de EE. UU. transfirieron € 55 mil millones de activos irlandeses (o el 25% del PNB irlandés*), de los SPV de la Sección 110 a los L–QIAIF. [132] [133]

Setenta jurisdicciones firmaron la MLI Anti-BEPS de la OCDE de junio de 2017. [179] Los paraísos fiscales corporativos , incluida Irlanda, optaron por no aplicar el artículo 12 clave. [180]

En enero de 2017, el bufete internacional Baker McKenzie [ 181], que representa a una coalición de 24 empresas multinacionales de software estadounidenses, entre ellas Microsoft, presionó a Michael Noonan, como ministro de finanzas [irlandés], para que se resistiera a las propuestas [de la OCDE sobre el impuesto sobre sociedades]. En una carta dirigida a él, el grupo recomendó a Irlanda que no adoptara el artículo 12, ya que los cambios "tendrán efectos que durarán décadas" y podrían "obstaculizar la inversión y el crecimiento globales debido a la incertidumbre en torno a los impuestos". La carta decía que "mantener el estándar actual hará de Irlanda un lugar más atractivo para una sede regional al reducir el nivel de incertidumbre en la relación fiscal con los socios comerciales de Irlanda".

— Irish Times . “Irlanda se resiste a cerrar la ‘laguna’ del impuesto de sociedades”, 10 de noviembre de 2017. [180]

-_ALONG_BOTANIC_AVENUE_(JANUARY_2018)-135337_(39605114602).jpg/440px-THE_CENTRAL_BANK_OF_IRELAND_(NEW_HEADQUARTER_BUILDING_ON_NORTH_WALL_QUAY)-_ALONG_BOTANIC_AVENUE_(JANUARY_2018)-135337_(39605114602).jpg)

El investigador de paraísos fiscales Nicholas Shaxson documentó cómo el estado capturado de Irlanda utiliza una red compleja y "compartida" de leyes irlandesas de privacidad y protección de datos para sortear el hecho de que sus herramientas fiscales están en la lista blanca de la OCDE, [182] [183] y por lo tanto deben ser transparentes para alguna entidad estatal. [11] Por ejemplo, los QIAIF irlandeses libres de impuestos (y los L-QIAIF) están regulados por el Banco Central de Irlanda y deben proporcionar al Banco detalles de sus finanzas. Sin embargo, la Ley de Secreto del Banco Central de 1942 impide que el Banco Central envíe estos datos a los Comisionados de Ingresos . [153] De manera similar, la Oficina Central de Estadísticas (Irlanda) declaró que tuvo que restringir su publicación de datos públicos en 2016-17 para proteger la identidad de Apple durante su acción BEPS de 2015, porque la Ley Central de Estadísticas de 1993 prohíbe el uso de datos económicos para revelar tales actividades. [184] Cuando la Comisión Europea multó a Apple con 13.000 millones de euros por ayuda estatal ilegal en 2016 , no existían registros oficiales de ninguna discusión sobre el acuerdo fiscal otorgado a Apple fuera de la Oficina de Ingresos de Irlanda , ya que dichos datos también están protegidos. [185]

Cuando Tim Cook afirmó en 2016 que Apple era el mayor contribuyente de Irlanda, los Comisionados de Ingresos Irlandeses citaron la Sección 815A de la Ley Tributaria de 1997 que les impide revelar dicha información, incluso a los miembros del Dáil Éireann , o el Departamento de Finanzas irlandés (a pesar del hecho de que Apple representa aproximadamente una quinta parte del PIB de Irlanda). [186]

Los comentaristas destacan la plausible posibilidad de negación que ofrecen las leyes irlandesas de privacidad y protección de datos, que permiten al Estado funcionar como un paraíso fiscal manteniendo al mismo tiempo el cumplimiento de la OCDE. Garantizan que la entidad estatal que regula cada herramienta fiscal esté "aislada" de la Hacienda irlandesa y del escrutinio público a través de las leyes de acceso a la información . [11] [187] [188]

En febrero de 2019, The Guardian informó sobre informes internos filtrados de Facebook que revelaban la influencia que tenía Facebook en el Estado irlandés, a lo que el académico de la Universidad de Cambridge John Naughton afirmó: "la filtración fue "explosiva" en la forma en que reveló el "vasallaje" del estado irlandés a las grandes empresas tecnológicas". [189] En abril de 2019, Politico informó sobre las preocupaciones de que Irlanda estaba protegiendo a Facebook y Google de las nuevas regulaciones GDPR de la UE , afirmando: "A pesar de sus promesas de reforzar su gastado aparato regulador, Irlanda tiene una larga historia de complacer a las mismas empresas que se supone que debe supervisar, habiendo cortejado a las principales empresas de Silicon Valley a la Isla Esmeralda con promesas de impuestos bajos, acceso abierto a altos funcionarios y ayuda para asegurar fondos para construir nuevas y relucientes sedes". [190]

Las multinacionales estadounidenses desempeñan un papel sustancial en la economía de Irlanda, atraídas por las herramientas BEPS de Irlanda , que protegen sus ganancias no estadounidenses del sistema de impuestos corporativos "mundial" histórico de Estados Unidos. En cambio, las multinacionales de países con sistemas impositivos "territoriales", con mucho el sistema impositivo corporativo más común en el mundo, no necesitan utilizar paraísos fiscales corporativos como Irlanda, ya que sus ingresos extranjeros están gravados a tasas mucho más bajas. [192]

Por ejemplo, en 2016-2017, las multinacionales controladas por Estados Unidos en Irlanda:

De la tabla anterior:

El Estado irlandés rechaza las etiquetas de paraíso fiscal como una crítica injusta a su baja, pero legítima, tasa impositiva corporativa irlandesa del 12,5%, [201] [202] que defiende como la tasa impositiva efectiva ("ETR"). [203] Estudios independientes muestran que la tasa impositiva corporativa efectiva agregada de Irlanda se encuentra entre el 2,2% y el 4,5% (dependiendo de los supuestos realizados). [204] [109] [205] [206] Esta tasa impositiva efectiva agregada más baja es coherente con las tasas impositivas efectivas individuales de las multinacionales estadounidenses en Irlanda (las multinacionales controladas por los EE. UU. son 14 de las 20 empresas más grandes de Irlanda, y Apple por sí sola representa más de una quinta parte del PIB irlandés; véase " economía de bajos impuestos "), [50] [207] [208] [209] [210] así como las herramientas BEPS basadas en IP comercializadas abiertamente por las principales firmas de abogados tributarios en el Centro de Servicios Financieros Internacionales de Irlanda con ETR de 0-2,5% (véase " tasa impositiva efectiva "). [211] [212] [213]

.jpg/440px-Conversation_with_Margrethe_Vestager,_European_Commissioner_for_Competition_(17222242662).jpg)

Dos de los principales líderes mundiales en investigación sobre paraísos fiscales estimaron que la tasa impositiva corporativa efectiva de Irlanda era del 4 %: James R. Hines Jr., en su artículo Hines-Rice de 1994 sobre paraísos fiscales, estimó que la tasa impositiva corporativa efectiva de Irlanda era del 4 % (Apéndice 4); [29] Gabriel Zucman , 24 años después, en su artículo de junio de 2018 sobre paraísos fiscales corporativos, también estimó que el impuesto corporativo efectivo de Irlanda era del 4 % (Apéndice 1). [109]

La diferencia entre el ETR del 12,5% que afirman el Estado irlandés y sus asesores y el ETR real del 2,2% al 4,5% calculado por expertos independientes se debe a que el código fiscal irlandés considera que un alto porcentaje de los ingresos irlandeses no están sujetos a impuestos irlandeses, debido a diversas exclusiones y deducciones. La diferencia del 12,5% frente al 2,2% al 4,5% implica que más de dos tercios de los beneficios corporativos contabilizados en Irlanda están excluidos del impuesto corporativo irlandés (véase el ETR irlandés ).

Este tratamiento selectivo permitió a Apple pagar una tasa impositiva corporativa efectiva del 1 por ciento sobre sus ganancias europeas en 2003, hasta el 0,005 por ciento en 2014.

— Margrethe Vestager , " Ayuda estatal (SA.38373): Irlanda concedió beneficios fiscales ilegales a Apple por un valor de hasta 13.000 millones de euros " (30 de agosto de 2016) [214]

Aplicar una tasa del 12,5% en un código tributario que protege la mayoría de las ganancias corporativas de impuestos es indistinguible de aplicar una tasa cercana al 0% en un código tributario normal.

— Jonathan Weil , Bloomberg View (11 de febrero de 2014) [63]

El Estado irlandés no hace referencia a los QIAIF (o L–QIAIF), ni a los SPV de la Sección 110, que permiten a los inversores no residentes mantener activos irlandeses indefinidamente sin incurrir en impuestos, IVA o aranceles irlandeses (por ejemplo, "erosión de la base imponible" permanente para el fisco irlandés, ya que las unidades QIAIF y las acciones de los SPV pueden comercializarse), y que pueden combinarse con las herramientas BEPS irlandesas para evitar todos los impuestos corporativos irlandeses (véase § Herramientas fiscales nacionales).

Los impuestos sobre el salario, el IVA y el impuesto sobre las ganancias de capital para los residentes irlandeses están en línea con las tasas de otros países de la UE-28 y tienden a ser ligeramente más altos que los promedios de la UE-28 en muchos casos. Debido a esto, Irlanda tiene un plan especial de tasas de impuestos sobre el salario más bajas y otras bonificaciones fiscales para los empleados de multinacionales extranjeras que ganan más de 75.000 euros ("SARP"). [215]

La pirámide de la "Jerarquía de impuestos" de la OCDE (del documento de política fiscal de 2011 del Grupo de Estrategia Fiscal del Departamento de Finanzas ) resume la estrategia fiscal de Irlanda. [216]

Estudios realizados en la UE y los EE.UU. que intentaron encontrar un consenso sobre la definición de paraíso fiscal concluyeron que no existe consenso (ver definiciones de paraíso fiscal ). [217]

El Estado irlandés y sus asesores han refutado la etiqueta de paraíso fiscal invocando la definición de la OCED de 1998 de "paraíso fiscal" como definición de consenso: [218] [219] [220] [221]

La mayoría de las herramientas BEPS y QIAIF irlandesas están en la lista blanca de la OCDE (y, por lo tanto, pueden acogerse a los 70 tratados fiscales bilaterales de Irlanda ), [182] [183] y, por lo tanto, si bien Irlanda podría cumplir con la primera prueba de la OCDE, no pasa la segunda y la tercera pruebas de la OCDE. [3] La cuarta prueba de la OCDE (‡) fue retirada por la OCDE en 2002 tras la protesta de los EE. UU., lo que indica que hay una dimensión política en la definición. [31] [222] En 2017, solo una jurisdicción, Trinidad y Tobago, cumplió con la definición de paraíso fiscal de la OCDE de 1998 (Trinidad y Tobago no es uno de los 35 países miembros de la OCDE ), y la definición ha caído en descrédito. [4] [223] [224]

El académico James R. Hines Jr., especialista en paraísos fiscales, señala que las listas de paraísos fiscales de la OCDE nunca incluyen a los 35 países miembros de la OCDE (Irlanda es un miembro fundador de la OCDE). [39] La definición de la OCDE se elaboró en 1998 como parte de la investigación de la OCDE sobre Competencia fiscal perjudicial: un problema mundial emergente . [225] En 2000, cuando la OCDE publicó su primera lista de 35 paraísos fiscales, [226] no incluía a ningún país miembro de la OCDE, ya que ahora se consideraba que todos habían participado en el Foro Global de la OCDE sobre Transparencia e Intercambio de Información con Fines Fiscales (véase § Enlaces externos). Debido a que la OCDE nunca ha incluido a ninguno de sus 35 miembros como paraísos fiscales, a Irlanda, Luxemburgo, los Países Bajos y Suiza a veces se los denomina "paraísos fiscales de la OCDE". [86]

Las definiciones subsiguientes de paraíso fiscal y/o centro financiero extraterritorial / paraíso fiscal corporativo (véase la definición de "paraíso fiscal" ) se centran en los impuestos efectivos como requisito principal, que Irlanda cumpliría, y han entrado en el léxico general. [227] [ 228] [229] La Red de Justicia Fiscal , que coloca a Irlanda en su lista de paraísos fiscales, [31] separó el concepto de tasas impositivas de la transparencia fiscal al definir una jurisdicción de secreto y crear el Índice de Secreto Financiero . La OCDE nunca ha actualizado ni modificado su definición de 1998 (aparte de eliminar el cuarto criterio). La Red de Justicia Fiscal implica que Estados Unidos puede ser la razón. [230]

Si bien en 2017 la OCDE solo consideraba a Trinidad y Tobago como paraíso fiscal, [3] en 2017 la UE elaboró una lista de 17 paraísos fiscales, además de otras 47 jurisdicciones en la "lista gris", [231] sin embargo, al igual que con las listas de la OCDE anteriores, la lista de la UE no incluyó ninguna jurisdicción de la UE-28. [232] Solo uno de los 17 paraísos fiscales de la UE incluidos en la lista negra, a saber, Samoa, apareció en la lista de los 20 principales paraísos fiscales de julio de 2017 de CORPNET.

La Comisión Europea fue criticada por no incluir a Irlanda, Luxemburgo, los Países Bajos, Malta y Chipre, [233] [234] y Pierre Moscovici , declaró explícitamente ante un Comité de Finanzas del Oireachtas estatal irlandés el 24 de enero de 2017: Irlanda no es un paraíso fiscal , [5] aunque posteriormente llamó a Irlanda y los Países Bajos "agujeros negros fiscales" el 18 de enero de 2018. [27] [235]

El 27 de marzo de 2019, RTÉ News informó que el Parlamento Europeo había "aceptado por abrumadora mayoría" un nuevo informe que comparaba a Irlanda con un paraíso fiscal. [236]

El primer gran § Líderes en la investigación de paraísos fiscales fue James R. Hines Jr. , quien en 1994, publicó un artículo con Eric M Rice, enumerando 41 paraísos fiscales, de los cuales Irlanda era uno de sus 7 principales paraísos fiscales . [29] El artículo de Hines-Rice de 1994 es reconocido como el primer artículo importante sobre paraísos fiscales, [36] y es el artículo más citado en la historia de la investigación sobre paraísos fiscales. [37] El artículo ha sido citado por todos los artículos de investigación posteriores, más citados , sobre paraísos fiscales, por otros § Líderes en la investigación de paraísos fiscales, incluyendo Desai , [237] Dharmapala , [41] Slemrod , [44] y Zucman . [30] [238] Hines amplió su lista original de 1994 a 45 países en 2007, [38] y a 52 países en la lista de Hines de 2010 , [39] y utilizó técnicas cuantitativas para estimar que Irlanda era el tercer paraíso fiscal más grande del mundo. Otros documentos importantes sobre paraísos fiscales de Dharmapala (2008, 2009), [41] y Zucman (2015, 2018), [30] citan el documento de Hines-Rice de 1994, pero crean sus propias listas de paraísos fiscales, todas las cuales incluyen a Irlanda (por ejemplo, la lista de junio de 2018, Zucman–Tørsløv–Wier 2018 ).

El documento Hines-Rice de 1994 fue uno de los primeros en utilizar el término " traslado de beneficios " . [239] Hines-Rice también introdujo las primeras pruebas cuantitativas de un paraíso fiscal, que Hines consideró necesarias ya que muchos paraísos fiscales tenían tasas impositivas "generales" no triviales. [240] Estas dos pruebas siguen siendo las pruebas indirectas más citadas para los paraísos fiscales en la literatura académica. La primera prueba, la distorsión extrema de las cuentas nacionales por los flujos contables BEPS , fue utilizada por el FMI en junio de 2000 al definir los centros financieros extraterritoriales ("OFC"), un término que el FMI utilizó para abarcar tanto los paraísos fiscales tradicionales como los paraísos fiscales corporativos modernos emergentes : [31] [32] [33] [34]

El documento de Hines-Rice mostró que las bajas tasas impositivas extranjeras [de los paraísos fiscales] en última instancia mejoran las recaudaciones impositivas de los EE. UU . [243] La idea de Hines de que EE. UU. es el mayor beneficiario de los paraísos fiscales fue confirmada por otros, [15] y dictó la política estadounidense hacia los paraísos fiscales, incluidas las reglas de " marcar la casilla " [o] de 1996 , y la hostilidad de EE. UU. a los intentos de la OCDE de frenar las herramientas BEPS de Irlanda. [p] [222] Bajo la TCJA estadounidense de 2017, las multinacionales estadounidenses pagaron un impuesto de repatriación del 15,5% sobre el billón de dólares aproximadamente en efectivo no gravado acumulado en paraísos fiscales globales entre 2004 y 2017. [q] Si estas multinacionales estadounidenses hubieran pagado impuestos extranjeros, habrían acumulado suficientes créditos fiscales extranjeros para evitar pagar impuestos estadounidenses. Al permitir que las multinacionales estadounidenses utilicen paraísos fiscales globales, el fisco norteamericano recibió más impuestos, a expensas de otros países, como predijo Hines en 1994.

Varios de los documentos de Hines sobre los paraísos fiscales, incluidos los cálculos del documento Hines-Rice de 1994, se utilizaron en el informe final del Consejo de Asesores Económicos del Presidente de los Estados Unidos que justificó la Ley de Reducción de Impuestos y Empleos de 2017, la mayor reforma fiscal estadounidense en una generación. [244]

El Estado irlandés rechaza los estudios académicos que enumeran a Irlanda como paraíso fiscal por considerarlos "obsoletos", porque citan el documento Hines-Rice de 1994. [245] [246] El Estado irlandés ignora el hecho de que tanto Hines como todos los demás académicos desarrollaron nuevas listas; o que el documento Hines-Rice de 1994 todavía se considera correcto (por ejemplo, según la legislación TCJA de EE. UU. de 2017). [244] En 2013, el Departamento de Finanzas (Irlanda) coescribió un documento con los Comisionados de Ingresos Irlandeses , que habían publicado en el ESRI Quarterly patrocinado por el Estado , que encontró que las únicas fuentes que enumeraban a Irlanda como paraíso fiscal eran: [219] [r]

Este documento escrito por el Estado irlandés en 2013 invocó entonces la definición de paraíso fiscal de la OCDE de 1998, cuatro años más reciente que la de Hines–Rice y desde entonces desacreditada, para demostrar que Irlanda no era un paraíso fiscal. [219]

Lo que sigue es un artículo del Irish Independent de junio de 2018 escrito por el director ejecutivo del organismo comercial clave que representa a todas las multinacionales estadounidenses en Irlanda sobre el documento Hines-Rice de 1994:

Sin embargo, parece que la narrativa de los "paraísos fiscales" siempre estará con nosotros, y normalmente esa narrativa se basa en estudios y datos de hace 20 o 30 años o incluso más. Es un poco como acusar a Irlanda hoy de ser homofóbica porque hasta 1993 las relaciones homosexuales estaban criminalizadas e ignorar el feliz día de mayo de 2015 en que Irlanda se convirtió en el primer país del mundo en introducir la igualdad matrimonial por votación popular.

— Mark Redmond, presidente de la Cámara de Comercio Estadounidense en Irlanda, 21 de junio de 2018 [199] [247]

De una manera menos técnica que las refutaciones del Estado irlandés, las etiquetas también han provocado respuestas de los líderes de la comunidad empresarial irlandesa que atribuyen el valor de la inversión estadounidense en Irlanda a la base de talento única del país. Con 334 mil millones de euros, el valor de la inversión estadounidense en Irlanda es mayor que el PIB de Irlanda de 2016 de 291 mil millones de euros (o el INB* de 2016 de 190 mil millones de euros), y mayor que la inversión estadounidense total agregada en todos los países BRIC. [199] Esta base de talento única también es mencionada por IDA Ireland , el organismo estatal responsable de atraer inversión extranjera, pero nunca se define más allá del concepto amplio. [250]

La educación irlandesa no parece ser distintiva. [251] Irlanda tiene un alto porcentaje de graduados de nivel terciario, pero esto se debe a que reclasificó muchos colegios técnicos como instituciones que otorgan títulos en 2005-08. Se cree que esto contribuyó al declive de sus principales universidades, de las cuales hay dos entre las 200 mejores (es decir, un problema de calidad sobre cantidad). [248] [252] [253] Irlanda continúa aplicando esta estrategia y está considerando reclasificar los institutos técnicos irlandeses restantes como universidades para 2019. [254]

Irlanda no muestra ninguna distinción aparente en ninguna métrica no relacionada con los impuestos de competitividad empresarial, incluidos el costo de vida, [255] [256] [257] las tablas de clasificación de los lugares preferidos para la IED de la UE, [258] las tablas de clasificación de los destinos preferidos de la UE para las entidades financieras con sede en Londres después del Brexit (que están vinculadas a la calidad del talento), [259] y las clasificaciones clave del Informe de Competitividad Global del Foro Económico Mundial . [260]

Sin su régimen de bajos impuestos, Irlanda tendrá dificultades para mantener el impulso económico

— Ashoka Mody , exjefe de la misión del FMI en Irlanda, "Advertencia: Irlanda se enfrenta a una amenaza económica por la dependencia fiscal corporativa – Jefe de la troika", 9 de junio de 2018. [261]

Los comentaristas irlandeses ofrecen una perspectiva sobre la "base de talento" de Irlanda. El Estado aplica un " impuesto al empleo " [s] a las multinacionales estadounidenses que utilizan herramientas de BEPS irlandesas. Para cumplir con sus cuotas de empleo irlandesas, algunas empresas tecnológicas estadounidenses realizan funciones de localización de bajo nivel en Irlanda que requieren empleados extranjeros que hablen idiomas globales (mientras que muchas multinacionales estadounidenses realizan funciones de ingeniería de software de mayor valor en Irlanda, algunas no lo hacen [117] [265] ). Estos empleados deben ser contratados internacionalmente. Esto se facilita a través de un programa de visas de trabajo irlandés flexible. [266] Este requisito de " impuesto al empleo " irlandés para el uso de herramientas BEPS, y su cumplimiento a través de visas de trabajo extranjeras, es un factor impulsor de la crisis de la vivienda en Dublín. [267] Esto es coherente con un sesgo hacia el crecimiento económico impulsado por el desarrollo inmobiliario, favorecido por los principales partidos políticos irlandeses (véase Abuso de QIAIFs ). [268]

En otra refutación menos técnica, el Estado explica la alta clasificación de Irlanda en las " pruebas proxy " establecidas para los paraísos fiscales como un subproducto de la posición de Irlanda como centro preferido para las multinacionales globales de la "economía del conocimiento" (por ejemplo, tecnología y ciencias de la vida), "que venden en los mercados de la UE-28". [269] Cuando la Oficina Central de Estadísticas (Irlanda) suprimió su publicación de datos de 2016-2017 para proteger la acción BEPS del primer trimestre de 2015 de Apple, publicó un documento sobre "cómo afrontar los desafíos de una economía del conocimiento globalizada moderna". [270]

Irlanda no tiene corporaciones extranjeras que no sean estadounidenses o británicas entre sus 50 principales empresas por ingresos, y solo una por empleados ( Lidl alemana , que vende en Irlanda). [20] Las multinacionales británicas en Irlanda están vendiendo en Irlanda (por ejemplo, Tesco) o datan de antes de 2009, después de lo cual el Reino Unido revisó su sistema impositivo a un modelo de "impuesto territorial". Desde 2009, el Reino Unido se ha convertido en un importante paraíso fiscal (véase la transformación del Reino Unido ). [21] [22] Desde esta transformación, ninguna firma importante del Reino Unido se ha mudado a Irlanda y la mayoría de las inversiones de impuestos corporativos del Reino Unido a Irlanda regresaron; [23] aunque Irlanda ha logrado atraer algunas firmas de servicios financieros afectadas por el Brexit . [271] [272]

En 2016, el experto estadounidense en impuestos corporativos, James R. Hines Jr. , demostró que las multinacionales de sistemas de impuestos corporativos "territoriales" no necesitan paraísos fiscales, al investigar los comportamientos de las multinacionales alemanas con expertos académicos alemanes en impuestos. [273]

Las multinacionales controladas por los EE. UU. constituyen 25 de las 50 principales empresas irlandesas (incluyendo inversiones fiscales ) y el 70% de los ingresos de las 50 principales (véase la Tabla 1 ). Las multinacionales controladas por los EE. UU. pagan el 80% de los impuestos corporativos irlandeses (véase " economía de impuestos bajos "). Las multinacionales estadounidenses con sede en Irlanda pueden estar vendiendo en Europa, sin embargo, la evidencia es que dirigen todos los negocios no estadounidenses a través de Irlanda. [c] [277] [278] Irlanda se describe con mayor precisión como un "paraíso fiscal corporativo estadounidense". [279] Las multinacionales estadounidenses en Irlanda son de "industrias del conocimiento" (véase la Tabla 1 ). Esto se debe a que las herramientas BEPS de Irlanda (por ejemplo, el double Irish , el whisky de malta simple y las desgravaciones de capital para activos intangibles ) requieren propiedad intelectual ("PI") para ejecutar las acciones BEPS, que la tecnología y las ciencias de la vida poseen en cantidad (véase IP–Based BEPS tools ). [280]

La propiedad intelectual (PI) se ha convertido en el principal vehículo de evasión fiscal.

— UCLA Law Review , "Soluciones de la legislación sobre propiedad intelectual para la evasión fiscal", (2015) [281]

En lugar de un "centro mundial de conocimiento" para "vender en Europa", se podría sugerir que Irlanda es una base para multinacionales estadounidenses con suficiente propiedad intelectual para usar las herramientas BEPS de Irlanda para proteger los ingresos no estadounidenses de los impuestos estadounidenses. [16]

Ningún otro país de la OCDE que no sea un paraíso fiscal registra una proporción tan alta de ganancias extranjeras contabilizadas en paraísos fiscales [t] como Estados Unidos. [...] Esto sugiere que la mitad de todas las ganancias globales trasladadas a paraísos fiscales son trasladadas por multinacionales estadounidenses. En cambio, alrededor del 25% se acumula en países de la UE, el 10% en el resto de la OCDE y el 15% en países en desarrollo (Tørsløv et al., 2018).

— Gabriel Zucman , Thomas Wright, “EL PRIVILEGIO FISCAL EXORBITANTE”, Documentos de trabajo del NBER (septiembre de 2018). [13]

En 2018, Estados Unidos se convirtió en un sistema fiscal híbrido "territorial" (Estados Unidos era uno de los últimos sistemas fiscales puros "mundiales" que quedaban). [17] Después de esta conversión, las tasas impositivas efectivas de Estados Unidos para las multinacionales estadounidenses con gran propiedad intelectual son muy similares a las tasas impositivas efectivas que incurrirían si tuvieran su sede legal en Irlanda, incluso netas de herramientas BEPS irlandesas completas como el doble Irish . Esto representa un desafío sustancial para la economía irlandesa (ver el efecto de la Ley de Reducción de Impuestos y Empleos de Estados Unidos ). [282] [283] Sin embargo, § Los problemas técnicos con TCJA significan que algunas herramientas BEPS irlandesas, como § Green Jersey de Apple, se han mejorado.

La reciente expansión de Irlanda hacia los servicios tradicionales de paraísos fiscales (por ejemplo, las ICAV y los L–QIAIF del tipo de las Islas Caimán y Luxemburgo ) es un factor de diversificación con respecto a los servicios de paraísos fiscales corporativos de los EE. UU. [284] El Brexit fue inicialmente decepcionante para Irlanda en el área de atraer firmas de servicios financieros de Londres, pero la situación mejoró más tarde. El Brexit ha llevado al crecimiento de firmas de derecho tributario centradas en el Reino Unido (incluidas las firmas de círculo mágico offshore ), que establecen oficinas en Irlanda para manejar servicios tradicionales de paraísos fiscales para los clientes. [285]

Si bien el desarrollo de Irlanda hacia herramientas de paraíso fiscal tradicionales (por ejemplo, ICAV y L–QIAIF) es más reciente, el estatus de Irlanda como paraíso fiscal corporativo se ha observado desde 1994 (el primer documento de Hines–Rice sobre paraísos fiscales), [29] y se ha debatido en el Congreso de los EE. UU. durante una década. [57] La falta de progreso y los retrasos en el abordaje de las herramientas BEPS del impuesto corporativo de Irlanda son evidentes:

Los expertos en paraísos fiscales explican estas contradicciones como resultado de las diferentes agendas de las principales autoridades fiscales de la OCDE, y en particular de los EE. UU. [13] y Alemania, quienes, si bien no se consideran paraísos fiscales o paraísos fiscales corporativos, ocupan el segundo y séptimo lugar respectivamente en el Índice de Secreto Financiero de 2018 de jurisdicciones de secreto fiscal : [135] [298] [299] [300]

Antes de la aprobación de la TCJA en diciembre de 2017, Estados Unidos era una de las ocho jurisdicciones restantes que aplicaban un sistema tributario "mundial", lo que era el principal obstáculo para la reforma del impuesto corporativo estadounidense, ya que no era posible diferenciar entre las fuentes de ingresos. [u] Los otros siete sistemas tributarios "mundiales" son: Chile, Grecia, Irlanda, Israel, Corea, México y Polonia. [306]

Los expertos en impuestos esperan que las disposiciones anti-BEPS del nuevo sistema tributario "territorial" híbrido de la TCJA, los regímenes tributarios GILTI y BEAT, neutralicen algunas herramientas BEPS irlandesas (por ejemplo, el doble irlandés y el whisky de malta). Además, el régimen tributario FDII de la TCJA hace que a las multinacionales controladas por los EE. UU. les resulte indiferente si facturan su propiedad intelectual desde los EE. UU. o desde Irlanda, ya que las tasas impositivas netas efectivas sobre la propiedad intelectual, bajo los regímenes FDII y GILTI, son muy similares. Después de la TCJA, las multinacionales controladas por los EE. UU. con una gran presencia de propiedad intelectual del S&P 500, tienen tasas impositivas de 2019 similares, ya sea que tengan su sede legal en Irlanda o en los EE. UU. [h] [18] [309]

El académico fiscal Mihir A. Desai , en una entrevista posterior a la TCJA en la Harvard Business Review, dijo que: "Por lo tanto, si piensas en muchas empresas de tecnología que tienen su sede en Irlanda y operaciones masivas allí, tal vez no las necesiten de la misma manera, y pueden reubicarse nuevamente en los EE. UU. [310]

Se espera que Washington sea menos tolerante con las multinacionales estadounidenses que utilizan las herramientas BEPS irlandesas y ubican la propiedad intelectual en paraísos fiscales. [284] La Comisión Europea también se ha vuelto menos tolerante con el uso de las herramientas BEPS irlandesas por parte de las multinacionales estadounidenses, como lo demuestra la multa de 13 mil millones de euros a Apple por evasión fiscal irlandesa entre 2004 y 2014. Existe un descontento generalizado con las herramientas BEPS irlandesas en Europa, incluso en otros paraísos fiscales. [311]

"Ahora que se aprobó la reforma del impuesto de sociedades [en Estados Unidos], las ventajas de ser una empresa invertida son menos obvias"

— Jami Rubin, directora general y jefa del grupo de investigación en ciencias biológicas de Goldman Sachs (marzo de 2018). [18]

Si bien los compromisos políticos de Washington y la UE que toleran a Irlanda como paraíso fiscal corporativo pueden estar debilitándose, los expertos fiscales señalan varias fallas técnicas en la TCJA que, si no se resuelven, en realidad pueden mejorar a Irlanda como paraíso fiscal corporativo estadounidense: [140] [141] [312] [313]

En un informe del FMI de junio de 2018 sobre Irlanda, si bien se destaca la exposición significativa de la economía irlandesa a las empresas estadounidenses, se concluyó que la TCJA puede no ser tan eficaz como Washington espera para abordar el tema de Irlanda como paraíso fiscal corporativo estadounidense. Al redactar su informe, el FMI realizó entrevistas anónimas confidenciales con expertos irlandeses en materia de impuestos corporativos. [315]

Algunos expertos fiscales, tomando nota de las acciones de Google y Microsoft en 2018, afirman que estas fallas en la TCJA son deliberadas y parte de la estrategia original de la Administración de los EE. UU. para reducir las tasas impositivas globales efectivas agregadas para las multinacionales estadounidenses a alrededor del 10-15% (es decir, el 21% sobre los ingresos estadounidenses y el 2,5% sobre los ingresos no estadounidenses, a través de las herramientas BEPS irlandesas). [316] Ha habido un aumento en el uso por parte de las multinacionales estadounidenses de las desgravaciones de capital intangible irlandesas, y algunos expertos fiscales creen que en los próximos años veremos un auge en el uso por parte de las multinacionales estadounidenses de la herramienta BEPS "Green Jersey" irlandesa y la deslocalización de su propiedad intelectual a Irlanda (en lugar de a los EE. UU.). [144]

Como se analiza en § Definición de Hines–Rice 1994 y § Fuente de contradicciones, la política de impuestos corporativos del Tesoro de los Estados Unidos busca maximizar los impuestos estadounidenses a largo plazo pagados mediante el uso de paraísos fiscales corporativos para minimizar los impuestos extranjeros a corto plazo pagados. En este sentido, es posible que Irlanda aún tenga un futuro a largo plazo como paraíso fiscal corporativo de los Estados Unidos.

Es indudable que algunas operaciones comerciales estadounidenses se trasladan al exterior por el atractivo de las bajas tasas impositivas en los paraísos fiscales; sin embargo, las políticas de los paraísos fiscales pueden, en términos netos, mejorar la capacidad del Tesoro de Estados Unidos para recaudar ingresos fiscales de las corporaciones estadounidenses.

— James R. Hines Jr. y Eric M Rice, Fiscal Paradise: Foreign tax paradises and american business [Paraíso fiscal: paraísos fiscales extranjeros y empresas estadounidenses], 1994. [29]

En febrero de 2019, Brad Setser , del Consejo de Relaciones Exteriores , escribió un artículo en el New York Times destacando cuestiones materiales relacionadas con la TCJA. [19]

Los siguientes son los artículos más citados sobre "paraísos fiscales", según su clasificación en la base de datos IDEAS/RePEc de artículos económicos del Banco de la Reserva Federal de St. Louis . [37]

Los artículos marcados con (‡) también fueron citados por el resumen de 2017 de la Comisión Europea como la investigación más importante sobre paraísos fiscales. [36]

(con al menos 300 citas en Google Scholar )

Pearse Doherty

: Fue interesante que cuando [el eurodiputado] Matt Carthy le planteó eso al predecesor del Ministro (Michael Noonan), su respuesta fue que eso era muy antipatriótico y que debería vestir la camiseta verde. Esa fue la respuesta del ex Ministro al hecho de que existe una laguna importante, ya sea intencional o no, en nuestro código fiscal que ha permitido a las grandes empresas seguir utilizando el whisky de malta doble irlandés [llamado whisky de malta simple].

Por otra parte, el Taoiseach Leo Varadakar dijo a los asistentes [a un evento de la Embajada de los Estados Unidos en Irlanda] que "Irlanda no es un paraíso fiscal, no deseamos ser un paraíso ni queremos que nos consideren como tal".

Pascal Saint Amans, director del centro de política y administración fiscal de la OCDE, dijo hoy a un comité del Oireachtas que Irlanda no cumple ninguno de los criterios de la organización para ser definida como un paraíso fiscal: no hay impuestos, no hay transparencia y no hay intercambio de información.

Alex Cobham, de la

Tax Justice Network

, dijo: "Es desalentador ver que la OCDE vuelve a caer en el viejo patrón de crear listas negras de 'paraísos fiscales' sobre la base de criterios que son tan débiles que casi carecen de sentido, y luego declarar el éxito cuando la lista está vacía".

El Comisario Europeo de Asuntos Económicos y Financieros, Fiscalidad y Aduanas, Pierre Moscovici, estuvo en Dublín el martes, compareciendo ante el Comité de Finanzas del Oireachtas, donde respondió a las preguntas de los diputados y senadores sobre la relanzada Base Imponible Consolidada Común del Impuesto sobre Sociedades (BICCIS).

* Irlanda se unió a Panamá y Mónaco en la lista negra de Brasil.

Nuevo estudio de Gabriel Zucman afirma que el Estado protege más ganancias multinacionales que todo el Caribe

Una investigación realizada por académicos de la Universidad de California, Berkeley y la Universidad de Copenhague estimó que las multinacionales extranjeras trasladaron 90.000 millones de euros de beneficios a Irlanda en 2015, más que todos los países del Caribe juntos.

Figura 3. Inversión extranjera directa: más de la mitad de la inversión extranjera directa irlandesa se dirige a Luxemburgo

[Irlanda] Es el "estado capturado", una vez más.

John Christensen y Mark Hampton (1999) han demostrado [...] cómo varios paraísos fiscales [incluida Irlanda] han sido en realidad "capturados" por estos intereses privados, que literalmente redactan leyes locales para adaptarlas a sus intereses.

{{cite journal}}: Requiere citar revista |journal=( ayuda )Las tasas impositivas extranjeras más bajas implican créditos menores por impuestos extranjeros y mayores recaudaciones impositivas finales en Estados Unidos (Hines y Rice, 1994). Dyreng y Lindsey (2009) ofrecen evidencia de que las empresas estadounidenses con filiales extranjeras en ciertos paraísos fiscales pagan impuestos extranjeros más bajos e impuestos estadounidenses más altos que las grandes empresas estadounidenses similares en otros aspectos.

Por último, encontramos que las empresas estadounidenses con operaciones en algunos países paraísos fiscales tienen tasas impositivas federales más altas sobre los ingresos extranjeros que otras empresas. Este resultado sugiere que, en algunos casos, las operaciones en paraísos fiscales pueden aumentar las recaudaciones de impuestos estadounidenses a expensas de las recaudaciones de impuestos de países extranjeros.

"Irlanda consolida su posición como el paraíso fiscal número uno", dijo Zucman en Twitter. "Las empresas estadounidenses registran más beneficios en Irlanda que en China, Japón, Alemania, Francia y México juntos. La tasa impositiva irlandesa es del 5,7%".

Si bien los legisladores generalmente se refieren al nuevo sistema como un sistema tributario "territorial", es más apropiado describirlo como un sistema híbrido.

El nuevo código tributario aborda la desventaja competitiva histórica de las multinacionales con sede en Estados Unidos en términos de tasas impositivas y acceso internacional al capital, y ayuda a nivelar el campo de juego para las empresas estadounidenses, dijo el director ejecutivo de Pfizer, Ian Read.

Entre 2007 y 2009, WPP, United Business Media, Henderson Group, Shire, Informa, Regus, Charter y Brit Insurance abandonaron el Reino Unido. En 2015, WPP, UBM, Henderson Group, Informa y Brit Insurance habían regresado.

Las jurisdicciones con los sistemas financieros más grandes en relación con el PIB (Gráfico 2-3) tienden a tener sectores de OFI [o banca paralela] relativamente más grandes: Luxemburgo (con el 92% de los activos financieros totales), las Islas Caimán (85%), Irlanda (76%) y los Países Bajos (58%).

Un nuevo estudio de CORPNET de la Universidad de Ámsterdam ha descubierto que los Países Bajos, el Reino Unido, Suiza, Singapur e Irlanda son los principales países intermediarios que las empresas utilizan para canalizar su dinero hacia y desde los paraísos fiscales

Identificamos 41 países y regiones como paraísos fiscales para los fines de las empresas estadounidenses. Juntos, los siete paraísos fiscales con poblaciones superiores a un millón (Hong Kong, Irlanda, Liberia, Líbano, Panamá, Singapur y Suiza) representan el 80 por ciento de la población total de los paraísos fiscales y el 89 por ciento del PIB de los paraísos fiscales.

Apéndice Tabla 2: Paraísos fiscales

Se han hecho varios intentos de identificar y enumerar los paraísos fiscales y los centros financieros offshore (OFC). Este documento informativo tiene como objetivo comparar estas listas y aclarar los criterios utilizados para prepararlas.

Los paraísos fiscales son jurisdicciones con bajos impuestos que ofrecen a las empresas y a los individuos oportunidades para la evasión fiscal" (Hines, 2008). En este artículo, utilizaré la expresión "paraíso fiscal" y "centro financiero extraterritorial" indistintamente (la lista de paraísos fiscales considerada por Dharmapala y Hines (2009) es idéntica a la lista de centros financieros extraterritoriales considerada por el Foro de Estabilidad Financiera (FMI, 2000), salvo excepciones menores).

Algunos expertos no ven ninguna diferencia entre los paraísos fiscales y los centros financieros extraterritoriales, y emplean los términos indistintamente.

hoy en día es difícil distinguir entre las actividades de los paraísos fiscales y las de los OFC.

El economista [Kevin Hassett], que anteriormente se ha referido a la República como un paraíso fiscal, dijo que había sido necesario introducir reformas en los EE. UU., que han reducido su tasa corporativa al 21 por ciento.

Figura D: Revisión de la literatura sobre paraísos fiscales: una tipología

Paraísos fiscales más citados

En la actualidad, existen aproximadamente 45 paraísos fiscales importantes en el mundo. Algunos ejemplos son Andorra, Irlanda, Luxemburgo y Mónaco en Europa, Hong Kong y Singapur en Asia, y las Islas Caimán, las Antillas Neerlandesas y Panamá en América.

Tabla 1: 52 paraísos fiscales

Tabla 1: Lista de paraísos fiscales

Página 1067: Lista de paraísos fiscales

La balanza de pagos ofrece una descomposición de este total por país, indicando que el 55 por ciento se realiza en seis paraísos fiscales: los Países Bajos, Bermudas, Luxemburgo, Irlanda, Singapur y Suiza (Figura 2).

Este traslado de ganancias conduce a una pérdida total de ingresos anuales de 200 mil millones de dólares a nivel mundial

Algunos ejemplos de estos paraísos fiscales son Irlanda y Luxemburgo en Europa, Hong Kong y Singapur en Asia, y varias naciones insulares del Caribe en las Américas.

Las ocho principales economías de transferencia de ingresos (Países Bajos, Luxemburgo, la RAE de Hong Kong, las Islas Vírgenes Británicas, Bermudas, las Islas Caimán, Irlanda y Singapur) albergan más del 85 por ciento de la inversión mundial en entidades de propósito especial, que a menudo se crean por razones impositivas.

Tabla A1: Lista completa de paraísos fiscales: IRLANDA

Una encuesta de encuestas de las once listas más conocidas y autorizadas de paraísos fiscales del mundo encontró que Suiza es considerada un paraíso fiscal por nueve de ellas, Luxemburgo e Irlanda por ocho, los Países Bajos por dos y Bélgica por uno.

Países tradicionalmente percibidos como paraísos fiscales (Chipre, Irlanda y el Reino Unido)

Irlanda cumple con todas estas características y, junto con Luxemburgo, los Países Bajos y Suiza han sido descritos como los cuatro paraísos fiscales de la OCDE.

El estudio proporcionó cifras sobre las ganancias combinadas declaradas por las corporaciones multinacionales estadounidenses en "10 paraísos fiscales notorios", una lista que incluía a Irlanda, los Países Bajos y Suiza.

Tabla 1: Jurisdicciones catalogadas como paraísos fiscales o jurisdicciones de privacidad financiera y las fuentes de esas jurisdicciones

Tabla 1. Países incluidos en diversas listas de paraísos fiscales

Varios estudios muestran que las corporaciones multinacionales están trasladando ingresos "móviles" fuera de los Estados Unidos a jurisdicciones con impuestos bajos o nulos, incluidos paraísos fiscales como Irlanda, Bermudas y las Islas Caimán.

Senadores LEVIN y McCAIN: La mayoría de las personas razonables estarían de acuerdo en que negociar acuerdos fiscales especiales que permitan a las empresas pagar poco o ningún impuesto sobre la renta cumple con una definición de sentido común de paraíso fiscal.

Grandes corporaciones como Apple, Google, Nike y Starbucks toman medidas para registrar ganancias en paraísos fiscales como Bermudas e Irlanda

Al menos 125 grandes empresas estadounidenses han registrado varios cientos de filiales o fondos de inversión en 70 Sir John Rogerson's Quay, un edificio de siete pisos en los muelles de Dublín, según una revisión de los registros gubernamentales y corporativos realizada por The Wall Street Journal. El hilo conductor es el residente principal del edificio:

Matheson

, un bufete de abogados irlandés que se especializa en las formas en que las empresas pueden utilizar la legislación fiscal irlandesa.

Esto debilita la insistencia de Irlanda en que no es un paraíso fiscal, lo que hace más difícil defender su sistema en un clima internacional que se está volviendo claramente contra la evasión fiscal.

Los Países Bajos y otros paraísos fiscales de baja tributación, como Irlanda y Luxemburgo, han recibido muchas críticas de otros países por las lagunas legales que dejan abiertas para alentar la evasión fiscal por parte de las grandes corporaciones.

Estos ejemplos parecen mucho más relevantes para el análisis de la cuestión del impuesto corporativo que las comparaciones con pequeñas economías y paraísos fiscales como Irlanda y Suiza en los que se basa el CEA.

Nuestra investigación muestra que solo seis paraísos fiscales europeos (Luxemburgo, Irlanda, Países Bajos, Bélgica, Malta y Chipre) desvían un total de 350.000 millones de euros cada año.

La tasa impositiva corporativa de Irlanda ha sido objeto de fuertes críticas en el Foro Económico Mundial en Davos, Suiza.

Los miembros del Parlamento Europeo han votado para incluir a los Países Bajos, Irlanda, Luxemburgo, Malta y Chipre en la lista negra oficial de paraísos fiscales de la UE.

La República ayuda a las grandes multinacionales a realizar una planificación fiscal agresiva y la Comisión Europea debería considerarla uno de los cinco "paraísos fiscales de la UE" hasta que se implementen reformas fiscales sustanciales.

El secretario parlamentario del SPD, Carsten Schneider, calificó el "dumping fiscal" irlandés como un "veneno para la democracia" antes de una votación en la que el Bundestag aceptó la solicitud de Irlanda

No aceptaremos este pase libre para Irlanda porque no queremos que continúe el dumping fiscal en la UE. No estamos hablando de la tasa impositiva del 12,5 por ciento de Irlanda, sino de acuerdos secretos que reducen esa carga impositiva a casi cero.

Google Inc., Facebook Inc. y LinkedIn Corp. terminaron en Irlanda porque podían reducir sus facturas fiscales. Su éxito está llevando a los políticos europeos y estadounidenses a etiquetar al país como un paraíso fiscal que debe cambiar sus métodos

Los cuatro países miembros de la OCDE, Luxemburgo, Irlanda, Bélgica y Suiza, que también pueden considerarse paraísos fiscales para las multinacionales debido a sus regímenes fiscales especiales.

El primer ministro polaco, Mateusz Morawiecki, hizo un emotivo llamamiento a la reforma, afirmando que los paraísos fiscales de la UE deberían abolirse en un ataque apenas velado contra Irlanda.

A pesar de estos acontecimientos, el "Equipo de Irlanda" ha rechazado constantemente la descripción de Irlanda como paraíso fiscal, incluso cuando el alcance de ese paraíso es patentemente obvio.

Existe un amplio consenso en el sentido de que Irlanda debe defender su tasa impositiva corporativa del 12,5 por ciento. Pero esa tasa solo es defendible si es real. El gran riesgo para Irlanda es que estamos tratando de defender lo indefendible. Es moral, política y económicamente incorrecto que Irlanda permita que corporaciones inmensamente ricas eludan el deber básico de pagar impuestos. Si no reconocemos eso ahora, pronto descubriremos que un pilar clave de la política irlandesa se ha vuelto insostenible.

Y como dice Philip Aston de la ONU, "cuando se elaboran listas de paraísos fiscales, Irlanda siempre ocupa un lugar destacado entre ellas". El Senado de los EE. UU. encontró de manera similar que, según cualquier "definición de sentido común de paraíso fiscal", Irlanda cumplía fácilmente los criterios. Quiero decir, cuando Forbes lo clasifica regularmente en su lista de los "diez principales paraísos fiscales", en realidad no hay mucho debate que tener.

Las estadísticas empresariales estructurales de Eurostat ofrecen una serie de medidas de la economía empresarial desglosadas por el país de control de las empresas. A continuación se muestra el excedente operativo bruto generado en Irlanda en 2015 para los países con cifras comunicadas por Eurostat.

Irlanda ha dejado, más o menos, de utilizar el PIB para medir su propia economía. Y, según las tendencias actuales [porque el PIB irlandés está distorsionando los datos agregados de la UE-28], la eurozona en su conjunto podría tener que considerar algo similar.

El traslado de beneficios también tiene un efecto significativo en las balanzas comerciales. Por ejemplo, después de tener en cuenta el traslado de beneficios, Japón, el Reino Unido, Francia y Grecia resultan tener superávits comerciales en 2015, en contraste con los datos publicados que registran déficits comerciales. Según nuestras estimaciones, el verdadero déficit comercial de los Estados Unidos fue del 2,1% del PIB en 2015, en lugar del 2,8% en las estadísticas oficiales; es decir, una cuarta parte del déficit comercial registrado de los Estados Unidos es una ilusión de evasión fiscal corporativa multinacional.

La tasa impositiva efectiva de Irlanda para todas las empresas extranjeras (estadounidenses y no estadounidenses) es del 4 %.

Los economistas sugieren que la actividad offshore ha dado una imagen engañosa de la situación.

El uso del estatus de "sociedad de responsabilidad limitada" (ULC) privada, que exime a las empresas de presentar informes financieros públicamente. El hecho de que Apple, Google y muchas otras sigan manteniendo en secreto su información financiera irlandesa se debe a que el gobierno irlandés no implementó la Directiva de Contabilidad de la UE de 2013, que requeriría estados financieros públicos completos, hasta 2017, e incluso entonces mantuvo una exención de informes financieros para ciertas empresas holding hasta 2022.

Las filiales locales de las multinacionales siempre deben estar obligadas a presentar sus cuentas en registros públicos, lo que no es el caso en la actualidad. Irlanda no es solo un paraíso fiscal en la actualidad, también es una jurisdicción de secreto corporativo.

125 empresas vinculadas a Rusia recaudan 103.000 millones de euros a través de la IFSC; algunas entidades vinculadas a empresas embargadas y sancionadas

La regulación se ha descrito como regulación ligera/no regulada.

SPV, QIAIF e ICAV. Son acrónimos que solo los expertos corporativos podrían amar. Pero han entrado en el léxico del Dáil en los últimos meses, ya que los miembros de la oposición han destacado cómo los llamados fondos buitres han utilizado estas estructuras corporativas con gran ventaja para minimizar los impuestos sobre las propiedades compradas a precios de ganga en los últimos años.

El regulador atribuye el declive a la decisión de los fondos de salir de su llamado 'estatus de la sección 110'

Fianna Fáil afirma que los fondos han descubierto un "nuevo nirvana". Los documentos también revelan una nueva estrategia para evitar la regulación.

Los fondos buitres están poniendo en marcha nuevas estrategias para evitar impuestos y regulaciones, informa el Sunday Business Post. Citando una carta del diputado de Fianna Fail Stephen Donnelly al Ministro de Finanzas, dice que los fondos han transferido sumas sustanciales de las controvertidas empresas de la Sección 110 a otras entidades llamadas L-QIAIF (fondos de inversión alternativos calificados que originan préstamos). Estos no presentan cuentas públicas.

La deslocalización de la propiedad intelectual es algo que deberíamos esperar ver mucho más a medida que nos acercamos al final de la década. ¡Abróchense los cinturones!

Los políticos irlandeses están "sin pensar" a favor de hacer crecer el Centro Internacional de Servicios Financieros (IFSC), según un ex vicegobernador del Banco Central

La misma fuente, al comparar diferentes vehículos de inversión, afirma que: Otro aspecto positivo de la empresa de la Sección 110 es que no existen restricciones regulatorias en cuanto a los préstamos, como es el caso de un QIF (fondo de inversión calificado).

El Fondo Monetario Internacional (FMI) ha expresado su preocupación por los casos en los que banqueros y abogados individuales fueron nombrados para integrar cientos de juntas directivas de entidades de propósito especial no reguladas en el Centro de Servicios Financieros Internacionales de Dublín.

Algunos fondos que operan aquí están viendo a los inversores inmobiliarios extranjeros no pagan impuestos sobre la renta. El valor de la propiedad en estos QIAIF ronda los 300 mil millones de euros.

Los ICAV se introdujeron el año pasado, tras la presión ejercida por la industria de los fondos, para tentar a ciertos tipos de empresas de fondos offshore a establecerse en Irlanda. Sin embargo, desde entonces se ha descubierto que las estructuras se han utilizado ampliamente para evitar el pago de impuestos sobre la propiedad irlandesa.

Irlanda es un país maravilloso y especial en muchos sentidos. Pero cuando se trata de proporcionar a los extranjeros una regulación financiera laxa o travesuras fiscales, es un maldito estado rebelde.

Los enormes niveles de rentabilidad de los bancos europeos en Irlanda sugieren que las grandes ganancias pueden declararse en Irlanda como una estrategia de evasión fiscal

Los enormes niveles de rentabilidad de los bancos europeos en Irlanda sugieren que las grandes ganancias pueden declararse en Irlanda como una estrategia de evasión fiscal

La retención de impuestos irlandesa sobre las transferencias a Luxemburgo se puede evitar si se estructura como un eurobono

El Irish Collective Asset-management Vehicle (Vehículo de gestión colectiva de activos) fue una ingeniosa estructura fiscal introducida el año pasado. Diseñada principalmente para facilitar la transferencia de fondos estadounidenses a Dublín, permite a los inversores extranjeros canalizar sus inversiones a través de Irlanda sin pagar impuestos.

Documentos informativos internos del Departamento de Finanzas revelan que los funcionarios creen que ha habido una fuga de impuestos "extremadamente significativa" debido a que los inversores utilizan vehículos de propósito especial.

Desde entonces, hemos mantenido nuestra posición como el principal asesor irlandés en materia de ICAV y hasta la fecha hemos asesorado sobre el 30 % de todos los subfondos de ICAV autorizados por el Banco Central, lo que supone casi el doble de la cifra de nuestro rival más cercano.

ANDREA KELLY (PwC Irlanda): "Esperamos que la mayoría de los QIAIF irlandeses se estructuren como ICAV a partir de ahora y, dado que los ICAV son vehículos de gestión fiscal superiores a las SPC de las Islas Caimán, Irlanda debería atraer importantes empresas que se redomicilien.

se trata de una versión irlandesa de un fenómeno que hemos encontrado en todo el mundo de los paraísos fiscales: el Estado "capturado" por los servicios financieros offshore.

Bruselas. 30.8.2016 C(2016) 5605 final. Páginas totales (130)

La investigación de la Comisión concluyó que Irlanda concedió beneficios fiscales ilegales a Apple, lo que le permitió pagar sustancialmente menos impuestos que otras empresas durante muchos años. De hecho, este tratamiento selectivo permitió a Apple pagar una tasa impositiva corporativa efectiva del 1 por ciento sobre sus beneficios europeos en 2003, que se redujo al 0,005 por ciento en 2014.

Como consecuencia de la escala general de estas incorporaciones, los elementos de los resultados que antes se habrían publicado ahora se suprimen para proteger la confidencialidad de las empresas contribuyentes, de conformidad con la Ley de Estadística de 1993.

Un arquitecto clave [para Apple] fue

Baker McKenzie

, una enorme firma de abogados con sede en Chicago. La firma tiene reputación de idear estructuras offshore creativas para multinacionales y defenderlas ante los reguladores fiscales. También ha luchado contra propuestas internacionales de ofensiva contra la evasión fiscal.

Confidencialidad y uso de la información con fines estadísticos: La información obtenida en virtud de la Ley de Estadística es estrictamente confidencial, de conformidad con la Sección 33 de la Ley de Estadística de 1993. Solo pueden acceder a ella los funcionarios de estadística, que deben firmar una Declaración de secreto de conformidad con la Sección 21.

La Agencia Tributaria dijo: "Las interacciones entre la Agencia Tributaria y los contribuyentes individuales están sujetas a las disposiciones de confidencialidad del contribuyente de la Sección 851A".

La voluntad de esconder la suciedad bajo la alfombra para apoyar al sector financiero y la equiparación de estas políticas con el patriotismo (a veces conocida en Irlanda como la agenda Green Jersey) contribuyeron a la notable laxitud regulatoria con impactos masivos en otras naciones (así como en la propia Irlanda) a medida que las firmas financieras globales buscaban escapar de la regulación financiera en Dublín.

"Las autoridades irlandesas sabían exactamente lo que estaba pasando, mucho antes de que la comunidad internacional finalmente hiciera sonar el silbato.

Las estadísticas empresariales estructurales de Eurostat ofrecen una serie de medidas de la economía empresarial desglosadas por el país de control de las empresas. A continuación se muestra el superávit operativo bruto generado en Irlanda en 2015 para los países con cifras comunicadas por Eurostat.