El mecanismo de doble irlanda fue una herramienta de evasión fiscal corporativa de erosión de la base imponible y traslado de beneficios (BEPS) utilizada principalmente por multinacionales de los Estados Unidos desde fines de la década de 1980 para evitar impuestos corporativos sobre ganancias no estadounidenses. [a] (Estados Unidos fue uno de los pocos países que no utilizó un sistema impositivo "territorial" y gravaba a las corporaciones sobre todas las ganancias, sin importar si la ganancia se obtenía fuera de Estados Unidos o no, en contraste con los sistemas impositivos "territoriales" que gravan solo las ganancias obtenidas dentro de ese país). [b] Fue la mayor herramienta de evasión fiscal en la historia. Para 2010, estaba protegiendo de impuestos 100 mil millones de dólares anuales en ganancias extranjeras de multinacionales estadounidenses, [c] y fue la principal herramienta por la cual las multinacionales estadounidenses acumularon reservas offshore no gravadas de 1 billón de dólares entre 2004 y 2018. [d] [e] Tradicionalmente, también se utilizó con la herramienta BEPS sándwich holandesa ; Sin embargo, los cambios de 2010 en las leyes fiscales de Irlanda eliminaron este requisito.

.jpg/440px-Michael_Noonan_(official_portrait).jpg)

A pesar de que Estados Unidos conocía el Double Irish desde hacía una década, fue la Comisión Europea la que en octubre de 2014 obligó a Irlanda a cerrar el esquema, a partir de enero de 2015. Sin embargo, a los usuarios de esquemas existentes, como Apple , Google , Facebook y Pfizer , se les dio hasta enero de 2020 para cerrarlos. En el momento del anuncio del cierre, se conoció que las multinacionales contaban con herramientas BEPS sustitutivas en Irlanda, el Single Malt (2014), y las Capital Allowances for Intangible Assets (CAIA) (2009):

Los académicos fiscales estadounidenses demostraron ya en 1994 que el uso de paraísos fiscales y herramientas BEPS por parte de las multinacionales estadounidenses había maximizado los ingresos del Tesoro estadounidense a largo plazo. Demostraron que las multinacionales de sistemas fiscales "territoriales", que siguen todos los países, salvo un puñado, [b] no utilizaban herramientas BEPS ni paraísos fiscales , incluidas aquellas que habían cambiado recientemente, como Japón (2009) y el Reino Unido (2009-2012). En 2018, los académicos fiscales demostraron que las multinacionales estadounidenses eran los mayores usuarios de herramientas BEPS e Irlanda era el mayor centro o paraíso fiscal global de BEPS. Demostraron que las multinacionales estadounidenses representaban el mayor componente de la economía irlandesa y que Irlanda no había logrado atraer a multinacionales de sistemas fiscales "territoriales". [f]

Estados Unidos adoptó un sistema tributario "territorial" en la Ley de Reducción de Impuestos y Empleos (TCJA) de diciembre de 2017, lo que llevó a los académicos tributarios estadounidenses a pronosticar la desaparición de las herramientas BEPS irlandesas y el hecho de que Irlanda se convirtiera en un paraíso fiscal corporativo estadounidense. Sin embargo, a mediados de 2018, otros académicos tributarios, incluido el FMI, observaron que las fallas técnicas de la TCJA habían aumentado el atractivo de las herramientas BEPS de Irlanda, y en particular de la herramienta CAIA BEPS, que, después de la TCJA, arrojó una tasa impositiva efectiva total (ETR) de 0 a 2,5 % sobre las ganancias que se pueden repatriar en su totalidad a los EE. UU. sin incurrir en ningún impuesto estadounidense adicional. En julio de 2018, uno de los principales economistas tributarios de Irlanda pronosticó un "auge" en el uso de la herramienta CAIA BEPS irlandesa a medida que las multinacionales estadounidenses cerraran los esquemas BEPS dobles irlandeses existentes antes de la fecha límite de 2020.

El Double Irish es una herramienta BEPS basada en la propiedad intelectual. [7] Según las normas de la OCDE, las empresas con propiedad intelectual (PI), que en su mayoría son empresas de tecnología y ciencias biológicas, pueden convertirla en un activo intangible (AI) en su balance y cargarlo como un pago de regalías deducible de impuestos a los clientes finales. [7] Sin esa PI, si Microsoft cobrara a un cliente final alemán 100 dólares por Microsoft Office , obtendría una ganancia de unos 95 dólares (ya que el coste para Microsoft de las copias de Microsoft Office es pequeño) en Alemania, y se pagarían impuestos alemanes sobre esta ganancia. Sin embargo, si Alemania permite ese activo intangible, Microsoft puede cobrar además a Microsoft Alemania 95 dólares en pagos de regalías de PI por cada copia de Microsoft Office, reduciendo sus ganancias alemanas a cero. Los 95 dólares se pagan a la entidad en la que se aloja legalmente la PI. Microsoft preferiría alojar esta PI en un paraíso fiscal; Sin embargo, los países con impuestos más altos, como Alemania, no firman tratados fiscales completos con paraísos fiscales y no aceptarían que el impuesto sobre la propiedad intelectual cobrado desde un paraíso fiscal sea deducible de los impuestos alemanes. El Double Irish soluciona este problema. [8] [9]

El Double Irish permite que el impuesto sobre la propiedad intelectual se facture desde Irlanda, que cuenta con una amplia red mundial de tratados fiscales bilaterales completos . [g] El Double Irish permite que los hipotéticos 95 dólares, que se enviaron desde Alemania a Irlanda, se envíen a un paraíso fiscal como Bermudas sin incurrir en ningún impuesto irlandés. Las técnicas de uso del impuesto sobre la propiedad intelectual para trasladar las ganancias desde lugares con impuestos más altos a lugares con impuestos más bajos se denominan herramientas de erosión de la base imponible y traslado de beneficios (BEPS). [7] Hay muchos tipos de herramientas BEPS (por ejemplo, herramientas BEPS basadas en la deuda); sin embargo, las herramientas BEPS basadas en el impuesto sobre la propiedad intelectual son el grupo más grande. [11]

Al igual que con todas las herramientas BEPS irlandesas, la filial irlandesa debe realizar una "operación comercial relevante" sobre la propiedad intelectual en Irlanda. [h] Se debe elaborar un "plan de negocios" con niveles de empleo y salarios irlandeses que sean aceptables para el Estado irlandés durante el período en que la herramienta BEPS esté en funcionamiento. [i] A pesar de estos requisitos, la tasa impositiva efectiva (ETR) de Double Irish es casi del 0%, como descubrió la Comisión Europea con Apple en 2016. [12]

La mayoría de las grandes multinacionales estadounidenses de tecnología y ciencias de la vida han sido identificadas como usuarias del Double Irish. En 2010, 95 mil millones de dólares de ganancias estadounidenses se transfirieron anualmente a Irlanda [13] , cifra que aumentó a 106 mil millones de dólares en 2015 [14]. Como herramienta BEPS con la que las multinacionales estadounidenses acumularon reservas offshore no gravadas de alrededor de 1 billón de dólares entre 2004 y 2017, [d] [e] [16] [17] el Double Irish es la mayor herramienta de evasión fiscal de la historia. En 2016, cuando la UE impuso una multa de 13 mil millones de euros a Apple , la mayor multa fiscal de la historia [18] , solo abarcó el período 2004-2014, durante el cual Apple protegió 111 mil millones de euros en ganancias de los impuestos estadounidenses (e irlandeses).

Las primeras versiones registradas de las herramientas BEPS de tipo Double Irish son de Apple a fines de la década de 1980, [19] y la UE descubrió resoluciones fiscales de Irish Revenue sobre Double Irish para Apple en 1991. [12] Los documentos estatales irlandeses publicados en los archivos nacionales irlandeses en diciembre de 2018 mostraron que los ministros de Fine Gael en 1984 buscaron asesoramiento legal sobre cómo las corporaciones estadounidenses podrían evitar impuestos operando desde Irlanda. [20] El ex Taoiseach irlandés , John Bruton , escribió al entonces Ministro de Finanzas Alan Dukes diciendo: "Para conservar la máxima ventaja fiscal, las corporaciones estadounidenses desearán ubicar a las FSC en un país donde tendrán que pagar poco o ningún impuesto. Por lo tanto, a menos que las FSC reciban un tratamiento fiscal favorable en Irlanda, no se ubicarán aquí". [20] Feargal O'Rourke , socio fiscal de PwC en el IFSC (e hijo de la Ministra Mary O'Rourke , prima del Ministro de Finanzas irlandés de 2008-2011, Brian Lenihan Jnr ) es considerado su "gran arquitecto". [21] [22] [23] [24]

Si bien ha habido variaciones (por ejemplo, Apple), el arreglo Double Irish estándar, en forma simplificada, tiene la siguiente estructura (tenga en cuenta que los pasos a continuación inicialmente excluyen el componente de sándwich holandés para simplificar, que se explica en la siguiente sección; el Gráfico 1 incluye el sándwich holandés): [j] [26] [27] [28]

Esta estructura tiene un problema. El código tributario estadounidense anterior a la TCJA permite que los ingresos extranjeros se mantengan en filiales extranjeras (lo que aplaza los impuestos estadounidenses), pero considerará a BER1 como una sociedad extranjera controlada (o "CFC"), que protege los ingresos de una transacción entre partes relacionadas (es decir, IRL1). Aplicará impuestos estadounidenses completos a BER1 al 35%. [28]

Para evitarlo, la corporación estadounidense debe crear una segunda empresa irlandesa (IRL2 o A), legalmente constituida en Irlanda (por lo que, según el código fiscal estadounidense, es irlandesa), pero que esté "gestionada y controlada" desde Bermudas (por lo que, según el código fiscal irlandés, es de Bermudas). La IRL2 se ubicará entre BER1 e IRL1 (es decir, será propiedad de BER1 y propietaria de IRL1). Hasta el cierre de la Double Irish en 2015, el código fiscal irlandés era uno de los pocos que permitía que una empresa se constituyera legalmente en su jurisdicción, pero no estuviera sujeta a sus impuestos (si se gestionaba y controlaba en otro lugar). [28]

La corporación estadounidense "marcará la casilla" para IRL1, declarándola una subsidiaria extranjera que vende a ubicaciones fuera de Estados Unidos. Entonces, el código tributario estadounidense ignorará a IRL1 de los cálculos de impuestos estadounidenses. Sin embargo, debido a que el código tributario estadounidense también considera a IRL2 como extranjera (es decir, irlandesa), también ignora las transacciones entre IRL1 e IRL2 (aunque sean partes relacionadas). Esta es la esencia del acuerdo Double Irish. [29]

Obsérvese que en algunas explicaciones y diagramas se omite BER1 (el agujero negro de las Bermudas ); sin embargo, es raro que una corporación estadounidense sea "poseedora" de IRL2 directamente.

Históricamente, el código fiscal irlandés aplicaba una retención fiscal del 20 % sobre las transferencias de una empresa irlandesa como IRL1 a empresas en paraísos fiscales como BER1. [30] Sin embargo, si IRL1 envía el dinero a una nueva empresa holandesa DUT1 (o S), a través de otro esquema de pago de regalías , no se paga ninguna retención fiscal irlandesa, ya que Irlanda no aplica retención fiscal sobre las transferencias dentro de los estados de la UE. Además, según el código fiscal holandés, DUT1 puede enviar dinero a IRL2 (una empresa irlandesa que está legalmente constituida en Irlanda y, por lo tanto, el código fiscal estadounidense la considera extranjera, pero está "gestionada y controlada" desde, por ejemplo, Bermudas y, por lo tanto, el código fiscal irlandés también la considera extranjera) según otro esquema de regalías sin incurrir en retención fiscal holandesa, ya que los holandeses no cobran retención fiscal sobre los esquemas de pago de regalías. [28] Esto se llama el sándwich holandés y DUT1 se describe como la "porción holandesa" (que se encuentra entre IRL1 e IRL2). [29] [31] Así, con la incorporación de IRL2 y DUT1, tenemos la estructura impositiva de “doble sándwich holandés irlandés”. [32]

En 2010, el gobierno irlandés, bajo la presión del socio fiscal IFSC de PwC Irlanda, Feargal O'Rourke , [23] flexibilizó las normas para enviar pagos de regalías a países no pertenecientes a la UE sin incurrir en retención de impuestos irlandeses (poniendo así fin al sándwich holandés), pero están sujetos a condiciones que no se adaptan a todos los acuerdos de doble irlandés. [33] [34]

O'Rourke se propuso simplificar esas estructuras, eliminando la necesidad de un intermediario holandés. En octubre de 2007, se reunió en la sede de Google en Barrow Street, Dublín, con Tadhg O'Connell, el jefe de la división de Hacienda que audita a las empresas tecnológicas. Se cree que O'Connell rechazó la petición de O'Rourke de que las regalías como las de Google pudieran fluir directamente a las unidades de Bermudas y Caimán sin pagar impuestos. En 2008, el primo de O'Rourke, Brian Lenihan, se convirtió en ministro de Finanzas y estableció gran parte de la política de Hacienda. Dos años después, tras las constantes súplicas de O'Rourke, la oficina de Hacienda anunció que ya no impondría retenciones de impuestos sobre esas transacciones.

— Jesse Drucker, Bloomberg, "El hombre que crea un centro de evasión fiscal en Irlanda demuestra ser un héroe local", 28 de octubre de 2013 [21] [23]

La investigación de la UE de 2014-16 sobre Apple en Irlanda (ver más abajo), mostró que el Double Irish existía desde 1991. Las primeras investigaciones académicas estadounidenses de 1994 sobre el uso de paraísos fiscales por parte de las multinacionales estadounidenses identificaron técnicas de contabilidad de traslado de beneficios . [7] [35] Las investigaciones del Congreso de los EE. UU. sobre las prácticas fiscales de las multinacionales estadounidenses conocían estas herramientas BEPS desde hacía muchos años. [36] Sin embargo, los EE. UU. no intentaron forzar el cierre de la herramienta BEPS Double Irish, sino que fue la UE la que obligó a Irlanda a cerrar el Double Irish a nuevos esquemas en octubre de 2014. [37] Sin embargo, a los usuarios existentes de la herramienta BEPS Double Irish (por ejemplo, Apple, Google, Facebook, Microsoft, entre muchos otros), se les dieron cinco años más hasta enero de 2020, antes de que la herramienta se cerrara por completo para todos los usuarios. [29] [38]

Este enfoque de las sucesivas administraciones estadounidenses se explica por una idea temprana que uno de los investigadores académicos estadounidenses más citados sobre paraísos fiscales e impuestos corporativos, James R. Hines Jr. , tuvo en 1994. Hines se dio cuenta en 1994 de que: "las bajas tasas impositivas extranjeras [de los paraísos fiscales] en última instancia mejoran las recaudaciones impositivas de los EE. UU." [35] Hines volvería a tratar este concepto varias veces, [39] al igual que otros, [40] y guiaría la política estadounidense en esta área durante décadas, incluida la introducción de las reglas de " marcar la casilla " [k] en 1996, limitando la iniciativa de la OCDE de 2000-2010 sobre paraísos fiscales, [42] y no firmando la iniciativa anti-BEPS de la OCDE de 2016. [43] [44]

Las tasas impositivas extranjeras más bajas implican créditos menores por impuestos extranjeros y mayores recaudaciones impositivas finales en Estados Unidos (Hines y Rice, 1994). [35] Dyreng y Lindsey (2009), [40] ofrecen evidencia de que las empresas estadounidenses con filiales extranjeras en ciertos paraísos fiscales pagan impuestos extranjeros más bajos e impuestos estadounidenses más altos que las grandes empresas estadounidenses similares en otros aspectos.

— James R. Hines Jr. , “Las islas del tesoro”, pág. 107 (2010) [39]

En septiembre de 2018, los académicos fiscales demostraron que las multinacionales estadounidenses eran los mayores usuarios de herramientas BEPS, [41] [45] y que Irlanda era el mayor centro global BEPS. [14] [46] [47]

En diciembre de 2018, Seamus Coffey , presidente del Consejo Asesor Fiscal Irlandés , dijo a The Times en relación con el cierre del Double Irish que "se ha puesto mucho énfasis en las reglas de residencia y creo que ese énfasis ha sido incorrecto y los cambios no han tenido mucho efecto". [48] El 3 de enero de 2019, The Guardian informó que Google evitó impuestos corporativos sobre 23 mil millones de dólares de ganancias en 2017 al usar el Double Irish con la extensión de sándwich holandés . [49]

En 2017, Apple era la empresa más grande de Irlanda y, después de la crisis económica , representaba más de una cuarta parte del crecimiento del PIB irlandés. [50] [51] El uso por parte de Apple de la herramienta Double Irish BEPS para lograr tasas impositivas <1% se remonta a fines de la década de 1980, [19] y fue investigado por el Senado de los EE. UU. en mayo de 2013, [52] [53] y cubierto en los principales medios financieros. [54] [55]

El 29 de agosto de 2016, el Comisario Europeo de Competencia concluyó que Apple había recibido ayuda estatal ilegal de Irlanda . [12] La comisión ordenó a Apple pagar 13 000 millones de euros, más intereses, en impuestos irlandeses no pagados sobre alrededor de 111 000 millones de euros de ganancias, durante el período de diez años, 2004-2014. [56] Fue la multa fiscal corporativa más grande de la historia. [18]

Apple no estaba utilizando el acuerdo estándar de doble irlandesa de dos empresas irlandesas (IRL1 en Irlanda e IRL2 en Bermudas). En su lugar, Apple combinó las funciones de las dos empresas dentro de una empresa irlandesa (es decir, Apple Sales International o ASI), que se dividió en dos "sucursales" internas. [57] La Agencia Tributaria irlandesa emitió resoluciones privadas a Apple en 1991 y 2007 con respecto a esta estructura híbrida de doble irlandesa, que la Comisión Europea consideró una ayuda estatal ilegal . [58]

Este tratamiento selectivo permitió a Apple pagar una tasa impositiva corporativa efectiva del 1 por ciento sobre sus ganancias europeas en 2003, hasta el 0,005 por ciento en 2014.

— Margrethe Vestager , " Ayuda estatal (SA.38373): Irlanda concedió beneficios fiscales ilegales a Apple por un valor de hasta 13.000 millones de euros ", 30 de agosto de 2016. [12]

En una entrevista de octubre de 2013, el socio fiscal de PwC, Feargal O'Rourke (ver arriba), [21] dijo que: "los días del esquema de doble impuesto irlandés están contados". [59]

En octubre de 2014, cuando la UE obligó al Estado irlandés a cerrar la herramienta Double Irish BEPS, [37] el influyente National Tax Journal de EE. UU. publicó un artículo de Jeffrey L Rubinger y Summer Lepree, que mostraba que las filiales irlandesas de corporaciones estadounidenses podrían reemplazar el acuerdo Double Irish con una nueva estructura (ahora conocida como Single Malt ). [60] Si la empresa irlandesa controlada por Bermudas (IRL2) se reubicara en un país con el que (a) Irlanda tuviera un tratado fiscal, (b) con un texto sobre residencia fiscal de "gestión y control", y (c) tuviera una tasa de impuesto corporativo cero, entonces el efecto Double Irish podría replicarse. Destacaron a Malta como candidato. [60] Los medios irlandeses recogieron el artículo, [61] pero cuando un parlamentario irlandés del Parlamento Europeo notificó al entonces Ministro de Finanzas, Michael Noonan, este le dijo que " se pusiera la camiseta verde ". [5]

El Single Malt también es una herramienta BEPS basada en IP y, como una pequeña variación del Double Irish, requirió poco desarrollo adicional, excepto elegir ubicaciones específicas con la redacción específica necesaria en sus tratados fiscales bilaterales irlandeses (por ejemplo, Malta y los Emiratos Árabes Unidos); por lo tanto, la estructura básica es casi idéntica a la del Double Irish y, a menudo, una empresa maltesa reemplaza a BER1 en el ejemplo anterior. [62]

Un informe de noviembre de 2017 de Christian Aid , titulado Impossible Structures , mostró con qué rapidez la herramienta BEPS de Single Malt estaba reemplazando al Double Irish. [63] [64] [65] El informe detallaba la filial de Microsoft, LinkedIn, y los esquemas de Allergen y los extractos de los asesores de sus clientes. [63] El informe también mostró que Irlanda se estaba comportando como un " Estado capturado ", y por ejemplo había optado por no participar en el Artículo 12 de la iniciativa anti-BEPS de la OCDE de 2016 para proteger la herramienta BEPS de Single Malt (también se señaló más tarde, en septiembre de 2018, que Malta había optado de manera similar por no participar en el Artículo 4 de la iniciativa para permitirle ser el destinatario del Single Malt [62] ). [66] El entonces Ministro de Finanzas irlandés Paschal Donohoe dijo que se investigaría; [67] sin embargo, se plantearon preguntas sobre la política del Estado irlandés de abordar la evasión fiscal corporativa. [68]

Las cifras publicadas en abril de 2017 muestran que desde 2015 ha habido un aumento dramático en las empresas que utilizan Irlanda como jurisdicción con impuestos bajos o nulos para la propiedad intelectual (PI) y los ingresos que genera, a través de un aumento de casi el 1000% en la aceptación de una exención fiscal ampliada entre 2014 y 2017.

— Christian Aid . Impossible Structures , noviembre de 2017 (p. 3) [63]

En septiembre de 2018, The Irish Times reveló que el fabricante estadounidense de dispositivos médicos Teleflex había creado un nuevo plan de impuesto sobre la renta de malta única en julio de 2018 y había reducido su tasa impositiva corporativa efectiva general a aproximadamente el 3 %. [62] El mismo artículo citó a un portavoz del Departamento de Finanzas (Irlanda) que dijo que aún no habían tomado ninguna medida con respecto a la herramienta BEPS de impuesto sobre la renta de malta única, pero que estaban manteniendo el asunto "bajo consideración". [62]

En noviembre de 2018, el Gobierno irlandés modificó el tratado fiscal entre Irlanda y Malta para impedir que se utilizara la herramienta BEPS para el impuesto de sociedades de malta única entre Irlanda y Malta (aún se puede utilizar con los Emiratos Árabes Unidos, por ejemplo); [69] sin embargo, la fecha exacta de cierre de la herramienta BEPS para el impuesto de sociedades de malta única irlandesa con Malta se pospuso hasta septiembre de 2019. [70]

El mismo día en que se anunció el cierre, The Irish Times informó que LinkedIn (Irlanda), identificada como usuaria de la herramienta Single Malt en 2017 (véase más arriba), había anunciado en documentos que había vendido un importante activo de propiedad intelectual a su matriz, Microsoft (Irlanda). [71] A principios de julio de 2018, el Sunday Business Post de Irlanda reveló que Microsoft (Irlanda) estaba preparando una reestructuración de sus herramientas BEPS irlandesas en una estructura fiscal irlandesa CAIA (o Green Jersey). [72]

En septiembre de 2021, The Irish Times informó que la empresa farmacéutica estadounidense Abbott Laboratories seguía utilizando la herramienta Single Malt para proteger las ganancias de sus kits de prueba de COVID-19 . [73] [74]

Las herramientas BEPS Double Irish y Single Malt permiten a Irlanda actuar como un " Conduit OFC " confidencial que redirige las ganancias no gravadas a lugares como Bermudas (por ejemplo, debe ser confidencial ya que los lugares con impuestos más altos no firmarían tratados fiscales completos con lugares como Bermudas), la herramienta BEPS Capital Allowances for Intangible Assets (CAIA) (también llamada Green Jersey), permite a Irlanda actuar como el término para las ganancias no gravadas (por ejemplo, Irlanda se convierte en Bermudas, un " Sink OFC "). La CAIA utiliza el concepto fiscal aceptado de proporcionar desgravaciones de capital para la compra de activos. [l] Sin embargo, Irlanda la convierte en una herramienta BEPS al proporcionar las desgravaciones para la compra de activos intangibles , y especialmente activos de propiedad intelectual , y críticamente, cuando el propietario de los activos intangibles es una "parte conectada" (por ejemplo, una subsidiaria del Grupo).

Una multinacional hipotética con una capitalización bursátil de 1.000 millones de euros, pero activos tangibles de 100 millones de euros, puede argumentar que la brecha de 900 millones de euros representa su base de activos intangibles, que se puede crear legalmente y ubicar adecuadamente. [m] .. El programa de desgravación fiscal para activos intangibles de Irlanda permite que estos activos intangibles se conviertan en cargos deducibles de impuestos. .. Con una estructuración adecuada, la financiación de adquisiciones intergrupales para la compra de estos activos intangibles también se puede utilizar para amplificar aún más la cantidad de cargos deducibles de impuestos.

— KPMG, “Impuesto sobre la propiedad intelectual” (4 de diciembre de 2017) [75]

Por ejemplo, en el primer trimestre de 2015, Apple utilizó la herramienta CAIA cuando su filial irlandesa compró 300.000 millones de dólares en activos intangibles de una filial de Apple con sede en Jersey. [76] La herramienta CAIA permitió a Apple amortizar el precio de 300.000 millones de dólares como deducción de capital contra futuras ganancias irlandesas (por ejemplo, los siguientes 300.000 millones de dólares de ganancias que Apple registre en Irlanda están libres de impuestos irlandeses). La CAIA capitaliza el efecto de las herramientas BEPS Double Irish o Single Malt, y se comporta como una inversión de impuestos corporativos del negocio no estadounidense de una multinacional estadounidense. Sin embargo, la CAIA es más poderosa, como demostró Apple al duplicar efectivamente el escudo fiscal (por ejemplo, a 600.000 millones de dólares en deducciones), a través del alivio de intereses irlandés sobre los préstamos virtuales intergrupales utilizados para comprar la propiedad intelectual. [n] [77] Si bien la CAIA de Apple tenía una ETR del 0%, algunas tienen una ETR del 2,5%. [o] [78] [79]

No veo justificación para otorgar grandes cantidades de alivio fiscal irlandés a la adquisición intragrupo de un activo virtual del grupo, excepto que sea con el propósito de facilitar la evasión fiscal corporativa.

— Profesor Jim Stewart, Trinity College Dublin , "Estrategias fiscales de las empresas multinacionales en Irlanda" (2016) [80]

En junio de 2009, el Estado irlandés creó la Comisión de Impuestos para revisar el régimen fiscal de Irlanda, e incluyó a Feargal O'Rourke , el "gran arquitecto" de la herramienta Double Irish. [59] En septiembre de 2009, la comisión recomendó que el Estado irlandés proporcionara desgravaciones de capital para la adquisición de activos intangibles , creando la herramienta CAIA BEPS. [81] [82] La Ley de Finanzas de 2009 amplió materialmente la gama de activos intangibles que atraen desgravaciones de capital irlandesas [79] deducibles contra las ganancias imponibles irlandesas. [78] [83] [84] [85] Estos "activos intangibles especificados" [86] cubren intangibles más esotéricos como tipos de derechos generales, conocimientos técnicos generales, fondo de comercio general y el derecho a utilizar software. [79] Incluye tipos de activos intangibles de grupo "desarrollados internamente" y activos intangibles comprados a "partes conectadas". [87] [88] El control es que los activos intangibles deben ser aceptables según los PCGA (se utilizan los PCGA irlandeses más antiguos de 2004) y auditables por una firma de contabilidad IFSC irlandesa , como PwC o Ernst & Young. [84] [85] [89]

En la Ley de Finanzas de 2010, por recomendación del Grupo de Estrategia Fiscal del Departamento de Finanzas , se actualizó la herramienta CAIA BEPS, reduciendo el período de amortización y "recuperación" de 15 a 10 años, y ampliando la gama de activos intangibles para incluir "una definición más amplia de know-how". [90] En las Leyes de Finanzas de 2011 y 2012, el Grupo de Estrategia Fiscal realizó modificaciones adicionales a las reglas relativas a la adquisición de activos intangibles de "partes vinculadas", y los usuarios del "impuesto al empleo" de la herramienta CAIA BEPS deben pagar. [h] [91] La Ley de Finanzas de 2012 eliminó el período mínimo de amortización para los activos intangibles adquiridos y redujo la "recuperación" a 5 años para los esquemas CAIA establecidos después de febrero de 2013. [79] [92] [93]

El primer usuario conocido de la herramienta CAIA BEPS fue Accenture , la primera inversión de impuestos corporativos de EE. UU. en Irlanda en 2009. [78] [94]

En marzo de 2017, Bloomberg informaría que Irlanda se había convertido en el destino más popular para las inversiones de impuestos corporativos de EE. UU. en la historia, [95] y tendría las mayores inversiones de impuestos corporativos de Medtronic (2015), la tercera más grande Johnson Controls (2016), la cuarta más grande Eaton Corporation (2012) y la sexta más grande Perrigo (2013) en la historia. [95] [96]

La CAIA sigue los tres primeros pasos de la estructura básica de Double Irish y Single Malt (véase más arriba, excepto que en este caso el ejemplo no es un ejemplo por unidad, sino para la totalidad de las ventas de un bloque de propiedad intelectual), a saber: [78] [97] [79] [98]

La CAIA y la Double Irish (y la Single Malt) comparten los mismos componentes y técnicas básicas (por ejemplo, es necesario crear un activo intangible y revalorizarlo significativamente en un paraíso fiscal). Las principales diferencias entre la herramienta BEPS de la CAIA y las herramientas BEPS de la Double Irish (y la Single Malt) son las siguientes:

Al igual que con todas las herramientas BEPS irlandesas, la filial irlandesa debe realizar una "operación relevante" sobre la propiedad intelectual adquirida. [h] [79] Se debe elaborar un "plan de negocios" con niveles de empleo y salarios irlandeses que sean aceptables para el Estado irlandés durante el período en que se solicitan las desgravaciones de capital. [i] Si la filial irlandesa se liquida en un plazo de 5 años, [p] las desgravaciones de capital intangibles de la CAIA son reembolsables, lo que se denomina "recuperación".

Las herramientas BEPS irlandesas no se comercializan abiertamente, ya que los folletos que muestran tasas impositivas efectivas (ETR) cercanas a cero dañarían la capacidad de Irlanda para firmar y operar tratados fiscales bilaterales (es decir, los países con impuestos más altos no firman tratados completos con paraísos fiscales conocidos). [g] Sin embargo, en la crisis financiera irlandesa, algunas firmas de abogados fiscales irlandeses en el IFSC produjeron folletos CAIA que comercializaban abiertamente que su ETR era del 2,5%. [o] [78] [97] [79] [98]

Propiedad intelectual : La tasa efectiva del impuesto de sociedades puede reducirse hasta un 2,5% para las empresas irlandesas cuyo negocio implique la explotación de propiedad intelectual. El régimen irlandés de propiedad intelectual es amplio y se aplica a todos los tipos de propiedad intelectual. Un generoso plan de desgravaciones de capital... en Irlanda ofrece incentivos significativos a las empresas que localizan sus actividades en Irlanda. Una conocida empresa mundial [Accenture en 2009] trasladó recientemente la propiedad y explotación de una cartera de propiedad intelectual por un valor aproximado de 7.000 millones de dólares a Irlanda.

— Arthur Cox Law Firm, [q] Usos de Irlanda para empresas alemanas (enero de 2012) [78] [94]

La deducción fiscal puede utilizarse para lograr una tasa impositiva efectiva del 2,5% sobre los beneficios obtenidos por la explotación de la propiedad intelectual adquirida [a través del plan CAIA]. Siempre que la propiedad intelectual se conserve durante cinco años, una enajenación posterior de la misma no dará lugar a una recuperación.

— Bufete de abogados Matheson , [q] Irlanda como puerta de entrada a Europa (marzo de 2013) [92]

Estructura 1 : Las ganancias de la empresa irlandesa normalmente estarán sujetas a la tasa impositiva corporativa del 12,5 % si la empresa tiene el nivel de sustancia requerido para ser considerada como una empresa comercial. La depreciación fiscal y los gastos de intereses pueden reducir la tasa impositiva efectiva a un mínimo del 2,5 %.

— Bufete de abogados Maples and Calder , [q] Régimen fiscal de propiedad intelectual irlandés (febrero de 2018) [98]

Las conclusiones de la Comisión Europea del 30 de agosto de 2016 sobre la herramienta híbrida BEPS de Apple, Apple Sales International (ASI), abarcaron el período de 2004 a finales de 2014 (véase más arriba). El informe de la UE de agosto de 2016 sobre Apple señala que Apple había informado a la comisión a principios de 2015 de que había cerrado su herramienta híbrida BEPS de Apple. [56] En enero de 2018, el economista irlandés Seamus Coffey , presidente del Consejo Asesor Fiscal Irlandés del Estado , [102] y autor de la Revisión del Código del Impuesto de Sociedades de Irlanda de 2017 del Estado , [103] [104] mostró que Apple reestructuró ASI en la herramienta CAIA BEPS en el primer trimestre de 2015. [105] [106] [107]

Durante el primer trimestre de 2018, Coffey y economistas internacionales, [106] [107] demostraron que el crecimiento del PIB de Irlanda de 2015, de la " economía del duende ", del 33,4 %, fue atribuible a la nueva herramienta CAIA BEPS de Apple. [108] [76] Coffey destacó la importancia del respaldo de Apple a la herramienta CAIA BEPS, dado el estatus de Apple como uno de los usuarios más antiguos de la herramienta Double Irish BEPS, [19] y uno de los mayores usuarios de herramientas BEPS en todo el mundo. [54]

En enero de 2018, hubo más controversia sobre la herramienta CAIA BEPS de Apple cuando Coffey señaló que está prohibido según el código tributario de Irlanda (Sección 291A(c) de la Ley de Consolidación de Impuestos de 1997), utilizar la herramienta CAIA BEPS por razones que no sean "razones comerciales de buena fe", y en esquemas donde el propósito principal es "evitar o reducir la responsabilidad fiscal". Además, se comprendió en retrospectiva que los cambios que el ex Ministro de Finanzas Michael Noonan hizo en el Presupuesto Financiero irlandés de 2015 tenían como objetivo garantizar que la ETR de la herramienta CAIA de Apple se redujera a cero. [99]

En junio de 2018, la estructura fiscal BEPS de Apple posterior al primer trimestre de 2015 en Irlanda fue etiquetada como " la camiseta verde " por el órgano GUE-NGL del Parlamento Europeo y descrita en detalle. [77] [109]

En diciembre de 2017, el Gobierno irlandés aceptó la recomendación de Coffey de que la desgravación fiscal de sociedades para la herramienta BEPS CAIA irlandesa se limitara al 80% para los nuevos acuerdos, para restablecer la tasa impositiva corporativa irlandesa efectiva de la CAIA (ETR) de nuevo al 2,5%. [o] [110] [111] Esto se promulgó en el Presupuesto de Finanzas de 2017, pero solo para los nuevos esquemas BEPS CAIA (por ejemplo, el esquema CAIA de 2015 de Apple no se vería afectado). [99] Dada la espectacular aceptación de la herramienta CAIA en 2015, cuando se levantó el límite (por ejemplo, la ETR era del 0%), los comentaristas irlandeses desafiaron la recomendación de Coffey. Respondió en un documento a fines de 2017. [112] [113]

En 2015 se produjeron varias "reubicaciones de balances" en las que empresas que habían adquirido propiedad intelectual mientras residían fuera del país se convirtieron en residentes irlandeses. Es posible que las empresas que poseen propiedad intelectual por las que se solicitan actualmente desgravaciones de capital se conviertan en no residentes y se liberen de la obligación de pagar impuestos en Irlanda. Si se van de esta manera, no habrá ninguna transacción que genere una obligación tributaria de salida.

— Seamus Coffey, "Intangibles, impuestos y la contribución de Irlanda al presupuesto de la UE", diciembre de 2017 [112]

En julio de 2018, se informó que Microsoft se estaba preparando para ejecutar otra transacción CAIA BEPS "Green Jersey". [72] lo que, debido a problemas técnicos con la TCJA , hace que la herramienta CAIA BEPS sea atractiva para las multinacionales estadounidenses. En julio de 2018, Coffey publicó que Irlanda podría ver un "auge" en la deslocalización de la propiedad intelectual estadounidense, a través de la herramienta CAIA BEPS, entre ahora y 2020, cuando el Double Irish esté completamente cerrado. [114] En mayo de 2019, se informó que Microsoft trasladó 52.800 millones de dólares de activos de propiedad intelectual a Irlanda. [115] En enero de 2020, The Irish Times especuló que Google Inc. también estaba considerando utilizar la herramienta CAIA BEPS. [108]

En junio de 2018, el investigador fiscal académico Gabriel Zucman ( et alia ) estimó que Irlanda era el mayor centro BEPS del mundo, [14] y también el mayor paraíso fiscal del mundo. [46] [47] En septiembre de 2018, Zucman y Wright demostraron que las empresas estadounidenses eran los mayores usuarios de herramientas BEPS, representando casi la mitad de toda la actividad BEPS. [41] [45] [116] La concentración de la actividad BEPS afectó a la economía de Irlanda de varias maneras:

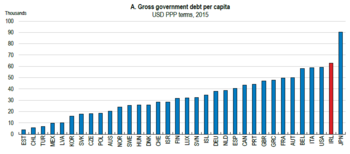

Una " estadística de PIB per cápita artificialmente inflada " es una característica de los paraísos fiscales, debido a los flujos BEPS. [7] [118] En febrero de 2017, las cuentas nacionales de Irlanda se distorsionaron tanto por los flujos BEPS que el Banco Central de Irlanda reemplazó el PIB y el PNB irlandeses con una nueva medida económica, el INB modificado irlandés* . [119] Sin embargo, en diciembre de 2017, Eurostat informó que el INB modificado* no eliminó todas las distorsiones de los datos económicos irlandeses. [120] En septiembre de 2018, la Oficina Central de Estadísticas de Irlanda (CSO) informó que el PIB irlandés era del 162% del INB irlandés* (por ejemplo, las herramientas BEPS inflaron artificialmente el PIB de Irlanda en un 62%). En contraste, el PIB de la UE-28 en 2017 fue del 100% del INB. [121] La deuda pública irlandesa cambia drásticamente dependiendo de si se utiliza la relación deuda/PIB, deuda/INB* o deuda per cápita (la relación per cápita elimina toda distorsión de la herramienta BEPS). [122] [123] [124]

Los académicos fiscales muestran que las multinacionales de países con sistemas fiscales "territoriales" hacen poco uso de paraísos fiscales como Irlanda. [126] Desde que el Reino Unido cambió su régimen fiscal a un sistema "territorial" en 2009-12, Irlanda no ha logrado atraer corporaciones de ninguna otra jurisdicción excepto los EE. UU., uno de los últimos sistemas fiscales "mundiales". [b] [f] Para septiembre de 2018, las corporaciones controladas por EE. UU. eran 25 de las 50 empresas más grandes de Irlanda , pagaban el 80% de los impuestos comerciales irlandeses, [127] y empleaban directamente al 25% de la fuerza laboral irlandesa, [128] y creaban el 57% del valor agregado irlandés. [118] [128] El ex presidente del Instituto Fiscal Irlandés afirmó que pagan el 50% de todos los impuestos salariales irlandeses (debido a trabajos mejor pagados), el 50% de todo el IVA irlandés y el 92% de todos los derechos de aduana e impuestos especiales irlandeses. [129] La Cámara de Comercio Estadounidense-Irlandesa estimó que el valor de la inversión estadounidense en Irlanda en 2018 fue de 334 mil millones de euros, superando el PIB irlandés (291 mil millones de euros en 2016) y la inversión combinada de Estados Unidos en los países BRIC . [130] Las filiales multinacionales estadounidenses en Irlanda no se utilizan simplemente para registrar las ventas en la UE, en la mayoría de los casos, manejan todo el negocio no estadounidense del Grupo. [a] Aparte de las corporaciones estadounidenses y las corporaciones británicas heredadas (anteriores a 2009-12), no hay corporaciones extranjeras entre las 50 principales empresas de Irlanda. Los académicos dicen que Irlanda se describe con mayor precisión como un "paraíso fiscal corporativo estadounidense" y un escudo para las ganancias no estadounidenses del histórico sistema fiscal "mundial" estadounidense. [131]

Uno de los aspectos más controvertidos de la economía de Irlanda es el "tipo impositivo efectivo" (ETR) agregado del régimen de impuestos corporativos de Irlanda. El Estado irlandés refuta las etiquetas de paraíso fiscal como una crítica injusta a su bajo, pero legítimo, tipo impositivo corporativo irlandés del 12,5%, [132] [133] que defiende como el tipo impositivo efectivo (ETR). [134] Estudios independientes muestran que el tipo impositivo corporativo efectivo agregado de Irlanda se encuentra entre el 2,2% y el 4,5% (dependiendo de los supuestos realizados). [135] [136] [137] Este tipo impositivo efectivo agregado más bajo es coherente con los tipos impositivos efectivos individuales de las multinacionales estadounidenses en Irlanda, [32] [80] [138] [139] [140] así como las herramientas BEPS basadas en IP comercializadas abiertamente por los principales bufetes de abogados tributarios irlandeses, en el IFSC , con ETR del 0-2,5% (véase " tipo impositivo efectivo "). [78] [97] [92] [98]

En junio de 2018, los académicos fiscales demostraron que Irlanda se había convertido en el mayor centro global BEPS del mundo, [14] o paraíso fiscal centrado en las corporaciones. [46] [47] En septiembre de 2018, los académicos fiscales demostraron que las multinacionales estadounidenses eran los mayores usuarios de herramientas BEPS. [41] [45] En 2016, el destacado académico fiscal James R. Hines Jr. , demostró que las multinacionales de sistemas fiscales "territoriales", el sistema utilizado por casi todas las economías globales salvo un puñado pero que incluía a los EE. UU., [b] hacen poco uso de los paraísos fiscales. [126] Hines y otros habían citado anteriormente el ejemplo del Reino Unido, que pasó de un sistema "mundial" a un sistema "territorial" en 2009-2012, lo que llevó a una reversión de muchas inversiones del Reino Unido a Irlanda, [143] [144] [147] y convirtió al Reino Unido en uno de los principales destinos para las inversiones de impuestos corporativos de los EE. UU. (aunque Irlanda sigue siendo el más popular). [95] [148] Un estudio de caso similar fue citado en el cambio de Japón en 2009 de un sistema impositivo estadounidense "mundial" completo (por ejemplo, una tasa impositiva interna muy alta, parcialmente mitigada por un régimen de corporación extranjera controlada ), a un sistema impositivo "territorial" completo, con resultados positivos. [145] [146]

Como se analiza en § Controversial closure (2015), Hines había demostrado ya en 1994 que, en el marco del sistema fiscal "mundial" de los Estados Unidos, el uso de paraísos fiscales y herramientas BEPS por parte de las multinacionales estadounidenses había aumentado los rendimientos a largo plazo del Tesoro estadounidense. Los académicos señalan estos hechos como la explicación de la extraordinaria § Concentración de multinacionales estadounidenses en la economía de Irlanda y el fracaso equivalente de Irlanda para atraer a multinacionales no estadounidenses o a cualquier multinacional de los sistemas fiscales "territoriales". Si bien Irlanda a veces se describe a sí misma como un "centro mundial de conocimiento para vender en Europa", se la describe con mayor precisión como un paraíso fiscal corporativo estadounidense para proteger los ingresos no estadounidenses del histórico sistema fiscal "mundial" de los Estados Unidos. [131] [f]

En diciembre de 2017, la Ley de Reducción de Impuestos y Empleos de los Estados Unidos (TCJA, por sus siglas en inglés) cambió el sistema tributario de los Estados Unidos de "global" a un sistema tributario híbrido-territorial [r] para alentar a las multinacionales estadounidenses a trasladar sus funciones desde los paraísos fiscales. [b] Además, los Estados Unidos, como lo había hecho el Reino Unido en 2009-12, apuntaban a convertirse en un destino privilegiado para la reubicación de las multinacionales extranjeras. En su informe de octubre de 2017 sobre la propuesta de legalización de la TCJA, el Consejo de Asesores Económicos de los Estados Unidos citó el trabajo de Hines sobre los paraísos fiscales y utilizó los cálculos de Hines para estimar la cantidad de inversión estadounidense que debería regresar como resultado de la TCJA. [42]

Además de cambiar a un sistema tributario híbrido-"territorial", [r] la TCJA contiene una "zanahoria" y un "garrote" únicos dirigidos a las multinacionales estadounidenses en Irlanda: [149] [150] [151]

En marzo y abril de 2018, importantes bufetes de abogados estadounidenses especializados en derecho tributario demostraron que, antes de la TCJA, las multinacionales estadounidenses con la propiedad intelectual necesaria para utilizar las herramientas BEPS irlandesas alcanzarían tipos impositivos efectivos irlandeses (ETR) de entre el 0 y el 2,5 % [s], frente al 35 % del sistema estadounidense histórico. Sin embargo, después de la TCJA, estas multinacionales pueden utilizar su propiedad intelectual para alcanzar tipos impositivos efectivos estadounidenses que, una vez descontadas las disposiciones de alivio de capital del 100 % de la TCJA, son similares a los que alcanzarían en Irlanda si se tuvieran en cuenta las nuevas disposiciones GILTI de la TCJA (por ejemplo, un ETR de alrededor del 11 % al 12 %). [151] [152] En el primer trimestre de 2018, multinacionales estadounidenses como Pfizer anunciaron una tasa impositiva global posterior a la TCJA para 2019 de aproximadamente el 17 %, que está cerca de la tasa impositiva de aproximadamente el 15-16 % para 2019 anunciada por las inversiones impositivas corporativas estadounidenses anteriores a Irlanda, Eaton, Allergan y Medtronic. [153]

Cuando se aprobó la TCJA en diciembre de 2017, los medios irlandeses reconocieron que las nuevas disposiciones sobre impuestos corporativos eran un desafío. [154] [155] Donald Trump había "señalado" a Irlanda en discursos de 2017 para promocionar la TCJA, [156] y el asesor económico de la administración Trump, Stephen Moore , predijo que "una avalancha de empresas" abandonaría Irlanda debido a la TCJA. [157] El destacado académico estadounidense en materia de impuestos, Mihir A. Desai [t], en una entrevista posterior a la TCJA del 26 de diciembre de 2017 en la Harvard Business Review, dijo que: "Por lo tanto, si piensas en muchas empresas de tecnología que están alojadas en Irlanda y tienen operaciones masivas allí, tal vez no las necesiten de la misma manera, y pueden reubicarse en los EE. UU. [158]

En diciembre de 2017, la empresa tecnológica estadounidense Vantiv , la mayor empresa de procesamiento de pagos del mundo, confirmó que había abandonado su plan de ejecutar una inversión de impuestos corporativos en Irlanda. [159] En marzo de 2018, la directora de Ciencias de la Vida en Goldman Sachs , Jami Rubin, declaró que: "Ahora que se aprobó la reforma del impuesto corporativo [estadounidense], las ventajas de ser una empresa invertida son menos obvias". [153] En agosto de 2018, la multinacional estadounidense Afilias , que tenía su sede en Irlanda desde 2001, anunció que, como resultado de la TCJA, se mudaba de nuevo a los EE. UU. [160]

Sin embargo, en contraste, en mayo-julio de 2018 se informó que académicos y economistas fiscales estadounidenses estaban descubriendo fallas técnicas materiales en la TCJA que incentivan el uso por parte de Estados Unidos de paraísos fiscales como Irlanda. De particular interés fue la exclusión del impuesto GILTI del primer 10% de las ganancias sobre activos tangibles en el extranjero, lo que incentiva la inversión en activos tangibles en el extranjero. [161] [162] Sin embargo, una preocupación más seria fue la aceptación de desgravaciones de capital, tanto tangibles como intangibles, como deducibles contra la tributación GILTI, lo que permitiría a los usuarios estadounidenses de la herramienta CAIA BEPS convertir su ETR irlandés de 0-2,5%, en un ETR estadounidense final de 0-2,5%. [163] [164] [165] En mayo-julio de 2018, Google y Facebook anunciaron grandes expansiones de sus campus de oficinas de Dublín en Irlanda. [166]

Un informe de país del FMI de junio de 2018 sobre Irlanda, si bien señaló la exposición significativa de la economía de Irlanda a las corporaciones estadounidenses, concluyó que la TCJA puede no ser tan efectiva como Washington espera para abordar Irlanda como un paraíso fiscal corporativo estadounidense. Al escribir su informe, el FMI realizó entrevistas anónimas confidenciales con expertos en impuestos corporativos irlandeses. [167] En julio de 2018, se informó que Microsoft se estaba preparando para ejecutar la transacción CAIA BEPS "Green Jersey" de Apple. [72] En julio de 2018, Seamus Coffey , presidente del Consejo Asesor Fiscal Irlandés y autor de la revisión de 2016 del código tributario corporativo irlandés por parte del Estado irlandés , [168] publicó que Irlanda podría ver un "auge" en la deslocalización de la propiedad intelectual estadounidense, a través de la herramienta CAIA BEPS, entre ahora y 2020, cuando el Double Irish esté completamente cerrado. [114]

En febrero de 2019, Brad Setser, del Consejo de Relaciones Exteriores , escribió un artículo en el New York Times destacando cuestiones materiales de la TCJA en términos de combatir los paraísos fiscales. [169]

Esta no es una lista exhaustiva, ya que muchas multinacionales estadounidenses en Irlanda utilizan "sociedades de responsabilidad limitada" (ULC), que no presentan cuentas públicas ante la CRO irlandesa . [170] [171]

Entre las principales empresas de Irlanda que se sabe que emplean la herramienta Double Irish BEPS se incluyen:

Entre las principales empresas de Irlanda que se sabe que emplean la herramienta BEPS para el whisky de pura malta se incluyen:

Entre las principales empresas de Irlanda que se sabe que emplean la herramienta BEPS de desgravación fiscal por activos intangibles (CAIA) se incluyen:

Pearse Doherty

: Fue interesante que cuando [el eurodiputado] Matt Carthy le planteó eso al predecesor del Ministro (Michael Noonan), su respuesta fue que eso era muy antipatriótico y que debería vestir la camiseta verde. Esa fue la respuesta del ex Ministro al hecho de que existe una laguna importante, ya sea intencional o no, en nuestro código fiscal que ha permitido a las grandes empresas seguir utilizando el whisky de malta doble irlandés [llamado whisky de malta simple]

Se centra particularmente en el enfoque dominante dentro de la literatura económica sobre el traslado de ingresos, que se remonta a Hines y Rice (1994) y al que nos referimos como el enfoque "Hines-Rice".

La propiedad intelectual (PI) se ha convertido en el principal vehículo de evasión fiscal

Este tratamiento selectivo permitió a Apple pagar una tasa efectiva de impuesto de sociedades del 1 por ciento sobre sus beneficios europeos en 2003, que se redujo al 0,005 por ciento en 2014.

Tabla 2: Beneficios transferidos: Estimaciones por país (2015)

También sabemos que el componente en efectivo de eso es de aproximadamente $1 billón. Por lo tanto, sabemos por esto que no estamos hablando simplemente de inversión extranjera en activos extranjeros reales porque alrededor de $1 billón está en efectivo y equivalentes de efectivo.

Según nuestros cálculos, las 500 empresas no financieras más grandes de Estados Unidos han acumulado alrededor de un billón de dólares más de lo que necesitan sus negocios. La mayor parte de este dinero se mantiene en el extranjero, en filiales extranjeras no estadounidenses, para evitar los impuestos a la renta adicionales que pagarían si repatriaran el dinero según las leyes estadounidenses actuales.

A principios de este año, la organización benéfica contra la pobreza Oxfam había estimado que las empresas estadounidenses tenían 1,4 billones de dólares en filiales con sede en el extranjero, mientras que los 1,68 billones de dólares que Moody's estima que están escondidos por las empresas estadounidenses son una suma equivalente al tamaño de la economía canadiense.

¿Has oído hablar alguna vez de un Double Irish? No es una bebida, sino una de las estrategias fiscales dudosas que ayudan a las empresas estadounidenses a mantener sus beneficios casi libres de impuestos en el extranjero. Estas estrategias están en el centro de lo que bien podría convertirse en el caso de impuestos corporativos más importante de la historia.

A finales de la década de 1980, Apple fue una de las pioneras en la creación de una estructura fiscal, conocida como Double Irish, que permitía a la empresa trasladar sus beneficios a paraísos fiscales de todo el mundo.

El gran arquitecto de gran parte de ese éxito: Feargal O'Rourke, el vástago de una dinastía política que dirige la práctica fiscal en PriceWaterhouseCoopers en Irlanda.

Figure 5.1 The Double Irish

Together the seven tax havens with populations greater than one million (Hong Kong, Ireland, Liberia, Lebanon, Panama, Singapore, and Switzerland) account for 80 percent of total tax haven population and 89 percent of tax haven GDP

Table 1: Jurisdictions Listed as Tax Havens or Financial Privacy Jurisdictions and the Sources of Those Jurisdictions

Brussels is challenging the 'Double Irish' tax avoidance measure prized by big U.S. tech and pharma groups, putting pressure on Dublin to close it down or face a full-blown investigation. .. The initial enquiries have signalled that Brussels wants Dublin to call time on the tax gambit, which has helped Ireland become a hub for American tech and pharma giants operating in Europe.

Two Years After the controversial 'double Irish' loophole was closed to new entrants, Google continued using the system to funnel billions in untaxed profits to Bermuda.

Table 1: 52 Tax Havens

Finally, we find that U.S. firms with operations in some tax haven countries have higher federal tax rates on foreign income than other firms. This result suggests that in some cases, tax haven operations may increase U.S. tax collections at the expense of foreign country tax collections.

U.S. multinationals use tax havens more than multinationals from other countries which have kept their controlled foreign corporations regulations. No other non-haven OECD country records as high a share of foreign profits booked in tax havens as the United States. ... This suggests that half of all the global profits shifted to tax havens are shifted by U.S. multinationals

{{cite journal}}: Cite journal requires |journal= (help)As a result of the Bush Administration's efforts, the OECD backed away from its efforts to target 'harmful tax practices' and shifted the scope of its efforts to improving exchanges of tax information between member countries.

The U.S. didn't sign the groundbreaking tax treaty inked by 68 [later 70] countries in Paris June 7, [2017] because the U.S. tax treaty network has a low degree of exposure to base erosion and profit shifting issues", a U.S. Department of Treasury official said at a transfer pricing conference co-sponsored by Bloomberg BNA and Baker McKenzie in Washington

'Ireland solidifies its position as the #1 tax haven,' Zucman said on Twitter. 'U.S. firms book more profits in Ireland than in China, Japan, Germany, France & Mexico combined. Irish tax rate: 5.7%.'

Study claims State shelters more multinational profits than the entire Caribbean

Such profit shifting leads to a total annual revenue loss of $200 billion globally

Explanatory video from the International Consortium of Investigative Journalists

Brussels. 30.8.2016 C(2016) 5605 final. Total Pages (130)

However, Mr O'Rourke, who is also a cousin of the late Finance Minister Brian Lenihan, told Bloomberg that changes in Ireland and across the globe on tax was inevitable. Mr O'Rourke was also a member of the Government's Commission on Taxation, which sat in 2008 and 2009.

Another sophisticated loophole in the tax system means the removal of the "Double Irish" tax-avoidance strategy won't actually have any real impact for U.S. firms in Ireland seeking to lower their tax bills. An influential U.S. tax journal has found that the Irish subsidiaries of U.S. companies can easily opt to use another loophole, known as the "check the box" rule, to enjoy the same tax benefits created by the Double Irish.

Prior to opening a Single Malt structure, Teleflex operated a Double Irish tax structure, according to Christian Aid. 'Since Teleflex set up its Double Irish structure, through this and [presumably] other tax strategies its global effective tax rate has dropped to just over 3 per cent', the NGO flagged.

Global legal firm Baker McKenzie representing a coalition of 24 multinational U.S. software firms, including Microsoft, lobbied Michael Noonan, as [Irish] minister for finance, to resist the [OECD MLI] proposals in January 2017. In a letter to him, the group recommended Ireland not adopt article 12, as the changes 'will have effects lasting decades' and could 'hamper global investment and growth due to uncertainty around taxation'. The letter said that 'keeping the current standard will make Ireland a more attractive location for a regional headquarters by reducing the level of uncertainty in the tax relationship with Ireland's trading partners'.

Using a structure dubbed the 'single malt', some US multinationals have been using Irish-registered, Malta-resident, companies to cut tax liabilities in countries where they sell their goods and services. Minister for Finance Paschal Donohoe confirmed on Tuesday that a new agreement between Revenue and the Maltese tax authorities will close the loophole.

The new agreement will not come into force until near the end of September 2019 but a Department of Finance spokesman said that this would effectively shut off the loophole immediately because companies needed a lead-in time of about a year to use it.

The Irish arm of LinkedIn reported a 20 per cent rise in revenues last year and returned to the black, helped by the disposal of intellectual property assets to its parent Microsoft Ireland.

Apple has changed its own corporate structure, restructured a new Irish Beps tool called Capital Allowances for Intangible Assets (CAIA), also nicknamed the 'Green Jersey'. The bookkeeping change was so significant that it contributed to the extraordinary one-off revision in Irish GDP for 2015 by 26 per cent (later revised to 34.4 per cent).

Intellectual Property: The effective corporation tax rate can be reduced to as low as 2.5% for Irish companies whose trade involves the exploitation of intellectual property. The Irish IP regime is broad and applies to all types of IP. A generous scheme of capital allowances in Ireland offers significant incentives to companies who locate their activities in Ireland. A well-known global company [Accenture in 2009] recently moved the ownership and exploitation of an IP portfolio worth approximately $7 billion to Ireland

(23–26) Alivio fiscal para la adquisición de activos intangibles: Se realizaron varias modificaciones al plan en la Ley de Finanzas de 2010 a raíz, entre otras razones, de las recomendaciones del Informe del Grupo de Trabajo sobre Innovación. (1) El período en el que un activo intangible específico debe usarse en el comercio para evitar una recuperación de deducciones se redujo de 15 años a 10 años. (2) La lista de activos intangibles específicos cubiertos por el plan se aumentó con la inclusión de solicitudes de concesión o registro de patentes, derechos de autor, etc. y una definición más amplia de "know-how". (3) Ahora habrá alivio disponible para los gastos de capital incurridos antes del comienzo de una actividad comercial en la provisión de activos intangibles específicos para los fines de la actividad comercial.

2.2 Desgravación fiscal para la adquisición de activos intangibles: En el Presupuesto complementario de 2009 se anunció un plan de desgravación fiscal para la adquisición de determinados activos intangibles y se introdujo en la Ley de finanzas de 2009. Esta medida se introdujo para apoyar el desarrollo de la economía del conocimiento y la provisión de empleo de alta calidad.

La deducción fiscal se puede utilizar para lograr una tasa impositiva efectiva del 2,5 % sobre las ganancias de la explotación de la propiedad intelectual adquirida. Siempre que la propiedad intelectual se conserve durante cinco años, una enajenación posterior de la propiedad intelectual no dará lugar a una recuperación.

La consultora de gestión multinacional Accenture está recibiendo una desgravación fiscal por los 7.000 millones de dólares (5.400 millones de euros) que gastó en la creación de una cartera de derechos de propiedad intelectual. ... El documento de Arthur Cox, 'Uses of Ireland for German Companies', afirma: 'Una conocida empresa global trasladó recientemente la propiedad y explotación de una cartera de propiedad intelectual por un valor aproximado de 7.000 millones de dólares a Irlanda'.

Informes especiales de Bloomberg: Inversiones en impuestos corporativos

Cuando se combina con otras características del régimen impositivo sobre la propiedad intelectual de Irlanda, se puede lograr una tasa efectiva tan baja como el 2,5 % sobre los ingresos relacionados con la propiedad intelectual.

Estructura 1: Las ganancias de la empresa irlandesa normalmente estarán sujetas a la tasa de impuesto de sociedades del 12,5 % si la empresa tiene el nivel de sustancia necesario para ser considerada comercial. La depreciación fiscal y los gastos de intereses pueden reducir la tasa efectiva de impuesto a un mínimo del 2,5 %.

Apple reestructuró sus operaciones fiscales en 2015 utilizando la desgravación fiscal estatal para activos intangibles (CAIA), lo que contribuyó a desencadenar el llamado efecto de la economía del duende ese año, cuando la economía irlandesa aumentó repentinamente un 26%.

IP onshoring is something we should be expecting to see much more of as we move towards the end of the decade. Buckle up!

U.S. companies are the most aggressive users of profit-shifting techniques, which often relocate paper profits without bringing jobs and wages, according to the study by economists Thomas Torslov and Ludvig Wier of the University of Copenhagen and Gabriel Zucman of the University of California, Berkeley

Nevertheless the rise in [Irish] GNI is still very substantial because the additional income flows of the companies (interest and dividends) concerned are considerably smaller than the value added of their activities

Why, then, when we look at debt on a per-capita basis, is it still so high? Per person, the Irish are right up the top of the leaderboard, with government debt per person of $45,941 (€43,230) as of March 1st, behind only Japan ($80,465) and the US ($48,203).

Germany taxes only 5% of the active foreign business profits of its resident corporations. .. Furthermore, German firms do not have incentives to structure their foreign operations in ways that avoid repatriating income. Therefore, the tax incentives for German firms to establish tax haven affiliates are likely to differ from those of U.S. firms and bear strong similarities to those of other G–7 and OECD firms.

The total value of U.S. business investment in Ireland – ranging from data centres to the world's most advanced manufacturing facilities – stands at $387bn (€334bn) – this is more than the combined U.S. investment in South America, Africa and the Middle East, and more than the BRIC countries combined.

Examples of such tax havens include Ireland and Luxembourg in Europe, Hong Kong and Singapore in Asia, and various Caribbean island nations in the Americas

But Mr Kenny noted that Oxfam included Ireland's 12.5 per cent corporation tax rate as one of the factors for deeming it a tax haven. 'The 12.5 per cent is fully in line with the OECD and international best practice in having a low rate and applying it to a very wide tax base.'

Suggestions that Ireland are a tax haven simply because of our longstanding 12.5% corporate tax rate are totally out of line with the agreed global consensus that a low corporate tax rate applied to a wide tax base is good economic policy for attracting investment and supporting economic growth.

A study by Dr Jim Stewart, associate professor in finance at Trinity College Dublin, suggests that in 2011 the subsidiaries of U.S. multinationals in Ireland paid an effective tax rate of 2.2 per cent.

Ireland's effective tax rate on all foreign corporates (U.S. and non-U.S.) is 4%

Meanwhile, the tax rate reported by those Irish subsidiaries of U.S. companies plummeted to 3% from 9% by 2010

Eurostat's structural business statistics give a range of measures of the business economy broken down by the controlling country of the enterprises. Here is the Gross Operating Surplus generated in Ireland in 2015 for the countries with figures reported by Eurostat.

Case Studies of transitions from "Worldwide" to "Territorial"

In 2007 to 2009, WPP, United Business Media, Henderson Group, Shire, Informa, Regus, Charter and Brit Insurance all left the UK. By 2015, WPP, UBM, Henderson Group, Informa and Brit Insurance have all returned

So, if you think about a lot of technology companies that are housed in Ireland and have massive operations there, they're not going to maybe need those in the same way, and those can be relocated back to the U.S.

It concludes that the TCJA increases the tax burden on U.S. residence for many, and perhaps most, U.S. MNCs. The paper also argues that the GILTI and 'Foreign-Derived Intangible Income' (FDII) provisions are likely to create substantial distortions to the ownership of assets, both in the U.S. and around the world

{{cite journal}}: Cite journal requires |journal= (help)most of the profits booked by U.S. firms abroad continue to appear in a few low tax jurisdictions, and well, the resulting data distortions are getting pretty big. I am pretty confident the U.S. tax reform didn't solve the issue of profit-shifting.

The use of private 'unlimited liability company' (ULC) status, which exempts companies from filing financial reports publicly. The fact that Apple, Google and many others continue to keep their Irish financial information secret is due to a failure by the Irish government to implement the 2013 EU Accounting Directive, which would require full public financial statements, until 2017, and even then retaining an exemption from financial reporting for certain holding companies until 2022

Local subsidiaries of multinationals must always be required to file their accounts on public record, which is not the case at present. Ireland is not just a tax haven at present, it is also a corporate secrecy jurisdiction.

Meanwhile, through a myriad of subsidiaries and system of inter-company charges involving a variation on the infamous so-called 'double Irish' structure, its local operations have also legally shaved their tax bills with the Exchequer despite pulling in huge sales.

El domicilio legal de Round Island se encuentra en la sede de un bufete de abogados de Dublín, Matheson Ormsby Prentice, que publicita su experiencia en ayudar a empresas multinacionales a utilizar Irlanda para proteger sus ingresos de los impuestos.