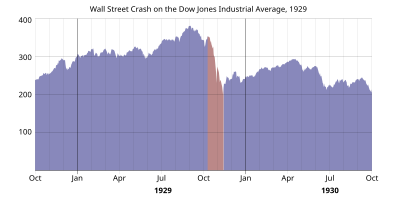

El desplome de Wall Street de 1929 , también conocido como el Gran Crash o el Crash del 29 , fue un importante desplome bursátil ocurrido en Estados Unidos a finales de 1929. Comenzó a finales de octubre con una fuerte caída de los precios de las acciones en la Bolsa de Nueva York (NYSE) y terminó a mediados de noviembre. El desplome inició una rápida erosión de la confianza en el sistema bancario estadounidense y marcó el comienzo de la Gran Depresión mundial , que duró hasta 1939. El desplome de Wall Street fue el más devastador en la historia de Estados Unidos si se tiene en cuenta la extensión y duración de sus secuelas. [1] El desplome de Wall Street está más asociado con el 24 de octubre de 1929, llamado «Jueves Negro», cuando se negociaron 12,9 millones de acciones en la bolsa de valores en un solo día (en comparación con un promedio de 4 millones), [2] [3] y el 29 de octubre de 1929, «Martes Negro», cuando se negociaron unos 16,4 millones de acciones. [4]

Los " locos años veinte " de la década anterior habían sido una época de expansión industrial en los EE. UU., y gran parte de las ganancias se habían invertido en especulación , incluso en acciones. Muchos miembros del público, decepcionados por las bajas tasas de interés ofrecidas en sus depósitos bancarios, comprometieron sus sumas relativamente pequeñas a los corredores de bolsa . En 1929, la economía estadounidense mostraba signos de problemas; el sector agrícola estaba deprimido debido a la sobreproducción y la caída de los precios, lo que obligaba a muchos agricultores a endeudarse, y los fabricantes de bienes de consumo también tenían una producción invendible debido a los bajos salarios y, por lo tanto, al bajo poder adquisitivo . Los dueños de las fábricas redujeron la producción y despidieron al personal, lo que redujo aún más la demanda. A pesar de estas tendencias, los inversores continuaron comprando acciones en áreas de la economía donde la producción estaba disminuyendo y el desempleo estaba aumentando, por lo que el precio de compra de las acciones excedió en gran medida su valor real.

En septiembre de 1929, los accionistas más experimentados se dieron cuenta de que los precios no podían seguir subiendo y comenzaron a deshacerse de sus tenencias, lo que provocó que los valores de las acciones se estancaran y luego cayeran, animando a más personas a vender. A medida que los inversores entraron en pánico, las ventas se volvieron frenéticas. Después del Jueves Negro, los principales banqueros unieron fuerzas para comprar acciones a precios superiores al valor de mercado, una estrategia utilizada durante el Pánico de 1907. Esto alentó una breve recuperación antes del Martes Negro de la semana siguiente. Las medidas posteriores no lograron detener la caída, que continuó hasta el 8 de julio de 1932; para entonces, el mercado de valores había perdido aproximadamente el 90% de su valor anterior al colapso. El Congreso de los Estados Unidos respondió a los eventos aprobando la Ley Bancaria de 1933 , también conocida como Ley Glass-Steagall, que separó la banca comercial de la de inversión . En todo el mundo, las bolsas de valores introdujeron una práctica de suspender las operaciones cuando los precios caían rápidamente para limitar las ventas de pánico . Los académicos difieren sobre el efecto del colapso en la Gran Depresión: algunos sostienen que las fluctuaciones de precios fueron insuficientes por sí solas para provocar un colapso importante del sistema financiero, mientras que otros sostienen que los altibajos -y los demás problemas comerciales que afectaron a los EE. UU. al final de los "felices años veinte"- deberían interpretarse conjuntamente como una etapa en la serie de ciclos económicos que afectan a todas las economías capitalistas .

Los " locos años veinte ", la década posterior a la Primera Guerra Mundial que condujo a la crisis, [5] fue una época de riqueza y excesos. Basándose en el optimismo de la posguerra, los estadounidenses rurales migraron a las ciudades en grandes cantidades a lo largo de la década con la esperanza de encontrar una vida más próspera en la expansión cada vez mayor del sector industrial estadounidense. [6]

Los académicos creen que las disminuciones en la oferta monetaria causadas por las decisiones de la Reserva Federal tuvieron un efecto severamente contractivo en la producción. [7] A pesar del riesgo inherente de la especulación , se creía ampliamente que el mercado de valores seguiría subiendo para siempre. El 25 de marzo de 1929, después de que la Reserva Federal advirtiera sobre la especulación excesiva, se produjo una pequeña caída cuando los inversores comenzaron a vender acciones a un ritmo rápido, exponiendo la inestable base del mercado. [8] Dos días después, el banquero Charles E. Mitchell anunció que su empresa, el National City Bank , proporcionaría $ 25 millones en crédito para detener la caída del mercado. [8] La medida de Mitchell detuvo temporalmente la crisis financiera y el dinero a la vista disminuyó del 20 al 8 por ciento. [8] Sin embargo, la economía estadounidense mostró signos ominosos de problemas. [8] La producción de acero disminuyó, la construcción fue lenta, las ventas de automóviles cayeron y los consumidores estaban acumulando grandes deudas debido al crédito fácil. [8]

A pesar de todas las señales de advertencia económicas y de las caídas del mercado en marzo y mayo de 1929, las acciones reanudaron su avance en junio, y las ganancias continuaron casi sin cesar hasta principios de septiembre de 1929 (el promedio Dow Jones ganó más del 20% entre junio y septiembre). El mercado había estado en una racha de nueve años en la que el Promedio Industrial Dow Jones se multiplicó por diez, alcanzando un máximo de 381,17 el 3 de septiembre de 1929. [8] Poco antes del colapso, el economista Irving Fisher proclamó célebremente que "los precios de las acciones han alcanzado lo que parece una meseta permanentemente alta". [9] El optimismo y las ganancias financieras del gran mercado alcista se vieron sacudidos después de una predicción muy publicitada del 8 de septiembre del experto financiero Roger Babson de que "se avecina un colapso, y puede ser terrible". [10] [11] Por eso, la caída inicial de septiembre se denominó en la prensa "la caída de Babson". Ese fue el comienzo del Gran Colapso, pero hasta la fase severa del colapso en octubre, muchos inversores consideraron la "ruptura de Babson" de septiembre como una "corrección saludable" y una oportunidad de compra. [12]

El 20 de septiembre de 1929, el principal inversor británico Clarence Hatry y muchos de sus asociados fueron encarcelados por fraude y falsificación, lo que llevó a la suspensión de sus empresas. Esto puede haber debilitado la confianza de los estadounidenses en sus propias empresas, [13] aunque tuvo un impacto mínimo en la Bolsa de Valores de Londres. En los días previos al colapso, el mercado estaba severamente inestable. Los períodos de ventas y altos volúmenes se intercalaron con breves períodos de aumento de precios y recuperación. [ cita requerida ]

Las ventas se intensificaron a mediados de octubre. El 24 de octubre, el " Jueves Negro ", el mercado perdió el 11% de su valor en la campana de apertura debido a una negociación muy intensa. [ cita requerida ] El enorme volumen significó que el informe de precios en la cinta de cotización en las oficinas de corretaje de todo el país se retrasó varias horas, por lo que los inversores no tenían idea de a qué precio se negociaban la mayoría de las acciones. [ 14 ] Varios banqueros importantes de Wall Street se reunieron para encontrar una solución al pánico y el caos en el parqué. [ 15 ] La reunión incluyó a Thomas W. Lamont , director interino de Morgan Bank ; Albert Wiggin , director del Chase National Bank ; y Charles E. Mitchell, presidente del National City Bank de Nueva York . [ 16 ] Eligieron a Richard Whitney , vicepresidente de la Bolsa, para actuar en su nombre. [ cita requerida ]

Con los recursos financieros de los banqueros a su favor, Whitney hizo una oferta para comprar 25.000 acciones de US Steel a 205 dólares por acción, un precio muy por encima del mercado actual. [17] Mientras los operadores observaban, Whitney hizo ofertas similares sobre otras acciones de " primera línea ". La táctica era similar a la que había puesto fin al pánico de 1907 y había logrado detener la caída. El Promedio Industrial Dow Jones se recuperó, cerrando con una baja de sólo 6,38 puntos (2,09%) durante el día. [ cita requerida ]

El 28 de octubre, el " Lunes Negro ", [18] más inversores que se enfrentaban a llamadas de margen decidieron salir del mercado, y la caída continuó con una pérdida récord en el Dow para el día de 38,33 puntos, o 12,82%. [19]

El 29 de octubre de 1929, Wall Street sufrió un " martes negro ", cuando los inversores negociaron unos 16 millones de acciones en la Bolsa de Nueva York en un solo día. Se perdieron alrededor de 14.000 millones de dólares en valor bursátil, lo que acabó con miles de inversores. Las ventas de pánico alcanzaron su punto máximo, ya que algunas acciones no tenían compradores a ningún precio. [20] El Dow perdió 30,57 puntos adicionales, o 11,73%, para una caída total de 68,90 puntos, o 23,05% en dos días. [21] [22] [23] [24]

El 29 de octubre, William C. Durant se unió a miembros de la familia Rockefeller y otros gigantes financieros para comprar grandes cantidades de acciones y demostrar al público su confianza en el mercado, pero sus esfuerzos no lograron detener la gran caída de los precios. El enorme volumen de acciones negociadas ese día hizo que el ticker siguiera funcionando hasta aproximadamente las 7:45 pm [ cita requerida ]

Después de una recuperación de un día el 30 de octubre, cuando el Dow recuperó 28,40 puntos, o 12,34%, para cerrar en 258,47, el mercado continuó cayendo, llegando a un mínimo provisional el 13 de noviembre de 1929, con el Dow cerrando en 198,60. El mercado luego se recuperó durante varios meses, comenzando el 14 de noviembre, con el Dow ganando 18,59 puntos para cerrar en 217,28, y alcanzando un pico de cierre secundario ( rally de mercado bajista ) de 294,07 el 17 de abril de 1930. El Dow luego se embarcó en otra caída constante, mucho más larga, desde abril de 1930 hasta el 8 de julio de 1932, cuando cerró en 41,22, su nivel más bajo del siglo XX, concluyendo una pérdida del 89,2% para el índice en menos de tres años. [26] [27]

A partir del 15 de marzo de 1933 y durante el resto de la década de 1930, el Dow Jones comenzó a recuperar lentamente el terreno perdido. Los mayores aumentos porcentuales del Dow Jones se produjeron a principios y mediados de la década de 1930. A finales de 1937, el mercado bursátil sufrió una fuerte caída, pero los precios se mantuvieron muy por encima de los mínimos de 1932. El Dow Jones no volvió a su máximo de cierre del 3 de septiembre de 1929 durante 25 años, hasta el 23 de noviembre de 1954. [28] [29] [30]

En 1932, el Senado de los Estados Unidos creó la Comisión Pecora para estudiar las causas del colapso. [31] Al año siguiente, el Congreso de los Estados Unidos aprobó la Ley Glass-Steagall que ordenaba una separación entre los bancos comerciales , que toman depósitos y otorgan préstamos , y los bancos de inversión , que suscriben , emiten y distribuyen acciones , bonos y otros valores . [32]

Posteriormente, los mercados bursátiles de todo el mundo instituyeron medidas para suspender las operaciones en caso de caídas rápidas, alegando que las medidas evitarían esas ventas de pánico. Sin embargo, el desplome de un día del Lunes Negro , el 19 de octubre de 1987, cuando el Promedio Industrial Dow Jones cayó un 22,6%, así como el Lunes Negro del 16 de marzo de 2020 (-12,9%), fueron peores en términos porcentuales que cualquier día individual del desplome de 1929 (aunque la caída combinada del 25% del 28 y 29 de octubre de 1929 fue mayor que la del 19 de octubre de 1987 y sigue siendo la peor caída de dos días hasta el 7 de octubre de 2024 [actualizar]). [33]

El desplome siguió a un auge especulativo que se había afianzado a finales de los años 1920. Durante la segunda mitad de los años 1920, la producción de acero, la construcción de edificios, la facturación minorista, los automóviles matriculados e incluso los ingresos por ferrocarril avanzaron de récord en récord. Los beneficios netos combinados de 536 empresas manufactureras y comerciales mostraron un aumento, en los primeros seis meses de 1929, del 36,6% con respecto a 1928, un semestre récord. El hierro y el acero encabezaron la lista con ganancias duplicadas. [34] Estas cifras crearon un crescendo de especulación bursátil que llevó a cientos de miles de estadounidenses a invertir fuertemente en el mercado de valores. Mucha gente estaba pidiendo dinero prestado para comprar más acciones. En agosto de 1929, los corredores prestaban rutinariamente a los pequeños inversores más de dos tercios del valor nominal de las acciones que estaban comprando. Más de 8.500 millones de dólares estaban en préstamo, [35] más que toda la cantidad de moneda que circulaba en los Estados Unidos en ese momento. [36] [37]

El aumento de los precios de las acciones animó a más gente a invertir con la esperanza de que los precios de las acciones subieran aún más. La especulación, por tanto, alimentó más subidas y creó una burbuja económica . Debido a la compra de margen , los inversores corrían el riesgo de perder grandes sumas de dinero si el mercado bajaba o incluso si no avanzaba con la suficiente rapidez. La relación precio/beneficio medio de las acciones del S&P Composite era de 32,6 en septiembre de 1929, [38] claramente por encima de las normas históricas. [39] Según el economista John Kenneth Galbraith , la exuberancia también dio lugar a que un gran número de personas colocaran sus ahorros y dinero en productos de inversión apalancados como el "Blue Ridge Trust" y el "Shenandoah Trust" de Goldman Sachs , que también se desplomaron en 1929, lo que provocó pérdidas para los bancos de 475.000 millones de dólares en dólares de 2010 (663.680 millones de dólares en 2023). [40]

.jpg/440px-Portrait_of_Sir_George_Paish_(cropped).jpg)

Las buenas cosechas habían acumulado una masa de 250 millones de fanegas de trigo para ser "transferidas" cuando comenzó 1929. En mayo, también había una cosecha de trigo de invierno de 560 millones de fanegas lista para ser cosechada en el valle del Mississippi. El exceso de oferta causó una caída tal en los precios del trigo que los ingresos netos de los agricultores provenientes del trigo estuvieron amenazados de extinción. Los mercados de valores siempre son sensibles al estado futuro de los mercados de materias primas, [ cita requerida ] y la caída en Wall Street que Sir George Paish había predicho para mayo llegó a tiempo. En junio de 1929, la posición fue salvada por una grave sequía en las Dakotas y el oeste canadiense, así como por épocas de siembra desfavorables en Argentina y el este de Australia. El exceso de oferta ahora se necesitaba para llenar los vacíos en la producción mundial de trigo de 1929. De 97 centavos por fanega en mayo, el precio del trigo subió a $ 1,49 en julio. Cuando se vio que esa cifra haría que los agricultores estadounidenses obtuvieran más por su cosecha ese año que en 1928, las acciones subieron nuevamente. [41]

En agosto, el precio del trigo cayó mientras Francia e Italia se jactaban de una magnífica cosecha, y la situación en Australia mejoró. Esto hizo temblar a Wall Street y los precios de las acciones cayeron rápidamente, pero la noticia de que las acciones estaban baratas atrajo a una nueva oleada de "ciervos" (especuladores aficionados) e inversores. El Congreso votó a favor de un paquete de ayuda de 100 millones de dólares para los agricultores con la esperanza de estabilizar los precios del trigo, pero en octubre, el precio había caído a 1,31 dólares por bushel. [42]

Otros barómetros económicos importantes también se desaceleraron o incluso cayeron a mediados de 1929, incluidas las ventas de automóviles, las ventas de viviendas y la producción de acero. La caída de la producción industrial y de materias primas puede haber hecho mella incluso en la confianza en sí mismos de los estadounidenses, y el mercado de valores alcanzó un máximo el 3 de septiembre en 381,17 justo después del Día del Trabajo, y comenzó a tambalearse después de que Roger Babson publicara su profético pronóstico de "caída del mercado". A fines de septiembre, el mercado había caído un 10% desde el máximo (la "ruptura de Babson"). Las ventas se intensificaron a principios y mediados de octubre, con días de fuertes caídas interrumpidos por algunos días de alzas. Las ventas de pánico de proporciones masivas comenzaron la semana del 21 de octubre y se intensificaron y culminaron el 24 de octubre, el 28 de octubre y, especialmente, el 29 de octubre ("Martes Negro"). [43]

El presidente del Chase National Bank, Albert H. Wiggin , dijo en ese momento:

Estamos cosechando el fruto natural de la orgía de especulación en la que se han entregado millones de personas. Era inevitable, debido al tremendo aumento del número de accionistas en los últimos años, que el número de vendedores fuera mayor que nunca cuando el auge terminara y la venta sustituyera a la compra. [44] [45]

En conjunto, la caída de la bolsa de 1929 y la Gran Depresión formaron la mayor crisis financiera del siglo XX. [46] El pánico de octubre de 1929 llegó a servir como símbolo de la contracción económica que se apoderó del mundo durante la década siguiente. [47] Las caídas de los precios de las acciones el 24 y el 29 de octubre de 1929 fueron prácticamente instantáneas en todos los mercados financieros, excepto Japón. [48]

El desplome de Wall Street tuvo un gran impacto en la economía estadounidense y mundial, y ha sido fuente de intensos debates académicos históricos, económicos y políticos desde sus consecuencias hasta la actualidad. Algunas personas creían que los abusos de las empresas de servicios públicos contribuyeron al desplome de Wall Street de 1929 y a la Gran Depresión que le siguió. [49] Muchas personas culparon del desplome a los bancos comerciales que estaban demasiado ansiosos por poner en riesgo los depósitos en el mercado de valores. [50]

En 1930, 1.352 bancos tenían más de 853 millones de dólares en depósitos; en 1931, un año después, 2.294 bancos quebraron con casi 1.700 millones de dólares en depósitos. Muchas empresas quebraron (28.285 quiebras y una tasa diaria de 133 en 1931). [ cita requerida ]

El desplome de 1929 puso fin a los locos años veinte . [51] Como expresó tentativamente el historiador económico Charles P. Kindleberger , en 1929 no había un prestamista de última instancia efectivamente presente, lo cual, si hubiera existido y se hubiera ejercido adecuadamente, habría sido clave para acortar la desaceleración empresarial que normalmente sigue a las crisis financieras. [48] El desplome provocó consecuencias generalizadas y duraderas para los Estados Unidos. Los historiadores aún debaten si el desplome de 1929 desencadenó la Gran Depresión [52] o si simplemente coincidió con el estallido de una burbuja económica poco sólida inspirada en el crédito. Solo el 16% de los hogares estadounidenses invirtieron en el mercado de valores dentro de los Estados Unidos durante el período previo a esta depresión, lo que sugiere que el desplome tuvo un peso algo menor en su causa. [ cita requerida ]

Sin embargo, los efectos psicológicos de la crisis repercutieron en todo el país, ya que las empresas se dieron cuenta de las dificultades para conseguir inversiones en el mercado de capitales para nuevos proyectos y expansiones. La incertidumbre empresarial afecta naturalmente a la seguridad laboral de los empleados, y como el trabajador estadounidense (el consumidor) se enfrentaba a la incertidumbre con respecto a los ingresos, naturalmente la propensión a consumir disminuyó. La caída de los precios de las acciones provocó quiebras y graves dificultades macroeconómicas , incluida la contracción del crédito, el cierre de empresas, el despido de trabajadores, las quiebras de bancos, la disminución de la oferta monetaria y otros acontecimientos económicamente depresivos. [53]

El consiguiente aumento del desempleo masivo se considera un resultado del desplome, aunque éste no es en absoluto el único acontecimiento que contribuyó a la depresión. Se suele considerar que el desplome de Wall Street tuvo el mayor impacto en los acontecimientos que le siguieron y, por lo tanto, se considera en general que marcó el declive económico que dio inicio a la Gran Depresión. Sea cierto o no, las consecuencias fueron nefastas para casi todo el mundo. La mayoría de los expertos académicos coinciden en un aspecto del desplome: eliminó miles de millones de dólares de riqueza en un día, y esto deprimió inmediatamente la compra de los consumidores. [52]

El fracaso desencadenó una corrida mundial sobre los depósitos de oro de Estados Unidos (es decir, el dólar) y obligó a la Reserva Federal a subir las tasas de interés durante la crisis. Unos 4.000 bancos y otros prestamistas finalmente quebraron. Además, la regla del repunte , [54] que permitía las ventas en corto solo cuando el último repunte en el precio de una acción era positivo, se implementó después del colapso del mercado de 1929 para evitar que los vendedores en corto hicieran caer el precio de una acción en una incursión bajista . [55]

El desplome bursátil de octubre de 1929 condujo directamente a la Gran Depresión en Europa. Cuando las acciones se desplomaron en la Bolsa de Nueva York , el mundo lo notó de inmediato. Aunque los líderes financieros del Reino Unido, al igual que en los Estados Unidos, subestimaron enormemente la magnitud de la crisis que siguió, pronto se hizo evidente que las economías del mundo estaban más interconectadas que nunca. Los efectos de la perturbación del sistema global de financiación, comercio y producción y el posterior colapso de la economía estadounidense pronto se sintieron en toda Europa. [56]

En 1930 y 1931, en particular, los trabajadores desempleados se declararon en huelga, se manifestaron en público y tomaron otras medidas directas para llamar la atención del público sobre su difícil situación. En el Reino Unido, las protestas a menudo se centraron en la llamada prueba de medios , que el gobierno había instituido en 1931 para limitar la cantidad de pagos por desempleo que se hacían a individuos y familias. Para los trabajadores, la prueba de medios parecía una forma intrusiva e insensible de lidiar con la privación crónica e implacable causada por la crisis económica. Las huelgas fueron respondidas con fuerza, con la policía disolviendo las protestas, arrestando a los manifestantes y acusándolos de delitos relacionados con la violación del orden público. [56]

Existe un debate entre economistas e historiadores sobre el papel que desempeñó el desplome en los acontecimientos económicos, sociales y políticos posteriores. The Economist sostuvo en un artículo de 1998 que la Depresión no comenzó con el desplome de la Bolsa [57] , ni tampoco estaba claro en el momento del desplome que se estuviera iniciando una depresión. Se preguntaban: "¿Puede un desplome muy grave de la Bolsa producir un serio revés para la industria cuando la producción industrial se encuentra en su mayor parte en una condición sana y equilibrada?". Sostenían que debía haber algún revés, pero que todavía no había pruebas suficientes para demostrar que sería largo o que necesariamente produciría una depresión industrial generalizada [58] .

Sin embargo, The Economist también advirtió que era de esperar que se produjeran algunas quiebras bancarias y que algunos bancos podrían no haber tenido reservas para financiar empresas comerciales e industriales. Concluyó que la posición de los bancos era la clave de la situación, pero que no se podía prever lo que iba a suceder. [58]

En Una historia monetaria de los Estados Unidos , de Milton Friedman y Anna Schwartz , se sostiene que lo que hizo que la "gran contracción" fuera tan severa no fue la caída del ciclo económico, el proteccionismo o el desplome del mercado de valores de 1929 en sí mismos, sino el colapso del sistema bancario durante tres oleadas de pánico entre 1930 y 1933. [59]

El mercado bajista más brutal de todos los tiempos fue el desplome de Wall Street de 1929-1932, en el que los precios de las acciones cayeron un 89 por ciento.

A principios del siglo XX, la especulación bursátil estaba restringida a los profesionales, pero en la década de 1920 millones de "estadounidenses comunes" invirtieron en la Bolsa de Valores de Nueva York. En agosto de 1929, los corredores habían prestado a los pequeños inversores más de dos tercios del valor nominal de las acciones que estaban comprando con margen: más de 8.500 millones de dólares estaban en préstamo.