El pánico de 1907 , también conocido como el pánico bancario de 1907 o la crisis de Knickerbocker , [1] fue una crisis financiera que tuvo lugar en los Estados Unidos durante un período de tres semanas a partir de mediados de octubre, cuando la Bolsa de Valores de Nueva York cayó repentinamente casi el 50% desde su pico del año anterior. El pánico se produjo durante una época de recesión económica , y hubo numerosas corridas que afectaron a los bancos y las compañías fiduciarias . El pánico de 1907 finalmente se extendió por todo el país cuando muchos bancos y empresas estatales y locales se declararon en quiebra . Las principales causas de la corrida incluyeron una retracción de la liquidez del mercado por parte de varios bancos de la ciudad de Nueva York y una pérdida de confianza entre los depositantes , exacerbada por las apuestas paralelas no reguladas en las casas de apuestas . [2]

El pánico se desencadenó por el intento fallido en octubre de 1907 de acaparar el mercado de acciones de la United Copper Company . Cuando la oferta fracasó, los bancos que habían prestado dinero al plan de acaparamiento sufrieron corridas que luego se extendieron a los bancos y fideicomisos afiliados, lo que llevó una semana después a la caída de la Knickerbocker Trust Company , el tercer fideicomiso más grande de la ciudad de Nueva York. El colapso de la Knickerbocker extendió el miedo por todos los fideicomisos de la ciudad a medida que los bancos regionales retiraban reservas de los bancos de la ciudad de Nueva York. El pánico luego se extendió por todo el país a medida que un gran número de personas retiraban depósitos de sus bancos regionales, lo que provocó la octava caída más grande en la historia del mercado de valores de EE. UU. [3]

El pánico podría haberse profundizado de no ser por la intervención del financista JP Morgan , [4] que prometió grandes sumas de su propio dinero y convenció a otros banqueros de Nueva York para que hicieran lo mismo para apuntalar el sistema bancario . Eso puso de relieve las limitaciones del sistema del Tesoro Independiente de los EE. UU., que administraba la oferta monetaria de la nación pero no podía inyectar suficiente liquidez al mercado. Para noviembre, el contagio financiero había terminado en gran medida, solo para ser reemplazado por una nueva crisis debido al fuerte endeudamiento de una gran firma de corretaje que usaba las acciones de Tennessee Coal, Iron and Railroad Company (TC&I) como garantía . El colapso del precio de las acciones de TC&I se evitó mediante una adquisición de emergencia por parte de US Steel Corporation de Morgan , una medida aprobada por el presidente Theodore Roosevelt , que se oponía a los monopolios . Al año siguiente, el senador Nelson W. Aldrich , un republicano líder, estableció y presidió una comisión para investigar la crisis y proponer soluciones futuras, lo que llevó a la creación del Sistema de la Reserva Federal . [5] [6]

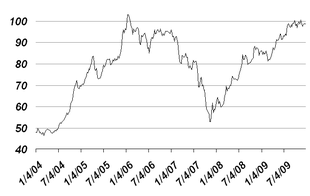

Cuando el presidente de los Estados Unidos, Andrew Jackson, permitió que expirara el estatuto del Segundo Banco de los Estados Unidos en 1836, Estados Unidos no tenía ningún tipo de banco central y la oferta monetaria en la ciudad de Nueva York fluctuaba con el ciclo agrícola anual del país. Cada otoño, el dinero salía de la ciudad a medida que se compraban las cosechas y, en un esfuerzo por atraer dinero de vuelta, se aumentaban las tasas de interés . Los inversores extranjeros enviaban entonces su dinero a Nueva York para aprovechar las tasas más altas. [7] Desde el máximo de 103 puntos del Promedio Industrial Dow Jones de enero de 1906 , el mercado comenzó una modesta corrección que continuaría durante todo el año. El terremoto de abril de 1906 que devastó San Francisco contribuyó a la inestabilidad del mercado, lo que provocó una avalancha aún mayor de dinero de Nueva York a San Francisco para ayudar a la reconstrucción. [8] [9] A fines de 1906 se produjo una nueva tensión en la oferta monetaria, cuando el Banco de Inglaterra aumentó sus tasas de interés, en parte como respuesta a que las compañías de seguros del Reino Unido pagaban tanto a los asegurados estadounidenses, y quedaron más fondos en Londres de lo esperado. [10] Desde su pico en enero, los precios de las acciones cayeron un 18% en julio de 1906. A fines de septiembre, las acciones habían recuperado aproximadamente la mitad de sus pérdidas.

La Ley Hepburn , que dio a la Comisión de Comercio Interestatal (ICC) el poder de fijar las tarifas máximas de los ferrocarriles, se convirtió en ley en julio de 1906. [11] Esto depreció el valor de los títulos de los ferrocarriles. [12] Entre septiembre de 1906 y marzo de 1907, el mercado de valores se deslizó, perdiendo el 7,7% de su capitalización . [13] Entre el 9 y el 26 de marzo, las acciones cayeron un 9,8% más. [14] (A este colapso de marzo a veces se lo conoce como "pánico del hombre rico"). [15] La economía se mantuvo volátil durante el verano. Una serie de shocks afectaron al sistema: las acciones de Union Pacific —una de las acciones más comunes utilizadas como garantía— cayeron 50 puntos; ese junio fracasó una oferta de bonos de la ciudad de Nueva York ; en julio se derrumbó el mercado del cobre ; en agosto, la Standard Oil Company fue multada con 29 millones de dólares por violaciones antimonopolio . [15] En los primeros nueve meses de 1907, las existencias bajaron un 24,4%. [16]

El 27 de julio, The Commercial & Financial Chronicle señaló que "el mercado sigue inestable... apenas se evidencian estos signos de nueva vida, algo así como una sugerencia de una nueva salida de oro a París hace temblar a todo el mundo, y la ganancia en valores y esperanzas desaparece". [17] Varias corridas bancarias ocurrieron fuera de los EE. UU. en 1907: en Egipto en abril y mayo; en Japón en mayo y junio; en Alemania y Chile a principios de octubre. [11] La temporada de otoño siempre fue un momento vulnerable para el sistema bancario: combinado con el agitado mercado de valores, incluso un pequeño shock podía tener graves repercusiones. [10]

El pánico de 1907 comenzó con un plan de manipulación de acciones para acaparar el mercado en la United Copper Company de F. Augustus Heinze . Heinze había hecho una fortuna como magnate del cobre en Butte, Montana . En 1906 se mudó a la ciudad de Nueva York, donde formó una estrecha relación con el notorio banquero de Wall Street Charles W. Morse . Morse había acaparado con éxito el mercado de hielo de la ciudad de Nueva York , y junto con Heinze obtuvieron el control de muchos bancos: la pareja sirvió en las juntas directivas de al menos seis bancos nacionales , diez bancos estatales , cinco compañías fiduciarias y cuatro compañías de seguros . [19]

El hermano de Augustus, Otto, ideó el plan para acorralar a United Copper, creyendo que la familia Heinze ya controlaba la mayoría de la empresa. También creía que una cantidad significativa de acciones de los Heinze habían sido prestadas y vendidas en corto por especuladores que apostaban a que el precio de las acciones caería y que así podrían recomprar las acciones prestadas a bajo precio, embolsándose la diferencia. Otto propuso un short squeeze , en el que los Heinze comprarían agresivamente tantas acciones restantes como fuera posible y luego obligarían a los vendedores en corto a pagar por sus acciones prestadas. La compra agresiva haría subir el precio de las acciones y, al no poder encontrar acciones en otro lugar, los vendedores en corto no tendrían más opción que recurrir a los Heinze, quienes entonces podrían fijar su precio. [20]

Para financiar el plan, Otto, Augustus y Charles Morse se reunieron con Charles T. Barney , presidente del tercer fideicomiso más grande de la ciudad, la Knickerbocker Trust Company . Barney había proporcionado financiación para planes anteriores de Morse. Morse, sin embargo, advirtió a Otto que para intentar la extorsión, Otto necesitaba mucho más dinero del que tenía Barney, y Barney se negó a proporcionar financiación. [21] Otto decidió intentar la extorsión de todos modos. El lunes 14 de octubre, comenzó a comprar agresivamente acciones de United Copper, que subieron en un día de $ 39 a $ 52 por acción. El martes (15 de octubre), emitió el llamado a los vendedores en corto para que devolvieran las acciones prestadas. El precio de la acción subió a casi $ 60, pero los vendedores en corto pudieron encontrar muchas acciones de United Copper de fuentes distintas a los Heinze. Otto había leído mal el mercado y el precio de las acciones de United Copper comenzó a colapsar. [22]

El martes, las acciones cerraron a 30 dólares y el miércoles 16 de octubre cayeron a 10 dólares. Otto Heinze estaba arruinado. Las acciones de United Copper se negociaban fuera del salón de la Bolsa de Nueva York , literalmente un mercado al aire libre "en la acera" (este mercado de la acera se convertiría más tarde en la Bolsa de Valores de Estados Unidos ). Después del desplome, The Wall Street Journal informó: "Nunca ha habido escenas tan salvajes en la acera, así dicen los veteranos más antiguos del mercado al aire libre". [23]

El fracaso de la empresa dejó a Otto sin poder cumplir con sus obligaciones y envió a su casa de bolsa, Gross & Kleeberg, a la quiebra. El jueves 17 de octubre, la Bolsa de Valores de Nueva York suspendió los privilegios comerciales de Otto. Como resultado del colapso de United Copper, el State Savings Bank de Butte Montana (propiedad de F. Augustus Heinze) anunció su insolvencia. El banco de Montana había mantenido acciones de United Copper como garantía de algunos de sus préstamos y había sido un banco corresponsal del Mercantile National Bank en la ciudad de Nueva York, del que F. Augustus Heinze era entonces presidente.

La asociación de F. Augustus Heinze con el banco y el insolvente State Savings Bank resultó demasiado para que la junta directiva del Mercantile la aceptara. Aunque lo obligaron a dimitir antes de la hora del almuerzo, [24] para entonces ya era demasiado tarde. Cuando se difundió la noticia del colapso, los depositantes se apresuraron en masa a retirar dinero del Mercantile National Bank. El Mercantile tenía suficiente capital para soportar unos días de retiros, pero los depositantes comenzaron a sacar efectivo de los bancos del socio de los Heinze, Charles W. Morse. Se produjeron corridas en el National Bank of North America de Morse y en el New Amsterdam National. Temeroso del impacto que las reputaciones manchadas de Augustus Heinze y Morse podrían tener en el sistema bancario, la Cámara de Compensación de Nueva York (un consorcio de los bancos de la ciudad) obligó a Morse y Heinze a renunciar a todos sus intereses bancarios. [25] Para el fin de semana posterior al fracaso del banco, todavía no había pánico sistémico. Los fondos fueron retirados de los bancos asociados a Heinze y depositados únicamente en otros bancos de la ciudad. [26]

Una semana después, muchas bolsas regionales de valores de todo el país cerraron o limitaron sus operaciones. Por ejemplo, la bolsa de valores de la ciudad de Pittsburgh cerró durante tres meses a partir del 23 de octubre de 1907. [27]

A principios del siglo XX, las compañías fiduciarias estaban en auge; en la década anterior a 1907, sus activos habían crecido un 244%. Durante el mismo período, los activos de los bancos nacionales crecieron un 97%, mientras que los bancos estatales de Nueva York aumentaron un 82%. [28] Los líderes de los fideicomisos de alto vuelo eran principalmente miembros destacados de los círculos financieros y sociales de Nueva York. Uno de los más respetados era Charles T. Barney , cuyo difunto suegro William Collins Whitney era un famoso financiero. La Knickerbocker Trust Company de Barney era el tercer fideicomiso más grande de Nueva York. [29]

Debido a su anterior relación con Charles W. Morse y F. Augustus Heinze, el lunes 21 de octubre, la junta directiva del Knickerbocker pidió la dimisión de Barney (es posible que los depositantes hayan empezado a retirar depósitos del Knickerbocker el 18 de octubre, lo que desencadenó la preocupación). [26] Ese día, el National Bank of Commerce , donde JP Morgan era un factor dominante, anunció que no actuaría como cámara de compensación para el Knickerbocker. El 22 de octubre, el Knickerbocker se enfrentó a una clásica corrida bancaria. Desde la apertura del banco, la multitud creció. Como informó The New York Times , "tan pronto como un depositante salía del lugar, diez personas y más venían pidiendo su dinero [y se pidió a la policía] que enviara algunos hombres para mantener el orden". [30] Se descargaron rápidamente dos furgonetas llenas de billetes, pero ni siquiera esto logró calmar a los depositantes presas del pánico. Los directores y otros funcionarios del Trust se abrieron paso entre la multitud, asegurándoles que todos recibirían su pago. [31] En menos de tres horas, el Knickerbocker retiró ocho millones de dólares. Poco después del mediodía, se vio obligado a suspender sus operaciones. [26]

A medida que se difundía la noticia, otros bancos y sociedades fiduciarias se mostraban reacios a prestar dinero. Los tipos de interés de los préstamos a los corredores de bolsa se dispararon hasta el 70% y, como los corredores no podían conseguir dinero, los precios de las acciones cayeron a un mínimo no visto desde diciembre de 1900. [32] El pánico se extendió rápidamente a otros dos grandes fideicomisos, Trust Company of America y Lincoln Trust Company. El jueves 24 de octubre, una cadena de quiebras cubría la calle: Twelfth Ward Bank, Empire City Savings Bank, Hamilton Bank of New York, First National Bank of Brooklyn, International Trust Company of New York, Williamsburg Trust Company of Brooklyn, Borough Bank of Brooklyn, Jenkins Trust Company of Brooklyn y Union Trust Company of Providence. [33]

Cuando el caos empezó a sacudir la confianza de los bancos de Nueva York, el banquero más famoso de la ciudad estaba fuera de la ciudad. JP Morgan , el presidente epónimo de JP Morgan & Co. , asistía a una convención de la iglesia en Richmond, Virginia . Morgan no solo era el banquero más rico y mejor conectado de la ciudad, sino que tenía experiencia con otras crisis financieras similares: había ayudado a rescatar al Tesoro de los EE. UU. durante el Pánico de 1893. A medida que se acumulaban las noticias de la crisis, Morgan regresó a Wall Street desde su convención a última hora de la noche del sábado 19 de octubre. A la mañana siguiente, la biblioteca de la casa de piedra rojiza de Morgan en Madison Avenue y 36th St. se había convertido en una puerta giratoria de presidentes de bancos y compañías fiduciarias de la ciudad de Nueva York que llegaban para compartir información sobre (y buscar ayuda para sobrevivir) la crisis inminente. [34] [35]

Morgan y sus asociados examinaron los libros contables del Knickerbocker Trust y decidieron que era insolvente, por lo que no intervinieron para detener la fuga de capitales. Sin embargo, su quiebra desencadenó fugas de capitales incluso en fideicomisos en buena forma, lo que llevó a Morgan a hacerse cargo de la operación de rescate. En la tarde del martes 22 de octubre, el presidente de la Trust Company of America pidió ayuda a Morgan. Esa noche, Morgan se reunió con George F. Baker , presidente del First National Bank, James Stillman del National City Bank de Nueva York (el antecesor del Citibank ) y el secretario del Tesoro de los Estados Unidos , George B. Cortelyou . Cortelyou dijo que estaba dispuesto a depositar dinero del gobierno en los bancos para ayudar a apuntalar sus depósitos. Después de que una auditoría nocturna de la Trust Company of America demostrara que la institución era sólida, el miércoles por la tarde Morgan declaró: "Este es el lugar para detener el problema, entonces". [36]

Cuando comenzó una corrida bancaria en la Trust Company of America, Morgan trabajó con Stillman y Baker para liquidar los activos de la compañía y permitir que el banco pagara a los depositantes. El banco sobrevivió hasta el cierre de operaciones, pero Morgan sabía que se necesitaría dinero adicional para mantenerlo solvente hasta el día siguiente. Esa noche reunió a los presidentes de las otras compañías fiduciarias y los mantuvo en una reunión hasta la medianoche, cuando acordaron proporcionar préstamos de $8,25 millones para permitir que la Trust Company of America permaneciera abierta al día siguiente. [37] El jueves por la mañana, Cortelyou depositó alrededor de $25 millones en varios bancos de Nueva York. [38] John D. Rockefeller , el hombre más rico de los Estados Unidos, depositó otros $10 millones en el National City Bank de Stillman. [38] El depósito masivo de Rockefeller dejó al National City Bank con las reservas más profundas de cualquier banco de la ciudad. Para infundir confianza pública, Rockefeller telefoneó a Melville Stone , el gerente de Associated Press , y le dijo que comprometería la mitad de su riqueza para mantener el crédito estadounidense. [39]

A pesar de la inyección de efectivo, los bancos de Nueva York se mostraron reacios a realizar los préstamos a corto plazo que solían proporcionar para facilitar las transacciones bursátiles diarias. Los precios en la bolsa comenzaron a desplomarse , debido a la falta de fondos para financiar las compras. A la 1:30 p. m. del jueves 24 de octubre, Ransom Thomas , el presidente de la Bolsa de Valores de Nueva York , corrió a las oficinas de Morgan para decirle que tendría que cerrar la bolsa antes de tiempo. Morgan fue enfático en que un cierre temprano de la bolsa sería catastrófico. [40] [41]

Morgan convocó a los presidentes de los bancos de la ciudad a su despacho. Comenzaron a llegar a las 14 horas; Morgan les informó de que hasta 50 casas de bolsa quebrarían a menos que se reunieran 25 millones de dólares en 10 minutos. A las 14:16 horas, 14 presidentes de bancos habían prometido 23,6 millones de dólares para mantener a flote la bolsa. El dinero llegó al mercado a las 14:30 horas, a tiempo para terminar las operaciones del día, y para el cierre del mercado a las 15 horas, se habían prestado 19 millones de dólares. Se evitó el desastre. Morgan normalmente evitaba a la prensa, pero al salir de su despacho esa noche hizo una declaración a los periodistas: "Si la gente mantiene su dinero en los bancos, todo irá bien". [42]

El viernes, sin embargo, volvió a reinar el pánico en la Bolsa. Morgan volvió a hablar con los presidentes de los bancos, pero esta vez sólo pudo convencerlos de que aportaran 9,7 millones de dólares. Para que este dinero mantuviera abierta la Bolsa, Morgan decidió que no podía utilizarse para ventas con margen . El volumen de operaciones del viernes fue dos tercios del del jueves. Los mercados volvieron a llegar a la campana de cierre por poco. [43]

Morgan, Stillman, Baker y los demás banqueros de la ciudad no pudieron reunir dinero indefinidamente. Incluso el Tesoro de los Estados Unidos estaba escaso de fondos. Era necesario restablecer la confianza pública, y el viernes por la noche los banqueros formaron dos comités: uno para persuadir al clero de que calmara a sus congregaciones el domingo, y otro para explicar a la prensa los diversos aspectos del paquete de rescate financiero. El banquero más famoso de Europa, Lord Rothschild , envió un mensaje de su "admiración y respeto" por Morgan. [44] En un intento de ganarse la confianza, el Secretario del Tesoro Cortelyou aceptó que si regresaba a Washington enviaría una señal a Wall Street de que lo peor había pasado. [45] [46]

Para asegurar un flujo libre de fondos el lunes, la Cámara de Compensación de Nueva York emitió 100 millones de dólares en certificados de préstamos para ser intercambiados entre bancos para liquidar saldos, permitiéndoles retener reservas de efectivo para los depositantes. [47] Tranquilizados tanto por el clero como por los periódicos, y con los balances bancarios repletos de efectivo, una sensación de orden regresó a Nueva York ese lunes. [48]

Sin que Wall Street lo supiera, se estaba evitando una nueva crisis en el fondo. El domingo, el socio de Morgan, George Perkins , fue informado de que la ciudad de Nueva York necesitaba al menos 20 millones de dólares antes del 1 de noviembre o se declararía en quiebra. La ciudad intentó recaudar dinero mediante una emisión de bonos estándar, pero no logró reunir suficiente financiación. El lunes y el martes, el alcalde de Nueva York, George McClellan, se acercó a Morgan en busca de ayuda. En un esfuerzo por evitar la desastrosa señal que enviaría una quiebra de la ciudad de Nueva York, Morgan contrató la compra de 30 millones de dólares en bonos de la ciudad. [49] [46]

Aunque la calma se había restablecido en gran medida en Nueva York el sábado 2 de noviembre, otra crisis se avecinaba. Una de las mayores firmas de corretaje de la bolsa, Moore & Schley, estaba muy endeudada y en peligro de quiebra. La firma había tomado muchos préstamos, utilizando acciones de la Tennessee Coal, Iron and Railroad Company (TC&I) como garantía. Con el valor de las acciones, que apenas se negociaban, bajo presión, muchos bancos probablemente reclamarían los préstamos de Moore & Schley el lunes y obligarían a una liquidación en masa de las acciones de la firma. Si eso ocurriera, las acciones de TC&I se desplomarían, devastando a Moore y Schley y provocando más pánico en el mercado. [50]

Para evitar el colapso de Moore & Schley, Morgan convocó una conferencia de emergencia en su biblioteca el sábado por la mañana. Se hizo una propuesta de que la US Steel Corporation , una empresa que Morgan había ayudado a formar mediante la fusión de las empresas siderúrgicas de Andrew Carnegie y Elbert Gary , adquiriera TC&I. Esto salvaría efectivamente a Moore & Schley y evitaría la crisis. Los ejecutivos y la junta directiva de US Steel estudiaron la situación y ofrecieron prestarle a Moore & Schley 5 millones de dólares o comprar TC&I por 90 dólares por acción. A las 7 p. m. no se había llegado a un acuerdo y la reunión se levantó. [51]

Para entonces, Morgan se vio arrastrado a otra situación. Existía una profunda preocupación por la posibilidad de que la Trust Company of America y el Lincoln Trust no pudieran abrir el lunes debido a las continuas corridas de los depositantes. El sábado por la noche, entre 40 y 50 banqueros se reunieron en la biblioteca para hablar de la crisis; los presidentes de los bancos de compensación estaban en la sala Este y los ejecutivos de las compañías fiduciarias en la sala Oeste. Morgan y los que se ocupaban de la situación de Moore & Schley se trasladaron a la oficina del bibliotecario. Allí, Morgan dijo a sus consejeros que estaría de acuerdo en ayudar a apuntalar a Moore & Schley sólo si las compañías fiduciarias trabajaban juntas para rescatar a sus hermanas más débiles. [52] La discusión entre los banqueros continuó hasta bien entrada la noche del sábado, pero sin mucho progreso. Alrededor de la medianoche, JP Morgan informó a un líder de los presidentes de las compañías fiduciarias que mantener a flote a Moore & Schley requeriría 25 millones de dólares, y que no comprometería esos fondos a menos que los problemas con las compañías fiduciarias también pudieran resolverse. Los ejecutivos de las compañías fiduciarias entendieron que no recibirían más ayuda de Morgan; tendrían que financiar cualquier rescate de las dos compañías fiduciarias en dificultades.

A las 3 de la madrugada, unos 120 funcionarios de bancos y compañías fiduciarias se reunieron para escuchar un informe completo sobre la situación de las compañías fiduciarias en crisis. Mientras que la Trust Company of America apenas era solvente, la Lincoln Trust Company probablemente tenía un millón de dólares menos de lo que necesitaba para cubrir las cuentas de los depositantes. Mientras se desarrollaba la discusión, los banqueros se dieron cuenta de que Morgan los había encerrado en la biblioteca y se había guardado la llave para forzar una solución, [53] el tipo de táctica de mano dura que se sabía que había utilizado en el pasado. [54] Morgan entró entonces en las conversaciones y aconsejó a las compañías fiduciarias que debían conceder un préstamo de 25 millones de dólares para salvar a las instituciones más débiles. Los presidentes de los fideicomisos seguían reacios a actuar, pero Morgan les informó de que si no lo hacían, ello conduciría a un colapso total del sistema bancario. Mediante su considerable influencia, alrededor de las 4:45 de la mañana convenció al líder no oficial de las compañías fiduciarias para que firmara el acuerdo, y el resto de los banqueros lo siguieron. [54] Tras recibir estos compromisos, Morgan permitió que los banqueros se fueran a casa. [55]

El domingo por la tarde y hasta la noche, Morgan, Perkins, Baker y Stillman, junto con Gary y Henry Clay Frick de US Steel , trabajaron en la biblioteca para finalizar el acuerdo para que US Steel comprara TC&I y el domingo por la noche tenían un plan para la adquisición. Pero quedaba un obstáculo: el presidente Theodore Roosevelt , que luchaba contra los monopolios y que había hecho de la disolución de los monopolios una de las prioridades de su presidencia. [56]

Frick y Gary viajaron en tren durante la noche a la Casa Blanca para implorar a Roosevelt que dejara de lado la aplicación de la Ley Antimonopolio Sherman y permitiera, antes de la apertura del mercado, que una empresa que ya poseía una participación del 60% del mercado del acero hiciera una gran adquisición. La secretaria de Roosevelt se negó a recibirlos, pero Frick y Gary convencieron a James Rudolph Garfield , el secretario del Interior , para que pasara por alto al secretario y organizara una reunión con el presidente. Con menos de una hora antes de la apertura de la Bolsa de Valores, Roosevelt y el secretario de Estado Elihu Root comenzaron a revisar la adquisición propuesta y a evaluar el colapso que probablemente se produciría si la fusión no se aprobaba. [57] [58] Roosevelt cedió; más tarde recordó de la reunión: "Fue necesario que yo decidiera el instante antes de la apertura de la Bolsa de Valores, porque la situación en Nueva York era tal que cualquier hora podía ser vital. No creo que nadie pudiera criticarme con justicia por decir que no tendría ganas de oponerme a la compra en esas circunstancias". [57] Cuando las noticias llegaron a Nueva York, la confianza se disparó. El Commercial & Financial Chronicle informó que "el alivio proporcionado por esta transacción fue instantáneo y de gran alcance". [59] La crisis final del pánico se había evitado. [60]

El pánico de 1907 se produjo durante una larga contracción económica , medida por la Oficina Nacional de Investigación Económica como ocurrida entre mayo de 1907 y junio de 1908. [61] [62] La contracción interrelacionada, el pánico bancario y la caída del mercado de valores dieron lugar a una perturbación económica significativa. La producción industrial cayó más que después de cualquier corrida bancaria anterior, y 1907 vio el segundo volumen más alto de quiebras hasta esa fecha. La producción cayó un 11% y las importaciones un 26%, mientras que el desempleo aumentó al 8% desde menos del 3%. La inmigración se redujo a 750.000 personas en 1909, desde 1,2 millones dos años antes. [63]

Desde el final de la Guerra Civil , Estados Unidos había experimentado pánicos de diversa gravedad. Los economistas Charles Calomiris y Gary Gorton califican los peores pánicos como aquellos que llevaron a suspensiones bancarias generalizadas: los pánicos de 1873 , 1893 y 1907, y una suspensión en 1914. Las suspensiones generalizadas se evitaron mediante acciones coordinadas durante los pánicos de 1884 y 1890. Una crisis bancaria en 1896 , en la que se percibió la necesidad de coordinación, también se clasifica a veces como pánico. [62]

La frecuencia de las crisis y la gravedad del pánico de 1907 aumentaron la preocupación sobre el papel descomunal de JP Morgan y renovaron el impulso hacia un debate nacional sobre la reforma. [64] En mayo de 1908, el Congreso aprobó la Ley Aldrich-Vreeland , que estableció la Comisión Monetaria Nacional para investigar el pánico y proponer una legislación para regular la banca. [65]

Una diferencia significativa entre los sistemas bancarios europeo y estadounidense era la ausencia de un banco central en Estados Unidos. Los estados europeos podían ampliar la oferta de dinero durante períodos de bajas reservas de efectivo. La creencia de que la economía estadounidense era vulnerable sin un banco central no era nueva. A principios de 1907, el banquero Jacob Schiff de Kuhn, Loeb & Co. advirtió en un discurso ante la Cámara de Comercio de Nueva York que "a menos que tengamos un banco central con un control adecuado de los recursos crediticios, este país va a sufrir el pánico monetario más severo y de mayor alcance de su historia". [66]

En 1908: Frank A. Vanderlip encabezó una delegación empresarial estadounidense a Japón para reunirse con líderes financieros japoneses, entre ellos Taka Kawada, Shibusawa Eiichi y su hijo Shibusawa Masao, también miembros fundadores de Mitsui & Co. , Takuma Dan y Takamine Mitsui con el objetivo de aliarse con Japón para resolver el pánico de 1907 y el inestable mercado de valores estadounidense. [67]

Aldrich convocó una conferencia secreta con varios de los principales financieros del país en el Jekyll Island Club , frente a la costa de Georgia , para discutir la política monetaria y el sistema bancario en noviembre de 1910. Aldrich y AP Andrew (secretario adjunto del Departamento del Tesoro), Paul Warburg (en representación de Kuhn, Loeb & Co.), Frank A. Vanderlip (sucesor de James Stillman como presidente del National City Bank de Nueva York), Henry P. Davison (socio principal de JP Morgan Company), Charles D. Norton (presidente del First National Bank de Nueva York dominado por Morgan) y Benjamin Strong (en representación de JP Morgan), elaboraron un diseño para un "Banco de la Reserva Nacional". [68]

El informe final de la Comisión Monetaria Nacional se publicó el 11 de enero de 1911. Durante casi dos años los legisladores debatieron la propuesta, y no fue hasta el 23 de diciembre de 1913 que el Congreso aprobó la Ley de la Reserva Federal . El presidente Woodrow Wilson firmó la legislación inmediatamente, y la legislación fue promulgada el mismo día, creando el Sistema de la Reserva Federal . [69] Charles Hamlin se convirtió en el primer presidente de la Fed, y nada menos que el adjunto de Morgan, Benjamin Strong, se convirtió en presidente del Banco de la Reserva Federal de Nueva York , el banco regional más importante, con un asiento permanente en el Comité Federal de Mercado Abierto . [69]

Aunque Morgan fue visto por un tiempo como un héroe, los temores generalizados sobre la plutocracia y la concentración de la riqueza pronto erosionaron esta visión. El banco de Morgan había sobrevivido, pero las compañías fiduciarias que eran un rival creciente de los bancos tradicionales resultaron gravemente dañadas. Algunos analistas creían que el pánico había sido diseñado para dañar la confianza en las compañías fiduciarias para que los bancos se beneficiaran. [70] [71] Otros creían que Morgan se aprovechó del pánico para permitir que su compañía US Steel adquiriera TC&I. [72] Aunque Morgan perdió 21 millones de dólares en el pánico, y la importancia del papel que desempeñó para evitar un desastre peor es indiscutible, también se convirtió en el foco de un intenso escrutinio y crítica. [58] [73] [74]

El presidente del Comité de Banca y Moneda de la Cámara de Representantes , el representante Arsène Pujo ( demócrata por el distrito 7 de La. ), convocó un comité especial para investigar un "trust de dinero", el monopolio de facto de Morgan y otros banqueros más poderosos de Nueva York. El comité emitió un informe mordaz sobre el negocio bancario y descubrió que los ejecutivos de JP Morgan & Co. también formaban parte de los consejos de administración de 112 corporaciones con una capitalización de mercado de 22.500 millones de dólares (la capitalización total de la Bolsa de Valores de Nueva York se estimaba entonces en 26.500 millones de dólares). [75]

A pesar de su mala salud, JP Morgan testificó ante el Comité Pujo y enfrentó varios días de interrogatorio por parte de Samuel Untermyer . El famoso intercambio de Untermyer y Morgan sobre la naturaleza fundamentalmente psicológica de la banca (que es una industria basada en la confianza) se cita a menudo en artículos de negocios: [76] [77]

Untermyer: ¿El crédito comercial no se basa fundamentalmente en el dinero o en la propiedad?

Morgan: No, señor. Lo primero es el carácter.

Untermyer: ¿Antes que el dinero o la propiedad?

Morgan: Antes que el dinero o cualquier otra cosa. El dinero no puede comprarlo… un hombre en quien no confío no podría obtener dinero de mí por todos los bonos de la cristiandad. [76]

Los asociados de Morgan culparon a las audiencias de su continuo deterioro físico. Enfermó en febrero y murió el 31 de marzo de 1913, nueve meses antes de que la Reserva Federal reemplazara oficialmente al "fideicomiso del dinero" como prestamista de última instancia . [76]