.jpg/440px-Wells_Fargo_stagecoach_(4204724535).jpg)

.jpg/440px-Wells_Fargo_(6079160244).jpg)

_(30_Hudson_Yards).jpg/440px-Hudson_Yards_from_Hudson_Commons_(95131p)_(30_Hudson_Yards).jpg)

Wells Fargo & Company es una empresa multinacional estadounidense de servicios financieros con una importante presencia global. [11] [8] La compañía opera en 35 países y atiende a más de 70 millones de clientes en todo el mundo. [8] Es una institución financiera de importancia sistémica según la Junta de Estabilidad Financiera , y se considera uno de los " cuatro grandes bancos " de los Estados Unidos, junto con JPMorgan Chase , Bank of America y Citigroup . [12]

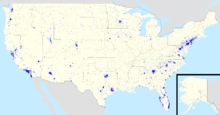

La subsidiaria principal de la compañía es Wells Fargo Bank, NA , un banco nacional que designa su sitio de Sioux Falls, Dakota del Sur , como su oficina principal (y por lo tanto es tratado por la mayoría de los tribunales federales de EE. UU. como ciudadano de Dakota del Sur). [1] Es el cuarto banco más grande de los Estados Unidos por activos totales y también es uno de los más grandes según la clasificación de depósitos bancarios y capitalización de mercado . Tiene 8050 sucursales y 13 000 cajeros automáticos [8] y 2000 sucursales hipotecarias independientes. Es el segundo originador de hipotecas minoristas más grande de los Estados Unidos, originando uno de cada cuatro préstamos hipotecarios [13] y brinda servicios de $ 1.8 billones en hipotecas de vivienda, una de las carteras de servicios más grandes de los EE. UU. [8] Es una de las marcas bancarias más valiosas. [14] [15] Wells Fargo ocupa el puesto 47 en la lista Fortune 500 de las empresas más grandes de los EE. UU. [16]

Además de la banca, la empresa ofrece financiación de equipos a través de filiales como Wells Fargo Rail y proporciona servicios de gestión de inversiones y corretaje de bolsa . Una parte clave de la estrategia comercial de Wells Fargo es la venta cruzada , la práctica de alentar a los clientes existentes a comprar servicios bancarios adicionales. [17] [18] [19] [20] Esto condujo al escándalo de venta cruzada de Wells Fargo .

Wells Fargo tiene oficinas internacionales en Londres , Dublín , París , Dubái , Singapur , Tokio , Shanghái , Pekín y Toronto , entre otras. [21] Las oficinas administrativas están en India y Filipinas con más de 20.000 empleados. [22] Cabe destacar que Wells Fargo es el primer banco nacional importante de EE. UU. en llevar a cabo una exitosa campaña de sindicalización. [23] A partir de octubre de 2024, 20 sucursales se han unido a Wells Fargo Workers United-CWA, una división de Communications Workers of America en menos de un año. [24]

Wells Fargo opera bajo la Carta N.º 1, la primera carta bancaria nacional emitida en los Estados Unidos. Esta carta fue emitida al First National Bank de Filadelfia el 20 de junio de 1863 por la Oficina del Contralor de la Moneda . [25] Wells Fargo, en su forma actual, es el resultado de una fusión entre la Wells Fargo & Company original y Norwest Corporation , con sede en Minneapolis, en 1998. La empresa fusionada tomó el nombre más conocido de Wells Fargo y se mudó al centro de Wells Fargo en San Francisco. Al mismo tiempo, la subsidiaria bancaria de Norwest se fusionó con la subsidiaria bancaria de Wells Fargo con sede en Sioux Falls. Wells Fargo se convirtió en un banco de costa a costa con la adquisición en 2008 de Wachovia , con sede en Charlotte .

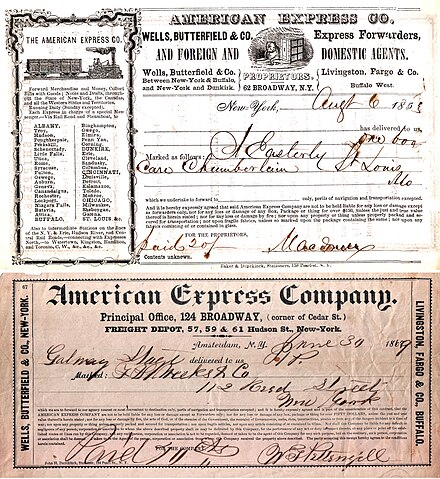

Henry Wells y William G. Fargo , quienes fundaron American Express junto con John Butterfield , formaron Wells Fargo & Company en 1852 para proporcionar servicios bancarios y "express" a California, que estaba creciendo rápidamente debido a la Fiebre del oro de California . [26] Sus primeras y más importantes tareas incluyeron el transporte de oro desde la Casa de la Moneda de Filadelfia y la entrega de correo "express" que era más rápida y menos costosa que el correo de EE. UU. American Express no estaba interesada en prestar servicios a California.

Al final de la Fiebre del Oro de California , Wells Fargo era una organización bancaria y de mensajería dominante en el Oeste, que realizaba grandes envíos de oro y entregaba correo y suministros. También era el principal prestamista de Butterfield Overland Mail Company, que operaba una ruta de 4420 kilómetros a través del suroeste hasta San Francisco y que recibió el apodo de "Butterfield Line" en honor al nombre del presidente de la compañía, John Butterfield. En 1860, el Congreso no aprobó el proyecto de ley de asignación anual de fondos para la Oficina Postal , lo que dejó a la Oficina Postal incapaz de pagar a Overland Mail Company. Esto provocó que Overland incumpliera sus deudas con Wells Fargo, lo que le permitió a Wells Fargo tomar el control de la ruta postal. [27] Wells Fargo operó entonces la parte occidental del Pony Express . [28]

Seis años más tarde, la "Gran Consolidación" unificó las líneas de diligencias de Wells Fargo, Holladay y Overland Mail bajo el nombre de Wells Fargo. [29]

En 1872, Lloyd Tevis , un amigo de los "Cuatro Grandes" de Central Pacific y titular de los derechos para operar un servicio expreso sobre el Ferrocarril Transcontinental , se convirtió en presidente de la compañía después de adquirir una gran participación, cargo que ocupó hasta 1892. [30]

En 1905, Wells Fargo separó sus operaciones bancarias y exprés, y el banco de Wells Fargo se fusionó con el Nevada National Bank para formar el Wells Fargo Nevada National Bank . [31]

Durante la Primera Guerra Mundial , el gobierno de los Estados Unidos nacionalizó el negocio de servicios exprés de Wells Fargo y lo convirtió en una agencia federal conocida como la US Railway Express Agency (REA). [32] Después de la guerra, la REA fue privatizada y continuó prestando servicio hasta 1975.

En 1923, Wells Fargo Nevada se fusionó con Union Trust Company para formar Wells Fargo Bank & Union Trust Company. [33]

En 1954, Wells Fargo & Union Trust acortó su nombre a Wells Fargo Bank. Cuatro años más tarde, se fusionó con American Trust Company para formar Wells Fargo Bank American Trust Company. [34] Cambió su nombre nuevamente a Wells Fargo Bank en 1962.

En 1968, Wells Fargo se convirtió en una entidad bancaria federal y se convirtió en Wells Fargo Bank, NA. En ese mismo año, Wells Fargo se fusionó con Sonoma Mortgage de Henry Trione en una transferencia de acciones de $10,8 millones, convirtiendo a Trione en el mayor accionista de Wells Fargo hasta que Warren Buffett y Walter Annenberg lo superaron. [35]

Un año más tarde, se formó el holding Wells Fargo & Company, con Wells Fargo Bank como su principal subsidiaria. [36]

En septiembre de 1983, un depósito de camiones blindados de Wells Fargo en West Hartford, Connecticut , fue víctima del robo de White Eagle . [37] El robo fue organizado por Los Macheteros (un grupo guerrillero que buscaba la independencia de Puerto Rico de los Estados Unidos) e involucró a un guardia de camiones blindados interno. Fue el robo bancario más grande de Estados Unidos hasta la fecha con $7.1 millones robados. [38] [39]

A lo largo de los años 1980 y 1990, Wells Fargo completó una serie de adquisiciones. En 1986, adquirió Crocker National Bank de Midland Bank . [40] [41] Luego, en 1987 adquirió el negocio de fideicomiso personal de Bank of America . [42] En 1988, adquirió Barclays Bank of California de Barclays plc . [43] En 1991, Wells Fargo gastó $491 millones para adquirir 130 sucursales en California de Great American Bank . [44] En 1996, Wells Fargo adquirió First Interstate Bancorp por $11.6 mil millones. [45] La integración fue mal ya que muchos ejecutivos se fueron. [46] [47]

Wells Fargo se convirtió en la primera gran empresa de servicios financieros de EE. UU. en ofrecer banca por Internet, en mayo de 1995. [48]

Después de una serie de adquisiciones, en 1998 Wells Fargo Bank fue adquirido por Norwest Corporation de Minneapolis, y la compañía combinada asumió el nombre de Wells Fargo. [49] [50]

Luego comenzó otra serie de adquisiciones, a partir de 2000, cuando Wells Fargo Bank adquirió National Bank of Alaska y First Security Corporation . [51] A fines de 2001, adquirió HD Vest Financial Services por $128 millones, pero lo vendió en 2015 por $580 millones. [52] La crisis financiera de 2007-2008 resultó en una serie de adquisiciones bancarias. En 2007, Wells Fargo adquirió Greater Bay Bancorp, que tenía $7.4 mil millones en activos, en una transacción de $1.5 mil millones. [53] [54] [55] [56] También adquirió Placer Sierra Bank y la unidad de construcción de CIT Group ese mismo año. [57] [58] [59] En 2008, Wells Fargo adquirió United Bancorporation of Wyoming y Century Bancshares of Texas. [60] [61]

El 3 de octubre de 2008, después de que Wachovia rechazara una oferta inferior de Citigroup, la empresa aceptó ser comprada por Wells Fargo por unos 14.800 millones de dólares en acciones. [62] Al día siguiente, un juez del estado de Nueva York emitió una orden judicial temporal que impedía que la transacción siguiera adelante mientras se resolvía la oferta competitiva de Citigroup. [63] Citigroup alegó que tenía un acuerdo de exclusividad con Wachovia que le impedía negociar con otros compradores potenciales. La orden judicial fue revocada a última hora de la tarde del 5 de octubre de 2008 por el tribunal de apelaciones del estado de Nueva York. [64] Citigroup y Wells Fargo entraron entonces en negociaciones mediadas por la FDIC para llegar a una solución amistosa al impasse. Las negociaciones fracasaron. Citigroup no estaba dispuesto a asumir más riesgos que los 42.000 millones de dólares que habrían sido el límite en virtud del acuerdo anterior respaldado por la FDIC (la FDIC incurrió en todas las pérdidas superiores a 42.000 millones de dólares). Citigroup no bloqueó la fusión, pero exigió una indemnización de 60.000 millones de dólares por incumplimiento de un supuesto acuerdo de exclusividad con Wachovia. [65]

El 28 de octubre de 2008, Wells Fargo recibió $25 mil millones de fondos a través de la Ley de Estabilización Económica de Emergencia en forma de una compra de acciones preferentes por parte del Departamento del Tesoro de los Estados Unidos . [66] [67] Como resultado de los requisitos de las pruebas de estrés del gobierno , la compañía recaudó $8.6 mil millones en capital en mayo de 2009. [68] El 23 de diciembre de 2009, Wells Fargo redimió $25 mil millones de acciones preferentes emitidas al Departamento del Tesoro de los Estados Unidos . Como parte del rescate de las acciones preferentes, Wells Fargo también pagó dividendos acumulados de $131,9 millones, lo que elevó el total de dividendos pagados a $1.441 mil millones desde que se emitieron las acciones preferentes en octubre de 2008. [69]

En abril de 2009, Wells Fargo adquirió North Coast Surety Insurance Services. [70]

En 2010, el administrador de fondos de cobertura Citco compró la operación de la compañía fiduciaria de Wells Fargo en las Islas Caimán . [71]

En 2011, la empresa contrató a 25 banqueros de inversión de Citadel LLC . [72] [73] [74]

En abril de 2012, Wells Fargo adquirió Merlin Securities. [75] [76] En diciembre de 2012, cambió su nombre a Wells Fargo Prime Services. [77] En diciembre de ese año, Wells Fargo adquirió una participación del 35% en The Rock Creek Group LP. La participación se incrementó al 65% en 2014, pero se vendió de nuevo a la gerencia en julio de 2018. [78]

En 2015, Wells Fargo Rail adquirió GE Capital Rail Services y se fusionó con First Union Rail . [79] A fines de 2015, Wells Fargo adquirió tres unidades de GE enfocadas en préstamos comerciales y financiamiento de equipos. [80]

En marzo de 2017, Wells Fargo anunció un plan para ofrecer transacciones basadas en teléfonos inteligentes con billeteras móviles, incluidas Wells Fargo Wallet, Android Pay y Samsung Pay. [81]

En junio de 2018, Wells Fargo vendió sus 52 sucursales bancarias físicas en Indiana , Michigan y Ohio a Flagstar Bank . [82] [83] [84]

En septiembre de 2018, Wells Fargo anunció que eliminaría 26.450 puestos de trabajo hasta 2020 para reducir los costos en 4.000 millones de dólares. [85] [86]

En marzo de 2019, el director ejecutivo Tim Sloan renunció en medio del escándalo de fraude de cuentas de Wells Fargo y el ex asesor general C. Allen Parker se convirtió en director ejecutivo interino. [87]

En julio de 2019, Principal Financial Group adquirió el negocio de fideicomisos y jubilaciones institucionales de la empresa. [88]

El 27 de septiembre de 2019, Charles Scharf fue anunciado como el nuevo director ejecutivo de la empresa. [89]

En 2020, la empresa vendió su cartera de préstamos estudiantiles. [90] [91]

En mayo de 2021, la empresa vendió su negocio canadiense de financiación directa de equipos al Toronto-Dominion Bank . [92]

En 2021, la empresa vendió su división de gestión de activos, Wells Fargo Asset Management (WFAM), a las firmas de capital privado GTCR y Reverence Capital Partners por 2.100 millones de dólares. [93] WFAM tenía 603.000 millones de dólares en activos bajo gestión al 31 de diciembre de 2020, [94] [95] de los cuales el 33% se invirtió en fondos del mercado monetario . [96] WFAM pasó a llamarse Allspring Global Investments . [97] [98]

En 2022, Wells Fargo anunció un objetivo de reducir las emisiones absolutas de las empresas a las que presta en el sector del petróleo y el gas en un 26% para 2030 con respecto a los niveles de 2019. Algunos críticos dicen que estos objetivos entran en conflicto con el hecho de que el banco es el mayor prestamista a empresas de combustibles fósiles en los EE. UU. y uno de los más grandes a nivel mundial. [99] La empresa se ha comprometido a financiar emisiones netas cero para 2050; sin embargo, los principales grupos ambientalistas son escépticos sobre si se logrará este objetivo. [100] La empresa ha declarado que no financiará ningún proyecto de exploración de hidrocarburos en el Ártico . [101] La empresa también ha proporcionado financiación a proyectos de energía renovable.

La empresa opera el Museo de Historia de Wells Fargo en 420 Montgomery Street, San Francisco. Las exhibiciones incluyen diligencias originales , fotografías, pepitas de oro y artefactos mineros, el Pony Express , equipos telegráficos y artefactos bancarios históricos. El museo también tiene una tienda de regalos . [102] En enero de 2015, ladrones armados en un todoterreno destrozaron las puertas de cristal del museo y robaron pepitas de oro. [103] [104] [105] [106] La empresa operaba anteriormente otros museos, pero estos han cerrado desde entonces. [107]

La empresa ha sido objeto de varias investigaciones por parte de los reguladores. El 2 de febrero de 2018, el escándalo de fraude de cuentas de Wells Fargo dio lugar a que la Reserva Federal prohibiera a Wells Fargo seguir aumentando su base de activos de casi 2 billones de dólares hasta que la empresa solucionara sus problemas internos a satisfacción de la Reserva Federal. [108] En septiembre de 2021, Wells Fargo recibió nuevas multas del Departamento de Justicia de los Estados Unidos por acusar al banco de comportamiento fraudulento contra los clientes que comerciaban con divisas . [109] Bloomberg LP informó en marzo de 2022 que Wells Fargo fue el único prestamista importante en 2020 que rechazó más solicitudes de refinanciación de viviendas de solicitantes negros de las que aprobó. [110]

En diciembre de 2022, Estados Unidos impuso a Wells Fargo una multa de 3.700 millones de dólares por gestión de préstamos. En marzo de 2023, Wells Fargo atribuyó la declaración errónea de los saldos de las cuentas de los clientes a un fallo técnico, y en muchos casos consideró incorrectamente que los clientes tenían un saldo bancario negativo. [111] Posteriormente, en 2023, se dictó una sentencia de prisión por lavado de dinero dirigido por empleados y canalización ilegal de efectivo a México mediante la creación de cuentas ficticias. [112]

En 1981, se descubrió que un asistente de operaciones de Wells Fargo, Lloyd Benjamin "Ben" Lewis, había perpetrado uno de los mayores desfalcos de la historia a través de su sucursal de Beverly Drive. Durante 1978-1981, Lewis había escrito con éxito recibos de débito y crédito falsos para beneficiar a los promotores de boxeo Harold J. Smith ( nacido Ross Eugene Fields) y Sam "Sammie" Marshall, presidente y director, respectivamente, de Muhammad Ali Professional Sports, Inc. (MAPS), de la que Lewis también figuraba como director; Marshall, también, era un ex empleado de la misma sucursal de Wells Fargo que Lewis. Se le pagaron más de 300.000 dólares a Lewis, quien se declaró culpable de los cargos de malversación y conspiración en 1981, y testificó contra sus co-conspiradores para una sentencia reducida de cinco años. [113] (El boxeador Muhammad Ali había recibido una tarifa por el uso de su nombre, y no tenía ninguna otra relación con la organización. [114] )

El 31 de julio de 2009, la fiscal general de Illinois, Lisa Madigan, presentó una demanda contra Wells Fargo, alegando que el banco había llevado a afroamericanos e hispanos a préstamos de alto costo y de alto riesgo . Un portavoz de Wells Fargo respondió que "las políticas, sistemas y controles que tenemos en marcha, incluso en Illinois, garantizan que la raza no sea un factor..." [115] Una declaración jurada presentada en el caso afirmaba que los funcionarios de préstamos se habían referido a los solicitantes de hipotecas negros como "gente de barro" y a los préstamos de alto riesgo como "préstamos de gueto". [116] Según Beth Jacobson, una funcionaria de préstamos de Wells Fargo entrevistada para un informe en The New York Times , "Simplemente fuimos directamente a por ellos. Wells Fargo Mortgage tenía una unidad de mercados emergentes que apuntaba específicamente a las iglesias negras porque pensaba que los líderes de la iglesia tenían mucha influencia y podían convencer a los feligreses de que solicitaran préstamos de alto riesgo". El informe presentó datos de la ciudad de Baltimore , donde más de la mitad de las propiedades sujetas a ejecución hipotecaria por un préstamo de Wells Fargo entre 2005 y 2008 ahora están vacías, y el 71 por ciento de ellas se encuentran en barrios predominantemente negros. [116] Wells Fargo acordó pagar 125 millones de dólares a prestatarios de alto riesgo y 50 millones de dólares en asistencia directa para el pago inicial en ciertas áreas, por un total de 175 millones de dólares. [117] [118] [119]

En un acuerdo de marzo de 2010 con fiscales federales de Estados Unidos, Wells Fargo reconoció que entre 2004 y 2007 Wachovia no había monitoreado ni informado sobre presuntos casos de lavado de dinero por parte de narcotraficantes, incluido el efectivo utilizado para comprar cuatro aviones que enviaron un total de 22 toneladas de cocaína a México. [120]

En agosto de 2010, el juez de distrito de los Estados Unidos William Alsup multó a Wells Fargo por prácticas de sobregiro diseñadas para "estafar" a los consumidores y "aprovecharse" a sus expensas, y por engañar a los consumidores sobre cómo el banco procesaba las transacciones y aplicaba los cargos por sobregiro. [121] [122] En mayo de 2013, Wells Fargo pagó 203 millones de dólares para resolver un litigio de acción colectiva que acusaba al banco de imponer cargos excesivos por sobregiro a los clientes de cuentas corrientes. [123]

El 9 de febrero de 2012, se anunció que los cinco mayores proveedores de servicios hipotecarios ( Ally Financial , Bank of America , Citigroup , JPMorgan Chase y Wells Fargo) acordaron un acuerdo con el Gobierno Federal de los EE. UU. y 49 estados por prácticas de ejecución hipotecaria indebidas en la crisis de ejecuciones hipotecarias de los Estados Unidos de 2010 , incluida la "firma robotizada" (hacer que alguien firme fraudulentamente que conoce el contenido de un documento que de hecho no conoce) y la ejecución hipotecaria sin legitimación a través de MERS . [124] El acuerdo, conocido como Acuerdo Hipotecario Nacional (NMS), requirió que los proveedores de servicios proporcionaran alrededor de $ 26 mil millones en alivio a los propietarios de viviendas en dificultades y en pagos directos a los gobiernos federal y estatal; la parte de Wells Fargo fue la segunda más grande, con $ 5.4 mil millones. [125] Este monto del acuerdo convierte al NMS en el segundo acuerdo civil más grande en la historia de los EE. UU., solo detrás del Acuerdo Maestro de Acuerdo de Tabaco . [126] También se exigió a los cinco bancos que cumplieran con 305 nuevas normas de servicio hipotecario. Oklahoma se mantuvo firme y aceptó llegar a un acuerdo con los bancos por separado. [127]

El 5 de abril de 2012, un juez federal ordenó a Wells Fargo pagar 3,1 millones de dólares en daños punitivos por un solo préstamo, una de las multas más altas jamás impuestas a un banco por mala conducta en el servicio de hipotecas, después de que el banco cobrara indebidamente a Michael Jones, un propietario de una casa en Nueva Orleans , 24.000 dólares en comisiones hipotecarias, después de que el banco asignara incorrectamente los pagos a intereses en lugar de a capital. Elizabeth Magner, jueza federal de quiebras del Distrito Este de Luisiana, calificó la conducta del banco de "altamente reprobable", afirmando que Wells Fargo se ha aprovechado de los prestatarios que confían en los cálculos precisos del banco. [128] [129] La indemnización fue confirmada en apelación en 2013. [130]

En mayo de 2013, el fiscal general de Nueva York, Eric Schneiderman, anunció una demanda contra Wells Fargo por supuestas violaciones del acuerdo hipotecario nacional. Schneidermann afirmó que Wells Fargo había violado las normas sobre notificación justa y oportuna. [131] En 2015, un juez se puso del lado de Wells Fargo. [132]

El 14 de agosto de 2012, Wells Fargo acordó pagar alrededor de 6,5 millones de dólares para resolver los cargos de la Comisión de Bolsa y Valores de Estados Unidos (SEC) de que en 2007 vendió títulos respaldados por hipotecas riesgosos sin darse cuenta plenamente de sus peligros. [133]

En 2016, Wells Fargo acordó pagar 1.200 millones de dólares para resolver las acusaciones de que la compañía violó la Ley de Reclamaciones Falsas al suscribir más de 100.000 préstamos respaldados por la Administración Federal de Vivienda (FHA) cuando más de la mitad de los solicitantes no calificaban para el programa. [134] [135]

En octubre de 2012, Wells Fargo fue demandado por el fiscal federal Preet Bharara por acuerdos hipotecarios cuestionables. [136]

En abril de 2013, Wells Fargo resolvió una demanda con 24.000 propietarios de viviendas de Florida junto con la aseguradora QBE Insurance , en la que se acusaba a Wells Fargo de inflar las primas de los seguros de colocación forzosa. [137]

En febrero de 2015, Wells Fargo acordó pagar 4 millones de dólares, incluyendo una multa de 2 millones y 2 millones de dólares en restitución por tomar interés ilegal en las casas de los prestatarios a cambio de abrir cuentas de tarjetas de crédito para los propietarios. [138]

En diciembre de 2011, Public Campaign criticó a Wells Fargo por gastar 11 millones de dólares en actividades de lobby durante 2008-2010, mientras aumentaba los salarios de los ejecutivos y despedía a trabajadores, sin tener ninguna obligación tributaria federal debido a las pérdidas de la Gran Recesión . [139] Sin embargo, en 2013, la empresa pagó 9.100 millones de dólares en impuestos sobre la renta. [140]

La empresa ha invertido los fondos de sus clientes en GEO Group , un proveedor multinacional de prisiones privadas con fines de lucro . [141] Para marzo de 2012, su participación había crecido a más de 4,4 millones de acciones por valor de 86,7 millones de dólares. [142] En noviembre de 2012, Wells Fargo se deshizo del 33% de sus tenencias de acciones de GEO, reduciendo su participación al 4,98% de las acciones ordinarias de Geo Group, por debajo del umbral del cual debe revelar más transacciones. [143] [144]

En agosto de 2020, la empresa acordó pagar 7,8 millones de dólares en salarios atrasados por presunta discriminación contra 34.193 afroamericanos en la contratación de cajeros, banqueros personales, representantes de ventas y servicios al cliente y puestos de apoyo administrativo. La empresa acordó proporcionar trabajo a 580 de los solicitantes afectados. [145] [146]

En mayo de 2015, Gregory T. Bolan Jr., analista de acciones de Wells Fargo, aceptó pagar 75.000 dólares a la Comisión de Bolsa y Valores de Estados Unidos para resolver las acusaciones de que había proporcionado a Joseph C. Ruggieri, un corredor de bolsa, información privilegiada sobre probables cargos de calificación. Ruggieri no fue condenado por ningún delito. [147] [148] [149]

En septiembre de 2016, Wells Fargo recibió una multa total combinada de 185 millones de dólares por abrir más de 1,5 millones de cuentas corrientes y de ahorro y 500.000 tarjetas de crédito en nombre de los clientes sin su consentimiento. La Oficina de Protección Financiera del Consumidor (CFPB) emitió 100 millones de dólares en multas, la mayor en los cinco años de historia de la agencia, junto con 50 millones de dólares en multas de la Ciudad y el Condado de Los Ángeles, y 35 millones de dólares en multas de la Oficina del Contralor de la Moneda. [150] El escándalo fue causado por un programa de incentivos y compensación para que los empleados crearan nuevas cuentas. Condujo al despido de casi 5.300 empleados y a la reserva de 5 millones de dólares para reembolsos a los clientes por comisiones de cuentas que los clientes nunca quisieron. [151] Carrie Tolstedt , que dirigía el departamento, se jubiló en julio de 2016 y recibió 124,6 millones de dólares en acciones, opciones y acciones restringidas de Wells Fargo como paquete de jubilación. [152] [153]

El 12 de octubre de 2016, John Stumpf , el entonces presidente y director ejecutivo, anunció que se jubilaría en medio de los escándalos. El presidente y director de operaciones Timothy J. Sloan sucedió a Stumpf, con efecto inmediato. Tras el escándalo, las solicitudes de tarjetas de crédito y cuentas corrientes en el banco se desplomaron. [154] En respuesta al evento, el Better Business Bureau retiró la acreditación del banco. [155] [156] Varios estados y ciudades terminaron las relaciones comerciales con la empresa. [157]

Una investigación realizada por la junta directiva de Wells Fargo, cuyo informe se publicó en abril de 2017, culpó principalmente a Stumpf, quien, según dijo, no había respondido a las pruebas de irregularidades en la división de servicios al consumidor, y a Tolstedt, quien, según se decía, había establecido deliberadamente objetivos de ventas imposibles y se había negado a responder cuando sus subordinados no estaban de acuerdo con ellos. Wells Fargo acuñó la frase "Go for Gr-Eight" (Apunta a vender al menos ocho productos a cada cliente), o, en otras palabras, apunta a vender al menos ocho productos a cada cliente. La junta decidió utilizar una cláusula de recuperación en los contratos de jubilación de Stumpf y Tolstedt para recuperar 75 millones de dólares en efectivo y acciones de los ex ejecutivos. [158]

En febrero de 2020, la empresa acordó pagar 3.000 millones de dólares para resolver las reclamaciones del Departamento de Justicia de los Estados Unidos y la Comisión de Bolsa y Valores . El acuerdo no impidió que los empleados individuales fueran objeto de litigios futuros. [159] La Reserva Federal puso un límite a los activos de Wells Fargo, como resultado del escándalo. En 2020, Wells Fargo vendió 100 millones de dólares en activos para mantenerse por debajo del límite. [160]

En diciembre de 2022, el banco acordó un acuerdo con la CFPB por 3.700 millones de dólares por los abusos relacionados con el escándalo de las cuentas falsas, así como por las hipotecas y los préstamos para automóviles. El total se dividió entre 1.700 millones de dólares por una sanción civil y 2.000 millones de dólares para los clientes. [161] Por otra parte, en mayo de 2023, el banco acordó pagar 1.000 millones de dólares para resolver una demanda colectiva de accionistas. [162]

En noviembre de 2016, Wells Fargo acordó pagar 50 millones de dólares para resolver las acusaciones de haber cobrado de más a cientos de miles de propietarios de viviendas por tasaciones ordenadas después de que incumplieran sus préstamos hipotecarios. Si bien los bancos pueden cobrar a los propietarios de viviendas por dichas tasaciones, Wells Fargo con frecuencia les cobraba comisiones de entre 95 y 125 dólares por tasaciones por las que se le habían cobrado al banco 50 dólares o menos. Los demandantes habían solicitado una indemnización triple en virtud de la Ley de Organizaciones Corruptas e Influenciadas por el Crimen Organizado de Estados Unidos , con el argumento de que el envío de facturas y estados de cuenta con comisiones ocultas de manera fraudulenta constituía fraude postal y telegráfico suficiente para alegar crimen organizado. [163]

Wells Fargo es un prestamista del oleoducto Dakota Access Pipeline , un sistema de transporte de petróleo subterráneo de 1.886 km de longitud en Dakota del Norte . El oleoducto ha sido objeto de controversia por su posible impacto en el medio ambiente. [164]

En febrero de 2017, los ayuntamientos de Seattle, Washington y Davis, California, votaron a favor de retirar 3.000 millones de dólares de depósitos del banco debido a su financiación del oleoducto Dakota Access, así como al escándalo de fraude de cuentas de Wells Fargo . [165]

En diciembre de 2016, la Autoridad Reguladora de la Industria Financiera multó a Wells Fargo con 5,5 millones de dólares por no almacenar documentos electrónicos en un formato de "escritura única, lectura múltiple", que hace imposible alterar o destruir registros después de ser escritos. [166]

Según se informa, desde diciembre de 2012 hasta febrero de 2018, Wells Fargo ayudó a dos de las mayores empresas de armas de fuego y municiones a obtener préstamos por 431,1 millones de dólares. [167] También manejó operaciones bancarias para la Asociación Nacional del Rifle de Estados Unidos (NRA) y proporcionó cuentas bancarias y una línea de crédito de 28 millones de dólares. [167]

En 2020, la empresa dijo que estaba cerrando su negocio con la NRA. [168] Scharf afirmó que la relación de Wells Fargo con la NRA estaba "deteriorándose" y que la empresa ya no participaba en los compromisos de líneas de crédito y préstamos hipotecarios de la organización. [169]

En junio de 2018, alrededor de una docena de ejecutivas de Wells Fargo de la división de gestión patrimonial se reunieron en Scottsdale, Arizona, para discutir la mínima presencia de mujeres en puestos de alto nivel dentro de la empresa. La reunión, denominada "la reunión de los 12", representó a la mayoría de los directores generales regionales, de los cuales 12 de 45 eran mujeres. [170] Wells Fargo había estado investigando previamente informes de sesgo de género en la división en los meses previos a la reunión. [171] Las mujeres informaron que habían sido rechazadas para puestos de alto nivel a pesar de sus calificaciones, y en su lugar los puestos estaban ocupados por hombres. [171]

También hubo quejas contra el presidente de la empresa, Jay Welker, quien también es el jefe de la división de gestión patrimonial de Wells Fargo, debido a sus declaraciones sexistas sobre las empleadas. Las trabajadoras afirmaron que las llamaba "niñas" y que "deberían estar en casa cuidando a sus hijos". [171] [172]

El 10 de junio de 2019, Wells Fargo acordó pagar 385 millones de dólares para resolver una demanda que lo acusaba de supuestamente estafar a millones de clientes de préstamos para automóviles para que compraran un seguro que no necesitaban de National General Insurance . [173]

En febrero de 2023, Wells Fargo acordó pagar 300 millones de dólares en un acuerdo con los accionistas por las divulgaciones de seguros de automóviles. [174]

El 28 de agosto de 2020, Wells Fargo acordó pagar una multa de $350,000, así como $10 millones en pagos de restitución a ciertos clientes después de que la Autoridad Reguladora de la Industria Financiera acusó a la compañía de no supervisar razonablemente a dos de sus representantes registrados que recomendaron que los clientes invirtieran un alto porcentaje de sus activos en valores energéticos de alto riesgo en 2014 y 2015. [175]

En abril de 2018, el Departamento de Trabajo de los Estados Unidos inició una investigación para determinar si Wells Fargo estaba presionando a sus clientes para que aceptaran planes de jubilación más caros , así como fondos de jubilación administrados por el propio Wells Fargo. [176] [177]

En mayo de 2018, la empresa descubrió que su grupo de banca comercial había alterado indebidamente documentos sobre clientes comerciales en 2017 y principios de 2018. [178]

El CEO John Stumpf recibe un salario 473 veces superior al del empleado medio, lo que ha situado a Wells Fargo en el puesto 33 entre las empresas del S&P 500 en cuanto a desigualdad salarial entre CEO y empleados. En octubre de 2014, un empleado de Wells Fargo que ganaba 15 dólares por hora envió un correo electrónico al CEO (copiando a otros 200.000 empleados) pidiendo que se otorgara a todos los empleados un aumento de 10.000 dólares anuales deducidos de una parte de las ganancias anuales de la empresa para abordar el estancamiento salarial y la desigualdad de ingresos. Tras ser contactado por los medios de comunicación, Wells Fargo respondió que todos los empleados reciben un salario "competitivo en el mercado" y beneficios significativamente superiores a los mínimos federales de Estados Unidos. [179] [180]

De conformidad con la Sección 953(b) de la Ley de Reforma de Wall Street y Protección del Consumidor Dodd-Frank , las empresas que cotizan en bolsa deben revelar (1) la remuneración total anual media de todos los empleados excepto el director ejecutivo y (2) la relación entre la remuneración total anual del director ejecutivo y la del empleado medio. [181]

La Oficina de Protección Financiera del Consumidor descubrió que, entre 2011 y 2016, Wells Fargo había congelado cuentas de depósito de consumidores enteras basándose en la detección automática de fraudes. Esta congelación se extendió a toda la cuenta, no solo al monto sospechoso, y se bloqueó todo acceso a los fondos. Como resultado, los clientes no pudieron acceder a sus fondos hasta que se cerraron las cuentas y se devolvieron los fondos. En 2022, la Oficina de Protección Financiera del Consumidor ordenó que Wells Fargo proporcionara $160 millones en compensación a más de un millón de personas, abordando el daño significativo causado por su táctica agresiva de congelar y cerrar cuentas bancarias durante el período de 2011 a 2016. [182]

La compañía fue el tema principal de varias películas. En la película de 1939 dirigida por John Ford, "Stagecoach", en el minuto 5:22 se puede ver a dos hombres levantando un cofre claramente marcado como "Wells Fargo". Seven Men from Now (una película de 1956), Cheyenne (la película de 1947), Wells Fargo (una película de 1937) y Unclaimed Goods (una película muda de 1918) son ejemplos. Una serie de televisión de larga duración, Tales of Wells Fargo, se emitió entre 1957 y 1962, centrándose en un agente especial ficticio de Wells Fargo.

Las diligencias de Wells Fargo se mencionan en la canción " The Deadwood Stage (Whip-Crack-Away!) " en la película de 1953 Calamity Jane interpretada por Doris Day : "With a fancy cargo, care of Wells and Fargo, Illinois - Boy!". [183] Wells Fargo también se muestra como el servicio de entrega que trae los instrumentos para la banda de la ciudad en la película de 1962 The Music Man . Se ve una diligencia de Wells Fargo & Company pasando por la ciudad de Hill Valley mientras Marty camina por la calle en la película de 1990, Back to the Future Part III .

La canción "The Wells Fargo Wagon" es parte del musical de Broadway The Music Man , en referencia a la entrega en diligencia de Wells, Fargo & Company a principios del siglo XX, la época en la que se desarrolla The Music Man .

El 2 de marzo de 2022, Wells Fargo anunció una donación de un millón de dólares a la Cruz Roja Estadounidense que se utilizará para los refugiados ucranianos que huyen de la invasión rusa . [184]

En abril de 2022, la Fundación Wells Fargo anunció su compromiso de destinar 210 millones de dólares a la equidad racial en la propiedad de viviendas. De esa donación, 60 millones de dólares se destinarán a subvenciones de Wealth Opportunities Restored through Homeownership (WORTH) que se extenderán hasta 2025. Además, se destinarán 150 millones de dólares a reducir las tasas hipotecarias y los costos de refinanciación para ayudar a los propietarios de viviendas pertenecientes a minorías. [185]

En abril de 2023, TD Jakes Group y Wells Fargo formalizaron una asociación de 10 años para crear comunidades inclusivas para personas de todos los niveles de ingresos. Wells Fargo ha comprometido aproximadamente mil millones de dólares para financiar proyectos que se alinean con la estrategia general. El primero de los proyectos se centra en el desarrollo de viviendas para personas de ingresos mixtos e instalaciones minoristas fuera de Atlanta . [186]

En diciembre de 2023, Wells Fargo nombró a Darlene Goins presidenta de la Fundación Wells Fargo y directora de Filantropía e Impacto Comunitario. Anteriormente, había ocupado puestos de liderazgo en FICO , una empresa líder en datos y análisis, y en Wells Fargo, era responsable de ayudar a las poblaciones de bajos ingresos como directora de filantropía para la salud financiera. También dirigió la Iniciativa de Inclusión Bancaria, un compromiso de 10 años para ayudar a las personas a acceder a cuentas básicas de bajo costo y ayudar a quienes no tienen cuentas bancarias a obtener un acceso fácil a servicios bancarios de bajo costo y educación financiera. [187]

El controvertido banco vuelve a ser tendencia.

El grupo de defensa Small Business United pidió el jueves a Wells Fargo que proporcione un informe completo de las inversiones relacionadas con las prisiones privadas y los centros de detención de inmigrantes.

El banco rescatado ha utilizado el dinero de los contribuyentes para invertir en prisiones privadas.