Estados Unidos tiene gobiernos federales , estatales y locales separados , con impuestos aplicados en cada uno de estos niveles. Los impuestos se aplican sobre la renta, la nómina, la propiedad, las ventas, las ganancias de capital , los dividendos, las importaciones, las herencias y las donaciones, así como sobre diversas tarifas. En 2020, los impuestos recaudados por los gobiernos federales, estatales y locales ascendieron al 25,5% del PIB , por debajo del promedio de la OCDE del 33,5% del PIB. [1]

Las políticas fiscales y de transferencias de Estados Unidos son progresivas y, por lo tanto, reducen la desigualdad de ingresos efectivos , ya que las tasas impositivas generalmente aumentan a medida que aumenta el ingreso imponible. Como grupo, los trabajadores con ingresos más bajos, especialmente aquellos con dependientes, no pagan impuestos sobre la renta y, de hecho, pueden recibir un pequeño subsidio del gobierno federal (de los créditos por hijos y el Crédito Fiscal por Ingreso del Trabajo ). [2] Los impuestos recaen mucho más sobre los ingresos laborales que sobre los ingresos de capital. Los impuestos y subsidios divergentes para diferentes formas de ingresos y gastos también pueden constituir una forma de imposición indirecta de algunas actividades sobre otras. Los impuestos son impuestos sobre los ingresos netos de las personas y las corporaciones por el gobierno federal, la mayoría de los estados y algunos gobiernos locales. Los ciudadanos y residentes pagan impuestos sobre los ingresos mundiales y se les permite un crédito por impuestos extranjeros. Los ingresos sujetos a impuestos se determinan según las reglas de contabilidad fiscal, no los principios de contabilidad financiera, e incluyen casi todos los ingresos de cualquier fuente, excepto que como resultado de la promulgación de la Ley de Reducción de la Inflación de 2022 , las grandes corporaciones están sujetas a un impuesto mínimo del 15% para el cual el punto de partida es el ingreso del estado financiero anual.

La mayoría de los gastos comerciales reducen los ingresos imponibles, aunque se aplican límites a algunos gastos. Las personas pueden reducir los ingresos imponibles mediante deducciones personales y ciertos gastos no comerciales, incluidos los intereses de la hipoteca de la vivienda , los impuestos estatales y locales , las contribuciones caritativas y los gastos médicos y otros gastos incurridos por encima de ciertos porcentajes de los ingresos.

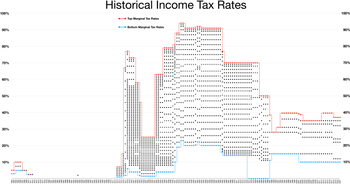

Las reglas estatales para determinar los ingresos imponibles a menudo difieren de las reglas federales. Las tasas impositivas marginales federales varían del 10% al 37% de los ingresos imponibles. [3] Las tasas impositivas estatales y locales varían ampliamente según la jurisdicción, del 0% al 13,30% de los ingresos, [4] y muchas son graduadas. Los impuestos estatales generalmente se tratan como un gasto deducible para el cálculo del impuesto federal, aunque la ley impositiva de 2017 impuso un límite de $10,000 en la deducción del impuesto estatal y local ("SALT"), que aumentó la tasa impositiva efectiva para los asalariados medios y altos en los estados con impuestos altos. Antes del límite de la deducción SALT, la deducción promedio excedía los $10,000 en la mayor parte del Medio Oeste y excedía los $11,000 en la mayor parte del Noreste de los Estados Unidos, así como en California y Oregón. [5] Los estados más afectados por el límite fueron el área triestatal (NY, NJ y CT) y California; La deducción SALT promedio en esos estados fue mayor a $17,000 en 2014. [5]

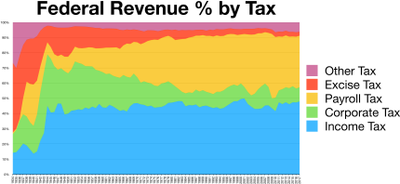

Estados Unidos es uno de los dos países del mundo que grava a sus ciudadanos no residentes sobre los ingresos mundiales, de la misma manera y con las mismas tasas que los residentes. La Corte Suprema de Estados Unidos confirmó la constitucionalidad de la imposición de dicho impuesto en el caso de Cook v. Tait . [6] No obstante, la exclusión de los ingresos obtenidos en el extranjero elimina los impuestos estadounidenses sobre los primeros $120,000 de ingresos anuales obtenidos de fuentes extranjeras de los ciudadanos estadounidenses y ciertos residentes estadounidenses que viven y trabajan en el extranjero. (Esta es la cantidad ajustada por inflación para 2023). [7] Los impuestos sobre la nómina son impuestos por el gobierno federal y todos los gobiernos estatales. Estos incluyen los impuestos de la Seguridad Social y Medicare impuestos tanto a los empleadores como a los empleados, a una tasa combinada del 15,3% (13,3% para 2011 y 2012). El impuesto de la Seguridad Social se aplica solo a los primeros $132,900 de salarios en 2019. [8] Hay un impuesto adicional de Medicare del 0,9% sobre los salarios superiores a $200,000. Los empleadores deben retener impuestos sobre la renta sobre los salarios. Se aplican a los empleadores un impuesto al desempleo y otros gravámenes. Los impuestos sobre la nómina han aumentado drásticamente como porcentaje de los ingresos federales desde la década de 1950, mientras que los impuestos sobre la renta corporativa han disminuido como porcentaje de los ingresos (las ganancias corporativas no han disminuido como porcentaje del PIB).

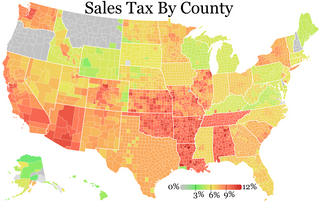

Los impuestos a la propiedad son impuestos por la mayoría de los gobiernos locales y muchas autoridades con fines especiales en función del valor justo de mercado de la propiedad. Las escuelas y otras autoridades suelen estar gobernadas por separado e imponen impuestos separados. El impuesto a la propiedad generalmente se impone solo sobre bienes inmuebles, aunque algunas jurisdicciones gravan algunas formas de propiedad comercial. Las reglas y tasas del impuesto a la propiedad varían ampliamente con tasas medias anuales que van desde el 0,2% al 1,9% del valor de una propiedad según el estado. [9] La mayoría de los estados y algunas localidades imponen impuestos a las ventas sobre el precio de venta minorista de muchos bienes y algunos servicios. Las tasas del impuesto a las ventas varían ampliamente entre jurisdicciones, desde el 0% al 16%, y pueden variar dentro de una jurisdicción en función de los bienes o servicios particulares gravados. El impuesto a las ventas lo recauda el vendedor en el momento de la venta, o lo remite como impuesto al uso por parte de los compradores de artículos gravables que no pagaron el impuesto a las ventas.

Estados Unidos impone aranceles o derechos de aduana a la importación de muchos tipos de bienes de muchas jurisdicciones. Estos aranceles o derechos deben pagarse antes de que los bienes puedan importarse legalmente. Las tasas de los derechos varían del 0 % a más del 20 %, según los bienes en particular y el país de origen. Los impuestos sobre sucesiones y donaciones son impuestos por el gobierno federal y algunos gobiernos estatales sobre la transferencia de propiedades heredadas, por testamento o por donación en vida. De manera similar a los impuestos federales sobre la renta, los impuestos federales sobre sucesiones y donaciones se imponen sobre la propiedad en todo el mundo de ciudadanos y residentes y permiten un crédito por impuestos extranjeros.

Estados Unidos cuenta con una variedad de jurisdicciones gubernamentales federales, estatales, locales y de propósito especial. Cada una impone impuestos para financiar total o parcialmente sus operaciones. Estos impuestos pueden imponerse sobre el mismo ingreso, propiedad o actividad, a menudo sin compensación de un impuesto con otro. Los tipos de impuestos impuestos en cada nivel de gobierno varían, en parte debido a restricciones constitucionales. Los impuestos sobre la renta se imponen a nivel federal y en la mayoría de los niveles estatales. Los impuestos sobre la propiedad generalmente se imponen solo a nivel local, aunque puede haber múltiples jurisdicciones locales que graven la misma propiedad. Otros impuestos especiales son impuestos por el gobierno federal y algunos gobiernos estatales. Los impuestos sobre las ventas son impuestos por la mayoría de los estados y muchos gobiernos locales. Los derechos de aduana o aranceles solo los impone el gobierno federal. También se impone una amplia variedad de tarifas de usuario o tarifas de licencia.

Los impuestos pueden aplicarse a personas físicas, entidades comerciales, patrimonios, fideicomisos u otras formas de organización. Los impuestos pueden basarse en la propiedad, los ingresos, las transacciones, las transferencias, las importaciones de bienes, las actividades comerciales o una variedad de factores, y generalmente se imponen al tipo de contribuyente para el cual dicha base impositiva es relevante. Por lo tanto, los impuestos a la propiedad tienden a imponerse a los propietarios de propiedades. Además, ciertos impuestos, en particular los impuestos a la renta, pueden imponerse a los miembros de una empresa u otra entidad en función de los ingresos de la entidad. Por ejemplo, un socio paga impuestos sobre la parte asignable del ingreso del socio de una entidad que es o, según las reglas de clasificación de entidades, está clasificada como una sociedad. Otro ejemplo se relaciona con los otorgantes o beneficiarios de fideicomisos. Otro ejemplo más se relaciona con los accionistas estadounidenses de corporaciones extranjeras controladas.

Con algunas excepciones, un nivel de gobierno no impone impuestos a otro nivel de gobierno ni a sus organismos.

Los impuestos basados en los ingresos se imponen a nivel federal, en la mayoría de los estados y en algunos niveles locales en los Estados Unidos. Los sistemas tributarios de cada jurisdicción pueden definir los ingresos imponibles por separado. Muchos estados hacen referencia en cierta medida a conceptos federales para determinar los ingresos imponibles.

El primer impuesto sobre la renta en los Estados Unidos fue implementado con la Ley de Ingresos de 1861 por Abraham Lincoln durante la Guerra Civil . En 1895, la Corte Suprema dictaminó que el impuesto sobre la renta federal de los Estados Unidos sobre los ingresos por intereses, dividendos e ingresos por alquiler era inconstitucional en Pollock v. Farmers' Loan & Trust Co. , porque era un impuesto directo . La decisión de Pollock fue revocada por la ratificación de la Decimosexta Enmienda a la Constitución de los Estados Unidos en 1913, [12] y por decisiones posteriores de la Corte Suprema de los Estados Unidos, incluyendo Graves v. New York ex rel. O'Keefe, [13] South Carolina v. Baker , [14] y Brushaber v. Union Pacific Railroad Co. [ 15]

El sistema de impuestos sobre la renta de los Estados Unidos impone un impuesto basado en los ingresos de las personas físicas, corporaciones, patrimonios y fideicomisos. [16] El impuesto es el ingreso imponible, según se define, multiplicado por una tasa impositiva específica. Este impuesto puede reducirse mediante créditos, algunos de los cuales pueden reembolsarse si superan el impuesto calculado. El ingreso imponible puede diferir del ingreso para otros fines (como para la presentación de informes financieros). La definición de ingreso imponible para fines federales es utilizada por muchos estados, pero no por todos. Los ingresos y las deducciones se reconocen según las normas impositivas, y existen variaciones dentro de las normas entre los estados. Los ingresos contables y los ingresos impositivos pueden diferir. Los ingresos se dividen en "ganancias de capital", que se gravan a una tasa más baja y solo cuando el contribuyente elige "realizarlas", y "ingresos ordinarios", que se gravan a tasas más altas y sobre una base anual. Debido a esta distinción, el capital se grava mucho más levemente que el trabajo.

En el sistema estadounidense, las personas físicas, las corporaciones, los patrimonios y los fideicomisos están sujetos al impuesto sobre la renta. Las sociedades no están sujetas a impuestos; en cambio, sus socios están sujetos al impuesto sobre la renta sobre sus cuotas de ingresos y deducciones, y se llevan sus cuotas de créditos. Algunos tipos de entidades comerciales pueden optar por ser tratadas como corporaciones o como sociedades. [17]

Los contribuyentes deben presentar declaraciones de impuestos y autoevaluar los impuestos. Se pueden retener impuestos de los pagos de ingresos ( por ejemplo , retención de impuestos sobre los salarios). En la medida en que los impuestos no estén cubiertos por las retenciones, los contribuyentes deben realizar pagos de impuestos estimados, generalmente trimestralmente. Las declaraciones de impuestos están sujetas a revisión y ajuste por parte de las autoridades fiscales, aunque se revisan muchas menos declaraciones que todas.

Los ingresos imponibles son los ingresos brutos menos las exenciones, deducciones y exenciones personales. Los ingresos brutos incluyen "todos los ingresos de cualquier origen". Sin embargo, ciertos ingresos están sujetos a exención fiscal a nivel federal o estatal. Estos ingresos se reducen mediante deducciones fiscales, que incluyen la mayoría de los gastos comerciales y algunos gastos no comerciales. A las personas también se les permite una deducción por exenciones personales , una asignación fija en dólares. La asignación de algunas deducciones no comerciales se elimina gradualmente a niveles de ingresos más altos.

Los sistemas de impuestos a la renta federales y de la mayoría de los estados de los Estados Unidos gravan los ingresos mundiales de los ciudadanos y residentes. [18] Se otorga un crédito fiscal federal extranjero para los impuestos a la renta extranjeros. Las personas que residen en el extranjero también pueden reclamar la exclusión de ingresos ganados en el extranjero . Las personas pueden ser ciudadanos o residentes de los Estados Unidos, pero no residentes de un estado. Muchos estados otorgan un crédito similar para los impuestos pagados a otros estados. Estos créditos generalmente se limitan al monto del impuesto sobre la renta de fuentes extranjeras (o de otros estados).

Se calcula el impuesto sobre la renta federal y estatal y se presentan las declaraciones correspondientes a cada contribuyente. Dos personas casadas pueden calcular el impuesto y presentar las declaraciones de forma conjunta o por separado. Además, las personas solteras que mantienen a sus hijos o a otros familiares pueden presentar una declaración como cabeza de familia. Los grupos de empresas matrices y subsidiarias pueden optar por presentar una declaración consolidada .

Actualmente, existen cinco estados de presentación para la declaración de impuestos federales sobre la renta de las personas físicas: soltero, casado que presenta una declaración conjunta, casado que presenta una declaración por separado, cabeza de familia y viudo o viuda que reúne los requisitos. [19] El estado de presentación utilizado es importante para determinar a qué deducciones y créditos califica el contribuyente. Los estados pueden tener diferentes reglas para determinar el estado de presentación de un contribuyente, especialmente para las personas que forman parte de una pareja de hecho .

Las tasas de impuestos a la renta difieren a nivel federal y estatal para corporaciones e individuos. Las tasas de impuestos a la renta federales y de muchos estados son más altas (graduadas) a niveles más altos de ingresos. Además, las escalas de tasas de impuestos a la renta federales y de muchos estados para individuos difieren según el estado civil de la persona. Por ejemplo, el nivel de ingresos en el que comienza cada tasa generalmente es más alto ( es decir , el impuesto es más bajo) para parejas casadas que presentan una declaración conjunta o individuos solteros que presentan una declaración como cabeza de familia.

Las personas están sujetas a tasas de impuestos federales graduadas del 10% al 37%. [20] Las corporaciones están sujetas a una tasa de impuestos federales del 21%. Antes de 2018, la fecha de vigencia de la Ley de Reducción de Impuestos y Empleos de 2017 , las corporaciones estaban sujetas a tasas de impuestos federales graduadas del 15% al 35%; una tasa del 34% se aplicaba a los ingresos de $335,000 a $15,000,000. [21] Las tasas de impuestos estatales sobre la renta, en los estados que tienen un impuesto sobre los ingresos personales, varían del 1% al 16%, incluido el impuesto sobre la renta local cuando corresponda. Nueve estados no tienen un impuesto sobre los ingresos personales ordinarios. Estos incluyen Alaska, Florida, Nevada, Dakota del Sur, Texas, Washington y Wyoming.

Los impuestos estatales y locales generalmente son deducibles al calcular el ingreso tributable federal para los contribuyentes que detallan sus deducciones; sin embargo, la Ley de Empleos y Reducción de Impuestos de 2017 limitó el monto máximo de la deducción a $10,000 para individuos y parejas casadas desde 2018 hasta 2025.

El ingreso imponible es el ingreso bruto [23] menos los ajustes y las deducciones fiscales permitidas . [24] El ingreso bruto para el gobierno federal y la mayoría de los estados es el ingreso y las ganancias de todas las fuentes menos el costo de los bienes vendidos . El ingreso bruto incluye "todos los ingresos de cualquier fuente", y no se limita al efectivo recibido. Los ingresos provenientes de actividades ilegales están sujetos a impuestos y deben declararse al IRS . [25]

El monto de los ingresos reconocidos es generalmente el valor recibido o que el contribuyente tiene derecho a recibir. Ciertos tipos de ingresos están específicamente excluidos de los ingresos brutos. El momento en que los ingresos brutos se vuelven imponibles se determina según las normas tributarias federales. Esto puede diferir en algunos casos de las normas contables. [26]

Ciertos tipos de ingresos están excluidos de los ingresos brutos (y por lo tanto sujetos a exención fiscal ). [27] Las exclusiones difieren a nivel federal y estatal. Para el impuesto a la renta federal, los ingresos por intereses de los bonos estatales y locales están exentos, mientras que pocos estados eximen cualquier ingreso por intereses excepto de los municipios dentro de ese estado. Además, ciertos tipos de ingresos, como obsequios y herencias, y ciertos tipos de beneficios, como el seguro médico proporcionado por el empleador, están excluidos de los ingresos.

Las personas extranjeras no residentes pagan impuestos únicamente sobre los ingresos provenientes de fuentes estadounidenses o de una empresa estadounidense. El impuesto sobre los ingresos no comerciales de las personas extranjeras no residentes es del 30% del ingreso bruto, pero se reduce en virtud de muchos tratados fiscales .

Estos tramos son los ingresos imponibles más la deducción estándar para una declaración conjunta. Esa deducción es el primer tramo. Por ejemplo, una pareja que gana $88,600 en septiembre debe $10,453; $1,865 por el 10% de los ingresos desde $12,700 hasta $31,500, más $8,588 por el 15% de los ingresos desde $31,500 hasta $88,600. Ahora, por cada $100 que ganan, $25 se gravan hasta que alcanzan el siguiente tramo.

Después de ganar $400 más, al bajar a la fila de 89.000, el impuesto es $100 más. La siguiente columna es el impuesto dividido por 89.000. La nueva ley es la siguiente columna. Este impuesto equivale al 10% de sus ingresos desde $24.000 hasta $43.050 más el 12% desde $43.050 hasta $89.000. Los conjuntos de marcadores de los solteros se pueden configurar rápidamente. Los corchetes con su impuesto se cortan a la mitad.

Los detalladores pueden calcular el impuesto sin modificar la escala, restando la diferencia de la parte superior. La pareja de arriba, que tiene recibos por $22,700 en deducciones, significa que los últimos $10,000 de sus ingresos están exentos de impuestos. Después de siete años, los documentos pueden destruirse, si no se impugnan.

Fuente y método [28] [29]

El sistema estadounidense permite la reducción de los ingresos imponibles tanto para los gastos empresariales [31] como para algunos gastos no empresariales [32] , denominados deducciones. Las empresas que venden bienes reducen los ingresos brutos directamente por el costo de los bienes vendidos. Además, las empresas pueden deducir la mayoría de los tipos de gastos incurridos en el negocio. Algunas de estas deducciones están sujetas a limitaciones. Por ejemplo, solo se puede deducir el 50% del monto incurrido en comidas o entretenimiento. [33] El monto y el momento de las deducciones por gastos empresariales se determinan según el método de contabilidad fiscal del contribuyente , que puede diferir de los métodos utilizados en los registros contables. [34]

Algunos tipos de gastos empresariales son deducibles a lo largo de un período de años en lugar de cuando se incurren. Entre ellos se incluyen los costos de activos de larga duración, como edificios y equipos. El costo de dichos activos se recupera a través de deducciones por depreciación o amortización .

Además de los gastos comerciales, las personas pueden reducir los ingresos mediante una asignación por exenciones personales [35] y una deducción estándar fija o deducciones detalladas . [36] Se permite una exención personal por contribuyente, y se permiten deducciones adicionales de este tipo por cada hijo o ciertas otras personas mantenidas por el contribuyente. El monto de la deducción estándar varía según el estado civil del contribuyente. Las deducciones detalladas por parte de las personas incluyen los intereses de la hipoteca de la vivienda , los impuestos estatales y locales , ciertos otros impuestos, contribuciones a organizaciones benéficas reconocidas , gastos médicos que excedan el 7,5% del ingreso bruto ajustado y ciertos otros montos.

Las exenciones personales, la deducción estándar y las deducciones detalladas están limitadas (eliminadas progresivamente) por encima de ciertos niveles de ingresos. [37]

Las corporaciones deben pagar impuestos sobre sus ingresos imponibles independientemente de sus accionistas. [21] Los accionistas también están sujetos a impuestos sobre los dividendos recibidos de las corporaciones. [40] Por el contrario, las sociedades no están sujetas al impuesto sobre la renta, pero sus socios calculan sus impuestos incluyendo sus acciones en los elementos de la sociedad. [41] Las corporaciones que son propiedad exclusiva de ciudadanos o residentes de los EE. UU. ( corporaciones S ) pueden optar por ser tratadas de manera similar a las sociedades. Una compañía de responsabilidad limitada y ciertas otras entidades comerciales pueden optar por ser tratadas como corporaciones o como sociedades. [42] Los estados generalmente siguen dicha caracterización. Muchos estados también permiten que las corporaciones elijan el estado de corporación S. Las organizaciones benéficas están sujetas a impuestos sobre los ingresos comerciales. [43]

Ciertas transacciones de entidades comerciales no están sujetas a impuestos. Entre ellas se incluyen muchos tipos de constitución o reorganización. [44]

Existe una amplia variedad de créditos fiscales que pueden reducir el impuesto a la renta a nivel federal [45] y estatal. Algunos créditos están disponibles solo para personas físicas, como el crédito fiscal por hijo por cada hijo dependiente, el Crédito Fiscal por Oportunidad Estadounidense [46] para gastos de educación o el Crédito Fiscal por Ingresos del Trabajo para personas con bajos ingresos. Algunos créditos, como el Crédito Fiscal por Oportunidades de Trabajo, están disponibles para empresas, incluidos varios incentivos especiales para la industria. Algunos créditos, como el crédito fiscal por impuestos extranjeros , están disponibles para todo tipo de contribuyentes.

Los sistemas de impuestos federales y estatales sobre la renta de los Estados Unidos son sistemas de autoevaluación. Los contribuyentes deben declarar y pagar impuestos sin evaluación por parte de la autoridad fiscal. Se requieren pagos trimestrales de los impuestos que se estima que deben pagarse en la medida en que los impuestos no se paguen mediante retenciones. El segundo y cuarto "trimestres" no tienen una duración de un trimestre de un año. El segundo "trimestre" tiene una duración de dos meses (abril y mayo) y el cuarto de cuatro meses (septiembre a diciembre). [47] (Los impuestos estimados solían pagarse en base a un trimestre calendario, pero en los años 60 la fecha de vencimiento de octubre se trasladó a septiembre para incorporar los ingresos en efectivo del tercer trimestre al año presupuestario federal anterior que comienza el 1 de octubre de cada año, lo que permite al gobierno federal comenzar el año con un flujo de efectivo actual). Los empleadores deben retener el impuesto sobre la renta, así como los impuestos de la Seguridad Social y Medicare, de los salarios. [48] Los montos a retener son calculados por los empleadores basándose en las declaraciones de la situación fiscal de los empleados en el Formulario W-4 , con una revisión gubernamental limitada. [49]

.jpg/440px-Composition_of_Ohio_State_Revenue_(2007).jpg)

Cuarenta y tres estados y muchas localidades de los EE. UU. imponen un impuesto sobre la renta a las personas físicas. Cuarenta y siete estados y muchas localidades imponen un impuesto sobre la renta de las corporaciones. Las tasas impositivas varían según el estado y la localidad, y pueden ser fijas o graduadas. La mayoría de las tasas son las mismas para todos los tipos de ingresos. Los impuestos sobre la renta estatales y locales se imponen además del impuesto sobre la renta federal. El impuesto sobre la renta estatal está permitido como una deducción en el cálculo de los ingresos federales, pero está limitado a $10,000 por hogar desde la aprobación de la ley tributaria de 2017. Antes del cambio, la deducción promedio excedía los $10,000 en la mayor parte del Medio Oeste, la mayor parte del Noreste, así como en California y Oregón. [5]

Los ingresos imponibles estatales y locales se determinan según la ley estatal y, a menudo, se basan en los ingresos imponibles federales. La mayoría de los estados se ajustan a muchos conceptos y definiciones federales, incluida la definición de ingresos y deducciones comerciales y el momento de su aplicación. [51] Las normas estatales varían ampliamente con respecto a las deducciones individuales detalladas. La mayoría de los estados no permiten una deducción de impuestos estatales sobre la renta para personas físicas o corporaciones, e imponen impuestos sobre ciertos tipos de ingresos exentos a nivel federal.

Algunos estados tienen medidas alternativas de ingresos imponibles, o impuestos alternativos, especialmente para las corporaciones.

Los estados que imponen un impuesto sobre la renta generalmente gravan todos los ingresos de las corporaciones organizadas en el estado y de las personas que residen en el estado. Los contribuyentes de otro estado están sujetos al impuesto solo sobre los ingresos obtenidos en el estado o asignados al estado. Las empresas están sujetas al impuesto sobre la renta en un estado solo si tienen un nexo suficiente (conexión con) el estado.

Las personas y corporaciones extranjeras no residentes en los Estados Unidos están sujetas al impuesto federal sobre la renta solo sobre los ingresos provenientes de una empresa estadounidense y ciertos tipos de ingresos provenientes de fuentes estadounidenses . [52] Los estados gravan a las personas físicas residentes fuera del estado y a las corporaciones organizadas fuera del estado solo sobre los salarios o los ingresos comerciales dentro del estado. Los pagadores de algunos tipos de ingresos a no residentes deben retener el impuesto federal o estatal sobre la renta sobre el pago. La retención federal del 30% sobre dichos ingresos puede reducirse en virtud de un tratado fiscal . Dichos tratados no se aplican a los impuestos estatales.

A nivel federal se impone un impuesto mínimo alternativo (AMT, por sus siglas en inglés) sobre una versión algo modificada de los ingresos imponibles. [53] El impuesto se aplica a personas físicas y jurídicas. La base imponible es el ingreso bruto ajustado reducido por una deducción fija que varía según el estado civil del contribuyente. Las deducciones detalladas de las personas físicas se limitan a los intereses de la hipoteca de la vivienda, las contribuciones caritativas y una parte de los gastos médicos. El AMT se impone a una tasa del 26% o 28% para las personas físicas y del 20% para las empresas, menos el monto del impuesto regular. Se permite un crédito contra el impuesto regular a la renta futuro por dicho exceso, con ciertas restricciones.

Muchos estados imponen impuestos mínimos sobre la renta a las corporaciones o un impuesto calculado sobre una base imponible alternativa. Estos incluyen impuestos basados en el capital de las corporaciones y medidas alternativas de ingresos para individuos. Los detalles varían ampliamente según el estado.

En los Estados Unidos, los ingresos imponibles se calculan según normas que difieren materialmente de los principios de contabilidad generalmente aceptados en los Estados Unidos . Dado que solo las empresas que cotizan en bolsa están obligadas a preparar estados financieros, muchas empresas no públicas optan por mantener sus registros financieros según las normas fiscales. Las corporaciones que presentan estados financieros utilizando normas distintas a las fiscales deben incluir una conciliación detallada [54] de los ingresos de sus estados financieros con sus ingresos imponibles como parte de sus declaraciones de impuestos. Las áreas clave de diferencia incluyen la depreciación y amortización, el momento del reconocimiento de los ingresos o las deducciones, los supuestos para el costo de los bienes vendidos y ciertos artículos (como comidas y entretenimiento) cuya deducción fiscal es limitada.

En Estados Unidos, los contribuyentes deben pagar el impuesto sobre la renta por sí mismos [55] mediante la presentación de las declaraciones de impuestos correspondientes. [56] Los contribuyentes, así como ciertas entidades que no pagan impuestos, como las sociedades, deben presentar declaraciones de impuestos anuales a nivel federal y estatal correspondiente. Estas declaraciones revelan un cálculo completo de los ingresos imponibles según los principios impositivos. Los contribuyentes calculan todos los ingresos, deducciones y créditos por sí mismos, y determinan el monto de impuestos adeudados después de aplicar los pagos anticipados y los impuestos retenidos requeridos. Las autoridades fiscales federales y estatales proporcionan formularios preimpresos que deben usarse para presentar las declaraciones de impuestos. Se requiere la serie de formularios 1040 del IRS para individuos, la serie de formularios 1120 para corporaciones, el formulario 1065 para sociedades y la serie de formularios 990 para organizaciones exentas de impuestos.

Los formularios estatales varían ampliamente y rara vez corresponden a los formularios federales. Las declaraciones de impuestos varían desde las de dos páginas (Formulario 1040EZ) [57] que utilizan casi el 70% de los declarantes individuales hasta las miles de páginas de formularios y anexos para las grandes entidades. Los grupos de corporaciones pueden optar por presentar declaraciones consolidadas a nivel federal y con algunos estados. La presentación electrónica de declaraciones federales [58] y de muchas declaraciones estatales es ampliamente recomendada y en algunos casos obligatoria, y muchos proveedores ofrecen software de computadora para que los usen los contribuyentes y los preparadores de declaraciones remunerados para preparar y presentar las declaraciones electrónicamente.

Los individuos y las corporaciones pagan impuestos federales sobre la renta de los Estados Unidos sobre el total neto de todas sus ganancias de capital . La tasa impositiva depende tanto del tramo impositivo del inversor como del tiempo durante el cual se mantuvo la inversión. Las ganancias de capital a corto plazo se gravan a la tasa impositiva ordinaria del inversor y se definen como inversiones mantenidas durante un año o menos antes de ser vendidas. Las ganancias de capital a largo plazo , sobre enajenaciones de activos mantenidos durante más de un año, se gravan a una tasa más baja. [59]

En los Estados Unidos, el gobierno federal, muchos estados, el Distrito de Columbia y numerosas ciudades aplican impuestos sobre la nómina. Estos impuestos se imponen a los empleadores y empleados y sobre diversas bases de remuneración. Los empleadores los recaudan y pagan a la jurisdicción impositiva. La mayoría de las jurisdicciones que imponen impuestos sobre la nómina exigen informes trimestrales y anuales en la mayoría de los casos, y generalmente se exige la presentación de informes electrónicos para todos los empleadores, excepto los pequeños. [60] Dado que los impuestos sobre la nómina se imponen solo sobre los salarios y no sobre los ingresos provenientes de las inversiones, los impuestos sobre los ingresos laborales son mucho más pesados que los impuestos sobre los ingresos provenientes del capital.

En aquellas jurisdicciones que imponen un impuesto a la renta, se exigen retenciones de impuestos federales, estatales y locales . Los empleadores que tienen contacto con la jurisdicción deben retener el impuesto de los salarios pagados a sus empleados en esas jurisdicciones. [61] El cálculo del monto del impuesto a retener lo realiza el empleador basándose en las declaraciones del empleado sobre su situación fiscal en el Formulario W-4 del IRS . [62] Los montos del impuesto a la renta así retenidos deben pagarse a la jurisdicción impositiva y están disponibles como créditos fiscales reembolsables para los empleados. Los impuestos a la renta retenidos de la nómina no son impuestos finales, sino meros pagos anticipados. Los empleados deben presentar declaraciones de impuestos a la renta y autoevaluar el impuesto, reclamando los montos retenidos como pagos. [63]

Los impuestos federales al seguro social se imponen por igual a los empleadores [64] y a los empleados [65] , y consisten en un impuesto del 6,2 % de los salarios hasta un máximo salarial anual ($132 900 en 2019 [8] ) para el Seguro Social más un impuesto del 1,45 % de los salarios totales para Medicare. [66] Para 2011, la contribución del empleado se redujo al 4,2 %, mientras que la parte del empleador se mantuvo en el 6,2 %. [67] Hay un impuesto adicional al Medicare del 0,9 % sobre los salarios superiores a $200 000, que debe pagar solo el empleado (se declara por separado en la declaración de impuestos del empleado en el Formulario 8959). En la medida en que la parte del impuesto del 6,2 % de un empleado exceda el máximo debido a que tiene varios empleadores (cada uno de los cuales cobrará hasta el máximo salarial anual), el empleado tiene derecho a un crédito fiscal reembolsable al presentar una declaración de impuestos sobre la renta para el año. [68]

Los empleadores están sujetos al pago de impuestos por desempleo por parte del gobierno federal [69] y de todos los gobiernos estatales. El impuesto es un porcentaje de los salarios imponibles [70] con un tope. La tasa impositiva y el tope varían según la jurisdicción y según la industria y la experiencia del empleador. En 2009, el impuesto máximo típico por empleado fue inferior a $1000. [71] Algunos estados también imponen impuestos por desempleo, seguro por discapacidad o similares a los empleados. [72]

Los empleadores deben informar los impuestos sobre la nómina a la jurisdicción fiscal correspondiente de la manera que cada jurisdicción disponga. En la mayoría de las jurisdicciones se exige la presentación trimestral de informes sobre la retención de impuestos sobre la renta y los impuestos de la Seguridad Social. [73] Los empleadores deben presentar informes sobre el impuesto al desempleo agregado trimestralmente y anualmente a cada estado correspondiente, y anualmente a nivel federal. [74]

Cada empleador debe proporcionar a cada empleado un informe anual en el Formulario W-2 del IRS [75] de los salarios pagados y los impuestos federales, estatales y locales retenidos, con una copia enviada al IRS y a la autoridad fiscal del estado. Estos deben presentarse antes del 31 de enero y el 28 de febrero (31 de marzo si se presentan electrónicamente), respectivamente, después del año calendario en el que se pagan los salarios. El Formulario W-2 constituye una prueba del pago de impuestos para el empleado. [76]

Los empleadores deben pagar los impuestos sobre la nómina a la jurisdicción fiscal de acuerdo con diversas normas, en muchos casos en el plazo de un día hábil bancario. El pago de los impuestos federales y de muchos impuestos estatales sobre la nómina debe realizarse mediante transferencia electrónica de fondos si se alcanzan determinados umbrales en dólares, o mediante depósito en un banco en beneficio de la jurisdicción fiscal. [77]

El no pagar los impuestos federales sobre la nómina en tiempo y forma da lugar a una sanción automática del 2% al 10%. [78] Se aplican sanciones estatales y locales similares. El no presentar las declaraciones mensuales o trimestrales en tiempo y forma puede dar lugar a sanciones adicionales. El no presentar los formularios W-2 da lugar a una sanción automática de hasta 50 dólares por cada formulario no presentado en tiempo y forma. [79] Las sanciones estatales y locales varían según la jurisdicción.

Se aplica una sanción especialmente severa cuando no se pagan al IRS las retenciones de impuestos federales sobre la renta y los impuestos de la Seguridad Social. La sanción de hasta el 100% del monto no pagado puede aplicarse a la entidad empleadora, así como a cualquier persona (como un funcionario corporativo) que tenga el control o la custodia de los fondos con los que se debería haber realizado el pago. [80]

En los Estados Unidos no existe un impuesto federal sobre las ventas ni sobre el uso. Todos los estados, excepto cinco, imponen impuestos sobre las ventas y sobre el uso a las ventas minoristas, el alquiler y el arrendamiento de muchos bienes, así como a algunos servicios. Muchas ciudades, condados, autoridades de tránsito y distritos con fines especiales imponen un impuesto local adicional sobre las ventas o sobre el uso. El impuesto sobre las ventas y sobre el uso se calcula multiplicando el precio de compra por la tasa impositiva correspondiente. Las tasas impositivas varían ampliamente según la jurisdicción, desde menos del 1 % hasta más del 10 %. El impuesto sobre las ventas lo cobra el vendedor en el momento de la venta. El impuesto sobre el uso lo cobra el comprador que no ha pagado el impuesto sobre las ventas en una compra sujeta a impuestos.

A diferencia del impuesto al valor agregado , el impuesto a las ventas se aplica solo una vez, a nivel minorista, sobre cualquier producto en particular. Casi todas las jurisdicciones ofrecen numerosas categorías de bienes y servicios que están exentos del impuesto a las ventas o gravados a una tasa reducida. La compra de bienes para su posterior fabricación o para su reventa está uniformemente exenta del impuesto a las ventas. La mayoría de las jurisdicciones eximen los alimentos vendidos en tiendas de comestibles, los medicamentos recetados y muchos suministros agrícolas. Por lo general, los descuentos en efectivo, incluidos los cupones, no se incluyen en el precio utilizado para calcular el impuesto.

Los impuestos sobre las ventas, incluidos los impuestos por los gobiernos locales, generalmente se administran a nivel estatal. Los estados que imponen impuestos sobre las ventas exigen que los vendedores minoristas se registren en el estado, cobren el impuesto a los clientes, presenten declaraciones y remitan el impuesto al estado. Las reglas de procedimiento varían ampliamente. Los vendedores generalmente deben cobrar el impuesto a los compradores del estado a menos que el comprador proporcione un certificado de exención. La mayoría de los estados permiten o exigen el envío electrónico de impuestos al estado. Los estados tienen prohibido exigir a los vendedores de otros estados que cobren el impuesto a menos que el vendedor tenga alguna conexión mínima con el estado. [82]

Los impuestos especiales pueden aplicarse sobre el precio de venta de los bienes o sobre una base unitaria u otra, en teoría para desincentivar el consumo de los bienes o servicios gravados. El impuesto especial puede ser exigido al fabricante en la venta al por mayor, o puede ser cobrado al cliente en la venta al por menor. Los impuestos especiales se imponen a nivel federal y estatal sobre una variedad de bienes, incluidos el alcohol , el tabaco, los neumáticos, la gasolina, el combustible diésel, el carbón, las armas de fuego, el servicio telefónico, el transporte aéreo, los bonos no registrados y muchos otros bienes y servicios. Algunas jurisdicciones exigen que se coloquen sellos fiscales en los bienes para demostrar el pago del impuesto. [ cita requerida ]

La mayoría de las jurisdicciones por debajo del nivel estatal en los Estados Unidos imponen un impuesto sobre los intereses en bienes inmuebles (terrenos, edificios y mejoras permanentes). Algunas jurisdicciones también gravan algunos tipos de bienes personales comerciales. [83] Las reglas varían ampliamente según la jurisdicción. [84] Muchas jurisdicciones superpuestas (condados, ciudades, distritos escolares) pueden tener autoridad para gravar la misma propiedad. [85] Pocos estados imponen un impuesto sobre el valor de la propiedad.

El impuesto a la propiedad se basa en el valor justo de mercado de la propiedad en cuestión. El monto del impuesto se determina anualmente en función del valor de mercado de cada propiedad en una fecha particular, [86] y la mayoría de las jurisdicciones requieren redeterminaciones de valor periódicamente. El impuesto se calcula como el valor de mercado determinado multiplicado por un índice de tasación multiplicado por la tasa impositiva. [87] Los índices de tasación y las tasas impositivas varían ampliamente entre jurisdicciones y pueden variar según el tipo de propiedad dentro de una jurisdicción. [88] Cuando una propiedad se ha vendido recientemente entre vendedores no relacionados, dicha venta establece el valor justo de mercado. En otros casos ( es decir , la mayoría), el valor debe estimarse. Las técnicas de estimación comunes incluyen ventas comparables, costo depreciado y un enfoque de ingresos. Los propietarios de propiedades también pueden declarar un valor, que está sujeto a cambios por parte del tasador de impuestos.

Los impuestos sobre la propiedad se aplican con mayor frecuencia a los bienes inmuebles y comerciales. Los bienes inmuebles generalmente incluyen todos los intereses considerados, según la ley de ese estado, como intereses de propiedad sobre terrenos, edificios y mejoras. Los intereses de propiedad incluyen la titularidad del título, así como otros derechos de propiedad. Las tasas de matriculación de automóviles y embarcaciones son un subconjunto de este impuesto. Otros bienes no comerciales generalmente no están sujetos al impuesto sobre la propiedad, aunque Virginia mantiene un impuesto único sobre la propiedad personal para todos los vehículos de motor, incluidos los vehículos no comerciales. [89]

El proceso de tasación varía según el estado y, a veces, dentro de un mismo estado. Cada jurisdicción fiscal determina los valores de las propiedades dentro de la jurisdicción y luego determina el monto del impuesto a tasar en función del valor de la propiedad. Los tasadores fiscales de las jurisdicciones fiscales generalmente son responsables de determinar los valores de las propiedades. La determinación de los valores y el cálculo del impuesto generalmente lo realiza un funcionario denominado tasador fiscal . Los propietarios de propiedades tienen derecho en cada jurisdicción a declarar o impugnar el valor así determinado. Los valores de las propiedades generalmente deben coordinarse entre jurisdicciones y dicha coordinación a menudo se realiza mediante igualación .

Una vez determinado el valor, el tasador normalmente notifica al último propietario conocido de la propiedad sobre la determinación del valor. Una vez que se establecen los valores, se envían facturas o notificaciones de impuestos a la propiedad a los propietarios. [90] Los tiempos y términos de pago varían ampliamente. Si el propietario de una propiedad no paga el impuesto, la jurisdicción fiscal tiene varios recursos para el cobro, que en muchos casos incluyen la incautación y venta de la propiedad. Los impuestos a la propiedad constituyen un gravamen sobre la propiedad al que también están sujetas las transferencias. Las compañías hipotecarias a menudo recaudan impuestos de los propietarios de propiedades y los remiten en nombre del propietario.

Estados Unidos impone aranceles o derechos de aduana a las importaciones de bienes. El arancel se cobra en el momento de la importación y lo paga el importador registrado. Los aranceles aduaneros varían según el país de origen y el producto. Los bienes de muchos países están exentos de aranceles en virtud de varios acuerdos comerciales. Ciertos tipos de bienes están exentos de aranceles independientemente de su origen. Las normas aduaneras difieren de otras restricciones a la importación. El incumplimiento adecuado de las normas aduaneras puede dar lugar a la incautación de bienes y a sanciones penales contra las partes implicadas. La Oficina de Aduanas y Protección Fronteriza de los Estados Unidos ("CBP") hace cumplir las normas aduaneras.

Las mercancías pueden ser importadas a los Estados Unidos sujetas a restricciones de importación. Los importadores de mercancías pueden estar sujetos a impuestos ("derechos de aduana" o "aranceles") sobre el valor importado de las mercancías. "Las mercancías importadas no se ingresan legalmente hasta que el envío haya llegado al puerto de entrada, la entrega de la mercancía haya sido autorizada por la CBP y se hayan pagado los derechos estimados". [91] La importación, la declaración y el pago de los derechos de aduana los realiza el importador registrado, que puede ser el propietario de las mercancías, el comprador o un agente de aduanas autorizado. Las mercancías pueden almacenarse en un depósito aduanero o en una zona de libre comercio en los Estados Unidos durante un máximo de cinco años sin pago de derechos. Las mercancías deben declararse para su entrada en los Estados Unidos dentro de los 15 días posteriores a su llegada o antes de salir de un depósito aduanero o una zona de libre comercio. Muchos importadores participan en un programa de autoevaluación voluntaria con la CBP. Se aplican reglas especiales a las mercancías importadas por correo. Todas las mercancías importadas a los Estados Unidos están sujetas a inspección por la CBP. Algunos productos pueden importarse temporalmente a los Estados Unidos con arreglo a un sistema similar al sistema de Carnet ATA . Entre ellos se incluyen las computadoras portátiles que utilizan las personas que viajan a los Estados Unidos y las muestras que utilizan los vendedores.

Las tasas de impuestos sobre los valores de transacción varían según el país de origen . Las mercancías deben estar etiquetadas individualmente para indicar el país de origen, con excepciones para tipos específicos de mercancías. Se considera que las mercancías son originarias del país con la tasa de impuestos más alta para las mercancías en particular, a menos que cumplan con ciertos requisitos mínimos de contenido. Se aplican amplias modificaciones a los impuestos y clasificaciones normales a las mercancías originarias de Canadá o México en virtud del [Tratado de Libre Comercio de América del Norte].

Todos los bienes que no están exentos están sujetos a un arancel calculado de acuerdo con el Arancel Armonizado publicado por la CBP y la Comisión de Comercio Internacional de los Estados Unidos. Este extenso arancel [92] proporciona tasas de aranceles para cada clase de bienes. La mayoría de los bienes se clasifican según su naturaleza, aunque algunas clasificaciones se basan en el uso.

Los derechos de aduana pueden expresarse como porcentaje del valor o en dólares y centavos por unidad. Los derechos basados en el valor varían de cero a 20% en la lista de 2011. [93] Los derechos pueden basarse en unidades pertinentes para el tipo particular de mercancías (por tonelada, por kilogramo, por metro cuadrado, etc.). Algunos derechos se basan en parte en el valor y en parte en la cantidad.

Cuando se mezclan mercancías sujetas a diferentes tipos de derechos, todo el envío puede estar sujeto a impuestos al tipo de derecho más alto aplicable. [94]

Las mercancías importadas suelen ir acompañadas de un conocimiento de embarque o una guía aérea que describe las mercancías. A los efectos de la evaluación de los derechos de aduana, también deben ir acompañadas de una factura que documente el valor de la transacción. Las mercancías que figuran en el conocimiento de embarque y la factura se clasifican y el impuesto lo calcula el importador o la CBP. El importe de este impuesto se paga inmediatamente y debe abonarse antes de que se puedan importar las mercancías. En la actualidad, la mayoría de las evaluaciones de las mercancías las realiza el importador y la documentación se presenta ante la CBP de forma electrónica.

Una vez pagados los aranceles, la CBP aprueba la importación de las mercancías, que luego pueden retirarse del puerto de entrada, del depósito aduanero o de la zona franca.

Una vez pagados los derechos sobre determinadas mercancías, el importador puede solicitar el reembolso de los mismos si las mercancías se exportan sin modificaciones sustanciales. El proceso de solicitar el reembolso se conoce como devolución de derechos.

Se aplican ciertas sanciones civiles por no cumplir con las normas de la CBP y no pagar los impuestos. La CBP puede confiscar y vender los bienes de las personas sujetas a dichas sanciones. Además, se pueden aplicar sanciones penales por determinados delitos. Las sanciones penales pueden llegar a ser hasta el doble del valor de los bienes más veinte años de cárcel.

Las zonas de libre comercio son áreas seguras que se encuentran físicamente en los Estados Unidos pero legalmente fuera del territorio aduanero de los Estados Unidos. Estas zonas se encuentran generalmente cerca de los puertos de entrada y pueden estar dentro del almacén de un importador. Estas zonas tienen un alcance y un funcionamiento limitados según la aprobación de la Junta de Zonas de Libre Comercio. [95] Las mercancías que se encuentran en una zona de libre comercio no se consideran importadas a los Estados Unidos hasta que salen de la zona. Las mercancías extranjeras pueden utilizarse para fabricar otras mercancías dentro de la zona para su exportación sin pagar derechos de aduana. [96]

En los Estados Unidos, los impuestos sobre sucesiones y donaciones son impuestos por el gobierno federal y algunos gobiernos estatales. [97] El impuesto sobre sucesiones es un impuesto especial que grava el derecho a transmitir la propiedad en caso de muerte. Se impone sobre el patrimonio, no sobre el beneficiario. Algunos estados imponen un impuesto a la herencia sobre los receptores de legados. Los impuestos sobre donaciones se gravan al donante de la propiedad cuando esta se transfiere por una contraprestación inferior a la adecuada. El gobierno federal y algunos gobiernos estatales imponen un impuesto adicional sobre las transferencias por salto de generación (GST) sobre las transferencias a los nietos (o sus descendientes).

El impuesto federal sobre donaciones se aplica al donante, no al receptor, y se calcula en base a las donaciones imponibles acumuladas, y se reduce en función de los impuestos sobre donaciones pagados anteriormente. El impuesto federal sobre sucesiones se calcula sobre la suma de las donaciones y sucesiones imponibles, y se reduce en función de los impuestos sobre donaciones pagados anteriormente. Estos impuestos se calculan como el monto imponible multiplicado por una tasa impositiva progresiva (hasta el 35% en 2011). Los impuestos sobre sucesiones y donaciones también se reducen mediante un importante "crédito unificado" equivalente a una exclusión (5 millones de dólares en 2011). Las tasas y las exclusiones han variado, y los beneficios de las tasas más bajas y el crédito se han ido eliminando gradualmente durante algunos años.

Las donaciones imponibles son determinadas donaciones de propiedades estadounidenses realizadas por extranjeros no residentes, la mayoría de las donaciones de cualquier propiedad realizadas por ciudadanos o residentes, que superen una exclusión anual ($13,000 para donaciones realizadas en 2011) por donante por donatario. Las herencias imponibles son determinadas propiedades estadounidenses de difuntos extranjeros no residentes y la mayoría de las propiedades de ciudadanos o residentes. Para los extranjeros, la residencia a los efectos del impuesto a las herencias se basa principalmente en el domicilio, pero los ciudadanos estadounidenses pagan impuestos independientemente de su país de residencia. Los bienes raíces estadounidenses y la mayoría de las propiedades tangibles en los EE. UU. están sujetos al impuesto a las herencias y donaciones, independientemente de que el difunto o el donante sea residente o no residente, ciudadano o extranjero.

El monto imponible de una donación es el valor justo de mercado de la propiedad en exceso de la contraprestación recibida en la fecha de la donación. El monto imponible de un patrimonio es el valor justo de mercado bruto de todos los derechos considerados propiedad en la fecha de la muerte (o una fecha de valuación alternativa) ("patrimonio bruto"), menos los pasivos del difunto, los costos de administración (incluidos los gastos funerarios) y ciertas otras deducciones, consulte Base escalonada . Los impuestos estatales sobre el patrimonio son deducibles, con limitaciones, al calcular el patrimonio imponible federal. Los legados a organizaciones benéficas reducen el patrimonio imponible.

El impuesto sobre donaciones se aplica a todas las transferencias irrevocables de intereses en bienes tangibles o intangibles. El impuesto sobre sucesiones se aplica a todos los bienes que posea total o parcialmente un ciudadano o residente al momento de su muerte, en la medida del interés en la propiedad. Por lo general, todos los tipos de bienes están sujetos al impuesto sobre sucesiones. [99] La legislación estatal aplicable determina si un difunto tiene suficiente interés en la propiedad para que la propiedad esté sujeta al impuesto sobre donaciones o sucesiones. Ciertos intereses en la propiedad que caducan al momento de la muerte (como el seguro de vida) se incluyen en el patrimonio imponible.

Los valores imponibles de los patrimonios y las donaciones son el valor justo de mercado. En el caso de algunos activos, como las acciones y los bonos que se comercializan ampliamente, el valor puede determinarse mediante cotizaciones en el mercado. El valor de otras propiedades puede determinarse mediante tasaciones, que están sujetas a posibles impugnaciones por parte de la autoridad fiscal. La valoración por uso especial se aplica a las granjas y a las empresas de capital cerrado , sujeta a un monto limitado en dólares y a otras condiciones. Los activos monetarios, como el efectivo, las hipotecas y los pagarés, se valoran por el valor nominal, a menos que se establezca claramente otro valor.

Los beneficios del seguro de vida se incluyen en el patrimonio bruto. El valor de un derecho de un beneficiario de un patrimonio a recibir una renta vitalicia se incluye en el patrimonio bruto. Ciertas transferencias durante la vida pueden incluirse en el patrimonio bruto. Ciertas facultades de un difunto para controlar la disposición de bienes por parte de otro se incluyen en el patrimonio bruto.

El patrimonio imponible de un difunto casado se reduce mediante una deducción por todos los bienes que pasan al cónyuge del difunto. Se incluyen determinados intereses terminables. Pueden aplicarse otras condiciones.

Los donantes de obsequios que excedan la exclusión anual deben presentar declaraciones de impuestos sobre donaciones en el Formulario 709 [100] del IRS y pagar el impuesto. Los ejecutores de herencias con un valor bruto que exceda el crédito unificado deben presentar una declaración de impuestos sobre sucesiones en el Formulario 706 [101] del IRS y pagar el impuesto del patrimonio. Se requieren declaraciones si los obsequios o el patrimonio bruto exceden las exclusiones. Cada estado tiene sus propios formularios y requisitos de presentación. Las autoridades fiscales pueden examinar y ajustar las declaraciones de impuestos sobre donaciones y sucesiones.

Muchas jurisdicciones de los Estados Unidos imponen impuestos o tasas sobre el privilegio de llevar adelante una determinada actividad comercial o mantener una certificación profesional en particular. Estos impuestos sobre licencias u ocupacionales pueden ser una cantidad fija en dólares por año para el licenciatario, una cantidad basada en el número de profesionales de la empresa, un porcentaje de los ingresos o cualquier otra base. Las personas que prestan servicios profesionales o personales suelen estar sujetas a dichos honorarios. Algunos ejemplos comunes son los contadores, abogados, barberos, casinos, dentistas, médicos, mecánicos de automóviles, fontaneros y corredores de bolsa. Además del impuesto, pueden imponerse otros requisitos para obtener la licencia.

Los 50 estados imponen una tasa por la licencia de conducir. Generalmente, las tasas se basan en el tipo y tamaño del vehículo y se imponen anualmente o bianualmente. Todos los estados y el Distrito de Columbia también imponen una tasa por la licencia de conducir, que generalmente debe renovarse mediante el pago de una tasa cada pocos años [102] .

Los gobiernos suelen cobrar tasas por el uso de determinadas instalaciones o servicios. Por lo general, estas tasas se aplican en el momento del uso. Pueden estar disponibles permisos para usos múltiples. Por ejemplo, se cobran tasas por el uso de parques nacionales o estatales, por solicitar y obtener determinadas resoluciones del Servicio de Impuestos Internos (IRS) de los EE. UU., por el uso de determinadas autopistas (denominadas "peajes" o carreteras de peaje), por el estacionamiento en calles públicas y por el uso del transporte público.

Los impuestos en los Estados Unidos son administrados por cientos de autoridades fiscales. A nivel federal hay tres administraciones fiscales. La mayoría de los impuestos federales nacionales son administrados por el Servicio de Impuestos Internos, que forma parte del Departamento del Tesoro . Los impuestos sobre el alcohol, el tabaco y las armas de fuego son administrados por la Oficina de Impuestos y Comercio de Alcohol y Tabaco (TTB). Los impuestos sobre las importaciones (derechos de aduana) son administrados por la Oficina de Aduanas y Protección Fronteriza de los Estados Unidos (CBP). La TTB también forma parte del Departamento del Tesoro y la CBP pertenece al Departamento de Seguridad Nacional . [103]

La organización de las administraciones tributarias estatales y locales varía ampliamente. Cada estado tiene una administración tributaria. Algunos estados administran algunos impuestos locales en su totalidad o en parte. La mayoría de las localidades también tienen una administración tributaria o comparten una con localidades vecinas.

El Servicio de Impuestos Internos administra todas las leyes impositivas federales de los EE. UU. sobre actividades nacionales, excepto aquellos impuestos administrados por la TTB. Las funciones del IRS incluyen:

El IRS mantiene varios Centros de Servicio en los que se procesan las declaraciones de impuestos. Los contribuyentes generalmente presentan [104] la mayoría de los tipos de declaraciones de impuestos por correo en estos Centros de Servicio, o las presentan electrónicamente. El IRS también mantiene una Oficina Nacional en Washington, DC, y numerosas oficinas locales [105] que brindan servicios a los contribuyentes y administran inspecciones tributarias.

Las declaraciones de impuestos presentadas ante el IRS están sujetas a examen [106] y ajuste, comúnmente llamado una auditoría del IRS. Solo un pequeño porcentaje de las declaraciones (alrededor del 1% de las declaraciones individuales en el año fiscal 2008 del IRS) [107] se examinan cada año. La selección de declaraciones utiliza una variedad de métodos basados en las experiencias del IRS. En el examen, el IRS puede solicitar información adicional del contribuyente por correo, en persona en las oficinas locales del IRS o en la ubicación comercial del contribuyente. El contribuyente tiene derecho a ser representado por un abogado , un Contador Público Certificado (CPA) o un agente registrado , a expensas del contribuyente, quien puede hacer representaciones al IRS en nombre del contribuyente.

Los contribuyentes tienen ciertos derechos en una auditoría. Al concluir la auditoría, el IRS puede aceptar la declaración de impuestos tal como se presentó o proponer ajustes [108] a la declaración. El IRS también puede imponer multas e intereses. Por lo general, los ajustes deben proponerse dentro de los tres años [109] siguientes a la fecha de vencimiento de la declaración de impuestos. Ciertas circunstancias extienden este plazo, incluyendo la subestimación sustancial de los ingresos y el fraude. El contribuyente y el IRS pueden acordar [110] permitirle al IRS tiempo adicional para concluir una auditoría. Si el IRS propone ajustes, el contribuyente puede aceptar el ajuste, apelar ante el IRS o buscar una determinación judicial del impuesto.

Además de hacer cumplir las leyes tributarias, el IRS brinda orientación formal e informal a los contribuyentes. Si bien a menudo se las denomina Reglamentos del IRS, los reglamentos del Código de Rentas Internas son emitidos por el Departamento del Tesoro. La orientación del IRS consiste en:

La Oficina de Comercio de Impuestos sobre el Alcohol y el Tabaco (TTB), una división del Departamento del Tesoro , hace cumplir las leyes federales sobre impuestos especiales relacionadas con el alcohol, el tabaco y las armas de fuego. La TTB tiene seis divisiones, cada una con funciones específicas:

La aplicación de las leyes penales relacionadas con TTB está a cargo de la Oficina de Alcohol, Tabaco, Armas de Fuego y Explosivos , una división del Departamento de Justicia .

La Oficina de Aduanas y Protección Fronteriza de los Estados Unidos (CBP, por sus siglas en inglés), una agencia del Departamento de Seguridad Nacional de los Estados Unidos , recauda los derechos de aduana y regula el comercio internacional. Tiene una plantilla de más de 58.000 empleados que cubren más de 300 puertos de entrada oficiales a los Estados Unidos. La CBP tiene autoridad para incautar y disponer de la carga en caso de determinadas infracciones de las normas aduaneras.

Cada estado de los Estados Unidos tiene su propia administración tributaria, sujeta a las normas de la ley y las reglamentaciones de ese estado. Por ejemplo, la Junta de Impuestos de Franquicia de California . En la mayoría de los estados, se las conoce como Departamento de Ingresos o Departamento de Impuestos. Los poderes de las autoridades tributarias estatales varían ampliamente. La mayoría aplica todos los impuestos a nivel estatal, pero no la mayoría de los impuestos locales. Sin embargo, muchos estados tienen una administración unificada del impuesto sobre las ventas a nivel estatal, incluidos los impuestos sobre las ventas locales.

Las declaraciones de impuestos estatales se presentan por separado ante las administraciones tributarias estatales, no ante las federales. Cada estado tiene sus propias normas de procedimiento, que varían ampliamente.

La mayoría de las localidades de los Estados Unidos administran la mayoría de sus propios impuestos. En muchos casos, existen múltiples jurisdicciones fiscales locales con respecto a un contribuyente o propiedad en particular. En el caso de los impuestos a la propiedad, la jurisdicción fiscal suele estar representada por un tasador/recaudador de impuestos cuyas oficinas se encuentran en las instalaciones de la jurisdicción fiscal.

La Constitución de los Estados Unidos dispone que el Congreso "tendrá el poder de establecer y recaudar impuestos, derechos, contribuciones y consumos... pero todos los derechos, contribuciones y consumos serán uniformes en todos los Estados Unidos". [115] Antes de la enmienda, disponía que "No se establecerá ningún impuesto de capitación ni ningún otro impuesto directo a menos que sea en proporción al censo...". La 16ª Enmienda disponía que "el Congreso tendrá el poder de establecer y recaudar impuestos sobre los ingresos, de cualquier fuente que se deriven, sin prorrateo entre los diversos Estados y sin tener en cuenta ningún censo o enumeración". La 10ª Enmienda disponía que "los poderes no delegados a los Estados Unidos por esta Constitución, ni prohibidos a los Estados, están reservados a los Estados respectivamente, o al pueblo".

Desde la adopción de la Constitución, el Congreso ha promulgado numerosas leyes relacionadas con los impuestos. Esas leyes están codificadas en la actualidad como Título 19, Derechos de Aduana, Título 26, Código de Rentas Internas, y varias otras disposiciones. Estas leyes autorizan específicamente al Secretario del Tesoro de los Estados Unidos a delegar diversos poderes relacionados con la imposición, evaluación y recaudación de impuestos.

Las constituciones estatales otorgan uniformemente al gobierno estatal el derecho a imponer y recaudar impuestos. Las limitaciones que imponen las constituciones estatales varían ampliamente.

Diversos individuos y grupos marginales han cuestionado la legitimidad del impuesto federal sobre la renta de los Estados Unidos. Estos argumentos son variados, pero han sido rechazados uniformemente por el Servicio de Impuestos Internos y por los tribunales y se ha dictaminado que son frívolos. [116] [117] [118]

Los comentaristas Benjamin Page, Larry Bartels y Jason Seawright sostienen que la política fiscal federal en relación con la regulación y la reforma en los Estados Unidos tiende a favorecer a los estadounidenses ricos. Afirman que la influencia política es un derecho legal que los ricos pueden ejercer aportando fondos para presionar a favor de sus preferencias políticas. [120]

Cada uno de los principales tipos de impuestos en los Estados Unidos ha sido utilizado por alguna jurisdicción en algún momento como una herramienta de política social. Tanto los liberales como los conservadores han pedido impuestos más progresivos en los Estados Unidos [121] [122] Page, Bartels y Seawright afirman que, aunque los miembros del gobierno están a favor de una transición hacia impuestos progresivos, debido a los déficits presupuestarios, los ciudadanos de clase alta aún no están dispuestos a impulsar el cambio. Se otorgaron recortes de impuestos durante la administración Bush y se ampliaron en 2010, lo que hizo que los impuestos federales sobre la renta fueran menos progresivos. [120]

El Servicio de Impuestos Internos estimó que, en 2001, la brecha fiscal era de 345 mil millones de dólares. [124] La brecha fiscal es la diferencia entre la cantidad de impuestos legalmente adeudados y la cantidad realmente recaudada por el gobierno. La brecha fiscal en 2006 se estimó en 450 mil millones de dólares. [125] La brecha fiscal dos años después, en 2008, se estimó en un rango de 450 a 500 mil millones de dólares y los ingresos no declarados se estimaron en aproximadamente 2 billones de dólares. [126] Por lo tanto, entre el 18 y el 19 por ciento del total de ingresos declarables no se declararon correctamente al IRS. [126]

El IRS considera diferentes razones para penalizar, no cumplir con los plazos de impuestos o cometer errores en su declaración puede dar lugar a sanciones por parte del IRS. Estas sanciones se aplican a situaciones como no presentar la declaración a tiempo, no pagar lo que debe o incluir información inexacta. El IRS también puede cobrar intereses sobre las sanciones no pagadas, y algunas sanciones se acumulan mensualmente hasta que se liquide el monto total. Para evitar estas consecuencias, es importante comprender los diferentes tipos de sanciones, cómo abordarlas si recibe una y, lo más importante, cómo presentar sus impuestos de manera precisa y a tiempo. [127] El IRS informará al destinatario cuándo se aplicará la sanción mediante un aviso o una carta en el correo. Estos documentos detallarán la sanción, el motivo de la sanción y qué pasos tomar a continuación. Asimismo, la información detallada debe ser corroborada, ya que si el usuario puede resolver el problema lo antes posible, no se impondrá la multa. El IRS aplica ciertos intereses sobre las sanciones en las que se haya incurrido. Sin embargo, la fecha a partir de la cual se comienzan a cobrar los intereses puede variar según el tipo de sanción que se haya impuesto. Estos intereses se acumulan sobre el monto adeudado hasta que se pague la totalidad del saldo. Por otro lado, es importante considerar que los intereses pueden aumentar significativamente el monto total adeudado, por lo que el usuario debe atender sus obligaciones tributarias lo antes posible y de manera eficiente para evitar cargos adicionales. Es importante tener en cuenta que el IRS permite a la persona sancionada impugnar su sanción si considera que el monto impuesto es inadecuado. [127]

Los intereses que cobra el SRI se deben a las personas físicas o jurídicas que no pagan sus impuestos o cantidades adeudadas en tiempo y forma y no cubren el monto incurrido, aun cuando se haya presentado una solicitud de prórroga. Asimismo, se pueden generar intereses en caso de que el monto que se haya pagado exceda el valor correspondiente. El SRI ha establecido las normas y reglamentos tributarios de manera muy clara para que los usuarios cumplan con sus obligaciones tributarias de manera adecuada. [128]

En 2024, los tipos de interés trimestrales se dividen en función de la categoría a la que se asignan. Entre las categorías consideradas por el IRS, el interés que se aplica a los pagos en exceso que no son efectuados por una empresa, es decir, por un particular, es del 8 %. Por otro lado, el interés que se aplica a los pagos en exceso que no son efectuados por una empresa es del 7 %. El interés que se aplica a los pagos en defecto, ya sean de una empresa o de un particular, es del 8 %. El interés que se aplica a los GATT (parte de un pago en exceso efectuado por una empresa superior a 10 000 EUR) es del 5,5 %. Para las grandes empresas con pagos en defecto, el interés que se aplica es del 10 %. Por último, el interés que se aplica a los depósitos 6603 del Código de Rentas Internas (IRC) (tipo de interés federal a corto plazo) es del 5 %. [129]

Sanción por devolución de información

Esta sanción se aplica cuando la información o las declaraciones de impuestos no se presentan en tiempo o forma, es decir, en caso de que existan inconsistencias en la información se aplicará esta sanción al usuario. En este caso, se podrán aplicar cobros, según lo establecido en 2024, dependiendo del plazo en que el usuario responda luego de haber sido notificado. La sanción puede ir desde USD 60, en caso de que la respuesta se realice 30 días después, hasta USD 630 por desconsideración dolosa. [130]

Sanción por no presentar la declaración

Esta sanción se impone a la persona física que no presente la declaración de la renta en la fecha de vencimiento. En este caso la multa es equivalente al 5% de los impuestos que no se hayan pagado cada mes, sin embargo, el tope es de hasta el 25%. Por otro lado, en caso de que la sanción por no presentar la declaración y la sanción por no pagar los impuestos respectivos se combinen en el mismo mes, la sanción por no presentar se reduce en el monto de la sanción por no pagar, resultando en una sanción combinada del 5% por cada mes o parte del mes en que la declaración se retrase. Después de 5 meses de impago de cualquier monto, la sanción por no presentar se reduce en su totalidad, sin embargo, la sanción por no pagar tiene un tope del 25%. Finalmente, en caso de que la declaración se haya presentado con más de 60 días de retraso los cargos pueden llegar hasta USD 485 después del 12 de diciembre de 2023. [131]

Multa por falta de pago

Esta sanción se aplica al cliente que no haya pagado sus impuestos antes de la fecha de vencimiento. En este caso la sanción se fija con un porcentaje en función del monto de los impuestos que no se hayan pagado. Como se mencionó anteriormente, esta sanción no excederá del 25%. [132]

Penalización relacionada con la precisión

Esta penalidad se aplica cuando la persona paga menos de lo que se declara en su declaración de impuestos. Las razones por las cuales las personas no pagan el monto correspondiente pueden ser porque no han declarado el monto real o completo de sus ingresos, por otro lado, puede suceder que la persona haya solicitado algún tipo de extensión o crédito para el cual no califica. Dentro de esta penalidad el IRS puede proceder de dos maneras. Puede aplicar una penalidad por Negligencia o desacato de las normas o reglamentos, la cual se debe a la falta de atención y el correcto seguimiento de las leyes tributarias de Estados Unidos para completar la declaración de impuestos. Se considera que la persona puede desacatar de manera imprudente o intencional las normas o reglamentos establecidos. Por otro lado, también puede darse el caso en que se aplique una penalidad por subestimación sustancial del impuesto sobre la renta, la cual se aplica cuando la persona subestima su obligación tributaria en un 10% del impuesto que se muestra en su declaración o es igual a USD 5,000. Sin embargo, si la persona ha calificado para una deducción empresarial, el porcentaje es del 5% o USD 5,000. [133]

Reclamo erróneo de reembolso o crédito

Esta sanción se aplica cuando la persona ha presentado una solicitud de devolución o reembolso del impuesto sobre la renta por un importe excesivo y no existe causa razonable para dicha solicitud. La sanción es igual al 20% del importe excesivo que se ha reclamado. [134]

Penalización por falta de depósito

Esta sanción se aplica cuando el individuo no ha pagado los impuestos sobre el empleo correspondientes a tiempo y en la cantidad adecuada. Estos impuestos sobre el empleo incluyen los impuestos sobre la renta del individuo, la seguridad social y la atención médica, y el desempleo federal. El porcentaje de la sanción depende de cuántos días de retraso en el pago desde la fecha de vencimiento. De 1 a 5 días equivale a una sanción del 2% del monto que no se ha pagado, sin embargo, si el retraso supera los 15 días el porcentaje puede aumentar hasta el 10%. [135]

Sanciones a los preparadores de impuestos

Se sanciona a los preparadores de declaraciones de impuestos que incurran en conductas indebidas, es decir, puede existir la posibilidad de que un agente certificado para preparar declaraciones de impuestos de un tercero incumpla con las normas tributarias establecidas. Se aplicarán cargos en función del número de infracciones, el tipo de normas infringidas, las tasas de inflación y el número de años fiscales registrados. [136]

Multa por cheque deshonrado u otra forma de pago

Esta sanción simplemente se aliviará cuando el proveedor bancario de la persona no acepte el cheque u otra forma de pago del usuario. Esto puede deberse a que no hay suficiente dinero en la cuenta bancaria para cubrir el monto del impuesto adeudado. En este caso, el monto de la sanción es de 25 USD cuando el monto adeudado es inferior a 1.250 USD. En caso de que la deuda supere este monto, la sanción es del 2% del monto adeudado. [137]

Sanción por pago insuficiente del impuesto estimado por parte de las corporaciones

Este tipo de sanción está destinada a las empresas que no han realizado los pagos suficientes en base al impuesto estimado o simplemente no han pagado en tiempo y forma. Generalmente, las empresas realizan estos pagos trimestralmente cuando prevén pagar más de USD 500 en su declaración de impuestos. El monto de la sanción dependerá del monto del pago insuficiente, el período de demora en el pago y la tasa de interés trimestral mencionada anteriormente. [138]

Sanción por pago insuficiente del impuesto estimado por parte de personas físicas

Al igual que la anterior, la diferencia es que esta sanción se aplica a personas físicas, patrimonios o fideicomisos. El cálculo del monto se realiza en las mismas condiciones que la sanción a una persona jurídica. [139]

Sanciones por divulgación de información internacional

Esta sanción se aplica cuando el contribuyente tiene su actividad financiera establecida en el extranjero y no cumple con las normas y regulaciones tributarias de los Estados Unidos. En este caso se cobran intereses mensuales hasta que el deudor pague los impuestos con base en las regulaciones tributarias del lugar donde declara sus impuestos, en este caso los Estados Unidos [140]

Aunque Estados Unidos en su conjunto no suele ser visto como un paraíso fiscal , entre sus 50 estados hay algunos que particulares y empresas utilizan para almacenar su riqueza y evitar o evadir impuestos. Este hecho quedó al descubierto en gran medida en los Pandora Papers filtrados : 11,9 millones de documentos que, a partir del 31 de octubre de 2021, expusieron cuentas offshore de líderes mundiales y celebridades. En total, se reveló que Estados Unidos alberga la segunda mayor cantidad de dinero del mundo.

Entre los años 2011 y 2021, los activos administrados en Dakota del Sur por empresas fiduciarias pasaron de $ 75 mil millones a $ 367 mil millones. [141] Los activos provienen de todo el mundo: The South Dakota Trust Company tiene clientes de 54 naciones. [142] Los fideicomisos son particularmente populares en Dakota del Sur porque, en 1983, revocó una ley que impedía los patrimonios hereditarios, permitiendo la creación de fideicomisos (que sirven para transmitir la propiedad a los hijos) que, al tiempo que impiden la venta de los activos del patrimonio, también protegen esos activos de los impuestos. A diferencia del precedente de esto en el derecho consuetudinario inglés, donde estos fideicomisos solo podían existir durante 21 años, Dakota del Sur permite que los fideicomisos existan indefinidamente. Los fideicomisos en Dakota del Sur también sirven como escudos de las inspecciones del gobierno e incluso pueden proteger a una persona si se divorcia o se declara en quiebra. [141] Además de esto, Dakota del Sur también es uno de los nueve estados de los Estados Unidos sin impuesto sobre la renta. [143]