La hipótesis del mercado eficiente ( HME ) [a] es una hipótesis de la economía financiera que afirma que los precios de los activos reflejan toda la información disponible. Una implicación directa de esto es que es imposible "ganarle al mercado" de manera consistente sobre una base ajustada al riesgo, ya que los precios del mercado solo deberían reaccionar a la nueva información.

Debido a que la hipótesis del mercado eficiente está formulada en términos de ajuste de riesgo, sólo hace predicciones comprobables cuando se combina con un modelo particular de riesgo. [2] Como resultado, la investigación en economía financiera desde al menos la década de 1990 se ha centrado en las anomalías del mercado , es decir, las desviaciones de modelos específicos de riesgo. [3]

La idea de que los rendimientos del mercado financiero son difíciles de predecir se remonta a Bachelier , [4] Mandelbrot , [5] y Samuelson , [6] pero está estrechamente asociada con Eugene Fama , en parte debido a su influyente revisión de 1970 de la investigación teórica y empírica. [2] La EMH proporciona la lógica básica para las teorías modernas basadas en el riesgo de los precios de los activos, y los marcos como la fijación de precios de activos basada en el consumo y la fijación de precios de activos intermediarios pueden considerarse como la combinación de un modelo de riesgo con la EMH. [7]

Muchas décadas de investigación empírica sobre la predictibilidad de los retornos han arrojado resultados contradictorios. Las investigaciones de los años 1950 y 1960 a menudo encontraron una falta de predictibilidad (por ejemplo, Ball y Brown 1968; Fama, Fisher, Jensen y Roll 1969), pero en los años 1980 y 2000 se descubrió una explosión de predictores de retornos (por ejemplo, Rosenberg, Reid y Lanstein 1985; Campbell y Shiller 1988; Jegadeesh y Titman 1993). Desde la década de 2010, los estudios han encontrado a menudo que la predictibilidad de los retornos se ha vuelto más esquiva, ya que no funciona fuera de la muestra (Goyal y Welch 2008), o se ha visto debilitada por los avances en la tecnología comercial y el aprendizaje de los inversores (Chordia, Subrahmanyam y Tong 2014; McLean y Pontiff 2016; Martineau 2021).

Supongamos que una información sobre el valor de una acción (por ejemplo, sobre una futura fusión) está ampliamente disponible para los inversores. Si el precio de la acción no refleja esa información, los inversores pueden negociar con base en ella, lo que hace que el precio se mueva hasta que la información ya no sea útil para la negociación.

Tenga en cuenta que este experimento mental no implica necesariamente que los precios de las acciones sean impredecibles. Por ejemplo, supongamos que la información en cuestión indica que es probable que se produzca una crisis financiera pronto. Por lo general, a los inversores no les gusta mantener acciones durante una crisis financiera y, por lo tanto, pueden venderlas hasta que el precio baje lo suficiente como para que el rendimiento esperado compense este riesgo.

La relación entre la eficiencia de los mercados y la teoría del paseo aleatorio se puede describir mediante el teorema fundamental de la fijación de precios de los activos . Este teorema proporciona predicciones matemáticas sobre el precio de una acción, suponiendo que no hay arbitraje , es decir, suponiendo que no hay una forma libre de riesgos de operar de forma rentable. Formalmente, si el arbitraje es imposible, entonces el teorema predice que el precio de una acción es el valor descontado de su precio y dividendo futuros:

donde es el valor esperado dada la información en el momento , es el factor de descuento estocástico y es el dividendo que la acción paga en el próximo período.

Tenga en cuenta que esta ecuación no implica generalmente un recorrido aleatorio . Sin embargo, si suponemos que el factor de descuento estocástico es constante y el intervalo de tiempo es lo suficientemente corto como para que no se pague ningún dividendo, tenemos

Tomando logaritmos y suponiendo que el término de desigualdad de Jensen es despreciable, tenemos

lo que implica que el logaritmo de los precios de las acciones sigue un recorrido aleatorio (con una deriva).

Aunque el concepto de un mercado eficiente es similar al supuesto de que los precios de las acciones siguen:

que sigue una martingala , la EMH no siempre asume que las acciones siguen una martingala.

Las investigaciones de Alfred Cowles en los años 1930 y 1940 sugirieron que los inversores profesionales en general no podían superar el rendimiento del mercado. Durante los años 1930 y 1950, los estudios empíricos se centraron en las propiedades de las series temporales y descubrieron que los precios de las acciones estadounidenses y las series financieras relacionadas seguían un modelo de recorrido aleatorio en el corto plazo. [8] Si bien existe cierta previsibilidad en el largo plazo, el grado en que esto se debe a primas de riesgo racionales que varían con el tiempo en lugar de razones de comportamiento es un tema de debate. En su artículo seminal, Fama, Fisher, Jensen y Roll (1969) proponen la metodología del estudio de eventos y muestran que los precios de las acciones en promedio reaccionan antes de una división de acciones, pero no tienen movimiento después.

En el influyente artículo de revisión de Fama de 1970, él clasificó las pruebas empíricas de eficiencia en pruebas de "forma débil", "forma semi-fuerte" y "forma fuerte". [2]

Estas categorías de pruebas se refieren al conjunto de información utilizado en la afirmación "los precios reflejan toda la información disponible". Las pruebas de forma débil estudian la información contenida en los precios históricos. Las pruebas de forma semifuerte estudian la información (más allá de los precios históricos) que está disponible públicamente. Las pruebas de forma fuerte se refieren a la información privada. [2]

Benoit Mandelbrot afirmó que la teoría de los mercados eficientes fue propuesta por primera vez por el matemático francés Louis Bachelier en 1900 en su tesis doctoral "La teoría de la especulación", que describe cómo los precios de las materias primas y las acciones varían en los mercados. [9] Se ha especulado que Bachelier extrajo ideas del modelo de paseo aleatorio de Jules Regnault , pero Bachelier no lo citó, [10] y la tesis de Bachelier ahora se considera pionera en el campo de las matemáticas financieras. [11] [10] Se piensa comúnmente que el trabajo de Bachelier ganó poca atención y fue olvidado durante décadas hasta que fue redescubierto en la década de 1950 por Leonard Savage , y luego se volvió más popular después de que la tesis de Bachelier fuera traducida al inglés en 1964. Pero el trabajo nunca fue olvidado en la comunidad matemática, ya que Bachelier publicó un libro en 1912 detallando sus ideas, [10] que fue citado por matemáticos como Joseph L. Doob , William Feller [10] y Andrey Kolmogorov . [12] El libro continuó siendo citado, pero luego, a partir de la década de 1960, la tesis original de Bachelier comenzó a ser citada más que su libro cuando los economistas comenzaron a citar el trabajo de Bachelier. [10]

El concepto de eficiencia del mercado había sido anticipado a principios de siglo en la tesis presentada por Bachelier (1900) en la Sorbona para su doctorado en matemáticas. En su párrafo introductorio, Bachelier reconoce que "los acontecimientos pasados, presentes e incluso futuros descontados se reflejan en el precio del mercado, pero a menudo no muestran una relación aparente con los cambios de precios". [13]

La teoría de los mercados eficientes no fue popular hasta la década de 1960, cuando la llegada de las computadoras hizo posible comparar cálculos y precios de cientos de acciones con mayor rapidez y sin esfuerzo. En 1945, FA Hayek argumentó en su artículo El uso del conocimiento en la sociedad que los mercados eran la forma más eficaz de agregar las piezas de información dispersas entre los individuos dentro de una sociedad. Dada la capacidad de beneficiarse de la información privada, los comerciantes interesados se sienten motivados a adquirir y actuar en función de su información privada. Al hacerlo, los comerciantes contribuyen a que los precios del mercado sean cada vez más eficientes. En el límite competitivo, los precios del mercado reflejan toda la información disponible y los precios solo pueden moverse en respuesta a las noticias. Por lo tanto, existe un vínculo muy estrecho entre la hipótesis del mercado eficiente y la hipótesis del paseo aleatorio . [14]

Las primeras teorías postulaban que predecir los precios de las acciones no es factible, ya que dependen de información o noticias recientes, en lugar de precios existentes o históricos. Por lo tanto, se cree que los precios de las acciones fluctúan aleatoriamente y se cree que su predictibilidad no es mejor que una tasa de precisión del 50%. [15]

La hipótesis del mercado eficiente surgió como una teoría destacada a mediados de la década de 1960. Paul Samuelson había comenzado a difundir el trabajo de Bachelier entre los economistas. En 1964, la disertación de Bachelier junto con los estudios empíricos mencionados anteriormente se publicaron en una antología editada por Paul Cootner. [16] En 1965, Eugene Fama publicó su disertación defendiendo la hipótesis del paseo aleatorio . [17] Además, Samuelson publicó una prueba que mostraba que si el mercado es eficiente, los precios exhibirán un comportamiento de paseo aleatorio. [18] Esto se cita a menudo en apoyo de la teoría del mercado eficiente, por el método de afirmar el consecuente, [19] [20] sin embargo, en ese mismo artículo, Samuelson advierte contra ese razonamiento retrógrado, diciendo "A partir de una base no empírica de axiomas nunca se obtienen resultados empíricos". [21] En 1970, Fama publicó una revisión tanto de la teoría como de la evidencia de la hipótesis. El documento amplió y perfeccionó la teoría e incluyó las definiciones de tres formas de eficiencia del mercado financiero : débil, semifuerte y fuerte (ver arriba). [22]

Los inversores, incluidos Warren Buffett , [25] George Soros , [26] [27] e investigadores han cuestionado la hipótesis del mercado eficiente tanto empíricamente como teóricamente. Los economistas conductuales atribuyen las imperfecciones de los mercados financieros a una combinación de sesgos cognitivos como el exceso de confianza , la reacción exagerada, el sesgo representativo, el sesgo de información y varios otros errores humanos predecibles en el razonamiento y el procesamiento de la información. Estos han sido investigados por psicólogos como Daniel Kahneman , Amos Tversky y Paul Slovic y el economista Richard Thaler .

La evidencia empírica ha sido mixta, pero en general no ha apoyado formas fuertes de la hipótesis del mercado eficiente. [28] [29] [30] Según Dreman y Berry, en un artículo de 1995, las acciones con bajo P/E ( precio-ganancias ) tienen mayores retornos. [31] En un artículo anterior, Dreman también refutó la afirmación de Ray Ball de que estos retornos más altos podrían atribuirse a un beta más alto que conduce a una falla en el ajuste correcto del riesgo de los retornos; [32] La investigación de Dreman había sido aceptada por los teóricos del mercado eficiente como explicación de la anomalía [33] en perfecta concordancia con la teoría moderna de cartera .

_(cropped).jpg/440px-Daniel_Kahneman_(3283955327)_(cropped).jpg)

Los enfoques de la psicología conductual para la negociación en el mercado de valores se encuentran entre algunas de las alternativas a la EMH (estrategias de inversión como la negociación basada en el impulso buscan explotar exactamente tales ineficiencias). [34] Sin embargo, el cofundador del programa, el premio Nobel Daniel Kahneman, anunció su escepticismo sobre los inversores que superan al mercado: "Simplemente no lo van a hacer. Simplemente no va a suceder". De hecho, los defensores de la EMH sostienen que las finanzas conductuales fortalecen el caso de la EMH en el sentido de que resalta los sesgos en los individuos y los comités y no en los mercados competitivos. Por ejemplo, un hallazgo destacado en las finanzas conductuales es que los individuos emplean el descuento hiperbólico . Es demostrablemente cierto que los bonos , hipotecas , anualidades y otras obligaciones similares sujetas a fuerzas competitivas del mercado no lo hacen . Cualquier manifestación de descuento hiperbólico en el precio de estas obligaciones invitaría al arbitraje, eliminando así rápidamente cualquier vestigio de sesgos individuales. De manera similar, la diversificación , los valores derivados y otras estrategias de cobertura mitigan, si no eliminan, los posibles errores de fijación de precios derivados de la grave intolerancia al riesgo ( aversión a las pérdidas ) de los individuos subrayada por las finanzas conductuales. Por otra parte, los economistas, psicólogos conductuales y gestores de fondos de inversión proceden de la población humana y, por tanto, están sujetos a los sesgos que muestran los conductuales. Por el contrario, las señales de precios en los mercados están mucho menos sujetas a los sesgos individuales destacados por el programa de finanzas conductuales. Richard Thaler ha puesto en marcha un fondo basado en su investigación sobre sesgos cognitivos. En un informe de 2008 identificó la complejidad y el comportamiento gregario como factores centrales de la crisis financiera de 2007-2008 . [35]

Estudios empíricos posteriores han puesto de relieve el impacto que tienen los costos de transacción en el concepto de eficiencia del mercado, y hay abundante evidencia que sugiere que cualquier anomalía relacionada con las ineficiencias del mercado es el resultado de un análisis costo-beneficio realizado por quienes están dispuestos a asumir el costo de adquirir la valiosa información para poder comerciar con ella. Además, el concepto de liquidez es un componente crítico para capturar las "ineficiencias" en las pruebas de retornos anormales. Cualquier prueba de esta proposición enfrenta el problema de la hipótesis conjunta, donde es imposible probar la eficiencia del mercado, ya que para hacerlo se requiere el uso de una vara de medir con la que se comparan los retornos anormales: no se puede saber si el mercado es eficiente si no se sabe si un modelo estipula correctamente la tasa de retorno requerida. En consecuencia, surge una situación en la que el modelo de fijación de precios de activos es incorrecto o el mercado es ineficiente, pero no hay forma de saber cuál es el caso. [ cita requerida ]

El desempeño de los mercados de valores está correlacionado con la cantidad de luz solar en la ciudad donde se encuentra la bolsa principal. [36]

Aunque los estudios de eventos de desdoblamientos de acciones son consistentes con la hipótesis del mercado eficiente (Fama, Fisher, Jensen y Roll, 1969), otros análisis empíricos han encontrado problemas con la hipótesis del mercado eficiente. Los primeros ejemplos incluyen la observación de que las acciones pequeñas descuidadas y las acciones con altas relaciones precio-valor contable-valor de mercado (acciones de valor) tendían a lograr retornos anormalmente altos en relación con lo que podría explicarse por el CAPM . [ aclaración necesaria ] [28] [29] Pruebas posteriores de eficiencia de cartera por Gibbons, Ross y Shanken (1989) (GJR) llevaron a rechazos del CAPM, aunque las pruebas de eficiencia inevitablemente se topan con el problema de la hipótesis conjunta (ver la crítica de Roll ).

Tras los resultados de GJR y la creciente evidencia empírica de anomalías en la EMH, los académicos comenzaron a alejarse del CAPM hacia modelos de factores de riesgo como el modelo de 3 factores de Fama-French . Estos modelos de factores de riesgo no se basan propiamente en la teoría económica (mientras que el CAPM se basa en la teoría moderna de carteras ), sino que se construyen con carteras largas y cortas en respuesta a las anomalías empíricas observadas en la EMH. Por ejemplo, el factor "pequeño-menos-grande" (SMB) en el modelo de factores FF3 es simplemente una cartera que mantiene posiciones largas en acciones pequeñas y posiciones cortas en acciones grandes para imitar los riesgos que enfrentan las acciones pequeñas. Se dice que estos factores de riesgo representan algún aspecto o dimensión del riesgo sistemático no diversificable que debería compensarse con mayores retornos esperados. Otros factores de riesgo populares incluyen el factor de valor "HML" (Fama y French, 1993); el factor de impulso "MOM" (Carhart, 1997); los factores de liquidez "ILLIQ" (Amihud et al. 2002). Véase también Robert Haugen .

Los economistas Matthew Bishop y Michael Green afirman que la aceptación total de la hipótesis va en contra del pensamiento de Adam Smith y John Maynard Keynes , quienes creían que el comportamiento irracional tenía un impacto real en los mercados. [37]

El economista John Quiggin ha afirmado que " Bitcoin es quizás el mejor ejemplo de una burbuja pura ", y que proporciona una refutación concluyente de la hipótesis del mercado eficiente. [38] Mientras que otros activos que se han utilizado como moneda (como el oro, el tabaco) tienen valor o utilidad independientemente de la voluntad de las personas de aceptarlos como pago, Quiggin sostiene que "en el caso de Bitcoin no hay ninguna fuente de valor" y por lo tanto Bitcoin debería tener un precio cero o no tener ningún valor.

Tshilidzi Marwala conjeturó que la inteligencia artificial (IA) influye en la aplicabilidad de la hipótesis del mercado eficiente, ya que cuanto mayor sea la cantidad de participantes del mercado basados en IA, más eficientes se vuelven los mercados. [39] [40] [41]

Warren Buffett también ha argumentado en contra de la hipótesis del mercado eficiente, sobre todo en su presentación de 1984 " Los superinversores de Graham y Doddsville ". Dice que la preponderancia de los inversores de valor entre los gestores de dinero del mundo con las tasas de rendimiento más altas refuta la afirmación de los defensores de la hipótesis del mercado eficiente de que la suerte es la razón por la que algunos inversores parecen tener más éxito que otros. [42] No obstante, Buffett ha recomendado fondos indexados que tienen como objetivo seguir los rendimientos medios del mercado para la mayoría de los inversores. [43] El socio comercial de Buffett, Charlie Munger , ha declarado que la hipótesis del mercado eficiente es "obviamente más o menos correcta", en el sentido de que un inversor medio hipotético tenderá a obtener resultados medios "y es bastante difícil para cualquiera superar [de forma constante] al mercado por márgenes significativos". [44] Sin embargo, Munger también cree que el compromiso "extremo" con la hipótesis del mercado eficiente es "una locura", ya que los creadores de la teoría se dejaron seducir por una "teoría intelectualmente coherente que les permitía hacer matemáticas bonitas [pero] los fundamentos no se relacionaban adecuadamente con la realidad". [45]

Burton Malkiel en su obra A Random Walk Down Wall Street (1973) [46] sostiene que "la preponderancia de la evidencia estadística" apoya la hipótesis del mercado eficiente, pero admite que hay suficientes "duendes acechando" en los datos para impedir que la hipótesis del mercado eficiente se demuestre de manera concluyente.

En su libro The Reformation in Economics (La reforma en la economía) , el economista y analista financiero Philip Pilkington ha sostenido que la hipótesis del mercado eficiente es en realidad una tautología disfrazada de teoría. [47] Sostiene que, tomada al pie de la letra, la teoría plantea la banal afirmación de que el inversor medio no superará la media del mercado, lo cual es una tautología. Cuando se le presiona sobre este punto, Pinkington sostiene que los defensores de la hipótesis del mercado eficiente suelen decir que cualquier inversor real convergerá con el inversor medio si se le da suficiente tiempo, por lo que ningún inversor superará la media del mercado. Pero Pilkington señala que cuando a los defensores de la teoría se les presentan pruebas de que, de hecho, una pequeña minoría de inversores supera al mercado a largo plazo, estos defensores dicen entonces que esos inversores simplemente tuvieron "suerte". Pilkington sostiene que introducir la idea de que cualquiera que se desvíe de la teoría es simplemente "afortunado" aísla la teoría de la falsificación y, por lo tanto, basándose en el filósofo de la ciencia y crítico de la economía neoclásica Hans Albert , Pilkington sostiene que la teoría vuelve a caer en una tautología o una construcción pseudocientífica. [48]

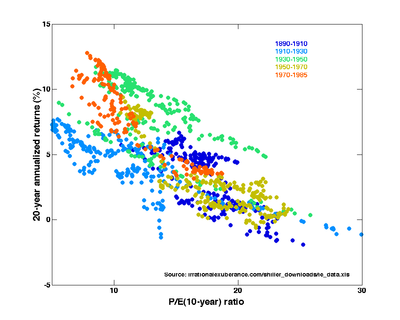

El economista ganador del Premio Nobel Paul Samuelson sostuvo que el mercado de valores es “microeficiente” pero no “macroeficiente”: la hipótesis del mercado eficiente es mucho más adecuada para acciones individuales que para el mercado de valores en su conjunto. Una investigación basada en diagramas de regresión y dispersión, publicada en 2005, ha respaldado firmemente la afirmación de Samuelson. [49]

Peter Lynch , un gestor de fondos de inversión de Fidelity Investments que duplicó de forma constante los promedios del mercado mientras gestionaba el Fondo Magellan , ha sostenido que la hipótesis del mercado eficiente es contradictoria con la hipótesis del camino aleatorio , aunque ambos conceptos se enseñan ampliamente en las escuelas de negocios sin que parezca que exista una contradicción. Si los precios de los activos son racionales y se basan en todos los datos disponibles, como propone la hipótesis del mercado eficiente, entonces las fluctuaciones en el precio de los activos no son aleatorias. Pero si la hipótesis del camino aleatorio es válida, entonces los precios de los activos no son racionales. [50]

Joel Tillinghast, también gestor de fondos de Fidelity con una larga trayectoria de superar a un índice de referencia, ha escrito que los argumentos centrales de la hipótesis del mercado eficiente son "más ciertos que falsos" y acepta una versión "descuidada" de la teoría que permita un margen de error. [51] Pero también sostiene que la hipótesis del mercado eficiente no es completamente precisa ni exacta en todos los casos, dada la existencia recurrente de burbujas económicas (cuando algunos activos están dramáticamente sobrevalorados) y el hecho de que los inversores en valor (que se centran en activos infravalorados) han tendido a superar al mercado en general durante largos períodos. Tillinghast también afirma que incluso los defensores acérrimos de la hipótesis del mercado eficiente admitirán debilidades en la teoría cuando los activos están significativamente sobrevalorados o infravalorados, como el doble o la mitad de su valor según el análisis fundamental .

En un libro de 2012, el inversor Jack Schwager sostiene que la hipótesis del mercado eficiente es "correcta por las razones equivocadas". [52] Está de acuerdo en que es "muy difícil" superar de forma constante los rendimientos medios del mercado, pero sostiene que no se debe a la forma en que la información se distribuye de forma más o menos instantánea a todos los participantes del mercado. La información puede distribuirse de forma más o menos instantánea, pero Schwager propone que la información puede no ser interpretada o aplicada de la misma manera por diferentes personas y que la habilidad puede ser un factor en la forma en que se utiliza la información. Schwager sostiene que es difícil superar los mercados debido al comportamiento impredecible y a veces irracional de los seres humanos que compran y venden activos en el mercado de valores. Schwager también cita varios casos de fijación de precios incorrecta que, según él, son imposibles de acuerdo con una interpretación estricta o fuerte de la hipótesis del mercado eficiente. [53] [54]

La crisis financiera de 2007-2008 llevó a un renovado escrutinio y crítica de la hipótesis. [55] El estratega de mercado Jeremy Grantham dijo que la hipótesis del mercado eficiente era responsable de la crisis financiera actual, afirmando que la creencia en la hipótesis causó que los líderes financieros tuvieran una "subestimación crónica de los peligros de que estallaran las burbujas de activos". [56] El periodista financiero Roger Lowenstein dijo "El lado positivo de la Gran Recesión actual es que podría clavar una estaca en el corazón de la panacea académica conocida como la hipótesis del mercado eficiente". [57] El ex presidente de la Reserva Federal Paul Volcker dijo "Debería estar claro que entre las causas de la reciente crisis financiera estaba una fe injustificada en las expectativas racionales, las eficiencias del mercado y las técnicas de las finanzas modernas". [58] Un analista financiero [ ¿quién? ] dijo "En 2007-2009, tenías que ser un fanático para creer en la verdad literal de la hipótesis del mercado eficiente". [59]

En la conferencia anual de la Organización Internacional de Comisiones de Valores, celebrada en junio de 2009, la hipótesis ocupó un lugar central. Martin Wolf , el principal comentarista económico del Financial Times , descartó la hipótesis por considerarla una forma inútil de examinar cómo funcionan los mercados en la realidad. [60] El economista Paul McCulley dijo que la hipótesis no había fracasado, pero que tenía "graves defectos" por no tener en cuenta la naturaleza humana. [61] [62]

La crisis financiera llevó al economista Richard Posner a alejarse de la hipótesis. Posner acusó a algunos de sus colegas de la Escuela de Chicago de estar "dormidos ante la situación", diciendo que "el movimiento para desregular la industria financiera fue demasiado lejos al exagerar la resiliencia -los poderes de autocuración- del capitalismo de laissez-faire". [63] Otros, como el economista y premio Nobel Eugene Fama , dijeron que la hipótesis se mantuvo bien durante la crisis: "Los precios de las acciones generalmente caen antes de una recesión y en un estado de recesión. Esta fue una recesión particularmente severa. Los precios comenzaron a caer antes de que la gente reconociera que era una recesión y luego continuaron cayendo. Eso era exactamente lo que se esperaría si los mercados son eficientes". [63] A pesar de esto, Fama dijo que "los inversores mal informados podrían teóricamente llevar al mercado por mal camino" y que los precios de las acciones podrían volverse "algo irracionales" como resultado. [64]

La teoría de los mercados eficientes se ha aplicado prácticamente en el campo de los litigios de acción colectiva sobre valores . La teoría de los mercados eficientes, en conjunción con la " teoría del fraude en el mercado ", se ha utilizado en litigios de acción colectiva sobre valores tanto para justificar como para el cálculo de los daños. [65] En el caso de la Corte Suprema, Halliburton v. Erica P. John Fund, Corte Suprema de los EE. UU., No. 13-317 , se confirmó el uso de la teoría de los mercados eficientes en apoyo de los litigios de acción colectiva sobre valores. El juez de la Corte Suprema Roberts escribió que "la decisión del tribunal era coherente con la decisión en ' Basic ' porque permite ' pruebas directas cuando dichas pruebas están disponibles' en lugar de confiar exclusivamente en la teoría de los mercados eficientes". [66]