En economía internacional , la balanza de pagos (también conocida como balanza de pagos internacionales y abreviada BOP o BoP ) de un país es la diferencia entre todo el dinero que fluye hacia el país en un período de tiempo determinado (por ejemplo, un trimestre o un año) y la salida de dinero hacia el resto del mundo. En otras palabras, son las transacciones económicas entre países durante un período de tiempo. Estas transacciones financieras son realizadas por individuos, empresas y organismos gubernamentales para comparar los ingresos y pagos que surgen del comercio de bienes y servicios .

La balanza de pagos consta de dos componentes principales: la cuenta corriente y la cuenta de capital . La cuenta corriente refleja el ingreso neto de un país , mientras que la cuenta de capital refleja el cambio neto en la propiedad de los activos nacionales.

Hasta principios del siglo XIX, el comercio internacional estaba muy regulado y representaba una proporción relativamente pequeña en comparación con la producción nacional. En la Edad Media, el comercio europeo se regulaba normalmente a nivel municipal en aras de la seguridad de la industria local y de los comerciantes establecidos. [ cita requerida ] (Las ferias anuales a veces permitían excepciones a las regulaciones estándar).

A partir del siglo XVI, el mercantilismo se convirtió en la teoría económica dominante que influyó en los gobernantes europeos. Las regulaciones comerciales locales fueron reemplazadas por reglas nacionales destinadas a aprovechar la producción económica de los países. [1] En general, se favorecieron las medidas para promover un superávit comercial (como los aranceles ).

La ortodoxia predominante en la era mercantilista era la idea (hoy desacreditada) de que la acumulación de divisas o, en ese momento, de metales preciosos, enriquecía a los países y, por lo tanto, estos preferían exportar sus propios bienes para generar superávits en la balanza de pagos. Este punto de vista prevalece en El tesoro de Inglaterra por el comercio exterior (1664) de Thomas Mun . [2]

El crecimiento económico se mantuvo en niveles bajos durante la era mercantilista; no se considera que el ingreso per cápita global promedio haya aumentado significativamente en los 800 años previos a 1820, y se estima que aumentó en promedio menos del 0,1% anual entre 1700 y 1820. [3] Con niveles muy bajos de integración financiera entre las naciones y con el comercio internacional representando generalmente una baja proporción del PIB de las naciones individuales, las crisis de balanza de pagos fueron muy raras. [3]

El dogma mercantilista fue atacado primero por David Hume , luego por Adam Smith y David Ricardo . [2]

En los ensayos Del dinero y De la balanza comercial , Hume sostuvo que la acumulación de metales preciosos crearía inflación monetaria sin ningún efecto real sobre las tasas de interés. Es la base de lo que se conoce en los estudios económicos modernos como la teoría cuantitativa del dinero , la neutralidad del dinero y la consideración de las tasas de interés no como un fenómeno monetario, sino real. Adam Smith se basó en esta base. Acusó a los mercantilistas de ser contrarios al libre comercio y de confundir dinero con riqueza. [2]

David Ricardo basó sus argumentos en la ley de Say , desarrollando la teoría de la ventaja comparativa , que sigue siendo la teoría dominante del crecimiento y el comercio en la economía moderna. [2]

Tras la victoria en las guerras napoleónicas, Gran Bretaña comenzó a promover el libre comercio, reduciendo unilateralmente sus aranceles comerciales. Ya no se fomentaba el acaparamiento de oro y, de hecho, Gran Bretaña exportó más capital como porcentaje de su ingreso nacional que cualquier otra nación acreedora desde entonces. [4] Las exportaciones de capital de Gran Bretaña ayudaron además a corregir los desequilibrios globales, ya que tendían a ser contracíclicas, aumentando cuando la economía británica entraba en recesión, compensando así a otros estados por los ingresos perdidos por la exportación de bienes. [3]

Según el historiador Carroll Quigley , Gran Bretaña podía darse el lujo de actuar con benevolencia [5] en el siglo XIX debido a las ventajas de su ubicación geográfica, poder naval y ascendencia económica como la primera nación en disfrutar de una Revolución Industrial . [6] Sin embargo, algunos, como Otto von Bismarck , vieron la promoción del libre comercio por parte de Gran Bretaña como una forma de mantener su posición dominante. Una visión avanzada por economistas como Barry Eichengreen es que la primera era de la globalización comenzó con el tendido de cables telegráficos transatlánticos en la década de 1860, lo que facilitó un rápido aumento en el comercio ya creciente entre Gran Bretaña y Estados Unidos. [7]

Aunque los controles de cuenta corriente todavía se utilizaban ampliamente (de hecho, todos los países industriales, excepto Gran Bretaña y los Países Bajos, aumentaron sus aranceles y cuotas en las décadas anteriores a 1914, aunque esto estaba motivado más por un deseo de proteger a las "industrias incipientes" que por fomentar un superávit comercial [3] ), los controles de capital estaban prácticamente ausentes. El patrón oro gozó de una amplia participación internacional, especialmente a partir de 1870, lo que contribuyó aún más a una estrecha integración económica entre las naciones. El período vio un crecimiento global sustancial, en particular en el volumen del comercio internacional, que se multiplicó por diez entre 1820 y 1870 y luego en un 4% anual de 1870 a 1914. Comenzaron a ocurrir crisis de balanza de pagos, aunque con menos frecuencia que durante el resto del siglo XX. De 1880 a 1914, hubo aproximadamente [8] ocho crisis de balanza de pagos y ocho crisis gemelas , siendo una crisis gemela una crisis de balanza de pagos que coincide con una crisis bancaria. [3]

Las condiciones económicas favorables que prevalecieron hasta 1914 fueron destruidas por la primera guerra mundial, y los esfuerzos por restablecerlas en la década de 1920 no tuvieron éxito. Varios países se unieron nuevamente al patrón oro alrededor de 1925. Pero los países con superávit no "siguieron las reglas", [3] [9] esterilizando las entradas de oro en un grado mucho mayor que en el período anterior a la guerra. A las naciones deficitarias como Gran Bretaña les resultó más difícil ajustarse mediante la deflación, ya que los trabajadores tenían más derechos y los sindicatos en particular pudieron resistir la presión a la baja sobre los salarios. Durante la Gran Depresión , la mayoría de los países abandonaron el patrón oro, pero los desequilibrios siguieron siendo un problema y el comercio internacional disminuyó drásticamente. Se produjo un retorno a las políticas de tipo mercantilista de " empobrecimiento del vecino ", en las que los países devaluaron competitivamente sus tipos de cambio, compitiendo así de manera efectiva para exportar desempleo. Hubo aproximadamente 16 crisis de balanza de pagos y 15 crisis gemelas (y un nivel comparativamente muy alto de crisis bancarias). [3]

Después de la Segunda Guerra Mundial, las instituciones de Bretton Woods (el Fondo Monetario Internacional y el Banco Mundial ) se crearon para apoyar un sistema monetario internacional , entre las economías capitalistas , diseñado para alentar el libre comercio y al mismo tiempo ofrecer a los estados opciones para corregir los desequilibrios sin tener que desinflar sus economías. Se establecieron tipos de cambio fijos pero flexibles, con el sistema anclado en el dólar estadounidense, que solo permaneció convertible en oro. El sistema de Bretton Woods marcó el comienzo de un período de alto crecimiento global, conocido como la Edad de Oro del Capitalismo . Sin embargo, estuvo bajo presión debido a la incapacidad o falta de voluntad de los gobiernos para mantener controles de capital efectivos [10] y debido a las inestabilidades relacionadas con el papel central del dólar estadounidense.

Los desequilibrios provocaron una fuga de oro desde Estados Unidos y una pérdida de confianza en la capacidad de Estados Unidos para suministrar oro para todas las futuras reclamaciones de los tenedores de dólares estadounidenses dio lugar a una escalada de las demandas de conversión de dólares estadounidenses, lo que en última instancia provocó que Estados Unidos pusiera fin a la convertibilidad del dólar estadounidense en oro, poniendo así fin al sistema de Bretton Woods. [3] La era de 1945-71 vio aproximadamente 24 crisis de balanza de pagos y ninguna crisis gemela para las economías avanzadas, mientras que las economías emergentes vieron 16 crisis de balanza de pagos y solo una crisis gemela. [3]

El sistema de Bretton Woods llegó a su fin entre 1971 y 1973. En los años siguientes hubo intentos de reparar el sistema de tipos de cambio fijos, pero pronto se abandonaron, al igual que los decididos esfuerzos de Estados Unidos por evitar los desequilibrios en la balanza de pagos. Parte de la razón fue el desplazamiento del paradigma económico dominante anterior –el keynesianismo– por el Consenso de Washington, en el que economistas y autores de economía como Murray Rothbard y Milton Friedman [11] sostenían que no había una gran necesidad de preocuparse por los problemas de balanza de pagos.

Inmediatamente después del colapso de Bretton Woods, los países en general trataron de mantener cierto control sobre su tipo de cambio gestionándolo de manera independiente o interviniendo en el mercado cambiario como parte de un bloque regional, como la Serpiente que se formó en 1971. [12] La Serpiente era un grupo de países europeos que trataron de mantener tipos estables al menos entre ellos; el grupo eventualmente evolucionó hasta convertirse en el Mecanismo Europeo de Tipos de Cambio (MTC) en 1979. Sin embargo, desde mediados de los años 1970, y especialmente en los años 1980 y principios de los años 1990, muchos otros países siguieron a Estados Unidos en la liberalización de los controles sobre sus cuentas de capital y corrientes, en la adopción de una actitud algo relajada hacia su balanza de pagos y en permitir que el valor de su moneda flotara con relativa libertad con tipos de cambio determinados principalmente por el mercado. [3] [12]

Los países en desarrollo que optaron por permitir que el mercado determinara sus tipos de cambio a menudo desarrollaron déficits de cuenta corriente considerables, financiados por entradas de cuenta de capital como préstamos e inversiones, [13] aunque esto a menudo terminó en crisis cuando los inversores perdieron la confianza. [3] [14] [15] La frecuencia de las crisis fue especialmente alta para las economías en desarrollo en esta era: de 1973 a 1997, las economías emergentes sufrieron 57 crisis de balanza de pagos y 21 crisis gemelas. Por lo general, pero no siempre, el pánico entre los acreedores e inversores extranjeros que precedió a las crisis en este período fue desencadenado por preocupaciones sobre el exceso de endeudamiento del sector privado , en lugar de un déficit gubernamental. En el caso de las economías avanzadas, hubo 30 crisis de balanza de pagos y 6 crisis bancarias.

Un punto de inflexión fue la crisis asiática de balanza de pagos de 1997 , en la que las respuestas poco comprensivas de las potencias occidentales hicieron que los responsables de las políticas en las economías emergentes reevaluaran la conveniencia de confiar en el libre mercado; en 1999, el mundo en desarrollo en su conjunto dejó de tener déficits de cuenta corriente [16], mientras que el déficit de cuenta corriente de los Estados Unidos comenzó a aumentar marcadamente. [17] [18] Esta nueva forma de desequilibrio comenzó a desarrollarse en parte debido a la creciente práctica de las economías emergentes, principalmente China, de vincular su moneda al dólar, en lugar de permitir que el valor flotara libremente. La situación resultante se ha denominado Bretton Woods II . [19] Según Alaistair Chan, "en el centro del desequilibrio está el deseo de China de mantener estable el valor del yuan frente al dólar. Por lo general, un superávit comercial en aumento conduce a un aumento del valor de la moneda. Un aumento de la moneda haría que las exportaciones fueran más caras, las importaciones menos, y empujaría el superávit comercial hacia el equilibrio. China evita el proceso interviniendo en los mercados cambiarios y manteniendo deprimido el valor del yuan". [20] Según el escritor de economía Martin Wolf , en los ocho años previos a 2007, "se han acumulado tres cuartas partes de las reservas de moneda extranjera acumuladas desde el principio de los tiempos". [21] En contraste con el enfoque cambiado dentro de las economías emergentes, los responsables políticos y economistas estadounidenses se mantuvieron relativamente despreocupados por los desequilibrios de la balanza de pagos. A principios y mediados de la década de 1990, muchos economistas y responsables políticos de libre mercado, como el secretario del Tesoro estadounidense Paul O'Neill y el presidente de la Reserva Federal Alan Greenspan, dejaron constancia de que el creciente déficit estadounidense no era una preocupación importante. Aunque varias economías emergentes habían intervenido para aumentar sus reservas y ayudar a sus exportadores desde finales de los años 1980, recién empezaron a registrar superávits netos en cuenta corriente después de 1999. Esto se reflejó en el crecimiento más rápido del déficit de cuenta corriente de los Estados Unidos a partir del mismo año, con superávits, déficits y la consiguiente acumulación de reservas por parte de los países con superávits alcanzando niveles récord a principios de los años 2000 y creciendo año tras año. Algunos economistas como Kenneth Rogoff y Maurice Obstfeld comenzaron a advertir que pronto sería necesario abordar los desequilibrios récord ya desde 2001, pero no fue hasta alrededor de 2007 que sus preocupaciones comenzaron a ser aceptadas por la mayoría de los economistas. [22] [23]

En un sistema de tipo de cambio fijo , un banco central acomoda esos flujos comprando cualquier entrada neta de fondos al país o proporcionando fondos en moneda extranjera al mercado de divisas para igualar cualquier salida internacional de fondos, evitando así que los flujos de fondos afecten el tipo de cambio entre la moneda del país y otras monedas. Entonces, el cambio neto anual en las reservas de divisas del banco central a veces se llama superávit o déficit de la balanza de pagos. Las alternativas a un sistema de tipo de cambio fijo incluyen una flotación administrada donde se permiten algunos cambios en los tipos de cambio, o en el otro extremo, un tipo de cambio puramente flotante (también conocido como tipo de cambio puramente flexible ). Con una flotación pura, el banco central no interviene en absoluto para proteger o devaluar su moneda , lo que permite que el tipo de cambio lo fije el mercado , las reservas de divisas del banco central no cambian y la balanza de pagos siempre es cero.

La cuenta corriente muestra el monto neto de los ingresos de un país si tiene superávit, o el gasto si tiene déficit. Es la suma de la balanza comercial (ingresos netos por exportaciones menos pagos por importaciones), los ingresos de los factores (ingresos por inversiones extranjeras menos pagos hechos a inversores extranjeros) y las transferencias unilaterales. Estos elementos incluyen transferencias de bienes y servicios o activos financieros entre el país de origen y el resto del mundo. Los pagos de transferencias privadas se refieren a obsequios hechos por individuos e instituciones no gubernamentales a extranjeros. Las transferencias gubernamentales se refieren a obsequios o subvenciones hechas por un gobierno a residentes extranjeros o gobiernos extranjeros. Cuando los ingresos por inversiones y las transferencias unilaterales se combinan con la balanza de bienes y servicios, llegamos al saldo de la cuenta corriente . [24] Se llama cuenta corriente porque cubre las transacciones en el "aquí y ahora", aquellas que no dan lugar a reclamaciones futuras. [25] La cuenta de capital registra el cambio neto en la propiedad de activos extranjeros . Incluye la cuenta de reservas (las operaciones de mercado de divisas del banco central de un país ), junto con los préstamos e inversiones entre el país y el resto del mundo (pero no los futuros pagos de intereses y dividendos que generan los préstamos e inversiones; esos son ganancias y se registrarán en la cuenta corriente). Si un país compra más activos extranjeros a cambio de efectivo que los activos que vende a cambio de efectivo a otros países, se dice que la cuenta de capital es negativa o deficitaria.

El término "cuenta de capital" también se utiliza en un sentido más estricto que excluye las operaciones del mercado de divisas del banco central: a veces la cuenta de reservas se clasifica como "por debajo de la línea" y, por lo tanto, no se informa como parte de la cuenta de capital. [26]

Expresada en un sentido más amplio para la cuenta de capital , la identidad de la balanza de pagos establece que cualquier superávit de cuenta corriente se equilibrará con un déficit de cuenta de capital de igual tamaño, o, alternativamente, un déficit de cuenta corriente se equilibrará con un superávit de cuenta de capital correspondiente:

El saldo contable , que puede ser positivo o negativo, es simplemente una cantidad que tiene en cuenta los errores estadísticos y garantiza que las cuentas corriente y de capital sumen cero. Según los principios de la contabilidad por partida doble , un asiento en la cuenta corriente da lugar a un asiento en la cuenta de capital y, en conjunto, las dos cuentas se equilibran automáticamente. Un saldo no siempre se refleja en las cifras informadas para las cuentas corriente y de capital, que podrían, por ejemplo, informar un superávit para ambas cuentas, pero cuando esto sucede siempre significa que se ha omitido algo (más comúnmente, las operaciones del banco central del país) y lo que se ha omitido se registra en el término de discrepancia estadística (el saldo contable). [26]

Un balance general real normalmente tendrá numerosos subtítulos bajo las divisiones principales. Por ejemplo, las entradas bajo Cuenta corriente podrían incluir:

En los balances más antiguos, en particular, se solía dividir el comercio entre las entradas visibles y las invisibles. El comercio visible registraba las importaciones y exportaciones de bienes físicos (las entradas correspondientes al comercio de bienes físicos, excluidos los servicios, se denominan ahora balanza de mercancías ). El comercio invisible registraba las compras y ventas internacionales de servicios y, en ocasiones, se agrupaba con los ingresos por transferencias y los ingresos de factores como ingresos invisibles. [27]

El término "superávit de la balanza de pagos" (o déficit; un déficit es simplemente un superávit negativo) se refiere a la suma de los superávits en la cuenta corriente y la cuenta de capital definida estrictamente (excluidos los cambios en las reservas del banco central). Al denominar al superávit de la balanza de pagos superávit de la balanza de pagos, la identidad relevante es

La balanza de pagos tiene en cuenta los pagos por las exportaciones e importaciones de bienes , servicios , capital financiero y transferencias financieras de un país . [28] [27] Se prepara en una sola moneda, normalmente la moneda nacional del país en cuestión. Las cuentas de la balanza de pagos mantienen registros sistemáticos de todas las transacciones económicas (visibles y no visibles) de un país con todos los demás países en el período de tiempo dado. En las cuentas de la balanza de pagos, todos los ingresos del exterior se registran como crédito y todos los pagos al exterior son débitos. Dado que las cuentas se mantienen mediante contabilidad de partida doble, muestran que las cuentas de la balanza de pagos siempre están equilibradas. Las fuentes de fondos para una nación, como las exportaciones o los ingresos de préstamos e inversiones , se registran como partidas positivas o superávit. Los usos de fondos, como las importaciones o la inversión en países extranjeros, se registran como partidas negativas o deficitarias.

Cuando se incluyen todos los componentes de las cuentas de la balanza de pagos, deben sumar cero, es decir, no hay superávit ni déficit total. Por ejemplo, si un país importa más de lo que exporta, su balanza comercial será deficitaria, pero el déficit tendrá que compensarse de otras maneras, por ejemplo, con fondos obtenidos de sus inversiones extranjeras (pero no las inversiones en sí mismas, ya que las inversiones extranjeras son partidas deficitarias), agotando las reservas de divisas o recibiendo inversiones o préstamos de otros países.

Si bien las cuentas generales de la balanza de pagos siempre se equilibrarán cuando se incluyan todos los tipos de pagos, es posible que haya desequilibrios en elementos individuales de la balanza de pagos, como la cuenta corriente , la cuenta de capital excluyendo la cuenta de reservas del banco central, o la suma de las dos. Los desequilibrios en esta última suma pueden dar como resultado que los países con superávit acumulen riqueza, mientras que las naciones con déficit se endeudan cada vez más. El término "balanza de pagos" a menudo se refiere a esta suma: se dice que la balanza de pagos de un país tiene superávit (equivalentemente, la balanza de pagos es positiva) por una cantidad específica si las fuentes de fondos (como los bienes de exportación vendidos y los bonos vendidos) exceden los usos de fondos (como el pago de bienes importados y el pago de bonos extranjeros comprados) por esa cantidad. Se dice que hay un déficit de la balanza de pagos (se dice que la balanza de pagos es negativa) si los primeros son menores que los segundos. Un superávit (o déficit) de la balanza de pagos va acompañado de una acumulación (o desacumulación) de reservas de divisas por parte del banco central .

El economista J. Orlin Grabbe advierte que el término balanza de pagos puede ser una fuente de malentendidos debido a las expectativas divergentes sobre lo que denota el término. Grabbe dice que a veces el término es mal utilizado por personas que no conocen el significado aceptado, no solo en la conversación general sino también en las publicaciones financieras y la literatura económica. [26]

Una fuente habitual de confusión surge de la cuestión de si la cuenta de reservas , parte de la cuenta de capital , está incluida o no en las cuentas de balanza de pagos. La cuenta de reservas registra la actividad del banco central del país. Si se excluye, la balanza de pagos puede tener superávit (lo que implica que el banco central está acumulando reservas de divisas) o déficit (lo que implica que el banco central está agotando sus reservas o tomando préstamos del exterior). [27] [26]

El término "balanza de pagos" es a veces mal utilizado por los no economistas para referirse sólo a partes relativamente estrechas de la balanza de pagos , como el déficit comercial [26], lo que implica excluir partes de la cuenta corriente y toda la cuenta de capital.

Otra causa de confusión son las diferentes convenciones de nomenclatura que se utilizan. [29] Antes de 1973 no existía una forma estándar de desglosar la balanza de pagos, y la separación entre pagos visibles e invisibles era a veces la división principal. El FMI tiene sus propias normas para la contabilidad de la balanza de pagos, que son equivalentes a la definición estándar, pero utilizan una nomenclatura diferente, en particular con respecto al significado dado al término cuenta de capital .

El Fondo Monetario Internacional (FMI) utiliza un conjunto particular de definiciones para las cuentas de balanza de pagos, que también utilizan la Organización para la Cooperación y el Desarrollo Económicos (OCDE) y el Sistema de Cuentas Nacionales (SCN) de las Naciones Unidas. [30]

La principal diferencia en la terminología del FMI es que utiliza el término "cuenta financiera" para captar transacciones que, según otras definiciones, se registrarían en la cuenta de capital . El FMI utiliza el término cuenta de capital para designar un subconjunto de transacciones que, según otros usos, anteriormente formaban una pequeña parte de la cuenta corriente general. [31] El FMI separa estas transacciones para formar una división adicional de alto nivel de las cuentas de balanza de pagos. Expresada con la definición del FMI, la identidad de la balanza de pagos puede escribirse así:

El FMI utiliza el término cuenta corriente con el mismo significado que le dan otras organizaciones, aunque tiene nombres propios para sus tres subdivisiones principales, que son:

La balanza de pagos es importante en la gestión financiera internacional por las siguientes razones:

En primer lugar, la balanza de pagos es un factor que influye en la demanda y la oferta de la moneda de un país . Por ejemplo, si las salidas de capitales superan a las entradas, es probable que la demanda de la moneda en el mercado interno supere la oferta en el mercado cambiario, si todo lo demás se mantiene igual. Por lo tanto, se puede inferir que la moneda estaría bajo presión para depreciarse frente a otras monedas. Por otra parte, si las entradas de capitales superan a las salidas de capitales, es probable que la moneda se aprecie.

En segundo lugar, los datos de la balanza de pagos de un país pueden indicar su potencial como socio comercial del resto del mundo. Un país que enfrenta una importante dificultad en su balanza de pagos puede no ser capaz de aumentar las importaciones del mundo exterior, por lo que puede imponer medidas para restringir las importaciones y desalentar las salidas de capital con el fin de mejorar la situación de la balanza de pagos. Por otra parte, un país con un superávit significativo en su balanza de pagos tendrá más probabilidades de aumentar las importaciones, lo que ofrecería oportunidades de comercialización para las empresas extranjeras, y menos probabilidades de imponer restricciones cambiarias.

En tercer lugar, los datos de la balanza de pagos pueden utilizarse para evaluar el desempeño de un país en la competencia económica internacional. El hecho de que un país registre déficits comerciales año tras año puede ser una señal de que sus industrias nacionales carecen de competitividad internacional.

Si bien la balanza de pagos debe estar en equilibrio en su conjunto, los superávits o déficits en sus elementos individuales pueden generar desequilibrios entre países. En general, existe preocupación por los déficits en cuenta corriente. [32] Los países con déficits en sus cuentas corrientes acumularán una deuda cada vez mayor o verán un aumento de la propiedad extranjera de sus activos. Los tipos de déficits que suelen suscitar preocupación son [27]

Durante el período del Consenso de Washington , la opinión pública se inclinó hacia la idea de que no hay necesidad de preocuparse por los desequilibrios, pero luego de la crisis financiera de 2007-2009 esta tendencia se volvió contraria . La opinión predominante expresada por la prensa financiera y los economistas más importantes, organismos internacionales como el FMI (así como los líderes de los países con superávits y déficits) volvió a la idea de que los grandes desequilibrios de cuenta corriente sí importan. Por ejemplo, en 2020, durante la pandemia de COVID-19, el déficit de cuenta corriente de Armenia aumentó de 700 millones de dólares a 1300 millones de dólares [33] [34] . Sin embargo, algunos economistas siguen relativamente despreocupados por los desequilibrios [35] y ha habido afirmaciones, como las de Michael P. Dooley, David Folkerts-Landau y Peter Garber, de que las naciones deben evitar la tentación de recurrir al proteccionismo como medio para corregir los desequilibrios [19] .

Los superávits de cuenta corriente coinciden con los déficits de cuenta corriente de otros países, aumentando así el endeudamiento de estos últimos. Según Balances Mechanics de Wolfgang Stützel esto se describe como un superávit de gastos sobre ingresos. Los crecientes desequilibrios en el comercio exterior se discuten críticamente como una posible causa de la crisis financiera desde 2007. [36] Muchos economistas keynesianos consideran que las diferencias existentes entre las cuentas corrientes en la eurozona son la causa principal de la crisis del euro , por ejemplo Heiner Flassbeck , [37] Paul Krugman [38] o Joseph Stiglitz . [39]

Existen opiniones encontradas sobre la causa principal de los desequilibrios de la balanza de pagos, y se presta especial atención a los Estados Unidos, que actualmente registra, con diferencia, el mayor déficit. La opinión convencional es que la causa principal son los factores de cuenta corriente [40] , entre ellos el tipo de cambio, el déficit fiscal del gobierno, la competitividad empresarial y el comportamiento privado, como la disposición de los consumidores a endeudarse para financiar el consumo adicional. [41]

Una visión alternativa, defendida extensamente en un artículo de 2005 por Ben Bernanke , es que el impulsor principal es la cuenta de capital, donde un exceso de ahorro global causado por los ahorristas en países con superávits, supera las oportunidades de inversión disponibles y es empujado hacia los EE.UU., lo que resulta en un exceso de consumo e inflación de los precios de los activos. [42]

En el contexto de la balanza de pagos y de los sistemas monetarios internacionales, el activo de reserva es la moneda u otro depósito de valor que utilizan principalmente las naciones para sus reservas de divisas. [43] Los desequilibrios de la balanza de pagos tienden a manifestarse en forma de acumulaciones de activos de reserva por parte de los países con superávits, mientras que los países con déficits acumulan deudas denominadas en activos de reserva o, al menos, agotan su oferta. En un patrón oro, el activo de reserva para todos los miembros del patrón es el oro. En el sistema de Bretton Woods, tanto el oro como el dólar estadounidense podían servir como activo de reserva, aunque su correcto funcionamiento dependía de que otros países, aparte de Estados Unidos, decidieran mantener la mayor parte de sus tenencias en dólares.

Tras el fin de Bretton Woods, no ha habido ningún activo de reserva de iure , pero el dólar estadounidense ha seguido siendo, con diferencia, la principal reserva de facto . Las reservas mundiales aumentaron marcadamente en la primera década del siglo XXI, en parte como resultado de la crisis financiera asiática de 1997 , cuando varias naciones se quedaron sin las divisas necesarias para importaciones esenciales y, por lo tanto, tuvieron que aceptar acuerdos en condiciones desfavorables. El Fondo Monetario Internacional (FMI) estima que entre 2000 y mediados de 2009, las reservas oficiales aumentaron de 1.900 billones de dólares a 6.800 billones de dólares. [44]

Las reservas mundiales habían alcanzado un máximo de 7,5 billones de dólares a mediados de 2008, y luego disminuyeron en unos 430 billones de dólares, ya que los países que no tenían su propia moneda de reserva las utilizaron para protegerse de los peores efectos de la crisis financiera . A partir de febrero de 2009, las reservas mundiales comenzaron a aumentar nuevamente hasta llegar a cerca de 9,2 billones de dólares a fines de 2010. [45] [46]

En 2009 [actualizar], aproximadamente el 65% de los 6.800 billones de dólares del mundo se encontraba en dólares estadounidenses y aproximadamente el 25% en euros . La libra esterlina , el yen japonés , los derechos especiales de giro (DEG) del FMI y los metales preciosos [47] también desempeñan un papel. En 2009, Zhou Xiaochuan , gobernador del Banco Popular de China , propuso un movimiento gradual hacia un mayor uso de los DEG, y también que las monedas nacionales que respaldan los DEG se amplíen para incluir las monedas de todas las principales economías. [48] [49]

Si bien el papel central que actualmente desempeña el dólar le otorga a Estados Unidos algunas ventajas, como un menor costo de los préstamos, también contribuye a la presión que lleva a Estados Unidos a tener un déficit de cuenta corriente, debido al dilema de Triffin . En un artículo de noviembre de 2009 publicado en la revista Foreign Affairs , el economista C. Fred Bergsten sostuvo que la sugerencia de Zhou o un cambio similar en el sistema monetario internacional sería lo mejor para los intereses de Estados Unidos y del resto del mundo. [50] Desde 2009 ha habido un aumento notable en el número de nuevos acuerdos bilaterales que permiten realizar transacciones comerciales internacionales utilizando una moneda que no es un activo de reserva tradicional, como el renminbi, como moneda de liquidación. [51]

Una crisis de balanza de pagos, también llamada crisis monetaria , ocurre cuando una nación no puede pagar importaciones esenciales o pagar sus pagos de deuda externa. Por lo general, esto va acompañado de una rápida caída en el valor de la moneda de la nación afectada. Las crisis generalmente están precedidas por grandes entradas de capital, que se asocian al principio con un rápido crecimiento económico. [3] Sin embargo, se llega a un punto en que los inversores extranjeros se preocupan por el nivel de deuda que genera su capital entrante y deciden retirar sus fondos. A veces solo se necesita que uno o dos grandes inversores se retiren para desencadenar un pánico masivo debido al efecto manada. Los flujos de capital salientes resultantes están asociados con una rápida caída en el valor de la moneda de la nación afectada. Esto causa problemas para las empresas de la nación afectada que han recibido las inversiones y los préstamos entrantes, ya que los ingresos de esas empresas generalmente se derivan principalmente de forma interna, pero sus deudas a menudo están denominadas en una moneda de reserva. Una vez que el gobierno de la nación ha agotado sus reservas extranjeras tratando de respaldar el valor de la moneda nacional, sus opciones de política son muy limitadas. Puede elevar sus tasas de interés para tratar de prevenir mayores caídas en el valor de su moneda, pero si bien esto puede ayudar a aquellos con deudas denominadas en monedas extranjeras, generalmente deprime aún más la economía local. [3] [16] [7] Los países de menores ingresos están más expuestos a sufrir este tipo de crisis, mientras que el crecimiento económico y la acumulación de divisas son particularmente útiles para prevenirlas. [52]

Una de las tres funciones fundamentales de un sistema monetario internacional es proporcionar mecanismos para corregir los desequilibrios. [12] [53]

En términos generales, existen tres métodos posibles para corregir los desequilibrios de la balanza de pagos, aunque en la práctica se suele utilizar una combinación que incluye algún grado de al menos los dos primeros métodos. Estos métodos son los ajustes de los tipos de cambio; el ajuste de los precios internos de un país junto con sus niveles de demanda; y el ajuste basado en reglas. [54] Mejorar la productividad y, por ende, la competitividad también puede ayudar, como también aumentar la conveniencia de las exportaciones por otros medios, aunque generalmente se supone que un país siempre está tratando de desarrollar y vender sus productos al máximo de sus capacidades.

Un cambio al alza en el valor de la moneda de un país en relación con otras hará que las exportaciones de un país sean menos competitivas y que las importaciones sean más baratas, por lo que tenderá a corregir un superávit de cuenta corriente. También tiende a hacer que los flujos de inversión hacia la cuenta de capital sean menos atractivos, por lo que también ayudará a generar un superávit allí. Por el contrario, un cambio a la baja en el valor de la moneda de un país hace que sea más caro para sus ciudadanos comprar importaciones y aumenta la competitividad de sus exportaciones, lo que ayuda a corregir un déficit (aunque la solución a menudo no tiene un impacto positivo inmediato debido a la condición de Marshall-Lerner ). [55]

Los tipos de cambio pueden ser ajustados por el gobierno [56] en un régimen monetario basado en reglas o administrado, y cuando se les permite flotar libremente en el mercado también tienden a cambiar en la dirección que restablezca el equilibrio. Cuando un país vende más de lo que importa, la demanda de su moneda tenderá a aumentar ya que otros países en última instancia [57] necesitan la moneda del país vendedor para realizar los pagos por las exportaciones. La demanda adicional tiende a causar un aumento del precio de la moneda en relación con otras. Cuando un país importa más de lo que exporta, la oferta de su propia moneda en el mercado internacional tiende a aumentar a medida que trata de cambiarla por moneda extranjera para pagar sus importaciones, y esta oferta adicional tiende a causar una caída del precio. Sin embargo, los efectos de la balanza de pagos no son la única influencia del mercado en los tipos de cambio, también están influenciados por las diferencias en las tasas de interés nacionales y por la especulación.

Cuando los tipos de cambio se fijan mediante un patrón oro rígido [58] , o cuando existen desequilibrios entre los miembros de una unión monetaria como la eurozona, el método habitual para corregir los desequilibrios es introducir cambios en la economía nacional. En gran medida, el cambio es opcional para el país con superávit, pero obligatorio para el país con déficit. En el caso del patrón oro, el mecanismo es en gran medida automático. Cuando un país tiene una balanza comercial favorable, como consecuencia de vender más de lo que compra experimentará una entrada neta de oro. El efecto natural de esto será aumentar la oferta monetaria, lo que conduce a la inflación y a un aumento de los precios, lo que a su vez tiende a hacer que sus bienes sean menos competitivos y, por lo tanto, reducirá su superávit comercial. Sin embargo, el país tiene la opción de sacar el oro de la economía (esterilizando el efecto inflacionario) y, de ese modo, acumular un tesoro de oro y mantener su balanza de pagos favorable. Por otro lado, si un país tiene una balanza de pagos adversa, experimentará una pérdida neta de oro, lo que automáticamente tendrá un efecto deflacionario, a menos que opte por abandonar el patrón oro. Los precios se reducirán, lo que hará que sus exportaciones sean más competitivas y, por lo tanto, corregirá el desequilibrio. Si bien se considera en general que el patrón oro tuvo éxito [59] hasta 1914, la corrección mediante deflación en la medida requerida por los grandes desequilibrios que surgieron después de la Primera Guerra Mundial resultó dolorosa, ya que las políticas deflacionarias contribuyeron al desempleo prolongado, pero no restablecieron el equilibrio. Aparte de los EE. UU., la mayoría de los antiguos miembros habían abandonado el patrón oro a mediados de la década de 1930.

Un método posible para que los países con superávits, como Alemania, contribuyan a los esfuerzos de reequilibrio cuando el ajuste del tipo de cambio no es adecuado, es aumentar su nivel de demanda interna (es decir, su gasto en bienes). Si bien un superávit de cuenta corriente se entiende comúnmente como el exceso de ingresos sobre el gasto, una expresión alternativa es que es el exceso de ahorro sobre la inversión. [60]

Eso es:

donde CA = cuenta corriente, NS = ahorro nacional (sector privado más sector gubernamental), NI = inversión nacional.

Si un país gana más de lo que gasta, el efecto neto será la acumulación de ahorros, salvo en la medida en que esos ahorros se utilicen para la inversión. Si se puede alentar a los consumidores a gastar más en lugar de ahorrar, o si el gobierno incurre en un déficit fiscal para compensar el ahorro privado, o si el sector empresarial destina una mayor parte de sus beneficios a la inversión, entonces cualquier superávit de cuenta corriente tenderá a reducirse. Sin embargo, en 2009 Alemania modificó su constitución para prohibir un déficit superior al 0,35% de su PIB [61] y los llamamientos a reducir su superávit mediante el aumento de la demanda no han sido bien recibidos por los funcionarios, [62] lo que se suma a los temores de que la década de 2010 no sería fácil para la eurozona. [63] En su informe de perspectivas económicas mundiales de abril de 2010, el FMI presentó un estudio que mostraba cómo, con la elección correcta de opciones de política, los gobiernos pueden alejarse de un superávit de cuenta corriente sostenido sin efectos negativos sobre el crecimiento y con un impacto positivo sobre el desempleo. [64]

Las naciones pueden acordar fijar sus tipos de cambio entre sí, y luego corregir cualquier desequilibrio que surja mediante cambios de tipo de cambio negociados y basados en reglas y otros métodos. El sistema de Bretton Woods de tipos de cambio fijos pero ajustables fue un ejemplo de un sistema basado en reglas. John Maynard Keynes , uno de los arquitectos del sistema de Bretton Woods, había querido reglas adicionales para alentar a los países con superávit a compartir la carga del reequilibrio, ya que argumentó que estaban en una posición más fuerte para hacerlo y ya que consideraba que sus superávits eran externalidades negativas impuestas a la economía global. [65] Keynes sugirió que los mecanismos de equilibrio tradicionales deberían complementarse con la amenaza de confiscación de una parte del exceso de ingresos si el país con superávit no optaba por gastarlo en importaciones adicionales. Sin embargo, sus ideas no fueron aceptadas por los estadounidenses en ese momento. En 2008 y 2009, el economista estadounidense Paul Davidson había estado promoviendo su forma renovada del plan de Keynes como una posible solución a los desequilibrios globales que, en su opinión, expandiría el crecimiento en general sin el riesgo a la baja de otros métodos de reequilibrio. [55] [66] [67]

En un discurso pronunciado después de la cumbre del G-20 en Londres en 2009 , Gordon Brown anunció que "el Consenso de Washington ha terminado". [68] Ahora hay un amplio acuerdo en que los grandes desequilibrios entre diferentes países sí importan; por ejemplo, el economista estadounidense C. Fred Bergsten ha sostenido que el déficit estadounidense y los grandes flujos de capital entrantes asociados a ese déficit fueron una de las causas de la crisis financiera de 2007-2010 . [50] Desde la crisis, la intervención gubernamental en áreas de balanza de pagos, como la imposición de controles de capital o la intervención en el mercado de divisas, se ha vuelto más común y en general atrae menos desaprobación de los economistas, las instituciones internacionales como el FMI y otros gobiernos. [69] [70]

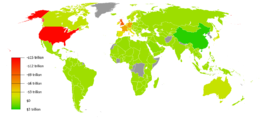

En 2007, cuando comenzó la crisis, el total mundial de desequilibrios anuales en la balanza de pagos era de 1.680.000 millones de dólares. En el lado del crédito, el mayor superávit de cuenta corriente lo tenía China, con unos 362.000 millones de dólares, seguido de Japón, con 213.000 millones, y Alemania, con 185.000 millones de libras, mientras que países productores de petróleo como Arabia Saudita también tenían grandes superávits. En el lado del débito, Estados Unidos tenía el mayor déficit de cuenta corriente, con más de 1.100.000 millones de dólares, y el Reino Unido, España y Australia juntos representaban cerca de otros 300.000 millones de dólares. [21]

Si bien hubo advertencias sobre futuros recortes en el gasto público, los países deficitarios en general no los hicieron en 2009; de hecho, ocurrió lo contrario, ya que el aumento del gasto público contribuyó a la recuperación como parte de los esfuerzos globales para aumentar la demanda . [71] En cambio, el énfasis se puso en los países con superávit, y el FMI, la UE y naciones como los EE. UU., Brasil y Rusia les pidieron que ayudaran con los ajustes para corregir los desequilibrios. [72] [73]

Economistas como Gregor Irwin y Philip R. Lane han sugerido que un mayor uso de reservas comunes podría ayudar a las economías emergentes a no requerir reservas tan grandes y, por lo tanto, tener menos necesidad de superávits en cuenta corriente. [74]

En un artículo para el FT de enero de 2009, Gillian Tett dice que espera ver a los responsables políticos cada vez más preocupados por los tipos de cambio durante el próximo año. [75]

En junio de 2009, Olivier Blanchard, el economista jefe del FMI, escribió que reequilibrar la economía mundial mediante la reducción de superávits y déficits considerables será un requisito para una recuperación sostenida. [76]

En 2008 y 2009 hubo cierta reducción de los desequilibrios, pero hacia fines de 2009 hubo indicios de que desequilibrios importantes, como el déficit de cuenta corriente de los Estados Unidos, comenzarían a aumentar nuevamente. [35] [77]

Japón había permitido que su moneda se apreciara durante 2009, pero sólo tiene un margen limitado para contribuir a los esfuerzos de reequilibrio debido en parte al envejecimiento de su población. El euro utilizado por Alemania puede fluctuar con relativa libertad en valor, pero una mayor apreciación sería problemática para otros miembros de la unión monetaria, como España, Grecia e Irlanda, que tienen grandes déficits. Por lo tanto, se le ha pedido a Alemania que contribuya promoviendo aún más la demanda interna, pero esto no ha sido bien recibido por los funcionarios alemanes. [72]

Se ha pedido a China que permita la apreciación del renminbi (yuan chino), pero hasta 2010 se había negado a hacerlo; la posición expresada por su primer ministro Wen Jiabao fue que al mantener estable el valor del renminbi frente al dólar estadounidense, China ha estado ayudando a la recuperación global, y que los llamados a permitir que su moneda se revalorice han sido motivados por un deseo de frenar el desarrollo de China. [73] Sin embargo, después de que China informara de los resultados favorables de sus exportaciones en diciembre de 2009, el Financial Times informó que los analistas son optimistas respecto de que China permitirá cierta apreciación de su moneda a mediados de 2010. [78]

En abril de 2010, un funcionario chino señaló que el gobierno estaba considerando permitir que el renminbi se apreciara, [79] pero en mayo los analistas informaban ampliamente que la apreciación probablemente se retrasaría debido a la caída del valor del euro tras la crisis de deuda soberana europea de 2010. [ 80] China anunció el fin de la vinculación del renminbi al dólar estadounidense en junio de 2010; la medida fue ampliamente recibida por los mercados y ayudó a desactivar la tensión sobre los desequilibrios antes de la cumbre del G-20 de Toronto de 2010. Sin embargo, el renminbi sigue controlado y la nueva flexibilidad significa que puede bajar tanto como subir de valor; dos meses después de que terminara la vinculación, el renminbi solo se había apreciado frente al dólar estadounidense en aproximadamente un 0,8%. [81]

En enero de 2011, el renminbi se había apreciado frente al dólar estadounidense en un 3,7%, lo que significa que va camino de apreciarse en términos nominales en un 6% anual. Como esto refleja una apreciación real del 10% si se tiene en cuenta la mayor inflación de China, el Tesoro de Estados Unidos se negó una vez más a etiquetar a China como manipulador de la moneda en su informe de febrero de 2011 al Congreso. Sin embargo, los funcionarios del Tesoro advirtieron que el ritmo de apreciación seguía siendo demasiado lento para los intereses de la economía mundial. [82] [83]

En febrero de 2011, el analista de Moody's Alaistair Chan predijo que, a pesar de que existen sólidos argumentos a favor de una revaluación al alza, es poco probable que se produzca un aumento de la tasa de apreciación frente al dólar estadounidense en el corto plazo. [84] Y en febrero de 2012, la moneda china llevaba un año y medio apreciándose sin que nadie se diera cuenta. [85]

Si bien algunos de los principales países con superávits, incluida China, han tomado medidas para impulsar la demanda interna, éstas no han sido suficientes para reequilibrar sus superávits de cuenta corriente. En junio de 2010, el déficit de cuenta corriente mensual de los Estados Unidos había vuelto a subir a 50.000 millones de dólares, un nivel no visto desde mediados de 2008. Como los Estados Unidos padecen actualmente un alto desempleo y están preocupados por asumir más deuda, están aumentando los temores de que el país pueda recurrir a medidas proteccionistas . [86]

En septiembre de 2010, las tensiones internacionales relacionadas con los desequilibrios habían aumentado aún más. El ministro de Hacienda de Brasil, Guido Mantega, declaró que había estallado una "guerra internacional de divisas", en la que los países trataban de devaluar sus monedas de manera competitiva para impulsar las exportaciones. Brasil ha sido una de las pocas economías importantes que carecen de una moneda de reserva y se han abstenido de realizar intervenciones cambiarias significativas , y el real ha aumentado un 25% frente al dólar estadounidense desde enero de 2009. Algunos economistas, como Barry Eichengreen, han sostenido que la devaluación competitiva puede ser algo positivo, ya que el resultado neto será efectivamente equivalente a una política monetaria global expansiva. Otros, como Martin Wolf, vieron riesgos de que las tensiones se intensificaran aún más y defendieron que se debería acordar una acción coordinada para abordar los desequilibrios en la cumbre del G20 de noviembre. [45] [87] [88]

Los analistas coincidieron en gran medida en que en la cumbre del G20 de noviembre de 2010 se lograron pocos avances sustanciales en materia de desequilibrios . Un informe del FMI publicado después de la cumbre advirtió que, sin avances adicionales, existe el riesgo de que los desequilibrios se dupliquen aproximadamente hasta alcanzar los niveles anteriores a la crisis en 2014. [89]

Los datos de la balanza de pagos y de la población activa internacional son fundamentales para la formulación de políticas económicas nacionales e internacionales. Los desequilibrios de la balanza de pagos y la inversión extranjera directa (IED) son cruciales para que los responsables de las políticas de un país busquen soluciones. El impacto de las políticas nacionales e internacionales se puede ver en los datos de la balanza de pagos. Por ejemplo, un país puede implementar una política para atraer inversión extranjera. En cambio, otro país puede querer mantener su moneda relativamente baja para estimular las exportaciones. Aunque la balanza de pagos de un país equilibrará su cuenta corriente y su cuenta de capital, habrá desequilibrios entre las cuentas de los países. Según los datos del Banco Mundial, el déficit de cuenta corriente en los Estados Unidos fue de 498 mil millones de dólares en 2019 (Banco Mundial)

Supongamos que los déficits de la balanza de pagos de un país son persistentes. En ese caso, el país puede sufrir una pérdida de confianza a medida que se agotan sus reservas de divisas. Al mismo tiempo, esto hace que el país sea muy vulnerable a las fluctuaciones estacionales, cíclicas o impredecibles en los países extranjeros. Podría conducir a una inflación excesiva en el país. Por lo tanto, la estabilidad de la moneda proporciona una fuerte garantía para el desarrollo sostenible de la economía. Los países pueden analizar la situación económica actual a nivel nacional e internacional a través de la balanza de pagos anual y formular una política monetaria eficaz combinada con la influencia política de las relaciones internacionales y multilaterales (Zolotas y Ethymiou 1965).

Los objetivos de política económica podrían, en principio, servir de criterio para las políticas de balanza de pagos. Al mismo tiempo, la política cambiaria se considera como política de ingresos. F. De Roos (1982) sostiene que sólo el equilibrio de la balanza de pagos puede considerarse como un criterio de largo plazo para la política de balanza de pagos en el caso de tipos de cambio estables. En el caso de tipos de cambio flexibles, el criterio puede encontrarse en el grado de estabilidad económica interna.