Un desplome bursátil es una caída repentina y drástica de los precios de las acciones en un sector importante del mercado de valores , lo que da lugar a una pérdida significativa de riqueza en papel . Los desplomes son provocados por ventas de pánico y factores económicos subyacentes. A menudo siguen a la especulación y a las burbujas económicas .

Un desplome bursátil es un fenómeno social en el que los acontecimientos económicos externos se combinan con la psicología de masas en un ciclo de retroalimentación positiva en el que las ventas de algunos participantes del mercado impulsan a más participantes del mercado a vender. En términos generales, los desplomes suelen producirse en las siguientes condiciones: un período prolongado de aumento de los precios de las acciones (un mercado alcista ) y un optimismo económico excesivo, un mercado en el que las relaciones precio-beneficio superan los promedios a largo plazo y un uso extensivo de la deuda de margen y el apalancamiento por parte de los participantes del mercado. Otros aspectos, como las guerras, los grandes ataques informáticos a corporaciones, los cambios en las leyes y regulaciones federales y los desastres naturales dentro de áreas económicamente productivas también pueden influir en una disminución significativa del valor bursátil de una amplia gama de acciones. Los precios de las acciones de las corporaciones que compiten con las corporaciones afectadas pueden aumentar a pesar del desplome. [1]

No existe una definición numéricamente específica de un desplome del mercado de valores, pero el término se aplica comúnmente a caídas de más del 10% en un índice bursátil durante un período de varios días. Los desplomes a menudo se distinguen de los mercados bajistas (períodos de caída de los precios del mercado de valores que se miden en meses o años), ya que los desplomes incluyen ventas de pánico y caídas abruptas y dramáticas de los precios. Los desplomes a menudo se asocian con los mercados bajistas; sin embargo, no necesariamente ocurren simultáneamente. El Lunes Negro (1987) , por ejemplo, no condujo a un mercado bajista. Del mismo modo, el estallido de la burbuja de precios de los activos japoneses se produjo a lo largo de varios años sin ningún desplome notable. Los desplomes del mercado de valores no son comunes.

Las crisis suelen ser inesperadas. Como afirmó Niall Ferguson : «Antes de la crisis, nuestro mundo parece casi estacionario, engañosamente así, equilibrado, en un punto fijo. De modo que cuando finalmente se produce la crisis —como ocurrirá inevitablemente— todo el mundo parece sorprendido. Y nuestro cerebro nos sigue diciendo que no es el momento de que se produzca una crisis». [2]

La tulipomanía (1634-1637), en la que algunos bulbos de tulipán supuestamente se vendieron por más de diez veces el ingreso anual de un artesano experto , se considera a menudo la primera burbuja económica registrada .

En 1907 y 1908, los precios de las acciones cayeron casi un 50% debido a una variedad de factores, encabezados por la manipulación de las acciones de cobre por parte de la Knickerbocker Trust Company . [3] Las acciones de United Copper subieron gradualmente hasta octubre, y luego se desplomaron, lo que provocó pánico. [4] [5] Varios fideicomisos de inversión y bancos que habían invertido su dinero en el mercado de valores cayeron y comenzaron a cerrar. Se evitaron más corridas bancarias debido a la intervención de JP Morgan . [6] El pánico continuó hasta 1908 y condujo a la formación de la Reserva Federal en 1913. [7]

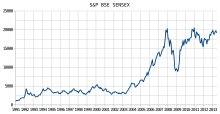

La economía creció durante la mayor parte de los locos años veinte . Fue una época dorada tecnológica, en la que se implementaron y adoptaron innovaciones como la radio, el automóvil, la aviación, el teléfono y la red de transmisión de energía eléctrica . Las empresas que habían sido pioneras en estos avances, incluidas Radio Corporation of America (RCA) y General Motors , vieron cómo sus acciones se disparaban. Las corporaciones financieras también lo hicieron bien, ya que los banqueros de Wall Street lanzaron compañías de fondos mutuos (entonces conocidas como fideicomisos de inversión ) como Goldman Sachs Trading Corporation. Los inversores estaban fascinados con los rendimientos disponibles en el mercado de valores, especialmente mediante el uso del apalancamiento a través de la deuda de margen (es decir, pedir dinero prestado a su corredor de bolsa para financiar parte de su compra de acciones, utilizando los valores comprados como garantía).

El 24 de agosto de 1921, el índice Dow Jones Industrial Average (DJIA) se situaba en 63,9. El 3 de septiembre de 1929, se había multiplicado por más de seis, hasta 381,2. No recuperó este nivel hasta veinticinco años después. En el verano de 1929, estaba claro que la economía se estaba contrayendo y el mercado de valores atravesó una serie de caídas de precios inquietantes. Estas caídas alimentaron la ansiedad de los inversores y los acontecimientos llegaron a su punto álgido el 24, 28 y 29 de octubre (conocidos respectivamente como Jueves Negro , Lunes Negro y Martes Negro ).

El lunes negro, el Dow Jones cayó 38,33 puntos hasta 260, una caída del 12,8%. La avalancha de ventas abrumó el sistema de teletipos que normalmente proporcionaba a los inversores los precios actuales de sus acciones. Las líneas telefónicas y los telégrafos estaban colapsados y no daban abasto. Este vacío de información sólo provocó más miedo y pánico. La tecnología de la Nueva Era, antes muy celebrada por los inversores, ahora sirvió para profundizar su sufrimiento.

El día siguiente, el Martes Negro, fue un día de caos. Obligados a liquidar sus acciones debido a las llamadas de margen , los inversores sobreexigidos inundaron la bolsa con órdenes de venta. El Dow cayó 30,57 puntos para cerrar en 230,07 ese día. Los valores más glamorosos de la época vieron cómo sus valores se desplomaban. En los dos días, el Dow Jones cayó un 23%.

Al final del fin de semana del 11 de noviembre de 1929, el índice se situó en 228, una caída acumulada del 40% desde el máximo de septiembre. Los mercados se recuperaron en los meses siguientes, pero fue una recuperación temporal que llevó a los inversores desprevenidos a nuevas pérdidas. El DJIA perdió el 89% de su valor antes de tocar fondo en julio de 1932. A la crisis le siguió la Gran Depresión , la peor crisis económica de los tiempos modernos, que afectó al mercado de valores y a Wall Street durante la década de 1930.

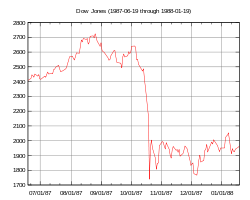

A mediados de los años 1980, la economía se vio muy optimista. Desde agosto de 1982 hasta su pico en agosto de 1987, el Dow Jones Industrial Average (DJIA) subió de 776 a 2722 puntos. El aumento de los índices bursátiles de los 19 mercados más grandes del mundo fue en promedio del 296% durante este período. El número promedio de acciones negociadas en la Bolsa de Valores de Nueva York aumentó de 65 millones de acciones a 181 millones de acciones. [8]

El desplome del 19 de octubre de 1987, el Lunes Negro , fue la culminación climática de una caída del mercado que había comenzado cinco días antes, el 14 de octubre. El DJIA cayó un 3,81% el 14 de octubre, seguido de otra caída del 4,60% el viernes 16 de octubre. El Lunes Negro, el DJIA se desplomó 508 puntos, perdiendo el 22,6% de su valor en un día. El índice S&P 500 cayó un 20,4%, cayendo de 282,7 a 225,06. El NASDAQ Composite perdió solo un 11,3%, no por la moderación por parte de los vendedores, sino porque el sistema de mercado del NASDAQ falló. Inundados de órdenes de venta, muchos valores de la Bolsa de Nueva York se enfrentaron a interrupciones y retrasos en las operaciones. De los 2.257 valores que cotizan en la Bolsa de Nueva York, hubo 195 retrasos y interrupciones en las operaciones durante el día. [9] El mercado NASDAQ tuvo un desempeño mucho peor. Debido a su dependencia de un sistema de "creación de mercado" que permitía a los creadores de mercado retirarse de las operaciones, la liquidez en las acciones del NASDAQ se agotó. La negociación de muchas acciones se encontró con una condición patológica en la que el precio de oferta de una acción excedía el precio de venta . Estas condiciones de "bloqueo" redujeron severamente la negociación. El 19 de octubre, la negociación de acciones de Microsoft en el NASDAQ duró un total de 54 minutos.

El desplome fue la mayor pérdida en un solo día que Wall Street había sufrido en operaciones continuas hasta ese momento. Entre el inicio de las operaciones el 14 de octubre y el cierre el 19 de octubre, el Dow Jones perdió 760 puntos, una caída de más del 31%.

En octubre de 1987, todos los principales mercados mundiales se desplomaron o cayeron sustancialmente. El índice FTSE 100 perdió un 10,8% ese lunes y un 12,2% más al día siguiente. El menos afectado fue Austria (una caída del 11,4%) mientras que el más afectado fue Hong Kong con una caída del 45,8%. De los 23 principales países industriales, 19 tuvieron una caída superior al 20%. [10]

A pesar de los temores de que se repitiera la Gran Depresión , el mercado se recuperó inmediatamente después del colapso, registrando una ganancia récord en un día de 102,27 al día siguiente y 186,64 puntos el jueves 22 de octubre. El Dow tardó sólo dos años en recuperarse por completo; en septiembre de 1989, el mercado había recuperado todo el valor que había perdido en el colapso de 1987. El DJIA ganó un 0,6% durante el año calendario 1987.

No se ha llegado a conclusiones definitivas sobre las razones que se escondieron tras el colapso de 1987. Las acciones llevaban varios años en alza y los ratios precio-beneficio del mercado en Estados Unidos estaban por encima de la media de posguerra. El S&P 500 se negociaba a 23 veces las ganancias, un máximo de posguerra y muy por encima de la media de 14,5 veces las ganancias. [11] El comportamiento gregario y los ciclos de retroalimentación psicológica desempeñan un papel fundamental en todos los desplomes bursátiles, pero los analistas también han tratado de buscar acontecimientos desencadenantes externos. Aparte de las preocupaciones generales sobre la sobrevaloración del mercado bursátil, la culpa del colapso se ha atribuido a factores como el comercio de programas , los seguros de cartera y los derivados , y las noticias anteriores de un empeoramiento de los indicadores económicos (es decir, un gran déficit comercial de mercancías en Estados Unidos y una caída del dólar estadounidense , que parecían implicar futuras subidas de los tipos de interés). [12]

Una de las consecuencias del desplome de 1987 fue la introducción del disyuntor o freno de negociación en la Bolsa de Nueva York. Basados en la idea de que un período de reflexión ayudaría a disipar las ventas de pánico , estos cierres obligatorios del mercado se activan siempre que se produce una gran caída predefinida del mercado durante el día de negociación .

El 15 de septiembre de 2008, la quiebra de Lehman Brothers y el colapso de Merrill Lynch junto con una crisis de liquidez de American International Group , todo debido principalmente a la exposición a préstamos subprime empaquetados y swaps de incumplimiento crediticio emitidos para asegurar estos préstamos y sus emisores, rápidamente degeneraron en una crisis global. Esto resultó en varias quiebras bancarias en Europa y fuertes reducciones en el valor de las acciones y materias primas en todo el mundo. La quiebra de los bancos en Islandia resultó en una devaluación de la corona islandesa y amenazó al gobierno con la quiebra. Islandia obtuvo un préstamo de emergencia del Fondo Monetario Internacional en noviembre. [14] En los Estados Unidos, 15 bancos quebraron en 2008, mientras que varios otros fueron rescatados a través de la intervención del gobierno o adquisiciones por parte de otros bancos. [15] El 11 de octubre de 2008, el director del Fondo Monetario Internacional (FMI) advirtió que el sistema financiero mundial estaba tambaleándose al "borde del colapso sistémico". [16]

La crisis económica provocó que los países cerraran sus mercados temporalmente.

El 8 de octubre, el mercado de valores de Indonesia suspendió sus operaciones tras sufrir una caída del 10% en un día.

El Times de Londres informó que la crisis se estaba llamando el Crash de 2008 , y los operadores más veteranos la comparaban con el Lunes Negro de 1987. La caída de esa semana del 21% se comparaba con una caída del 28,3% 21 años antes, pero algunos operadores decían que era peor. "Al menos entonces fue un shock breve y agudo en un solo día. Esto ha sido implacable durante toda la semana". [17] Otros medios también se refirieron a los eventos como el "Crash de 2008". [18]

Del 6 al 10 de octubre de 2008, el Dow Jones Industrial Average (DJIA) cerró a la baja en las cinco sesiones. Los niveles de volumen batieron récords. El DJIA cayó más de 1.874 puntos, o 18%, en su peor caída semanal de la historia tanto en puntos como en porcentaje. El S&P 500 cayó más de 20%. [19] La semana también estableció 3 récords de volumen del NYSE Group: el 8 de octubre en el puesto 5, el 9 de octubre en el puesto 10 y el 10 de octubre en el puesto 1.

Tras tres días de negociación consecutivos (9, 10 y 13 de octubre), el mercado de valores islandés reabrió sus puertas el 14 de octubre, con el índice principal, el OMX Iceland 15 , cerrando en 678,4, un 77% menos que los 3.004,6 puntos del cierre del 8 de octubre. Esto reflejaba que el valor de los tres grandes bancos, que representaban el 73,2% del valor del OMX Iceland 15, se había fijado en cero.

El 24 de octubre de 2008, muchas de las bolsas de valores del mundo experimentaron las peores caídas de su historia, con caídas de alrededor del 10% en la mayoría de los índices. [20] En los EE. UU., el DJIA cayó un 3,6%, aunque no tanto como otros mercados. [21] El dólar estadounidense y el yen japonés se dispararon frente a otras monedas importantes, en particular la libra esterlina y el dólar canadiense , ya que los inversores mundiales buscaron refugios seguros. Más tarde ese día, el vicegobernador del Banco de Inglaterra , Charlie Bean , sugirió que "Esta es una crisis única en la vida, y posiblemente la mayor crisis financiera de su tipo en la historia de la humanidad". [22]

Para el 6 de marzo de 2009, el DJIA había caído un 54% a 6.469 desde su máximo de 14.164 el 9 de octubre de 2007, en un lapso de 17 meses, antes de comenzar a recuperarse. [23]

Durante la semana del 24 al 28 de febrero de 2020, los mercados bursátiles cayeron a medida que la pandemia de COVID-19 se propagaba por todo el mundo. El FTSE 100 cayó un 13%, mientras que el índice DJIA y el S&P 500 cayeron entre un 11 y un 12%, en la mayor caída semanal desde la crisis financiera de 2007-2008 .

El lunes 9 de marzo de 2020, tras el inicio de la guerra de precios del petróleo entre Rusia y Arabia Saudita , el FTSE y otros índices bursátiles europeos importantes cayeron casi un 8 %. Los mercados asiáticos cayeron bruscamente y el índice S&P 500 cayó un 7,60 %. [24] El FTSE MIB italiano cayó 2323,98 puntos, o un 11,17 %. [25]

El 12 de marzo de 2020, un día después de que el presidente estadounidense Donald Trump anunciara la prohibición de viajar desde Europa, los precios de las acciones volvieron a caer bruscamente. El Dow Jones cayó un 9,99% (la mayor caída diaria desde el Lunes Negro de 1987) , a pesar de que la Reserva Federal anunció que inyectaría 1,5 billones de dólares en los mercados monetarios. [26] El S&P 500 y el Nasdaq cayeron aproximadamente un 9,5% cada uno. Los principales índices bursátiles europeos cayeron más del 10% todos ellos. [27]

El 16 de marzo de 2020, después de que quedó claro que una recesión era inevitable, el DJIA cayó un 12,93%, o 2.997 puntos, la mayor caída en puntos desde el Lunes Negro (1987) , superando la caída de la semana anterior, el Nasdaq Composite cayó un 12,32% y el índice S&P 500 cayó un 11,98%. [28]

A finales de mayo de 2020, los índices bursátiles se recuperaron brevemente hasta alcanzar sus niveles de finales de febrero de 2020. [ cita requerida ]

En junio de 2020, el Nasdaq superó su máximo anterior a la crisis, seguido por el S&P 500 en agosto y el Dow en noviembre.

La suposición convencional es que los mercados bursátiles se comportan de acuerdo con una distribución log-normal aleatoria . [29] Esto implica que la volatilidad esperada es la misma todo el tiempo. Entre otros, el matemático Benoit Mandelbrot sugirió ya en 1963 que las estadísticas prueban que esta suposición es incorrecta. [30] Mandelbrot observó que los grandes movimientos en los precios (es decir, las caídas) son mucho más comunes de lo que se predeciría a partir de una distribución log-normal. Mandelbrot y otros sugirieron que la naturaleza de los movimientos del mercado generalmente se explica mucho mejor utilizando análisis no lineal y conceptos de la teoría del caos . [31] Esto ha sido expresado en términos no matemáticos por George Soros en sus discusiones de lo que él llama reflexividad de los mercados y su movimiento no lineal. [32] George Soros dijo a fines de octubre de 1987, 'La reversión del Sr. Robert Prechter resultó ser la grieta que inició la avalancha'. [33] [34]

Una investigación del Instituto Tecnológico de Massachusetts sugiere que hay evidencia de que la frecuencia de los desplomes bursátiles sigue una ley de potencia cúbica inversa . [35] Este y otros estudios como el trabajo de Didier Sornette sugieren que los desplomes bursátiles son un signo de criticidad autoorganizada en los mercados financieros. [36]

En 1963, Mandelbrot propuso que en lugar de seguir un estricto paseo aleatorio , las variaciones del precio de las acciones ejecutaban un vuelo de Lévy . [37] Un vuelo de Lévy es un paseo aleatorio que ocasionalmente se ve interrumpido por grandes movimientos. En 1995, Rosario Mantegna y Gene Stanley analizaron un millón de registros del índice S&P 500 y calcularon los retornos durante un período de cinco años. [38] Los investigadores continúan estudiando esta teoría, en particular utilizando la simulación por computadora del comportamiento de las multitudes y la aplicabilidad de los modelos para reproducir fenómenos similares a los desplomes.

En 2011, utilizando herramientas de análisis estadístico de sistemas complejos , una investigación del Instituto de Sistemas Complejos de Nueva Inglaterra descubrió que los pánicos que conducen a los desplomes provienen de un aumento dramático de la imitación entre los inversores, que siempre se produjo durante el año anterior a cada desplome del mercado. Cuando los inversores siguen de cerca las señales de los demás, es más fácil que el pánico se apodere de ellos y afecte al mercado. Este trabajo es una demostración matemática de una importante señal de advertencia anticipada de desplomes inminentes del mercado. [39] [40]

Una estrategia de mitigación ha sido la introducción de restricciones a las transacciones , también conocidas como "circuit breakers", que consisten en una interrupción de las transacciones en el mercado al contado y la correspondiente interrupción de las transacciones en los mercados de derivados desencadenada por la interrupción en el mercado al contado, todas las cuales se ven afectadas en función de movimientos sustanciales en un indicador de mercado amplio. Desde su inicio después del Lunes Negro (1987) , las restricciones a las transacciones se han modificado para evitar tanto ganancias especulativas como pérdidas dramáticas en un marco de tiempo pequeño.

Hay tres umbrales que representan diferentes niveles de caída del índice S&P 500 : 7% (nivel 1), 13% (nivel 2) y 20% (nivel 3). [41]

En el caso del índice bursátil CAC 40 en Francia, se aplican límites diarios de precio en los mercados de contado y de derivados. Los valores negociados en los mercados se dividen en tres categorías según el número y el volumen de transacciones diarias. Los límites de precio para cada valor varían según la categoría. Por ejemplo, para la categoría más líquida, cuando el movimiento de precio de un valor con respecto al precio de cierre del día anterior supera el 10%, la negociación se suspende durante 15 minutos. Si el precio sube o baja más del 5%, las transacciones se suspenden nuevamente durante 15 minutos. El umbral del 5% puede aplicarse una vez más antes de que las transacciones se suspendan por el resto del día. Cuando se produce una suspensión de este tipo, también se suspenden las transacciones sobre opciones basadas en el valor subyacente. Además, cuando se detienen los valores que representan más del 35% de la capitalización del índice CAC40, se suspende el cálculo del índice CAC40 y el índice se reemplaza por un indicador de tendencia. Cuando se detienen las acciones que representan menos del 25% de la capitalización del índice CAC40, las operaciones en los mercados de derivados se suspenden durante media hora o una hora y se solicitan depósitos de margen adicionales.