La burbuja inmobiliaria de los Estados Unidos de los años 2000 o el auge de los precios de la vivienda o el ciclo inmobiliario de los años 2000 [2] fue un fuerte aumento y posterior colapso de los precios de los activos inmobiliarios que afectó a más de la mitad de los estados de EE. UU . En muchas regiones, una burbuja inmobiliaria , fue el impulso para la crisis de las hipotecas de alto riesgo . Los precios de la vivienda alcanzaron su punto máximo a principios de 2006, comenzaron a disminuir en 2006 y 2007, y alcanzaron nuevos mínimos en 2011. [3] El 30 de diciembre de 2008, el índice de precios de la vivienda Case-Shiller informó la mayor caída de precios de su historia. [4] La crisis crediticia resultante del estallido de la burbuja inmobiliaria es una causa importante de la Gran Recesión en los Estados Unidos . [5]

Las mayores tasas de ejecuciones hipotecarias en 2006-2007 entre los propietarios de viviendas estadounidenses llevaron a una crisis en agosto de 2008 para los mercados de hipotecas de alto riesgo , Alt-A , obligaciones de deuda colateralizadas (CDO), hipotecas , crédito , fondos de cobertura y bancos extranjeros . [6] En octubre de 2007, Henry Paulson , el Secretario del Tesoro de los Estados Unidos , calificó el estallido de la burbuja inmobiliaria como "el riesgo más significativo para nuestra economía". [7]

Una burbuja tenía el potencial de afectar no sólo a las valoraciones de las viviendas, sino también a los mercados hipotecarios, a los constructores de viviendas, al sector inmobiliario , a los puntos de venta minoristas de suministros para el hogar, a los fondos de cobertura de Wall Street en manos de grandes inversores institucionales y a los bancos extranjeros, aumentando el riesgo de una recesión a nivel nacional. [8] [9] [10] [11] Las preocupaciones sobre el impacto del colapso de los mercados de la vivienda y del crédito en la economía estadounidense en general hicieron que el presidente George W. Bush y el presidente de la Reserva Federal, Ben Bernanke, anunciaran un rescate limitado del mercado inmobiliario estadounidense para los propietarios de viviendas que no podían pagar sus deudas hipotecarias. [12]

Sólo en 2008, el gobierno de los Estados Unidos asignó más de 900.000 millones de dólares (unos 1,25 billones de dólares en 2023) a préstamos especiales y rescates relacionados con la burbuja inmobiliaria estadounidense. Esta cantidad se repartió entre el sector público y el privado . Debido a la gran cuota de mercado de la Asociación Hipotecaria Nacional Federal (Fannie Mae) y la Corporación Hipotecaria Federal para la Vivienda (Freddie Mac) (ambas empresas patrocinadas por el gobierno ), así como de la Administración Federal de la Vivienda , estas recibieron una parte sustancial del apoyo gubernamental, a pesar de que sus hipotecas estaban suscritas de forma más conservadora y, en realidad, tenían un mejor rendimiento que las del sector privado. [13]

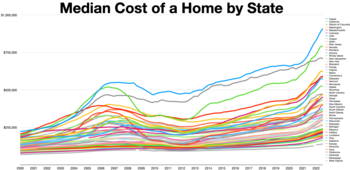

Los precios de los terrenos contribuyeron mucho más a los aumentos de precios que las estructuras. Esto se puede ver en el índice de costos de construcción en la Figura 1. Se puede obtener una estimación del valor del terreno para una casa restando el valor de reemplazo de la estructura, ajustado por la depreciación, del precio de la vivienda. Utilizando esta metodología, Davis y Palumbo calcularon los valores del terreno para 46 áreas metropolitanas de los EE. UU., que se pueden encontrar en el sitio web del Lincoln Institute for Land Policy. [14]

Las burbujas inmobiliarias pueden producirse en mercados inmobiliarios locales o globales. En sus últimas etapas, se caracterizan típicamente por aumentos rápidos en las valoraciones de los bienes inmuebles hasta que se alcanzan niveles insostenibles en relación con los ingresos, las relaciones precio-alquiler y otros indicadores económicos de asequibilidad. Esto puede ser seguido por disminuciones en los precios de las viviendas que resultan en que muchos propietarios se encuentren en una posición de patrimonio neto negativo (una deuda hipotecaria superior al valor de la propiedad). Las causas subyacentes de la burbuja inmobiliaria son complejas. Los factores incluyen la política fiscal (exención de la vivienda de las ganancias de capital), tasas de interés históricamente bajas, estándares de préstamo laxos, falta de intervención de los reguladores y fiebre especulativa . [6] [8] [15] [ 16] [17] [18] Esta burbuja puede estar relacionada con la burbuja del mercado de valores o la burbuja puntocom de la década de 1990. [1] [19] [20] [21] [22] Esta burbuja coincide aproximadamente con las burbujas inmobiliarias del Reino Unido, Hong Kong, España, [23] Polonia, Hungría y Corea del Sur. [24] [25]

Si bien las burbujas pueden ser identificables en progreso, las burbujas pueden medirse definitivamente solo en retrospectiva después de una corrección del mercado, [26] que comenzó en 2005-2006 para el mercado inmobiliario de los EE. UU. [27] [28] [29] [30] [31] [32] El ex presidente de la Junta de la Reserva Federal de los EE. UU. Alan Greenspan dijo "Tuvimos una burbuja en la vivienda", [33] [34] y también dijo a raíz de la crisis de las hipotecas subprime y el crédito en 2007, "Realmente no lo entendí hasta muy tarde en 2005 y 2006". [35]

La crisis de las hipotecas y el crédito fue causada por la incapacidad de un gran número de propietarios de viviendas de pagar sus hipotecas, ya que sus hipotecas de baja tasa introductoria volvieron a las tasas de interés normales. El director ejecutivo de Freddie Mac, Richard Syron , concluyó: "Tuvimos una burbuja", [36] y coincidió con la advertencia del economista de Yale Robert Shiller de que los precios de las viviendas parecen sobrevaluados y que la corrección podría durar años, con billones de dólares de valor de las viviendas perdidos. [36] Greenspan advirtió sobre "grandes caídas de dos dígitos" en los valores de las viviendas "más grandes de lo que la mayoría de la gente espera". [34]

Los problemas para los propietarios de viviendas con buen crédito surgieron a mediados de 2007, lo que provocó que el prestamista hipotecario más grande de los Estados Unidos, Countrywide Financial , advirtiera que no se esperaba una recuperación en el sector de la vivienda al menos hasta 2009 porque los precios de las viviendas estaban cayendo "casi como nunca antes, con la excepción de la Gran Depresión ". [9] El impacto del auge de las valoraciones de las viviendas en la economía estadounidense desde la recesión de 2001-2002 fue un factor importante en la recuperación, porque un gran componente del gasto de los consumidores fue impulsado por el auge de la refinanciación relacionada, que permitió a las personas reducir sus pagos hipotecarios mensuales con tasas de interés más bajas y retirar el capital de sus casas a medida que aumentaba su valor. [8]

Durante el aumento de los precios de los activos y antes de la Gran Recesión, varios partidos describieron el mercado inmobiliario como una burbuja o cuestionaron esa designación.

Especialmente a finales de 2004 y principios de 2005, numerosos factores económicos y culturales llevaron a varios economistas a afirmar que existía una burbuja inmobiliaria en los EE. UU. [1] [26] [38] [39 ] [40] [41 ] [42] [43] Dean Baker identificó la burbuja en agosto de 2002, advirtiendo posteriormente en repetidas ocasiones de su naturaleza y profundidad, y de las razones políticas por las que se la estaba ignorando. [44] [45] Antes de eso, Robert Prechter escribió sobre ella extensamente, al igual que el profesor Shiller en su publicación original de Irrational Exuberance en el año 2000. Peter Schiff también predijo la burbuja desde el principio y se expresó abiertamente sobre ella en la televisión y escribió un libro detallando sus predicciones sobre las consecuencias. [46]

El estallido de la burbuja inmobiliaria fue predicho por un puñado de analistas políticos y económicos, como Jeffrey Robert Hunn en un editorial del 3 de marzo de 2003. Hunn escribió:

Podemos sacar provecho del colapso de la burbuja crediticia y de la consiguiente desinversión en el mercado de valores. Sin embargo, el sector inmobiliario aún no se ha sumado a la caída de los precios impulsada por las ventas (y ejecuciones hipotecarias). A menos que tenga una razón muy específica para creer que el sector inmobiliario superará a todas las demás inversiones durante varios años, puede considerar que este es el momento ideal para liquidar propiedades de inversión (para utilizarlas en mercados más lucrativos). [47]

Un artículo de agosto de 2008 en The New York Times informó que a mediados de 2004 Richard F. Syron , el director ejecutivo de Freddie Mac , recibió un memorando de David Andrukonis, el ex director de riesgos de la empresa , advirtiéndole que Freddie Mac estaba financiando préstamos cargados de riesgo que amenazaban la estabilidad financiera de Freddie Mac. En su memorando, el Sr. Andrukonis escribió que estos préstamos "probablemente representarían un enorme riesgo financiero y de reputación para la empresa y el país". [48] El artículo reveló que más de dos docenas de ejecutivos de alto rango dijeron que el Sr. Syron simplemente había decidido ignorar las advertencias .

Otras advertencias llegaron ya en 2001, cuando el difunto gobernador de la Reserva Federal, Edward Gramlich, advirtió sobre los riesgos que planteaban las hipotecas de alto riesgo. [49] En septiembre de 2003, en una audiencia del Comité de Servicios Financieros de la Cámara de Representantes , el congresista Ron Paul identificó la burbuja inmobiliaria y predijo las dificultades que causaría: "Como todas las burbujas creadas artificialmente, el auge de los precios de la vivienda no puede durar para siempre. Cuando los precios de la vivienda caen, los propietarios experimentarán dificultades a medida que se elimine su capital. Además, los tenedores de la deuda hipotecaria también tendrán una pérdida". [50] Reuters informó en octubre de 2007 que un analista de Merrill Lynch también había advertido en 2006 que las empresas podrían sufrir por sus inversiones en hipotecas de alto riesgo .

La revista The Economist afirmó que "el aumento mundial de los precios de la vivienda es la mayor burbuja de la historia", [51] por lo que cualquier explicación debe tener en cuenta sus causas globales, así como las específicas de Estados Unidos. El entonces presidente de la Reserva Federal, Alan Greenspan, dijo a mediados de 2005 que "como mínimo, hay un poco de 'espuma' (en el mercado inmobiliario estadounidense)... es difícil no ver que hay muchas burbujas locales"; Greenspan admitió en 2007 que la espuma "era un eufemismo para una burbuja". [34] A principios de 2006, el presidente Bush dijo sobre el auge inmobiliario estadounidense: "Si las casas se vuelven demasiado caras, la gente dejará de comprarlas... Las economías deberían entrar en ciclos". [52]

Muchos cuestionaron cualquier sugerencia de que pudiera haber una burbuja inmobiliaria, particularmente en su punto máximo entre 2004 y 2006, [53] y algunos rechazaron la etiqueta de "burbuja inmobiliaria" en 2008. [54]

El economista jefe de Freddie Mac y el director del Centro Conjunto de Estudios de Vivienda (JCHS) cuestionaron la existencia de una burbuja inmobiliaria nacional y expresaron dudas de que fuera posible cualquier disminución significativa de los precios de las viviendas, citando precios en constante aumento desde la Gran Depresión , una mayor demanda anticipada de la generación del Baby Boom y niveles saludables de empleo. [55] [56] [57] David Lereah , ex economista jefe de la Asociación Nacional de Agentes Inmobiliarios (NAR), distribuyó "Informes Anti-Burbuja" en agosto de 2005 para "responder a las acusaciones irresponsables de burbuja hechas por los medios locales y académicos locales". [58]

Basándose en los datos de mercado de 2006 que indicaban un marcado descenso, incluyendo menores ventas, aumento de inventarios, caída de precios medios y mayores tasas de ejecuciones hipotecarias, [59] algunos economistas han llegado a la conclusión de que la corrección en el mercado inmobiliario de los EE.UU. comenzó en 2006. [10] [60] Un informe de la revista Fortune de mayo de 2006 sobre la burbuja inmobiliaria de los EE.UU. afirma: "La gran burbuja inmobiliaria finalmente ha comenzado a desinflarse... En muchos mercados otrora vibrantes de todo el país, los relatos de caída de precios de lista han sustituido a los cuentos de listas de espera para condominios sin construir y guerras de ofertas por monótonas casas coloniales de tres habitaciones". [28]

Entre otras afirmaciones, los informes indicaban que la gente "no debería preocuparse de que los precios de las viviendas estén aumentando más rápido que los ingresos familiares", que "prácticamente no hay riesgo de una burbuja nacional de precios de la vivienda basada en la demanda fundamental de viviendas y en factores económicos predecibles", y que "se puede esperar una desaceleración general en la tasa de crecimiento de los precios, pero en muchas áreas persistirá la escasez de inventario y es probable que los precios de las viviendas sigan aumentando por encima de las normas históricas". [ cita requerida ] Tras los informes de rápidas caídas de las ventas y depreciación de los precios en agosto de 2006, [61] [62] Lereah admitió que esperaba que "los precios de las viviendas cayeran un 5% a nivel nacional, más en algunos mercados, menos en otros. Y unas pocas ciudades de Florida y California, donde los precios de las viviendas se dispararon a alturas vertiginosas, podrían tener 'aterrizajes duros'". [31]

Las ventas y los precios de las viviendas a nivel nacional cayeron drásticamente en marzo de 2007, la caída más pronunciada desde la crisis de las cajas de ahorro de 1989. Según datos de la Asociación Nacional de Agentes Inmobiliarios (NAR) , las ventas bajaron un 13%, a 482.000, desde el pico de 554.000 en marzo de 2006, y el precio medio nacional cayó casi un 6%, a 217.000 dólares, desde un pico de 230.200 dólares en julio de 2006. [32]

John A. Kilpatrick, de Greenfield Advisors, fue citado por Bloomberg News el 14 de junio de 2007, en relación con el vínculo entre el aumento de las ejecuciones hipotecarias y la caída localizada de los precios de la vivienda: "Vivir en una zona con múltiples ejecuciones hipotecarias puede dar lugar a una disminución del 10 al 20 por ciento en los valores de las propiedades". Continuó diciendo: "En algunos casos, eso puede acabar con el patrimonio de los propietarios o dejarlos debiendo más de lo que vale la hipoteca. Las casas inocentes que están justo al lado de esas propiedades van a sufrir un golpe". [63]

En 2006, el Comité Bancario del Senado de Estados Unidos celebró audiencias sobre la burbuja inmobiliaria y las prácticas crediticias relacionadas, tituladas "La burbuja inmobiliaria y sus implicaciones para la economía" y "Riesgo calculado: evaluación de productos hipotecarios no tradicionales". Tras el colapso de la industria de las hipotecas de alto riesgo en marzo de 2007, el senador Chris Dodd , presidente del Comité Bancario , celebró audiencias y pidió a los ejecutivos de las cinco principales compañías de hipotecas de alto riesgo que testificaran y explicaran sus prácticas crediticias. Dodd dijo que los "préstamos abusivos" habían puesto en peligro la propiedad de la vivienda de millones de personas. [18] Además, senadores demócratas como el senador Charles Schumer de Nueva York ya estaban proponiendo un rescate del gobierno federal de los prestatarios de alto riesgo para evitar que los propietarios de viviendas perdieran sus residencias. [18]

Los economistas han debatido si el auge de los precios de la vivienda de principios de la década de 2000 implicó burbujas nacionales o locales.

Ya en 2005, debido a la apreciación no uniforme de los precios, algunos economistas, incluido el ex presidente de la Reserva Federal Alan Greenspan , argumentaron que Estados Unidos no estaba experimentando una burbuja inmobiliaria nacional per se , sino una serie de burbujas locales. [64] Sin embargo, en 2007, Greenspan afirmó que "todas las burbujas de espuma se suman para formar una burbuja agregada". [34]

A pesar de que las normas de concesión de préstamos se relajaron enormemente y las tasas de interés bajas, muchas regiones del país vieron muy poca apreciación de los precios durante el "período de la burbuja". De las 20 áreas metropolitanas más grandes que sigue el índice de precios de la vivienda S&P/Case-Shiller , seis (Dallas, Cleveland, Detroit, Denver, Atlanta y Charlotte) vieron un crecimiento de los precios de menos del 10% en términos ajustados a la inflación en el período 2001-2006. [65] Durante el mismo período, siete áreas metropolitanas (Tampa, Miami, San Diego, Los Ángeles, Las Vegas, Phoenix y Washington, DC) se apreciaron en más del 80%.

Sin embargo, las burbujas inmobiliarias no se manifestaron en todas estas áreas al mismo tiempo. San Diego y Los Ángeles habían mantenido tasas de apreciación consistentemente altas desde fines de los años 90, mientras que las burbujas de Las Vegas y Phoenix no se desarrollaron hasta 2003 y 2004 respectivamente. Fue en la Costa Este, la parte más poblada del país, donde la crisis económica inmobiliaria fue más grave.

Resulta un tanto paradójico que, a medida que la burbuja inmobiliaria se desinfla [66], algunas áreas metropolitanas (como Denver y Atlanta) hayan experimentado tasas elevadas de ejecuciones hipotecarias , a pesar de que en un principio no vieron una gran apreciación de los precios de las viviendas y, por lo tanto, no parecieron contribuir a la burbuja nacional. Esto también fue cierto en el caso de algunas ciudades del Cinturón del Óxido , como Detroit [67] y Cleveland [68] , donde las economías locales débiles habían producido poca apreciación de los precios de las viviendas a principios de la década, pero aun así vieron valores en descenso y un aumento de las ejecuciones hipotecarias en 2007. En enero de 2009, California, Michigan, Ohio y Florida eran los estados con las tasas de ejecuciones hipotecarias más altas.

En julio de 2008, los precios de las viviendas habían disminuido en 24 de las 25 áreas metropolitanas de Estados Unidos, y California y el sudoeste fueron los que experimentaron las mayores caídas. Según los informes, sólo Milwaukee había experimentado un aumento de los precios de las viviendas después de julio de 2007. [69]

Antes de la corrección del mercado inmobiliario de 2006-2007, el aumento sin precedentes de los precios de las viviendas a partir de 1997 produjo numerosos efectos de amplio alcance en la economía de los Estados Unidos.

Estas tendencias se revirtieron durante la corrección del mercado inmobiliario de 2006-2007. En agosto de 2007, las acciones de DR Horton y Pulte Corp habían caído a 1/3 de sus respectivos niveles máximos a medida que caían las ventas de viviendas nuevas. Algunas de las ciudades y regiones que habían experimentado el crecimiento más rápido durante 2000-2005 comenzaron a experimentar altas tasas de ejecuciones hipotecarias . [66] Se sugirió que la debilidad de la industria de la vivienda y la pérdida del consumo que había sido impulsada por la retirada del capital hipotecario podrían conducir a una recesión, pero a mediados de 2007 aún no se había determinado la existencia de esta recesión. [77] En marzo de 2008, Thomson Financial informó que "el índice de actividad nacional del Banco de la Reserva Federal de Chicago para febrero envió una señal de que probablemente [había] comenzado una recesión". [78]

Los precios de las acciones de Fannie Mae y Freddie Mac se desplomaron en 2008, ya que los inversores temían que no tuvieran suficiente capital para cubrir las pérdidas en su cartera de préstamos y garantías de préstamos de 5 billones de dólares (unos 6,95 billones de dólares en 2023). [79] El 16 de junio de 2010, se anunció que Fannie Mae y Freddie Mac dejarían de cotizar en la Bolsa de Valores de Nueva York; ahora las acciones se negocian en el mercado extrabursátil. [80]

Basando sus declaraciones en las tendencias históricas de valoración de la vivienda en Estados Unidos, [1] [82] en 2005 y 2006 muchos economistas y escritores de negocios predijeron correcciones del mercado que iban desde unos pocos puntos porcentuales hasta el 50% o más de los valores máximos en algunos mercados, [27] [83] [84] [85] [86] [87] y aunque este enfriamiento aún no había afectado a todas las áreas de Estados Unidos, algunos advirtieron que todavía podría hacerlo, y que la corrección sería "desagradable" y "severa". [88] [89] El economista jefe Mark Zandi de la firma de investigación económica Moody's Economy.com predijo un "crash" de depreciación de dos dígitos en algunas ciudades de Estados Unidos para 2007-2009. [6] [90] [91] En un documento que presentó en un simposio económico de la Junta de la Reserva Federal en agosto de 2007, el economista de la Universidad de Yale Robert Shiller advirtió: "Los ejemplos que tenemos de ciclos pasados indican que grandes caídas en los precios reales de las viviendas -incluso caídas del 50 por ciento en algunos lugares- son totalmente posibles a partir de hoy o en un futuro no muy lejano". [92]

Para entender mejor cómo se desarrolló la crisis hipotecaria, un informe de 2012 de la Universidad de Michigan analizó datos del Panel Study of Income Dynamics (PSID), que encuestó a aproximadamente 9.000 hogares representativos en 2009 y 2011. Los datos parecen indicar que, si bien las condiciones siguen siendo difíciles, en algunos aspectos la crisis se está suavizando: durante el período estudiado, el porcentaje de familias atrasadas en los pagos de la hipoteca cayó del 2,2 al 1,9%; los propietarios de viviendas que pensaban que era "muy probable o algo probable" que se retrasaran en los pagos descendió del 6% al 4,6% de las familias. Por otra parte, la liquidez financiera de las familias ha disminuido: "En 2009, el 18,5% de las familias no tenían activos líquidos, y en 2011 esta proporción había aumentado al 23,4% de las familias". [93] [94]

A mediados de 2016, el índice nacional de precios de la vivienda estaba "aproximadamente un 1 por ciento por debajo del pico de la burbuja de 2006" en términos nominales [95], pero un 20 por ciento por debajo en términos ajustados por inflación. [96]

En marzo de 2007, la industria hipotecaria de alto riesgo de los Estados Unidos colapsó debido a tasas de ejecuciones hipotecarias más altas de lo esperado (sin fuente verificable), con más de 25 prestamistas de alto riesgo declarándose en quiebra, anunciando pérdidas significativas o poniéndose a la venta. [97] Las acciones del prestamista de alto riesgo más grande del país, New Century Financial , se desplomaron un 84% en medio de las investigaciones del Departamento de Justicia , antes de finalmente declararse en quiebra según el Capítulo 11 el 2 de abril de 2007, con pasivos que excedían los $100 millones (~$142 millones en 2023). [98]

El gestor del mayor fondo de bonos del mundo, PIMCO , advirtió en junio de 2007 que la crisis de las hipotecas de alto riesgo no era un acontecimiento aislado y que acabaría pasando factura a la economía y, en última instancia, tendría un impacto en forma de deterioro de los precios de las viviendas. [99] Bill Gross , un "gurú financiero de gran reputación", [11] criticó sarcástica y ominosamente las calificaciones crediticias de los CDO basados en hipotecas que ahora se enfrentan al colapso:

¿AAA? Los señores Moody y Poor se dejaron seducir por el maquillaje, esos tacones de quince centímetros de prostituta y un " sello de vagabunda ". Muchas de estas chicas guapas no son bienes de clase alta que valgan cien centavos por dólar... [L]a cuestión es que hay cientos de miles de millones de dólares de este desecho tóxico... Este problema [en última instancia] reside en el corazón de Estados Unidos, con millones y millones de viviendas sobrevaloradas. [11]

Business Week ha publicado predicciones de analistas financieros de que el colapso del mercado de hipotecas de alto riesgo daría lugar a reducciones de beneficios para los grandes bancos de inversión de Wall Street que comercian con valores respaldados por hipotecas , especialmente Bear Stearns , Lehman Brothers , Goldman Sachs , Merrill Lynch y Morgan Stanley . [97] La solvencia de dos fondos de cobertura en problemas gestionados por Bear Stearns se vio en peligro en junio de 2007 después de que Merrill Lynch vendiera activos confiscados a los fondos y otros tres bancos cerraran sus posiciones con ellos. Los fondos de Bear Stearns llegaron a tener más de 20.000 millones de dólares en activos, pero perdieron miles de millones de dólares en valores respaldados por hipotecas de alto riesgo. [100]

H&R Block informó que había tenido una pérdida trimestral de 677 millones de dólares por operaciones discontinuadas, que incluían la entidad crediticia de alto riesgo Option One, así como por amortizaciones, provisiones por pérdidas para préstamos hipotecarios y los precios más bajos que se pueden lograr para las hipotecas en el mercado secundario. El valor neto de los activos de la unidad había caído un 21% a 1.100 millones de dólares al 30 de abril de 2007. [101] El director de la consultora de la industria hipotecaria Wakefield Co. advirtió: "Esto va a ser un colapso de proporciones sin precedentes. Se perderán miles de millones". Bear Stearns prometió hasta 3.200 millones de dólares (unos 4.530 millones de dólares en 2023) en préstamos el 22 de junio de 2007, para rescatar a uno de sus fondos de cobertura que se estaba derrumbando debido a malas apuestas en hipotecas de alto riesgo. [102]

Peter Schiff , presidente de Euro Pacific Capital, argumentó que si los bonos de los fondos de Bear Stearns se subastaran en el mercado abierto, se revelarían claramente valores mucho más débiles. Schiff agregó: "Esto obligaría a otros fondos de cobertura a rebajar de manera similar el valor de sus tenencias. ¿Es de extrañar que Wall Street esté haciendo todo lo posible para evitar una catástrofe de este tipo? ... Su verdadera debilidad finalmente revelará el abismo en el que está a punto de desplomarse el mercado inmobiliario". [103] El informe del New York Times relaciona la crisis de los fondos de cobertura con las normas de crédito laxas: "La crisis de esta semana causada por el casi colapso de dos fondos de cobertura administrados por Bear Stearns se deriva directamente de la caída del mercado inmobiliario y las consecuencias de las prácticas de préstamo laxas que inundaron de dinero a personas con crédito débil o de alto riesgo, dejando a muchos de ellos luchando por permanecer en sus hogares". [102]

El 9 de agosto de 2007, BNP Paribas anunció que no podía valorar de manera justa los activos subyacentes en tres fondos debido a su exposición a los mercados de préstamos hipotecarios de alto riesgo de Estados Unidos. [104] Ante una exposición potencialmente masiva (aunque no cuantificable), el Banco Central Europeo (BCE) intervino de inmediato para aliviar las preocupaciones del mercado abriendo líneas de crédito a bajo interés por 96.800 millones de euros (130.000 millones de dólares estadounidenses). [105] Un día después de que el pánico financiero por una crisis crediticia se extendiera por Europa, el Banco de la Reserva Federal de Estados Unidos llevó a cabo una " operación de mercado abierto " para inyectar 38.000 millones de dólares estadounidenses en reservas temporales en el sistema para ayudar a superar los efectos nocivos de una crisis crediticia que se extendía, además de una medida similar el día anterior. [ cita requerida ] Con el fin de aliviar aún más la crisis crediticia en el mercado de crédito de Estados Unidos, a las 8:15 am del 17 de agosto de 2007, el presidente del Banco de la Reserva Federal, Ben Bernanke, decidió reducir la tasa de descuento , que es la tasa de préstamo entre los bancos y el Banco de la Reserva Federal, en 50 puntos básicos al 5,75% desde el 6,25%. El Banco de la Reserva Federal declaró que la reciente turbulencia en los mercados financieros de Estados Unidos había aumentado el riesgo de una recesión económica.

A raíz de la crisis de la industria hipotecaria, el senador Chris Dodd , presidente del Comité Bancario , celebró audiencias en marzo de 2007 en las que pidió a los ejecutivos de las cinco principales compañías hipotecarias de alto riesgo que testificaran y explicaran sus prácticas crediticias. Dodd dijo que las "prácticas crediticias abusivas" estaban poniendo en peligro la propiedad de la vivienda para millones de personas. [18] Además, senadores demócratas como el senador Charles Schumer de Nueva York ya estaban proponiendo un rescate gubernamental federal de los prestatarios de alto riesgo como el rescate realizado en la crisis de ahorro y préstamo, para evitar que los propietarios de viviendas perdieran sus residencias. Los oponentes de tal propuesta [¿ quiénes? ] afirmaron que un rescate gubernamental de los prestatarios de alto riesgo no era lo mejor para los intereses de la economía estadounidense porque simplemente sentaría un mal precedente, crearía un riesgo moral y empeoraría el problema de la especulación en el mercado inmobiliario.

Lou Ranieri , de Salomon Brothers , creador del mercado de títulos respaldados por hipotecas en los años 1970, advirtió sobre el impacto futuro de los impagos de hipotecas: "Esta es la vanguardia de la tormenta... Si piensan que esto es malo, imaginen cómo será en medio de la crisis". En su opinión, más de 100.000 millones de dólares de préstamos hipotecarios probablemente caerían en impago cuando los problemas observados en la industria de las hipotecas de alto riesgo también surjan en los mercados hipotecarios de primera calidad. [106]

El ex presidente de la Reserva Federal, Alan Greenspan, había elogiado el auge de la industria hipotecaria de alto riesgo y las herramientas que utiliza para evaluar la solvencia crediticia en un discurso de abril de 2005. [107] Debido a estos comentarios, así como a su estímulo del uso de hipotecas de tasa ajustable, Greenspan ha sido criticado por su papel en el auge de la burbuja inmobiliaria y los problemas posteriores en la industria hipotecaria que desencadenaron la crisis económica de 2008. [ 108] [109] El 15 de octubre de 2008, Anthony Faiola, Ellen Nakashima y Jill Drew escribieron un extenso artículo en The Washington Post titulado "What Went Wrong". [110] En su investigación, los autores afirman que Greenspan se opuso vehementemente a cualquier regulación de los instrumentos financieros conocidos como derivados . Afirman además que Greenspan intentó activamente socavar la oficina de la Comisión de Comercio de Futuros de Materias Primas , específicamente bajo el liderazgo de Brooksley E. Born , cuando la Comisión intentó iniciar la regulación de los derivados. En última instancia, fue el colapso de un tipo específico de derivado, el título respaldado por hipotecas , lo que desencadenó la crisis económica de 2008. En cuanto al lío de las hipotecas de alto riesgo, Greenspan admitió más tarde que "realmente no lo entendí hasta muy tarde en 2005 y 2006". [35]

El 13 de septiembre de 2007, el banco británico Northern Rock solicitó fondos de emergencia al Banco de Inglaterra debido a problemas de liquidez relacionados con la crisis de las hipotecas de alto riesgo. [111] Esto precipitó una retirada masiva de fondos en las sucursales de Northern Rock en todo el Reino Unido por parte de clientes preocupados que retiraron "un estimado de 2.000 millones de libras esterlinas en sólo tres días". [112]

Esta es la mayor caída del mercado inmobiliario en las últimas cuatro o cinco décadas: todos los indicadores inmobiliarios están en caída libre, incluidos ahora los precios de la vivienda.

[E]l auge inmobiliario estadounidense es ahora la madre de todas las burbujas, en volumen puro, si no en grados de locura especulativa.

Estados Unidos estaba sumido en un frenesí desenfrenado que parecía tan loco como las acciones de las puntocom.

La burbuja de los precios de la vivienda se parece a la manía bursátil del otoño de 1999, justo antes de que la burbuja bursátil estallara a principios de 2000, con toda la propaganda, la inversión colectiva y la confianza absoluta en la inevitabilidad de una continua apreciación de los precios. La otra noche, en un cóctel, se me heló un poco la sangre cuando una reciente graduada de la Facultad de Medicina de Yale me dijo que iba a comprar un apartamento para vivir en Boston durante su pasantía de un año, de modo que pudiera revenderlo y obtener ganancias el año que viene. La manía

de los tulipanes

reina.Gráfico de la apreciación de los precios de la vivienda ajustados por inflación en varias ciudades de Estados Unidos, 1990-2005:

Una vez que las acciones cayeron, los bienes raíces se convirtieron en la principal salida para el frenesí especulativo que el mercado de valores había desatado. ¿Dónde más podrían los inmersos en el desplome aplicar sus talentos comerciales recién adquiridos? La exhibición materialista de la gran casa también se ha convertido en un bálsamo para los egos heridos de los inversores bursátiles decepcionados. En estos días, lo único que se acerca al mercado inmobiliario como obsesión nacional es el póquer.

Este escenario de aterrizaje suave es una fantasía... Todo lo relacionado con la vivienda se va a sentir como una recesión, casi como una depresión.

No hay duda de que la crisis inmobiliaria ya está aquí y es grave.

Se están dando muchos giros furiosamente [

sic

], a menudo por parte de personas cercanas a los intereses inmobiliarios, para minimizar la importancia de esta crisis inmobiliaria, vale la pena señalar una serie de argumentos defectuosos y percepciones erróneas que se están difundiendo. Escuchará muchos de estos argumentos una y otra vez en las páginas financieras de los medios, en los informes de investigación del lado vendedor y en innumerables [

sic

] programas de televisión. Por lo tanto, prepárese para comprender esta desinformación, mitos y giros.

El aumento mundial de los precios de la vivienda es la mayor burbuja de la historia. Prepárense para el dolor económico cuando explote.

[Se le preguntó al presidente Bush sobre el impacto del auge inmobiliario en la capacidad de los hijos del interrogador para comprar una casa. El presidente respondió:] '... Si las casas se vuelven demasiado caras, la gente dejará de comprarlas, lo que hará que la gente ajuste sus hábitos de gasto... Dejemos que el mercado funcione correctamente. Le garantizo que el tipo de pregunta que usted ha hecho a lo largo de la historia de la construcción de viviendas -ya sabe, los precios de mis casas están subiendo tanto que temo no tener ningún consumidor -o mi hijo- y, sin embargo, las cosas siguen ciclos. Así es como funcionan. Las economías deberían seguir ciclos.'

El titular insinúa una catástrofe: una repetición de la burbuja puntocom, el estallido de una burbuja, un apocalipsis económico. Sin embargo, Cassandra puede dejar de lamentarse: las correcciones de precios previstas marcan una desaceleración en la tasa de aumento, no una caída precipitada. Esto no provocará una reacción en cadena que devastará a los propietarios de viviendas, los constructores y las comunidades. Contradiciendo a otro vidente pesimista, Chicken Little, el cielo no se está cayendo.

Nunca ha habido un aumento de los precios de las viviendas como este.

Alan Greenspan, el banquero central de los Estados Unidos, advirtió a los compradores de viviendas estadounidenses que corren el riesgo de un desplome si continúan haciendo subir los precios de las propiedades... Según las pruebas tradicionales, aproximadamente un tercio de los mercados inmobiliarios locales de EE.UU. están ahora marcadamente sobrevalorados.

Una vez que se desarrolla un historial de precios y la gente escucha que su vecino ganó mucho dinero con algo, ese impulso se impone, y estamos viendo eso en las materias primas y la vivienda... Las orgías tienden a ser más salvajes hacia el final. Es como ser Cenicienta en el baile. Sabes que a la medianoche todo volverá a ser calabazas y ratones. Pero miras a tu alrededor y dices: "un baile más", y todos los demás hacen lo mismo. La fiesta se vuelve más divertida, y además, no hay relojes en la pared. Y de repente el reloj marca las 12 y todo vuelve a ser calabazas y ratones.

Se avecina una caída significativa de los precios. Se está produciendo una enorme acumulación de inventarios y, a continuación, veremos una importante reducción de los mercados en auge de California, Arizona, Florida y la costa este. Estos mercados podrían caer un 50% desde sus máximos.

El valor total del mercado de la vivienda ha perdido contacto con la realidad económica y se avecina una corrección desagradable.

Los ejemplos que tenemos de ciclos pasados indican que es perfectamente posible que se produzcan importantes descensos en los precios reales de las viviendas (incluso descensos del 50% en algunos lugares) a partir de hoy o en un futuro no muy lejano.

A principios de 2004, instó a los propietarios de viviendas a cambiar de hipotecas de tasa fija a hipotecas de tasa flotante, y a principios de 2005, ensalzó las virtudes de los préstamos de alto riesgo: la extensión del crédito a prestatarios indignos. Lejos del banquero central despiadado que se supone que "retira la ponchera justo cuando la fiesta se está poniendo buena", Alan Greenspan se convirtió en un animador descarado de los excesos de una economía estadounidense cada vez más dependiente de los activos. Temo que la historia no juzgue con benevolencia el legado del Maestro.