Paraíso corporativo , paraíso fiscal corporativo o paraíso fiscal multinacional se utiliza para describir una jurisdicción que las corporaciones multinacionales encuentran atractiva para establecer subsidiarias o constituir sedes regionales o principales de la empresa, principalmente debido a regímenes tributarios favorables (no solo la tasa impositiva general) y/o leyes de secreto favorables (como la evasión de regulaciones o la divulgación de esquemas tributarios) y/o regímenes regulatorios favorables (como leyes débiles de protección de datos o empleo).

A diferencia de los paraísos fiscales tradicionales , los paraísos fiscales corporativos modernos rechazan que tengan algo que ver con tasas impositivas efectivas cercanas a cero , debido a su necesidad de alentar a las jurisdicciones a firmar tratados fiscales bilaterales que acepten las herramientas de erosión de la base imponible y traslado de beneficios (BEPS) del paraíso. CORPNET muestra que cada paraíso fiscal corporativo está fuertemente conectado con paraísos fiscales tradicionales específicos (a través de "puertas traseras" de herramientas BEPS adicionales como el doble irlandés , el sándwich holandés y el whisky de malta ). Los paraísos fiscales corporativos se promocionan a sí mismos como "economías del conocimiento", y la propiedad intelectual como un activo de la "nueva economía", en lugar de una herramienta de gestión fiscal, que está codificada en sus libros de estatutos como su principal herramienta BEPS. Esta respetabilidad percibida alienta a las corporaciones a usar estos IFC como sedes regionales (es decir, Google , Apple y Facebook usan Irlanda en EMEA en lugar de Luxemburgo , y Singapur en APAC en lugar de Hong Kong / Taiwán ).

Si bien la tasa impositiva corporativa "principal" en las jurisdicciones más frecuentemente implicadas en el BEPS siempre es superior a cero (por ejemplo, los Países Bajos con un 25%, el Reino Unido con un 19%, Singapur con un 17% e Irlanda con un 12,5%), la tasa impositiva "efectiva" (ETR) de las corporaciones multinacionales, neta de las herramientas BEPS, es más cercana a cero. Para aumentar la respetabilidad y el acceso a los tratados impositivos , algunas jurisdicciones como Singapur e Irlanda requieren que las corporaciones tengan una "presencia sustancial", lo que equivale a un "impuesto al empleo" de aproximadamente el 2-3% de las ganancias protegidas y, si se trata de empleos reales, el impuesto se mitiga.

En las listas de paraísos fiscales corporativos, las "conexiones Orbis" de CORPNET clasifica a los Países Bajos, el Reino Unido, Suiza, Irlanda y Singapur como los principales paraísos fiscales corporativos del mundo, mientras que el "quantum of funds" de Zucman clasifica a Irlanda como el mayor paraíso fiscal corporativo global. En las pruebas de proxy, Irlanda es el mayor receptor de inversiones fiscales estadounidenses (el Reino Unido es tercero, los Países Bajos es quinto). La doble herramienta BEPS irlandesa de Irlanda se acredita con la mayor acumulación de efectivo corporativo offshore no gravado en la historia . Luxemburgo y Hong Kong y la "tríada" del Caribe (BVI-Caimán-Bermudas), tienen elementos de paraísos fiscales corporativos, pero también de paraísos fiscales tradicionales.

La legislación sobre sustancia económica introducida en los últimos años ha identificado que la erosión de la base imponible y el traslado de beneficios no es una parte material del negocio de servicios financieros en las Islas Caimán, las Islas Vírgenes Británicas y las Bermudas. Si bien la legislación fue rechazada originalmente por razones de extraterritorialidad, derechos humanos, privacidad, justicia internacional, jurisprudencia y colonialismo, la introducción de estas regulaciones ha tenido el efecto de colocar a estas jurisdicciones muy por delante de los regímenes regulatorios onshore.

Los paraísos fiscales corporativos modernos, como Irlanda, Singapur, los Países Bajos y el Reino Unido, son diferentes de los centros financieros "offshore" tradicionales como Bermudas, las Islas Caimán o Jersey. [1] [2] Los paraísos fiscales corporativos ofrecen la capacidad de redirigir las ganancias no gravadas de jurisdicciones con impuestos más altos de vuelta al paraíso; [3] [4] siempre que estas jurisdicciones tengan tratados fiscales bilaterales con el paraíso fiscal corporativo. [5] Esto hace que los paraísos fiscales corporativos modernos sean más potentes que los paraísos fiscales más tradicionales , que tienen tratados fiscales más limitados, debido a su estatus reconocido. [6]

Las Islas Caimán, las Islas Vírgenes Británicas, las Bermudas, Jersey y Guernsey se conocen ahora más apropiadamente como IFC u OFC.

Los académicos en materia tributaria identifican que extraer ganancias no gravadas de jurisdicciones con impuestos más altos requiere varios componentes: [7] [8]

Una vez que los fondos no gravados se redirigen de nuevo al paraíso fiscal corporativo, existen herramientas BEPS adicionales que protegen contra el pago de impuestos en el paraíso. Es importante que estas herramientas BEPS sean complejas y obtusas para que las jurisdicciones con impuestos más altos no consideren que el paraíso corporativo es un paraíso fiscal tradicional (o suspenderán los tratados fiscales bilaterales). Estas complejas herramientas BEPS suelen tener etiquetas interesantes: [8] [9]

Para crear las herramientas se requieren conocimientos jurídicos y contables avanzados que permitan crear las herramientas BEPS de una manera que sea aceptable para las principales jurisdicciones mundiales y que se puedan codificar en tratados fiscales bilaterales, y que no parezcan actividades del tipo de las de los "paraísos fiscales". Por lo tanto, la mayoría de los paraísos fiscales corporativos modernos provienen de centros financieros establecidos donde se dispone de conocimientos avanzados para la estructuración financiera. [11] [12] Además de poder crear las herramientas, el paraíso necesita la respetabilidad para utilizarlas. Las grandes jurisdicciones con impuestos elevados, como Alemania, no aceptan las herramientas BEPS basadas en la propiedad intelectual de las Bermudas, pero sí las de Irlanda. De manera similar, Australia acepta herramientas BEPS basadas en la propiedad intelectual limitadas de Hong Kong, pero acepta la gama completa de Singapur. [13]

Los académicos en materia tributaria identifican una serie de elementos que los paraísos corporativos emplean para apoyar la respetabilidad: [14]

No nos engañemos: el tipo impositivo principal no es lo que desencadena la evasión fiscal y la planificación fiscal agresiva, sino que proviene de esquemas que facilitan la erosión de la base imponible y el traslado de beneficios (o BEPS).

— Pierre Moscovici , Financial Times , 11 de marzo de 2018 [16]

En el marco del proyecto BEPS, los nuevos requisitos de información sobre impuestos y beneficios por país y otras iniciativas darán a este proceso un mayor impulso y supondrán aún más inversión extranjera en Irlanda.

— Fordham Intellectual Property, Media & Entertainment Law Journal , "Propiedad intelectual y evasión fiscal en Irlanda", 30 de agosto de 2016 [19]

Si el proyecto BEPS [de la OCDE] llega a su fin, será bueno para Irlanda.

— Feargal O'Rourke , director ejecutivo de PwC Irlanda, The Irish Times , mayo de 2015. [20]

Las filiales locales de las multinacionales deben estar siempre obligadas a presentar sus cuentas en registros públicos, lo que no sucede en la actualidad. Irlanda no es sólo un paraíso fiscal en la actualidad, sino también una jurisdicción de secreto empresarial.

— Richard Murphy , cofundador de la Tax Justice Network y del Financial Secrecy Index , junio de 2018. [21]

Mientras que las jurisdicciones tradicionalmente etiquetadas como paraísos fiscales a menudo se han comercializado como tales, los modernos centros financieros offshore refutan enérgicamente la etiqueta de paraíso fiscal. [22] [23] [24] Esto es para asegurar que otras jurisdicciones con impuestos más altos, de donde a menudo se derivan los principales ingresos y ganancias de las empresas, firmen tratados fiscales bilaterales con el paraíso, [25] y también para evitar ser incluidos en la lista negra. [26] [27] [28]

Esta cuestión ha provocado un debate sobre lo que constituye un paraíso fiscal, [29] con la OCDE más centrada en la transparencia (la cuestión clave de los paraísos fiscales tradicionales), [17] [30] [31] pero otros se centraron en resultados como los impuestos corporativos totales efectivos pagados. [32] [33] [34] [35] Es común ver a los medios de comunicación y a los representantes electos de un paraíso fiscal corporativo moderno preguntarse: "¿Somos un paraíso fiscal?" [36] [37] [38] [39]

Por ejemplo, cuando en 2014 se demostró, a raíz de un artículo de Bloomberg de octubre de 2013, [3] [14] que la tasa impositiva efectiva de las multinacionales estadounidenses en Irlanda era del 2,2% (utilizando el método de la Oficina de Análisis Económico de Estados Unidos ), [40] [41] [42] [4] esto provocó desmentidos por parte del Gobierno irlandés [43] [44] y la producción de estudios que afirmaban que la tasa impositiva efectiva de Irlanda era del 12,5%. [15] Sin embargo, cuando la UE multó a Apple en 2016, la empresa más grande de Irlanda, [45] con 13.000 millones de euros en impuestos atrasados irlandeses (la multa fiscal más grande en la historia corporativa [46] ), la UE declaró que la tasa impositiva efectiva de Apple en Irlanda fue de aproximadamente el 0,005% para el período 2004-2014. La posición de la UE, en apelación ante el tribunal de la UE, no estaba respaldada por los hechos. Sin embargo, los líderes del G7, a raíz de los informes sobre el nivel de impuestos a una subsidiaria de Microsoft en 2020, han propuesto un acuerdo sobre una tasa impositiva corporativa mínima global del 15%.

Aplicar una tasa del 12,5% en un código tributario que protege la mayoría de las ganancias corporativas de impuestos es indistinguible de aplicar una tasa cercana al 0% en un código tributario normal.

— Jonathan Weil , Bloomberg View, 11 de febrero de 2014 [41]

Los activistas de la Red de Justicia Fiscal proponen que la tasa impositiva corporativa efectiva de Irlanda no fue del 12,5%, sino más cercana al cálculo de la BEA. Los estudios citados por The Irish Times y otros medios sugieren que la tasa impositiva efectiva está cerca de la tasa general del 12,5%, pero este es un resultado teórico basado en una "empresa estándar con 60 empleados" teórica y sin exportaciones: en realidad, las empresas multinacionales y sus estructuras corporativas varían significativamente. Sin embargo, no se trata solo de Irlanda. El mismo cálculo de la BEA mostró que las ETR de las empresas estadounidenses en otras jurisdicciones también eran muy bajas: Luxemburgo (2,4%), los Países Bajos (3,4%) y los EE. UU. para las multinacionales con sede en otras partes del mundo. [4] Cuando Gabriel Zucman publicó una investigación de varios años sobre los paraísos fiscales corporativos en junio de 2018, mostrando que Irlanda es el paraíso fiscal corporativo más grande del mundo (habiendo supuestamente protegido $106 mil millones en ganancias en 2015), y que la tasa impositiva efectiva de Irlanda era del 4% (incluyendo a todas las corporaciones no irlandesas), [47] el Gobierno irlandés respondió que no podían ser un paraíso fiscal ya que cumplen con las normas de la OCDE. [17]

Existe un amplio consenso en el sentido de que Irlanda debe defender su tipo impositivo del 12,5% para las empresas, pero ese tipo impositivo sólo es defendible si es real. El gran riesgo para Irlanda es que estemos tratando de defender lo indefendible. Es moral, política y económicamente incorrecto que Irlanda permita que corporaciones inmensamente ricas eludan el deber básico de pagar impuestos. Si no lo reconocemos ahora, pronto descubriremos que un elemento clave de la política irlandesa se ha vuelto insostenible.

— The Irish Times , «Editorial View: Corporate tax: defendiendo lo indefendible», 2 de diciembre de 2017 [48]

Es difícil calcular el efecto financiero de los paraísos fiscales en general debido a la confusión de los datos financieros. La mayoría de las estimaciones tienen rangos amplios (véase el efecto financiero de los paraísos fiscales ). Al centrarse en las tasas impositivas corporativas "generales" frente a las "efectivas", los investigadores han podido estimar con mayor precisión las pérdidas impositivas financieras anuales (o "beneficios transferidos"), debido específicamente a los paraísos fiscales corporativos. Sin embargo, esto no es fácil. Como se mencionó anteriormente, los paraísos fiscales son sensibles a los debates sobre las tasas impositivas corporativas "efectivas" y ocultan los datos que no muestran que la tasa impositiva "general" refleje la tasa impositiva "efectiva".

Dos grupos académicos han estimado las tasas impositivas "efectivas" de los paraísos fiscales corporativos utilizando enfoques muy diferentes:

Se resumen en la siguiente tabla (BVI y las Islas Caimán se cuentan como una sola), tal como se indica en el análisis de Zucman (del Apéndice, tabla 2). [47]

Zucman utilizó este análisis para estimar que el impacto financiero anual de los paraísos fiscales corporativos fue de 250 mil millones de dólares en 2015. [49] Esta cifra supera el límite superior del rango de la OCDE para 2017 de 100 a 200 mil millones de dólares anuales para actividades de erosión de la base imponible y traslado de beneficios . [50]

El Banco Mundial , en su Informe sobre el desarrollo mundial de 2019 sobre el futuro del trabajo, sugiere [51] que la evasión fiscal por parte de las grandes corporaciones limita la capacidad de los gobiernos para realizar inversiones vitales en capital humano.

Los paraísos fiscales corporativos modernos como Irlanda, el Reino Unido y los Países Bajos se han vuelto más populares para las inversiones fiscales corporativas estadounidenses que los principales paraísos fiscales tradicionales , incluso Bermudas. [52]

Sin embargo, los paraísos fiscales corporativos aún mantienen conexiones estrechas con los paraísos fiscales tradicionales, ya que hay casos en los que una corporación no puede "retener" los fondos no gravados en el paraíso fiscal corporativo y, en su lugar, utilizará el paraíso fiscal corporativo como un "conducto" para enviar los fondos a paraísos fiscales tradicionales más explícitamente libres de impuestos y más secretos. Google hace esto con los Países Bajos para enviar fondos de la UE no gravados a Bermudas (es decir, sándwich holandés para evitar retenciones de impuestos de la UE ), [53] [54] y los bancos rusos hacen esto con Irlanda para evitar sanciones internacionales y acceder a los mercados de capital (es decir, SPV de la Sección 110 irlandesa ). [55] [56]

Un estudio publicado en Nature en 2017 (ver Conduit y Sink OFCs ), destacó una brecha emergente entre los especialistas en paraísos fiscales corporativos (llamados Conduit OFCs), y los paraísos fiscales más tradicionales (llamados Sink OFCs). También destacó que cada Conduit OFC estaba altamente conectado a un(os) Sink OFC(s) específico(s). Por ejemplo, Conduit OFC Suiza estaba altamente vinculado a Sink OFC Jersey. Conduit OFC Irlanda estaba vinculado a Sink OFC Luxemburgo, [57] mientras que Conduit OFC Singapur estaba conectado a Sink OFCs Taiwán y Hong Kong (el estudio aclaró que Luxemburgo y Hong Kong eran más como paraísos fiscales tradicionales).

La separación de los paraísos fiscales en OFC conducto y OFC sumideros permite al especialista en paraísos fiscales corporativos promover la "respetabilidad" y mantener el cumplimiento de la OCDE (fundamental para extraer ganancias no gravadas de jurisdicciones con impuestos más altos a través de cobros de propiedad intelectual intergrupales transfronterizos), mientras que permite a la empresa seguir accediendo a los beneficios de un paraíso fiscal completo (a través de herramientas BEPS de tipo sándwich doble irlandés y holandés), según sea necesario.

Cada vez encontramos más bufetes de abogados especializados en círculos mágicos offshore , como Maples y Calder and Appleby [58], que establecen oficinas en los principales centros de comercio extraterritoriales de Conduit, como Irlanda. [59] [60] [61]

Un arquitecto clave [para Apple] fue Baker McKenzie , un gran bufete de abogados con sede en Chicago. El bufete tiene fama de idear creativas estructuras offshore para multinacionales y defenderlas ante los reguladores fiscales. También ha luchado contra propuestas internacionales de medidas enérgicas contra la evasión fiscal. Baker McKenzie quería utilizar una oficina local de Appleby para mantener un acuerdo offshore para Apple. Para Appleby, dijo Adderley, esta tarea era "una tremenda oportunidad para que brilláramos a nivel mundial con Baker McKenzie".

— The New York Times , “Tras una ofensiva fiscal, Apple encontró un nuevo refugio para sus ganancias”, 6 de noviembre de 2017 [62]

Varios paraísos fiscales corporativos modernos, como Singapur y el Reino Unido, exigen que, a cambio de que las empresas utilicen sus herramientas BEPS basadas en la propiedad intelectual, realicen "trabajos" sobre la propiedad intelectual en la jurisdicción del paraíso. De este modo, la empresa paga un "impuesto al empleo" efectivo de alrededor del 2-3% al tener que contratar personal en el paraíso fiscal corporativo. [63] Esto le da al paraíso más respetabilidad (es decir, no es una ubicación " de lujo ") y le da a la empresa "sustancia" adicional frente a los desafíos de las autoridades fiscales. El artículo 5 del MLI de la OCDE apoya a los paraísos con "impuestos al empleo" a expensas de los paraísos fiscales tradicionales .

El señor Chris Woo, responsable de asuntos fiscales de PwC Singapur, se muestra firme en su postura de que la República no es un paraíso fiscal. "Singapur siempre ha tenido leyes y reglamentos claros en materia fiscal. Nuestros regímenes de incentivos se basan en cuestiones sustanciales y exigen un compromiso económico sustancial. Por ejemplo, en lo que respecta a los tipos de actividad empresarial que se llevan a cabo, el nivel de personal y el compromiso de gasto en Singapur", afirmó.

— The Straits Times , 14 de diciembre de 2016 [24]

Las herramientas BEPS basadas en la propiedad intelectual irlandesa (por ejemplo, el plan BEPS de " desgravaciones de capital para activos intangibles ") exigen la realización de un "comercio relevante" y "actividades relevantes" sobre la propiedad intelectual con sede en Irlanda, codificadas en su legislación, que requieren niveles de empleo y niveles salariales específicos (discutidos aquí ), lo que equivale aproximadamente a un "impuesto al empleo" de alrededor del 2-3% de las ganancias (según Apple y Google en Irlanda). [64] [65]

Por ejemplo, Apple emplea a 6.000 personas en Irlanda, la mayoría en la planta de Apple Hollyhill Cork. La planta de Cork es la única planta de fabricación autónoma de Apple en el mundo (es decir, Apple casi siempre contrata a fabricantes externos). Se considera una instalación de baja tecnología, ya que fabrica iMacs a pedido a mano y, en este sentido, se parece más a un centro logístico global para Apple (aunque se encuentra en la "isla" de Irlanda). No se lleva a cabo ninguna investigación en la instalación. [66] Algo inusual para una planta, más de 700 de los 6.000 empleados trabajan desde casa (el mayor porcentaje remoto de cualquier empresa de tecnología irlandesa). [67] [68]

Cuando la Comisión Europea completó su investigación sobre ayudas estatales a Apple , descubrió que el ETR de Apple Irlanda para el período 2004-2014 fue del 0,005% sobre más de 100.000 millones de euros de beneficios de origen global y no gravados. [69] El "impuesto al empleo" es, por tanto, un precio modesto a pagar por conseguir unos impuestos muy bajos sobre los beneficios globales, y se puede mitigar en la medida en que las funciones laborales sean reales y se necesiten de todas formas. [70]

Los "impuestos sobre el empleo" se consideran una distinción entre los paraísos fiscales corporativos modernos y los paraísos fiscales cuasi corporativos, como Luxemburgo y Hong Kong (que se clasifican como paraísos fiscales extraterritoriales ). Los Países Bajos han estado introduciendo nuevas regulaciones de tipo "impuesto sobre el empleo" para garantizar que se los considere un paraíso fiscal corporativo moderno (más como Irlanda, Singapur y el Reino Unido) que un paraíso fiscal tradicional (por ejemplo, Hong Kong). [71]

Los Países Bajos están luchando contra su reputación de paraíso fiscal con reformas que dificultan que las empresas se establezcan sin una presencia comercial real. Menno Snel, el secretario de Estado de Finanzas holandés, dijo al Parlamento la semana pasada que su gobierno estaba decidido a "cambiar la imagen de los Países Bajos como un país que facilita a las multinacionales eludir impuestos".

— Financial Times , 27 de febrero de 2018 [71]

El Reino Unido ha sido tradicionalmente un "donante" de paraísos fiscales corporativos (por ejemplo, el último fue la inversión fiscal de Shire plc a Irlanda en 2008 [72] ). Sin embargo, la velocidad a la que el Reino Unido pasó a convertirse en uno de los principales paraísos fiscales corporativos modernos (al menos hasta antes del Brexit ) lo convierte en un caso interesante (todavía no aparece en todas las listas de paraísos fiscales corporativos).

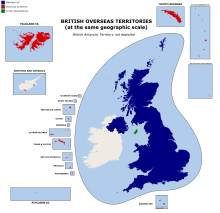

El Reino Unido cambió su régimen fiscal entre 2009 y 2013. Bajó su tasa de impuesto corporativo al 19%, introdujo nuevas herramientas BEPS basadas en IP y pasó a un sistema fiscal territorial. [73] El Reino Unido se convirtió en un "receptor" de las inversiones fiscales corporativas de los EE. UU., [52] y se clasificó como uno de los principales paraísos fiscales de Europa. [74] Un importante estudio ahora clasifica al Reino Unido como el segundo mayor OFC de Conduit global (un proxy de paraíso fiscal corporativo). El Reino Unido fue particularmente afortunado ya que 18 de las 24 jurisdicciones que se identifican como OFC de Sink , los paraísos fiscales tradicionales, son dependencias actuales o pasadas del Reino Unido (y están integradas en los libros de estatutos fiscales y legales del Reino Unido). [75]

La nueva legislación sobre propiedad intelectual se incorporó a los estatutos del Reino Unido y el concepto de propiedad intelectual se amplió significativamente en la legislación del país. [76] La Oficina de Patentes del Reino Unido se reformó y pasó a denominarse Oficina de Propiedad Intelectual . Con la Ley de Propiedad Intelectual de 2014 se anunció un nuevo Ministro de Propiedad Intelectual del Reino Unido. [77] El Reino Unido ocupa ahora el segundo lugar en el Índice Global de Propiedad Intelectual de 2018. [78]

Una creciente variedad de beneficios fiscales ha convertido a Londres en la ciudad elegida por las grandes empresas para instalar desde filiales "de buzón" hasta sedes corporativas en toda regla. Un régimen laxo para las "corporaciones extranjeras controladas" facilita que las empresas registradas en Gran Bretaña depositen sus beneficios en el extranjero. Las exenciones fiscales sobre los ingresos procedentes de patentes [PI] son más generosas que en casi cualquier otro lugar. Gran Bretaña tiene más tratados fiscales que cualquiera de los tres países [Países Bajos, Luxemburgo e Irlanda] en el escalón inferior, y una tasa impositiva corporativa en constante descenso. En muchos sentidos, Gran Bretaña está liderando la carrera hacia el abismo.

— The Economist , "Siguen desprevenidos", 8 de octubre de 2015 [74]

La exitosa transformación del Reino Unido de "donante" de paraísos fiscales corporativos a un importante paraíso fiscal corporativo global por derecho propio fue citada como un modelo para el tipo de cambios que Estados Unidos necesitaba hacer en las reformas fiscales de la Ley de Reducción de Impuestos y Empleos de 2017 (por ejemplo, sistema territorial, tasa principal más baja, tasa IP beneficiosa). [79] [73] [80]

Algunos de los principales paraísos fiscales corporativos modernos son sinónimos de centros financieros extraterritoriales (o OFC), ya que la escala de los flujos multinacionales rivaliza con sus propias economías nacionales (señal del FMI para un OFC [83] ). La Cámara de Comercio Americana de Irlanda estimó que el valor de la inversión estadounidense en Irlanda fue de 334.000 millones de euros, superando el PIB irlandés (291.000 millones de euros en 2016). [84] Un ejemplo extremo fue la "deslocalización" de Apple de alrededor de 300.000 millones de dólares en propiedad intelectual a Irlanda, lo que creó el asunto de la economía de los duendes . [85] Sin embargo, el PNB de Luxemburgo es solo el 70% del PBI. [86] La distorsión de los datos económicos de Irlanda de las empresas que utilizan herramientas BEPS basadas en propiedad intelectual irlandesas (especialmente la herramienta de desgravación fiscal por activos intangibles ) es tan grande que distorsiona los datos agregados de la UE-28. [87]

La asombrosa cifra de 12 billones de dólares (casi el 40% de todas las posiciones de inversión extranjera directa a nivel mundial) es completamente artificial: consiste en inversión financiera que pasa por empresas fantasma sin actividad real. Estas inversiones en empresas fantasma casi siempre pasan por paraísos fiscales bien conocidos. Las ocho principales economías de paso (Países Bajos, Luxemburgo, la RAE de Hong Kong, las Islas Vírgenes Británicas, Bermudas, las Islas Caimán, Irlanda y Singapur) albergan más del 85% de la inversión mundial en entidades de propósito especial, que a menudo se crean por razones impositivas.

— “Piercing the Veil”, Fondo Monetario Internacional , junio de 2018 [88]

Esta distorsión significa que todos los paraísos fiscales corporativos, y en particular los más pequeños como Irlanda, Singapur, Luxemburgo y Hong Kong, ocupan los primeros puestos en las tablas de clasificación mundiales de PIB per cápita . De hecho, no ser un país con recursos de petróleo y gas y aun así estar entre los 10 primeros en las tablas de clasificación mundiales de PIB per cápita se considera un fuerte indicio de un paraíso fiscal corporativo (o tradicional). [89] [90] [91] Las tablas de PIB per cápita con identificación de los tipos de paraísos fiscales se encuentran aquí § Indicador indirecto de PIB per cápita para paraísos fiscales.

Las estadísticas económicas distorsionadas de Irlanda, posteriores a la economía de los duendes y la introducción del INB modificado , se reflejan en la página 34 de la encuesta de Irlanda de la OCDE de 2018: [92]

Esta distorsión conduce a ciclos crediticios exagerados. El crecimiento artificial/distorsionado del PIB "general" aumenta el optimismo y el endeudamiento en el paraíso fiscal, que se financia con los mercados de capital globales (que se dejan engañar por las cifras artificiales/distorsionadas del PIB "general" y calculan incorrectamente el capital proporcionado). La burbuja resultante en los precios de los activos y las propiedades debido a la acumulación de crédito puede deshacerse rápidamente si los mercados de capital globales retiran la oferta de capital. [90] Se han observado ciclos crediticios extremos en varios de los paraísos fiscales corporativos (por ejemplo, Irlanda en 2009-2012 es un ejemplo). [94] Los paraísos fiscales tradicionales como Jersey también han experimentado esto. [95]

Las distorsiones estadísticas creadas por el impacto en las Cuentas Nacionales Irlandesas de los activos y actividades globales de un puñado de grandes corporaciones multinacionales [durante la economía de los duendes ] se han vuelto tan grandes que convierten en una burla los usos convencionales del PIB irlandés.

— Patrick Honohan , exgobernador del Banco Central de Irlanda , 13 de julio de 2016 [96]

Mientras que los paraísos fiscales corporativos tradicionales facilitaban la evasión de impuestos internos (por ejemplo, la inversión fiscal corporativa en los EE. UU. ), los paraísos fiscales corporativos modernos proporcionan herramientas de erosión de la base imponible y traslado de beneficios (o BEPS), [8] que facilitan la evasión de impuestos en todas las jurisdicciones globales en las que opera la corporación. [97] Esto es así siempre que el paraíso fiscal corporativo tenga tratados fiscales con las jurisdicciones que acepten esquemas de " pago de regalías " (es decir, cómo se carga la propiedad intelectual), como una deducción contra los impuestos. [3] Un indicador burdo de un paraíso fiscal corporativo es la cantidad de tratados fiscales bilaterales completos que ha firmado. El Reino Unido es el líder con más de 122, seguido de los Países Bajos con más de 100. [98] [7] [99]

Las herramientas BEPS abusan de la propiedad intelectual (o PI), las técnicas de contabilidad GAAP, para crear activos intangibles internos artificiales , que facilitan las acciones BEPS, a través de: [8] [9]

La propiedad intelectual se describe como la "materia prima" de la planificación fiscal. [19] [100] [101] Los paraísos fiscales corporativos modernos tienen herramientas BEPS basadas en la propiedad intelectual, [102] [103] y están incluidas en todos sus tratados fiscales bilaterales. [104] La propiedad intelectual es una poderosa herramienta de gestión fiscal y BEPS, casi sin igual, por cuatro razones: [8] [97]

Cuando los paraísos fiscales corporativos citan "tasas efectivas de impuestos", excluyen grandes cantidades de ingresos que no se consideran gravables debido a las herramientas basadas en la propiedad intelectual. Por lo tanto, de manera autocumplida, sus tasas impositivas "efectivas" son iguales a sus tasas impositivas "generales". Como se ha comentado anteriormente (§ Denegaciones de estatus), Irlanda afirma tener una tasa impositiva "efectiva" de alrededor del 12,5%, mientras que las herramientas BEPS basadas en la propiedad intelectual que utilizan las empresas más grandes de Irlanda, en su mayoría multinacionales estadounidenses, se comercializan con tasas impositivas efectivas de <0-3%. [109] [110] Estas tasas del 0-3% se han verificado en la investigación de la Comisión Europea sobre Apple (véase más arriba) y en otras fuentes. [111] [112] [53] [54] [113]

Es difícil imaginar una empresa, bajo el actual régimen de propiedad intelectual [irlandés], que no pudiera generar activos intangibles sustanciales según los PCGA irlandeses que fueran elegibles para la exención bajo el plan de desgravaciones de capital [irlandés] [para activos intangibles]. ... Esto pone la atractiva tasa de impuesto sobre la propiedad intelectual irlandesa del 2,5% al alcance de casi cualquier empresa global que se traslade a Irlanda.

— KPMG , "Impuesto sobre la propiedad intelectual", 4 de diciembre de 2017 [114]

La creación de herramientas BEPS basadas en la propiedad intelectual requiere capacidades avanzadas de estructuración legal y fiscal, así como un régimen regulatorio dispuesto a codificar cuidadosamente la legislación compleja en los libros de estatutos de la jurisdicción (nótese que las herramientas BEPS conllevan mayores riesgos de abuso fiscal por parte de la base impositiva doméstica en la propia jurisdicción del paraíso fiscal corporativo, véase el § Sección 110 SPV irlandesa para un ejemplo). [115] [1] [11] Por lo tanto, los paraísos fiscales corporativos modernos tienden a tener grandes firmas profesionales de servicios legales y contables globales in situ (muchos paraísos fiscales clásicos carecen de esto) que trabajan con el gobierno para construir la legislación. [74] En este sentido, se acusa a los paraísos de ser Estados capturados por sus firmas de servicios profesionales. [116] [117] [107] [9] La estrecha relación entre las firmas de servicios profesionales del Centro de Servicios Financieros Internacionales de Irlanda y el Estado en Irlanda, a menudo se describe como la " agenda del maillot verde ". La velocidad a la que Irlanda pudo reemplazar su doble herramienta BEPS basada en la propiedad intelectual irlandesa es un ejemplo notable. [118] [119] [120]

Fue interesante que cuando Matt Carthy, miembro del Parlamento Europeo, le planteó esa cuestión al predecesor del Ministro de Finanzas ( Michael Noonan ), su respuesta fue que eso era muy poco patriótico y que debería vestir la "camiseta verde". Esa fue la respuesta del ex Ministro al hecho de que existe una importante laguna , intencional o no, en nuestro código fiscal que ha permitido a las grandes empresas seguir utilizando el whisky de malta doble irlandés (el "single malt").

— Pearse Doherty TD, líder adjunto del Sinn Féin , " Dáil Éireann Debate, 23 de noviembre de 2017". [121]

Se considera que este tipo de trabajo legal y fiscal va más allá de la estructuración fiduciaria normal de las empresas del tipo círculo mágico offshore . [58] Se trata de una legislación sustantiva y compleja que necesita integrarse con los tratados fiscales que involucran a las jurisdicciones del G20, así como con conceptos contables avanzados que cumplirán con las regulaciones de US GAAP, SEC e IRS (las multinacionales estadounidenses son los principales usuarios de herramientas BEPS basadas en IP). [122] [76] También es la razón por la que la mayoría de los paraísos fiscales corporativos modernos comenzaron como centros financieros , donde una masa crítica de firmas de servicios profesionales avanzados se desarrollan en torno a una estructuración financiera compleja (casi la mitad de los 10 principales paraísos fiscales corporativos están en el Índice de los 10 principales centros financieros mundiales de 2017 , ver § Listas de paraísos fiscales corporativos). [12] [123] [13]

"¿Por qué Irlanda debería ser el policía de los EE.UU.?", pregunta. "¡Pueden cambiar la ley así!", chasquea los dedos. "Podría redactar un proyecto de ley para ellos en una hora". "Irlanda no es un paraíso fiscal bajo ninguna circunstancia. Soy un jugador en este juego y nos regimos por las reglas", afirma Feargal O'Rourke , socio gerente del Centro de Servicios Financieros Internacionales de PwC Irlanda.

— Jesse Drucker, Bloomberg, "El hombre que crea un centro de evasión fiscal en Irlanda demuestra ser un héroe local", 28 de octubre de 2013 [124]

Hasta que en mayo de 2003 Joop Wijn, ex ejecutivo de capital riesgo de ABN Amro Holding NV, se convierte en secretario de Estado de Asuntos Económicos. El Wall Street Journal no tarda en informar sobre su viaje a Estados Unidos, durante el cual presenta la nueva política fiscal de los Países Bajos a docenas de abogados fiscales, contables y directores de impuestos corporativos estadounidenses. En julio de 2005, decide abolir la disposición que pretendía evitar la evasión fiscal por parte de las empresas estadounidenses [el sándwich holandés ], para hacer frente a las críticas de los asesores fiscales.

— Oxfam / De Correspondent , "Cómo los Países Bajos se convirtieron en un paraíso fiscal", 31 de mayo de 2017. [115] [125]

La Comisión Europea ha estado tratando de romper la estrecha relación en los principales paraísos fiscales corporativos de la UE (es decir, Irlanda, Países Bajos, Luxemburgo, Malta y Chipre; los principales paraísos fiscales de conducto y sumidero en la UE-28, después del Brexit ), entre las firmas de asesoría legal y contable, y sus autoridades reguladoras (incluidas las autoridades fiscales y estadísticas) desde una serie de enfoques:

Los paraísos fiscales modernos presentan las herramientas BEPS basadas en la propiedad intelectual como actividades comerciales de la "economía de la innovación", la "nueva economía" o la "economía del conocimiento" [29] [128] (por ejemplo, algunos utilizan el término " caja del conocimiento " o " caja de patentes " para una clase de herramientas BEPS basadas en la propiedad intelectual, como en Irlanda y en el Reino Unido), sin embargo, su desarrollo como una entrada contable GAAP, con pocas excepciones, es para fines de gestión fiscal. [129] [100] Un abogado dijo que "la propiedad intelectual (PI) se ha convertido en el principal vehículo de evasión fiscal". [100]

Cuando Apple "transfirió" 300.000 millones de dólares de propiedad intelectual a Irlanda en 2015 ( economía del duende ), [85] la Oficina Central de Estadística de Irlanda suprimió la publicación regular de sus datos para proteger la identidad de Apple (no verificable durante tres años, hasta 2018), [130] pero luego describió el aumento artificial del 26,3% del PIB irlandés como "hacer frente a los desafíos de una economía globalizada moderna". El comportamiento de la CSO fue descrito como ponerse la "camiseta verde" . [131] La economía del duende es un ejemplo de cómo Irlanda pudo cumplir con los requisitos de transparencia de la OCDE (y obtener una buena puntuación en el Índice de Secreto Financiero ), y aún así ocultar la mayor acción BEPS de la historia. [ cita requerida ]

Como se señaló anteriormente (§ Transformación del Reino Unido), el Reino Unido tiene un Ministro de Propiedad Intelectual y una Oficina de Propiedad Intelectual , [76] al igual que Singapur ( Oficina de Propiedad Intelectual de Singapur ). La lista de los 10 principales del Índice de PI del Centro de Propiedad Intelectual Global de 2018 , los líderes en gestión de PI, presenta los cinco paraísos fiscales corporativos modernos más grandes: Reino Unido (n.º 2), Irlanda (n.º 6), los Países Bajos (n.º 7), Singapur (n.º 9) y Suiza (n.º 10). [78] Esto es a pesar del hecho de que la protección de patentes ha sido tradicionalmente sinónimo de las jurisdicciones legales más grandes y más antiguas (es decir, principalmente los países más antiguos del tipo G7).

En junio de 2017, el Consejo Federal Alemán aprobó una nueva ley llamada "Barrera de regalías" (Lizenzschranke) sobre propiedad intelectual que restringe la capacidad de las empresas de deducir los cargos transfronterizos de propiedad intelectual intergrupales contra los impuestos alemanes (y también alienta a las empresas a asignar más empleados a Alemania para maximizar el alivio fiscal alemán). La ley también aplica una tasa impositiva mínima "efectiva" del 25% sobre la propiedad intelectual. [132] Si bien hubo una preocupación inicial entre los asesores fiscales corporativos globales (que codifican la legislación sobre propiedad intelectual) de que una "Barrera de regalías" fuera el "principio del fin" de las herramientas BEPS basadas en propiedad intelectual, [133] la ley final fue en cambio un impulso para los paraísos fiscales corporativos modernos, cuyos regímenes fiscales de propiedad intelectual que cumplen con las normas de la OCDE y están codificados e integrados con mayor cuidado, están efectivamente exentos. Los paraísos fiscales corporativos más tradicionales, que no siempre tienen el nivel de sofisticación y habilidad para codificar las herramientas BEPS de propiedad intelectual en sus regímenes fiscales, se quedarán aún más atrás.

La ley alemana de "barrera de regalías" exime la propiedad intelectual cobrada desde ubicaciones que tengan:

Uno de los principales bufetes de abogados tributarios de Irlanda, Matheson , cuyos clientes incluyen a algunas de las mayores multinacionales estadounidenses en Irlanda, [136] emitió una nota a sus clientes confirmando que la nueva "barrera de regalías" alemana tendrá poco efecto en sus estructuras BEPS basadas en propiedad intelectual irlandesas, a pesar de que son el objetivo principal de la ley. [137] De hecho, Matheson señala que esa nueva ley destacará aún más la "sólida solución" de Irlanda. [138]

Sin embargo, dada la naturaleza del régimen fiscal irlandés, la barrera alemana a las regalías no debería afectar a las regalías pagadas a un licenciante principal residente en Irlanda.

El régimen fiscal de Irlanda, compatible con la estrategia BEPS, ofrece a los contribuyentes una solución competitiva y sólida en el contexto de este tipo de iniciativas unilaterales.— Matheson , "Alemania: Derribando la barrera de la realeza alemana - Una visión desde Irlanda", 8 de noviembre de 2017 [138]

El fracaso del enfoque alemán de la "barrera de regalías" es una ruta familiar para los sistemas que intentan frenar los paraísos fiscales corporativos a través de un enfoque de tipo de cumplimiento de la OCDE (ver § El fracaso del Proyecto BEPS de la OCDE), que es lo que los paraísos fiscales corporativos modernos se distinguen por mantener. Contrasta con la Ley de recortes de impuestos y empleos de los EE. UU. de 2017 (ver § El fracaso del Proyecto BEPS de la OCDE), que ignora si una jurisdicción cumple con la OCDE (o no), y en cambio se centra únicamente en los "impuestos efectivamente pagados", como su métrica. Si la "barrera de regalías" alemana hubiera adoptado el enfoque estadounidense, habría sido más onerosa para los paraísos. Las razones por las que la barrera fue diseñada para fallar se discuten en agendas complejas .

Los sectores más asociados con la propiedad intelectual (por ejemplo, la tecnología y las ciencias biológicas) son, en general, algunos de los sectores corporativos más rentables del mundo. Al utilizar herramientas BEPS basadas en la propiedad intelectual, estos sectores rentables se han vuelto aún más rentables en términos netos de impuestos, al suprimir artificialmente la rentabilidad en jurisdicciones con impuestos más altos y al trasladar las ganancias a lugares con impuestos más bajos. [139]

Por ejemplo, Google Alemania debería ser incluso más rentable que el ya muy rentable Google EE.UU. Esto se debe a que los costos adicionales marginales para empresas como Google EE.UU. de expandirse a Alemania son muy bajos (la plataforma tecnológica central ya está construida). En la práctica, sin embargo, Google Alemania en realidad no es rentable (a efectos fiscales), ya que paga los cargos de IP intergrupo a Google Irlanda, quien los redirige a Google Bermuda, que es extremadamente rentable (más que Google EE.UU.). [53] [140] Estos cargos de IP intergrupo (es decir, las herramientas BEPS basadas en IP), son construcciones internas artificiales.

Los comentaristas han vinculado el pico cíclico de los márgenes de beneficio corporativo de Estados Unidos con la mayor rentabilidad después de impuestos de las mayores empresas tecnológicas estadounidenses. [141] [142] [143]

Por ejemplo, las definiciones de propiedad intelectual en paraísos fiscales corporativos como Irlanda se han ampliado para incluir "activos teóricos", como tipos de derechos generales, conocimientos técnicos generales, fondo de comercio general y el derecho a utilizar software. [144] El régimen de propiedad intelectual de Irlanda incluye tipos de activos intangibles "desarrollados internamente" y activos intangibles adquiridos a "partes vinculadas". El control real en Irlanda es que los activos de propiedad intelectual deben ser aceptables según los PCGA (se aceptan los PCGA irlandeses más antiguos de 2004) y, por lo tanto, auditables por una firma de contabilidad del Centro de Servicios Financieros Internacionales de Irlanda. [64] [145]

Un número cada vez mayor de multinacionales están abusando de la contabilidad de propiedad intelectual para aumentar los márgenes después de impuestos, a través de cargos intergrupales de activos de propiedad intelectual artificiales para fines BEPS, incluyendo:

Se ha observado que las herramientas BEPS basadas en propiedad intelectual, como la " caja de patentes ", pueden estructurarse para crear tasas impositivas negativas para las empresas con una gran carga de propiedad intelectual. [148]

Los paraísos fiscales corporativos modernos aprovechan aún más su caja de herramientas BEPS basada en la propiedad intelectual para permitir que las empresas internacionales ejecuten inversiones cuasi-fiscales, que de otro modo podrían verse bloqueadas por las normas anti-inversión nacionales. El mayor ejemplo fue la reestructuración que realizó Apple en enero de 2015 de su negocio irlandés, Apple Sales International, en una inversión cuasi-fiscal, que condujo al caso de la " economía de los duendes " que Paul Krugman denominó en Irlanda en julio de 2016 (véase el artículo).

A principios de 2016, la administración Obama bloqueó la propuesta de inversión fiscal corporativa de Pfizer-Allergan en Irlanda por 160 mil millones de dólares, [149] [150] la mayor inversión fiscal corporativa propuesta en la historia, [151] una decisión que la administración Trump también confirmó. [152] [153]

Sin embargo, ambas administraciones guardaron silencio cuando el Estado irlandés anunció en julio de 2016 que el PIB de 2015 había aumentado un 26,3% en un trimestre debido a la "onshoring" de la propiedad intelectual corporativa, y se rumoreaba que se trataba de Apple. [154] Podría haberse debido al hecho de que la Oficina Central de Estadística (Irlanda) retrasó y limitó abiertamente su publicación normal de datos para proteger la confidencialidad de la fuente del crecimiento. [130] Fue solo a principios de 2018, casi tres años después de la inversión fiscal cuasi fiscal de 300 mil millones de dólares de Apple en Irlanda en el primer trimestre de 2015 (la mayor inversión fiscal de la historia), que se publicaron suficientes datos de la Oficina Central de Estadística (Irlanda) para demostrar definitivamente que se trataba de Apple. [155] [85] [156]

Los comentaristas financieros estiman que Apple transfirió alrededor de 300 mil millones de dólares en propiedad intelectual a Irlanda, lo que representa efectivamente el balance del negocio no estadounidense de Apple. [85] De este modo, Apple completó una cuasi inversión de su negocio no estadounidense, para sí misma, en Irlanda, que fue casi el doble de la escala de la inversión bloqueada de 160 mil millones de dólares de Pfizer-Allergan.

Apple utilizó la nueva herramienta BEPS de Irlanda y su " doble reemplazo irlandés", el esquema de " desgravaciones de capital para activos intangibles ". [156] Esta herramienta BEPS permite a las empresas deducir de todos los impuestos corporativos irlandeses la adquisición intergrupo de propiedad intelectual deslocalizada "a precio de mercado" (para cumplir con las normas de la OCDE). Los criterios de "precio de mercado" se logran haciendo que una importante firma de contabilidad del Centro de Servicios Financieros Internacionales de Irlanda realice una valoración y una auditoría de los PCGA irlandeses de la propiedad intelectual. La gama de propiedad intelectual aceptable por los Comisionados de Ingresos irlandeses es muy amplia. Esta herramienta BEPS se puede reponer continuamente mediante la adquisición de nueva propiedad intelectual deslocalizada con cada nuevo "ciclo de producto". [109]

Además, la Ley de Finanzas de Irlanda de 2015 eliminó el límite del 80 % para esta herramienta (que obligaba a aplicar una tasa impositiva efectiva mínima del 2,5 % ), lo que le dio a Apple una tasa impositiva efectiva del 0 % para la propiedad intelectual "localizada". Irlanda restableció luego el límite del 80 % en 2016 (y un retorno a una tasa impositiva efectiva mínima del 2,5 %), pero solo para nuevos esquemas. [157] [158]

De esta manera, Apple pudo lograr lo que Pfizer-Allergan no pudo, haciendo uso de las avanzadas herramientas BEPS basadas en propiedad intelectual de Irlanda. Apple evitó cualquier escrutinio regulatorio estadounidense o bloqueo de sus acciones, así como cualquier protesta pública más amplia en Estados Unidos, como ocurrió con Pfizer-Allergan. Apple estructuró una tasa impositiva efectiva corporativa irlandesa cercana a cero para sus negocios fuera de Estados Unidos, a una escala dos veces mayor que la inversión de Pfizer-Allergan.

No veo justificación para otorgar un alivio fiscal irlandés completo a la adquisición intragrupo de un activo virtual, excepto que sea con el propósito de facilitar la evasión fiscal corporativa.

— Profesor Jim Stewart, Trinity College Dublin, "Estrategias fiscales de las empresas multinacionales en Irlanda", 2016 [159]

Mientras que los paraísos fiscales corporativos siguen centrándose en el desarrollo de nuevas herramientas BEPS basadas en la propiedad intelectual (como los compartimentos de conocimiento y patentes compatibles con la OCDE), Irlanda ha desarrollado nuevas herramientas BEPS que aprovechan los SPV de titulización tradicionales , denominados SPV de la Sección 110. El uso de préstamos entre empresas e intereses de préstamos fue una de las herramientas BEPS originales y se utilizó en muchas de las primeras inversiones de impuestos corporativos de los EE. UU. (lo que se conocía como "eliminación de ganancias" ). [160]

Los Países Bajos han sido líderes en esta área, utilizando una legislación específicamente redactada para permitir que las empresas con poca propiedad intelectual amplifiquen aún más el "despojo de ganancias". Esto lo utilizan las empresas mineras y de extracción de recursos, que tienen poca o ninguna propiedad intelectual, pero que utilizan altos niveles de apalancamiento y financiación de activos. [161] [7] La ley fiscal holandesa permite a las empresas con poca propiedad intelectual "cobrar de más" a sus filiales por la financiación de activos (es decir, redirigir todas las ganancias no gravadas de vuelta a los Países Bajos), que se trata como libre de impuestos en los Países Bajos. La técnica de obtener una desgravación fiscal completa por una tasa de interés artificialmente alta en una filial extranjera, al tiempo que se obtiene una desgravación fiscal adicional sobre este ingreso en casa en los Países Bajos, se conoció con el término "double dipping". [10] [162] Al igual que con el sándwich holandés , el ex ministro holandés Joop Wijn es reconocido como su creador.

En 2006, Joop Wijn abolió otra disposición destinada a evitar los abusos, esta vez relacionada con los préstamos híbridos. Algunos servicios de recaudación los clasifican como préstamos, mientras que otros los clasifican como capital, por lo que algunos califican los pagos como intereses, otros como ganancias. Esto significa que si una empresa holandesa proporciona un préstamo híbrido de este tipo [y con intereses muy altos] a una empresa extranjera, la empresa extranjera podría utilizar los pagos como una deducción fiscal, mientras que la empresa holandesa puede clasificarlos como ganancias del capital, que están exentas de impuestos en los Países Bajos [lo que se denomina "double dipping" [doble inmersión]]. De esta manera, no se pagan impuestos en ninguno de los dos países.

— Oxfam / De Correspondent , "Cómo los Países Bajos se convirtieron en un paraíso fiscal", 31 de mayo de 2017. [115] [125]

La SPV irlandesa de la Sección 110 utiliza una compleja estructuración de préstamos de titulización (incluida la "orfandad" , que añade confidencialidad) para permitir el traslado de beneficios. Esta herramienta es tan poderosa que, inadvertidamente, permitió a los fondos de deuda en dificultades de Estados Unidos evitar miles de millones en impuestos irlandeses sobre cerca de 80.000 millones de euros de inversiones irlandesas que realizaron entre 2012 y 2016 (véase el abuso de la Sección 110 ). [164] [165] [166] [167] Esto ocurrió a pesar del hecho de que el vendedor de los cerca de 80.000 millones de euros era en su mayoría la propia Agencia Nacional de Gestión de Activos del Estado irlandés .

El mercado mundial de titulización tiene un tamaño de aproximadamente 10 billones de dólares [168] e involucra una serie de instrumentos financieros complejos de préstamo, estructurados sobre activos en todo el mundo, utilizando vehículos de titulización establecidos que son aceptados globalmente (y están en la lista blanca de la OCDE). Esto también es útil para ocultar actividades corporativas de BEPS, como lo demuestran los bancos rusos sancionados que utilizan vehículos de propósito especial de la Sección 110 irlandeses [55] [56]

Por lo tanto, esta área es una nueva herramienta BEPS importante para los paraísos fiscales corporativos de la UE, Irlanda y Luxemburgo [169] , que también son los principales centros de titulización de la UE. En particular, dadas las nuevas herramientas fiscales BEPS basadas en la propiedad intelectual de la Ley de recortes de impuestos y empleos de los EE. UU. de 2017 (TCJA, por sus siglas en inglés), (es decir, el nuevo régimen fiscal GILTI y el régimen fiscal BEAT) y los regímenes propuestos de impuestos a los servicios digitales (DST, por sus siglas en inglés) de la UE. [170] [171] [172]

La TCJA de EE. UU. anticipa un regreso a las herramientas BEPS basadas en deuda, ya que limita la deducibilidad de intereses al 30 % del EBITDA (pasando al 30 % del EBIT después de 2021). [173] [174]

Si bien los SPV de titulización son nuevas herramientas BEPS importantes y aceptables en virtud de los tratados fiscales globales, sufren pruebas de "sustancia" (es decir, cuestionamientos por parte de las autoridades fiscales de que los préstamos son artificiales). El uso de " Notas de Participación en los Beneficios " (es decir, préstamos internos intergrupales artificiales) por parte de los SPV de la Sección 110 irlandeses es un impedimento para que las empresas utilicen estas estructuras en lugar de las herramientas BEPS basadas en la propiedad intelectual establecidas. [175] [176] Se han creado soluciones como el Super-QIAIF huérfano en el código fiscal irlandés para resolver esto.

Sin embargo, si bien las herramientas BEPS basadas en deuda pueden no estar presentes en las empresas multinacionales de tecnología de los Estados Unidos, se han vuelto atractivas para las instituciones financieras globales (que no necesitan cumplir con las mismas pruebas de "sustancia" en sus transacciones financieras). [177] [178]

En febrero de 2018, el Banco Central de Irlanda actualizó el poco utilizado régimen L-QIAIF irlandés para ofrecer los mismos beneficios fiscales que los SPV de la Sección 110, pero sin la necesidad de Notas de Participación en las Ganancias y sin la necesidad de presentar cuentas públicas ante la CRO irlandesa (lo que había expuesto la escala de impuestos internos irlandeses que los SPV de la Sección 110 se habían utilizado para evitar, ver abusos ).

El estudio y la identificación de los paraísos fiscales corporativos modernos aún están en desarrollo. Los tradicionales análisis cualitativos del índice de secreto financiero del FMI y la OCDE, que se centran en evaluar las estructuras jurídicas y fiscales, son menos eficaces dados los altos niveles de transparencia y cumplimiento de la OCDE en los paraísos fiscales corporativos modernos (es decir, la mayoría de sus herramientas BEPS están incluidas en la lista blanca de la OCDE).

Más científicos son los estudios cuantitativos (centrados en resultados empíricos), como el trabajo de CORPNET de la Universidad de Ámsterdam en Conduit and Sink OFCs , [190] y de Gabriel Zucman de la Universidad de Berkley . [139] Destacan los siguientes paraísos fiscales corporativos modernos, también llamados Conduit OFCs , y también destacan sus "alianzas" con paraísos fiscales tradicionales clave , llamados Sink OFCs :

La única jurisdicción de la lista anterior de los principales paraísos fiscales corporativos globales que aparece ocasionalmente en las listas de paraísos fiscales de la OCDE y el FMI es Suiza. Estas jurisdicciones son líderes en herramientas BEPS basadas en la propiedad intelectual y en el uso de cargos por propiedad intelectual entre grupos y tienen la legislación sobre propiedad intelectual más sofisticada. Tienen las redes de tratados fiscales más grandes y todas siguen el enfoque del impuesto sobre el empleo.

El análisis destaca la diferencia entre los paraísos fiscales onshore "sospechosos" (es decir, los principales OFC de sumidero, Luxemburgo y Hong Kong), que debido a su sospecha, tienen tratados fiscales bilaterales limitados/restringidos (ya que los países son cautelosos con ellos), y los OFC de conducto, que tienen menos "sospecha" y, por lo tanto, los tratados fiscales bilaterales más amplios. [98] [7] Las empresas necesitan los tratados fiscales más amplios para sus herramientas BEPS y, por lo tanto, prefieren basarse en los OFC de conducto (Irlanda y Singapur), que luego pueden enviar los fondos de la empresa a los OFC de sumidero (Luxemburgo y Hong Kong). [19]

De los principales paraísos fiscales de hundimiento, estos abarcan una gama que va desde los paraísos fiscales tradicionales (con redes de tratados fiscales muy limitadas) hasta los paraísos fiscales casi corporativos:

Los cinco paraísos fiscales corporativos conducto OFC antes mencionados, más los tres paraísos fiscales generales sumideros OFC (contando la "tríada" del Caribe como un importante OFC sumideros OFC), se replican en los 8-10 principales paraísos fiscales corporativos de muchas listas independientes, incluidas la lista de Oxfam , [197] [198] y la lista ITEP . [199] (véase § Listas de paraísos fiscales corporativos).

El análisis de Gabriel Zucman se diferencia de la mayoría de los demás trabajos en que se centra en la cantidad total de impuestos protegidos. Zucman demuestra que muchas de las multinacionales estadounidenses de Irlanda, como Facebook, no aparecen en Orbis (la fuente de los estudios cuantitativos, incluido el de CORPNET) o tienen una pequeña fracción de sus datos en Orbis (Google y Apple).

Analizando el asunto utilizando un método de "quantum of funds" (no un método de "conexiones corporativas Orbis"), Zucman muestra a Irlanda como el mayor paraíso fiscal corporativo de la UE-28, y la principal ruta para la pérdida anual estimada de Zucman del 20% en los ingresos por impuestos corporativos de la UE-28. [139] [179] Irlanda supera a los Países Bajos en términos de "quantum" de impuestos protegidos, lo que posiblemente haría de Irlanda el mayor paraíso fiscal corporativo global (incluso iguala a la tríada caribeña combinada de Bermudas-Islas Vírgenes Británicas-Islas Caimán). [200] [49] Véase § Zucman Corporate tax paradises.

En cuanto al entorno fiscal en general, O'Rourke cree que el proceso de erosión de la base imponible y traslado de beneficios (BEPS) de la OCDE es "muy bueno" para Irlanda. "Si el BEPS llega a su fin, será bueno para Irlanda".

Feargal O'Rourke, director ejecutivo de PwC (Irlanda).

"Arquitecto" de la famosa herramienta BEPS basada en IP Double Irish . [124] [201]

The Irish Times , mayo de 2015. [20]

El auge de los paraísos fiscales corporativos modernos, como el Reino Unido, los Países Bajos, Irlanda y Singapur, contrasta con el fracaso de las iniciativas de la OCDE para combatir la evasión fiscal corporativa global y las actividades BEPS. Hay muchas razones que se esgrimen para explicar el fracaso de la OCDE, siendo las más comunes las siguientes: [202]

Las cifras publicadas en abril de 2017 muestran que desde 2015 [cuando el doble impuesto irlandés se cerró a nuevos esquemas] ha habido un aumento dramático en las empresas que utilizan Irlanda como una jurisdicción de impuestos bajos o nulos para la propiedad intelectual (PI) y los ingresos que se acumulan en ella, a través de un aumento de casi el 1000% en la adopción de una exención fiscal ampliada entre 2014 y 2017 [la herramienta BEPS de desgravaciones de capital para activos intangibles ].

— Christian Aid , "Estructuras imposibles: estructuras tributarias pasadas por alto en el análisis de los efectos indirectos de 2015", 2017 [9]

El bufete internacional Baker McKenzie , que representa a una coalición de 24 empresas multinacionales de software estadounidenses, entre ellas Microsoft, presionó a Michael Noonan , como ministro de finanzas [irlandés], para que se resistiera a las propuestas [de la OCDE sobre el MLI] en enero de 2017.

En una carta dirigida a él, el grupo recomendó a Irlanda que no adoptara el artículo 12, ya que los cambios "tendrán efectos que durarán décadas" y podrían "obstaculizar la inversión y el crecimiento globales debido a la incertidumbre en torno a los impuestos". La carta decía que "mantener el estándar actual hará de Irlanda un lugar más atractivo para una sede regional al reducir el nivel de incertidumbre en la relación fiscal con los socios comerciales de Irlanda".— The Irish Times . “Irlanda se resiste a cerrar la ‘laguna’ del impuesto de sociedades”, 10 de noviembre de 2017. [18]

Sin embargo, dada la naturaleza del régimen fiscal irlandés, la barrera de las regalías no debería afectar las regalías pagadas a un licenciante principal residente en Irlanda.

El régimen fiscal de Irlanda, compatible con la estrategia BEPS de la OCDE, ofrece a los contribuyentes una solución competitiva y sólida en el contexto de este tipo de iniciativas unilaterales.— Matheson , "Alemania: Derribando la barrera de la realeza alemana - Una visión desde Irlanda", 8 de noviembre de 2017 [138]

Los beneficios fiscales relacionados con la propiedad intelectual no están a punto de desaparecer. De hecho, el Proyecto BEPS [de la OCDE] ayudará a regularizar algunos de ellos, aunque de forma diluida. Por desgracia, esto está animando a los países que antes los rechazaban a darles una oportunidad.

— The Economist , “Patentemente problemático”, agosto de 2015 [209]

En defensa de la OCDE se ha señalado que las economías del G8 como los EE.UU. eran fuertes partidarios del trabajo de PI de la OCDE, ya que lo veían como una herramienta para sus empresas nacionales (especialmente las empresas de tecnología y ciencias de la vida con un alto uso de PI) para transferir la PI con sede en los EE.UU. a los mercados internacionales y, por lo tanto, en virtud de los tratados fiscales bilaterales de los EE.UU., remitir las ganancias no gravadas a los EE.UU. Sin embargo, cuando las multinacionales estadounidenses perfeccionaron estas herramientas BEPS basadas en PI y descubrieron cómo reubicarlas en lugares con impuestos cero como el Caribe o Irlanda, los EE.UU. se mostraron menos partidarios (es decir, la investigación del Senado de los EE.UU. de 2013 sobre Apple en Bermudas). [202]

Sin embargo, EE.UU. perdió aún más control cuando paraísos corporativos como Irlanda desarrollaron sistemas BEPS basados en IP de "circuito cerrado", como la herramienta de desgravación de capital para intangibles , que evita los controles estadounidenses contra la inversión fiscal corporativa , para permitir que cualquier empresa estadounidense (incluso las empresas con IP light) cree una inversión fiscal corporativa sintética (y alcance tasas impositivas efectivas irlandesas de 0-3% ), sin siquiera salir de EE.UU. [114] [144] [210] La exitosa inversión fiscal irlandesa basada en IP de $300 mil millones del primer trimestre de 2015 de Apple (que llegó a conocerse como la economía del duende ), se compara con la inversión fiscal irlandesa bloqueada de $160 mil millones de Pfizer-Allergan.

.jpg/440px-Conversation_with_Margrethe_Vestager,_European_Commissioner_for_Competition_(17222242662).jpg)

El elemento de "circuito cerrado" se refiere al hecho de que la creación del activo intangible interno artificial (que es fundamental para la herramienta BEPS ), se puede realizar dentro de los confines de la oficina irlandesa de una firma de contabilidad global y una firma de abogados irlandesa, así como de la Oficina de Ingresos de Irlanda . [211] No se necesita ningún consentimiento externo para ejecutar la herramienta BEPS (y su uso a través de los tratados fiscales globales de Irlanda), salvo en dos situaciones:

Las iniciativas fiscales de la Comisión Europea y de los Estados Unidos para 2017-2018 se apartan deliberadamente del Proyecto BEPS de la OCDE y tienen sus propios regímenes fiscales explícitos contra la inversión en propiedad intelectual (en lugar de esperar a la OCDE). Los regímenes fiscales GILTI y BEAT de los Estados Unidos están dirigidos a las multinacionales estadounidenses en Irlanda, [170] [215] [171] mientras que el Impuesto a los Servicios Digitales de la UE también está dirigido a los abusos percibidos por Irlanda de los sistemas de precios de transferencia de la UE (en particular en lo que respecta a los cargos por pagos de regalías basados en la propiedad intelectual ). [172] [216] [217]

Por ejemplo, el nuevo régimen GILTI de los EE.UU. obliga a las multinacionales estadounidenses en Irlanda a pagar una tasa impositiva corporativa efectiva de más del 12%, incluso con una herramienta BEPS para la propiedad intelectual irlandesa completa (es decir, "malta pura", cuya tasa impositiva irlandesa efectiva es de alrededor del 0%). Si pagan la tasa impositiva corporativa "general" irlandesa completa del 12,5%, la tasa impositiva corporativa efectiva aumenta a más del 14%. Esto se compara con un nuevo régimen impositivo FDII de los EE.UU. del 13,125% para la propiedad intelectual con sede en los EE.UU., que se reduce a alrededor del 12% después de la mayor desgravación fiscal de los EE.UU. [218]

Las multinacionales estadounidenses como Pfizer anunciaron en el primer trimestre de 2018 una tasa impositiva global posterior a la TCJA para 2019 de aproximadamente el 17%, que es muy similar al 16% esperado por las inversiones impositivas irlandesas de las multinacionales estadounidenses anteriores , Eaton, Allergan y Medtronic. Este es el efecto de que Pfizer pueda usar el nuevo régimen FDII estadounidense del 13,125%, así como el nuevo régimen BEAT estadounidense que penaliza a las multinacionales no estadounidenses (y las inversiones impositivas anteriores) al gravar los ingresos que salen de los EE. UU. para ir a paraísos fiscales corporativos de baja tributación como Irlanda. [219]

Ahora que se aprobó la reforma del impuesto de sociedades [en EE.UU.], las ventajas de ser una empresa invertida son menos obvias

— Jami Rubin, Goldman Sachs , marzo de 2018, [219]

Otras jurisdicciones, como Japón, también se están dando cuenta de hasta qué punto se están utilizando las herramientas BEPS basadas en propiedad intelectual para gestionar los impuestos corporativos globales. [220]

Si bien tradicionalmente se ha considerado al IRS como el principal perdedor frente a los paraísos fiscales corporativos globales, [179] la tasa de repatriación del 15,5 % de la Ley de Reducción de Impuestos y Empleos de 2017 de la administración Trump cambia este cálculo. [ cita requerida ]

Las corporaciones estadounidenses con una gran presencia de propiedad intelectual son las principales usuarias de las herramientas BEPS. Los estudios muestran que, como la mayoría de las demás economías importantes tienen sistemas tributarios "territoriales", sus corporaciones no necesitaban transferir beneficios. Podían simplemente vender su propiedad intelectual a mercados extranjeros desde su jurisdicción de origen a tasas impositivas bajas (por ejemplo, el 5% en Alemania para las corporaciones alemanas). [221] Por ejemplo, no hay corporaciones extranjeras que no sean estadounidenses o británicas entre las 50 principales empresas de Irlanda por ingresos, y solo una por empleados, la cadena minorista alemana Lidl (mientras que 14 de las 20 principales empresas de Irlanda son multinacionales estadounidenses). [45] Las empresas británicas son principalmente anteriores a la transformación del Reino Unido (discutido aquí ).

Si las multinacionales estadounidenses no hubieran utilizado herramientas BEPS basadas en IP en paraísos fiscales corporativos y hubieran pagado el impuesto de sociedades de alrededor del 25% (tasa media de la OCDE) [222] en el extranjero, el IRS solo habría recibido un 10% adicional en impuestos, para llevar la tasa impositiva estadounidense efectiva total a nivel mundial al 35%. Sin embargo, después de la TCJA , el IRS ahora está recibiendo más impuestos, a la tasa más alta del 15,5%, y las corporaciones estadounidenses han evitado los impuestos extranjeros del 25% y, por lo tanto, habrán traído más capital de regreso a Estados Unidos como resultado.

Esto se produce a expensas de los países europeos y asiáticos, que tienen impuestos más altos y no recibieron impuestos de las corporaciones estadounidenses, ya que estas usaron herramientas BEPS basadas en propiedad intelectual desde bases en paraísos fiscales corporativos, mientras que las corporaciones alemanas pagan un impuesto del 5% por parte de su regulador.

El presidente Trump no firmó la Convención Multilateral de la OCDE de junio de 2017 para Implementar Medidas Relacionadas con los Tratados Fiscales para Prevenir la Erosión de la Base Imponible y el Traslado de Beneficios , ya que consideró que tenía poca exposición al traslado de beneficios. Un funcionario estadounidense dijo en una conferencia sobre precios de transferencia que no firmaron el tratado fiscal firmado por 68 [luego 70] países en París el 7 de junio de 2017 "porque la red de tratados fiscales de EE. UU. tiene un bajo grado de exposición a problemas de erosión de la base imponible y traslado de beneficios". [223] Este efecto beneficioso de los paraísos fiscales globales para el IRS fue predicho por Hines y Rice en 1994, en el que los autores dijeron: [224] "algunas operaciones comerciales estadounidenses se ven atraídas al exterior por el atractivo de las bajas tasas impositivas en los paraísos fiscales; sin embargo, las políticas de los paraísos fiscales pueden, en términos netos, mejorar la capacidad del Tesoro de EE. UU. para recaudar ingresos fiscales de las corporaciones estadounidenses". [224]

Antes de 2015, muchas listas eran de paraísos fiscales generales (es decir, de particulares y empresas). Después de 2015, estudios cuantitativos (por ejemplo, CORPNET y Gabriel Zucman ) han puesto de relieve la mayor escala de la actividad de los paraísos fiscales corporativos. [49] La OCDE, que solo incluye una jurisdicción en el mundo como paraíso fiscal, Trinidad y Tobago, destaca la escala de la actividad de los paraísos fiscales corporativos. [50] Cabe señalar que la lista del FMI de centros financieros extraterritoriales ("OFC") se cita a menudo como la primera lista que incluye los principales paraísos fiscales corporativos y que el término OFC y paraíso fiscal corporativo se utilizan a menudo indistintamente. [225]

Independientemente del método, la mayoría de las listas de paraísos fiscales corporativos repiten sistemáticamente diez jurisdicciones (a veces la "tríada" del Caribe es un grupo), que comprenden: [ cita requerida ]

Cabe señalar que cuatro de estas diez jurisdicciones tienen centros financieros que aparecen en el Índice de los 10 principales centros financieros mundiales de 2017 : Londres, Hong Kong, Singapur y Zúrich. Luxemburgo se encontraba entre los 15 primeros.

Cabe señalar también que, en el caso de los paraísos fiscales corporativos de conducto y de sumidero , los últimos grupos (ii, por ejemplo, Suiza, y iii) dependen del primer grupo (i) para que actúe como conducto en la redirección de los ingresos corporativos no gravados. En este sentido, Irlanda, los Países Bajos, Singapur y el Reino Unido se consideran los paraísos fiscales corporativos más importantes y la "fuente" de la mayor parte de la evasión fiscal corporativa mundial. [240]

Debido a su mayor tamaño, no es raro ver a Suiza y al Reino Unido fuera de las referencias más informales a los principales paraísos fiscales, por ejemplo:

Las ocho principales economías de paso (Países Bajos, Luxemburgo, Hong Kong SAR, Islas Vírgenes Británicas, Bermudas, Islas Caimán, Irlanda y Singapur) albergan más del 85 por ciento de la inversión mundial en entidades de propósito especial, que a menudo se crean por razones fiscales.

— “Piercing the Veil”, Fondo Monetario Internacional , junio de 2018 [88]

James R. Hines Jr. es uno de los fundadores de la investigación sobre paraísos fiscales. Su área de especialización es el sistema de tributación corporativa de los Estados Unidos y gran parte de su investigación se centra en el uso de los paraísos fiscales por parte de las multinacionales estadounidenses. En 2010, Hines elaboró una tabla de inversiones multinacionales estadounidenses en paraísos fiscales y elaboró la siguiente clasificación de los diez mayores paraísos fiscales corporativos de los Estados Unidos: [241]

La lista de paraísos fiscales de junio de 2018 del académico Gabriel Zucman (et alia) calcula la cantidad real de impuestos reales protegidos (en comparación con el recuento de las conexiones legales a la base de datos Orbis o las filiales de la empresa) por el traslado de beneficios. Irlanda supera ahora al complejo caribeño agregado (ex. Bermudas), en términos de ser el mayor paraíso fiscal corporativo global en general (véase § Impacto financiero). [47] Irlanda es también el mayor paraíso fiscal corporativo de la UE-28. El estudio estima que la tasa impositiva efectiva de Irlanda es en realidad del 4%. El Reino Unido es una ausencia notable. (diapositiva 68). [139] [200] [49]

De la investigación de 2017, publicada en Nature , sobre los OFC de conducto y de sumideros , se desprenden los 5 principales OFC de conducto (es decir, proxy de paraíso fiscal corporativo) y los 5 principales OFC de sumideros (es decir, proxy de paraíso fiscal tradicional) de CORPNET, calculados mediante el análisis de más de 71 millones de conexiones corporativas globales en la base de datos Orbis (es decir, se calcula por número de conexiones, no específicamente por la cantidad de impuestos protegidos). Aunque el método es diferente, CORPNET captura toda la lista de Zucman pero la separa en conductos y sumideros (y desglosa el Caribe); sin embargo, la lista de Zucman tiene una clasificación diferente:

Conductores OFC (por número de conexiones corporativas), 2017:

Sumidero de OFC (por número de conexiones corporativas), 2017:

La primera lista del Instituto de Política Fiscal y Económica (Figura 1, página 11) se basa en el porcentaje de empresas de Fortune 500 con filiales en paraísos fiscales corporativos en 2016. El inconveniente de la lista es que se centra en los EE. UU. y se centra en el número de conexiones (es decir, filiales) en lugar de la escala de impuestos protegidos. Contiene toda la lista de Zucman, pero también se han añadido Mauricio y Panamá. [199]

Porcentaje de empresas Fortune 500 con filiales en la jurisdicción, 2016:

La segunda lista del Institute on Taxation and Economic Policy (Figura 4, página 16) se basa en las ganancias declaradas de las subsidiarias controladas por la lista estadounidense Fortune 500 en 2013. Intenta reflejar la escala de los impuestos protegidos al considerar las ganancias declaradas como un indicador. Irlanda ahora salta al segundo lugar, sólo detrás de los Países Bajos. Los Países Bajos, Irlanda y las Bermudas suelen ser las jurisdicciones detrás de la mayoría de los esquemas BEPS de tipo " doble irlandés con un sándwich holandés ". [62] Lista idéntica a la de Zucman pero con el Caribe dividido en jurisdicciones individuales (las Islas Caimán, Bermudas, Bahamas y las Islas Vírgenes Británicas). [199]

Tamaño de las ganancias obtenidas por las empresas Fortune 500 a través de filiales en la jurisdicción, 2016:

Un indicador simple pero efectivo son los destinos a los que las multinacionales estadounidenses realizan inversiones fiscales (es decir, una prueba importante del atractivo de un paraíso fiscal corporativo). Sin embargo, casos como las inversiones a Canadá podrían reflejar más una visión de "impuestos relativos" (es decir, Canadá ofrece impuestos más bajos que los EE. UU. y está cerca y es menos controvertido), que una visión de "impuestos absolutos" sobre los mejores lugares del mundo para un paraíso fiscal corporativo. La lista aún captura gran parte de la lista de Zucman, particularmente para la UE y el Caribe. Capta la popularidad de Irlanda y el ascenso del Reino Unido.

Destinos de las 85 inversiones corporativas estadounidenses, desde la primera inversión en 1982 hasta la inversión más reciente en 2016: [52]

Uno de los métodos más simples, pero efectivos, propuestos para identificar los paraísos fiscales (tanto corporativos como tradicionales) es rastrear la distorsión que los flujos contables impulsados por impuestos generan en los flujos económicos nacionales. [88] Este es un efecto que es particularmente pronunciado para los paraísos fiscales corporativos debido a la mayor escala de flujos contables de las herramientas BEPS basadas en IP y las herramientas BEPS basadas en deuda más grandes. [94] Las siguientes tablas de las 15 principales jurisdicciones del mundo en términos de PIB per cápita se toman de la Lista de países por PIB (PPA) per cápita para 2017 (del FMI) y 2016 (del Banco Mundial).

Mientras tanto, la tasa impositiva declarada por las filiales irlandesas de empresas estadounidenses se desplomó del 9% al 3% en 2010

Minister Donohoe pointed out that the Republic earned the "highest rating possible in terms of transparency" in the OECD's latest review.

Local subsidiaries of multinationals must always be required to file their accounts on public record, which is not the case at present. Ireland is not just a tax haven at present, it is also a corporate secrecy jurisdiction.

A study by James Stewart, associate professor in finance at Trinity College Dublin, suggests that in 2011 the subsidiaries of US multinationals in Ireland paid an effective tax rate of 2.2 per cent.

Table 2: Shifted Profits: Country-by-Country Estimates (2015)

Such profit shifting leads to a total annual revenue loss of $200 billion globally

With a conservatively estimated annual revenue loss of USD 100 to 240 billion, the stakes are high for governments around the world.

Figure 3. Foreign Direct Investment - Over half of Irish outbound FDI is routed to Luxembourg

The total value of US business investment in Ireland - ranging from data centres to the world's most advanced manufacturing facilities - stands at $387bn (€334bn) - this is more than the combined US investment in South America, Africa and the Middle East, and more than the BRIC countries combined.

The eight major pass-through economies—the Netherlands, Luxembourg, Hong Kong SAR, the British Virgin Islands, Bermuda, the Cayman Islands, Ireland, and Singapore—host more than 85 percent of the world's investment in special purpose entities, which are often set up for tax reasons.

The tax deduction can be used to achieve an effective tax rate of 2.5% on profits from the exploitation of the IP purchased. Provided the IP is held for five years, a subsequent disposal of the IP will not result in a clawback.

This political capture produces one of the great offshore paradoxes: these zones of ultra-freedom are often highly repressive places, wary of scrutiny and intolerant of criticism.

Our key findings demonstrate that there is a strong correlation and causal link between the size of an MNE's tax haven network and their use of the Big 4

Study claims State shelters more multinational profits than the entire Caribbean

Some experts see no difference between tax havens and OFCs, and employ the terms interchangeably.

Alex Cobham of the Tax Justice Network said: It's disheartening to see the OECD fall back into the old pattern of creating 'tax haven' blacklists on the basis of criteria that are so weak as to be near enough meaningless, and then declaring success when the list is empty."