Los observadores y analistas han atribuido las razones de la burbuja inmobiliaria de 2001-2006 y su colapso de 2007-2010 en los Estados Unidos a "todos, desde los compradores de viviendas hasta Wall Street , los corredores hipotecarios hasta Alan Greenspan ". [3] Otros factores que se mencionan incluyen " los suscriptores de hipotecas , los bancos de inversión , las agencias de calificación y los inversores", [4] "las bajas tasas de interés hipotecarias, las bajas tasas de interés a corto plazo, los estándares relajados para los préstamos hipotecarios y la exuberancia irracional ". [5] Se ha citado a políticos tanto de los partidos políticos demócratas como republicanos por "presionar para mantener los derivados sin regular " y "con raras excepciones" dar a Fannie Mae y Freddie Mac "un apoyo inquebrantable". [6]

Según una revisión de la evidencia existente realizada en 2018, "las expectativas infladas de precios de la vivienda en toda la economía desempeñaron un papel central en impulsar tanto la demanda como la oferta de crédito hipotecario antes de la crisis". [7] La revisión concluyó que la crisis no fue impulsada por préstamos imprudentes por parte de las clases bajas, sino más bien por un mayor crédito hipotecario en todos los grupos de ingresos. [7]

En julio de 1978, la Sección 121 permitió una exclusión única de $100,000 (~$366,737 en 2023) en las ganancias de capital para los vendedores que tuvieran 55 años o más al momento de la venta. [8] En 1981, la exclusión de la Sección 121 se aumentó de $100,000 a $125,000. [8] La Ley de Reforma Fiscal de 1986 eliminó la deducción fiscal por los intereses pagados en tarjetas de crédito. Como los intereses hipotecarios siguieron siendo deducibles, esto fomentó el uso del valor líquido de la vivienda a través de refinanciamiento, segundas hipotecas y líneas de crédito con garantía hipotecaria (HELOC) por parte de los consumidores. [9]

La Ley de Alivio al Contribuyente de 1997 derogó la exclusión de la Sección 121 y las reglas de reinversión de la Sección 1034, y las reemplazó con una exclusión de ganancias de capital por la venta de una casa de $500,000 para casados y $250,000 para solteros, disponible una vez cada dos años. [10] Esto hizo que la vivienda fuera la única inversión que no se veía afectada por las ganancias de capital. Estas leyes impositivas alentaron a las personas a comprar casas caras y totalmente hipotecadas, así como a invertir en segundas residencias y propiedades de inversión, en lugar de invertir en acciones, bonos u otros activos. [11] [12] [13]

Históricamente, el sector financiero estaba fuertemente regulado por la Ley Glass-Steagall , que separaba a los bancos comerciales de los de inversión y establecía límites estrictos a los tipos de interés y los préstamos de los bancos.

A partir de la década de 1980, se produjo una desregulación considerable del sector bancario. Los bancos se desregularon mediante:

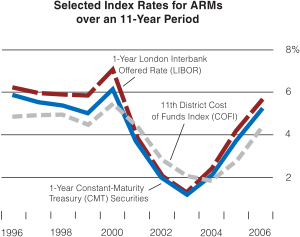

En 1979, la Junta Federal de Bancos de Préstamos para la Vivienda permitió que las S&L federales originaran hipotecas de tasa ajustable y en 1981 el Contralor de la Moneda extendió el privilegio a los bancos nacionales. [14] Esta regulación, promulgada en tiempos en que los préstamos a tasa fija del 17% estaban fuera del alcance de muchos potenciales propietarios de viviendas, condujo a una serie de innovaciones en la financiación a tasa ajustable que contribuyeron al crédito fácil que ayudó a alimentar la burbuja inmobiliaria. [ cita requerida ]

Varios autores destacan como significativa la desregulación bancaria que supuso la Ley Gramm-Leach-Bliley. [15] El economista ganador del Premio Nobel Paul Krugman ha llamado al senador Phil Gramm "el padre de la crisis financiera" debido a su patrocinio de la ley [16], pero más tarde revisó su punto de vista diciendo que la derogación de Glass-Steagall "no fue lo que causó la crisis financiera, que surgió en cambio de los ' bancos en la sombra ' " . [17] El economista ganador del Premio Nobel Joseph Stiglitz también ha argumentado que la GLB ayudó a crear la crisis. [18] Un artículo en The Nation ha formulado el mismo argumento. [19]

Los economistas Robert Ekelund y Mark Thornton también han criticado la Ley por contribuir a la crisis de las hipotecas de alto riesgo . Afirman que si bien "en un mundo regulado por un patrón oro , una banca de reserva del 100% y sin seguro de depósitos de la FDIC ", la Ley de Modernización de los Servicios Financieros habría tenido "perfecto sentido" como acto legítimo de desregulación, pero bajo el actual sistema monetario fiduciario "equivale a un bienestar corporativo para las instituciones financieras y a un riesgo moral que hará que los contribuyentes paguen caro". [20] Los críticos también han señalado la desregulación de facto a través de un cambio en la participación de mercado de titulización hipotecaria de las Empresas Patrocinadas por el Gobierno, más reguladas, a los bancos de inversión menos regulados. [21]

Sin embargo, muchos economistas, analistas y políticos rechazan las críticas a la ley Gramm-Leach-Bliley. Brad DeLong, ex asesor del presidente Clinton y economista de la Universidad de California en Berkeley, y Tyler Cowen, de la Universidad George Mason, han sostenido que la Ley Gramm-Leach-Bliley suavizó el impacto de la crisis al permitir fusiones y adquisiciones de bancos en crisis a medida que la crisis se desarrollaba a fines de 2008. [3] "Alice M. Rivlin, quien se desempeñó como subdirectora de la Oficina de Administración y Presupuesto bajo Bill Clinton, dijo que la ley Gramm-Leach-Bliley era una pieza legislativa necesaria porque la separación de la banca comercial y de inversión 'no estaba funcionando muy bien'. Incluso Bill Clinton afirmó (en 2008): 'No veo que la firma de esa ley tuviera algo que ver con la crisis actual ' ". [22]

El senador republicano Marco Rubio ha declarado que la crisis de la vivienda fue "creada por políticas gubernamentales imprudentes". [23] [24] El designado republicano para la Comisión de Investigación de la Crisis Financiera Peter J. Wallison y el coautor Edward Pinto creían que la burbuja y el colapso de la vivienda se debieron a los mandatos federales para promover la vivienda asequible. Estos se aplicaron a través de la Ley de Reinversión Comunitaria y las " entidades patrocinadas por el gobierno " (GSE, por sus siglas en inglés) " Fannie Mae " (Asociación Hipotecaria Nacional Federal) y " Freddie Mac " (Corporación Hipotecaria Federal para Préstamos para Viviendas). [25] El periodista Daniel Indiviglio sostiene que las dos GSE desempeñaron un papel importante, aunque no niega la importancia de Wall Street y otros en el sector privado en la creación del colapso. [4]

La Ley de Vivienda y Desarrollo Urbano de 1992 estableció un mandato de compra de préstamos para viviendas asequibles para Fannie Mae y Freddie Mac, y dicho mandato debía ser regulado por el HUD. Inicialmente, la legislación de 1992 requería que el 30 por ciento o más de las compras de préstamos de Fannie y Freddie estuvieran relacionadas con viviendas asequibles. Sin embargo, se le dio al HUD la facultad de establecer requisitos futuros. En 1995, el HUD ordenó que el 40 por ciento de las compras de préstamos de Fannie y Freddie tendrían que respaldar viviendas asequibles. En 1996, el HUD ordenó a Freddie y Fannie que proporcionaran al menos el 42 por ciento de su financiación hipotecaria a prestatarios con ingresos inferiores a la media de su área. Este objetivo se incrementó al 50% en 2000 y al 52% en 2005. Bajo la administración Bush, HUD continuó presionando a Fannie y Freddie para que aumentaran las compras de viviendas asequibles, hasta un 56 por ciento en el año 2008. [25] Para cumplir con estos mandatos, Fannie y Freddie finalmente anunciaron compromisos de préstamos para personas de bajos ingresos y minorías por un total de $5 billones (~$6,95 billones en 2023). [26] Los críticos argumentan que, para cumplir con estos compromisos, Fannie y Freddie promovieron una flexibilización de los estándares de préstamos, en todo el sector. [27]

En relación con la Ley de Reinversión en la Comunidad (CRA, por sus siglas en inglés), el economista Stan Liebowitz escribió en el New York Post que el fortalecimiento de la CRA en los años 1990 alentó una relajación de las normas de concesión de préstamos en todo el sector bancario. También acusó a la Reserva Federal de ignorar el impacto negativo de la CRA. [28] El académico del American Enterprise Institute Edward Pinto señaló que, en 2008, el Bank of America informó que su cartera de CRA, que constituía sólo el 7 por ciento de sus hipotecas residenciales, era responsable del 29 por ciento de sus pérdidas. [29] Una investigación del Cleveland Plain Dealer concluyó que "la ciudad de Cleveland ha agravado sus molestos problemas de ejecuciones hipotecarias y ha perdido millones de dólares en impuestos al ayudar a personas a comprar casas que no podían permitirse". El periódico añadió que estas hipotecas problemáticas "normalmente provenían de bancos locales que cumplían los requisitos federales para prestar dinero en los barrios más pobres". [30] [31]

Otros sostienen que "prácticamente toda la evidencia sobre la crisis de la vivienda muestra" que Fannie Mae, Freddie Mac, la CRA y sus objetivos de asequibilidad no fueron una de las principales razones de la burbuja y el colapso. [21] [23] [32]

El profesor de derecho David Min sostiene que esa visión (que culpa a las GSE y a la CRA) "está claramente contradicha por los hechos", a saber, que

Sin embargo, según Peter J. Wallison, otros países desarrollados con "grandes burbujas durante el período 1997-2007" tuvieron "pérdidas mucho menores asociadas con morosidades e impagos de hipotecas" porque (según Wallison), las burbujas de esos países no estaban respaldadas por una enorme cantidad de préstamos de baja calidad ordenados por el gobierno -generalmente con pagos iniciales bajos o nulos- como fue el caso en los EE.UU. [34]

Otros análisis ponen en tela de juicio la validez de comparar la crisis de los préstamos hipotecarios con la de los préstamos comerciales. Tras investigar la morosidad de los préstamos comerciales durante la crisis financiera, Xudong An y Anthony B. Sanders informaron (en diciembre de 2010): "Encontramos pruebas limitadas de que se produjo un deterioro sustancial en la concesión de préstamos CMBS [títulos respaldados por hipotecas comerciales] antes de la crisis". [35] Otros analistas apoyan la afirmación de que la crisis del sector inmobiliario comercial y los préstamos relacionados se produjo después de la crisis del sector inmobiliario residencial. La periodista de negocios Kimberly Amadeo informa: "Los primeros signos de declive del sector inmobiliario residencial se produjeron en 2006. Tres años más tarde, el sector inmobiliario comercial empezó a sentir los efectos". [36] Denice A. Gierach, abogada inmobiliaria y contadora pública, escribió:

La mayoría de los préstamos inmobiliarios comerciales eran buenos préstamos destruidos por una economía realmente mala. En otras palabras, los prestatarios no causaron que los préstamos salieran mal, sino la economía. [37]

En su libro sobre la crisis financiera de 2007-2008 , los periodistas de negocios Bethany McLean y Joe Nocera sostienen que las acusaciones contra Fannie y Freddie son "completamente erróneas; Fannie y Freddie se apresuraron a entrar en el mercado de las hipotecas de alto riesgo porque temían quedarse atrás respecto de sus competidores no gubernamentales". [38]

La mayoría de las primeras estimaciones indicaban que el auge de las hipotecas de alto riesgo y la posterior crisis se concentraron en gran medida en el mercado privado, no en el mercado público de Fannie Mae y Freddie Mac. [23] Según una estimación realizada por la Reserva Federal en 2008, más del 84 por ciento de las hipotecas de alto riesgo procedían de instituciones de crédito privadas en 2006. [32] La proporción de préstamos de alto riesgo asegurados por Fannie Mae y Freddie Mac también disminuyó a medida que la burbuja se hacía más grande (de un máximo de 48 por ciento asegurados a un 24 por ciento de todos los préstamos de alto riesgo asegurados en 2006). [32]

Para realizar su estimación, la Reserva Federal no analizó directamente las características de los préstamos (como el monto de los pagos iniciales), sino que supuso que los préstamos con tasas de interés un 3% o más altas que las tasas normales eran de alto riesgo y los préstamos con tasas de interés más bajas eran de alto riesgo. Los críticos cuestionan el uso que hace la Reserva Federal de las tasas de interés para distinguir los préstamos de alto riesgo de los de alto riesgo. Dicen que las estimaciones de préstamos de alto riesgo basadas en el uso del indicador de tasas de interés altas están distorsionadas porque los programas gubernamentales generalmente promueven préstamos con tasas de interés bajas, incluso cuando los préstamos se otorgan a prestatarios que claramente son de alto riesgo. [39]

Según Min, si bien Fannie y Freddie compraron títulos respaldados por hipotecas de alto riesgo,

No compraron suficientes para que se les pueda culpar de la crisis hipotecaria. Analistas muy respetados que han examinado estos datos con mucho más detalle que Wallison, Pinto o yo, incluida la Oficina de Responsabilidad Gubernamental no partidista, [40] el Centro Conjunto de Estudios de la Vivienda de Harvard, [41] la mayoría de la Comisión de Investigación de la Crisis Financiera, [42] la Agencia Federal de Financiación de la Vivienda, [43] y prácticamente todos los académicos, incluida la Universidad de Carolina del Norte, [44] Glaeser et al. en Harvard, [45] y la Reserva Federal de St. Louis, [46] han rechazado el argumento de Wallison/Pinto de que las políticas federales de vivienda asequible fueron responsables de la proliferación de hipotecas de alto riesgo reales durante la última década. [33]

La afirmación de Min de que Fannie y Freddie no compraron una cantidad significativa de títulos respaldados por hipotecas de alto riesgo debe evaluarse a la luz de los cargos de fraude de valores presentados posteriormente por la SEC contra los ejecutivos de Fannie Mae y Freddie Mac en diciembre de 2011. Significativamente, la SEC alegó (y todavía sostiene) que Fannie Mae y Freddie Mac informaron como préstamos subprime y substandard menos del 10 por ciento de sus préstamos subprime y substandard reales. [47] En otras palabras, los préstamos substandard mantenidos en las carteras de GSE pueden haber sido 10 veces mayores que los informados originalmente. Según Peter Wallison del American Enterprise Institute , eso haría que la estimación de la SEC de los préstamos substandard de GSE sea de aproximadamente 2 billones de dólares, significativamente más alta que la estimación de Edward Pinto. [48] [49]

La Reserva Federal también estimó que solo el seis por ciento de los préstamos de mayor precio fueron otorgados por prestamistas cubiertos por la Ley de Reinversión Comunitaria a prestatarios de menores ingresos o vecindarios de CRA. [23] [50] [51] (Como lo hizo con respecto a los préstamos GSE, la Reserva Federal asumió que todos los préstamos CRA eran preferenciales a menos que tuvieran tasas de interés 3% o más por encima de la tasa normal, una suposición disputada por otros). [39] En un discurso de 2008, el gobernador de la Reserva Federal, Randall Kroszner , argumentó que la CRA no podía ser responsable de la crisis de las hipotecas de alto riesgo , afirmando que

"En primer lugar, sólo una pequeña parte de las hipotecas de alto riesgo se originan con la CRA. En segundo lugar, los préstamos relacionados con la CRA parecen tener un rendimiento comparable al de otros tipos de préstamos de alto riesgo. En conjunto... creemos que la evidencia disponible contradice la afirmación de que la CRA contribuyó de alguna manera sustancial a la actual crisis hipotecaria".

Otros, como Sheila Bair, presidenta de la Corporación Federal de Seguro de Depósitos [52], y Ellen Seidman, de la New America Foundation [53], también sostienen que la CRA no fue responsable de la crisis. Además, la CRA sólo afectó a uno de los 25 principales prestamistas de alto riesgo [32] . Según varios economistas, los préstamos de la Ley de Reinversión Comunitaria tuvieron un mejor rendimiento que otras hipotecas "de alto riesgo", y las hipotecas GSE tuvieron un mejor rendimiento que las titulizaciones de marca privada [21] [54] .

No obstante, los economistas de la Oficina Nacional de Investigación Económica concluyeron que los bancos que se sometían a exámenes regulatorios relacionados con la CRA asumían un riesgo adicional en sus préstamos hipotecarios. Los autores de un estudio titulado "¿La Ley de Reinversión en la Comunidad condujo a préstamos riesgosos?" compararon "el comportamiento crediticio de los bancos que se sometieron a exámenes de la CRA dentro de un área censal determinada en un mes determinado (el grupo de tratamiento) con el comportamiento de los bancos que operaban en el mismo área censal-mes que no se enfrentaron a estos exámenes (el grupo de control). Esta comparación indica claramente que la adhesión a la CRA condujo a préstamos más riesgosos por parte de los bancos". Concluyeron: "La evidencia muestra que en torno a los exámenes de la CRA, cuando los incentivos para cumplir con los estándares de la CRA son particularmente altos, los bancos no solo aumentan las tasas de préstamo sino que también parecen otorgar préstamos que son marcadamente más riesgosos". La morosidad de los préstamos fue en promedio un 15% mayor en el grupo de tratamiento que en el grupo de control un año después de la concesión de la hipoteca. [55]

Según algunos, como John B. Taylor y Thomas M. Hoenig , "la excesiva toma de riesgos y el auge inmobiliario" fueron provocados por el hecho de que la Reserva Federal mantuvo "las tasas de interés demasiado bajas durante demasiado tiempo". [56] [57]

Tras el desplome de las puntocom y la posterior recesión de 2001-2002, la Reserva Federal redujo drásticamente los tipos de interés hasta niveles históricamente bajos, de alrededor del 6,5% a sólo el 1%. Esto estimuló el crédito fácil para que los bancos otorgaran préstamos. En 2006, los tipos habían subido al 5,25%, lo que redujo la demanda y aumentó los pagos mensuales de las hipotecas de tipo variable. Las ejecuciones hipotecarias resultantes aumentaron la oferta, lo que hizo caer aún más los precios de la vivienda. El ex presidente de la Junta de la Reserva Federal, Alan Greenspan, admitió que la burbuja inmobiliaria fue "engendrada fundamentalmente por la caída de los tipos de interés reales a largo plazo". [58]

Las hipotecas se habían agrupado y vendido en Wall Street a inversores y otros países que buscaban una rentabilidad superior al 1% ofrecido por la Reserva Federal. El porcentaje de hipotecas de riesgo se incrementó mientras las empresas de calificación afirmaban que todas tenían la mejor calificación. En lugar de que las regiones limitadas sufrieran la caída de la vivienda, se sintió en todo el mundo. Los congresistas que habían presionado para crear préstamos de alto riesgo [59] [60] ahora citaban a Wall Street y a sus empresas de calificación por engañar a estos inversores. [61] [62]

En Estados Unidos, las tasas hipotecarias se fijan normalmente en relación con los rendimientos de los bonos del Tesoro a 10 años , que, a su vez, se ven afectados por las tasas de los fondos federales . La Reserva Federal reconoce la conexión entre las tasas de interés más bajas, los valores más altos de las viviendas y la mayor liquidez que estos últimos aportan a la economía en general. [63] Un informe de la Reserva Federal dice:

Al igual que otros precios de activos, los precios de las viviendas están influenciados por las tasas de interés y, en algunos países, el mercado inmobiliario es un canal clave de transmisión de la política monetaria. [64]

Por esta razón, algunos han criticado al entonces presidente de la Reserva Federal, Alan Greenspan, por "diseñar" la burbuja inmobiliaria, [65] [66] [67] [68] [69] [70] diciendo, por ejemplo, "Fue la disminución de las tasas diseñada por la Reserva Federal lo que infló la burbuja inmobiliaria". [71] Entre 2000 y 2003, la tasa de interés de las hipotecas de tasa fija a 30 años cayó 2,5 puntos porcentuales (del 8% a un mínimo histórico de alrededor del 5,5%). La tasa de interés de las hipotecas de tasa ajustable a un año (1/1 ARMs) cayó 3 puntos porcentuales (de alrededor del 7% a alrededor del 4%). Richard Fisher, presidente de la Reserva Federal de Dallas, dijo en 2006 que las políticas de bajas tasas de interés de la Reserva Federal incitaron involuntariamente la especulación en el mercado inmobiliario, y que la subsiguiente "corrección sustancial [está] infligiendo costos reales a millones de propietarios de viviendas". [72] [73]

Una caída en las tasas de interés hipotecarias reduce el costo de los préstamos y lógicamente debería resultar en un aumento de los precios en un mercado donde la mayoría de las personas piden dinero prestado para comprar una casa (por ejemplo, en los Estados Unidos), de modo que los pagos promedio se mantengan constantes. Si se supone que el mercado inmobiliario es eficiente , el cambio esperado en los precios de la vivienda (en relación con las tasas de interés) se puede calcular matemáticamente. El cálculo en el recuadro lateral muestra que un cambio de 1 punto porcentual en las tasas de interés afectaría teóricamente los precios de las viviendas en aproximadamente un 10% (dadas las tasas de 2005 en hipotecas de tasa fija). Esto representa un multiplicador de 10 a 1 entre los cambios de puntos porcentuales en las tasas de interés y el cambio porcentual en los precios de las viviendas. Para las hipotecas de solo interés (a las tasas de 2005), esto produce un cambio de aproximadamente 16% en el capital por un cambio de 1% en las tasas de interés a las tasas actuales. Por lo tanto, la caída del 2% en las tasas de interés a largo plazo puede explicar un aumento de aproximadamente 10 × 2% = 20% en los precios de las viviendas si cada comprador usa una hipoteca de tasa fija (FRM), o aproximadamente 16 × 3% ≈ 50% si cada comprador usa una hipoteca de tasa ajustable (ARM) cuyas tasas de interés cayeron un 3%.

Robert Shiller muestra que el aumento de los precios de las viviendas en Estados Unidos ajustados por inflación ha sido de alrededor del 45% durante este período, [74] un aumento en las valoraciones que es aproximadamente consistente con la mayoría de los compradores que financian sus compras utilizando hipotecas de tasa ajustable. En áreas de Estados Unidos que se cree que tienen una burbuja inmobiliaria, los aumentos de precios han excedido con creces el 50% que podría explicarse por el costo de endeudamiento mediante hipotecas de tasa ajustable. Por ejemplo, en el área de San Diego , los pagos hipotecarios promedio crecieron un 50% entre 2001 y 2004. Cuando las tasas de interés suben, una pregunta razonable es cuánto caerán los precios de las viviendas y qué efecto tendrá esto en quienes tienen patrimonio neto negativo , así como en la economía estadounidense en general. La pregunta saliente es si las tasas de interés son un factor determinante en mercados específicos donde hay una alta sensibilidad a la asequibilidad de la vivienda. (Thomas Sowell señala que estos mercados donde hay una alta sensibilidad a la asequibilidad de la vivienda son creados por leyes que restringen el uso de la tierra y, por lo tanto, su oferta. En áreas como Houston, que no tiene leyes de zonificación, la tasa de la Reserva Federal no tuvo efecto.) [75]

Entre 2004 y 2006, la Reserva Federal elevó las tasas de interés 17 veces, pasando del 1% al 5,25%, antes de hacer una pausa. [76] La Reserva Federal detuvo el aumento de las tasas de interés debido a su preocupación de que una desaceleración acelerada del mercado inmobiliario pudiera socavar la economía en general, de la misma manera que el colapso de la burbuja puntocom en 2000 contribuyó a la recesión posterior. El economista de la Universidad de Nueva York Nouriel Roubini opinó que "la Reserva Federal debería haber endurecido las políticas antes para evitar que la burbuja inmobiliaria se agravara desde el principio". [77]

A finales de 2007 hubo un gran debate sobre si la Reserva Federal bajaría o no las tasas. La mayoría de los economistas esperaban que la Reserva Federal mantuviera la tasa de fondos federales en el 5,25 por ciento hasta 2008; [78] sin embargo, el 18 de septiembre bajó la tasa al 4,75 por ciento. [79]

La apreciación de los precios de las viviendas ha sido tan desigual que algunos economistas, incluido el ex presidente de la Reserva Federal Alan Greenspan , argumentaron [ ¿cuándo? ] que Estados Unidos no estaba experimentando una burbuja inmobiliaria nacional per se , sino una serie de burbujas locales. [80] Sin embargo, en 2007 Greenspan admitió que de hecho había una burbuja en el mercado inmobiliario estadounidense y que "todas las burbujas de espuma se suman para formar una burbuja agregada". [81]

A pesar de que las normas de concesión de préstamos se relajaron enormemente y las tasas de interés bajas, muchas regiones del país experimentaron muy poco crecimiento durante el "período de la burbuja". De las 20 áreas metropolitanas más grandes que sigue el índice de precios de la vivienda S&P/Case-Shiller , seis (Dallas, Cleveland, Detroit, Denver, Atlanta y Charlotte) experimentaron un crecimiento de precios inferior al 10% en términos ajustados a la inflación entre 2001 y 2006. [82] Durante el mismo período, siete áreas metropolitanas (Tampa, Miami, San Diego, Los Ángeles, Las Vegas, Phoenix y Washington DC) se apreciaron en más del 80%.

Resulta un tanto paradójico que, a medida que la burbuja inmobiliaria se desinfla [83], algunas áreas metropolitanas (como Denver y Atlanta) hayan experimentado tasas elevadas de ejecuciones hipotecarias , a pesar de que en un principio no vieron una gran apreciación de los precios de las viviendas y, por lo tanto, no parecieron contribuir a la burbuja nacional. Esto también fue cierto en el caso de algunas ciudades del Cinturón del Óxido , como Detroit [84] y Cleveland [85] , donde las economías locales débiles habían producido poca apreciación de los precios de las viviendas a principios de la década, pero aun así vieron valores en descenso y un aumento de las ejecuciones hipotecarias en 2007. En enero de 2009, California, Michigan, Ohio y Florida eran los estados con las tasas de ejecuciones hipotecarias más altas.

El amor de los estadounidenses por sus hogares es ampliamente conocido y reconocido; [86] sin embargo, muchos creen que el entusiasmo por la propiedad de una vivienda es actualmente alto incluso para los estándares estadounidenses, y llaman al mercado inmobiliario "espumoso", [87] "locura especulativa", [88] y una "manía". [89] Muchos observadores han comentado sobre este fenómeno [90] [91] [92] -como lo demuestra la portada del número del 13 de junio de 2005 de la revista Time [86] (considerada en sí misma como una señal del pico de la burbuja [93] )- pero como advierte un artículo de 2007 en Forbes , "para darse cuenta de que la manía de los estadounidenses por comprar viviendas está fuera de toda proporción con la realidad, no hay que mirar más allá del actual desastre de los préstamos de alto riesgo ... A medida que las tasas de interés -y los pagos de las hipotecas- han comenzado a subir, muchos de estos nuevos propietarios están teniendo dificultades para llegar a fin de mes ... Esos prestatarios están mucho peor que antes de comprar". [94] El auge de la vivienda también ha creado un auge en la profesión inmobiliaria ; por ejemplo, California tiene un récord de medio millón de licenciatarios inmobiliarios: uno por cada 52 adultos que viven en el estado, un aumento del 57% en los últimos cinco años. [95]

La tasa general de propietarios de viviendas en Estados Unidos aumentó del 64 por ciento en 1994 (aproximadamente el mismo nivel que desde 1980) a un pico en 2004 con un máximo histórico del 69,2 por ciento. [96] El lema de la campaña de Bush de 2004, "la sociedad de propietarios ", indica la fuerte preferencia e influencia social de los estadounidenses por poseer las casas en las que viven, en lugar de alquilarlas. Sin embargo, en muchas partes de Estados Unidos, el alquiler no cubre los costos de la hipoteca; el pago hipotecario medio nacional es de 1.687 dólares al mes, casi el doble del pago medio del alquiler de 868 dólares al mes, aunque esta relación puede variar significativamente de un mercado a otro. [97]

Los informes de actividades sospechosas relacionados con fraudes hipotecarios aumentaron un 1.411 por ciento entre 1997 y 2005. Se vieron implicados tanto prestatarios que buscaban viviendas que de otro modo no podrían permitirse como personas con información privilegiada del sector que buscaban obtener ganancias monetarias. [98]

Entre los estadounidenses, la propiedad de una vivienda es ampliamente aceptada como preferible al alquiler en muchos casos, especialmente cuando se espera que el plazo de propiedad sea de al menos cinco años. Esto se debe en parte a que la fracción de una hipoteca de tasa fija que se utiliza para pagar el capital genera capital para el propietario de la vivienda con el tiempo, mientras que la parte de los intereses de los pagos del préstamo califica para una exención fiscal, mientras que, a excepción de la deducción fiscal personal que suele estar disponible para los inquilinos pero no para los propietarios de viviendas, el dinero gastado en alquiler no cumple ninguna de las dos condiciones. Sin embargo, cuando se considera una inversión , es decir, un activo cuyo valor se espera que aumente con el tiempo, en contraposición a la utilidad del refugio que proporciona la propiedad de una vivienda, la vivienda no es una inversión libre de riesgos. Se cree que la noción popular de que, a diferencia de las acciones, las viviendas no pierden valor ha contribuido a la manía de comprar viviendas. Los precios de las acciones se informan en tiempo real, lo que significa que los inversores presencian la volatilidad. Sin embargo, las viviendas suelen valorarse anualmente o con menor frecuencia, lo que suaviza las percepciones de volatilidad. Esta afirmación de que los precios de las propiedades aumentan ha sido cierta para los Estados Unidos en su conjunto desde la Gran Depresión , [99] y parece estar alentada por la industria inmobiliaria. [100] [101]

Sin embargo, los precios de la vivienda pueden subir y bajar en los mercados locales, como lo demuestra el historial de precios relativamente reciente en lugares como Nueva York , Los Ángeles , Boston , Japón , Seúl , Sídney y Hong Kong ; se pueden ver grandes tendencias de fluctuaciones de precios al alza y a la baja en muchas ciudades de los EE. UU. (ver gráfico). Desde 2005, los precios de venta medianos interanuales (ajustados a la inflación) de viviendas unifamiliares en Massachusetts cayeron más del 10% en 2006. [ cita requerida ] El economista David Lereah , ex miembro de la Asociación Nacional de Agentes Inmobiliarios (NAR), dijo en agosto de 2006 que "espera que los precios de las viviendas bajen un 5% a nivel nacional, más en algunos mercados, menos en otros". [102] Al comentar en agosto de 2005 sobre el bajo riesgo percibido de la vivienda como vehículo de inversión, Alan Greenspan dijo que "la historia no ha tratado con amabilidad las consecuencias de períodos prolongados de primas de riesgo bajas". [103]

Para agravar la expectativa popular de que los precios de las viviendas no caerán, también se cree ampliamente que los valores de las viviendas rendirán rendimientos promedio o mejores que el promedio como inversión. El motivo de inversión para comprar viviendas no debe confundirse con la necesidad de alojamiento que proporciona la vivienda; una comparación económica de los costos relativos de poseer versus alquilar la utilidad equivalente de alojamiento se puede hacer por separado (ver el texto en recuadro). Durante los períodos de tenencia de décadas, los precios de las viviendas ajustados por inflación han aumentado menos del 1% por año. [74] [104]

Robert Shiller muestra [74] que durante largos períodos, los precios de las viviendas estadounidenses ajustados por inflación aumentaron un 0,4% anual entre 1890 y 2004, y un 0,7% anual entre 1940 y 2004. Piet Eichholtz también mostró [105] en lo que se ha dado en llamar el índice de viviendas de Herengracht , resultados comparables para los precios de las viviendas en una sola calle de Ámsterdam (el lugar de la legendaria manía de los tulipanes , y donde la oferta de viviendas es notablemente limitada) durante un período de 350 años. Estos magros rendimientos se ven eclipsados por las inversiones en los mercados de acciones y bonos ; aunque estas inversiones no están fuertemente apalancadas por préstamos a tipos de interés justos. Si las tendencias históricas se mantienen, es razonable esperar que los precios de las viviendas sólo superen ligeramente a la inflación a largo plazo. Además, una forma de evaluar la calidad de cualquier inversión es calcular su ratio precio-beneficio (P/E) , que en el caso de las viviendas se puede definir como el precio de la vivienda dividido por el ingreso anual potencial por alquiler, menos los gastos, incluidos los impuestos sobre la propiedad , el mantenimiento, el seguro y las cuotas de condominio. Para muchos lugares, este cálculo arroja un ratio P/E de alrededor de 30-40, que los economistas consideran alto tanto para el mercado de la vivienda como para el de valores; [74] los ratios precio-alquiler históricos son de 11-12. [2] A modo de comparación, justo antes del colapso de las puntocom, el ratio P/E del S&P 500 era de 45, mientras que en 2005-2007 rondaba el 17. [106] En un artículo de 2007 que comparaba el coste y los riesgos de alquilar con los de comprar utilizando una calculadora de compra frente a alquiler, The New York Times concluyó:

Los agentes inmobiliarios sostienen que ser propietario de una vivienda es una manera de alcanzar el sueño americano, ahorrar impuestos y obtener un sólido rendimiento de la inversión, todo al mismo tiempo... [E]l momento está claro que las personas que optaron por alquilar en lugar de comprar en los últimos dos años tomaron la decisión correcta. En gran parte del país... los compradores de viviendas recientes han enfrentado costos mensuales más altos que los inquilinos y han perdido dinero de su inversión mientras tanto. Es casi como si hubieran tirado el dinero a la basura, un insulto que antes estaba reservado para los inquilinos. [107]

Un artículo de Forbes de 2007 titulado “No compre esa casa” invoca argumentos similares y concluye que, por ahora, “resista la presión [de comprar]. Puede que no haya un lugar como el hogar, pero no hay razón para no poder alquilarlo”. [94]

A finales de 2005 y principios de 2006, hubo una gran cantidad de programas de televisión que promovían la inversión inmobiliaria y la reventa de propiedades . [108] [109] Además de los numerosos programas de televisión, se podía ver en las librerías de ciudades de todo Estados Unidos grandes exposiciones de libros que promocionaban la inversión inmobiliaria, como el libro del economista jefe de la NAR, David Lereah, Are You Missing the Real Estate Boom? ( ¿Está perdiendo el auge inmobiliario?) , subtitulado Why Home Values and Other Real Estate Investments Will Climb Through The End of The Decade - And How to Profit From Them (Por qué los valores de las viviendas y otras inversiones inmobiliarias aumentarán hasta el final de la década y cómo sacar provecho de ellos) , publicado en febrero de 2005. [110] Un año después, Lereah retituló su libro Why the Real Estate Boom Will Not Bust - And How You Can Profit from It (Por qué el auge inmobiliario no va a estallar y cómo puede sacar provecho de él) . [111]

Sin embargo, tras los comentarios del presidente de la Reserva Federal, Ben Bernanke, sobre la "caída del mercado inmobiliario" en agosto de 2006, [112] Lereah dijo en una entrevista con la NBC que "hemos tenido un mercado en auge: hay que corregirlo porque los auges no pueden sostenerse por sí solos para siempre [ sic ]". [113] Al comentar sobre el fenómeno de los cambios en las cuentas de la NAR sobre el mercado inmobiliario nacional (ver los comentarios de David Lereah [114] [113] [115] ), Motley Fool informó: "No hay nada más divertido o más satisfactorio... que ver a la Asociación Nacional de Agentes Inmobiliarios (NAR) cambiar su tono estos días... la NAR está llena de eso y manipulará los números de cualquier manera que pueda para mantener la agradable ficción de que todo está bien". [101]

Al dejar la NAR en mayo de 2007, Lereah le explicó a Robert Siegel de la Radio Pública Nacional que usar la palabra "boom" en el título fue en realidad una idea de su editor y "una mala elección de títulos". [116]

El gráfico anterior muestra el valor nocional total de los derivados en relación con las medidas de riqueza de los Estados Unidos. Es importante señalar para el observador casual que, en muchos casos, los valores nocionales de los derivados tienen poco significado. A menudo, las partes no pueden ponerse de acuerdo fácilmente sobre los términos para cerrar un contrato de derivados. La solución común ha sido crear un contrato igual y opuesto, a menudo con una parte diferente, para compensar los pagos ( mercado de derivados#Compensación ), eliminando así todo el riesgo del contrato excepto el de la contraparte, pero duplicando el valor nominal de los contratos pendientes.

A medida que los precios medios de las viviendas comenzaron a aumentar drásticamente en 2000-2001 tras la caída de las tasas de interés, las compras especulativas de viviendas también aumentaron. [117] El artículo de la revista Fortune sobre la especulación inmobiliaria en 2005 decía: "Estados Unidos estaba inundado de un frenesí crudo y delirante que parecía tan loco como las acciones puntocom". [118] En una entrevista de 2006 en la revista BusinessWeek , el economista de Yale Robert Shiller dijo sobre el impacto de los especuladores en las valoraciones a largo plazo: "Me preocupa una gran caída porque los precios hoy están siendo respaldados por una fiebre especulativa ", [119] y el ex economista jefe de la NAR David Lereah dijo en 2005 que "[h]ay un elemento especulativo en la compra de viviendas ahora". [114] [nota a pie de página rota] La especulación en algunos mercados locales ha sido mayor que en otros, y se espera que cualquier corrección en las valoraciones esté fuertemente relacionada con el monto porcentual de las compras especulativas. [115] [120] [121] En la misma entrevista de BusinessWeek , Angelo Mozilo, director ejecutivo del prestamista hipotecario Countrywide Financial , dijo en marzo de 2006:

En áreas donde ha habido una fuerte especulación, podría haber un descenso del 30% [en los precios de las viviendas]... Dentro de un año o un año y medio, habrán visto un lento deterioro de los valores de las viviendas y un deterioro sustancial en aquellas áreas donde ha habido un exceso especulativo. [119]

El economista jefe de la Asociación Nacional de Constructores de Viviendas , David Seiders, dijo que California, Las Vegas, Florida y el área de Washington, DC, "tienen el mayor potencial para una desaceleración de los precios" porque el aumento de los precios en esos mercados fue alimentado por especuladores que compraron casas con la intención de "revenderlas" o venderlas para obtener una ganancia rápida. [122] El presidente de la Reserva Federal de Dallas, Richard Fisher, dijo en 2006 que la Reserva Federal mantuvo su tasa objetivo en el 1 por ciento "más tiempo del que debería haber sido" y sin querer provocó especulación en el mercado inmobiliario. [72] [73]

Varios asesores de inversión inmobiliaria defendieron abiertamente el uso de la inversión inmobiliaria sin pago inicial, lo que llevó a la desaparición de muchos especuladores que siguieron esta estrategia, como Casey Serin . [123] [124]

Según un estudio de 2020, el principal factor detrás de los cambios en los precios de la vivienda fueron los cambios en las creencias, más que un cambio en las condiciones crediticias subyacentes. [125]

Los precios de las viviendas, expresados como múltiplo del alquiler anual, han sido de 15 desde la Segunda Guerra Mundial. En la burbuja, los precios alcanzaron un múltiplo de 26. En 2008, los precios habían caído a un múltiplo de 22. [126]

En algunas zonas las casas se vendían a múltiplos de sus costos de reposición, especialmente cuando los precios se ajustaban correctamente por depreciación. [127] [128] Los índices de costo por pie cuadrado aún muestran una amplia variabilidad de una ciudad a otra, por lo tanto, puede ser que se puedan construir casas nuevas a precios más baratos en algunas zonas que los precios solicitados por las casas existentes. [129] [130] [131] [132]

Entre los posibles factores que influyen en esta variación de una ciudad a otra se encuentran las limitaciones de la oferta de vivienda, tanto normativas como geográficas. Las limitaciones normativas, como los límites al crecimiento urbano, sirven para reducir la cantidad de terreno urbanizable y, por lo tanto, aumentan los precios de la construcción de nuevas viviendas. Tampoco se pueden ignorar las limitaciones geográficas (masas de agua, humedales y pendientes). Es discutible qué tipo de restricción contribuye más a las fluctuaciones de precios. Algunos sostienen que estas últimas, al aumentar inherentemente el valor del terreno en una zona definida (porque la cantidad de terreno utilizable es menor), incentivan a los propietarios y a los promotores a apoyar las regulaciones para proteger aún más el valor de sus propiedades. [133]

En este caso, las limitaciones geográficas dan lugar a medidas regulatorias. Por el contrario, otros argumentarán que las limitaciones geográficas son sólo un factor secundario, señalando los efectos más perceptibles que tienen los límites del crecimiento urbano sobre los precios de la vivienda en lugares como Portland, Oregon. [134] A pesar de la presencia de limitaciones geográficas en el área circundante de Portland, su límite de crecimiento urbano actual no abarca esas áreas. Por lo tanto, se podría argumentar que tales limitaciones geográficas no son un problema.

El economista de Yale Robert Shiller sostiene que la caída del mercado de valores en 2000 desplazó la "exuberancia irracional" del mercado de valores en caída al mercado inmobiliario residencial: "Una vez que las acciones cayeron, los bienes raíces se convirtieron en la salida principal para el frenesí especulativo que el mercado de valores había desatado". [135]

La caída de los sectores de las puntocom y de la tecnología en 2000 provocó una caída (aproximada) del 70% en el índice compuesto Nasdaq . Shiller y otros economistas han sostenido que esto provocó que muchas personas retiraran su dinero del mercado de valores y compraran bienes raíces , creyendo que era una inversión más confiable. [71] [104] [136]

El endeudamiento excesivo de los consumidores por vivienda fue a su vez causado por los subsectores de la industria financiera de los títulos respaldados por hipotecas , los swaps de incumplimiento crediticio y las obligaciones de deuda colateralizadas , que ofrecían tasas de interés irracionalmente bajas y niveles irracionalmente altos de aprobación a los consumidores de hipotecas de alto riesgo porque calculaban el riesgo agregado utilizando fórmulas de cópula gaussiana que asumían estrictamente la independencia de las hipotecas de componentes individuales, cuando en realidad la solvencia crediticia de casi todas las nuevas hipotecas de alto riesgo estaba altamente correlacionada con la de cualquier otra debido a vínculos a través de los niveles de gasto de los consumidores que cayeron bruscamente cuando los valores de las propiedades comenzaron a caer durante la ola inicial de impagos de hipotecas. [137] [138] Los consumidores de deuda actuaban en su propio interés racional, porque no podían auditar la metodología opaca y defectuosa de fijación de precios de riesgo de la industria financiera. [139]

Las bajas tasas de interés, los altos precios de las viviendas y la reventa de viviendas para obtener ganancias crearon efectivamente un entorno casi libre de riesgos para los prestamistas porque los préstamos riesgosos o en mora se podían pagar revendiendo viviendas.

Los prestamistas privados impulsaron las hipotecas de alto riesgo para sacar provecho de esto, ayudados por un mayor poder de mercado para los originadores de hipotecas y un menor poder de mercado para los titulizadores de hipotecas. [21] Las hipotecas de alto riesgo ascendieron a 35 mil millones de dólares (5% del total de las originaciones) en 1994, [140] 9% en 1996, [141] 160 mil millones de dólares (13%) en 1999, [140] y 600 mil millones de dólares (20%) en 2006. [141] [142] [143]

El uso reciente de hipotecas de alto riesgo , hipotecas de tasa ajustable , hipotecas de interés solamente , swaps de incumplimiento crediticio , obligaciones de deuda colateralizada , mercados crediticios congelados y préstamos de ingresos declarados (un subconjunto de préstamos " Alt-A ", donde el prestatario no tenía que proporcionar documentación para justificar los ingresos declarados en la solicitud; estos préstamos también se llamaban préstamos "no doc" (sin documentación) y, un tanto peyorativamente, como "préstamos mentirosos") para financiar las compras de viviendas descritas anteriormente han generado inquietudes sobre la calidad de estos préstamos en caso de que las tasas de interés aumenten nuevamente o el prestatario no pueda pagar la hipoteca. [74] [144] [145] [146]

En muchas zonas, en particular en aquellas con mayor revalorización, los préstamos no convencionales pasaron de ser algo casi inaudito a algo común. Por ejemplo, el 80% de todas las hipotecas iniciadas en la región de San Diego en 2004 eran de tasa ajustable y el 47% eran de interés solamente.

En 1995, Fannie Mae y Freddie Mac comenzaron a recibir créditos para vivienda asequible por la compra de títulos Alt-A [147]. La opinión académica está dividida sobre cuánto contribuyó esto a las compras de MBS no preferenciales por parte de las GSE y al crecimiento de la originación de hipotecas no preferenciales. [21]

Algunos prestatarios eludieron los requisitos de pago inicial mediante programas de asistencia para el pago inicial financiados por el vendedor (DPA), en los que el vendedor da dinero a organizaciones benéficas que luego se lo entregan a ellos. Entre 2000 y 2006, más de 650.000 compradores recibieron sus pagos iniciales a través de organizaciones sin fines de lucro. [148] Según un estudio de la Oficina de Responsabilidad Gubernamental , existen tasas más altas de impago y ejecución hipotecaria para estas hipotecas. El estudio también mostró que los vendedores inflaron los precios de las viviendas para recuperar sus contribuciones a las organizaciones sin fines de lucro. [149]

El 4 de mayo de 2006, el IRS dictaminó que dichos planes ya no son elegibles para el estatus de organización sin fines de lucro debido a la naturaleza circular del flujo de efectivo, en el que el vendedor paga a la organización benéfica una "cuota" después del cierre. [150] El 31 de octubre de 2007, el Departamento de Vivienda y Desarrollo Urbano adoptó nuevas regulaciones que prohíben los llamados programas de pago inicial "financiados por el vendedor". La mayoría debe dejar de proporcionar subvenciones para préstamos de la FHA inmediatamente; uno puede operar hasta el 31 de marzo de 2008. [148]

Los estándares hipotecarios se volvieron laxos debido a un riesgo moral , donde cada eslabón en la cadena hipotecaria obtenía ganancias mientras creía que estaba transmitiendo el riesgo. [21] [151] Las tasas de rechazo de hipotecas para préstamos convencionales para compra de vivienda, reportadas bajo la Ley de Divulgación de Hipotecas para Vivienda, han caído notablemente, del 29 por ciento en 1998, al 14 por ciento en 2002 y 2003. [152] Los guardianes tradicionales como los securitizadores hipotecarios y las agencias de calificación crediticia perdieron su capacidad de mantener altos estándares debido a las presiones competitivas. [21]

Los riesgos hipotecarios fueron subestimados por cada institución en la cadena, desde el originador hasta el inversionista, al subestimar la posibilidad de una caída de los precios de la vivienda dadas las tendencias históricas de aumento de los precios. [153] [154] Estos autores sostienen que la confianza mal depositada en la innovación y el optimismo excesivo llevaron a errores de cálculo por parte de las instituciones públicas y privadas.

En marzo de 2007, la industria hipotecaria de alto riesgo de Estados Unidos se desplomó debido a tasas de ejecuciones hipotecarias más altas de lo esperado , y más de 25 prestamistas de alto riesgo se declararon en quiebra, anunciaron pérdidas significativas o se pusieron a la venta. [155] La revista Harper's Magazine advirtió sobre el peligro de un aumento de las tasas de interés para los compradores de viviendas recientes que tenían esas hipotecas, así como para la economía estadounidense en su conjunto: "El problema [es] que los precios están cayendo incluso cuando la hipoteca total de los compradores permanece igual o incluso aumenta... El aumento de los pagos del servicio de la deuda desviará aún más los ingresos del nuevo gasto de consumo. En conjunto, estos factores reducirán aún más la economía "real", reducirán los salarios reales que ya están en descenso y empujarán a nuestra economía agobiada por la deuda a un estancamiento al estilo de Japón o a algo peor". [156]

Los factores que podrían contribuir al aumento de las tasas son la deuda nacional de Estados Unidos , la presión inflacionaria causada por factores como el aumento de los costos de los combustibles y la vivienda, y los cambios en las inversiones extranjeras en la economía estadounidense. La Reserva Federal aumentó las tasas 17 veces, incrementándolas del 1% al 5,25%, entre 2004 y 2006. [76] La revista BusinessWeek calificó la tasa de interés ajustable (que podría permitir un pago mensual mínimo menor que un pago de sólo intereses) [157] como "el producto de préstamo hipotecario más riesgoso y complicado jamás creado" y advirtió que más de un millón de prestatarios solicitaron 466 mil millones de dólares en tasas de interés ajustables opcionales entre 2004 y el segundo trimestre de 2006, citando preocupaciones de que estos productos financieros podrían perjudicar más a los prestatarios individuales y "empeorar la crisis [inmobiliaria]". [158]

Para abordar los problemas derivados de los "préstamos mentirosos", el Servicio de Impuestos Internos actualizó una herramienta de verificación de ingresos utilizada por los prestamistas para hacer que la confirmación de los ingresos declarados por el prestatario sea más rápida y fácil. [145] En abril de 2007, comenzaron a aparecer problemas financieros similares a las hipotecas de alto riesgo con los préstamos Alt-A hechos a propietarios de viviendas que se pensaba que eran menos riesgosos; la tasa de morosidad de las hipotecas Alt-A aumentó en 2007. [159] El gerente del fondo de bonos más grande del mundo PIMCO , advirtió en junio de 2007 que la crisis de las hipotecas de alto riesgo no era un evento aislado y que eventualmente pasaría factura a la economía y cuyo impacto final sería en los precios deteriorados de las viviendas. [160]

{{cite journal}}: Requiere citar revista |journal=( ayuda )La espuma en los mercados inmobiliarios puede estar extendiéndose a los mercados hipotecarios.

Al igual que otros precios de activos, los precios de las viviendas se ven influidos por las tasas de interés y, en algunos países, el mercado inmobiliario es un canal clave de transmisión de la política monetaria.

La Reserva Federal, en efecto, se ha convertido en un soplador de burbujas en serie.

En retrospectiva, la tasa real de los fondos federales resultó ser más baja de lo que se consideró apropiado en ese momento y se mantuvo más baja durante más tiempo del que debería haber sido... En este caso, los datos deficientes llevaron a una acción política que amplificó la actividad especulativa en el mercado inmobiliario y otros mercados... Hoy... el mercado inmobiliario está experimentando una corrección sustancial e infligiendo costos reales a millones de propietarios de viviendas en todo el país. Está complicando la tarea [de la Reserva] de lograr... un crecimiento no inflacionario sostenible.

La Reserva Federal se enfrenta ahora a una pesadilla: la recesión llegará y la flexibilización no la evitará.

Como mínimo, hay un poco de espuma [en el mercado inmobiliario estadounidense]... Es difícil no ver que hay muchas burbujas locales.

[E]l auge inmobiliario estadounidense es ahora la madre de todas las burbujas, en volumen, si no en grados de locura especulativa.

{{cite episode}}: |transcript-url=falta titulo ( ayuda )[Warren Buffett:] Sin duda, en el extremo superior del mercado inmobiliario en algunas áreas, se han visto movimientos extraordinarios... La gente se vuelve loca en economía periódicamente, de todo tipo de maneras... cuando los precios aumentan más rápido que los costos subyacentes, a veces puede haber consecuencias bastante graves.

Soros dijo que creía que la burbuja inmobiliaria estadounidense, un factor importante detrás del fuerte consumo estadounidense, había alcanzado su punto máximo y estaba en proceso de desinflarse.

Últimamente, me han preguntado si estamos en una burbuja inmobiliaria. Mi respuesta es: "¡Claro!". En mi opinión, esta es la mayor burbuja inmobiliaria que he vivido. A continuación, me preguntan: "¿Estallará la burbuja?". Nuevamente, mi respuesta es: "¡Claro!".

Para satisfacer la demanda de licencias inmobiliarias, el DRE llevó a cabo numerosos "megaexámenes" en los que miles de solicitantes tomaron el examen de licencia inmobiliaria... "El nivel de interés en la licencia inmobiliaria no tiene precedentes".

Se están dando muchos giros y vueltas furiosamente

(

a menudo por parte de personas cercanas a los intereses inmobiliarios) para minimizar la importancia de esta crisis inmobiliaria, pero vale la pena señalar una serie de argumentos erróneos y percepciones erróneas que se están difundiendo. Escuchará muchos de estos argumentos una y otra vez en las páginas financieras de los medios, en los informes de investigación del lado vendedor y en innumerables

programas

de televisión. Por lo tanto, prepárese para comprender esta desinformación, mitos y giros.

La burbuja de los precios de la vivienda se parece a la manía bursátil del otoño de 1999, justo antes de que la burbuja bursátil estallara a principios de 2000, con toda la propaganda, la inversión colectiva y la confianza absoluta en la inevitabilidad de una continua apreciación de los precios. La otra noche, en un cóctel, se me heló un poco la sangre cuando una reciente graduada de la Facultad de Medicina de Yale me dijo que iba a comprar un apartamento para vivir en Boston durante su pasantía de un año, de modo que pudiera revenderlo y obtener ganancias el año que viene.

La manía de los tulipanes

reina.Gráfico de la apreciación de los precios de la vivienda ajustados por inflación en varias ciudades de Estados Unidos, 1990-2005:

En la actualidad, hay un elemento especulativo en la compra de viviendas.

"Es evidente que se está produciendo un exceso especulativo", afirmó Joshua Shapiro, economista jefe para Estados Unidos de MFR Inc., un grupo de investigación económica de Nueva York. "Mucha gente considera que el sector inmobiliario es un bien que no puede perderse".

Estados Unidos estaba sumido en un frenesí desenfrenado que parecía tan loco como las acciones de las puntocom.

{{cite journal}}: Requiere citar revista |journal=( ayuda ){{cite web}}: |last1=tiene nombre genérico ( ayuda ){{cite journal}}: Requiere citar revista |journal=( ayuda ){{cite journal}}: Requiere citar revista |journal=( ayuda ) Ver: Anexo 6{{cite journal}}: Requiere citar revista |journal=( ayuda ){{cite journal}}: Requiere citar revista |journal=( ayuda )Una vez que las acciones cayeron, los bienes raíces se convirtieron en la principal salida para el frenesí especulativo que el mercado de valores había desatado. ¿Dónde más podrían los inmersos en una caída aplicar sus talentos comerciales recién adquiridos? La exhibición materialista de la gran casa también se ha convertido en un bálsamo para los egos heridos de los inversores bursátiles decepcionados. En estos días, lo único que se acerca al mercado inmobiliario como obsesión nacional es el póquer.

La burbuja generalizada de los precios de la vivienda es comparable a la burbuja de los precios de las acciones a finales de los años 1990. El colapso final de la burbuja inmobiliaria tendrá un impacto aún mayor que el colapso de la burbuja bursátil, ya que la riqueza inmobiliaria está distribuida de manera mucho más uniforme que la riqueza bursátil.