En Estados Unidos , la Gran Recesión fue una grave crisis financiera combinada con una profunda recesión . Aunque la recesión duró oficialmente desde diciembre de 2007 hasta junio de 2009, la economía tardó muchos años en recuperar los niveles de empleo y producción previos a la crisis . Esta lenta recuperación se debió en parte a que los hogares y las instituciones financieras pagaron las deudas acumuladas en los años anteriores a la crisis [1], junto con el gasto gubernamental restringido tras los esfuerzos iniciales de estímulo [2] . Siguió al estallido de la burbuja inmobiliaria , la corrección del mercado inmobiliario y la crisis de las hipotecas de alto riesgo .

Según el Departamento de Trabajo , entre febrero de 2008 y febrero de 2010 se perdieron aproximadamente 8,7 millones de puestos de trabajo (alrededor del 7%) y el PIB real se contrajo un 4,2% entre el cuarto trimestre de 2007 y el segundo trimestre de 2009, lo que convirtió a la Gran Recesión en la peor crisis económica desde la Gran Depresión . El PIB tocó fondo, o mínimo, en el segundo trimestre de 2009 (lo que marca el final técnico de la recesión, que se define como "un período de caída de la actividad económica que se extiende a toda la economía, dura más de unos pocos meses y normalmente se refleja en el PIB real, los ingresos reales, el empleo, la producción industrial y las ventas mayoristas y minoristas"). [3] El PIB real (ajustado a la inflación) no recuperó su nivel máximo anterior a la crisis (cuarto trimestre de 2007) hasta el tercer trimestre de 2011. [4] El desempleo aumentó del 4,7% en noviembre de 2007 a un máximo del 10% en octubre de 2009, antes de volver de manera constante al 4,7% en mayo de 2016. [5] El número total de empleos no regresó a los niveles de noviembre de 2007 hasta mayo de 2014. [6] Algunas áreas, como los empleos en salud pública, no se han recuperado a partir de 2023. [7]

Los hogares y las organizaciones sin fines de lucro agregaron aproximadamente $8 billones en deuda durante el período 2000-2008 (aproximadamente duplicándola y alimentando la burbuja inmobiliaria), luego redujeron su nivel de deuda desde el pico en el tercer trimestre de 2008 hasta el tercer trimestre de 2012, el único período en que esta deuda disminuyó desde al menos la década de 1950. [8] Sin embargo, la deuda en manos del público aumentó del 35% del PIB en 2007 al 77% del PIB en 2016, ya que el gobierno gastó más mientras que el sector privado (por ejemplo, hogares y empresas, particularmente el sector bancario) redujo las cargas de deuda acumuladas durante la década anterior a la recesión. [9] [10] El presidente Barack Obama declaró que las medidas de rescate iniciadas bajo la administración Bush y continuadas durante su administración como completadas y en su mayoría rentables a diciembre de 2014. [11]

Después de la Gran Depresión de la década de 1930, la economía estadounidense experimentó un crecimiento sólido, con recesiones periódicas menores, durante el resto del siglo XX. El gobierno federal aplicó la Ley de Intercambio de Valores (1934) [12] y la Ley Chandler (1938), [13] que regulaban estrictamente los mercados financieros. La Ley de Intercambio de Valores de 1934 regulaba las transacciones en el mercado secundario de valores y la Ley Chandler regulaba las transacciones en el sector bancario.

Hubo algunos bancos de inversión, pequeños para los estándares actuales, que se expandieron a fines de la década de 1970, como JP Morgan. La administración Reagan a principios de la década de 1980 inició un período de treinta años de desregulación financiera. [14] El sector financiero se expandió bruscamente, en parte porque los bancos de inversión estaban saliendo a bolsa, lo que les aportó enormes sumas de capital de los accionistas. De 1978 a 2008, el salario promedio de los trabajadores fuera de la banca de inversión en los EE. UU. aumentó de $ 40.000 a $ 50.000 [14] , un aumento salarial del 25 por ciento, mientras que el salario promedio en la banca de inversión aumentó de $ 40.000 a $ 100.000, un aumento salarial del 150 por ciento. La desregulación también precipitó el fraude financiero, a menudo vinculado a las inversiones inmobiliarias, a veces a gran escala, como la crisis de ahorro y préstamo . A fines de la década de 1980, muchos [ cuantificar ] trabajadores del sector financiero estaban siendo encarcelados por fraude, pero muchos estadounidenses estaban perdiendo los ahorros de toda su vida. Los grandes bancos de inversión comenzaron a fusionarse y a desarrollar conglomerados financieros; esto condujo a la formación de bancos de inversión gigantes como Goldman Sachs.

En los primeros meses de 2008, muchos observadores creían que había comenzado una recesión en Estados Unidos. [15] [16] [17] El colapso de Bear Stearns y la turbulencia resultante en el mercado financiero indicaron que la crisis no sería leve ni breve.

Alan Greenspan , ex presidente de la Reserva Federal , declaró en marzo de 2008 que la crisis financiera de 2007-2008 en los Estados Unidos "es probable que sea juzgada en retrospectiva como la más desgarradora desde el final de la Segunda Guerra Mundial ". [18] Un economista jefe de Standard & Poor's dijo en marzo de 2008 que había proyectado un escenario de peor caso en el que el país sufriría una recesión de doble caída , en la que la economía se recuperaría brevemente en el verano de 2008, antes de hundirse nuevamente. [ cita requerida ] Bajo este escenario, la producción total de la economía, medida por el producto interno bruto (PIB), caería en 2,2 puntos porcentuales, lo que la convertiría en una de las peores recesiones en el período posterior a la Segunda Guerra Mundial. [ cita requerida ]

En marzo de 2008, el ex director de la Oficina Nacional de Investigación Económica dijo que creía que el país se encontraba en recesión y que podría ser severa. [ cita requerida ] Varios economistas privados predijeron en general una recesión leve que terminaría en el verano de 2008, cuando se empezaron a gastar los cheques de estímulo económico destinados a 130 millones de hogares. Un economista jefe de Moody's predijo en marzo de 2008 que los responsables de las políticas actuarían de manera concertada y agresiva para estabilizar los mercados financieros y que la economía sufriría, pero no entraría en una recesión prolongada y severa. [ cita requerida ] Pasarán muchos meses antes de que la Oficina Nacional de Investigación Económica, el árbitro no oficial de cuándo comienzan y terminan las recesiones, tome su propia decisión. [ 19 ]

Según las cifras publicadas por la Oficina de Análisis Económico en mayo de 2008, el crecimiento del PIB de los dos trimestres anteriores fue positivo. Como una definición común de recesión es un crecimiento económico negativo durante al menos dos trimestres fiscales consecutivos, algunos analistas sugirieron que esto indica que la economía estadounidense no estaba en recesión en ese momento. [20] Sin embargo, esta estimación ha sido cuestionada por los analistas que sostienen que si se tiene en cuenta la inflación, el crecimiento del PIB fue negativo durante esos dos trimestres, lo que la convierte en una recesión técnica. [21] En un informe del 9 de mayo de 2008, el economista jefe para América del Norte del banco de inversión Merrill Lynch escribió que a pesar del crecimiento del PIB informado para el primer trimestre de 2008, "todavía es razonable creer que la recesión comenzó en algún momento entre septiembre y enero", sobre la base de que los cuatro indicadores de recesión de la Oficina Nacional de Investigación Económica alcanzaron su punto máximo durante ese período. [22]

El director de presupuesto de Nueva York concluyó que el estado de Nueva York estaba oficialmente en recesión en el verano de 2008. El gobernador David Paterson convocó una sesión económica de emergencia de la legislatura estatal para el 19 de agosto para impulsar un recorte presupuestario de $600 millones además de una congelación de contrataciones y una reducción del 7 por ciento en el gasto en las agencias estatales que ya había sido implementada por el gobernador. [23] Un informe del 1 de agosto, emitido por economistas del Banco Wachovia , dijo que Florida estaba oficialmente en recesión. [24]

El director de presupuesto de la Casa Blanca, Jim Nussle, sostuvo en ese momento que Estados Unidos había evitado una recesión, luego de que las cifras revisadas del PIB del Departamento de Comercio mostraran una contracción del 0,2 por ciento en el cuarto trimestre de 2007, por debajo de un aumento del 0,6 por ciento, y una revisión a la baja al 0,9 por ciento desde el 1 por ciento en el primer trimestre de 2008. El PIB para el segundo trimestre se estimó en una expansión del 1,9 por ciento, por debajo del 2 por ciento esperado. [25] Por otro lado, Martin Feldstein , quien dirigió la Oficina Nacional de Investigación Económica y sirvió en el panel de datación de recesión del grupo, dijo que creía que Estados Unidos estaba en una recesión muy larga y que no había nada que la Reserva Federal pudiera hacer para cambiarla. [26]

En una entrevista con la CNBC a finales de julio de 2008, Alan Greenspan dijo que creía que Estados Unidos aún no estaba en recesión, pero que podría entrar en ella debido a una desaceleración económica mundial. [27]

Un estudio publicado por Moody's concluyó que dos tercios de las 381 áreas metropolitanas más grandes de Estados Unidos estaban en recesión. El estudio también indicó que 28 estados estaban en recesión y 16 en riesgo. Los hallazgos se basaron en cifras de desempleo y datos de producción industrial. [28]

En marzo de 2008, el financiero Warren Buffett afirmó en una entrevista con la CNBC que, según una "definición de sentido común", la economía estadounidense ya estaba en recesión. Buffett también afirmó que la definición de recesión es errónea y que debería ser tres trimestres consecutivos de crecimiento del PIB inferior al crecimiento de la población. Sin embargo, Estados Unidos sólo experimentó dos trimestres consecutivos de crecimiento del PIB inferior al crecimiento de la población. [29] [30]

En septiembre de 2010, el presidente de la Reserva Federal, Ben Bernanke, testificó sobre las causas de la crisis. Escribió que hubo shocks o detonantes (es decir, eventos particulares que desencadenaron la crisis) y vulnerabilidades (es decir, debilidades estructurales en el sistema financiero, la regulación y la supervisión) que amplificaron los shocks. Algunos ejemplos de detonantes fueron: pérdidas en títulos hipotecarios de alto riesgo que comenzaron en 2007 y una corrida en el sistema bancario paralelo que comenzó a mediados de 2007, que afectó negativamente el funcionamiento de los mercados monetarios. Algunos ejemplos de vulnerabilidades en el sector privado fueron: dependencia de las instituciones financieras de fuentes inestables de financiamiento a corto plazo, como acuerdos de recompra o repos; deficiencias en la gestión de riesgos corporativos; uso excesivo de apalancamiento (endeudamiento para invertir); y uso inadecuado de derivados como herramienta para asumir riesgos excesivos. Algunos ejemplos de vulnerabilidades en el sector público fueron: lagunas legales y conflictos entre reguladores; uso ineficaz de la autoridad regulatoria; y capacidades ineficaces de gestión de crisis. Bernanke también analizó las instituciones " demasiado grandes para quebrar ", la política monetaria y los déficits comerciales. [31]

La Comisión de Investigación de la Crisis Financiera de Estados Unidos publicó sus conclusiones en enero de 2011. Concluyó que "la crisis era evitable y fue causada por: fallas generalizadas en la regulación financiera, incluyendo el fracaso de la Reserva Federal para detener la marea de hipotecas tóxicas; fallas dramáticas en la gobernanza corporativa, incluyendo demasiadas firmas financieras actuando imprudentemente y asumiendo demasiado riesgo; una combinación explosiva de endeudamiento excesivo y riesgo por parte de los hogares y Wall Street que puso al sistema financiero en un curso de colisión con la crisis; los principales responsables de las políticas no estaban bien preparados para la crisis, carecían de una comprensión completa del sistema financiero que supervisaban; y violaciones sistémicas en la rendición de cuentas y la ética en todos los niveles". [32]

Entre los catalizadores importantes de la crisis de las hipotecas de alto riesgo se encuentran la afluencia de dinero del sector privado, la entrada de los bancos en el mercado de bonos hipotecarios, las políticas gubernamentales destinadas a ampliar la propiedad de viviendas, la especulación de muchos compradores de viviendas y las prácticas crediticias predatorias de los prestamistas hipotecarios, específicamente la hipoteca de tasa ajustable (el préstamo 2-28 , con una tasa fija de 2 años y 28 años de tasa ajustable), que los prestamistas hipotecarios vendían directa o indirectamente a través de corredores hipotecarios. [33] En Wall Street y en la industria financiera, el riesgo moral estaba en el centro de muchas de las causas. [34]

Una investigación federal concluyó que algunas políticas del gobierno federal (o la falta de ellas) fueron responsables en gran medida de la recesión en los Estados Unidos y el enorme desempleo resultante. [35] Los factores incluyen:

"Los miembros de la derecha intentaron culpar al gobierno de los aparentes fallos del mercado; en su opinión, el esfuerzo del gobierno por empujar a la gente de bajos ingresos a comprar una vivienda era la fuente del problema. Aunque esta creencia se ha extendido en los círculos conservadores, prácticamente todos los intentos serios de evaluar la evidencia han concluido que esta opinión tiene poco fundamento".

José Stiglitz [36]

Aquellos de nosotros que hemos recurrido al interés propio de las instituciones crediticias para proteger el patrimonio de los accionistas, yo incluido, nos encontramos en un estado de estupefacción e incredulidad.

Alan Greenspan [40]

Alan Greenspan fue presidente de la Reserva Federal de los Estados Unidos entre 1987 y 2006. Fue designado por el presidente Ronald Reagan en agosto de 1987 y reelegido por el presidente Bill Clinton en 1996. Se le culpó ampliamente, tal vez con razón o sin ella, de ser el principal responsable de la burbuja inmobiliaria en los Estados Unidos. Además, él mismo sólo comprendió la magnitud del problema hasta que fue demasiado tarde, y dijo que "no me di cuenta hasta finales de 2005 y 2006". [41] Greenspan afirmó que la burbuja inmobiliaria fue "engendrada fundamentalmente por la caída de los tipos de interés reales a largo plazo", [42] aunque también afirma que los tipos de interés a largo plazo están fuera del control de los bancos centrales porque "el valor de mercado de los títulos globales a largo plazo se acerca a los 100 billones de dólares" y, por lo tanto, estos y otros mercados de activos son lo suficientemente grandes como para "ahora inundar los recursos de los bancos centrales". [43]

Greenspan admitió ante un comité del Congreso que había estado "parcialmente equivocado" en su actitud de no intervención hacia la industria bancaria: "Cometí un error al presumir que los intereses propios de las organizaciones, específicamente los bancos y otros, eran tales que eran los más capaces de proteger a sus propios accionistas y su capital en las empresas", dijo Greenspan. [44] Dicho esto, la Reserva Federal no tenía el poder de meterse en el sector bancario en ese momento.

El 1 de diciembre de 2008, la Oficina Nacional de Investigación Económica (NBER) declaró que Estados Unidos había entrado en recesión en diciembre de 2007, citando cifras de empleo y producción, así como la caída del PIB en el tercer trimestre. [45] [46] El Promedio Industrial Dow Jones perdió 679 puntos ese mismo día. [47] El 4 de enero de 2009, el economista ganador del Premio Nobel Paul Krugman escribió: "Esto se parece mucho al comienzo de una segunda Gran Depresión". [48]

La Gran Recesión costó millones de puestos de trabajo inicialmente y el alto desempleo persistió durante años después del fin oficial de la recesión en junio de 2009. Uno de los aspectos aterradores es la profundidad de la recesión, que es una de las razones por las que el Congreso aprobó y el presidente Obama firmó la Ley de Recuperación y Reinversión Estadounidense (ARRA) en enero de 2009. Conocida como "El Estímulo", la ARRA era una combinación de aproximadamente 800 mil millones de dólares de recortes de impuestos (alrededor de un tercio) y programas de gasto (alrededor de dos tercios) con un impacto primario distribuido en tres años. [49] Muchos economistas argumentaron que el estímulo era demasiado pequeño, mientras que los conservadores como el Tea Party argumentaron que la reducción del déficit era la prioridad. [50]

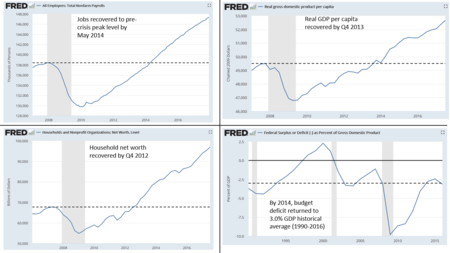

El número de empleos ("nóminas totales no agrícolas", que incluyen tanto los empleos del sector privado como los del gobierno) alcanzó un pico de 138,4 millones en enero de 2008, luego cayó a un mínimo de 129,7 millones en febrero de 2010, una disminución de casi 8,8 millones de empleos o 6,8%. El número de empleos no recuperó el nivel de enero de 2008 hasta mayo de 2014. A modo de comparación, la grave recesión de 1981-82 tuvo una disminución de empleos del 3,2%. [49] El empleo a tiempo completo no recuperó su nivel anterior a la crisis hasta agosto de 2015. [51]

La tasa de desempleo ("U-3") aumentó desde el nivel previo a la recesión del 4,7% en noviembre de 2008 hasta un pico del 10,0% en octubre de 2009, antes de caer de manera constante al nivel previo a la recesión en mayo de 2016. Un factor a considerar es que el número de empleos era artificialmente alto y la tasa de desempleo era artificialmente baja antes de la recesión debido a una burbuja inmobiliaria insostenible , que había aumentado sustancialmente la construcción y otros empleos. En 2003, antes de la importante expansión de los préstamos de alto riesgo de 2004-2006, la tasa de desempleo estaba cerca del 6%. [52] La medida más amplia del desempleo ("U-6") que incluye a aquellos empleados a tiempo parcial por razones económicas o marginalmente vinculados a la fuerza laboral aumentó del 8,4% antes de la crisis a un pico del 17,1% en octubre de 2009. No recuperó el nivel anterior a la crisis hasta mayo de 2017. [53]

Bloomberg mantiene un "panel de control" de varias variables del mercado laboral que ilustra el estado de recuperación del mercado laboral. [54]

Los principales bancos de inversión que se encontraban en el centro de la crisis obtuvieron una financiación significativa en los mercados de repos a un día, que se vieron perturbados durante la crisis. En efecto, se produjo una corrida bancaria en el sistema bancario paralelo (no depositario), que en esencia no estaba regulado y había crecido más que el sistema de depósitos regulado. Al no poder obtener financiación, se fusionaron (en el caso de Bear Stearns y Merrill Lynch), se declararon en quiebra (Lehman Brothers) u obtuvieron licencias de bancos depositarios federales y préstamos privados (Goldman Sachs y Morgan Stanley). La aseguradora AIG , que había garantizado muchos de los pasivos de estos y otros bancos de todo el mundo a través de derivados llamados swaps de incumplimiento crediticio , también fue rescatada y absorbida por el gobierno a un coste inicial superior a los 100.000 millones de dólares. El rescate de AIG fue esencialmente un conducto para que el gobierno estadounidense rescatara a los bancos de todo el mundo, ya que AIG utilizó el dinero para cumplir con sus obligaciones. [55]

Una cronología de algunos de los acontecimientos más importantes de la crisis de 2007 a 2008 incluye:

En el año 2008, hasta el 17 de septiembre, se habían declarado en quiebra 81 corporaciones públicas en los Estados Unidos, una cifra ya superior a las 78 de todo el año 2007. La mayor quiebra corporativa en la historia de los Estados Unidos también convirtió a 2008 en un año récord en términos de activos, con el tamaño de Lehman (691 mil millones de dólares (~960 mil millones de dólares en 2023) en activos) superando por sí solo todos los totales anuales anteriores. [60] El año también vio la novena quiebra más grande, con la quiebra del IndyMac Bank. [61]

El Wall Street Journal afirmó que la financiación de capital de riesgo se desaceleró, lo que en el pasado había provocado desempleo y frenado la creación de nuevos puestos de trabajo. [62] La Reserva Federal tomó medidas para alimentar la expansión económica reduciendo la tasa preferencial repetidamente durante 2008.

El 17 de septiembre de 2008, el presidente de la Reserva Federal, Ben Bernanke, informó al Secretario del Tesoro, Henry Paulson, que se necesitaría una gran cantidad de dinero público para estabilizar el sistema financiero. [65] Las ventas en corto de 799 acciones financieras fueron prohibidas el 19 de septiembre. Las empresas también fueron obligadas a revelar grandes posiciones cortas. [66] El Secretario del Tesoro también indicó que los fondos de dinero crearían un fondo de seguros para cubrirse contra pérdidas y que el gobierno compraría títulos respaldados por hipotecas de los bancos y casas de inversión. [66] Las estimaciones iniciales del costo del rescate del Tesoro propuesto por el proyecto de ley de la administración Bush (al 19 de septiembre de 2008) estaban en el rango de $ 700 mil millones [67] a $ 1 billón de dólares estadounidenses . [68] El presidente George W. Bush solicitó al Congreso el 20 de septiembre de 2008 la autoridad para gastar hasta 700 mil millones de dólares (unos 973 mil millones de dólares en 2023) para comprar activos hipotecarios en problemas y contener la crisis financiera de 2007-2008 . [69] [65] La crisis continuó cuando la Cámara de Representantes de los Estados Unidos rechazó el proyecto de ley y el Dow Jones se desplomó 777 puntos. [70] Una versión revisada del proyecto de ley fue aprobada posteriormente por el Congreso, pero el mercado de valores siguió cayendo de todos modos. [71] [72] La primera mitad del dinero del rescate se utilizó principalmente para comprar acciones preferentes en bancos, en lugar de activos hipotecarios en problemas. Esto contradecía el argumento de algunos economistas de que comprar acciones preferentes sería mucho menos efectivo que comprar acciones ordinarias. [73]

A mediados de noviembre de 2008, se estimó que los nuevos préstamos, compras y pasivos de la Reserva Federal, el Tesoro y la FDIC, provocados por la crisis financiera de 2007-2008 , totalizaron más de 5 billones de dólares: 1 billón de dólares en préstamos de la Fed a corredores-distribuidores a través de la ventanilla de descuento de emergencia , 1,8 billones de dólares en préstamos de la Fed a través de la Facilidad de Subasta a Plazo , 700 mil millones de dólares que el Tesoro recaudaría para el Programa de Alivio de Activos en Problemas , 200 mil millones de dólares de seguro para las GSE por parte del Tesoro y 1,5 billones de dólares de seguro para la deuda bancaria no garantizada por parte de la FDIC. [74]

ProPublica mantiene un "rastreador de rescates" que indicó que alrededor de $626 mil millones fueron "gastados, invertidos o prestados" en rescates del sistema financiero debido a la crisis hasta marzo de 2018, mientras que $713 mil millones habían sido reembolsados al gobierno ($390 mil millones en reembolsos de capital y $323 mil millones en intereses), lo que indica que los rescates generaron $87 mil millones en ganancias. [75]

El 19 de septiembre, la Reserva Federal, el Tesoro y la Comisión de Bolsa y Valores tomaron varias medidas para intervenir en la crisis. Para detener la posible retirada masiva de fondos mutuos del mercado monetario, el Tesoro también anunció el 19 de septiembre un nuevo programa de 50.000.000.000 de dólares (50.000 millones de dólares) para asegurar las inversiones, similar al programa de la Corporación Federal de Seguros de Depósitos (FDIC). [76] Parte de los anuncios incluían excepciones temporales a las secciones 23A y 23B (Reglamento W), que permiten a los grupos financieros compartir fondos dentro de su grupo con mayor facilidad. Las excepciones expirarían el 30 de enero de 2009, a menos que la Junta de la Reserva Federal las extendiera . [77] La Comisión de Bolsa y Valores anunció la terminación de las ventas en corto de 799 acciones financieras, así como medidas contra las ventas en corto al descubierto , como parte de su reacción a la crisis hipotecaria. [78]

La recesión terminó oficialmente en el segundo trimestre de 2009, [3] pero la economía del país continuó siendo descrita como en un " malestar económico " durante el segundo trimestre de 2011. [80] Algunos economistas describieron los años posteriores a la recesión como la recuperación más débil desde la Gran Depresión y la Segunda Guerra Mundial . [81] [82] La débil recuperación llevó a un comentarista a llamarla una "economía zombi", llamada así porque no estaba ni muerta ni viva. Los ingresos de los hogares , a partir de agosto de 2012, continuaron cayendo después del final de la recesión, disminuyendo finalmente un 7,2% por debajo del nivel de diciembre de 2007. [83] Además, a partir de septiembre de 2012, el desempleo de largo plazo es el más alto desde la Segunda Guerra Mundial, [84] y la tasa de desempleo alcanzó su punto máximo varios meses después del final de la recesión (10,1% en octubre de 2009) y estuvo por encima del 8% hasta septiembre de 2012 (7,8%). [85] [86] La Reserva Federal mantuvo las tasas de interés en un nivel históricamente bajo del 0,25% desde diciembre de 2008 hasta diciembre de 2015, cuando comenzó a aumentarlas nuevamente.

Sin embargo, la Gran Recesión fue diferente de todas las recesiones posteriores a la Gran Depresión, ya que también implicó una crisis bancaria y el desapalancamiento (reducción de la deuda) de los hogares altamente endeudados. Las investigaciones indican que la recuperación de las crisis financieras puede ser prolongada, con largos períodos de alto desempleo y crecimiento económico deficiente. [87] La economista Carmen Reinhart afirmó en agosto de 2011: "El desapalancamiento [reducción] de la deuda lleva unos siete años... Y en la década posterior a las crisis financieras graves, se tiende a crecer entre 1 y 1,5 puntos porcentuales menos que en la década anterior, porque la década anterior estuvo impulsada por un auge del endeudamiento privado, y no todo ese crecimiento fue real. Las cifras de desempleo en las economías avanzadas después de las caídas también son muy sombrías. El desempleo se mantiene anclado unos cinco puntos porcentuales por encima de lo que era en la década anterior". [88]

El entonces presidente de la Reserva Federal, Ben Bernanke, explicó en noviembre de 2012 varios de los obstáculos económicos que frenaron la recuperación:

Por ejemplo, el gasto federal de Estados Unidos aumentó del 19,1% del PIB en el año fiscal 2007 al 24,4% del PIB en el año fiscal 2009 (el último año presupuestado por el presidente Bush) antes de caer al 20,4% del PIB en 2014, más cerca del promedio histórico. En términos de dólares, el gasto federal fue en realidad mayor en 2009 que en 2014, a pesar de una tendencia histórica de un aumento anual de aproximadamente el 5%. Esto redujo el crecimiento del PIB real en aproximadamente un 0,5% por trimestre en promedio entre el tercer trimestre de 2010 y el segundo trimestre de 2014. [89] La práctica simultánea de medidas de austeridad por parte de los hogares y el gobierno fue una receta para una recuperación lenta. [2]

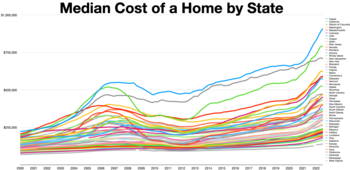

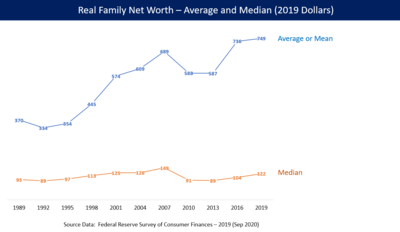

Varias variables económicas clave (por ejemplo, el nivel de empleo, el PIB real per cápita, el mercado de valores y el patrimonio neto de los hogares) alcanzaron su punto más bajo (valle) en 2009 o 2010, después de lo cual comenzaron a subir, recuperándose a los niveles previos a la recesión (2007) entre fines de 2012 y mayo de 2014 (cerca de la predicción de Reinhart), que marcó la recuperación de todos los empleos perdidos durante la recesión. [90] [91] [92] [93] El ingreso familiar medio real cayó a un mínimo de $53,331 en 2012, pero se recuperó a un máximo histórico de $59,039 en 2016. [94] Sin embargo, las ganancias durante la recuperación se distribuyeron de manera muy desigual. El economista Emmanuel Saez escribió en junio de 2016 que el 1% superior de las familias capturó el 52% del crecimiento total del ingreso real (PIB) por familia entre 2009 y 2015. Las ganancias se distribuyeron de manera más uniforme después de los aumentos de impuestos en 2013 para las personas con ingresos más altos. [95] Según la Reserva Federal, el patrimonio neto familiar promedio había alcanzado un máximo de aproximadamente $140.000 en 2007, cayó a un punto bajo de $84.000 en 2013 y solo se recuperó parcialmente a $97.000 en 2016. Las familias de clase media tenían gran parte de su riqueza en vivienda, lo que impulsó gran parte de la caída cuando estalló la burbuja inmobiliaria. [64]

Los costos de la atención médica en los Estados Unidos se desaceleraron en el período posterior a la Gran Recesión (2008-2012). Una disminución de la inflación y del número de internaciones hospitalarias por habitante impulsó una reducción en la tasa de crecimiento de los costos hospitalarios agregados en ese momento. El crecimiento se desaceleró más en el caso de las internaciones quirúrgicas y menos en el de las internaciones maternas y neonatales. [96]

El presidente Obama declaró que las medidas de rescate iniciadas bajo la administración Bush y continuadas durante su administración se habían completado y eran en su mayoría rentables a diciembre de 2014. [11] A enero de 2018, el gobierno había recuperado totalmente los fondos del rescate, teniendo en cuenta los intereses de los préstamos. Se invirtieron, prestaron o concedieron un total de 626 mil millones de dólares debido a varias medidas de rescate, mientras que se habían devuelto 390 mil millones de dólares al Tesoro. El Tesoro había ganado otros 323 mil millones de dólares en intereses sobre los préstamos del rescate, lo que resultó en una ganancia de 87 mil millones de dólares. [97]

La gran mayoría de los historiadores económicos creen que la Gran Recesión fue la segunda peor contracción en la historia de Estados Unidos, después de la Gran Depresión . Algunos economistas, incluido Ben Bernanke , han sostenido que la crisis financiera de 2007-2008 fue posiblemente más grave que la crisis financiera que precedió a la Gran Depresión, y que una depresión solo se evitó gracias a medidas políticas decisivas adoptadas por la Reserva Federal y el gobierno federal. [98]

Los decepcionantes resultados [de las acciones de la Reserva Federal] muestran los límites de la capacidad del banco central para sacar a la nación de su malestar económico.