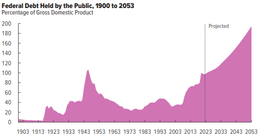

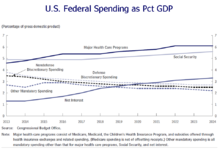

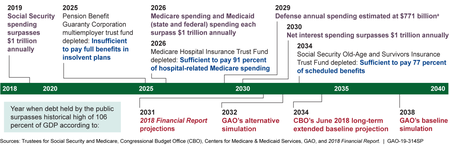

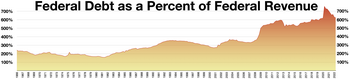

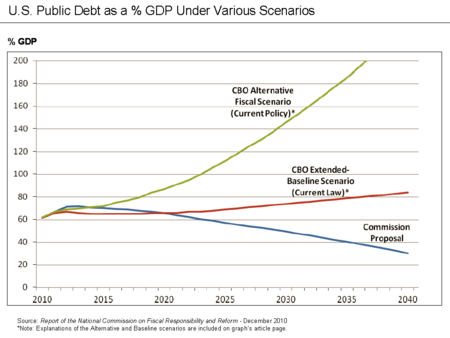

El presupuesto de los Estados Unidos comprende los gastos e ingresos del gobierno federal de los Estados Unidos . El presupuesto es la representación financiera de las prioridades del gobierno, que refleja debates históricos y filosofías económicas en pugna. El gobierno gasta principalmente en programas de salud, jubilación y defensa. La Oficina de Presupuesto del Congreso, que no es partidista , proporciona un análisis extenso del presupuesto y sus efectos económicos. La CBO estimó en febrero de 2024 que se proyecta que la deuda federal en manos del público aumentará del 99 por ciento del PIB en 2024 al 116 por ciento en 2034 y seguirá creciendo si las leyes actuales en general se mantienen sin cambios. Durante ese período, el crecimiento de los costos de los intereses y el gasto obligatorio supera el crecimiento de los ingresos y la economía, lo que aumenta la deuda. Esos factores persisten más allá de 2034, lo que hace que la deuda federal aumente aún más, hasta el 172 por ciento del PIB en 2054. [1]

El documento presupuestario suele comenzar con la propuesta del Presidente al Congreso recomendando los niveles de financiación para el próximo año fiscal , que comienza el 1 de octubre y termina el 30 de septiembre del año siguiente. El año fiscal se refiere al año en el que termina. Sin embargo, el Congreso es el organismo obligado por ley a aprobar las asignaciones anualmente y a presentar los proyectos de ley de financiación aprobados por ambas cámaras al Presidente para su firma. Las decisiones del Congreso se rigen por normas y legislación relativas al proceso presupuestario federal . Los comités de presupuesto establecen límites de gasto para los comités de la Cámara y el Senado y para los subcomités de Asignaciones, que luego aprueban los proyectos de ley de asignaciones individuales para asignar fondos a varios programas federales. [2]

Si el Congreso no logra aprobar un presupuesto anual, entonces se deben aprobar varios proyectos de ley de asignaciones presupuestarias como medidas "provisionales". Una vez que el Congreso aprueba un proyecto de ley de asignaciones presupuestarias, este se envía al Presidente, quien puede firmarlo o vetarlo. Un proyecto de ley vetado se envía de vuelta al Congreso, que puede aprobarlo con una mayoría de dos tercios en cada cámara legislativa. El Congreso también puede combinar todos o algunos proyectos de ley de asignaciones presupuestarias en un proyecto de ley de conciliación ómnibus . Además, el Presidente puede solicitar y el Congreso puede aprobar proyectos de ley de asignaciones presupuestarias suplementarias o proyectos de ley de asignaciones presupuestarias suplementarias de emergencia.

Varias agencias gubernamentales proporcionan datos y análisis presupuestarios, entre ellas la Oficina de Responsabilidad Gubernamental (GAO), la Oficina de Presupuesto del Congreso (CBO), la Oficina de Administración y Presupuesto (OMB) y el Departamento del Tesoro . Estas agencias han informado de que el gobierno federal se enfrenta a muchos desafíos financieros importantes a largo plazo, impulsados principalmente por el envejecimiento de la población, el aumento de los pagos de intereses y el gasto en programas de atención sanitaria como Medicare y Medicaid . [3]

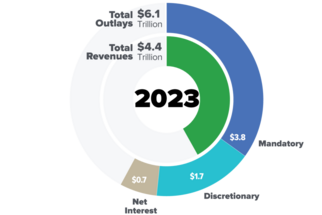

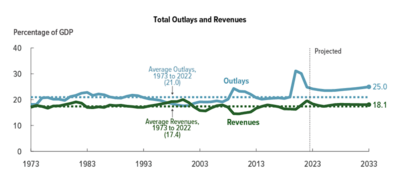

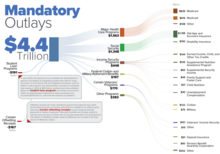

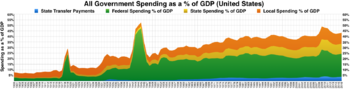

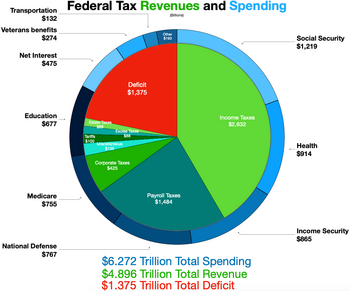

Durante el año fiscal 2022, el gobierno federal gastó 6,3 billones de dólares. El gasto como porcentaje del PIB es del 25,1%, casi 2 puntos porcentuales más que el promedio de los últimos 50 años. Las principales categorías de gasto del año fiscal 2022 incluyeron: Medicare y Medicaid (1.339 mil millones de dólares o el 5,4% del PIB), Seguridad Social (1,2 billones de dólares o el 4,8% del PIB), gasto discrecional no relacionado con la defensa utilizado para administrar los departamentos y agencias federales (910 mil millones de dólares o el 3,6% del PIB), Departamento de Defensa (751 mil millones de dólares o el 3,0% del PIB) e intereses netos (475 mil millones de dólares o el 1,9% del PIB). [4]

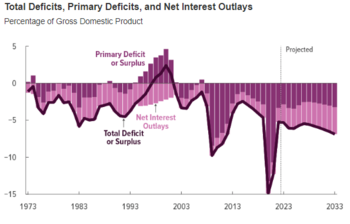

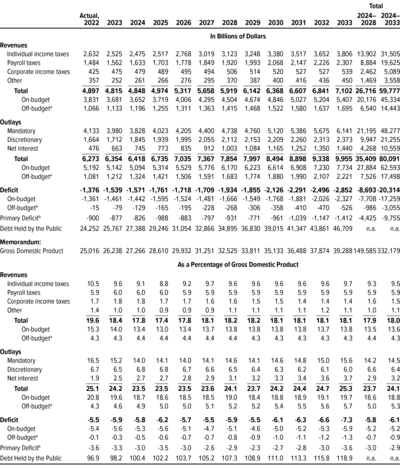

La CBO prevé un déficit presupuestario federal de 1,6 billones de dólares para 2024. En las proyecciones de la agencia, los déficits generalmente aumentan en los próximos años; el déficit en 2034 es de 2,6 billones de dólares. El déficit asciende al 5,6 por ciento del producto interno bruto (PIB) en 2024, aumenta al 6,1 por ciento del PIB en 2025 y luego disminuye en los dos años siguientes. Después de 2027, los déficits aumentan nuevamente, alcanzando el 6,1 por ciento del PIB en 2034. [1]

La siguiente tabla resume varias estadísticas presupuestarias para los períodos del año fiscal 2015-2021 como porcentaje del PIB, incluidos los ingresos, desembolsos o gastos fiscales federales, déficits (ingresos – desembolsos) y deuda pública . También se muestra el promedio histórico para el período 1969-2018. Con un PIB estadounidense de aproximadamente 21 billones de dólares en 2019, el 1% del PIB equivale a unos 210 mil millones de dólares. [5] Las estadísticas para 2020-2022 provienen de la Revisión mensual del presupuesto de la CBO para el año fiscal 2022. [6]

La Constitución de los Estados Unidos ( Artículo I , Sección 9, Cláusula 7) establece que "No se extraerá dinero del Tesoro sino como consecuencia de asignaciones hechas por ley; y se publicará periódicamente un Estado y Cuenta de Ingresos y Gastos de todo el dinero público".

Cada año, el Presidente de los Estados Unidos presenta una solicitud de presupuesto al Congreso para el año fiscal siguiente, tal como lo exige la Ley de Presupuesto y Contabilidad de 1921. La ley actual ( 31 USC § 1105(a)) requiere que el presidente presente un presupuesto no antes del primer lunes de enero y no después del primer lunes de febrero. Por lo general, los presidentes presentan los presupuestos el primer lunes de febrero. Sin embargo, la presentación del presupuesto se ha retrasado en el primer año de algunos nuevos presidentes cuando el presidente anterior pertenecía a un partido diferente.

El presupuesto federal se calcula en gran medida sobre la base de caja. Es decir, los ingresos y los desembolsos se reconocen cuando se realizan las transacciones. Por lo tanto, los costos totales a largo plazo de programas como Medicare, la Seguridad Social y la parte federal de Medicaid no se reflejan en el presupuesto federal. En cambio, muchas empresas y algunos otros gobiernos nacionales han adoptado formas de contabilidad de acumulación, que reconocen las obligaciones y los ingresos cuando se incurren en ellos. Los costos de algunos programas federales de crédito y préstamos, de acuerdo con las disposiciones de la Ley de Reforma del Crédito Federal de 1990, se calculan sobre la base del valor actual neto . [7]

Las agencias federales no pueden gastar dinero a menos que se autoricen y asignen fondos. Por lo general, comités separados del Congreso tienen jurisdicción sobre la autorización y las asignaciones. Los Comités de Asignaciones de la Cámara y el Senado actualmente tienen 12 subcomités, que son responsables de redactar los 12 proyectos de ley de asignaciones regulares que determinan los montos de gasto discrecional para varios programas federales. Los proyectos de ley de asignaciones deben aprobarse tanto en la Cámara como en el Senado y luego ser firmados por el presidente para dar a las agencias federales la autoridad presupuestaria legal para gastar. [8] En muchos años recientes, los proyectos de ley de asignaciones regulares se han combinado en proyectos de ley " ómnibus ".

El Congreso también puede aprobar asignaciones "especiales" o "de emergencia". El gasto que se considera "de emergencia" está exento de ciertas normas de aplicación del presupuesto del Congreso. Los fondos para ayuda en caso de desastres a veces han provenido de asignaciones suplementarias, como después del huracán Katrina . En otros casos, los fondos incluidos en los proyectos de ley de asignaciones suplementarias de emergencia apoyan actividades que no están obviamente relacionadas con emergencias reales, como partes del Censo de Población y Vivienda de 2000. Las asignaciones especiales se han utilizado para financiar la mayor parte de los costos de la guerra y la ocupación en Irak y Afganistán hasta ahora. [ cita requerida ]

Las resoluciones presupuestarias y los proyectos de ley de asignaciones, que reflejan las prioridades de gasto del Congreso, normalmente difieren de los niveles de financiación del presupuesto del presidente. Sin embargo, el presidente conserva una influencia sustancial sobre el proceso presupuestario a través del poder de veto y de aliados en el Congreso cuando el partido del presidente tiene mayoría en el Congreso.

La cantidad de autoridad presupuestaria y los desembolsos para un ejercicio fiscal suelen variar porque el gobierno puede incurrir en obligaciones para ejercicios futuros. Esto significa que la autoridad presupuestaria de un ejercicio fiscal anterior puede, en muchos casos, utilizarse para gastar fondos en ejercicios fiscales futuros; por ejemplo, un contrato plurianual.

La autoridad presupuestaria es la autoridad legal que otorga la ley federal para contraer obligaciones financieras que resultarán en desembolsos inmediatos o futuros que involucrarán fondos del gobierno federal. Los desembolsos se refieren a la emisión de cheques, el desembolso de efectivo o la transferencia electrónica de fondos realizados para liquidar una obligación federal y generalmente es sinónimo de "gasto" o "erogación". El término "asignaciones" se refiere a la autoridad presupuestaria para contraer obligaciones y realizar pagos del Tesoro para fines específicos. Algunos programas militares y algunos programas de vivienda tienen asignaciones plurianuales, en las que se especifica su autoridad presupuestaria para varios años fiscales venideros.

En el proceso de elaboración del presupuesto del Congreso, una "autorización" (técnicamente la " ley de autorización ") otorga la autoridad legal para que el poder ejecutivo actúe, establece una cuenta que puede recibir dinero para implementar la acción y establece un límite a la cantidad de dinero que se puede gastar. Sin embargo, esta cuenta permanece vacía hasta que el Congreso aprueba una "asignación", que requiere que el Tesoro de los EE. UU. proporcione fondos (hasta el límite previsto en la autorización). El Congreso no está obligado a asignar tanto dinero como el autorizado. [9]

El Congreso puede autorizar y asignar fondos en el mismo proyecto de ley. Este tipo de legislación, conocida como " proyecto de ley de autorización ", suele prever una autorización y asignación de fondos para varios años. Los proyectos de ley de autorización son especialmente útiles para financiar programas de prestaciones sociales (beneficios a los que la ley federal establece que una persona tiene derecho, independientemente de si se asigna dinero o no), en los que resulta difícil estimar la cantidad de fondos que se van a gastar. Los proyectos de ley de autorización también son útiles para otorgar a una agencia federal el derecho a pedir dinero prestado, firmar contratos o proporcionar garantías de préstamos . En 2007, dos tercios de todo el gasto federal se realizó mediante proyectos de ley de autorización. [10]

Una "autorización por la puerta trasera" ocurre cuando se hace una asignación y se exige a una agencia que gaste el dinero incluso cuando no se ha promulgado una legislación que la autorice. Una "asignación por la puerta trasera" ocurre cuando la legislación que autoriza requiere que una agencia gaste una cantidad específica de dinero en un proyecto específico dentro de un período de tiempo específico. Debido a que la agencia estaría violando la ley si no lo hiciera, se le exige que gaste el dinero, incluso si no se ha hecho ninguna asignación. Las asignaciones por la puerta trasera son particularmente molestas porque eliminar la asignación requiere enmendar la ley federal, lo que a menudo es políticamente imposible de hacer en un corto período de tiempo. Las autorizaciones y asignaciones por la puerta trasera son fuentes de fricción significativa en el Congreso. Los comités de autorización y asignación protegen celosamente sus derechos legislativos, y el proceso de presupuestación del Congreso puede colapsar cuando los comités exceden sus límites y son objeto de represalias. [11]

Varias agencias gubernamentales proporcionan datos presupuestarios. Entre ellas se encuentran la Oficina de Responsabilidad Gubernamental (GAO), la Oficina de Presupuesto del Congreso (CBO), la Oficina de Administración y Presupuesto (OMB) y el Departamento del Tesoro de los Estados Unidos . La CBO publica The Budget and Economic Outlook en enero, que cubre un período de diez años y normalmente se actualiza en agosto. También publica una Perspectiva presupuestaria a largo plazo en julio y una Revisión presupuestaria mensual . La OMB, que es responsable de organizar el presupuesto del Presidente presentado en febrero, normalmente emite una actualización presupuestaria en julio. La GAO y el Tesoro emiten los Estados financieros del gobierno de los Estados Unidos , normalmente en diciembre siguiente al cierre del año fiscal federal, que se produce el 30 de septiembre. Existe una Guía del ciudadano correspondiente , un breve resumen. El Departamento del Tesoro también produce un Estado combinado de ingresos, gastos y saldos cada diciembre para el año fiscal anterior, que proporciona datos detallados sobre las actividades financieras federales.

Las tablas históricas dentro de la Oficina de Presupuesto del Presidente (OMB, por sus siglas en inglés) brindan una amplia gama de datos sobre las finanzas del gobierno federal. Muchas de las series de datos comienzan en 1940 e incluyen estimaciones del Presupuesto del Presidente para 2018-2023. Además, la Tabla 1.1 proporciona datos sobre ingresos, egresos y superávits o déficits para 1901-1939 y para períodos plurianuales anteriores. Este documento se compone de 17 secciones, cada una de las cuales tiene una o más tablas. Cada sección cubre un tema común. La Sección 1, por ejemplo, proporciona una descripción general de los totales presupuestarios y extrapresupuestarios; la Sección 2 proporciona tablas sobre los ingresos por fuente; y la Sección 3 muestra los egresos por función . Cuando una sección contiene varias tablas, la regla general es comenzar con tablas que muestren los datos generales más amplios y luego avanzar hacia tablas más detalladas. El propósito de estas tablas es presentar una amplia gama de datos presupuestarios históricos en una fuente de referencia conveniente y proporcionar comparaciones relevantes que probablemente sean más útiles. Las comparaciones más comunes se realizan en términos de proporciones (por ejemplo, cada categoría principal de ingresos como porcentaje de los ingresos totales y del producto interno bruto). [13]

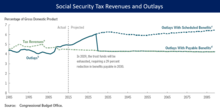

La Oficina de Presupuesto del Congreso (CBO, por sus siglas en inglés) proyecta datos presupuestarios como ingresos, gastos, déficit y deuda como parte de su "Perspectiva presupuestaria a largo plazo", que se publica anualmente. La Perspectiva de 2018 incluía proyecciones de deuda hasta 2048 y más allá. La CBO describió varios escenarios que dan como resultado una variedad de resultados. El escenario de "línea base extendida" y el escenario de "fiscal alternativo extendido" dan como resultado un nivel mucho más alto de deuda en relación con el tamaño de la economía (PIB) a medida que el país envejece y los costos de la atención médica aumentan más rápido que la tasa de crecimiento económico. La CBO también identificó escenarios que implican importantes medidas de austeridad, que mantienen o reducen la deuda en relación con el PIB a lo largo del tiempo.

La CBO calculó el tamaño de los cambios que serían necesarios para alcanzar una meta elegida para la deuda federal. Por ejemplo, si los legisladores quisieran reducir la cantidad de deuda en 2048 al 41 por ciento del PIB (su promedio en los últimos 50 años), podrían recortar el gasto no relacionado con intereses, aumentar los ingresos o adoptar una combinación de ambos enfoques para hacer cambios que equivalieran al 3,0 por ciento del PIB cada año a partir de 2019. (En términos de dólares, esa cantidad totalizaría alrededor de $630 mil millones en 2019). Si, en cambio, los responsables de las políticas quisieran que la deuda en 2048 fuera igual a su proporción actual del PIB (78 por ciento), los cambios necesarios serían menores (aunque aún sustanciales), totalizando el 1,9 por ciento del PIB por año (o alrededor de $400 mil millones en 2019). Cuanto más esperaran los legisladores para actuar, mayores serían los cambios de política que tendrían que ser necesarios para alcanzar cualquier meta particular para la deuda federal. [14]

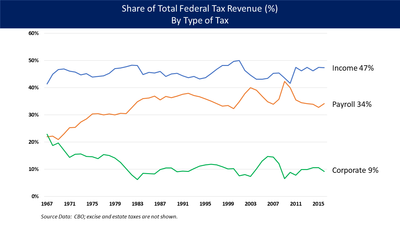

Durante el año fiscal 2018, el gobierno federal recaudó aproximadamente $3,33 billones en ingresos fiscales, un aumento de $14 mil millones o menos del 1% en comparación con el año fiscal 2017. Las categorías principales de ingresos incluyeron impuestos sobre la renta individual ($1,684 mil millones o 51% de los ingresos totales), impuestos de la Seguridad Social/Seguro Social ($1,171 mil millones o 35%) e impuestos corporativos ($205 mil millones o 6%). Los ingresos por impuestos corporativos disminuyeron en $92 mil millones o 32% debido a la Ley de Reducción de Impuestos y Empleos . Otros tipos de ingresos incluyeron impuestos especiales, de sucesiones y donaciones. Los ingresos del año fiscal 2018 fueron el 16,4% del producto interno bruto (PIB), frente al 17,2% en el año fiscal 2017. [16] Los ingresos fiscales promediaron aproximadamente el 17,4% del PIB durante el período 1980-2017. [17]

Durante el año fiscal 2017, el gobierno federal recaudó aproximadamente $3,32 billones en ingresos fiscales, un aumento de $48 mil millones o 1,5% en comparación con el año fiscal 2016. Las categorías principales de ingresos incluyeron impuestos sobre la renta individual ($1,587 mil millones o 48% de los ingresos totales), impuestos de la Seguridad Social/Seguro Social ($1,162 mil millones o 35%) e impuestos corporativos ($297 mil millones o 9%). Otros tipos de ingresos incluyeron impuestos especiales, de sucesiones y donaciones. Los ingresos del año fiscal 2017 fueron el 17,3% del producto interno bruto (PIB), frente al 17,7% en el año fiscal 2016. Los ingresos fiscales promediaron aproximadamente el 17,4% del PIB durante el período 1980-2017. [17]

Los ingresos fiscales se ven afectados significativamente por la economía. Las recesiones suelen reducir la recaudación de impuestos del gobierno a medida que la actividad económica se desacelera. Por ejemplo, los ingresos fiscales disminuyeron de 2,5 billones de dólares en 2008 a 2,1 billones de dólares en 2009, y se mantuvieron en ese nivel en 2010. De 2008 a 2009, los impuestos a la renta de las personas físicas disminuyeron un 20%, mientras que los impuestos corporativos disminuyeron un 50%. Con un 14,6% del PIB, la recaudación de 2009 y 2010 fue la más baja de los últimos 50 años. [18]

El impuesto federal sobre la renta personal es progresivo , lo que significa que se aplica una tasa impositiva marginal más alta a los rangos más altos de ingresos. Por ejemplo, en 2010, la tasa impositiva que se aplicó a los primeros $17,000 en ingresos imponibles para una pareja que presenta una declaración conjunta fue del 10%, mientras que la tasa aplicada a los ingresos superiores a $379,150 fue del 35%. La tasa impositiva marginal máxima ha disminuido considerablemente desde 1980. Por ejemplo, la tasa impositiva máxima se redujo del 70% al 50% en 1980 y llegó a un mínimo del 28% en 1988. Los recortes de impuestos de Bush de 2001 y 2003, ampliados por el presidente Obama en 2010, redujeron la tasa máxima del 39,6% al 35%. [19] La Ley de Alivio al Contribuyente Estadounidense de 2012 aumentó las tasas del impuesto sobre la renta para las personas que ganan más de $400,000 y las parejas más de $450,000. Existen numerosas exenciones y deducciones que, por lo general, hacen que entre el 35 y el 40 % de los hogares estadounidenses no deban pagar impuestos federales sobre la renta. Las medidas de estímulo de la recesión y la reducción de impuestos aumentaron esta proporción al 51 % en 2009, frente al 38 % en 2007. [20] En 2011, se descubrió que el 46 % de los hogares no pagaba impuestos federales sobre la renta, pero el 1 % más rico contribuía con alrededor del 25 % del total de impuestos recaudados. [21] En 2014, el 1 % más rico pagó aproximadamente el 46 % de los impuestos federales sobre la renta, sin incluir los impuestos sobre la nómina. [22]

El impuesto federal sobre la nómina ( FICA ) financia parcialmente la Seguridad Social y Medicare. Para la parte de la Seguridad Social, los empleadores y los empleados pagan cada uno el 6,2% del salario bruto del trabajador, un total del 12,4%. La parte de la Seguridad Social tiene un tope de $118.500 para 2015, lo que significa que los ingresos por encima de esta cantidad no están sujetos al impuesto. Es un impuesto fijo hasta el tope, pero regresivo en general, ya que no se aplica a los ingresos más altos. La parte de Medicare también la pagan el empleador y el empleado cada uno al 1,45% y no tiene tope. A partir de 2013, se aplicó un 0,9 por ciento adicional en impuestos de Medicare a los ingresos de más de $200.000 ($250.000 para parejas casadas que presentan una declaración conjunta), lo que lo convierte en un impuesto progresivo en general.

Para los años calendario 2011 y 2012, la porción del impuesto sobre la nómina que corresponde al empleado se redujo al 4,2% como medida de estímulo económico; esta medida expiró en 2013. [23] Aproximadamente el 65% de los declarantes de impuestos pagan más en impuestos sobre la nómina que en impuestos sobre la renta. [24]

El término "gastos fiscales" se refiere a las exclusiones, deducciones, tasas preferenciales y créditos de ingresos que reducen los ingresos para cualquier nivel dado de tasas impositivas en los sistemas de impuestos a las ganancias individuales, de nóminas y corporativas. Al igual que el gasto convencional, contribuyen al déficit presupuestario federal. También influyen en las decisiones sobre trabajo, ahorro e inversión, y afectan la distribución del ingreso. La cantidad de ingresos federales reducidos es significativa: la CBO estima que es casi el 8% del PIB o alrededor de $1.5 billones en 2017, aproximadamente la mitad de los ingresos recaudados por el gobierno y casi tres veces más grande que el déficit presupuestario. Dado que la eliminación de un gasto fiscal cambia el comportamiento económico, la cantidad de ingresos adicionales que se generarían es algo menor que el tamaño estimado del gasto fiscal. [18]

La CBO informó que los siguientes fueron algunos de los mayores gastos tributarios individuales (no corporativos) en 2013:

En 2013, la CBO estimó que más de la mitad de los beneficios combinados de 10 grandes gastos fiscales se aplicarían a los hogares del 20% superior de ingresos, y que el 17% del beneficio iría a los hogares del 1% superior. El 20% superior de los asalariados paga alrededor del 70% de los impuestos federales sobre la renta, sin incluir los impuestos sobre la nómina. [25] Para calcular la escala, el 50% de los 1,5 billones de dólares en gastos fiscales en 2016 fue de 750.000 millones de dólares, mientras que el déficit presupuestario de Estados Unidos fue de aproximadamente 600.000 millones de dólares. [18] En otras palabras, eliminar los gastos fiscales para el 20% superior podría equilibrar el presupuesto en el corto plazo, dependiendo de los efectos de retroalimentación económica.

Durante el año fiscal 2018, el gobierno federal gastó 4,11 billones de dólares, un aumento de 127 mil millones de dólares o 3,2% frente al gasto de 3,99 billones de dólares del año fiscal 2017. El gasto aumentó en todas las categorías principales y estuvo impulsado principalmente por un mayor gasto en seguridad social, intereses netos sobre la deuda y defensa. El gasto como porcentaje del PIB cayó del 20,7% del PIB al 20,3% del PIB, igual al promedio de 50 años. [16]

Durante el año fiscal 2017, el gobierno federal gastó 3,98 billones de dólares, un aumento de 128 mil millones de dólares o 3,3% frente al gasto de 3,85 billones de dólares del año fiscal 2016. Las principales categorías de gasto del año fiscal 2017 incluyeron: atención médica, como Medicare y Medicaid (1.077 mil millones de dólares o 27% del gasto), seguridad social (939 mil millones de dólares o 24%), gasto discrecional no relacionado con la defensa utilizado para administrar departamentos y agencias federales (610 mil millones de dólares o 15%), Departamento de Defensa (590 mil millones de dólares o 15%) e intereses (263 mil millones de dólares o 7%). [17]

Los gastos se clasifican como "obligatorios", con pagos requeridos por leyes específicas a quienes cumplen con los criterios de elegibilidad (por ejemplo, Seguridad Social y Medicare), o "discrecionales", con montos de pago renovados anualmente como parte del proceso presupuestario. Alrededor de dos tercios del gasto federal se destina a programas "obligatorios". La CBO proyecta que el gasto en programas obligatorios y los costos de intereses aumentarán en relación con el PIB durante el período 2016-2026, mientras que el gasto en defensa y otros gastos discrecionales disminuirán en relación con el PIB. [18]

Los gastos de la Seguridad Social , Medicare y Medicaid se financian con asignaciones más permanentes del Congreso y, por lo tanto, se consideran gastos obligatorios . [27] La Seguridad Social y Medicare a veces se denominan "derechos", porque las personas que cumplen los requisitos de elegibilidad pertinentes tienen derecho legal a los beneficios; la mayoría paga impuestos en estos programas a lo largo de su vida laboral. Algunos programas, como los cupones de alimentos , son derechos asignados. Algunos gastos obligatorios, como los salarios del Congreso, no son parte de ningún programa de derechos. El gasto obligatorio representó el 59,8% de los desembolsos federales totales (netos de los ingresos que pagan parcialmente los programas), y los pagos de intereses netos representaron un 6,5% adicional. En 2000, estos fueron el 53,2% y el 12,5%, respectivamente. [18]

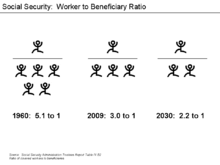

Se espera que el gasto obligatorio siga aumentando como porcentaje del PIB. Esto se debe en parte a las tendencias demográficas, ya que el número de trabajadores sigue disminuyendo en relación con los que reciben beneficios. Por ejemplo, el número de trabajadores por jubilado era de 5,1 en 1960; esta cifra se redujo a 3,0 en 2010 y se proyecta que se reduzca a 2,2 en 2030. [28] [29] Estos programas también se ven afectados por los costos per cápita, que también se espera que aumenten a un ritmo significativamente mayor que el crecimiento económico. Se espera que esta combinación desfavorable de demografía y aumentos de la tasa per cápita lleve tanto a la Seguridad Social como a Medicare a grandes déficits durante el siglo XXI. A menos que estos desequilibrios fiscales de largo plazo se aborden mediante reformas a estos programas, aumentos de impuestos o recortes drásticos en los programas discrecionales, el gobierno federal en algún momento no podrá pagar sus obligaciones sin un riesgo significativo para el valor del dólar (inflación). [30] [31] Según una estimación, el 70% del crecimiento de estos gastos en prestaciones durante el período 2016-2046 se debe a la atención sanitaria. [32]

La CBO informó que el interés neto sobre la deuda pública fue de aproximadamente $240 mil millones en el año fiscal 2016 (6% del gasto), un aumento de $17 mil millones u 8% en comparación con el año fiscal 2015. Un nivel más alto de deuda coincidió con tasas de interés más altas. [18] Durante el año fiscal 2012, la GAO informó una cifra de $245 mil millones, por debajo de los $251 mil millones. El gobierno también acumuló un gasto de intereses no monetarios de $187 mil millones para la deuda intragubernamental, principalmente el Fondo Fiduciario de Seguridad Social, para un gasto total de intereses de $432 mil millones. La GAO informó que, aunque la deuda nacional aumentó en el año fiscal 2012, la tasa de interés pagada disminuyó. [52] Si las tasas de interés suben a promedios históricos, el costo de los intereses aumentaría drásticamente.

A partir de enero de 2012, la deuda pública en manos de extranjeros ha aumentado hasta aproximadamente el 50% del total, o aproximadamente 5 billones de dólares . [53] Como resultado, casi el 50% de los pagos de intereses están saliendo del país, lo que es diferente a años anteriores, cuando los intereses se pagaban a ciudadanos estadounidenses que tenían deuda pública. Se proyecta que los gastos de intereses aumentarán drásticamente a medida que la deuda estadounidense aumente y las tasas de interés suban de niveles muy bajos a niveles históricos más típicos. [18]

Intuitivamente, el déficit presupuestario anual debería representar la cantidad añadida a la deuda nacional. [54] Sin embargo, hay ciertos tipos de gasto ("asignaciones suplementarias") fuera del proceso presupuestario que no se incluyen en el cálculo del déficit, que también se suman a la deuda nacional. Antes de 2009, el gasto para las guerras en Irak y Afganistán se financiaba a menudo mediante asignaciones especiales excluidas del cálculo del déficit presupuestario. En el año fiscal 2010 y antes, el déficit presupuestario y el cambio anual en la deuda nacional fueron significativamente diferentes. Por ejemplo, Estados Unidos añadió 1 billón de dólares a la deuda nacional en el año fiscal 2008, pero informó un déficit de 455 mil millones de dólares. Debido a los cambios en las reglas implementados bajo el Presidente Obama en 2009, las dos cifras se han acercado y eran casi idénticas en 2013 (un déficit informado por la CBO de 680 mil millones de dólares frente a un cambio en la deuda de 672 mil millones de dólares). Para el año fiscal 2014, la diferencia se amplió nuevamente, y la CBO informó un déficit de $483 mil millones [55] en comparación con un cambio en la deuda total pendiente de $1,086 mil millones. [56]

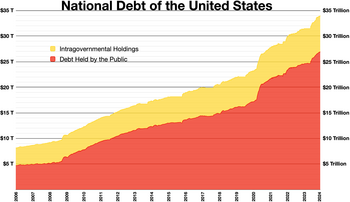

La deuda federal total se divide en "deuda en poder del público" y "deuda intragubernamental". La deuda en poder del público se refiere a los valores del gobierno de los EE. UU. u otras obligaciones en poder de los inversores (por ejemplo, bonos, letras y pagarés), mientras que la Seguridad Social y otros fondos fiduciarios federales son parte de la deuda intragubernamental. Al 30 de septiembre de 2012, la deuda total era de 16,1 billones de dólares, con una deuda en poder del público de 11,3 billones de dólares y una deuda intragubernamental de 4,8 billones de dólares. [57] La deuda en poder del público como porcentaje del producto interno bruto (PIB) aumentó del 34,7% en 2000 al 40,3% en 2008 y al 70,0% en 2012. [58] El PIB de los EE. UU. fue de aproximadamente 15 billones de dólares durante 2011 y un estimado de 15,6 billones de dólares para 2012 según la actividad durante los dos primeros trimestres. [59] Esto significa que la deuda total es aproximadamente del tamaño del PIB. Los economistas debaten cuál es el nivel de deuda en relación con el PIB que señala una "línea roja" o un nivel peligroso, o si existe tal nivel. [60] En comparación, el déficit presupuestario de China fue del 1,6% de su PIB de 10 billones de dólares en 2010, con una relación deuda/PIB del 16%. [61]

La CBO informó sobre varios tipos de factores de riesgo relacionados con el aumento de los niveles de deuda en una publicación de julio de 2010:

Sin embargo, desde mediados y fines de 2010, el Tesoro de Estados Unidos ha estado obteniendo tasas de interés reales negativas en las subastas de títulos del Tesoro. A tasas tan bajas, el endeudamiento público ahorra dinero a los contribuyentes, según un economista. [63] No hay garantía de que esas tasas se mantengan, pero la tendencia se ha mantenido a la baja o se ha mantenido estable a octubre de 2012. [64]

Los temores de una crisis fiscal desencadenada por una importante venta masiva de títulos del Tesoro estadounidense por parte de propietarios extranjeros como China y Japón no se materializaron, incluso ante las importantes ventas de esos títulos durante 2015, ya que la demanda de títulos estadounidenses se mantuvo sólida. [65]

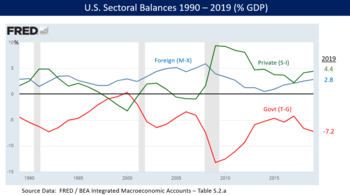

En julio de 2012, el economista Martin Wolf explicó que el balance fiscal del gobierno es uno de los tres principales balances sectoriales financieros de la economía estadounidense, junto con el sector financiero externo y el sector financiero privado. La suma de los superávits o déficits de estos tres sectores debe ser cero por definición . Como los sectores externo y privado tienen superávits, el sector gubernamental debe tener déficits.

Wolf sostuvo que el cambio repentino del déficit al superávit del sector privado debido a las condiciones económicas globales forzó al balance gubernamental a caer en déficit, y escribió: "El balance financiero del sector privado se desplazó hacia el superávit en un total acumulado casi increíble de 11,2 por ciento del producto interno bruto entre el tercer trimestre de 2007 y el segundo trimestre de 2009, que fue cuando el déficit financiero del gobierno estadounidense (federal y estatal) alcanzó su pico... Ningún cambio de política fiscal explica el colapso hacia un déficit fiscal masivo entre 2007 y 2009, porque no hubo ninguno de importancia. El colapso se explica por el cambio masivo del sector privado del déficit financiero al superávit o, en otras palabras, del auge a la caída". [66]

El economista Paul Krugman también explicó en diciembre de 2011 las causas del considerable cambio del déficit del sector privado al superávit: "Este enorme movimiento hacia el superávit refleja el fin de la burbuja inmobiliaria, un marcado aumento del ahorro de los hogares y una caída de la inversión empresarial debido a la falta de clientes". [67]

Muchos de los debates en torno al presupuesto federal de los Estados Unidos se centran en escuelas de pensamiento macroeconómico en pugna. En general, los demócratas favorecen los principios de la economía keynesiana para fomentar el crecimiento económico a través de una economía mixta de empresas privadas y públicas, un estado de bienestar y una fuerte supervisión regulatoria. Por el contrario, los republicanos y los libertarios generalmente apoyan la aplicación de los principios de laissez-faire o de la economía de la oferta para hacer crecer la economía a través de un gobierno pequeño, impuestos bajos, regulación limitada y libre empresa . [69] [70] Los debates han rodeado el tamaño y el papel apropiados del gobierno federal desde la fundación del país. Estos debates también tratan cuestiones de moralidad, igualdad de ingresos y equidad intergeneracional . Por ejemplo, que el Congreso aumente la deuda hoy puede o no mejorar la calidad de vida de las generaciones futuras, que también deben soportar la carga adicional de intereses e impuestos. [71]

Las realidades políticas dificultan la consecución de grandes acuerdos presupuestarios. Mientras que los republicanos abogan conceptualmente por reducciones en Medicare y la Seguridad Social, dudan en votar a favor de reducir los beneficios de esos programas populares. Los demócratas, por otra parte, abogan conceptualmente por aumentos de impuestos a los ricos, pero pueden dudar en votarlos debido al efecto que tendrán sobre las donaciones de campaña de los ricos. Por lo tanto, el llamado "gran pacto" presupuestario de aumentos de impuestos a los ricos y la eliminación de algunas deducciones fiscales populares a cambio de reducciones en Medicare y la Seguridad Social es difícil de alcanzar. [72]

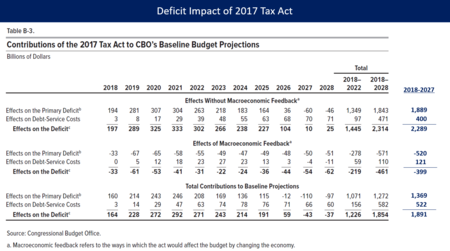

El presidente Trump firmó la Ley de Reducción de Impuestos y Empleos en diciembre de 2017. La CBO pronostica que la Ley de Impuestos de 2017 aumentará la suma de los déficits presupuestarios (deuda) en 2,289 billones de dólares durante la década 2018-2027, o 1,891 billones de dólares después de la retroalimentación macroeconómica. Esto se suma al aumento de 10,1 billones de dólares previsto según la línea base de política de junio de 2017 y la deuda nacional existente de 20 billones de dólares . [17] La Ley de Impuestos reducirá el gasto para los hogares de menores ingresos al tiempo que recortará los impuestos para los hogares de mayores ingresos, como informó la CBO el 21 de diciembre de 2017: "En general, el efecto combinado del cambio en los ingresos y gastos federales netos es disminuir los déficits (derivados principalmente de las reducciones en el gasto) asignados a las unidades de declaración de impuestos de menores ingresos y aumentar los déficits (derivados principalmente de las reducciones en los impuestos) asignados a las unidades de declaración de impuestos de mayores ingresos". [73]

En enero de 2017 (justo antes de la investidura de Trump), la CBO predijo que los ingresos en el año fiscal 2018 serían de 3,60 billones de dólares si se mantenían las leyes vigentes en enero de 2017. [74] Sin embargo, los ingresos reales de 2018 fueron de 3,33 billones de dólares, un déficit de 270.000 millones de dólares (7,5%) en relación con el pronóstico. Esta diferencia se debe principalmente a la Ley de Impuestos. [75] En otras palabras, los ingresos habrían sido considerablemente mayores en ausencia de los recortes de impuestos.

En agosto de 2019, el New York Times informó que: “Los crecientes niveles de números rojos se deben a una caída pronunciada de los ingresos federales después de los recortes de impuestos de 2017 del Sr. Trump, que redujeron las tasas impositivas individuales y corporativas, lo que resultó en que muchos menos dólares de impuestos fluyeran al Departamento del Tesoro. Los ingresos fiscales para 2018 y 2019 han quedado más de $430 mil millones por debajo de lo que la oficina de presupuesto predijo que serían en junio de 2017, antes de que se aprobara la ley tributaria en diciembre de ese año”. [76]

La CBO ha informado sistemáticamente desde 2010 que la Ley de Protección al Paciente y Atención Médica Asequible (también conocida como "Obamacare") reduciría el déficit, ya que sus aumentos de impuestos y reducciones en el gasto futuro de Medicare compensarían su gasto incremental en subsidios para hogares de bajos ingresos. La CBO informó en junio de 2015 que la derogación de la ACA aumentaría el déficit entre $137 mil millones y $353 mil millones durante el período 2016-2025 en total, dependiendo del impacto de los efectos de retroalimentación macroeconómica . En otras palabras, la ACA es un reductor del déficit, ya que su derogación lo aumentaría. [77]

Los fideicomisarios de Medicare proporcionan un informe anual sobre las finanzas del programa. Las previsiones de 2009 y 2015 difieren sustancialmente, debido principalmente a los cambios en la tasa proyectada de aumento de los costos de la atención médica, que se han moderado considerablemente. En lugar de aumentar a casi el 12% del PIB durante el período previsto (hasta 2080) como se predijo en 2009, la previsión para 2015 prevé que los costos de Medicare aumenten hasta el 6% del PIB, comparable al programa de Seguridad Social. [78]

El aumento de los costos de la atención médica es uno de los principales impulsores de los déficits presupuestarios a largo plazo. La situación presupuestaria a largo plazo ha mejorado considerablemente en las previsiones para 2015 en comparación con las previsiones para 2009, según el Informe de los Síndicos. [79]

Los costos de la atención médica en Estados Unidos fueron de aproximadamente $3,2 billones o casi $10 000 por persona en promedio en 2015, el equivalente a aproximadamente $13 000 por persona en 2023. Las principales categorías de gastos incluyen atención hospitalaria (32 %), servicios médicos y clínicos (20 %) y medicamentos recetados (10 %). [80] Los costos en Estados Unidos en 2016 fueron sustancialmente más altos que en otros países de la OCDE, con un 17,2 % del PIB frente al 12,4 % del PIB del siguiente país más caro (Suiza). [81] Para la escala, una diferencia del 5 % del PIB representa alrededor de $1 billón o $3000 por persona. Algunas de las muchas razones citadas para la diferencia de costos con otros países incluyen: costos administrativos más altos de un sistema privado con múltiples procesos de pago; costos más altos para los mismos productos y servicios; volumen/mezcla de servicios más caros con un mayor uso de especialistas más caros; tratamiento agresivo de ancianos muy enfermos frente a cuidados paliativos; menor uso de la intervención gubernamental en los precios; y niveles de ingresos más altos que impulsan una mayor demanda de atención médica. [82] [83] [84] Los costos de la atención médica son un factor fundamental en los costos del seguro de salud , lo que genera problemas de asequibilidad de la cobertura para millones de familias. Existe un debate en curso sobre si la ley actual (ACA/Obamacare) y las alternativas republicanas (AHCA y BCRA) hacen lo suficiente para abordar el desafío de los costos. [85]

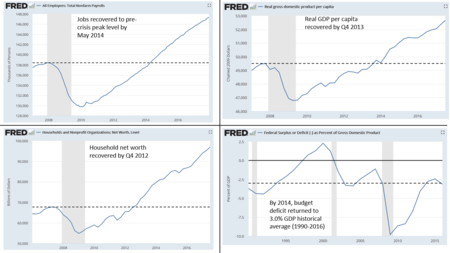

A raíz de la recesión estadounidense de 2007-2009 , hubo varios debates fiscales importantes en torno a cuestiones clave:

La pandemia de COVID-19 en los Estados Unidos afectó significativamente a la economía a partir de marzo de 2020, ya que las empresas cerraron y el personal fue suspendido o despedido. Alrededor de 16 millones de personas solicitaron seguro de desempleo en las tres semanas que terminaron el 9 de abril. Esto provocó que el número de personas desempleadas aumentara significativamente, lo que se espera que reduzca los ingresos fiscales y aumente el gasto del estabilizador automático para el seguro de desempleo y el apoyo nutricional . Como resultado del impacto económico adverso, los déficits presupuestarios tanto estatales como federales aumentarán drásticamente, incluso antes de considerar cualquier nueva legislación. [88]

Para ayudar a abordar la pérdida de ingresos de millones de trabajadores y ayudar a las empresas, el Congreso y el presidente Trump promulgaron la Ley de Ayuda, Alivio y Seguridad Económica por el Coronavirus (CARES, por sus siglas en inglés) el 18 de marzo de 2020. Incluía préstamos y subvenciones para las empresas, junto con pagos directos a las personas y fondos adicionales para el seguro de desempleo. Es posible que algunos o todos los préstamos se devuelvan en última instancia, incluidos los intereses, mientras que las medidas de gasto deberían amortiguar el impacto presupuestario negativo de la disrupción económica. Si bien la ley casi con certeza aumentará los déficits presupuestarios en relación con la línea base de 10 años de la CBO de enero de 2020 (completada antes del coronavirus), en ausencia de la legislación, podría haberse producido un colapso económico total. [89]

El 16 de abril de 2020, la CBO proporcionó una calificación preliminar de la Ley CARES, estimando que aumentaría los déficits federales en aproximadamente 1,8 billones de dólares durante el período 2020-2030. La estimación incluye:

La CBO informó que no todas las partes del proyecto de ley aumentarán los déficits: “Aunque la ley proporciona asistencia financiera por un total de más de 2 billones de dólares, el costo proyectado es menor que eso porque parte de esa asistencia es en forma de garantías de préstamos, que no se estima que tengan un efecto neto sobre el presupuesto. En particular, la ley autoriza al Secretario del Tesoro a proporcionar hasta 454 mil millones de dólares para financiar las facilidades de préstamos de emergencia establecidas por la Junta de Gobernadores del Sistema de la Reserva Federal. Como se espera que los ingresos y los costos derivados de esos préstamos se compensen aproximadamente entre sí, la CBO no estima que esa disposición tenga ningún efecto sobre el déficit”. [90]

El Comité para un Presupuesto Federal Responsable estimó que, en parte como resultado de la Ley CARES , el déficit presupuestario para el año fiscal 2020 aumentaría a un récord de $3,8 billones, o 18,7% del PIB. [91] Para tener una idea de la escala, en 2009 el déficit presupuestario alcanzó el 9,8% del PIB ($1,4 billones de dólares nominales) en lo más profundo de la Gran Recesión . La CBO pronosticó en enero de 2020 que el déficit presupuestario en el año fiscal 2020 sería de $1,0 billón, antes de considerar el impacto de la pandemia de coronavirus o CARES. [92]

Si bien la Reserva Federal también está llevando a cabo una política monetaria estimulante , esencialmente "imprimiendo dinero" electrónicamente para comprar bonos, su balance no es un componente de la deuda nacional.

En abril de 2020, la CBO pronosticó que el déficit presupuestario en el año fiscal 2020 sería de 3,7 billones de dólares (17,9 % del PIB), frente a la estimación de enero de 1 billón de dólares (4,6 % del PIB). La CBO también pronosticó que la tasa de desempleo aumentaría al 16 % en el tercer trimestre de 2020 y se mantendría por encima del 10 % tanto en 2020 como en 2021. [93]

Los economistas Alan Blinder y Mark Watson informaron que los déficits presupuestarios tendían a ser menores bajo los presidentes demócratas, un 2,1% del PIB potencial frente al 2,8% del PIB potencial de los presidentes republicanos, una diferencia de alrededor del 0,7% del PIB. Su estudio se realizó desde el presidente Truman hasta el primer mandato del presidente Obama, que finalizó en enero de 2013. [94]

En 2019, los residentes y las empresas de solo ocho estados aportaron, en conjunto, más dinero al tesoro federal del que recibieron en servicios. Per cápita, estos fueron Connecticut ($1,614), Massachusetts ($1,439), Nueva York ($1,172), Nueva Jersey ($1,163), Minnesota ($336), Colorado ($239), California ($168) y Utah ($130). Todos los demás estados recibieron más en servicios de lo que aportaron los contribuyentes, especialmente en Kentucky ($14,153), Virginia ($13,096) y Alaska ($10,144). [95]

Según una encuesta del Pew Research Center de diciembre de 2012, sólo unas pocas de las ideas de reducción del déficit que se discuten con frecuencia cuentan con apoyo mayoritario:

Menos del 50% apoya aumentar la edad de jubilación para la Seguridad Social o Medicare, reducir el gasto de defensa militar, limitar la deducción de intereses hipotecarios o reducir la financiación federal para las personas de bajos ingresos, la educación y la infraestructura. [96]

Existen diversas estrategias propuestas para reducir el déficit federal, que pueden incluir opciones de política en materia de impuestos y gastos, junto con políticas diseñadas para aumentar el crecimiento económico y reducir el desempleo. Por ejemplo, una economía de rápido crecimiento ofrece el resultado de ganar-ganar de una torta económica proverbial más grande, con mayor empleo e ingresos fiscales, menor gasto en la red de seguridad y una menor relación deuda/PIB. Sin embargo, la mayoría de las demás estrategias representan un escenario de disyuntiva en el que se quita dinero o beneficios a algunos y se les da a otros. El gasto puede reducirse a partir de los niveles actuales, congelarse o reducirse la tasa de aumentos futuros del gasto. También pueden implementarse reglas presupuestarias para controlar el gasto. Algunos cambios pueden ocurrir hoy, mientras que otros pueden implementarse gradualmente con el tiempo. Los ingresos fiscales pueden aumentarse de diversas maneras, aumentando las tasas impositivas, el alcance de lo que se grava o eliminando deducciones y exenciones ("gastos fiscales"). La incertidumbre o las barreras regulatorias pueden reducirse, ya que pueden hacer que las empresas pospongan decisiones de inversión y contratación. [97]

La CBO informó en enero de 2017 que: [18]

Los efectos del envejecimiento de la población y del rápido crecimiento de los costos de la atención médica sobre el presupuesto federal ya son evidentes en el horizonte de diez años (especialmente en el caso de la Seguridad Social y Medicare) y crecerán más allá del período de referencia. A menos que se cambien las leyes que rigen la política fiscal (es decir, se reduzca el gasto en grandes programas de prestaciones, se implementen aumentos de los ingresos o se adopte alguna combinación de esos enfoques), la deuda aumentará marcadamente en relación con el PIB después de 2027.

Durante junio de 2012, el presidente de la Reserva Federal, Ben Bernanke, recomendó tres objetivos para la política fiscal: 1) tomar medidas para poner el presupuesto federal en una senda fiscal sostenible; 2) evitar obstaculizar innecesariamente la recuperación económica en curso; y 3) diseñar políticas fiscales y programas de gasto para promover una economía más fuerte. [98]

El presidente Barack Obama declaró en junio de 2012: [99]

Lo que he dicho es que hagamos recortes de gasto a largo plazo; iniciemos reformas a largo plazo; reduzcamos nuestro gasto en atención sanitaria; asegurémonos de que tenemos un camino, una senda de deslizamiento hacia la responsabilidad fiscal, pero al mismo tiempo, no dejemos de invertir en las cosas que necesitamos hacer ahora mismo para crecer. Y esa receta de inversiones a corto plazo en crecimiento y empleo con una senda a largo plazo de responsabilidad fiscal es el enfoque correcto que debemos adoptar, creo, no sólo para Estados Unidos sino también para Europa.

Diversos grupos de trabajo gubernamentales, paneles de expertos, instituciones privadas, políticos y periodistas han hecho recomendaciones para reducir el déficit y desacelerar el crecimiento de la deuda. Varias organizaciones han comparado el impacto futuro de estos planes sobre el déficit, la deuda y la economía. Una forma útil de medir el impacto de los planes es compararlos en términos de ingresos y gastos como porcentaje del PIB a lo largo del tiempo, en total y por categoría. Esto ayuda a ilustrar cómo los diferentes autores de los planes han priorizado elementos particulares del presupuesto. [100]

Existe un debate importante sobre la urgencia de abordar los desafíos presupuestarios de corto y largo plazo. Antes de la recesión estadounidense de 2008-2009, los expertos defendían la necesidad de adoptar medidas de inmediato para abordar una trayectoria insostenible de déficit federal. Por ejemplo, el presidente de la Reserva Federal, Ben Bernanke, declaró en enero de 2007: "Cuanto más esperemos, más severos, más draconianos y más difíciles serán los objetivos. Creo que el momento adecuado para empezar fue hace unos diez años". [121]

Sin embargo, después de la recesión estadounidense de 2008-2009, los expertos sostuvieron que las medidas de austeridad a largo plazo no deberían interferir con las medidas para abordar los desafíos económicos a corto plazo del alto desempleo y el lento crecimiento. Ben Bernanke escribió en septiembre de 2011: "... los dos objetivos -lograr la sostenibilidad fiscal , que es el resultado de políticas responsables establecidas para el largo plazo, y evitar la creación de obstáculos fiscales para la recuperación- no son incompatibles. Actuar ahora para poner en marcha un plan creíble para reducir los déficits futuros a largo plazo, al tiempo que se está atento a las implicaciones de las opciones fiscales para la recuperación a corto plazo, puede ayudar a alcanzar ambos objetivos". [122]

La directora gerente del FMI, Christine Lagarde, escribió en agosto de 2011 [123]

En el caso de las economías avanzadas, existe una necesidad inequívoca de restablecer la sostenibilidad fiscal mediante planes creíbles de consolidación [reducción del déficit]. Al mismo tiempo, sabemos que frenar demasiado rápido perjudicará la recuperación y empeorará las perspectivas de empleo. Por eso, el ajuste fiscal debe resolver el dilema de no ser ni demasiado rápido ni demasiado lento. Para lograr una consolidación fiscal perfecta es necesario elegir el momento oportuno. Lo que se necesita es un doble enfoque: la consolidación a mediano plazo y el apoyo a corto plazo al crecimiento y al empleo. Puede parecer contradictorio, pero ambos se refuerzan mutuamente. Las decisiones sobre la consolidación futura, que abordan los problemas que generarán una mejora fiscal sostenida, crean espacio en el corto plazo para políticas que respalden el crecimiento y el empleo.

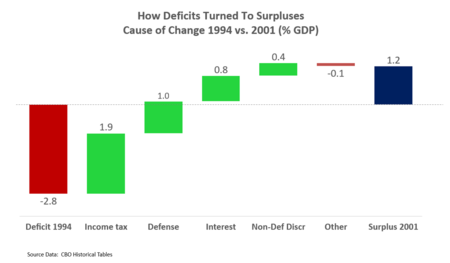

El año presupuestario va del 1 de octubre al 30 de septiembre del año siguiente y el Presidente lo presenta al Congreso antes de octubre para el año siguiente. De esta manera, el presupuesto de 2013 se presenta antes de finales de septiembre de 2012. Esto significa que el presupuesto de 2001 fue presentado por Bill Clinton y estuvo vigente durante la mayor parte del primer año de mandato de George W. Bush. El presupuesto presentado por George W. Bush en su último año de mandato fue el presupuesto de 2009, que estuvo vigente durante la mayor parte del primer año de mandato de Barack Obama.

El presupuesto del Presidente también contiene proyecciones de ingresos y gastos para el año fiscal actual, los próximos años fiscales y varios años fiscales futuros. En los últimos años, el presupuesto del Presidente contenía proyecciones para los próximos cinco años. La Oficina de Presupuesto del Congreso (CBO) publica un "Presupuesto y perspectiva económica" cada enero y un análisis del presupuesto del Presidente cada marzo. La CBO también publica un presupuesto actualizado y una perspectiva económica en agosto.

Los datos reales del presupuesto de años anteriores están disponibles en la Oficina de Presupuesto del Congreso; véanse los enlaces "Datos históricos del presupuesto" en la página principal de "El presupuesto y las perspectivas económicas". [125] y en la Oficina de Administración y Presupuesto (OMB). [126]

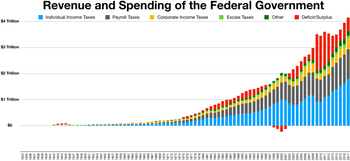

La siguiente tabla muestra la evolución de los gastos e ingresos anuales del gobierno federal de los Estados Unidos. [127]