La Asociación Hipotecaria Nacional Federal ( FNMA ), comúnmente conocida como Fannie Mae , es una empresa patrocinada por el gobierno de los Estados Unidos (GSE) y, desde 1968, una empresa que cotiza en bolsa . Fundada en 1938 durante la Gran Depresión como parte del New Deal , [2] el propósito de la corporación es expandir el mercado hipotecario secundario mediante la titulización de préstamos hipotecarios en forma de títulos respaldados por hipotecas (MBS), [3] permitiendo a los prestamistas reinvertir sus activos en más préstamos y, en efecto, aumentando el número de prestamistas en el mercado hipotecario al reducir la dependencia de las asociaciones de ahorro y préstamo locales (o "cajas de ahorro"). [4] Su organización hermana es la Corporación Hipotecaria Federal de Préstamos para la Vivienda (FHLMC), mejor conocida como Freddie Mac .

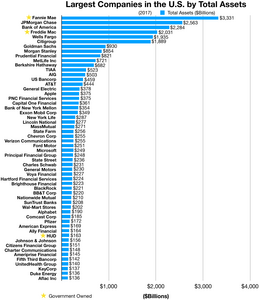

En 2024, con más de 4,3 billones de dólares en activos, Fannie Mae es la empresa más grande de los Estados Unidos y la quinta empresa más grande del mundo, por activos. [5] [6] Fannie Mae ocupó el puesto número 27 en la clasificación Fortune 500 de las corporaciones más grandes de los Estados Unidos por ingresos totales y ocupó el puesto número 58 en la clasificación Fortune Global 500 de las corporaciones globales más grandes por ingresos totales. [5] [6] En términos de ganancias, Fannie Mae es la 15.ª empresa más rentable de los Estados Unidos y la 33.ª más rentable del mundo. [5] [6]

Históricamente, la mayoría de los préstamos para vivienda a principios del siglo XX en los Estados Unidos eran préstamos hipotecarios a corto plazo con pagos globales . [7] La Gran Depresión debilitó el mercado inmobiliario estadounidense, ya que las personas perdieron sus trabajos y no pudieron realizar los pagos. Para 1933, se estima que entre el 20 y el 25% de la deuda hipotecaria pendiente del país estaba en mora. [8] Esto resultó en ejecuciones hipotecarias en las que casi el 25% de los propietarios de viviendas de Estados Unidos perdieron sus hogares a manos de los bancos. Para abordar esto, el Congreso de los EE. UU. estableció Fannie Mae en 1938 mediante enmiendas a la Ley Nacional de Vivienda [9] como parte del New Deal de Franklin Delano Roosevelt . Originalmente constituida como la Asociación Hipotecaria Nacional de Washington, el propósito explícito de la organización era proporcionar a los bancos locales dinero federal para financiar préstamos hipotecarios en un intento de aumentar los niveles de propiedad de viviendas y la disponibilidad de viviendas asequibles. [10] Fannie Mae creó un mercado hipotecario secundario líquido y, de ese modo, hizo posible que los bancos y otros originadores de préstamos emitieran más préstamos para vivienda, principalmente mediante la compra de hipotecas aseguradas por la Administración Federal de Vivienda (FHA). [11] Durante los primeros treinta años posteriores a su creación, Fannie Mae mantuvo el monopolio del mercado hipotecario secundario. [10] Otras consideraciones pueden haber motivado el enfoque del New Deal en el mercado inmobiliario: aproximadamente un tercio de los desempleados del país trabajaban en el sector de la construcción, y el gobierno tenía un interés personal en que volvieran a trabajar dándoles viviendas para construir. [12]

Fannie Mae fue adquirida por la Agencia de Financiamiento de Vivienda y Vivienda de la Agencia Federal de Préstamos como una unidad constituyente en 1950. [13] En 1954, una enmienda conocida como la Ley de la Carta de la Asociación Hipotecaria Nacional Federal [14] convirtió a Fannie Mae en una "corporación de propiedad mixta", lo que significa que el gobierno federal tenía las acciones preferentes mientras que los inversores privados tenían las acciones comunes; [9] en 1968 se convirtió en una corporación de propiedad privada, para eliminar su actividad y deuda del presupuesto federal . [15] En el cambio de 1968, que surgió de la Ley de Vivienda y Desarrollo Urbano de 1968 , el predecesor de Fannie Mae (también llamado Fannie Mae) se dividió en la actual Fannie Mae y la Asociación Hipotecaria Nacional del Gobierno ("Ginnie Mae").

Ginnie Mae, que siguió siendo una organización gubernamental, garantiza préstamos hipotecarios asegurados por la FHA, así como hipotecas aseguradas por la Administración de Veteranos (VA) y la Administración de Viviendas Rurales (FmHA). Como tal, Ginnie Mae es la única agencia de préstamos hipotecarios respaldada explícitamente por la plena confianza y crédito del gobierno de los Estados Unidos. [16]

En 1970, el gobierno federal autorizó a Fannie Mae a comprar préstamos convencionales, es decir, aquellos no asegurados por la FHA, VA o FmHA, y creó la Federal Home Loan Mortgage Corporation (FHLMC), conocida coloquialmente como Freddie Mac, para competir con Fannie Mae y facilitar así un mercado hipotecario secundario más sólido y eficiente. [16] Ese mismo año FNMA salió a bolsa en las bolsas de Nueva York y del Pacífico. [17]

En 1981, Fannie Mae emitió su primer préstamo hipotecario y lo denominó título respaldado por hipotecas . Ginnie Mae había garantizado el primer título hipotecario de un prestamista aprobado en 1968 [18] y en 1971 Freddie Mac emitió su primer préstamo hipotecario, llamado certificado de participación , compuesto principalmente por préstamos hipotecarios privados. [18]

En 1992, el presidente George H. W. Bush firmó la Ley de Vivienda y Desarrollo Comunitario de 1992. [ 19] La Ley modificó los estatutos de Fannie Mae y Freddie Mac para reflejar la opinión del Congreso Demócrata de que las GSE "tienen la obligación afirmativa de facilitar la financiación de viviendas asequibles para familias de ingresos bajos y moderados de una manera coherente con sus fines públicos generales, manteniendo al mismo tiempo una condición financiera sólida y un rendimiento económico razonable". [20] Por primera vez, se exigió a las GSE que cumplieran "objetivos de vivienda asequible" establecidos anualmente por el Departamento de Vivienda y Desarrollo Urbano (HUD) y aprobados por el Congreso. El objetivo anual inicial para las compras de hipotecas para ingresos bajos y moderados para cada GSE era el 30% del número total de unidades de vivienda financiadas por compras de hipotecas [21] y aumentó al 55% en 2007.

En 1999, Fannie Mae se vio presionada por la administración Clinton para ampliar los préstamos hipotecarios a prestatarios con ingresos bajos y moderados incrementando los ratios de sus carteras de préstamos en áreas urbanas deprimidas designadas en la Ley de Reinversión Comunitaria (CRA) de 1977. [22]

En 1999, The New York Times informó que, con la decisión de la corporación de invertir en el mercado de hipotecas de alto riesgo, "Fannie Mae está asumiendo un riesgo significativamente mayor, lo que puede no plantear ninguna dificultad en épocas de auge económico, pero la corporación subsidiada por el gobierno puede tener problemas en una recesión económica, lo que provocaría un rescate gubernamental similar al que se produjo en la industria de ahorro y préstamo en los años 1980". [23]

En 2000, debido a una reevaluación del mercado inmobiliario por parte del HUD , se pusieron en marcha normas contra los préstamos predatorios que impedían que los préstamos riesgosos y de alto costo se contabilizaran para los objetivos de vivienda asequible. En 2004, se eliminaron estas normas y los préstamos de alto riesgo volvieron a computarse para los objetivos de vivienda asequible. [25]

La intención era que la aplicación por parte de Fannie Mae de los estándares de suscripción que mantenía para las hipotecas estándar también proporcionara medios seguros y estables de otorgar préstamos a compradores que no tenían un crédito de primera. Como testificó en 2007 Daniel Mudd , entonces presidente y director ejecutivo de Fannie Mae, en cambio los requisitos de suscripción de la agencia llevaron a las empresas a los brazos de la industria hipotecaria privada que comercializó productos agresivos sin tener en cuenta las consecuencias futuras:

También fijamos normas de suscripción conservadoras para los préstamos que financiamos, con el fin de garantizar que los compradores de viviendas puedan afrontar sus préstamos a largo plazo. Buscamos trasladar las normas que aplicamos a los sectores de primera clase al mercado de alto riesgo con nuestros socios de la industria, principalmente para ampliar nuestros servicios a las familias desatendidas. Desafortunadamente, los préstamos seguros y de calidad de Fannie Mae en el mercado de alto riesgo no se convirtieron en la norma, y el mercado de préstamos se alejó de nosotros. A los prestatarios se les ofreció una gama de préstamos que combinaban tasas de interés de oferta, opciones de pago y amortización negativas y requisitos de documentación bajos, además de préstamos a tasa flotante. A principios de 2005 comenzamos a expresar nuestras preocupaciones sobre estos préstamos de "riesgo estratificado". Por ejemplo, Tom Lund, el director de nuestra división de hipotecas para viviendas unifamiliares, declaró públicamente: "Una de las cosas que no nos convencen ahora mismo, al analizar este mercado, es que cada vez más compradores de viviendas se inscriben en programas que implican más riesgos. Esos productos son para compradores más sofisticados. ¿Tiene sentido que los prestatarios asuman riesgos de los que tal vez no sean conscientes? ¿Los estamos preparando para el fracaso? Como resultado, cedimos una cuota de mercado significativa a nuestros competidores". [26]

Alex Berenson, del New York Times, informó en 2003 que el riesgo de Fannie Mae era mucho mayor de lo que se creía comúnmente. [27] Nassim Taleb escribió en The Black Swan : "Cuando analizo los riesgos, la institución patrocinada por el gobierno Fannie Mae parece estar sentada sobre un barril de dinamita, vulnerable al más mínimo contratiempo. Pero no hay que preocuparse: su amplio equipo de científicos considera que estos acontecimientos son 'poco probables'". [28]

El 26 de enero de 2005, el senador estadounidense Chuck Hagel presentó por primera vez la Ley de Reforma Regulatoria de las Empresas de Vivienda Federal de 2005 (S.190) . [29] La legislación del Senado fue un esfuerzo por reformar la estructura regulatoria existente de las GSE a la luz de los recientes problemas contables y las acciones de gestión cuestionables que llevaron a importantes reexpresiones de ingresos por parte de las GSE. Después de ser informado favorablemente por el Comité de Banca, Vivienda y Asuntos Urbanos del Senado en julio de 2005, el proyecto de ley nunca fue considerado por el pleno del Senado para su votación. [29] La decisión del senador John McCain de convertirse en copatrocinador de la S.190 casi un año después, en 2006, fue la última acción tomada con respecto al proyecto de ley del senador Hagel a pesar de los acontecimientos desde que fue aprobado por el Comité del Senado. McCain señaló que el regulador de Fannie Mae informó que las ganancias eran "ilusiones creadas deliberada y sistemáticamente por la alta gerencia de la compañía" en su declaración en el pleno dando apoyo a la S.190. [30] [31]

Al mismo tiempo, la Cámara también presentó una legislación similar, la Ley de Reforma de Financiación de Vivienda Federal de 2005 (HR 1461), en la primavera de 2005. El Comité de Servicios Financieros de la Cámara había elaborado cambios y producido un informe del comité para julio de 2005 para la legislación. Fue aprobada por la Cámara en octubre a pesar de la oposición del presidente George W. Bush a la versión de la Cámara, que decía: "El régimen regulatorio previsto por la HR 1461 es considerablemente más débil que el que rige a otras instituciones financieras grandes y complejas". [32] La legislación se encontró con la oposición tanto de los demócratas como de los republicanos en ese momento y el Senado nunca tomó la versión aprobada por la Cámara para su consideración después de eso. [33]

Siguiendo su misión de cumplir con los objetivos de vivienda del Departamento de Vivienda y Desarrollo Urbano (HUD, por sus siglas en inglés), las GSE como Fannie Mae, Freddie Mac y los Bancos Federales de Préstamos para la Vivienda (FHLBanks, por sus siglas en inglés) se habían esforzado por mejorar la propiedad de viviendas de las familias de ingresos bajos y medios, áreas desatendidas y, en general, a través de métodos especiales asequibles como "la capacidad de obtener una hipoteca de tasa fija a 30 años con un pago inicial bajo ... y la disponibilidad continua de crédito hipotecario bajo una amplia gama de condiciones económicas". [34] Luego, en 2003-2004, comenzó la crisis de las hipotecas de alto riesgo . [35] El mercado se alejó de las GSE reguladas y se acercó radicalmente a los Títulos Respaldados por Hipotecas (MBS, por sus siglas en inglés) emitidos por conductos de titulización de marca privada (PLS, por sus siglas en inglés) no regulados, generalmente operados por bancos de inversión.

A medida que los originadores de préstamos comenzaron a distribuir cada vez más sus préstamos a través de PLS de marca privada, las GSE perdieron la capacidad de supervisar y controlar a los originadores de préstamos. La competencia entre las GSE y los titulizadores privados por los préstamos socavó aún más el poder de las GSE y fortaleció a los originadores de hipotecas. Esto contribuyó a una disminución de las normas de suscripción y fue una de las principales causas de la crisis financiera.

Los titulizadores de los bancos de inversión estaban más dispuestos a titulizar préstamos riesgosos porque, en general, conservaban un riesgo mínimo. Mientras que las GSE garantizaban el rendimiento de sus títulos respaldados por hipotecas (MBS), los titulizadores privados, en general, no lo hacían y tal vez sólo conservaban una pequeña porción del riesgo. A menudo, los bancos descargaban este riesgo en compañías de seguros u otras contrapartes a través de swaps de incumplimiento crediticio , lo que hacía que a los inversores y acreedores les resultara extremadamente difícil discernir sus exposiciones reales al riesgo.

El cambio hacia hipotecas más riesgosas y la distribución de MBS de marca privada se produjo cuando las instituciones financieras buscaron mantener los niveles de ganancias que se habían elevado durante 2001-2003 por un auge de refinanciamiento sin precedentes debido a tasas de interés históricamente bajas. Las ganancias dependían del volumen, por lo que mantener niveles elevados de ganancias requería expandir el grupo de prestatarios utilizando estándares de suscripción más bajos y nuevos productos que las GSE no titularizarían (inicialmente). Por lo tanto, el cambio de la titulización de GSE a la titulización de marca privada (PLS) también correspondió con un cambio en el tipo de producto hipotecario, de hipotecas tradicionales, amortizables y de tasa fija (FRM) a hipotecas no tradicionales, estructuralmente más riesgosas, no amortizables y de tasa ajustable (ARM), y en el comienzo de un marcado deterioro en los estándares de suscripción de hipotecas . [35] El crecimiento de PLS, sin embargo, obligó a las GSE a reducir sus estándares de suscripción en un intento de recuperar la participación de mercado perdida para complacer a sus accionistas privados. La presión de los accionistas empujó a las GSE a competir con PLS por la cuota de mercado, y las GSE relajaron sus normas de suscripción de garantías para poder competir. En cambio, la FHA/Ginnie Mae, totalmente pública, mantuvo sus normas de suscripción y, en cambio, cedió cuota de mercado. [35]

El crecimiento de la titulización de marcas privadas y la falta de regulación en esta parte del mercado dieron como resultado una sobreoferta de financiación de viviendas a precios bajos [35] que llevó, en 2006, a un número cada vez mayor de prestatarios, a menudo con mal crédito, que no podían pagar sus hipotecas –en particular con préstamos hipotecarios de tasa ajustable (ARM) –, lo que provocó un aumento precipitado de las ejecuciones hipotecarias. Como resultado, los precios de las viviendas cayeron a medida que el aumento de las ejecuciones hipotecarias se sumaba al ya grande inventario de viviendas y las normas de préstamo más estrictas hacían cada vez más difícil que los prestatarios obtuvieran préstamos. Esta depreciación de los precios de las viviendas provocó pérdidas crecientes para las GSE, que respaldan la mayoría de las hipotecas estadounidenses. En julio de 2008, el gobierno intentó aliviar los temores del mercado reiterando su opinión de que "Fannie Mae y Freddie Mac desempeñan un papel central en el sistema de financiación de la vivienda estadounidense". El Departamento del Tesoro de Estados Unidos y la Reserva Federal tomaron medidas para reforzar la confianza en las corporaciones, entre ellas conceder a ambas corporaciones acceso a préstamos de bajo interés de la Reserva Federal (a tasas similares a las de los bancos comerciales) y eliminar la prohibición al Departamento del Tesoro de comprar acciones de las GSE. A pesar de estos esfuerzos, en agosto de 2008, las acciones tanto de Fannie Mae como de Freddie Mac habían caído más del 90% desde sus niveles de un año antes.

El 11 de julio de 2008, The New York Times informó que funcionarios del gobierno de Estados Unidos estaban considerando un plan para que el gobierno de Estados Unidos se hiciera cargo de Fannie Mae y/o Freddie Mac si sus situaciones financieras empeoraban debido a la crisis inmobiliaria de Estados Unidos. [36] Fannie Mae y Freddie Mac, una empresa más pequeña, poseían o garantizaban una proporción masiva de todos los préstamos hipotecarios en Estados Unidos y, por lo tanto, se vieron especialmente afectados por la crisis. [ cita requerida ] [37] Los funcionarios del gobierno también declararon que el gobierno también había considerado solicitar una garantía gubernamental explícita a través de una legislación de 5 billones de dólares sobre la deuda propiedad de o garantizada por las dos empresas. [37]

Las acciones de Fannie se desplomaron. [38] Algunos temían que Fannie careciera de capital y pudiera declararse en quiebra. Otros temían una incautación gubernamental. El secretario del Tesoro de Estados Unidos , Henry M. Paulson , así como la Casa Blanca salieron al aire para defender la solidez financiera de Fannie Mae, en un último esfuerzo por evitar un pánico financiero total. [39] [40] Fannie y Freddie apuntalaron todo el mercado hipotecario estadounidense. Tan recientemente como en 2008, Fannie Mae y la Federal Home Loan Mortgage Corporation (Freddie Mac) poseían o garantizaban aproximadamente la mitad del mercado hipotecario de 12 billones de dólares de Estados Unidos (equivalente a 16.680.000.000.000 de dólares en 2023). [36] Si colapsaran, las hipotecas serían más difíciles de obtener y mucho más caras. Los bonos de Fannie y Freddie eran propiedad de todos , desde el gobierno chino hasta los fondos del mercado monetario y los fondos de jubilación de cientos de millones de personas. Si se declararan en quiebra, se produciría una conmoción masiva a escala mundial. [41]

El esfuerzo de relaciones públicas de la Administración no fue suficiente, por sí solo, para salvar a las GSE. Su directiva gubernamental de comprar préstamos malos de los bancos privados, para evitar que estos bancos quebraran, así como la clasificación falsa de los préstamos como AAA por parte de los 20 bancos principales, causó inestabilidad. El plan de Paulson era entrar rápidamente y apoderarse de las dos GSE, en lugar de proporcionar préstamos como lo hizo con AIG y los principales bancos; le dijo al presidente Bush que "el primer sonido que oirán será el de sus cabezas golpeando el suelo", en una referencia a la Revolución Francesa . [41] Desde entonces, los bancos principales han sido demandados por la Reserva Federal por una suma de 200.000.000 de dólares, y algunos de los bancos más importantes ya han llegado a un acuerdo. [42] Además, los accionistas de Fannie Mae y Freddie Mac han presentado una demanda contra el gobierno federal por a) crear un entorno en el que Fannie y Freddie no podrían cumplir con sus obligaciones financieras, b) forzar a la dirección ejecutiva a ceder las empresas al conservador mediante (a), y c) la grave violación de la cláusula de toma de posesión (de la quinta enmienda ).

El 7 de septiembre de 2008, James Lockhart, director de la Agencia Federal de Financiamiento de Viviendas (FHFA), anunció que Fannie Mae y Freddie Mac iban a ser puestas bajo la tutela de la FHFA. La acción fue "una de las intervenciones gubernamentales más radicales en los mercados financieros privados en décadas". [43] [44] [45] Lockhart también despidió a los directores ejecutivos y las juntas directivas de las empresas, y provocó la emisión al Tesoro de nuevas acciones preferentes senior y warrants sobre acciones comunes por un valor del 79,9% de cada GSE. El valor de las acciones comunes y preferentes para los titulares anteriores a la tutela se vio muy disminuido por la suspensión de futuros dividendos sobre acciones previamente en circulación, en un esfuerzo por mantener el valor de la deuda de la empresa y de los títulos respaldados por hipotecas. La FHFA declaró que no hay planes para liquidar la empresa. [43] [44] [45] [46] [47] [48] [49]

La autoridad del Tesoro de Estados Unidos para adelantar fondos con el fin de estabilizar a Fannie Mae o Freddie Mac está limitada únicamente por la cantidad de deuda que la ley permite a todo el gobierno federal comprometerse. La ley del 30 de julio de 2008 que permite una mayor autoridad regulatoria sobre Fannie Mae y Freddie Mac aumentó el techo de la deuda nacional en 800.000 millones de dólares (equivalentes a 1.111.800.000.000 de dólares en 2023), hasta un total de 10,7 billones de dólares, en previsión de la posible necesidad de que el Tesoro tenga la flexibilidad necesaria para apoyar a los bancos federales de préstamos hipotecarios. [50] [51] [52]

El 16 de junio de 2010, Fannie Mae y Freddie Mac anunciaron que sus acciones serían retiradas de la Bolsa de Nueva York. La Agencia Federal de Financiamiento de Vivienda ordenó la retirada de la cotización después de que las acciones de Fannie se cotizaran por debajo de 1 dólar por acción durante más de 30 días. Desde entonces, las acciones han seguido cotizando en el tablón de anuncios extrabursátiles .

En mayo de 2013, Fannie Mae anunció que pagaría un dividendo de 59.400 millones de dólares (equivalente a 76.620 millones de dólares en 2023) al Tesoro de los Estados Unidos.

En 2014 los flujos brutos fueron:

Los resultados financieros de Fannie Mae en 2014 le permitieron pagar 20.600 millones de dólares en dividendos al Tesoro durante el año, lo que dio como resultado un total acumulado de 134.500 millones de dólares en dividendos hasta el 31 de diciembre de 2014, aproximadamente 18.000 millones de dólares más de lo que Fannie Mae recibió en concepto de apoyo. Al 31 de marzo de 2015, Fannie Mae espera haber pagado un total de 136.400 millones de dólares en pagos al Tesoro. [55] [56] [57] [58]

El 11 de mayo de 2015, The Wall Street Journal informó que un juez de un tribunal de distrito de Estados Unidos había declarado que Nomura Holdings Inc. no había sido sincera al describir los títulos respaldados por hipotecas vendidos a Fannie Mae y Freddie Mac , lo que dio la victoria al tutor de las empresas, la Agencia Federal de Financiamiento de la Vivienda (FHFA). La jueza Denise Cote pidió a la FHFA que propusiera una indemnización actualizada por daños y perjuicios que debían pagar Nomura y el coacusado RBS Securities Inc. , que suscribió algunas de las inversiones. Al principio del caso, la FHFA pidió unos 1.100 millones de dólares. La orden puso fin a un juicio poco común que abordaba supuestas infracciones relacionadas con las hipotecas cometidas durante el auge inmobiliario. En los últimos años, más de una docena de empresas optaron por resolver acusaciones similares presentadas por la FHFA en lugar de enfrentarse a una batalla judicial. Los acuerdos han supuesto a Fannie y Freddie 18.000 millones de dólares en multas. En su decisión, la juez Cote escribió que Nomura, al ofrecer documentos para los títulos respaldados por hipotecas vendidos a Fannie y Freddie, no describió con precisión la calidad de los préstamos. "La magnitud de la falsedad, medida de manera conservadora, es enorme", escribió. Durante el auge, Fannie y Freddie invirtieron miles de millones de dólares en títulos respaldados por hipotecas emitidos por empresas como Nomura. Esas inversiones impulsaron las ganancias pero, en la crisis, contribuyeron a grandes pérdidas que finalmente resultaron en la toma de control gubernamental de las empresas en 2008. Nomura y RBS fueron dos de las 18 instituciones financieras, incluidas Bank of America Corp. y Goldman Sachs Group Inc. , en la mira de la FHFA en 2011, que alegó que las empresas mintieron sobre la calidad de los préstamos subyacentes a los títulos. Durante el juicio sin jurado, los abogados de la FHFA dijeron que Nomura y RBS inflaron los valores de las casas detrás de algunas hipotecas y, a veces, dijeron que una casa estaba ocupada por su propietario cuando no lo estaba. [59]

Fannie Mae obtiene dinero en parte tomando préstamos a tasas bajas y luego reinvirtiendo sus préstamos en préstamos hipotecarios completos y títulos respaldados por hipotecas. Toma préstamos en los mercados de deuda vendiendo bonos y proporciona liquidez a los originadores de préstamos comprando préstamos completos. Compra préstamos completos y luego los titula para el mercado de inversión creando títulos respaldados por hipotecas que se conservan o se venden.

Como empresa patrocinada por el gobierno (GSE), Fannie Mae está obligada por ley a proporcionar liquidez a los originadores de préstamos en todas las condiciones económicas. Debe ignorar legalmente las condiciones adversas del mercado que parezcan no ser rentables. Si hay préstamos disponibles para la compra que cumplan con sus estándares de suscripción predeterminados, debe comprarlos si no hay otros compradores disponibles. Debido al tamaño, la escala y el alcance de los mercados residenciales unifamiliares y comerciales de los Estados Unidos, los participantes del mercado consideraron que la deuda corporativa de Fannie Mae tenía una probabilidad muy alta de ser reembolsada. Fannie Mae puede endeudarse a muy bajo costo en los mercados de deuda como consecuencia de la percepción del mercado. Por lo general, existe una gran diferencia entre la tasa a la que puede endeudarse y la tasa a la que puede "prestar". Esto fue llamado "La gran brecha gorda" por Alan Greenspan. Para agosto de 2008, la cartera hipotecaria de Fannie Mae superaba los 700 mil millones de dólares (equivalentes a 972.800.000.000 de dólares en 2023). [60]

Fannie Mae también obtiene una parte importante de sus ingresos de las comisiones de garantía que recibe como compensación por asumir el riesgo crediticio de los préstamos hipotecarios subyacentes a sus MBS Fannie Mae para viviendas unifamiliares y de los préstamos hipotecarios para viviendas unifamiliares que mantiene en su cartera retenida. Los inversores, o compradores de MBS Fannie Mae, están dispuestos a dejar que Fannie Mae se quede con esta comisión a cambio de asumir el riesgo crediticio; es decir, la garantía de Fannie Mae de que el capital y los intereses programados del préstamo subyacente se pagarán incluso si el prestatario incurre en impago.

Históricamente, los estatutos de Fannie Mae le han impedido garantizar préstamos con una relación préstamo-valor superior al 80% sin un seguro hipotecario o un acuerdo de recompra con el prestamista; [9] sin embargo, en 2006 y 2007 Fannie Mae compró préstamos subprime y Alt-A como inversiones. [61]

Fannie Mae es una empresa compradora de préstamos hipotecarios y de las hipotecas que los garantizan, que empaqueta en títulos respaldados por hipotecas (MBS). Fannie Mae compra préstamos a vendedores de hipotecas aprobados y los titula; luego vende el título respaldado por hipoteca resultante a inversores en el mercado hipotecario secundario , junto con una garantía de que los pagos de capital e intereses establecidos se transferirán oportunamente al inversor. [ cita requerida ] Además, los MBS de Fannie, como los MBS de Freddie Mac y los MBS de Ginnie Mae, son elegibles para ser comercializados en el mercado "por anunciar" o "TBA". [62] Al comprar las hipotecas, Fannie Mae y Freddie Mac proporcionan a los bancos y otras instituciones financieras dinero fresco para realizar nuevos préstamos. Esto le da a los mercados de vivienda y crédito de los Estados Unidos flexibilidad y liquidez. [63]

Para que Fannie Mae pueda ofrecer su garantía a los títulos respaldados por hipotecas que emite, establece las pautas para los préstamos que aceptará para su compra, llamados préstamos "conformes". Fannie Mae produjo una herramienta de sistema de suscripción automatizada (AUS) llamada Desktop Underwriter (DU) que los prestamistas pueden usar para determinar automáticamente si un préstamo es conforme; Fannie Mae continuó este programa en 2004 con Custom DU, que permite a los prestamistas establecer reglas de suscripción personalizadas para manejar también los préstamos no conformes. [64] El mercado secundario para préstamos no conformes incluye préstamos jumbo , que son préstamos más grandes que el máximo que Fannie Mae y Freddie Mac comprarán. A principios de 2008, se tomó la decisión de permitir que los títulos respaldados por hipotecas elegibles para TBA (por anunciar) incluyan hasta un 10% de préstamos "jumbo". [65]

Fannie Mae y Freddie Mac tienen un límite en el tamaño máximo del préstamo que garantizarán. Esto se conoce como el "límite de préstamo conforme". El límite de préstamo conforme para Fannie Mae, junto con Freddie Mac, lo establece la Oficina de Supervisión de Empresas de Vivienda Federal (OFHEO), el regulador de ambas GSE. La OFHEO establece anualmente el límite del tamaño de un préstamo conforme en función de los cambios de octubre a octubre en el precio medio de la vivienda, por encima del cual una hipoteca se considera un préstamo jumbo no conforme . El límite de préstamo conforme es un 50 por ciento más alto en Alaska y Hawái. Las GSE solo compran préstamos que se ajustan a las normas para reempaquetarlos en el mercado secundario, lo que reduce la demanda de préstamos no conformes. En virtud de la ley de la oferta y la demanda, entonces, es más difícil para los prestamistas vender estos préstamos en el mercado secundario; por lo tanto, este tipo de préstamos tienden a costar más a los prestatarios (normalmente entre 1/4 y 1/2 por ciento). De hecho, en 2008, como la demanda de bonos no garantizados por GSE era casi inexistente, los préstamos no conformes tenían un precio entre un 1% y un 1,5% más alto que los préstamos conformes.

En un principio, Fannie contaba con una "garantía explícita" del gobierno: si se metía en problemas, el gobierno prometía rescatarla. Esto cambió en 1968. Ginnie Mae se separó de Fannie. Ginnie conservó la garantía explícita. Sin embargo, Fannie se convirtió en una corporación privada, autorizada por el Congreso y con una línea de crédito directa al Tesoro de los Estados Unidos. Su naturaleza de empresa patrocinada por el gobierno (GSE) fue lo que proporcionó la "garantía implícita" para sus préstamos. El estatuto también limitó su actividad comercial al mercado hipotecario. En este sentido, aunque eran una empresa privada, no podían operar como una empresa privada normal.

Fannie Mae no recibió financiación ni respaldo gubernamental directo; los títulos de Fannie Mae no tenían garantías gubernamentales explícitas de reembolso. Esto se establecía claramente en la ley que autoriza las GSE, en los propios títulos y en muchas comunicaciones públicas emitidas por Fannie Mae. [ cita requerida ] Ni los certificados ni los pagos de capital e intereses sobre los certificados estaban garantizados explícitamente por el gobierno de los Estados Unidos. Los certificados no constituían legalmente una deuda u obligación de los Estados Unidos ni de ninguna de sus agencias o instrumentos distintos de Fannie Mae. Durante la era de las hipotecas de alto riesgo, todos los prospectos de Fannie Mae decían en negrita y en mayúsculas: "Los certificados y los pagos de capital e intereses sobre los certificados no están garantizados por los Estados Unidos y no constituyen una deuda u obligación de los Estados Unidos ni de ninguna de sus agencias o instrumentos distintos de Fannie Mae". (Se cambió el texto de mayúsculas a mayúsculas estándar para facilitar la lectura). [ cita requerida ] [66]

Sin embargo, la garantía implícita, así como varios tratamientos especiales otorgados a Fannie por el gobierno, mejoraron enormemente su éxito.

Por ejemplo, la garantía implícita permitió a Fannie Mae y Freddie Mac ahorrar miles de millones en costos de endeudamiento, ya que su calificación crediticia era muy buena. Las estimaciones de la Oficina de Presupuesto del Congreso y el Departamento del Tesoro sitúan la cifra en unos 2.000 millones de dólares al año. [67] Vernon L. Smith, ganador del Premio Sveriges Riksbank en Ciencias Económicas, ha calificado a FHLMC y FNMA de "agencias respaldadas implícitamente por los contribuyentes". [68] The Economist ha hecho referencia a la "garantía gubernamental implícita" [69] de FHLMC y FNMA. En un testimonio ante el Comité Bancario de la Cámara de Representantes y el Senado en 2004, Alan Greenspan expresó su creencia de que la (débil) posición financiera de Fannie Mae era el resultado de que los mercados creían que el Gobierno de los EE.UU. nunca permitiría que Fannie Mae (o Freddie Mac) fracasaran. [70]

A Fannie Mae y Freddie Mac se les permitió tener menos capital que las instituciones financieras normales: por ejemplo, se les permitió vender valores respaldados por hipotecas con solo la mitad del capital que los respaldaría del que se requeriría de otras instituciones financieras. Existen regulaciones a través de la Ley de Sociedades de Cartera Bancarias FDIC que rigen la solvencia de las instituciones financieras. Las regulaciones requieren que las instituciones financieras normales mantengan una relación capital/activos mayor o igual al 3%. [71] Las GSE, Fannie Mae y Freddie Mac, están exentas de este requisito de relación capital/activos y pueden, y a menudo lo hacen, mantener una relación capital/activos menor al 3%. El apalancamiento adicional permite mayores retornos en tiempos buenos, pero pone a las empresas en mayor riesgo en tiempos malos, como durante la crisis de las hipotecas de alto riesgo . FNMA está exenta de impuestos estatales y locales, excepto ciertos impuestos sobre bienes raíces. [72] Además, FNMA y FHLMC están exentas de los requisitos de presentación de informes a la SEC; Presentan informes SEC 10-K y 10-Q, pero muchos otros informes, como ciertos informes relacionados con sus títulos hipotecarios REMIC, no se presentan.

Por último, los fondos del mercado monetario tienen requisitos de diversificación, de modo que no más del 5% de los activos pueden proceder del mismo emisor. Es decir, en el peor de los casos, un impago supondría una pérdida de un fondo de no más del 5%. Sin embargo, estas normas no se aplican a Fannie y Freddie. No sería raro encontrar un fondo que tuviera la gran mayoría de sus activos en deuda de Fannie y Freddie. [ cita requerida ]

En 1996, la Oficina de Presupuesto del Congreso escribió que "no ha habido asignaciones federales para pagos en efectivo o subsidios de garantía. Pero en lugar de fondos federales, el gobierno proporciona considerables beneficios gratuitos a las empresas... Las empresas patrocinadas por el gobierno son costosas para el gobierno y los contribuyentes... el beneficio asciende actualmente a 6.500 millones de dólares anuales". [73]

FNMA es una corporación financiera que utiliza derivados para "cubrir" su flujo de efectivo. Los productos derivados que utiliza incluyen swaps de tasas de interés y opciones para entrar en swaps de tasas de interés ("swaps de pago fijo", "swaps de recepción fija", " swaps de base ", " caps y swaptions de tasas de interés ", " swaps iniciales a plazo "). La brecha de duración es un término financiero y contable que designa la diferencia entre la duración de los activos y los pasivos, y es utilizado normalmente por bancos, fondos de pensiones u otras instituciones financieras para medir su riesgo debido a los cambios en la tasa de interés. "La compañía dijo que en abril su brecha de duración promedio se amplió a más 3 meses en abril desde cero en marzo". "La compañía con sede en Washington tiene como objetivo mantener su brecha de duración entre menos 6 meses y más 6 meses. Desde septiembre de 2003 hasta marzo, la brecha ha oscilado entre más y menos un mes".

A fines de 2004, Fannie Mae fue objeto de una investigación por sus prácticas contables. La Oficina de Supervisión de Empresas de Vivienda Federal publicó un informe [74] el 20 de septiembre de 2004, denunciando errores contables generalizados.

Se esperaba que Fannie Mae gastara más de mil millones de dólares (equivalentes a 1.454.000.000 de dólares en 2023) solo en 2006 para completar su auditoría interna y acercarse al cumplimiento de las normas. Se esperaba que la reformulación necesaria costara 10.800 millones de dólares, pero se completó con un costo total de 6.300 millones de dólares en ganancias reformuladas, como se detalla en el Informe Anual de Fannie Mae en el Formulario 10-K. [75]

Las preocupaciones sobre las prácticas comerciales y contables de Fannie Mae son anteriores al escándalo. El 15 de junio de 2000, el Subcomité de Banca de la Cámara de Representantes sobre Mercados de Capital, Valores y Empresas Patrocinadas por el Gobierno celebró audiencias sobre Fannie Mae. [76]

El 18 de diciembre de 2006, los reguladores estadounidenses presentaron 101 cargos civiles contra el director ejecutivo Franklin Raines ; el director financiero J. Timothy Howard; y la ex controladora Leanne G. Spencer. Los tres fueron acusados de manipular las ganancias de Fannie Mae para maximizar sus bonificaciones. La demanda buscaba recuperar más de 115 millones de dólares (equivalentes a 177.800.000 dólares en 2023) en pagos de bonificaciones, acumulados colectivamente por el trío entre 1998 y 2004, y alrededor de 100 millones de dólares en sanciones por su participación en el escándalo contable. Después de 8 años de litigio, en 2012, se emitió una sentencia sumaria que absolvió al trío, indicando que el gobierno no tenía pruebas suficientes que permitieran a cualquier jurado encontrar culpables a los acusados. [77]

En junio de 2008, The Wall Street Journal informó que dos ex directores ejecutivos de Fannie Mae, James A. Johnson y Franklin Raines , habían recibido préstamos por debajo de la tasa de mercado de Countrywide Financial . Fannie Mae era el mayor comprador de hipotecas de Countrywide. [78] El programa de préstamos VIP Countrywide "Amigos de Angelo" incluía a muchas personas de Fannie Mae; abogados, ejecutivos, etc. [79]

Fannie Mae y Freddie Mac han hecho contribuciones a los legisladores que actualmente forman parte de comités que regulan principalmente su industria: el Comité de Servicios Financieros de la Cámara de Representantes; el Comité de Banca, Vivienda y Asuntos Urbanos del Senado; o el Comité de Finanzas del Senado. [ cita requerida ] Los demás tienen asientos en los poderosos comités de Asignaciones o Medios y Arbitrios, son miembros del liderazgo del Congreso o se han postulado para presidente.

En diciembre de 2011, seis ejecutivos de Fannie Mae y Freddie Mac , incluido Daniel Mudd , fueron acusados por la Comisión de Bolsa y Valores de Estados Unidos de fraude de valores. [80] "La SEC alega que 'sabían y aprobaron' declaraciones engañosas que afirmaban que las empresas tenían una exposición mínima a los préstamos de alto riesgo en el auge de la burbuja hipotecaria". [81] El ex director financiero de Freddie, Anthony "Buddy" Piszel, quien en febrero de 2011 era director financiero de CoreLogic , "había recibido un aviso de la SEC de que la agencia estaba considerando tomar medidas en su contra". Luego renunció a CoreLogic. Piszel no estaba entre los ejecutivos acusados en diciembre de 2011. [82] Piszel había sido sucedido en Freddie por David Kellermann . Kellermann se suicidó durante su mandato en Freddie.

Un informe contemporáneo sobre los cargos de la SEC continuó:

La SEC afirmó que la mala conducta de Mudd incluyó dar deliberadamente falso testimonio al Congreso.

Mudd dijo la semana pasada que el gobierno aprobó las divulgaciones de Fannie Mae durante su mandato.

"Ahora parece que el gobierno ha negociado un acuerdo para exculpar al gobierno y a los ejecutivos designados por él que han firmado las mismas declaraciones desde mi partida, de modo que pueda demandar a individuos que despidió hace años", dijo en una declaración la semana pasada. [82]

En 2011, la agencia también tenía a otros grandes bancos en la mira. JPMorgan Chase fue una de las 18 instituciones financieras que la FHFA demandó en 2011, acusándolas de vender a Fannie y Freddie títulos que "tenían características diferentes y más riesgosas que las descripciones contenidas en los materiales de marketing y ventas". Fannie y Freddie, las empresas de financiación de viviendas respaldadas por el gobierno, sufrieron pérdidas masivas en títulos respaldados por hipotecas cuando el mercado inmobiliario implosionó, lo que requirió un rescate de más de 187 mil millones de dólares. Las empresas han estado controladas por la FHFA desde su rescate en 2008. El prestamista suizo UBS ya ha llegado a un acuerdo de 885 millones de dólares con la FHFA en relación con las pérdidas que Fannie y Freddie sufrieron en títulos hipotecarios por valor de más de 6.400 millones de dólares. La agencia también llegó a un acuerdo por sumas no reveladas a principios de este año con Citigroup y General Electric . Según se informa, la FHFA está pidiendo 4.000 millones de dólares a JPMorgan para resolver sus reclamaciones por 33.000 millones de dólares en títulos vendidos a Fannie y Freddie por JPMorgan, Bear Stearns y WaMu . Bank of America (BAC) , que adquirió Countrywide y Merrill Lynch durante la era de la crisis , podría tener que pagar aún más. La firma con sede en Charlotte se enfrenta a reclamaciones de la FHFA por 57.000 millones de dólares en bonos hipotecarios. En total, las 18 demandas de la FHFA cubren más de 200.000 millones de dólares en títulos supuestamente falsificados. La cuestión de si algún banquero individual tendrá que rendir cuentas es otra cuestión. Hasta ahora, los casos penales relacionados con el empaquetado y la venta de títulos respaldados por hipotecas han brillado por su ausencia. El acuerdo propuesto por JPMorgan cubre sólo los cargos civiles, y no resolvería la cuestión de si algún ejecutivo individual participó en alguna irregularidad. Hay una investigación penal federal en curso con sede en Sacramento, California, el estado donde Washington Mutual tenía su sede. JPMorgan originalmente buscó estar protegido de cualquier cargo criminal como parte de este acuerdo, pero esa solicitud fue rechazada por el gobierno. [83]

El 29 de mayo de 2013, el diario Los Angeles Times informó que una ex especialista en ejecuciones hipotecarias de Fannie Mae había sido acusada, pero se había declarado "no culpable", de aceptar un soborno de un corredor de bienes raíces de Arizona en un tribunal federal de Santa Ana . Otra demanda presentada anteriormente en el Tribunal Superior del Condado de Orange , esta vez por despido injustificado , ha sido interpuesta contra Fannie Mae por una empleada que afirma que la despidieron cuando intentó alertar a la gerencia sobre los sobornos. La empleada afirma que comenzó a expresar sus sospechas en 2009. [84]

El 8 de mayo de 2013, el representante Scott Garrett presentó la Ley de Transparencia Presupuestaria y Contable de 2014 (HR 1872; 113.º Congreso) en la Cámara de Representantes de los Estados Unidos durante el 113.º Congreso de los Estados Unidos . El proyecto de ley, si se aprobara, modificaría el tratamiento presupuestario de los programas de crédito federales, como Fannie Mae y Freddie Mac . [90] El proyecto de ley requeriría que el costo de los préstamos directos o garantías de préstamos se reconozca en el presupuesto federal sobre una base de valor justo utilizando las pautas establecidas por la Junta de Normas de Contabilidad Financiera . [90] Los cambios realizados por el proyecto de ley significarían que Fannie Mae y Freddie Mac se contabilizaran en el presupuesto en lugar de considerarse por separado y significarían que la deuda de esos dos programas se incluiría en la deuda nacional. [91] Estos programas en sí no se cambiarían, pero sí la forma en que se contabilizan en el presupuesto federal de los Estados Unidos . El objetivo del proyecto de ley es mejorar la precisión de cómo se contabilizan algunos programas en el presupuesto federal. [92]