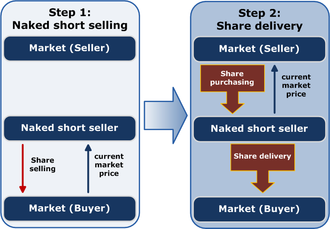

La venta en corto al descubierto , o venta en corto al descubierto , es la práctica de vender en corto un activo negociable de cualquier tipo sin pedir prestado primero el activo a otra persona o asegurarse de que se pueda pedir prestado. Cuando el vendedor no obtiene el activo y lo entrega al comprador dentro del plazo requerido, el resultado se conoce como " incumplimiento de entrega " (FTD). La transacción generalmente permanece abierta hasta que el vendedor adquiere y entrega el activo, o el corredor del vendedor liquida la operación en su nombre. [1]

La venta en corto se utiliza para aprovechar oportunidades de arbitraje percibidas o para anticipar una caída de precios, pero expone al vendedor al riesgo de un aumento de precios.

Los críticos han abogado por una regulación más estricta de las ventas en corto sin cobertura. En 2005, en Estados Unidos se promulgó la " Reglamentación SHO ", que exige que los corredores de bolsa tengan motivos para creer que las acciones estarán disponibles para una determinada transacción bursátil y que la entrega se realice en un plazo de tiempo limitado. [2] [3] En 2008, la SEC prohibió lo que denominó "ventas en corto sin cobertura abusivas" [4] en Estados Unidos, así como en algunas otras jurisdicciones, como método para hacer bajar los precios de las acciones. No entregar acciones es legal en determinadas circunstancias, y las ventas en corto sin cobertura no son ilegales per se . [5] [2] [6] En Estados Unidos, las ventas en corto sin cobertura están contempladas en diversas regulaciones de la SEC que prohíben esta práctica. [7]

En agosto de 2008, la SEC emitió una orden temporal que restringía las ventas en corto de acciones de 19 empresas financieras consideradas sistémicamente importantes, reforzando las sanciones por no entregar las acciones a tiempo. [8] A partir del 18 de septiembre, en medio de afirmaciones de que las ventas en corto agresivas habían jugado un papel en la quiebra del gigante financiero Lehman Brothers , la SEC extendió y amplió las reglas para eliminar las excepciones y cubrir a todas las empresas, incluidos los creadores de mercado . [4] [9]

Un estudio de 2014 realizado por investigadores de la Universidad de Buffalo, publicado en el Journal of Financial Economics , no encontró evidencia de que la falta de entrega de acciones "causara distorsiones de precios o el fracaso de las empresas financieras durante la crisis financiera de 2008" y que "las mayores FTD conducen a una mayor liquidez y eficiencia de precios, y su impacto es similar a nuestra estimación de las ventas en corto entregadas". [10]

Algunos comentaristas han sostenido que, a pesar de las regulaciones, las ventas en corto al descubierto están muy extendidas y que las regulaciones de la SEC no se aplican adecuadamente. [11] Sus críticos han sostenido que la práctica es susceptible de abuso, puede ser perjudicial para las empresas objetivo que luchan por recaudar capital y ha llevado a numerosas quiebras. [7] [12] Sin embargo, otros comentaristas han dicho que la cuestión de las ventas en corto al descubierto es una "teoría del diablo", [13] no un problema de mercado genuino y un desperdicio de recursos regulatorios. [14]

La venta en corto es una forma de especulación que permite a un operador tomar una " posición negativa " en las acciones de una empresa. En primer lugar, el operador toma prestadas las acciones de esa acción de su propietario (el prestamista), normalmente a través de un banco o un corredor principal con la condición de que las devuelvan cuando se lo soliciten. A continuación, el operador vende las acciones prestadas y se las entrega al comprador, que se convierte en su nuevo propietario. El comprador normalmente no es consciente de que las acciones se han vendido en corto: su transacción con el operador se lleva a cabo como si el operador fuera propietario de las acciones en lugar de haberlas tomado prestadas. Algún tiempo después, el operador cierra su posición en corto comprando la misma cantidad de acciones en el mercado y devolviéndolas al prestamista.

La ganancia del operador es la diferencia entre el precio de venta y el precio de compra de las acciones. A diferencia de la "posición larga", en la que la venta sucede a la compra, la venta corta precede a la compra. Dado que generalmente se exige al vendedor/prestatario que haga un depósito en efectivo equivalente al producto de la venta, esto ofrece cierta seguridad al prestamista.

La venta en corto al descubierto es un caso de venta en corto sin concertar previamente un préstamo. Si hay escasez de acciones, encontrar acciones para pedir prestadas puede resultar difícil. El vendedor también puede decidir no pedir prestadas las acciones, en algunos casos porque no hay prestamistas disponibles o porque los costes del préstamo son demasiado altos. Cuando no se piden prestadas las acciones dentro del plazo de compensación y el vendedor en corto no ofrece acciones al comprador, se considera que la operación " no se ha cumplido ". [15] No obstante, la operación seguirá abierta o el DTCC podrá acreditar las acciones al comprador hasta que el vendedor en corto cierre la posición o tome prestadas las acciones. [6]

Es difícil medir la frecuencia con la que se producen las ventas en corto al descubierto. Los incumplimientos no son necesariamente indicativos de una venta en corto al descubierto y pueden ser resultado tanto de transacciones "largas" (compras de acciones) como de ventas en corto. [2] [16] Las ventas en corto al descubierto pueden ser invisibles en un mercado líquido, siempre que la venta en corto se entregue finalmente al comprador. Sin embargo, si las coberturas son imposibles de encontrar, las operaciones fracasan. La SEC publica informes de incumplimientos con regularidad [17] y un aumento repentino en el número de incumplimientos alertará a la SEC sobre la posibilidad de una venta en corto al descubierto. En algunos casos recientes, se afirmó que la actividad diaria era mayor que todas las acciones disponibles, lo que normalmente sería improbable. [15]

Las razones de las ventas en corto al descubierto y su alcance habían sido objeto de controversia durante varios años antes de que la SEC adoptara en 2008 la medida de prohibir la práctica. Lo que se reconoce generalmente es que las ventas en corto al descubierto tienden a producirse cuando es difícil obtener préstamos de acciones. [15] Los estudios han demostrado que las ventas en corto al descubierto también aumentan con el coste de los préstamos. [ cita requerida ]

Un editorial del diario Los Angeles Times de julio de 2008 decía que las ventas en corto al descubierto "permiten a los especuladores hacer bajar las acciones de una empresa ofreciendo una cantidad abrumadora de acciones para la venta". [18]

La SEC ha declarado que a veces se afirma falsamente que las ventas en corto al descubierto son la razón de la caída del precio de las acciones, cuando, a menudo, "la caída del precio es el resultado de la mala situación financiera de la empresa y no de las razones proporcionadas por los insiders o los promotores". [2]

Antes de 2008, los reguladores habían restado importancia en general al alcance de las ventas en corto al descubierto en los EE. UU. En una conferencia de la Asociación de Administradores de Valores de América del Norte (NASAA) sobre las ventas en corto al descubierto en noviembre de 2005, un funcionario de la Bolsa de Valores de Nueva York afirmó que la NYSE no había encontrado evidencia de ventas en corto al descubierto generalizadas. En 2006, un funcionario de la SEC dijo que "si bien puede haber casos de ventas en corto abusivas, el 99% de todas las transacciones en valor en dólares se liquidan a tiempo sin incidentes". [19] De todas las que no lo hacen, el 85% se resuelven en un plazo de 10 días hábiles y el 90% en un plazo de 20. [19] Eso significa que aproximadamente el 1% de las acciones que cambian de manos diariamente, o alrededor de mil millones de dólares por día, están sujetas a fallas de entrega, [6] aunque la SEC ha declarado que "las fallas de entrega pueden ocurrir por varias razones tanto en las ventas largas como en las cortas", y en consecuencia que no necesariamente indican ventas en corto al descubierto. [2] [16]

En 2008, el presidente de la SEC, Christopher Cox, dijo que la SEC "tiene tolerancia cero para las ventas en corto abusivas", al tiempo que implementaba nuevas regulaciones para prohibir la práctica, que culminaron en la acción de septiembre de 2008 tras las quiebras de Bear Stearns y Lehman Brothers en medio de especulaciones de que las ventas en corto al descubierto habían jugado un papel contribuyente. [9] [20] Cox dijo que "la regla estaría diseñada para garantizar la transparencia en las ventas en corto en general, más allá de la práctica de las ventas en corto al descubierto". [9]

La SEC se compromete a mantener el orden en los mercados de valores. La práctica abusiva de las ventas en corto al descubierto es muy diferente de las ventas en corto ordinarias, que son una parte sana y necesaria de un mercado libre. Las normas de nuestra agencia son muy favorables a las ventas en corto, que pueden ayudar a transmitir rápidamente señales de precios en respuesta a información o perspectivas negativas para una empresa. Las ventas en corto ayudan a prevenir la "exuberancia irracional" y las burbujas. Pero cuando alguien no toma prestados y no entrega los valores necesarios para hacer efectiva una posición corta, después de no haber podido siquiera determinar que se pueden tomar prestados, eso no contribuye a un mercado ordenado, sino que lo está socavando. Y en el contexto de una posible campaña de "distorsión y venta en corto" dirigida a una institución financiera por lo demás sólida, este tipo de actividad manipuladora puede tener consecuencias drásticas.

— Discurso del presidente de la SEC, Christopher Cox [21]

Al igual que con la prevalencia de las posiciones cortas al descubierto, sus efectos son controvertidos. La SEC ha declarado que la práctica puede ser beneficiosa para mejorar la liquidez en acciones difíciles de obtener en préstamo, mientras que otros han sugerido que añade eficiencia al mercado de préstamos de valores. Los críticos de la práctica argumentan que a menudo se utiliza para manipular el mercado , que puede dañar a las empresas e incluso que amenaza a los mercados en general.

Una queja sobre las ventas en corto al descubierto por parte de empresas objetivo es que la práctica diluye las acciones de una empresa mientras las ventas en corto pendientes permanezcan abiertas en los libros. Se ha alegado [¿ por quién? ] que esto crea acciones "fantasma" o "falsificadas", que a veces pasan de una operación a otra sin conexión con ninguna acción física y deprimen artificialmente el precio de las acciones. Sin embargo, la SEC ha negado la existencia de acciones falsificadas y ha declarado que las ventas en corto al descubierto no aumentarían las acciones en circulación de una empresa. [3] El vendedor en corto David Rocker sostuvo que la falta de entrega de valores "puede hacerse con fines manipuladores para crear la impresión de que las acciones son un préstamo ajustado", aunque dijo que esto debería verse como una falta de entrega de "posiciones largas" en lugar de "posiciones cortas". [22]

Robert J. Shapiro , ex subsecretario de Comercio para asuntos económicos y consultor de un bufete de abogados que presentó una demanda por venta en corto al descubierto, [23] ha afirmado que la venta en corto al descubierto ha costado a los inversores 100.000 millones de dólares y ha llevado a la ruina a 1.000 empresas. [12]

Richard Fuld , ex director ejecutivo de la firma financiera Lehman Brothers, durante las audiencias sobre la declaración de quiebra de Lehman Brothers y el rescate de AIG ante el Comité de Supervisión y Reforma Gubernamental de la Cámara de Representantes, afirmó que una serie de factores, incluida una crisis de confianza y ataques de ventas en corto al descubierto seguidos de falsos rumores, contribuyeron al colapso tanto de Bear Stearns como de Lehman Brothers. [24] Fuld había estado obsesionado con los vendedores en corto e incluso había degradado a los ejecutivos de Lehman que trataban con ellos; afirmó que los vendedores en corto y los propagadores de rumores habían hecho caer a Lehman, aunque no tenía pruebas de ello. [25] Tras el examen de la cuestión de si las "ventas en corto al descubierto" fueron de alguna manera una causa del colapso de Bear Stearns o Lehman, los expertos en valores llegaron a la conclusión de que las supuestas "ventas en corto al descubierto" ocurrieron después del colapso y, por lo tanto, no jugaron ningún papel en él. El presidente del comité de la Cámara de Representantes, Henry Waxman, dijo que el comité recibió miles de páginas de documentos internos de Lehman y que estos documentos describen una compañía en la que "no había responsabilidad por los fracasos". [25] [26] [27] En julio de 2008, el presidente de la Comisión de Bolsa y Valores de Estados Unidos, Christopher Cox, dijo que no había "ventas en corto desenfrenadas en asuntos financieros". [28]

Varias bolsas internacionales han restringido total o parcialmente la práctica de la venta en corto descubierta de acciones. Entre ellas se encuentran la Australian Securities Exchange de Australia , [29] la Securities and Exchange Board de la India , [30] la Euronext Amsterdam de los Países Bajos , [31] la Tokyo Stock Exchange de Japón , [32] y la SWX Swiss Exchange de Suiza . [33] [34] También el regulador de valores de España, la CNMV . [35]

En agosto de 2011, Francia, Italia, España, Bélgica y Corea del Sur prohibieron temporalmente todas las ventas en corto de sus acciones financieras, [36] mientras que Alemania presionó para que se prohibiera en toda la eurozona las ventas en corto al descubierto. [37]

El 18 de mayo de 2010, el Ministro de Finanzas alemán anunció que se prohibirían las ventas en corto descubiertas de bonos gubernamentales denominados en euros, swaps de incumplimiento crediticio basados en esos bonos y acciones de las diez principales instituciones financieras de Alemania. Esta prohibición entró en vigor esa noche y expiraría el 31 de marzo de 2011. [38] [39] El 28 de mayo, el regulador del mercado financiero alemán, BaFin, anunció que esta prohibición sería permanente. [40] La prohibición entró en vigor el 27 de julio de 2010. [41] El Fondo Monetario Internacional emitió un informe en agosto de 2010 diciendo que la medida sólo logró obstaculizar los mercados. Dijo que la prohibición "hizo relativamente poco para apoyar los precios subyacentes de las acciones de las instituciones en cuestión, mientras que la liquidez cayó y la volatilidad aumentó sustancialmente". El FMI dijo que no había evidencia sólida de que los precios de las acciones cayeran debido a las ventas en corto. [42]

En marzo de 2007, la Junta de Valores y Bolsa de la India (SEBI), que había prohibido por completo las ventas en corto en 2001 como resultado del caso Ketan Parekh , reintrodujo las ventas en corto con arreglo a normas similares a las desarrolladas en los Estados Unidos. Junto con este cambio de normas, la SEBI prohibió todas las ventas en corto al descubierto. [43] [44]

La prohibición de las ventas en corto al descubierto en Japón comenzó el 4 de noviembre de 2008 y estaba prevista originalmente para durar hasta julio de 2009, pero se extendió hasta octubre de ese año. [45] [46] El Ministro de Finanzas de Japón , Shōichi Nakagawa, declaró: "Decidimos (aplazar la prohibición de las ventas en corto) porque pensamos que podría ser peligroso para el mercado de valores de Tokio si no tomamos medidas de inmediato". Nakagawa añadió que la Agencia de Servicios Financieros de Japón se asociaría con la Comisión de Vigilancia de Bolsa y Valores y la Bolsa de Valores de Tokio para investigar las violaciones pasadas de las regulaciones japonesas sobre las ventas en corto de acciones. La prohibición se extendió posteriormente hasta octubre de 2010. [47]

En septiembre de 2008, la Bolsa de Singapur comenzó a penalizar las ventas en corto al descubierto con una medida provisional. Estas sanciones iniciales empezaban en 100 dólares por día. En noviembre, anunciaron planes para aumentar las multas por no completar las operaciones. Las nuevas sanciones penalizarían a los operadores que no cubrieran sus posiciones, a partir de 1.000 dólares por día. También habría multas para los corredores que no utilizaran el mercado de compra de la Bolsa para cubrir sus posiciones, a partir de 5.000 dólares por día. La Bolsa de Singapur había declarado que la falta de entrega de acciones inherente a las ventas en corto al descubierto amenazaba el orden del mercado. [48]

La Ley de Intercambio de Valores de 1934 estipula un período de liquidación de hasta dos días hábiles antes de que sea necesario entregar una acción, generalmente denominado " entrega T+2 ".

En enero de 2005, la SEC promulgó el Reglamento SHO para combatir las ventas cortas abusivas al descubierto, reduciendo los incumplimientos en la entrega de valores y limitando el tiempo durante el cual un corredor puede permitir incumplimientos en la entrega. [49] En cuanto al primer punto, estableció que un corredor o distribuidor no puede aceptar una orden de venta corta sin haber tomado prestadas o identificado primero las acciones que se están vendiendo. [50] La norma tenía las siguientes exenciones:

Para reducir el tiempo durante el cual se permite que las posiciones de valores que no se han entregado permanezcan abiertas, el reglamento exige que los corredores de bolsa cierren las posiciones de valores que no se han entregado que hayan persistido durante 13 días consecutivos de liquidación. [49] La SEC, al describir el Reglamento SHO, afirmó que las posiciones de valores que no se han entregado que persistan durante un período prolongado de tiempo "pueden dar lugar a grandes obligaciones de entrega cuando se produce la liquidación de acciones". [49]

El Reglamento SHO también creó la "Lista de valores límite", que informaba sobre cualquier acción en la que más del 0,5% del total de acciones en circulación de una empresa no se entregó durante cinco días consecutivos. Varias empresas han aparecido en la lista, incluidas Krispy Kreme , Martha Stewart Omnimedia y Delta Air Lines . The Motley Fool , un sitio web de inversiones, observa que "cuando una acción aparece en esta lista, es como una bandera roja ondeando, que indica '¡algo está mal aquí!'" [15] Sin embargo, la SEC aclaró que la aparición en la lista límite "no significa necesariamente que haya habido una venta corta abusiva al descubierto o cualquier negociación inadmisible en la acción". [49]

En julio de 2006, la SEC propuso modificar el Reglamento SHO para reducir aún más los incumplimientos en la entrega de valores. [52] El presidente de la SEC, Christopher Cox , se refirió al "grave problema de las ventas en corto abusivas, que pueden utilizarse como herramienta para hacer bajar el precio de las acciones de una empresa" y dijo que la SEC está "preocupada por los persistentes incumplimientos en la entrega de algunos valores en el mercado que pueden deberse a lagunas en el Reglamento SHO". [53]

En junio de 2007, la SEC votó a favor de eliminar la cláusula de exención que permitía que los incumplimientos de entrega que existían antes de la Reg SHO quedaran exentos de la misma. El presidente de la SEC, Christopher Cox, calificó las ventas en corto al descubierto como "un fraude que la comisión está obligada a prevenir y castigar". La SEC también dijo que estaba considerando eliminar una exención de la norma para los creadores de mercado de opciones . [54] La eliminación de la cláusula de exención y las restricciones a las ventas en corto al descubierto han sido generalmente respaldadas por la Cámara de Comercio de los Estados Unidos . [55]

En marzo de 2008, el presidente de la SEC, Christopher Cox, pronunció un discurso titulado "Reglamento antifraude para las ventas en corto al descubierto", en el que anunció nuevos esfuerzos de la SEC para combatir las ventas en corto al descubierto. [56] Según la propuesta, la SEC crearía un reglamento antifraude dirigido a quienes engañan a sabiendas a los corredores sobre la localización de valores antes de participar en las ventas en corto y no entregan los valores en la fecha de entrega. Cox dijo que la propuesta abordaría las preocupaciones sobre los abusos en las ventas en corto, en particular en el mercado de acciones de pequeña capitalización . Incluso con la regulación en vigor, la SEC recibió cientos de quejas en 2007 sobre supuestos abusos relacionados con las ventas en corto. La SEC estimó que alrededor del 1% de las acciones que cambiaban de manos diariamente, unos 1.000 millones de dólares, estaban sujetas a fallos en la entrega. Los comisionados de la SEC Paul Atkins y Kathleen Casey expresaron su apoyo a la ofensiva. [57] [58]

A mediados de julio de 2008, la SEC anunció medidas de emergencia para limitar las ventas en corto descubiertas de empresas patrocinadas por el gobierno (GSE), como Fannie Mae y Freddie Mac , en un esfuerzo por limitar la volatilidad del mercado de acciones financieras. [59] Pero incluso con respecto a esas acciones, la SEC anunció poco después que habría una excepción con respecto a los creadores de mercado. [60] El presidente de la SEC, Cox, señaló que la orden de emergencia "no era una respuesta a las ventas en corto desenfrenadas en asuntos financieros", diciendo que "eso no ha ocurrido". Cox dijo que "más bien está destinada a ser una medida preventiva para ayudar a restaurar la confianza del mercado en un momento en que es muy necesaria". [28] Los analistas advirtieron sobre el potencial de creación de burbujas de precios. [60] [61]

La regla de acciones de emergencia expiró el 12 de agosto de 2008. [62] [63] [64] [65] Sin embargo, el 17 de septiembre de 2008, la SEC emitió reglas nuevas y más amplias contra las ventas en corto al descubierto, dejando "claro como el cristal que la SEC tiene tolerancia cero para las ventas en corto al descubierto abusivas". Entre las nuevas reglas está la de que los creadores de mercado ya no tienen una excepción. Como resultado, los creadores de mercado de opciones serán tratados de la misma manera que todos los demás participantes del mercado y, en la práctica, se les prohibirá realizar ventas en corto al descubierto. [66]

El 4 de noviembre de 2008, los votantes de Dakota del Sur consideraron una iniciativa de ley, "Ley de Protección de Pequeños Inversores de Dakota del Sur", para poner fin a las ventas en corto al descubierto en ese estado. La Asociación de la Industria de Valores y los Mercados Financieros de Washington y Nueva York dijo que emprendería acciones legales si se aprobaba la medida. [67] Los votantes rechazaron la iniciativa. [68]

En julio de 2009, la SEC, bajo lo que el Wall Street Journal describió como "intensa presión política", hizo permanente una norma provisional que obliga a las casas de bolsa a comprar o pedir prestados valores rápidamente cuando realizan una venta en corto. [69] La SEC dijo que desde el otoño de 2008, las ventas en corto abusivas al descubierto se habían reducido en un 50%, y el número de valores de lista de umbral (valores de renta variable con demasiados "fallos en la entrega") disminuyó de 582 en julio de 2008 a 63 en marzo de 2009. [70] [71]

En enero de 2010, Mary Schapiro, presidenta de la SEC, testificó ante la Comisión de Investigación de la Crisis Financiera de Estados Unidos que los incumplimientos en los títulos de renta variable habían disminuido un 63,4 por ciento, mientras que los incumplimientos persistentes y de gran cuantía habían disminuido un 80,5 por ciento. [5]

En 2005, la SEC notificó a Refco su intención de presentar una demanda de ejecución contra la unidad de valores de Refco por violaciones a las normas de negociación de valores relacionadas con la venta en corto de acciones de Sedona. La SEC solicitó información relacionada con dos ex corredores de Refco que manejaban la cuenta de un cliente, Amro International, que había vendido en corto las acciones de Sedona. [72] Hasta 2007 no se habían presentado cargos.

En diciembre de 2006, la SEC demandó a Gryphon Partners, un fondo de cobertura , por tráfico de información privilegiada y venta en corto al descubierto que involucraba PIPEs en las acciones no registradas de 35 empresas. Las PIPEs son "inversiones privadas en acciones públicas", utilizadas por las empresas para recaudar efectivo. La venta en corto al descubierto tuvo lugar en Canadá, donde era legal en ese momento. Gryphon negó los cargos. [73]

En marzo de 2007, la SEC multó a Goldman Sachs con 2 millones de dólares por permitir a sus clientes vender acciones ilegalmente en corto antes de realizar ofertas públicas secundarias. Los clientes de Goldman supuestamente recurrieron a la venta en corto al descubierto. La SEC acusó a Goldman de no garantizar que esos clientes fueran propietarios de las acciones. El presidente de la SEC, Cox, dijo: "Es un caso importante y refleja nuestro interés en esta área". [74]

En julio de 2007, la Bolsa de Valores de Nueva York (NYSE) multó a Piper Jaffray con 150.000 dólares . Piper violó las normas de negociación de valores entre enero y mayo de 2005, al vender acciones sin pedirlas prestadas y, además, al no "cubrir las ventas en corto de manera oportuna", según la NYSE. [75] En el momento de la multa, la NYSE había impuesto más de 1,9 millones de dólares en multas por ventas en corto al descubierto en siete acciones regulatorias. [76]

También en julio de 2007, la Bolsa de Valores de Estados Unidos multó a dos creadores de mercado de opciones por infringir el Reglamento SHO. SBA Trading fue sancionada con 5 millones de dólares y ALA Trading con 3 millones de dólares, que incluían la restitución de beneficios. Ambas empresas y sus directivos fueron suspendidos de asociación con la bolsa durante cinco años. La bolsa afirmó que las empresas utilizaron una exención del Reglamento SHO para creadores de mercado de opciones para "participar de forma inadmisible en ventas en corto al descubierto". [77]

En octubre de 2007, la SEC llegó a un acuerdo con la empresa asesora de fondos de cobertura neoyorquina Sandell Asset Management Corp. y tres ejecutivos de la firma por, entre otras cosas, realizar operaciones de venta en corto sin encontrar acciones para tomarlas prestadas. Se impusieron multas por un total de 8 millones de dólares y la firma no admitió ni negó los cargos. [78]

En octubre de 2008, la Autoridad Reguladora de la Industria Financiera (FINRA) multó a Lehman Brothers Inc. con 250.000 dólares por no documentar adecuadamente la propiedad de las ventas en corto a medida que ocurrieron y por no anotar una declaración afirmativa de que las acciones estarían disponibles en la fecha de liquidación. [79]

En abril de 2010, Goldman Sachs pagó 450.000 dólares para resolver las acusaciones de la SEC de que no había realizado "aproximadamente" 86 operaciones de venta en corto entre principios de diciembre de 2008 y mediados de enero de 2009, y de que no había instituido controles adecuados para evitarlas. La empresa no admitió ni negó haber cometido ninguna irregularidad. [80]

En mayo de 2012, los abogados que trabajaban para Goldman publicaron accidentalmente un documento sin censurar que revelaba discusiones internas comprometedoras sobre las ventas en corto al descubierto. "A la mierda con el área de cumplimiento: procedimientos, procedimientos", dijo Peter Melz, ex presidente de Merrill Lynch Professional Clearing Corp., citado en el documento por la revista Rolling Stone . [81]

El Wall Street Journal ha criticado a la Depository Trust and Clearing Corporation (DTCC) por su enfoque de las ventas en corto al descubierto. [6] [82] DTCC ha sido demandada con respecto a su supuesta participación en las ventas en corto al descubierto, y el senador Robert Bennett ha abordado la cuestión de la posible implicación de DTCC y la ha debatido la NASAA y en artículos de The Wall Street Journal y Euromoney . [83] No hay ninguna duda de que las ventas en corto al descubierto ilegales ocurren; [6] [84] lo que está en disputa es cuánto suceden y hasta qué punto es DTCC la culpable. [6] [85] Algunas empresas con acciones en caída culpan a DTCC de ser el guardián del sistema donde suceden, y dicen que DTCC hace la vista gorda ante el problema. [6] Refiriéndose a las operaciones que siguen sin resolver, el portavoz jefe de DTCC, Stuart Goldstein, dijo: "No estamos diciendo que no haya problema, pero sugerir que el cielo se está cayendo puede ser un poco exagerado". [86] [87] En julio de 2007, el senador Bennett sugirió en el pleno del Senado de los EE. UU. que las acusaciones que involucraban a DTCC y las ventas en corto al descubierto son "lo suficientemente graves" como para que el Comité Bancario del Senado debería celebrar una audiencia sobre ellas con funcionarios de DTCC , y que el presidente del Comité Bancario, Christopher Dodd, ha expresado su voluntad de celebrar dicha audiencia. [88]

Los críticos también sostienen que el DTCC ha sido demasiado reservado con la información sobre dónde se están produciendo las ventas en corto al descubierto. [6] Diez demandas relacionadas con las ventas en corto al descubierto presentadas contra el DTCC fueron retiradas o desestimadas en mayo de 2005. [89]

En abril de 2006, Electronic Trading Group presentó una demanda que incluía a importantes casas de bolsa de Wall Street y fue desestimada en diciembre de 2007. [90] [91]

Dos demandas separadas, presentadas en 2006 y 2007 por accionistas de NovaStar Financial, Inc. y Overstock.com , nombraron como acusados a diez corredores de bolsa de Wall Street. Afirmaron que existía un plan para manipular las acciones de las empresas al permitir la venta en corto al descubierto. [92] Una moción para desestimar la demanda de Overstock fue denegada en julio de 2007. [93] [94]

Un tribunal federal de Arkansas desestimó una demanda contra DTCC presentada por Pet Quarters Inc. y la confirmó el Tribunal de Apelaciones del Octavo Circuito en marzo de 2009. [95] Pet Quarters alegó que el programa de préstamo de acciones de Depository Trust & Clearing Corp. dio lugar a la creación de acciones inexistentes o fantasmas y contribuyó a la venta en corto ilegal de las acciones de la empresa. El tribunal dictaminó: "En resumen, todos los daños que Pet Quarters afirma haber sufrido se derivan de actividades realizadas o declaraciones realizadas por los demandados de conformidad con las normas del programa aprobadas por la Comisión. Concluimos que el tribunal de distrito no cometió un error al desestimar la demanda sobre la base de la prelación". La demanda de Pet Quarters era casi idéntica a las demandas contra DTCC presentadas por Whistler Investments Inc. y Nanopierce Technologies Inc. Las demandas también impugnaban el programa de préstamo de acciones de DTCC y fueron desestimadas. [96]

Un académico, en un artículo publicado en el New York University Journal of Law and Business , señaló que "hasta que un tribunal declare que las ventas en corto al descubierto constituyen manipulación del mercado como una cuestión de derecho y aclare las cargas del emisor y del inversor a la hora de probar la ocurrencia de las ventas en corto al descubierto, la práctica continuará sin un control del poder judicial". [11]

Un estudio sobre las operaciones en las ofertas públicas iniciales realizado por dos economistas de la SEC, publicado en abril de 2007, concluyó que un número excesivo de operaciones fallidas no guardaba correlación con las ventas en corto al descubierto. Los autores del estudio afirmaron que, si bien las conclusiones del artículo se refieren específicamente a las operaciones de las IPO, "los resultados presentados en este artículo también informan sobre el debate público en torno al papel de las ventas en corto y las operaciones fallidas en la formación de precios". [97]

En cambio, un estudio de Leslie Boni de 2004 encontró una correlación entre los "fallos de entrega estratégica" y el costo de endeudamiento de las acciones. El artículo, que examinó un "conjunto único de datos de toda la muestra representativa de las acciones estadounidenses", atribuyó el reconocimiento inicial de los fallos de entrega estratégica a Richard Evans, Chris Geczy, David Musto y Adam Reed [98] [99] y encontró que su revisión proporcionaba evidencia consistente con su hipótesis de que "los creadores de mercado fallan estratégicamente en la entrega de acciones cuando los costos de endeudamiento son altos". Un estudio de Autore, Boulton y Braga-Alves examinó los retornos de las acciones en torno a los fallos de entrega entre 2005 y 2008 y encontró evidencia consistente con un vínculo positivo entre los fallos de entrega y los costos de endeudamiento.

Un estudio de abril de 2007 realizado para los reguladores del mercado canadiense por Market Regulation Services Inc. concluyó que las fallas en la entrega de valores no eran un problema significativo en el mercado canadiense, que "menos del 6% de las fallas resultantes de la venta de un valor implicaban ventas en corto" y que "se proyecta que las fallas que implican ventas en corto representen solo el 0,07% del total de ventas en corto". [100]

Un estudio de la Oficina de Responsabilidad Gubernamental, publicado en junio de 2009, concluyó que las recientes normas de la SEC aparentemente habían reducido las ventas en corto abusivas, pero que la SEC necesitaba dar una orientación más clara a la industria del corretaje. [101]

La Comisión de Investigación de la Crisis Financiera , designada por el Congreso para investigar la crisis financiera de 2008, no hace referencia a las ventas en corto de acciones financieras en sus conclusiones. [102]

Un estudio sobre los incumplimientos de entrega, publicado en el Journal of Financial Economics en 2014, no encontró evidencia de que los FTD "causaron distorsiones de precios o el fracaso de las empresas financieras durante la crisis financiera de 2008". Los investigadores estudiaron 1.492 acciones de la Bolsa de Valores de Nueva York durante un período de 42 meses entre 2005 y 2008, y descubrieron que "los FTD más grandes conducen a una mayor liquidez y eficiencia de precios, y su impacto es similar a nuestra estimación de las ventas en corto con entrega". [10] [103] [104]

Algunos periodistas han expresado su preocupación por las ventas en corto al descubierto, mientras que otros sostienen que no son perjudiciales y que su prevalencia ha sido exagerada por funcionarios corporativos que buscan culpar a fuerzas externas por los problemas internos de sus empresas. [105] Otros han discutido las ventas en corto al descubierto como una forma confusa o extraña de negociación. [106]

En junio de 2007, los ejecutivos de Universal Express , que habían denunciado la venta en corto de sus acciones, fueron sancionados por un juez de un tribunal federal por violación de las leyes de valores. [107] Refiriéndose a una sentencia judicial contra el director ejecutivo Richard Altomare, el columnista del New York Times Floyd Norris dijo: "En opinión de Altomare, las cuestiones que molestaron al juez son irrelevantes. En resumen, este es un caso emblemático de venta en corto en el que se está gestando. O es una prueba de que la SEC puede tardar mucho tiempo en detener un fraude". [108] Universal Express afirmó que 6.000 pequeñas empresas habían sido sacadas del negocio por la venta en corto al descubierto, que la empresa dijo que "la SEC ha ignorado y tolerado". [109]

Al analizar la orden de emergencia de la SEC de julio de 2008, Barron's dijo en un editorial: "En lugar de solucionar cualquiera de los problemas reales de la agencia y su misión, Cox y sus colegas comisionados agitaron un periódico y espantaron la mosca imaginaria de las ventas en corto al descubierto. Hizo mucho ruido, pero no hay ningún bicho muerto". [14] Holman Jenkins de The Wall Street Journal dijo que la orden era "un ejercicio de construcción de confianza simbólica" y que las ventas en corto al descubierto implicaban preocupaciones técnicas, excepto para los partidarios de una "teoría del diablo". [13] The Economist dijo que la SEC había "escogido el objetivo equivocado", mencionando un estudio de Arturo Bris del Instituto Internacional Suizo para el Desarrollo de la Gestión que descubrió que la negociación de las 19 acciones financieras se volvió menos eficiente. [110] El Washington Post expresó su aprobación a la decisión de la SEC de abordar un "frenético mundo de sombras de promesas pospuestas, tiempo prestado, papeleo obscurecido y observación de precios que te hace morderte las uñas, generalmente comprimido en unos pocos días de alta tensión que giran en torno al declive de una empresa". [111] El Los Angeles Times calificó la práctica de venta en corto al descubierto como "difícil de defender", y afirmó que ya era hora de que la SEC se involucrara activamente en abordar la manipulación del mercado. [112]

En un editorial de julio de 2008, el Wall Street Journal afirmó que "la Cámara de Representantes está matando al mensajero al cuestionar los mecanismos de fijación de precios de los barriles de petróleo y las acciones", pero afirmó que la orden de emergencia para prohibir las ventas en corto al descubierto "no hará mucho daño" y que "los críticos pueden decir que es una solución a un problema inexistente, pero la SEC no pretende resolver un problema. La medida de la Comisión tiene por objeto evitar incluso la posibilidad de que un vendedor en corto sin escrúpulos pueda hacer bajar las acciones de una empresa financiera con una avalancha de órdenes de venta que no estén respaldadas por una capacidad real de entregar las acciones a los compradores". [113]

En un artículo de marzo de 2009, Bloomberg News Service afirmó que la quiebra de Lehman Brothers podría haberse evitado si se hubieran puesto límites a las posiciones cortas en descubierto. "Según datos compilados por la Comisión de Bolsa y Valores, hasta el 11 de septiembre se habían vendido 32,8 millones de acciones de la compañía y no se habían entregado a los compradores a tiempo". [114]

En mayo de 2009, el principal corresponsal financiero del New York Times, Floyd Norris , informó que las ventas en corto al descubierto "casi han desaparecido". Dijo que los fallos en las entregas, cuando ocurren, se corrigen rápidamente. [115]

En un artículo publicado en octubre de 2009, Matt Taibbi, escritor de la revista Rolling Stone, sostuvo que Bear Stearns y Lehman Brothers se vieron inundadas de "acciones falsificadas" que ayudaron a matar a ambas empresas. Taibbi dijo que las dos empresas recibieron un "empujón" hacia la extinción a partir de "un esquema de falsificación descarado llamado venta en corto al descubierto". [116] Durante un debate en mayo de 2010 sobre la inclusión de la "falsificación" en los cargos presentados contra los banqueros islandeses, el presentador Max Keiser especuló que el cargo podría referirse a la venta en corto al descubierto porque "la venta en corto al descubierto es lo mismo que la falsificación, en el sentido de que es vender algo que no existe". [117] Un estudio de 2014 sobre los incumplimientos, publicado en el Journal of Financial Economics , no encontró evidencia de que los incumplimientos contribuyeran a "distorsiones de precios o al fracaso de las empresas financieras durante la crisis financiera de 2008". [10]

{{cite journal}}: Requiere citar revista |journal=( ayuda ){{cite news}}: |last=tiene nombre genérico ( ayuda )En algunos casos, [las ventas cortas al descubierto] pueden ser perfectamente legales, pero por lo general no lo son. (...) Los esfuerzos por tomar medidas más serias contra las ventas cortas continuaron ayer (...)

Pero lo más condenatorio que el ataque a Bear tenía en común con estas manipulaciones anteriores era el empleo de un tipo de esquema de falsificación llamado venta corta al descubierto. Desde el momento en que terminó la reunión confidencial en la Reserva Federal el 11 de marzo, Bear se convirtió en el objetivo de esta práctica aparentemente ilegal, y las empresas de las que se rumoreaba ampliamente que estaban detrás del ataque estaban en esa sala.