La crisis de la eurozona es una crisis financiera en curso que ha dificultado o imposibilitado a algunos países de la eurozona reembolsar o refinanciar su deuda gubernamental sin la ayuda de terceros.

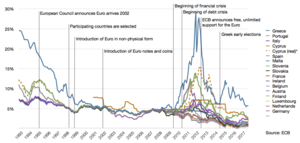

La crisis de la deuda soberana europea fue resultado de una combinación de factores complejos, entre ellos la globalización de las finanzas ; las condiciones crediticias fáciles durante el período 2002-2008 que alentaron prácticas crediticias de alto riesgo; la crisis financiera de 2007-2008 ; los desequilibrios comerciales internacionales; las burbujas inmobiliarias que han estallado desde entonces; las opciones de política fiscal relacionadas con los ingresos y gastos gubernamentales; y los enfoques utilizados por las naciones para rescatar a las industrias bancarias en problemas y a los tenedores de bonos privados, asumiendo cargas de deuda privada o socializando las pérdidas. [1] [2]

Una de las primeras explicaciones de las causas de la crisis es el aumento significativo de los ahorros disponibles para la inversión durante el período 2000-2007, cuando el fondo global de valores de renta fija aumentó de aproximadamente 36 billones de dólares en 2000 a 70 billones en 2007. Este "gigante fondo de dinero" aumentó a medida que los ahorros de los países en desarrollo con un crecimiento elevado ingresaron a los mercados de capital globales. Los inversores que buscaban rendimientos más altos que los ofrecidos por los bonos del Tesoro de Estados Unidos buscaron alternativas a nivel mundial. [3]

La tentación que ofrecía el ahorro tan fácilmente disponible abrumó los mecanismos de control normativo y de políticas en un país tras otro, a medida que los prestamistas y los prestatarios utilizaban esos ahorros, generando una burbuja tras otra en todo el mundo. Si bien esas burbujas han estallado, causando una caída de los precios de los activos (por ejemplo, la vivienda y los inmuebles comerciales), los pasivos contraídos con los inversores globales siguen a precio completo, lo que genera dudas sobre la solvencia de los gobiernos y sus sistemas bancarios. [1]

La forma en que cada país europeo involucrado en esta crisis tomó prestado e invirtió el dinero varía. Por ejemplo, los bancos de Irlanda prestaron el dinero a los promotores inmobiliarios, generando una enorme burbuja inmobiliaria. Cuando la burbuja estalló, el gobierno y los contribuyentes irlandeses asumieron deudas privadas. En Grecia, el gobierno aumentó sus compromisos con los empleados públicos en forma de salarios y pensiones extremadamente generosos, y los primeros se duplicaron en términos reales en diez años. [4] El sistema bancario de Islandia creció enormemente, creando deudas con inversores globales ( deuda externa ) varias veces superiores al PIB . [1] [5]

La interconexión en el sistema financiero global significa que si una nación deja de pagar su deuda soberana o entra en recesión poniendo en riesgo parte de la deuda privada externa, los sistemas bancarios de las naciones acreedoras enfrentan pérdidas. Por ejemplo, en octubre de 2011, los prestatarios italianos debían a los bancos franceses 366 mil millones de dólares (netos). Si Italia no pudiera financiarse a sí misma, el sistema bancario y la economía franceses podrían verse sometidos a una presión significativa, lo que a su vez afectaría a los acreedores de Francia y así sucesivamente. Esto se conoce como contagio financiero . [6] [7] Otro factor que contribuye a la interconexión es el concepto de protección de la deuda. Las instituciones celebraron contratos llamados swaps de incumplimiento crediticio (CDS) que dan lugar a un pago en caso de que se produzca un incumplimiento de un instrumento de deuda en particular (incluidos los bonos emitidos por el gobierno). Pero, como se pueden comprar múltiples CDS sobre el mismo título, no está claro qué exposición tiene ahora el sistema bancario de cada país a los CDS. [8]

Grecia ocultó su creciente deuda y engañó a los funcionarios de la UE con la ayuda de derivados diseñados por los principales bancos. [9] [10] [11] [12] [13] [14] Aunque algunas instituciones financieras claramente se beneficiaron de la creciente deuda del gobierno griego en el corto plazo, [9] hubo un largo período previo a la crisis.

Los rescates europeos tienen como objetivo, en gran medida, trasladar la exposición de los bancos y otros actores, que de otro modo se enfrentarían a pérdidas por la deuda soberana que han acumulado, a los contribuyentes europeos. [15] [16] [17] [18] [19] [20]

El Tratado de Maastricht de la UE contiene un lenguaje jurídico que parece excluir los rescates intracomunitarios. En primer lugar, la cláusula de "no rescate" (artículo 125 del TFUE) garantiza que la responsabilidad de pagar la deuda pública siga siendo nacional e impide que las primas de riesgo causadas por políticas fiscales poco sólidas se extiendan a los países socios. La cláusula, por tanto, fomenta políticas fiscales prudentes a nivel nacional.

La compra de bonos de países en dificultades por parte del Banco Central Europeo ha provocado muchas controversias y muchos la han considerado una violación de la prohibición de financiación monetaria de los déficits presupuestarios (artículo 123 del TFUE). Cabe destacar que estos bonos se compran como parte del programa de Transacciones Monetarias Directas , que opera exclusivamente en el mercado secundario (es decir, los bonos se compran a otros inversores y no directamente a los países en el momento de la emisión) y, por lo tanto, no constituye un descubierto ni una facilidad crediticia. La creación de un mayor apalancamiento en el FEEF con acceso a préstamos del BCE también parece violar los términos de este artículo [ cita requerida ] .

Los artículos 125 y 123 tenían por objeto crear desincentivos para que los Estados miembros de la UE incurrieran en déficits y deudas estatales excesivos, y evitar el riesgo moral de gastar y prestar en exceso en épocas de bonanza. También tenían por objeto proteger a los contribuyentes de los demás Estados miembros más prudentes. Al conceder ayuda de rescate garantizada por los contribuyentes prudentes de la eurozona a países de la eurozona que no respetan las normas, como Grecia, la UE y los países de la eurozona también fomentan el riesgo moral en el futuro. [21] Si bien la cláusula de no rescate sigue vigente, la "doctrina de no rescate" parece ser cosa del pasado. [22]

Los tratados de la UE contienen los llamados criterios de convergencia , especificados en los protocolos de los Tratados de la Unión Europea . En lo que respecta a las finanzas públicas, los estados han acordado que el déficit presupuestario público anual no debe superar el 3% del producto interior bruto (PIB) y que la deuda pública bruta en relación con el PIB no debe superar el 60% del PIB (véanse los protocolos 12 y 13). Para los miembros de la eurozona existe el Pacto de Estabilidad y Crecimiento que contiene los mismos requisitos para el déficit presupuestario y la limitación de la deuda, pero con un régimen mucho más estricto. En el pasado, muchos países europeos, entre ellos Grecia e Italia, han superado sustancialmente estos criterios durante un largo período de tiempo. [23]

Las agencias de calificación crediticia internacionales con sede en Estados Unidos —Moody 's , Standard & Poor's y Fitch— que ya han sido objeto de críticas durante la burbuja inmobiliaria [24] [25] y la crisis islandesa [26] [27] —también han desempeñado un papel central y controvertido [28] en la actual crisis del mercado de bonos europeo. [29] Por un lado, se ha acusado a las agencias de otorgar calificaciones demasiado generosas debido a conflictos de intereses. [30] Por otro lado, las agencias de calificación tienden a actuar de manera conservadora y a tomarse un tiempo para adaptarse cuando una empresa o un país está en problemas. [31] En el caso de Grecia, el mercado respondió a la crisis antes de las rebajas, y los bonos griegos se comercializaron a niveles basura varias semanas antes de que las agencias de calificación comenzaran a describirlos como tales. [32]

Según un estudio realizado por economistas de la Universidad de St. Gallen, las agencias de calificación crediticia han alimentado el creciente endeudamiento de la zona euro al emitir rebajas más severas desde que estalló la crisis de la deuda soberana en 2009. Los autores concluyeron que las agencias de calificación no fueron consistentes en sus juicios, calificando en promedio a Portugal, Irlanda y Grecia 2,3 niveles por debajo de los estándares previos a la crisis, lo que finalmente los obligó a buscar ayuda internacional. [33]

Los responsables políticos europeos han criticado a las agencias de calificación por actuar políticamente, acusando a las Tres Grandes de parcialidad hacia los activos europeos y de alimentar la especulación. [34] En particular, la decisión de Moody's de rebajar la deuda externa de Portugal a la categoría Ba2 "basura" ha enfurecido a los funcionarios de la UE y Portugal por igual. [34] Las empresas estatales de servicios públicos e infraestructura como ANA – Aeroportos de Portugal , Energias de Portugal , Redes Energéticas Nacionais y Brisa – Auto-estradas de Portugal también fueron degradadas a pesar de las afirmaciones de tener perfiles financieros sólidos e ingresos extranjeros significativos. [35] [36] [37] [38]

Francia también ha mostrado su enfado por la rebaja de calificación. El presidente del banco central francés, Christian Noyer, criticó la decisión de Standard & Poor's de rebajar la calificación de Francia pero no la del Reino Unido, que "tiene más déficit, tanta deuda, más inflación, menos crecimiento que nosotros". Comentarios similares fueron hechos por políticos de alto rango en Alemania. Michael Fuchs , vicelíder de los principales demócratas cristianos , dijo: "Standard & Poor's debe dejar de jugar a la política. ¿Por qué no actúa con los altamente endeudados Estados Unidos o Gran Bretaña?", añadiendo que las deudas colectivas del sector privado y público de estos últimos son las mayores de Europa. Añadió además: "Si la agencia rebaja la calificación de Francia, también debería rebajar la calificación de Gran Bretaña para ser coherente". [39]

Las agencias de calificación crediticia también fueron acusadas de intimidar a los políticos al rebajar sistemáticamente la calificación de los países de la eurozona justo antes de importantes reuniones del Consejo Europeo. Como dijo una fuente de la UE: "Resulta interesante observar las rebajas de calificación y el momento en que se producen... Es extraño que tengamos tantas rebajas de calificación en las semanas de las cumbres". [40]

Los think tanks como el Consejo Mundial de Pensiones (WPC) han criticado a potencias europeas como Francia y Alemania por impulsar la adopción de las recomendaciones de Basilea II , adoptadas en 2005 y transpuestas a la legislación de la Unión Europea a través de la Directiva de Requisitos de Capital (CRD), en vigor desde 2008. En esencia, esto obligó a los bancos europeos y, más importante aún, al Banco Central Europeo , por ejemplo, al evaluar la solvencia de las instituciones financieras con sede en la UE, a confiar en gran medida en las evaluaciones estandarizadas del riesgo crediticio comercializadas por solo dos firmas privadas estadounidenses: Moody's y S&P. [41]

Debido a los fracasos de las agencias de calificación, los reguladores europeos obtuvieron nuevos poderes para supervisarlas. [28] Con la creación de la Autoridad Europea de Supervisión en enero de 2011, la UE creó toda una serie de nuevas instituciones reguladoras financieras, [42] incluida la Autoridad Europea de Valores y Mercados (ESMA), [43] que se convirtió en el único regulador de las agencias de calificación crediticia de la UE. [44] Las compañías de calificación crediticia tienen que cumplir con los nuevos estándares o se les negará operar en territorio de la UE, dice el director de la ESMA, Steven Maijoor. [45]

El ministro de Asuntos Exteriores alemán, Guido Westerwelle, ha pedido la creación de una agencia de calificación europea "independiente", que podría evitar los conflictos de intereses que, según él, afrontan las agencias con sede en Estados Unidos. [46] Según se informa, los líderes europeos están estudiando la posibilidad de crear una agencia de calificación europea para que las agencias de calificación privadas con sede en Estados Unidos tengan menos influencia en los acontecimientos de los mercados financieros europeos en el futuro. [47] [48] Según la consultora alemana Roland Berger , la creación de una nueva agencia de calificación costaría 300 millones de euros. El 30 de enero de 2012, la empresa dijo que ya estaba recaudando fondos de instituciones financieras y agencias de inteligencia empresarial para crear una agencia de calificación independiente sin fines de lucro a mediados de 2012, que podría proporcionar sus primeras calificaciones de países a finales de año. [49] En abril de 2012, en un intento similar, la Bertelsmann Stiftung presentó un proyecto para establecer una agencia internacional de calificación crediticia sin fines de lucro (INCRA) para la deuda soberana, estructurada de manera que las decisiones de gestión y calificación sean independientes de sus financistas. [50]

Sin embargo, los intentos de regular más estrictamente las agencias de calificación crediticia tras la crisis de la deuda soberana europea han sido más bien infructuosos. Los expertos en derecho y regulación financiera del Consejo Mundial de Pensiones (WPC) han sostenido que la reglamentación de la UE sobre las agencias de calificación (Reglamento CE N° 1060/2009), redactada apresuradamente, transpuesta de forma desigual en las leyes nacionales y aplicada de forma deficiente, ha tenido poco efecto en la forma en que los analistas financieros y los economistas interpretan los datos o en el potencial de conflictos de intereses creados por los complejos acuerdos contractuales entre las agencias de calificación crediticia y sus clientes" [51]

Algunos medios de comunicación griegos, españoles, franceses y de otros lugares difundieron teorías conspirativas que afirmaban que Estados Unidos y Gran Bretaña estaban promoviendo deliberadamente rumores sobre el euro para provocar su colapso o distraer la atención de sus propias vulnerabilidades económicas. The Economist refutó estas afirmaciones de "conspiración anglosajona", escribiendo que, aunque los operadores estadounidenses y británicos sobreestimaron la debilidad de las finanzas públicas del sur de Europa y la probabilidad de que se desintegrara la eurozona, estos sentimientos eran un pánico de mercado común y corriente, más que una conspiración deliberada. [52]

El Primer Ministro griego, Papandreou, afirmó que no se trataba de que Grecia abandonara el euro y sugirió que la crisis tenía motivaciones políticas y financieras. "Se trata de un ataque a la eurozona por parte de otros intereses, políticos o financieros". [53] El Primer Ministro español, José Luis Rodríguez Zapatero, también sugirió que la reciente crisis de los mercados financieros en Europa es un intento de socavar el euro. [54] [55] Ordenó al Centro Nacional de Inteligencia (CNI) que investigara el papel de los " medios anglosajones " en el fomento de la crisis. [56] [57] [58] [59] [60] Hasta el momento no se han publicado resultados de esta investigación.

Una de las razones principales de esta cobertura mediática fueron las declaraciones sin precedentes de los funcionarios griegos en las que reconocían los graves problemas económicos de Grecia. Por ejemplo, durante una cumbre de la UE celebrada en diciembre de 2009, el recién elegido primer ministro griego, Georges Papandreou, dijo que el sector público es corrupto, una declaración que luego repitió ante los medios internacionales José Manuel Barroso, [61] presidente de la Comisión Europea. El mes anterior, Papandreou había dicho "tenemos que salvar al país de la bancarrota", una declaración a la que reaccionó el mercado. [62]

Tanto el primer ministro español como el griego han acusado a los especuladores financieros y a los fondos de cobertura de empeorar la crisis mediante la venta en corto de euros. [63] [64] La canciller alemana Merkel ha declarado que "las instituciones rescatadas con fondos públicos están explotando la crisis presupuestaria en Grecia y en otros lugares". [65]

También se está investigando el papel de Goldman Sachs [66] en los aumentos del rendimiento de los bonos griegos. [67] Todavía no está claro hasta qué punto este banco ha estado involucrado en el desarrollo de la crisis o si ha obtenido ganancias como resultado de la venta en el mercado de deuda gubernamental griega.

En respuesta a las acusaciones de que los especuladores estaban empeorando el problema, algunos mercados prohibieron las ventas en corto al descubierto durante algunos meses. [68]

Los economistas, en su mayoría de fuera de Europa y asociados con la Teoría Monetaria Moderna y otras escuelas postkeynesianas , condenaron el diseño del sistema monetario del euro desde el principio porque cedía la soberanía monetaria y económica nacional pero carecía de una autoridad fiscal central. Cuando se enfrentaron a problemas económicos, sostuvieron que "sin esa institución, la UEM impediría la acción efectiva de los países individuales y no pondría nada en su lugar". [69] [70] El economista estadounidense Martin Feldstein llegó al extremo de llamar al euro "un experimento que fracasó". [71] Algunos economistas no keynesianos, como Luca A. Ricci del FMI, sostienen que la eurozona no cumple los criterios necesarios para un área monetaria óptima , aunque se está moviendo en esa dirección. [72] [73]

A medida que la crisis de la deuda se extendía más allá de Grecia, estos economistas siguieron abogando, aunque con más fuerza, por la disolución de la eurozona. Si esto no era inmediatamente factible, recomendaron que Grecia y los demás países deudores abandonaran unilateralmente la eurozona, incumplieran sus deudas, recuperaran su soberanía fiscal y volvieran a adoptar monedas nacionales. [74] [75] [76] [77] [78] Bloomberg sugirió en junio de 2011 que, si los rescates griego e irlandés fracasaban, una alternativa sería que Alemania abandonara la eurozona para salvar la moneda mediante la depreciación [79] en lugar de la austeridad. La probable caída sustancial del euro frente a un marco alemán recién reconstituido daría un "enorme impulso" a la competitividad de sus miembros. [80]

Islandia, que no forma parte de la UE, es considerada una de las historias de éxito de la recuperación europea. Incumplió el pago de su deuda y devaluó drásticamente su moneda, lo que redujo los salarios en un 50%, lo que hizo que las exportaciones fueran más competitivas. [81] Lee Harris sostiene que los tipos de cambio flotantes permiten reducciones salariales mediante devaluaciones de la moneda, una opción políticamente más fácil que el método económicamente equivalente, pero políticamente imposible, de reducir los salarios mediante decretos políticos. [82] El tipo de cambio flotante de Suecia le da una ventaja a corto plazo; las reformas estructurales y las restricciones explican la prosperidad a largo plazo. Las concesiones laborales, una dependencia mínima de la deuda pública y la reforma fiscal ayudaron a promover una política pro crecimiento. [83]

El Wall Street Journal también conjeturó que Alemania podría regresar al marco alemán [84] o crear otra unión monetaria [85] con los Países Bajos, Austria, Finlandia, Luxemburgo y otros países europeos como Dinamarca, Noruega, Suecia, Suiza y los países bálticos [86] . Una unión monetaria de estos países con superávits de cuenta corriente crearía el bloque acreedor más grande del mundo, más grande que China [87] o Japón. El Wall Street Journal agregó que sin el bloque liderado por Alemania, un euro residual tendría la flexibilidad para mantenerbajas las tasas de interés [88] y emprender una flexibilización cuantitativa o un estímulo fiscal en apoyo de una política económica orientada al empleo [89] en lugar de una política de metas de inflación en la configuración actual.

Sin embargo, esta opinión suscita oposición. Se espera que las salidas nacionales sean una propuesta costosa. El colapso de la moneda llevaría a la insolvencia de varios países de la zona del euro y a una interrupción de los pagos intrazona. Como la inestabilidad y el problema de la deuda pública aún no se han resuelto, los efectos de contagio y la inestabilidad se extenderían al sistema. [90] Dado que la salida de Grecia desencadenaría el colapso de la zona del euro, esto no es bien visto por muchos políticos, economistas y periodistas. Según Steven Erlanger, del New York Times, "es probable que una salida griega sea vista como el principio del fin de todo el proyecto de la eurozona, un logro importante, cualesquiera que sean sus defectos, en la construcción de posguerra de una Europa "entera y en paz". [91] Asimismo, los dos grandes líderes de la eurozona, la canciller alemana Angela Merkel y el ex presidente francés Nicolas Sarkozy han dicho en numerosas ocasiones que no permitirían que la eurozona se desintegre y han vinculado la supervivencia del euro con la de toda la Unión Europea . [92] [93] En septiembre de 2011, el comisario de la UE Joaquín Almunia compartió esta opinión, diciendo que expulsar a los países más débiles del euro no era una opción: "Quienes piensan que esta hipótesis es posible simplemente no entienden nuestro proceso de integración". [94] El ex presidente del BCE Jean-Claude Trichet también denunció la posibilidad de un regreso del marco alemán. [95]

Los desafíos a la especulación sobre la ruptura o el rescate de la eurozona tienen su raíz en su naturaleza innata de que la ruptura o el rescate de la eurozona no es sólo una decisión económica sino también una decisión política crítica seguida de ramificaciones complicadas: "Si Berlín paga las cuentas y le dice al resto de Europa cómo comportarse, corre el riesgo de fomentar un resentimiento nacionalista destructivo contra Alemania y... fortalecería el bando en Gran Bretaña que aboga por una salida, un problema no sólo para los británicos sino para todos los europeos económicamente liberales". [96] Las soluciones que implican una mayor integración de la gestión bancaria y fiscal europea y la supervisión de las decisiones nacionales por parte de instituciones paraguas europeas pueden ser criticadas como dominación germánica de la vida política y económica europea. [97] Según el autor estadounidense Ross Douthat "Esto convertiría efectivamente a la Unión Europea en una especie de versión posmoderna del antiguo Imperio austrohúngaro , con una élite germánica presidiendo incómodamente un imperio políglota y sus inquietas poblaciones locales". [97]

The Economist ofrece un enfoque algo modificado para salvar el euro, en el que "una versión limitada de la federalización podría ser una solución menos miserable que la ruptura del euro". [96] La receta para esta complicada combinación de federalización limitada se basa en gran medida en la mutualización para limitar la integración fiscal . Para que los países sobreendeudados estabilicen el euro y la economía en declive, los países sobreendeudados necesitan "acceso al dinero y que los bancos tengan una clase de activos "seguros" para toda la zona del euro que no estén ligados a la suerte de un país", lo que podría obtenerse mediante " eurobonos más estrechos que mutualicen una cantidad limitada de deuda durante un período limitado". [96] La propuesta del Consejo Alemán de Expertos Económicos ofrece un plan detallado para mutualizar las deudas actuales de todas las economías de la zona del euro por encima del 60% de su PIB. En lugar de que los gobiernos nacionales de la eurozona se desmantelaran y emitieran nuevos bonos, "todos, desde Alemania (deuda: 81% del PIB) hasta Italia (120%) emitirían sólo estos bonos conjuntos hasta que sus deudas nacionales cayeran al umbral del 60%. El nuevo mercado de bonos mutualizados, por un valor de unos 2,3 billones de euros, se pagaría en los próximos 25 años. Cada país se comprometería a pagar un impuesto específico (como un recargo al IVA) para proporcionar el efectivo". Sin embargo, hasta ahora la canciller alemana, Angela Merkel, se ha opuesto a todas las formas de mutualización. [96]

El magnate húngaro-estadounidense George Soros advierte en su libro "¿Tiene futuro el euro?" que no hay escapatoria al "sombrío escenario" de una recesión europea prolongada y la consiguiente amenaza a la cohesión política de la eurozona mientras "las autoridades persistan en su rumbo actual". Sostiene que para salvar el euro son esenciales cambios estructurales a largo plazo, además de las medidas inmediatas necesarias para detener la crisis. Los cambios que recomienda incluyen una mayor integración económica de la Unión Europea. [98] Soros escribe que se necesita un tratado para transformar el Fondo Europeo de Estabilidad Financiera en un Tesoro Europeo de pleno derecho. Tras la formación del Tesoro, el Consejo Europeo podría pedir al Banco de la Comisión Europea que intervenga e indemnice por adelantado al Banco de la Comisión Europea contra los riesgos potenciales para la solvencia del Tesoro. Soros reconoce que convertir el FEEF en un Tesoro Europeo requerirá "un cambio radical de actitud". En particular, advierte, los alemanes se mostrarán cautelosos ante cualquier medida de ese tipo, sobre todo porque muchos siguen creyendo que tienen la opción de salvar el euro o abandonarlo. Soros, sin embargo, escribe que un colapso de la Unión Europea precipitaría una crisis financiera incontrolable y, por lo tanto, "la única manera" de evitar "otra Gran Depresión" es la formación de un Tesoro europeo. [98]

La empresa de apuestas británica Ladbrokes dejó de aceptar apuestas sobre la salida de Grecia de la eurozona en mayo de 2012 después de que las probabilidades cayeran a 1/3, e informó de "mucho apoyo" a las probabilidades de 33/1 para una disolución completa de la eurozona durante 2012. [99]

Algunos manifestantes, comentaristas como el corresponsal de Libération Jean Quatremer y la ONG con sede en Lieja Comité para la Abolición de la Deuda del Tercer Mundo (CADTM) alegan que la deuda debería ser caracterizada como deuda odiosa. [100] El documental griego Debtocracy [101] y un libro del mismo título y contenido examinan si el reciente escándalo de Siemens y los préstamos no comerciales del BCE que estaban condicionados a la compra de aviones militares y submarinos son evidencia de que los préstamos equivalen a deuda odiosa y que una auditoría daría como resultado la invalidación de una gran cantidad de la deuda. [102]

En 1992, los miembros de la Unión Europea firmaron un acuerdo conocido como el Tratado de Maastricht , en virtud del cual se comprometieron a limitar su gasto deficitario y sus niveles de deuda. Sin embargo, varios estados miembros de la UE, incluidos Grecia e Italia, lograron eludir estas reglas y ocultar sus niveles de déficit y deuda mediante el uso de complejas estructuras de derivados de divisas y crédito. [103] [104] Las estructuras fueron diseñadas por importantes bancos de inversión estadounidenses, que recibían honorarios sustanciales a cambio de sus servicios y asumían poco riesgo crediticio gracias a protecciones legales especiales para las contrapartes de derivados. [103] Las reformas financieras en los EE. UU. desde la crisis financiera solo han servido para reforzar las protecciones especiales para los derivados, incluido un mayor acceso a garantías gubernamentales, al tiempo que minimizaban la divulgación a mercados financieros más amplios. [105]

La revisión del déficit presupuestario de Grecia para 2009, de una previsión de "6-8% del PIB" a 12,7%, realizada por el nuevo Gobierno del Pasok a finales de 2009 (una cifra que, tras la reclasificación de los gastos bajo la supervisión del FMI y la UE, se elevó a 15,4% en 2010), ha sido citada como una de las cuestiones que desencadenaron la crisis de la deuda griega.

Esto añadió una nueva dimensión a la agitación financiera mundial, ya que salieron a la luz los problemas de " contabilidad creativa " y manipulación de estadísticas por parte de varios países, lo que potencialmente socavó la confianza de los inversores.

Naturalmente, la atención se ha centrado en Grecia debido a su crisis de deuda. Sin embargo, ha habido un número creciente de informes sobre estadísticas manipuladas por la UE y otros países con el objetivo, como fue el caso de Grecia, de ocultar el tamaño de las deudas y los déficits públicos. Estos han incluido análisis de ejemplos en varios países [106] [107] [108] [109] [110] o se han centrado en Italia [111] , el Reino Unido [112 ] [113 ] [114] [ 115] [116] [117] [118] España [119] [120] los Estados Unidos [121] [122] [123] [124] e incluso Alemania [125] [126] [127]

El 18 de agosto de 2011, como lo había solicitado el parlamento finlandés como condición para cualquier rescate futuro, se hizo evidente que Finlandia recibiría garantías de Grecia, lo que le permitiría participar en el posible nuevo paquete de apoyo de 109.000 millones de euros para la economía griega. [128] Austria, los Países Bajos, Eslovenia y Eslovaquia respondieron con irritación por esta garantía especial para Finlandia y exigieron un trato igualitario en toda la eurozona, o un acuerdo similar con Grecia, para no aumentar el nivel de riesgo por su participación en el rescate. [129] El principal punto de discordia fue que la garantía está destinada a ser un depósito en efectivo, una garantía que los griegos sólo pueden dar reciclando parte de los fondos prestados por Finlandia para el rescate, lo que significa que Finlandia y los demás países de la eurozona garantizan los préstamos finlandeses en caso de un impago griego. [130]

Tras extensas negociaciones para implementar una estructura de garantías abierta a todos los países de la eurozona, el 4 de octubre de 2011 se alcanzó un acuerdo de garantía de depósito modificado. Se espera que sólo Finlandia lo utilice, debido a un requisito de contribuir con capital inicial al Mecanismo Europeo de Estabilidad en una sola cuota en lugar de cinco cuotas a lo largo del tiempo. Finlandia, como uno de los países AAA más fuertes, puede reunir el capital requerido con relativa facilidad. [131]

A principios de octubre, Eslovaquia y los Países Bajos fueron los últimos países en votar sobre la ampliación del FEEF, que era el tema inmediato detrás de la discusión colateral, con una votación a mediados de octubre. [132] El 13 de octubre de 2011, Eslovaquia aprobó la ampliación del rescate del euro, pero el gobierno se vio obligado a convocar nuevas elecciones a cambio.

En febrero de 2012, los cuatro bancos griegos más grandes acordaron proporcionar 880 millones de euros en garantías a Finlandia para asegurar el segundo programa de rescate. [133]

La recomendación de Finlandia a los países en crisis es emitir títulos respaldados por activos para cubrir las necesidades inmediatas, una táctica utilizada con éxito durante la recesión de Finlandia a principios de los años 1990 , [134] además de los recortes del gasto y la mala banca .

Las recesiones que han sufrido los países rescatados han estado relacionadas con elementos de las políticas de austeridad impuestas. En Grecia, en particular, el pronunciado aumento de la relación deuda/PIB (que ascendió al 169,1% en 2013) es resultado predominantemente de la contracción del PIB (en cifras absolutas, la deuda sólo ha aumentado de 300.000 millones de euros en 2009 a 320.000 millones de euros en 2013 [135] ). Aún se está debatiendo sobre los "errores" de política pertinentes [136] [137] .

Tras la crisis de la deuda soberana, cinco gobiernos de la eurozona recibieron asistencia financiera condicional de la Troika, a saber, el Fondo Monetario Internacional (FMI), el Banco Central Europeo y la Comisión Europea. A cambio de los préstamos y la reestructuración de la deuda , la implementación de ciertas medidas era obligatoria para volver a encarrilar las finanzas del país. El objetivo era restablecer la estabilidad y asegurar un crecimiento económico sostenible. Todos los programas de condicionalidad incluían medidas para reducir el gasto público, pero también para promover un mecanismo de devaluación interna con una reducción de los salarios. Además, la liberalización de las profesiones protegidas, la privatización de las empresas públicas y la reducción de las rentas privadas excesivas estaban presentes en todos los memorandos de entendimiento. [138]

En marzo de 2010, el Consejo Europeo anunció el mecanismo de rescate para Grecia, que consiste en préstamos bilaterales coordinados, que serán concedidos por el FMI (un tercio) y por la Unión Europea (dos tercios). [139]

Estos programas de condicionalidad han sido objeto de muchas críticas. Por ejemplo, los académicos han señalado un cambio de poder dentro de la Unión Europea hacia Alemania y las instituciones europeas. De hecho, en lugar de ayudar a los bancos nacionales y a la economía del país, los fondos asignados al primer plan de rescate de Grecia se utilizaron casi exclusivamente para reembolsar a los bancos extranjeros, principalmente franceses y alemanes, que habían invertido mucho en los bancos griegos. Esta postergación explica en parte el hecho de que una gran parte de los fondos para la reestructuración de la economía griega asignados por los programas de reforma de la Troika se usaran para pagar a los acreedores de corto plazo, es decir, los bancos extranjeros. Sin embargo, la crítica de muchos economistas, incluido Joseph Stiglitz, de que los fondos de refinanciación asignados beneficiaron sólo a los bancos extranjeros es infundada, ya que un tercio de la deuda soberana estaba en manos de bancos griegos y otras instituciones financieras nacionales.

Los investigadores también señalaron que los gobiernos endeudados se vieron obligados a implementar reformas muy específicas contra su voluntad. Por ejemplo, Joseph Stiglitz señaló que en Grecia se impusieron reformas en el precio del pan o en los productos farmacéuticos. [140] Según el premio Nobel, las reformas impuestas a Grecia no reflejaban el problema real de su economía.

En el caso de Grecia, parece haberse producido una paradoja. En efecto, se esperaba que el país entrara en cesación de pagos si no seguía adelante con el programa de ajuste económico, mientras que, al mismo tiempo, el memorando de entendimiento no parece ser sostenible para la población griega y, sobre todo, para revertir la tendencia a la baja de su economía. De hecho, Yanis Varoufakis recordó una discusión con Christine Lagarde cuando ella era directora del FMI. Según la ex ministra de Finanzas, ella dijo que los programas de ajuste no eran sostenibles, pero que era políticamente obligatorio implementarlos ya que la eurozona estaba en medio de una impresionante tormenta económica. [141] Aunque estas medidas eran necesarias para apoyar al país y evitar la quiebra, las medidas adoptadas por la Troika se consideraron demasiado imprudentes. De hecho, los programas de ajuste basados en aumentos indiscriminados de impuestos y recortes horizontales del gasto público, incluidos los salarios y las pensiones, han causado la recesión más profunda desde el período de posguerra. [142]

Según Olivier Blanchard, el programa de reformas de 2010 sólo sirvió para aumentar la deuda y exigió un ajuste fiscal excesivo, lo que dio lugar a una depresión económica sin precedentes. Sin embargo, sostiene que si Grecia hubiera tenido que arreglárselas sola, el coste social habría sido mucho mayor que con los programas de reformas. Además, si bien la austeridad es una carga extrema para una economía, se consideró que era esencial para poner en orden las finanzas del país. [143]

Sin embargo, cuando hablamos de austeridad, podemos decir que no es una mala solución per se y que puede adaptarse en ciertos casos. Por ejemplo, si un aumento significativo de la deuda soberana se debe a la laxitud fiscal, la austeridad es una necesidad. Es una de las únicas maneras de eliminar las prácticas que crean ese aumento masivo. Sin embargo, algunos gastos públicos son menos apropiados para una medida de intervención de ese tipo, a saber, los salarios y las pensiones. Además, hay algunos peligros que considerar, como el hecho de que un desapalancamiento privado generalizado puede deprimir la demanda. De hecho, es necesario para el correcto funcionamiento de una política de austeridad que el sector privado pueda compensar los recortes presupuestarios del gobierno mediante el aumento del consumo o la actividad privados. [144] Las políticas de austeridad introducidas por la Troika durante la crisis de la deuda soberana no fueron suficientemente analizadas antes de su implementación. De hecho, se acepta comúnmente que una política de austeridad dirigida únicamente a reducir los déficits sin tener en cuenta la naturaleza de los gastos y los ingresos puede desencadenar un círculo vicioso y deprimir la demanda. El multiplicador keynesiano puede funcionar en la dirección opuesta y empeorar la situación fiscal. [145] Además, la austeridad no puede funcionar si la tasa de crecimiento es inferior a la tasa de interés real. Los problemas actuales son los tipos de interés nominales extremadamente bajos que han llevado a una trampa de liquidez que ha complicado la correcta implementación de las políticas de austeridad.

En el caso de Grecia, las políticas de austeridad se pusieron en marcha, por una parte, para reducir el déficit griego y, de ese modo, la deuda (se reducirían los gastos innecesarios en el país y, de ese modo, Grecia volvería a un crecimiento sostenible) y, por otra parte, para tranquilizar a los mercados sobre la sostenibilidad financiera del país. Las políticas de austeridad aplicadas entre 2010 y 2015 devolvieron el equilibrio a los presupuestos griegos, pero contribuyeron en gran medida a acelerar la deuda del país, que no podía pagar los préstamos que habían vencido debido a la deprimida demanda del país. Así, los tres primeros años de devaluación interna en el marco de los programas de austeridad llevaron a una recesión significativa en el país.

Estos programas eliminaron los grandes déficits fiscales y de cuenta externa de Grecia antes de la crisis. Sin embargo, estos ajustes se hicieron a expensas de la población, con un gran número de despidos. Paul Krugman ha sugerido que la estrategia de los acreedores para aplicar programas de austeridad podría considerarse errónea, ya que se centraron en recortes presupuestarios que afectan al crecimiento económico.

Sin embargo, aunque gran parte de la investigación ha hecho hincapié en la imposibilidad de que los países endeudados vayan en contra de los programas de austeridad, algunas investigaciones han demostrado lo contrario. Gran parte de la investigación suele suponer que los países de la eurozona rescatados se vieron obligados a implementar reformas específicas contra su voluntad. Sin embargo, según la investigación de Catherine Moury y otros, esta afirmación parece ser falsa. De hecho, los gobiernos rescatados tenían margen de maniobra y la oportunidad de explotar la restricción de la condicionalidad en su propio beneficio. [146] Según los autores de este libro, los gobiernos rescatados pueden obtener beneficios políticos de estas operaciones durante y después del programa al influir en las políticas implementadas de acuerdo con sus preferencias. En última instancia, las políticas nacionales siguen siendo esenciales, incluso en una era de europeización. [147] Además, en algunos casos, los programas de condicionalidad han dado a los países la oportunidad de adoptar reformas que se consideraban necesarias pero difíciles de implementar.

Al final, los islandeses acumularon deudas que ascendían al 850 por ciento de su PIB (Estados Unidos, ahogado por la deuda, ha alcanzado apenas el 350 por ciento).

{{cite journal}}: CS1 maint: varios nombres: lista de autores ( enlace )Pero si bien Europa está mejor preparada para una reestructuración de la deuda griega (con la amortización de lo que actualmente tienen los estados y los fondos de rescate europeos), es probable que la salida de Grecia sea vista como el principio del fin de todo el proyecto de la zona del euro, un logro importante, cualesquiera sean sus defectos, en la construcción de posguerra de una Europa "completa y en paz".

Esto convertiría efectivamente a la Unión Europea en una especie de versión posmoderna del antiguo imperio austrohúngaro, con una élite germánica que preside con inquietud un imperio políglota y sus inquietas poblaciones locales.

{{cite magazine}}: Requiere citar revista |magazine=( ayuda ){{cite journal}}: Requiere citar revista |journal=( ayuda ){{cite web}}: Falta o está vacío |url=( ayuda )