El impuesto corporativo , también llamado impuesto de sociedades o impuesto de sociedades , es un tipo de impuesto directo que grava los ingresos o el capital de las corporaciones y otras entidades jurídicas similares. El impuesto suele imponerse a nivel nacional, pero también puede imponerse a nivel estatal o local en algunos países. Los impuestos corporativos pueden denominarse impuesto sobre la renta o impuesto sobre el capital , según la naturaleza del impuesto.

El propósito del impuesto corporativo es generar ingresos para el gobierno gravando las ganancias obtenidas por las corporaciones. La tasa impositiva varía de un país a otro y generalmente se calcula como un porcentaje de los ingresos netos o el capital de la corporación. Las tasas impositivas corporativas también pueden diferir para corporaciones nacionales y extranjeras.

Muchos países tienen leyes tributarias que exigen que las empresas paguen impuestos sobre sus ingresos mundiales, independientemente de dónde los obtengan. Sin embargo, algunos países tienen sistemas tributarios territoriales, que solo exigen que las empresas paguen impuestos sobre los ingresos obtenidos dentro de las fronteras del país.

El impuesto corporativo de un país puede aplicarse a:

Los ingresos de las empresas sujetos a impuestos suelen determinarse de forma muy similar a los ingresos imponibles de los contribuyentes individuales. Por lo general, el impuesto se aplica sobre las ganancias netas. En algunas jurisdicciones, las normas para gravar a las empresas pueden diferir significativamente de las normas para gravar a las personas físicas. Ciertos actos corporativos o tipos de entidades pueden estar exentos de impuestos.

La incidencia de los impuestos corporativos es un tema de debate importante entre economistas y responsables de políticas. La evidencia sugiere que una parte del impuesto corporativo recae sobre los propietarios de capital, los trabajadores y los accionistas, pero la incidencia final del impuesto es una cuestión sin resolver. [1]

Los economistas no se ponen de acuerdo sobre qué proporción de la carga del impuesto corporativo recae sobre los propietarios, trabajadores, consumidores y terratenientes, y cómo el impuesto corporativo afecta el crecimiento económico y la desigualdad económica . [2] Probablemente, una mayor parte de la carga recae sobre el capital en grandes economías abiertas como Estados Unidos. [3] Algunos estudios sitúan la carga más sobre el trabajo. [4] [5] [6] Según un estudio: "El análisis de regresión muestra que un aumento de un punto porcentual en la tasa marginal del impuesto corporativo estatal reduce los salarios entre un 0,14 y un 0,36 por ciento". [7] Ha habido otros estudios. [8] [9] [10] [11] [12] [13] Según el Adam Smith Institute , "Clausing (2012), Gravelle (2010) y Auerbach (2005), las tres mejores revisiones que encontramos, básicamente concluyen que la mayor parte del impuesto recae sobre el capital, no sobre el trabajo".

Un metaanálisis de 2022 concluyó que el impacto de los impuestos corporativos sobre el crecimiento económico era exagerado y que no se podía descartar que el impacto de los impuestos corporativos sobre el crecimiento económico fuera cero. [14]

Independientemente de quién cargue con la carga, el impuesto de sociedades se ha utilizado como una herramienta de política económica, con el objetivo principal de estabilizar la economía . En épocas de crisis económica, la reducción de las tasas del impuesto de sociedades tiene como objetivo fomentar la inversión, mientras que en casos de sobrecalentamiento de la economía, el ajuste del impuesto de sociedades se utiliza para frenar la inversión. [15]

Otro uso del impuesto corporativo es el de incentivar las inversiones en algunas industrias específicas. Un ejemplo de ello podrían ser los beneficios fiscales actuales que se otorgan a la industria del petróleo y el gas. Un ejemplo menos reciente fue el esfuerzo por recuperar las industrias pesadas en los Estados Unidos [15] mediante la promulgación del Sistema de Recuperación Acelerada de Costos (ACRS, por su sigla en inglés) de 1981 , que ofrecía beneficiosas deducciones por depreciación que a su vez reducirían los impuestos y aumentarían el flujo de caja, incentivando así la inversión durante la recesión.

La industria agrícola, por ejemplo, podría beneficiarse de la revaluación de su equipo agrícola. Bajo este nuevo sistema, los automóviles y los cerdos de cría obtenían un valor de depreciación de tres años; las instalaciones de almacenamiento, la mayoría del equipo y el ganado vacuno y ovino de cría pasaban a ser propiedad de cinco años; y las mejoras de la tierra pasaban a ser propiedad de quince años. La depreciación definida por el ACRS era, por lo tanto, considerablemente mayor que bajo el sistema impositivo anterior. [16]

Un impuesto corporativo es un impuesto que se aplica a las ganancias netas de una corporación y que se grava a nivel de entidad en una jurisdicción particular. Las ganancias netas para el impuesto corporativo son generalmente las ganancias netas de los estados financieros con modificaciones, y pueden definirse con gran detalle dentro del sistema tributario de cada país. Dichos impuestos pueden incluir impuestos sobre la renta u otros impuestos. Los sistemas tributarios de la mayoría de los países imponen un impuesto sobre la renta a nivel de entidad sobre ciertos tipos de entidades (empresas o corporaciones ). La tasa del impuesto varía según la jurisdicción. El impuesto puede tener una base alternativa, como activos, nómina o ingresos calculados de manera alternativa.

La mayoría de los países eximen del impuesto sobre la renta ciertos tipos de hechos o transacciones societarias. Por ejemplo, los hechos relacionados con la formación o reorganización de la sociedad, que se consideran costos de capital. Además, la mayoría de los sistemas prevén normas específicas para la tributación de la entidad y/o sus miembros en caso de liquidación o disolución de la misma.

En los sistemas en los que se permiten los costos de financiamiento como reducciones de la base imponible ( deducciones fiscales ), pueden aplicarse reglas que diferencien entre clases de financiamiento proporcionado por los miembros. En tales sistemas, los elementos caracterizados como intereses pueden ser deducibles, tal vez sujetos a limitaciones, mientras que los elementos caracterizados como dividendos no lo son. Algunos sistemas limitan las deducciones con base en fórmulas simples, como una relación deuda-capital , mientras que otros sistemas tienen reglas más complejas.

Algunos sistemas prevén un mecanismo mediante el cual grupos de empresas relacionadas pueden obtener beneficios de las pérdidas, créditos u otros elementos de todos los miembros del grupo. Los mecanismos incluyen declaraciones combinadas o consolidadas, así como el alivio grupal (beneficio directo de los elementos de otro miembro).

Muchos sistemas gravan adicionalmente a los accionistas de esas entidades sobre los dividendos u otras distribuciones de la corporación. Algunos sistemas prevén la integración parcial de la tributación de la entidad y de los miembros. Esto puede lograrse mediante "sistemas de imputación" o créditos de franqueo . En el pasado, han existido mecanismos para el pago anticipado del impuesto a los miembros por parte de las corporaciones, con dicho pago compensando el impuesto a nivel de entidad.

Muchos sistemas (en particular los sistemas a nivel de subpaís) imponen un impuesto sobre atributos corporativos específicos. Estos impuestos no relacionados con la renta pueden basarse en el capital social emitido o autorizado (ya sea por número de acciones o por valor), el capital social total, el capital neto u otras medidas exclusivas de las corporaciones.

Las corporaciones, al igual que otras entidades, pueden estar sujetas a obligaciones de retención de impuestos al realizar ciertos tipos de pagos a terceros. Estas obligaciones generalmente no son impuestos de la corporación, pero el sistema puede imponer sanciones a la corporación o a sus funcionarios o empleados por no retener y pagar dichos impuestos. Una compañía se ha definido como una persona jurídica que tiene una existencia independiente y separada de sus accionistas. Los ingresos de la compañía se calculan y evalúan por separado en manos de la compañía. En ciertos casos, las distribuciones de la compañía a sus accionistas en forma de dividendos se gravan como ingresos para los accionistas.

El impuesto sobre la propiedad de las corporaciones , el impuesto sobre la nómina , el impuesto de retención , el impuesto especial , los derechos de aduana , el impuesto al valor agregado y otros impuestos comunes, generalmente no se denominan "impuesto corporativo".

La caracterización como corporación para efectos fiscales se basa en la forma de organización, con la excepción de los impuestos a la renta federales de los Estados Unidos [17] y la mayoría de los estados, bajo los cuales una entidad puede elegir ser tratada como una corporación y gravada a nivel de entidad o gravada solo a nivel de miembro. [18] Véase Sociedad de responsabilidad limitada , Impuestos de sociedad , Corporación S , Empresa unipersonal .

La mayoría de las jurisdicciones, incluido el Reino Unido [19] y los Estados Unidos [18] , gravan a las corporaciones sobre sus ingresos. Los Estados Unidos gravan la mayoría de los tipos de ingresos corporativos al 21%. [18]

Los Estados Unidos gravan a las corporaciones con el mismo marco de derecho tributario que a las personas físicas, con diferencias relacionadas con la naturaleza inherente de las corporaciones y las personas físicas o entidades no constituidas en sociedad. Por ejemplo, las personas físicas no se constituyen, fusionan o adquieren, y las corporaciones no incurren en gastos médicos excepto para compensar a las personas físicas. [20]

La mayoría de los sistemas gravan tanto a las empresas nacionales como a las extranjeras . A menudo, las empresas nacionales pagan impuestos sobre los ingresos mundiales, mientras que las extranjeras pagan impuestos solo sobre los ingresos provenientes de fuentes dentro de la jurisdicción.

Estados Unidos define el ingreso imponible de una corporación como todos los ingresos brutos , es decir, las ventas más otros ingresos menos el costo de los bienes vendidos y los ingresos exentos de impuestos menos las deducciones fiscales permitidas , sin la concesión de la deducción estándar aplicable a las personas físicas. [21]

El sistema de los Estados Unidos exige que las diferencias en los principios para reconocer ingresos y deducciones que difieren de los principios de contabilidad financiera, como el momento del ingreso o la deducción, la exención de impuestos para ciertos ingresos y la denegación o limitación de ciertas deducciones de impuestos, se divulguen con considerable detalle para las corporaciones que no sean pequeñas en el Anexo M-3 del Formulario 1120. [22]

Estados Unidos grava a las corporaciones residentes, es decir, aquellas organizadas dentro del país, sobre sus ingresos mundiales, y a las corporaciones extranjeras no residentes sólo sobre sus ingresos provenientes de fuentes dentro del país. [23] Hong Kong grava a las corporaciones residentes y no residentes sólo sobre los ingresos provenientes de fuentes dentro del país. [24]

Las tasas de impuestos corporativos generalmente son las mismas para los diferentes tipos de ingresos, pero Estados Unidos graduó su sistema de tasas impositivas donde las corporaciones con niveles más bajos de ingresos pagan una tasa de impuesto más baja, con tasas que varían del 15% sobre los primeros $50,000 de ingresos al 35% sobre ingresos superiores a $10,000,000, con reducciones graduales. [26]

Las tasas del impuesto sobre la renta corporativa difieren entre los estados de EE. UU. y varían entre el 2,5% y el 11,5%. [27]

El sistema canadiense impone impuestos a tasas diferentes para distintos tipos de corporaciones, lo que permite aplicar tasas más bajas para algunas corporaciones más pequeñas. [28]

Las tasas impositivas varían según la jurisdicción y algunos países tienen jurisdicciones a nivel de subpaís como provincias, cantones, prefecturas, ciudades u otras que también imponen impuestos a las ganancias corporativas como Canadá, Alemania, Japón, Suiza y los Estados Unidos. [29] Algunas jurisdicciones imponen impuestos a una tasa diferente sobre una base impositiva alternativa.

Algunos ejemplos de tasas de impuestos corporativos para algunos países de habla inglesa incluyen:

Las tasas de impuestos corporativos varían ampliamente según el país, lo que lleva a algunas corporaciones a proteger sus ganancias en subsidiarias offshore o a redomiciliarse en países con tasas impositivas más bajas.

Al comparar los tipos impositivos corporativos nacionales también se deben tener en cuenta los impuestos sobre los dividendos pagados a los accionistas. Por ejemplo, el impuesto general sobre las ganancias corporativas en los Estados Unidos, del 35%, es menor o similar al de países europeos como Alemania, Irlanda, Suiza y el Reino Unido, que tienen tipos impositivos corporativos más bajos pero impuestos más altos sobre los dividendos pagados a los accionistas. [36]

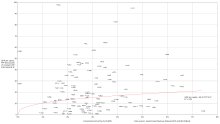

Las tasas de impuestos corporativos en la Organización para la Cooperación y el Desarrollo Económicos (OCDE) se muestran en la tabla.

Las tasas de impuestos corporativos en otras jurisdicciones incluyen:

En octubre de 2021, unos 136 países acordaron aplicar una tasa impositiva corporativa de al menos el 15% a partir de 2023, después de las conversaciones sobre una tasa mínima lideradas por la OCDE durante una década. [42]

La mayoría de los sistemas que gravan a las corporaciones también imponen un impuesto sobre la renta a los accionistas de las corporaciones cuando se distribuyen las ganancias. [43] Esta distribución de ganancias generalmente se conoce como dividendo . El impuesto puede aplicarse a tasas reducidas. Por ejemplo, Estados Unidos prevé montos reducidos de impuestos sobre los dividendos recibidos por individuos y por corporaciones. [44]

La legislación societaria de algunas jurisdicciones impide a las corporaciones distribuir cantidades a los accionistas, salvo en el caso de que se trate de una distribución de ganancias. Dichas ganancias pueden determinarse en virtud de los principios del derecho societario o de los principios tributarios. En dichas jurisdicciones, se suelen establecer excepciones con respecto a la distribución de acciones de la empresa, a la liquidación y en otras situaciones limitadas.

Otras jurisdicciones tratan las distribuciones como distribuciones de ganancias gravables a los accionistas si hay ganancias disponibles para ser distribuidas, pero no prohíben las distribuciones que excedan las ganancias. Por ejemplo, bajo el sistema de los Estados Unidos cada corporación debe mantener un cálculo de sus ganancias y beneficios (un concepto impositivo similar a las ganancias retenidas). [45] Una distribución a un accionista se considera que proviene de las ganancias y beneficios en la medida de los mismos a menos que se aplique una excepción. [46] Estados Unidos ofrece un impuesto reducido sobre los ingresos por dividendos tanto de corporaciones como de individuos.

Otras jurisdicciones proporcionan a las corporaciones un medio para designar, dentro de ciertos límites, si una distribución es una distribución de ganancias gravables para el accionista o una devolución de capital .

A continuación se ilustra el concepto de doble nivel de tributación:

Widget Corp obtiene el 100 % de las ganancias antes de impuestos en cada uno de los años 1 y 2. Distribuye todas las ganancias en el año 3, cuando no tiene ganancias. Jim es dueño de la totalidad de Widget Corp. La tasa impositiva en la jurisdicción de residencia de Jim y Widget Corp es del 30 %.

Muchos sistemas prevén que determinados eventos corporativos no sean gravables para las corporaciones o los accionistas. A menudo se aplican restricciones significativas y reglas especiales. Las reglas relacionadas con tales transacciones suelen ser bastante complejas.

La mayoría de los sistemas tratan la formación de una sociedad por un accionista mayoritario como un hecho no sujeto a impuestos. Muchos sistemas, incluidos los de Estados Unidos y Canadá, extienden este tratamiento libre de impuestos a la formación de una sociedad por cualquier grupo de accionistas que controlen la sociedad. [47] Generalmente, en las formaciones libres de impuestos, los atributos impositivos de los activos y pasivos se transfieren a la nueva sociedad junto con dichos activos y pasivos.

Ejemplo: John y Mary son residentes de los Estados Unidos que operan una empresa. Deciden constituirse por razones comerciales. Transfieren los activos de la empresa a Newco, una corporación de Delaware recién formada de la que son los únicos accionistas, sujeta a los pasivos acumulados de la empresa a cambio únicamente de acciones ordinarias de Newco. Según los principios de los Estados Unidos, esta transferencia no causa impuestos a John, Mary o Newco. Si, por otro lado, Newco también asume un préstamo bancario en exceso de la base de los activos transferidos menos los pasivos acumulados, John y Mary reconocerán una ganancia tributable por dicho exceso. [48]

Las corporaciones pueden fusionarse o adquirir otras corporaciones de una manera que un sistema tributario particular considere no imponible para cualquiera de las corporaciones y/o para sus accionistas. Generalmente, se aplican restricciones significativas si se desea obtener un trato libre de impuestos. [49] Por ejemplo, Bigco adquiere todas las acciones de Smallco de los accionistas de Smallco a cambio únicamente de acciones de Bigco. Esta adquisición no es imponible para Smallco o sus accionistas bajo la ley tributaria estadounidense o canadiense si se cumplen ciertos requisitos, incluso si Smallco luego se liquida o se fusiona o amalgama con Bigco.

Además, las corporaciones pueden cambiar aspectos clave de su identidad legal, capitalización o estructura sin pagar impuestos en la mayoría de los sistemas. Ejemplos de reorganizaciones que pueden estar exentas de impuestos incluyen fusiones, amalgamas, liquidaciones de subsidiarias, intercambios de acciones por acciones, intercambios de acciones por activos, cambios en la forma o lugar de organización y recapitalizaciones. [50]

La mayoría de las jurisdicciones permiten una deducción fiscal por los gastos de intereses en los que incurre una sociedad al llevar a cabo sus actividades comerciales. Cuando dichos intereses se pagan a partes relacionadas, dicha deducción puede ser limitada. Sin dicha limitación, los propietarios podrían estructurar la financiación de la sociedad de manera que se prevea una deducción fiscal por gran parte de las ganancias, posiblemente sin modificar el impuesto a los accionistas. Por ejemplo, supongamos que una sociedad obtiene ganancias de 100 antes de los gastos de intereses y normalmente distribuiría 50 a los accionistas. Si la sociedad está estructurada de manera que se paguen intereses deducibles de 50 a los accionistas, reducirá su impuesto a la mitad del monto adeudado si simplemente pagara un dividendo.

Una forma común de limitación es limitar la deducción de los intereses pagados a partes relacionadas a los intereses cobrados a tasas de mercado sobre deudas que no excedan una cierta porción del capital social de la corporación que realiza el pago. Por ejemplo, los intereses pagados sobre deudas entre partes relacionadas que excedan tres veces el capital social pueden no ser deducibles al calcular los ingresos imponibles.

Los sistemas tributarios de Estados Unidos, el Reino Unido y Francia aplican un conjunto más complejo de pruebas para limitar las deducciones. En el sistema estadounidense , los gastos por intereses de partes relacionadas que superen el 50% del flujo de efectivo generalmente no son deducibles en la actualidad, y el exceso puede ser deducible en años futuros. [51]

La clasificación de instrumentos como deuda sobre la cual los intereses son deducibles o como capital con respecto al cual las distribuciones no son deducibles puede ser compleja en algunos sistemas. [52] El Servicio de Impuestos Internos había propuesto regulaciones complejas bajo esta sección (ver TD 7747, 1981-1 CB 141) que pronto fueron retiradas (TD 7920, 1983-2 CB 69). [ cita requerida ]

La mayoría de las jurisdicciones gravan a las empresas extranjeras de manera diferente que a las nacionales. [53] No existen leyes internacionales que limiten la capacidad de un país para gravar a sus nacionales y residentes (individuos y entidades). Sin embargo, los tratados y la práctica imponen límites a la tributación de quienes se encuentran fuera de sus fronteras, incluso sobre los ingresos provenientes de fuentes dentro del país.

La mayoría de las jurisdicciones gravan a las empresas extranjeras sobre los ingresos comerciales obtenidos dentro de la jurisdicción cuando éstos se obtienen a través de una sucursal o establecimiento permanente en la jurisdicción. Este impuesto puede aplicarse a la misma tasa que el impuesto sobre los ingresos comerciales de una empresa residente o a una tasa diferente. [54]

En el caso del pago de dividendos , las sociedades anónimas suelen estar sujetas a la retención de impuestos únicamente por parte del país de constitución. Muchos países imponen un impuesto sobre las utilidades de las sucursales a las sociedades extranjeras para evitar la ventaja que la ausencia de retención de impuestos sobre dividendos les proporcionaría a las sociedades extranjeras. Este impuesto puede imponerse en el momento en que la sucursal obtiene las utilidades o en el momento en que se remiten o se consideran remitidas fuera del país. [55]

Las sucursales de corporaciones extranjeras pueden no tener derecho a todas las mismas deducciones que las corporaciones nacionales. Algunas jurisdicciones no reconocen los pagos entre sucursales como pagos reales, y los ingresos o deducciones que surgen de esos pagos entre sucursales no se toman en cuenta. [56] Algunas jurisdicciones imponen límites expresos a las deducciones fiscales de las sucursales. Las deducciones comúnmente limitadas incluyen los honorarios de administración y los intereses.

Nathan M. Jenson sostiene que las bajas tasas de impuestos corporativos son un factor determinante para que una empresa multinacional establezca su sede en un país. [57]

La mayoría de las jurisdicciones permiten la imputación o deducción de pérdidas entre períodos de alguna manera para las corporaciones, incluso cuando dicha deducción no está permitida para las personas físicas. Algunas jurisdicciones permiten que las pérdidas (generalmente definidas como ingresos imponibles negativos) se deduzcan mediante la revisión o modificación de los ingresos imponibles del año anterior. [58] La mayoría de las jurisdicciones permiten dichas deducciones solo en períodos posteriores. Algunas jurisdicciones imponen limitaciones temporales en cuanto a cuándo se pueden utilizar las deducciones de pérdidas.

Varias jurisdicciones ofrecen un mecanismo mediante el cual las pérdidas o los créditos fiscales de una corporación pueden ser utilizados por otra corporación cuando ambas corporaciones están controladas en común (en conjunto, un grupo). En los Estados Unidos y los Países Bajos, entre otros, esto se logra mediante la presentación de una única declaración de impuestos que incluya los ingresos y las pérdidas de cada miembro del grupo. Esto se conoce como una declaración consolidada en los Estados Unidos y como una unidad fiscal en los Países Bajos. En el Reino Unido, esto se logra directamente sobre una base de pares llamada alivio de grupo. Las pérdidas de una empresa miembro del grupo pueden ser "entregadas" a otra empresa miembro del grupo, y esta última empresa puede deducir la pérdida contra las ganancias.

Estados Unidos tiene amplias normas que regulan las declaraciones consolidadas. [59] Una de esas normas exige la conciliación de los ingresos y las deducciones de las transacciones entre empresas dentro del grupo mediante el uso de normas de "transacciones entre empresas diferidas".

Además, algunos sistemas prevén una exención fiscal para los ingresos por dividendos recibidos por las empresas. El sistema de los Países Bajos prevé una "excepción de participación" a la tributación para las empresas que posean más del 25% de la empresa que paga dividendos.

Una cuestión clave en materia de impuestos corporativos es la fijación de precios que cobran las partes relacionadas por bienes, servicios o el uso de propiedades. Muchas jurisdicciones tienen directrices sobre precios de transferencia que permiten a las autoridades fiscales ajustar los precios de transferencia utilizados. Dichos ajustes pueden aplicarse tanto en un contexto internacional como nacional.

La mayoría de los sistemas impositivos gravan a la sociedad y, en el caso de la distribución de las ganancias (dividendos), al accionista. Esto da como resultado un doble nivel de impuestos. La mayoría de los sistemas exigen que se retenga el impuesto a la renta en el caso de la distribución de dividendos a accionistas extranjeros, y algunos también exigen la retención de impuestos en el caso de las distribuciones a accionistas nacionales. La tasa de dicha retención puede reducirse para un accionista en virtud de un tratado fiscal .

Algunos sistemas gravan una parte o la totalidad de los ingresos por dividendos a tasas más bajas que otros ingresos. Históricamente, Estados Unidos ha proporcionado una deducción por dividendos recibidos a las corporaciones con respecto a los dividendos de otras corporaciones en las que el receptor posee más del 10% de las acciones. Para los años fiscales 2004-2010, Estados Unidos también ha impuesto una tasa impositiva reducida sobre los dividendos recibidos por personas físicas. [60]

Algunos sistemas intentan actualmente o han intentado en el pasado integrar la tributación de la corporación con la tributación de los accionistas para mitigar el doble nivel de tributación. Como ejemplo actual, Australia prevé un "crédito de franqueo" como beneficio para los accionistas. Cuando una empresa australiana paga un dividendo a un accionista nacional, declara el dividendo así como un monto de crédito fiscal nocional. El accionista utiliza este crédito nocional para compensar el impuesto a la renta a nivel de accionista. [ cita requerida ]

En el Reino Unido se utilizaba un sistema anterior, denominado impuesto anticipado de sociedades (ACT). Cuando una empresa pagaba un dividendo, debía pagar una cantidad de ACT, que luego utilizaba para compensar sus propios impuestos. El ACT se incluía en los ingresos del accionista residente en el Reino Unido o en determinados países con los que se había celebrado un tratado, y se consideraba un pago de impuestos por parte del accionista. En la medida en que el pago de impuestos presuntos superaba los impuestos debidos, se le devolvía al accionista.

Muchas jurisdicciones incorporan algún tipo de cálculo fiscal alternativo. Estos cálculos pueden basarse en activos, capital, salarios o alguna medida alternativa de ingresos imponibles. A menudo, el impuesto alternativo funciona como un impuesto mínimo.

El impuesto federal sobre la renta de los Estados Unidos incorpora un impuesto mínimo alternativo . Este impuesto se calcula a una tasa impositiva más baja (20 % para corporaciones) y se aplica en función de una versión modificada de los ingresos imponibles. Las modificaciones incluyen vidas útiles más largas para la depreciación de los activos según el MACRS , ajustes relacionados con los costos de desarrollo de los recursos naturales y una adición de ciertos intereses exentos de impuestos. El estado de Michigan en los EE. UU. gravaba anteriormente a las empresas sobre una base alternativa que no permitía la compensación de los empleados como deducción fiscal y permitía la deducción total del costo de los activos de producción en el momento de la adquisición.

Algunas jurisdicciones, como los cantones suizos y ciertos estados de los Estados Unidos, imponen impuestos basados en el capital. Estos pueden basarse en el patrimonio total según los estados financieros auditados, [61] una cantidad calculada de activos menos pasivos [62] o la cantidad de acciones en circulación. [63] En algunas jurisdicciones, los impuestos basados en el capital se imponen además del impuesto a las ganancias. [62] En otras jurisdicciones, los impuestos sobre el capital funcionan como impuestos alternativos.

México impone un impuesto alternativo a las corporaciones, el IETU. [ cita requerida ] La tasa impositiva es más baja que la tasa regular y hay ajustes por sueldos y salarios, intereses y regalías, y activos depreciables.

La mayoría de los sistemas exigen que las corporaciones presenten una declaración anual de impuestos sobre la renta. [64] Algunos sistemas (como los sistemas canadiense , del Reino Unido y de los Estados Unidos ) exigen que los contribuyentes evalúen ellos mismos los impuestos en la declaración de impuestos. [65] Otros sistemas establecen que el gobierno debe realizar una evaluación para que se deban los impuestos. [ cita requerida ] Algunos sistemas exigen la certificación de las declaraciones de impuestos de alguna manera por parte de contadores autorizados para ejercer en la jurisdicción, a menudo los auditores de la empresa. [66]

Las declaraciones de impuestos pueden ser bastante simples o bastante complejas. Los sistemas que requieren declaraciones simples a menudo basan los ingresos imponibles en las ganancias de los estados financieros con pocos ajustes, y pueden requerir que se adjunten estados financieros auditados a la declaración. [67] Las declaraciones de dichos sistemas generalmente requieren que los estados financieros pertinentes se adjunten a un programa de ajuste simple. Por el contrario, las declaraciones de impuestos corporativos de los Estados Unidos requieren tanto el cálculo de los ingresos imponibles a partir de los componentes de los mismos como la conciliación de los ingresos imponibles con los ingresos de los estados financieros.

Muchos sistemas requieren formularios o anexos que respalden elementos específicos en el formulario principal. Algunos de estos anexos pueden incorporarse al formulario principal. Por ejemplo, la declaración corporativa canadiense, Formulario T-2, un formulario de ocho páginas, incorpora algunos anexos detallados pero tiene casi 50 anexos adicionales que pueden ser necesarios.

Algunos sistemas tienen diferentes declaraciones para distintos tipos de corporaciones o corporaciones dedicadas a negocios especializados. Estados Unidos tiene 13 variaciones del Formulario 1120 básico [68] para corporaciones S , compañías de seguros, corporaciones nacionales de ventas internacionales , corporaciones extranjeras y otras entidades. La estructura de los formularios y los cronogramas adjuntos varían según el tipo de formulario.

La preparación de declaraciones de impuestos corporativas que no sean simples puede llevar mucho tiempo. Por ejemplo, el Servicio de Impuestos Internos de los EE. UU. indica en las instrucciones del Formulario 1120 que el tiempo promedio necesario para completar el formulario es de más de 56 horas, sin incluir el tiempo de mantenimiento de registros y los anexos necesarios.

Las fechas de vencimiento de la declaración de impuestos varían según la jurisdicción, el año fiscal o tributario y el tipo de entidad. [69] En los sistemas de autoevaluación, el pago de impuestos generalmente vence a más tardar en la fecha de vencimiento normal, aunque pueden requerirse pagos de impuestos por adelantado. [70] Las corporaciones canadienses deben pagar impuestos estimados mensualmente. [71] En cada caso, el pago final vence con la declaración de impuestos de la corporación.

A NOSOTROS

Reino Unido

Canadá

Reino Unido

Estados Unidos