" Too big to fail " ( TBTF ) es una teoría en banca y finanzas que afirma que ciertas corporaciones , particularmente instituciones financieras , son tan grandes y están tan interconectadas que su fracaso sería desastroso para el sistema económico en general , y por lo tanto deberían ser apoyadas por el gobierno cuando enfrentan un posible fracaso. [1] El término coloquial "too big to fail" fue popularizado por el congresista estadounidense Stewart McKinney en una audiencia del Congreso en 1984, en la que se discutía la intervención de la Corporación Federal de Seguro de Depósitos con Continental Illinois . [2] El término ya se había utilizado ocasionalmente en la prensa, [3] y un pensamiento similar había motivado rescates bancarios anteriores. [4]

El término surgió como un término prominente en el discurso público luego de la crisis financiera global de 2007-2008 . [5] [6] Los críticos ven la política como contraproducente y que los grandes bancos u otras instituciones deberían ser dejados en quiebra si su gestión de riesgos no es efectiva. [7] [8] Algunos críticos, como el economista Alan Greenspan , creen que esas grandes organizaciones deberían ser desmembradas deliberadamente: "Si son demasiado grandes para quebrar, son demasiado grandes". [9] Algunos economistas como Paul Krugman sostienen que las crisis financieras surgen principalmente de la falta de regulación de los bancos en lugar de su tamaño, utilizando el colapso generalizado de los bancos pequeños en la Gran Depresión para ilustrar este argumento. [10] [11] [12] [13]

En 2014, el Fondo Monetario Internacional y otros dijeron que el problema aún no se había abordado. [14] [15] Si bien los componentes individuales de la nueva regulación para los bancos sistémicamente importantes ( requerimientos adicionales de capital , supervisión mejorada y regímenes de resolución) probablemente redujeron la prevalencia de los TBTF, el hecho de que exista una lista definida de bancos sistémicamente importantes considerados TBTF tiene un impacto parcialmente compensatorio. [16]

El presidente de la Reserva Federal, Ben Bernanke, también definió el término en 2010: "Una empresa demasiado grande para quebrar es aquella cuyo tamaño, complejidad, interconexión y funciones críticas son tales que, si la empresa entrara inesperadamente en liquidación, el resto del sistema financiero y la economía enfrentarían graves consecuencias adversas". Y continuó: "Los gobiernos brindan apoyo a las empresas demasiado grandes para quebrar en una crisis no por favoritismo o preocupación particular por la administración, los propietarios o los acreedores de la empresa, sino porque reconocen que las consecuencias para la economía en general de permitir una quiebra desordenada superan ampliamente los costos de evitarla de alguna manera. Los medios comunes para evitar la quiebra incluyen facilitar una fusión, proporcionar crédito o inyectar capital gubernamental, todo lo cual protege al menos a algunos acreedores que de otra manera habrían sufrido pérdidas. ... Si la [ crisis de las hipotecas de alto riesgo ] tiene una sola lección, es que el problema de las empresas demasiado grandes para quebrar debe resolverse". [17]

Bernanke citó varios riesgos que implican las instituciones demasiado grandes para quebrar: [17]

Antes de la Gran Depresión , los depósitos bancarios de los consumidores estadounidenses no estaban garantizados por el gobierno, lo que aumentaba el riesgo de una corrida bancaria , en la que un gran número de depositantes retiraban sus depósitos al mismo tiempo. Dado que los bancos prestan la mayoría de los depósitos y solo mantienen una fracción realmente disponible, una corrida bancaria puede dejar al banco insolvente. Durante la Depresión, cientos de bancos se volvieron insolventes y los depositantes perdieron su dinero. Como resultado, Estados Unidos promulgó la Ley Bancaria de 1933 , a veces llamada Ley Glass-Steagall , que creó la Corporación Federal de Seguro de Depósitos (FDIC) para asegurar los depósitos hasta un límite de $ 2,500, con aumentos sucesivos hasta los $ 250,000 actuales. [18] A cambio del seguro de depósitos proporcionado por el gobierno federal, los bancos depositarios están altamente regulados y se espera que inviertan los depósitos excedentes de los clientes en activos de menor riesgo. [19] Después de la Gran Depresión, las empresas financieras se han convertido en un problema porque son demasiado grandes para quebrar, porque existe una estrecha conexión entre las instituciones financieras que participan en las transacciones del mercado financiero. Esto genera liquidez en los mercados de diversos instrumentos financieros. La crisis de 2008 se originó cuando la liquidez y el valor de los instrumentos financieros en poder y emitidos por los bancos y las instituciones financieras disminuyeron drásticamente. [20]

A diferencia de los bancos de depósito, los bancos de inversión suelen obtener fondos de inversores sofisticados y a menudo realizan inversiones complejas y arriesgadas con los fondos, especulando ya sea por cuenta propia o en nombre de sus inversores. También son "creadores de mercado" en el sentido de que sirven de intermediarios entre dos inversores que desean tomar posiciones opuestas en una transacción financiera. La Ley Glass-Steagall separó la banca de inversión de la banca de depósito hasta su derogación en 1999. Antes de 2008, el gobierno no garantizaba explícitamente los fondos de los inversores, por lo que los bancos de inversión no estaban sujetos a las mismas regulaciones que los bancos de depósito y se les permitía asumir un riesgo considerablemente mayor. [ cita requerida ]

Los bancos de inversión, junto con otras innovaciones en el sector bancario y financiero, conocidas como el sistema bancario paralelo , crecieron hasta rivalizar con el sistema de depósitos en 2007. En 2007 y 2008 sufrieron el equivalente a una corrida bancaria, en la que los inversores (en lugar de los depositantes) retiraron sus fuentes de financiación del sistema paralelo. Esta corrida se conoció como la crisis de las hipotecas de alto riesgo . Durante 2008, los cinco bancos de inversión más grandes de Estados Unidos fracasaron (Lehman Brothers), fueron comprados por otros bancos a precios de liquidación (Bear Stearns y Merrill Lynch) o estuvieron en riesgo de quiebra y obtuvieron estatutos de banca de depósito para obtener apoyo adicional de la Reserva Federal (Goldman Sachs y Morgan Stanley). Además, el gobierno proporcionó fondos de rescate a través del Programa de Alivio de Activos en Problemas en 2008. [21] [22]

En noviembre de 2013, el presidente de la Reserva Federal, Ben Bernanke, describió cómo el pánico de 1907 fue esencialmente una corrida contra el sistema financiero no depositario, con muchos paralelismos con la crisis de 2008. Uno de los resultados del pánico de 1907 fue la creación de la Reserva Federal en 1913. [23]

Antes de 1950, los reguladores bancarios federales de Estados Unidos tenían básicamente dos opciones para resolver una institución insolvente : 1) el cierre, con liquidación de activos y pagos a los depositantes asegurados ; o 2) la compra y asunción, fomentando la adquisición de activos y la asunción de pasivos por otra empresa. La Ley Federal de Seguro de Depósitos de 1950 hizo disponible una tercera opción : brindar asistencia, el poder de apoyar a una institución mediante préstamos o la adquisición federal directa de activos, hasta que pudiera recuperarse de su crisis. [24]

La ley limitaba la opción de “asistencia” a los casos en que “la continuidad de las operaciones del banco es esencial para proporcionar un servicio bancario adecuado”. Los reguladores evitaron esta tercera opción durante muchos años, temiendo que si se pensaba que los bancos importantes a nivel regional o nacional eran generalmente inmunes a la liquidación, los mercados de sus acciones se distorsionarían. Por lo tanto, la opción de asistencia nunca se empleó durante el período 1950-1969, y muy rara vez después. [24] La investigación sobre las tendencias bancarias históricas sugiere que la pérdida de consumo asociada con las corridas bancarias de la Era de la Banca Nacional fue mucho más costosa que la pérdida de consumo causada por los desplomes del mercado de valores. [25]

En 1991 se aprobó la Ley de Mejora de la Corporación Federal de Seguro de Depósitos , que otorgaba a la FDIC la responsabilidad de rescatar a un banco insolvente por el método menos costoso. La Ley tenía el objetivo implícito de eliminar la creencia generalizada entre los depositantes de que se evitaría la pérdida de depositantes y tenedores de bonos para los grandes bancos. Sin embargo, la Ley incluía una excepción en casos de riesgo sistémico, sujeta a la aprobación de dos tercios de la junta directiva de la FDIC, la Junta de Gobernadores de la Reserva Federal y el Secretario del Tesoro. [26]

El tamaño del banco, su complejidad y su interconexión con otros bancos pueden inhibir la capacidad del gobierno para resolver (desmantelar) el banco sin causar una perturbación significativa al sistema financiero o a la economía, como ocurrió con la quiebra de Lehman Brothers en septiembre de 2008. Este riesgo de entidades "demasiado grandes para quebrar" aumenta la probabilidad de un rescate gubernamental con dinero de los contribuyentes. [22]

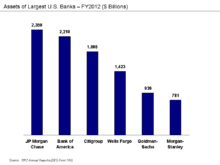

Los bancos más grandes de Estados Unidos siguen creciendo, mientras que la concentración de activos bancarios aumenta. Los seis bancos más grandes de Estados Unidos tenían activos por 9.576 billones de dólares a fines de 2012, según sus informes anuales de 2012 (formulario 10K de la SEC). Los cinco bancos más importantes de Estados Unidos tenían aproximadamente el 30% de los activos bancarios de Estados Unidos en 1998; esta proporción aumentó al 45% en 2008 y al 48% en 2010, antes de caer al 47% en 2011. [27]

Esta concentración continuó a pesar de la crisis de las hipotecas de alto riesgo y sus consecuencias. En marzo de 2008, JP Morgan Chase adquirió el banco de inversión Bear Stearns. Bank of America adquirió el banco de inversión Merrill Lynch en septiembre de 2008. Wells Fargo adquirió Wachovia en enero de 2009. Los bancos de inversión Goldman Sachs y Morgan Stanley obtuvieron estatutos de sociedades holding de bancos depositarios, lo que les dio acceso a líneas de crédito adicionales de la Reserva Federal. [22]

Los depósitos bancarios de todos los bancos estadounidenses oscilaron entre aproximadamente el 60 y el 70% del PIB entre 1960 y 2006, luego saltaron durante la crisis a un pico de casi el 84% en 2009 antes de caer al 77% en 2011. [28]

El número de instituciones bancarias comerciales y de ahorro en Estados Unidos alcanzó un máximo de 14.495 en 1984; esta cifra se redujo a 6.532 a finales de 2010. Los diez bancos más grandes de Estados Unidos poseían casi el 50% de los depósitos estadounidenses en 2011. [29]

Dado que el monto total de los depósitos y las deudas de los bancos "demasiado grandes para quebrar" están efectivamente garantizados por el gobierno, los grandes depositantes e inversores consideran que las inversiones en estos bancos son más seguras que los depósitos en bancos más pequeños. Por lo tanto, los grandes bancos pueden pagar a los depositantes e inversores tasas de interés más bajas que las que están obligados a pagar los bancos pequeños.

En octubre de 2009, Sheila Bair , en ese momento presidenta del FDIC, comentó:

" El concepto de 'demasiado grande para quebrar' ha empeorado. Se ha vuelto explícito cuando antes era implícito. Crea disparidades competitivas entre instituciones grandes y pequeñas, porque todo el mundo sabe que las instituciones pequeñas pueden quebrar. Por lo tanto, les resulta más caro recaudar capital y conseguir financiación". [30] Las investigaciones han demostrado que las organizaciones bancarias están dispuestas a pagar una prima adicional por las fusiones que las coloquen por encima de los tamaños de activos que se consideran comúnmente como los umbrales para ser demasiado grandes para quebrar. [31]

Un estudio realizado por el Centro de Investigación Económica y Política concluyó que la diferencia entre el costo de los fondos para los bancos con más de 100 mil millones de dólares en activos y el costo de los fondos para los bancos más pequeños se amplió dramáticamente después de la formalización de la política de "demasiado grande para quebrar" en los EE.UU. en el cuarto trimestre de 2008. [32] Este cambio en el costo de los fondos de los grandes bancos fue en efecto equivalente a un subsidio indirecto de "demasiado grande para quebrar" de 34 mil millones de dólares por año a los 18 bancos estadounidenses con más de 100 mil millones de dólares en activos.

Los editores de Bloomberg View estimaron que había un subsidio anual de 83 mil millones de dólares a los 10 bancos más grandes de Estados Unidos, lo que refleja una ventaja de financiación de 0,8 puntos porcentuales debido al apoyo gubernamental implícito, lo que significa que las ganancias de dichos bancos son en gran medida una ilusión respaldada por los contribuyentes. [33] [34] [35]

Otro estudio de Frederic Schweikhard y Zoe Tsesmelidakis [36] estimó que la cantidad ahorrada por los bancos más grandes de Estados Unidos al tener una red de seguridad percibida de un rescate gubernamental fue de $120 mil millones de dólares entre 2007 y 2010. [37] Para los bancos más grandes de Estados Unidos, el ahorro estimado fue de $53 mil millones para Citigroup , $32 mil millones para Bank of America , $10 mil millones para JPMorgan , $8 mil millones para Wells Fargo y $4 mil millones para AIG . El estudio señaló que la aprobación de la Ley Dodd-Frank —que prometía el fin de los rescates— no hizo nada para aumentar el precio del crédito (es decir, reducir el subsidio implícito) para las instituciones "demasiado grandes para quebrar". [37]

Un estudio de 2013 (Acharya, Anginer y Warburton) midió la ventaja en el costo de financiamiento que brindaba el apoyo gubernamental implícito a las grandes instituciones financieras. Los diferenciales de crédito fueron aproximadamente 28 puntos básicos (0,28%) más bajos en promedio durante el período 1990-2010, con un pico de más de 120 puntos básicos en 2009. En 2010, el subsidio implícito ascendió a casi 100 mil millones de dólares para los bancos más grandes. Los autores concluyeron: "La aprobación de la ley Dodd-Frank no eliminó las expectativas de apoyo gubernamental". [38]

El economista Randall S. Kroszner resumió varios enfoques para evaluar la diferencia de costos de financiamiento entre bancos grandes y pequeños. El artículo analiza la metodología y no responde específicamente a la pregunta de si las instituciones más grandes tienen una ventaja. [39]

En noviembre de 2013, la agencia de calificación crediticia Moody's informó que ya no daría por sentado que los ocho bancos más grandes de Estados Unidos recibirían apoyo gubernamental en caso de que se declararan en quiebra. Sin embargo, la GAO informó que los políticos y los reguladores seguirían enfrentándose a una presión significativa para rescatar a los grandes bancos y a sus acreedores en caso de una crisis financiera. [40]

Algunos críticos han argumentado que "tal como están las cosas ahora, los bancos obtienen ganancias si sus operaciones dan resultado, pero los contribuyentes pueden verse obligados a pagar la cuenta si sus grandes apuestas hunden a la empresa". [41] Además, como lo discutió el senador Bernie Sanders , si los contribuyentes están contribuyendo a rescatar a estas empresas de la quiebra, "deberían ser recompensados por asumir el riesgo al compartir las ganancias que resultan de este rescate gubernamental". [42]

En este sentido, Alan Greenspan afirma que “el fracaso es parte integrante, una parte necesaria de un sistema de mercado”. [43] Por lo tanto, aunque las instituciones financieras que fueron rescatadas eran de hecho importantes para el sistema financiero, el hecho de que asumieran riesgos que no hubieran asumido de otra manera debería ser suficiente para que el Gobierno las dejara afrontar las consecuencias de sus acciones. Habría sido una lección para motivar a las instituciones a proceder de manera diferente la próxima vez. [ cita requerida ]

El poder político de los grandes bancos y los riesgos de impacto económico derivados de importantes procesos judiciales han llevado al uso del término "demasiado grande para ir a la cárcel" para referirse a los dirigentes de las grandes instituciones financieras. [44]

El 6 de marzo de 2013, el entonces fiscal general de los Estados Unidos, Eric Holder, testificó ante el Comité Judicial del Senado que el tamaño de las grandes instituciones financieras ha dificultado que el Departamento de Justicia presente cargos penales cuando se sospecha que han cometido delitos, porque esos cargos pueden amenazar la existencia de un banco y, por lo tanto, su interconexión puede poner en peligro la economía nacional o mundial. "Algunas de estas instituciones se han vuelto demasiado grandes", dijo Holder al Comité. "Eso tiene un impacto inhibidor en nuestra capacidad de presentar resoluciones que creo que serían más apropiadas". En esto contradijo el testimonio escrito anterior de un fiscal general adjunto adjunto, que defendió la "vigorosa aplicación de la ley contra las irregularidades" por parte del Departamento de Justicia. [45] [46] Holder tiene vínculos financieros con al menos un bufete de abogados que se beneficia de inmunidad de facto al procesamiento, y las tasas de procesamiento de delitos cometidos por grandes instituciones financieras están en su nivel más bajo en 20 años. [47]

Cuatro días después, el presidente del Banco de la Reserva Federal de Dallas, Richard W. Fisher , y el vicepresidente Harvey Rosenblum escribieron un artículo de opinión en el Wall Street Journal sobre el fracaso de la Ley Dodd-Frank de Reforma de Wall Street y Protección al Consumidor para proporcionar una regulación adecuada de las grandes instituciones financieras. Antes de su discurso del 8 de marzo en la Conferencia de Acción Política Conservadora , Fisher propuso exigir la división de los grandes bancos en bancos más pequeños para que sean "demasiado pequeños para salvarlos", abogando por retener a los megabancos el acceso tanto al Seguro de Depósito Federal como a la ventanilla de descuento de la Reserva Federal , y exigiendo la divulgación de esta falta de seguro federal y apoyo de solvencia financiera a sus clientes. Esta fue la primera vez que un funcionario bancario estadounidense de alto rango o un conservador prominente había hecho una propuesta de este tipo. [48] Otros conservadores, incluidos Thomas Hoenig , Ed Prescott , Glenn Hubbard y David Vitter , también abogaron por dividir los bancos más grandes, [49] pero el comentarista liberal Matthew Yglesias cuestionó sus motivos y la existencia de un verdadero consenso bipartidista. [50]

En una carta del 29 de enero de 2013 dirigida a Holder, los senadores Sherrod Brown ( demócrata por Ohio ) y Charles Grassley ( republicano por Iowa ) criticaron esta política del Departamento de Justicia y citaron "cuestiones importantes sobre la filosofía procesal del Departamento de Justicia". [51] Tras recibir una carta de respuesta del Departamento de Justicia , Brown y Grassley emitieron una declaración en la que decían: "La respuesta del Departamento de Justicia es agresivamente evasiva. No responde a nuestras preguntas. Queremos saber cómo y por qué el Departamento de Justicia ha determinado que ciertas instituciones financieras son 'demasiado grandes para ir a la cárcel' y que procesar a esas instituciones dañaría el sistema financiero". [52]

Kareem Serageldin se declaró culpable el 22 de noviembre de 2013 por su papel en inflar el valor de los bonos hipotecarios mientras el mercado inmobiliario colapsaba, y fue sentenciado a dos años y medio de prisión. [53] [54] Al 30 de abril de 2014, Serageldin sigue siendo el "único ejecutivo de Wall Street procesado como resultado de la crisis financiera " que desencadenó la Gran Recesión . [55] El mucho más pequeño Abacus Federal Savings Bank fue procesado (pero exonerado después de un juicio con jurado) por vender hipotecas fraudulentas a Fannie Mae .

Las soluciones propuestas al problema de los bancos "demasiado grandes para quebrar" son controvertidas. [ cita requerida ] Algunas opciones incluyen desmantelar los bancos, introducir regulaciones para reducir el riesgo, añadir impuestos bancarios más altos para las instituciones más grandes y aumentar el control a través de comités de supervisión.

Más de cincuenta economistas, expertos financieros, banqueros, grupos de la industria financiera y los propios bancos han pedido que se dividan los grandes bancos en instituciones más pequeñas. [56] Esto se propone tanto para limitar el riesgo que los bancos más grandes plantean al sistema financiero como para limitar su influencia política. [57]

Por ejemplo, el economista Joseph Stiglitz escribió en 2009 que: "En Estados Unidos, el Reino Unido y otros países, los grandes bancos han sido responsables de la mayor parte del costo [del rescate] para los contribuyentes. Estados Unidos ha dejado quebrar a 106 bancos más pequeños sólo este año. Son los megabancos los que presentan los megacostos... los bancos que son demasiado grandes para quebrar son demasiado grandes para existir. Si continúan existiendo, deben existir en lo que a veces se llama un modelo de 'utilidad', lo que significa que están fuertemente regulados". También escribió sobre varias causas de la crisis de las hipotecas de alto riesgo relacionadas con el tamaño, los incentivos y la interconexión de los megabancos. [58]

En julio de 2010, Estados Unidos aprobó la Ley Dodd-Frank para ayudar a fortalecer la regulación del sistema financiero tras la crisis de las hipotecas de alto riesgo que comenzó en 2007. La Ley Dodd-Frank exige que los bancos reduzcan su toma de riesgos, exigiendo mayores colchones financieros (es decir, ratios de apalancamiento más bajos o ratios de capital más altos), entre otras medidas.

Los bancos están obligados a mantener una proporción de activos de alta calidad y de fácil venta en caso de dificultades financieras, ya sea en el banco o en el sistema financiero. Se trata de requisitos de liquidez.

Desde la crisis de 2008, los reguladores han trabajado con los bancos para reducir los coeficientes de apalancamiento. Por ejemplo, el coeficiente de apalancamiento del banco de inversión Goldman Sachs disminuyó de un máximo de 25,2 en 2007 a 11,4 en 2012, lo que indica un perfil de riesgo muy reducido. [59]

La Ley Dodd-Frank incluye una forma de la Regla Volcker , una propuesta para prohibir las operaciones por cuenta propia en los bancos comerciales. Las operaciones por cuenta propia se refieren a utilizar los depósitos de los clientes para especular con activos riesgosos en beneficio del banco en lugar de los clientes. La Ley Dodd-Frank, tal como se promulgó como ley, incluye varias lagunas en la prohibición, permitiendo las operaciones por cuenta propia en determinadas circunstancias. Sin embargo, las regulaciones necesarias para hacer cumplir estos elementos de la ley no se implementaron durante 2013 y fueron objeto de ataques por parte de los grupos de presión de los bancos. [60] [61] [62]

Otra importante regulación bancaria, la Ley Glass-Steagall de 1933, fue derogada en la práctica en 1999. La derogación permitió a los bancos depositarios entrar en líneas de negocio adicionales. Los senadores John McCain y Elizabeth Warren propusieron restablecer la Ley Glass-Steagall durante 2013. [63]

El economista Willem Buiter propone un impuesto para internalizar los enormes costos que imponen las instituciones "demasiado grandes para quebrar". "Cuando el tamaño crea externalidades, hay que hacer lo que se haría con cualquier externalidad negativa: gravarla. La otra forma de limitar el tamaño es gravarlo. Esto se puede hacer a través de requisitos de capital que sean progresivos en función del tamaño de la empresa (medido por el valor añadido, el tamaño del balance o alguna otra métrica). Esas medidas para impedir el nuevo darwinismo de la supervivencia del más apto y el mejor conectado políticamente deberían distinguirse de las intervenciones regulatorias basadas en el estrecho coeficiente de apalancamiento destinado a regular el riesgo (independientemente del tamaño, salvo por un límite inferior de minimis)". [64]

El Consejo de Estabilidad Financiera , una entidad de investigación y desarrollo de políticas , publica anualmente una lista de bancos de todo el mundo que se consideran "instituciones financieras de importancia sistémica", es decir, organizaciones financieras cuyo tamaño y función implican que cualquier quiebra podría causar graves problemas sistémicos. A partir de 2022, estas son: [65]

*Nota: A raíz de la crisis bancaria de 2023 , el gobierno suizo facilitó la adquisición de Credit Suisse por parte de UBS para evitar su colapso. UBS completó la adquisición en junio de 2023, convirtiendo así a Credit Suisse en el primer banco considerado "demasiado grande para quebrar" desde la crisis financiera mundial . [66]

Más de cincuenta economistas destacados, expertos financieros, banqueros, grupos de la industria financiera y los propios bancos han pedido la división de los grandes bancos en instituciones más pequeñas. [56] [ se necesita una mejor fuente ] (Véase también Desinversión ).

Algunos economistas, como Paul Krugman, sostienen que las crisis bancarias surgen de la falta de regulación de los bancos, más que de su tamaño en sí. Krugman escribió en enero de 2010 que era más importante reducir la asunción de riesgos por parte de los bancos (apalancamiento) que desmantelarlos. [10] [11] [12] [13]

El economista Simon Johnson ha abogado tanto por una mayor regulación como por la división de los bancos más grandes, no sólo para proteger el sistema financiero sino para reducir el poder político de los bancos más grandes. [38] [57] [67]

El 6 de marzo de 2013, el Fiscal General de los Estados Unidos, Eric Holder, le dijo al Comité Judicial del Senado que el Departamento de Justicia enfrenta dificultades para acusar a los grandes bancos de delitos debido al riesgo para la economía. [45] Cuatro días después, el presidente del Banco de la Reserva Federal de Dallas, Richard W. Fisher, escribió antes de un discurso ante la Conferencia de Acción Política Conservadora que los grandes bancos deberían dividirse en bancos más pequeños y que tanto el Seguro de Depósitos Federal como el acceso a la ventanilla de descuento de la Reserva Federal deberían terminar para los grandes bancos. [48]

Mervyn King , gobernador del Banco de Inglaterra durante el período 2003-2013, pidió que se redujera el tamaño de los bancos "demasiado grandes para quebrar", como solución al problema de que los bancos tuvieran garantías financiadas por los contribuyentes para sus actividades de banca de inversión especulativa. "Si se piensa que algunos bancos son demasiado grandes para quebrar, entonces, en palabras de un distinguido economista estadounidense, son demasiado grandes. No es sensato permitir que los grandes bancos combinen la banca minorista tradicional con la banca de inversión o las estrategias de financiación arriesgadas, y luego ofrecer una garantía estatal implícita contra la quiebra". [68]

El ex Ministro de Hacienda Alistair Darling no está de acuerdo: “Mucha gente habla de cómo tratar con los grandes bancos –bancos tan importantes para el sistema financiero que no se puede permitir que quiebren–, pero la solución no es tan simple, como algunos han sugerido, como restringir el tamaño de los bancos”. [68] Además, Alan Greenspan dijo que “si son demasiado grandes para quebrar, son demasiado grandes”, sugiriendo a los reguladores estadounidenses que consideren la posibilidad de dividir las grandes instituciones financieras consideradas “demasiado grandes para quebrar”. Añadió: “No creo que simplemente aumentar las tasas o el capital de las grandes instituciones o gravarlas sea suficiente… absorberán eso, trabajarán con eso, y es totalmente ineficiente y seguirán utilizando los ahorros”. [9]

El 10 de abril de 2013, la directora gerente del Fondo Monetario Internacional, Christine Lagarde, dijo al Club Económico de Nueva York que los bancos "demasiado grandes para quebrar" se habían vuelto "más peligrosos que nunca" y que era necesario controlarlos con "una regulación amplia y clara [y] una supervisión más intensiva e intrusiva". [69]

En junio de 2013, Gallup informó que: "La confianza de los estadounidenses en los bancos estadounidenses aumentó al 26% en junio, frente al mínimo histórico del 21% del año anterior. El porcentaje de estadounidenses que dicen tener 'mucha' o 'bastante' confianza en los bancos estadounidenses está ahora en su punto más alto desde junio de 2008, pero sigue estando muy por debajo de su nivel anterior a la recesión del 41%, medido en junio de 2007. Entre 2007 y 2012, la confianza en los bancos se redujo a la mitad (20 puntos porcentuales)". Gallup también informó que: "Cuando Gallup midió por primera vez la confianza en los bancos en 1979, el 60% de los estadounidenses tenía mucha o bastante confianza en ellos, sólo superada por la iglesia. Este alto nivel de confianza, que no se ha igualado desde entonces, probablemente fue el resultado del sólido sistema bancario estadounidense establecido después de la Gran Depresión de los años 30 y los esfuerzos relacionados de los bancos y los reguladores para generar confianza de los estadounidenses en ese sistema". [70]

En Estados Unidos, el sector bancario gastó más de 100 millones de dólares en actividades de lobby ante políticos y reguladores entre el 1 de enero y el 30 de junio de 2011. [71] El lobby en los sectores financiero, de seguros y de bienes raíces ha aumentado anualmente desde 1998 y fue de aproximadamente 500 millones de dólares en 2012. [72]

Antes del fracaso y rescate de múltiples empresas en 2008, hubo ejemplos de empresas "demasiado grandes para quebrar" que datan de 1763, cuando fracasaron Leendert Pieter de Neufville en Ámsterdam y Johann Ernst Gotzkowsky en Berlín, [73] y de los años 1980 y 1990, entre ellos Continental Illinois y Long-Term Capital Management.

Un ejemplo temprano de un banco rescatado porque era "demasiado grande para quebrar" fue el Continental Illinois National Bank and Trust Company durante la década de 1980. [ cita requerida ]

El Continental Illinois National Bank and Trust Company experimentó una caída en la calidad general de sus activos a principios de los años 1980. La escasez de dinero, la cesación de pagos de México (1982) y la caída de los precios del petróleo siguieron a un período en el que el banco había buscado agresivamente negocios de préstamos comerciales, negocios de préstamos sindicados en América Latina y participación en préstamos en el sector energético. Para complicar aún más las cosas, la combinación de financiamiento del banco dependía en gran medida de grandes certificados de depósito y mercados monetarios extranjeros , lo que significaba que sus depositantes eran más reacios al riesgo que los depositantes minoristas promedio en los EE. UU.

El banco tenía una participación significativa en préstamos altamente especulativos de petróleo y gas del Penn Square Bank de Oklahoma . [74] Cuando Penn Square quebró en julio de 1982, la crisis del Continental se agudizó, y culminó con rumores de quiebra en la prensa y una corrida de inversores y depositantes a principios de mayo de 1984. En la primera semana de la corrida, la Reserva Federal permitió al Continental Illinois créditos de ventanilla de descuento por el orden de 3.600 millones de dólares. Aún en graves dificultades, la dirección obtuvo otros 4.500 millones de dólares en créditos de un sindicato de bancos del centro monetario la semana siguiente. Estas medidas no lograron detener la corrida, y los reguladores se enfrentaron a una crisis.

El séptimo banco más grande del país en términos de depósitos no podría cumplir con sus obligaciones en muy poco tiempo. Los reguladores se enfrentaron a una difícil decisión sobre cómo resolver el asunto. De las tres opciones disponibles, sólo dos fueron consideradas seriamente. Incluso bancos mucho más pequeños que el Continental fueron considerados inadecuados para la liquidación, debido a las perturbaciones que esto inevitablemente habría causado. El curso normal hubiera sido buscar un comprador (y, de hecho, las noticias de prensa sobre que se estaba llevando a cabo una búsqueda de ese tipo contribuyeron a los temores de los depositantes del Continental en 1984). Sin embargo, en el clima financiero de escasez de dinero de principios de los años 1980, no apareció ningún comprador.

Además de las preocupaciones genéricas sobre el tamaño, el contagio del pánico de los depositantes y las dificultades bancarias, los reguladores temían una importante perturbación de los sistemas nacionales de pagos y liquidación. Una preocupación especial era la amplia red de bancos corresponsales con altos porcentajes de su capital invertido en el Continental Illinois. En esencia, se consideró que el banco era "demasiado grande para quebrar" y se optó a regañadientes por la opción de "ofrecer asistencia". El dilema entonces era cómo proporcionar asistencia sin desequilibrar significativamente el sistema bancario del país.

Para evitar una quiebra inmediata , la Reserva Federal anunció categóricamente que cubriría cualquier necesidad de liquidez que pudiera tener el Banco Continental, mientras que la Corporación Federal de Seguro de Depósitos (FDIC) dio a los depositantes y acreedores generales una garantía total (no sujeta al límite de 100.000 dólares que la FDIC exige para los depósitos) y proporcionó asistencia directa por 2.000 millones de dólares (incluidas las participaciones). Los bancos de los centros monetarios crearon una línea de crédito adicional sin garantía por 5.300 millones de dólares, a la espera de una resolución y de la reanudación de sus actividades con más normalidad. Estas medidas desaceleraron, pero no detuvieron, la salida de depósitos.

En una audiencia posterior en el Senado de los Estados Unidos , el entonces Contralor de la Moneda C. T. Conover defendió su posición admitiendo que los reguladores no dejarán que los 11 bancos más grandes quiebren. [75]

Long-Term capital Management LP (LTCM) era una empresa de gestión de fondos de cobertura con sede en Greenwich, Connecticut, que utilizaba estrategias de negociación de rentabilidad absoluta combinadas con un alto nivel de apalancamiento financiero. El fondo de cobertura principal de la empresa, Long-Term capital Portfolio LP, se derrumbó a finales de los años 1990, lo que llevó a un acuerdo el 23 de septiembre de 1998 entre 14 instituciones financieras para una recapitalización (rescate) de 3.600 millones de dólares bajo la supervisión de la Reserva Federal. [76]

LTCM fue fundada en 1994 por John W. Meriwether, ex vicepresidente y jefe de operaciones de bonos de Salomon Brothers. Entre los miembros de la junta directiva de LTCM se encontraban Myron S. Scholes y Robert C. Merton, que compartió el Premio Nobel de Economía en 1997 por un "nuevo método para determinar el valor de los derivados". Inicialmente tuvo éxito con rendimientos anualizados de más del 40% (después de las comisiones) en sus primeros años, pero en 1998 perdió 4.600 millones de dólares en menos de cuatro meses tras la crisis financiera rusa que requirió la intervención financiera de la Reserva Federal, y el fondo se liquidó y disolvió a principios de 2000. [77]

En marzo de 2013, la Oficina del Superintendente de Instituciones Financieras anunció que los seis bancos más grandes de Canadá, el Banco de Montreal , el Banco de Nueva Escocia , el Banco Imperial Canadiense de Comercio , el Banco Nacional de Canadá , el Banco Real de Canadá y el Banco Toronto-Dominion , eran demasiado grandes para quebrar. Esos seis bancos representaban el 90% de los activos bancarios de Canadá en ese momento. Señaló que "las diferencias entre los bancos más grandes son menores si solo se consideran los activos nacionales, y la importancia relativa disminuye rápidamente después de los cinco bancos principales y después del sexto banco (National)". [78]

A pesar de las garantías del gobierno, los partidos de oposición y algunos comentaristas de los medios de comunicación de Nueva Zelanda dicen que los bancos más grandes son demasiado grandes para quebrar y tienen una garantía gubernamental implícita. [79]

George Osborne , Ministro de Hacienda del gobierno de David Cameron (2010-2016), amenazó con desmantelar los bancos que fueran demasiado grandes para quebrar. [80]

La idea de que las entidades son demasiado grandes para quebrar ha llevado a los legisladores y a los gobiernos a enfrentarse al desafío de limitar el alcance de estas organizaciones enormemente importantes y de regular las actividades percibidas como riesgosas o especulativas; para lograr esta regulación en el Reino Unido, se aconseja a los bancos que sigan el Informe de la Comisión Independiente sobre Banca del Reino Unido . [81]

La doctrina del laissez-faire aparentemente se ha revitalizado a medida que las administraciones republicanas y demócratas por igual profesan ahora su firme compromiso con las políticas de desregulación y libre mercado en la nueva economía global. — Generalmente asociada con las grandes quiebras bancarias, la frase demasiado grande para quebrar , que es una forma particular de rescate gubernamental, en realidad se aplica a una amplia gama de industrias, como lo deja claro este volumen. Los ejemplos van desde Chrysler hasta Lockheed Aircraft y desde la ciudad de Nueva York hasta Penn Central Railroad. En términos generales, cuando un gobierno considera que una corporación, una organización o un sector industrial es demasiado importante para la salud general de la economía, no permite que quiebre. Los rescates gubernamentales no son nuevos, ni se limitan a los Estados Unidos. Este libro presenta las opiniones de académicos, profesionales y reguladores de todo el mundo (por ejemplo, Australia, Hungría, Japón, Europa y América Latina) sobre las implicaciones y consecuencias de los rescates gubernamentales.

{{cite SSRN}}: CS1 maint: varios nombres: lista de autores ( enlace )