El Lunes Negro (también conocido como Martes Negro en algunas partes del mundo debido a las diferencias horarias) fue el colapso global, severo y en gran medida inesperado [1] de la bolsa de valores del lunes 19 de octubre de 1987. Las pérdidas mundiales se estimaron en 1,71 billones de dólares estadounidenses. [2] La gravedad del colapso provocó temores de una inestabilidad económica prolongada [3] o incluso una repetición de la Gran Depresión . [4]

Entre las posibles explicaciones de la caída inicial de los precios de las acciones figuran el temor nervioso de que las acciones estuvieran significativamente sobrevaluadas y que seguramente sufrirían una corrección , los persistentes déficits comerciales y presupuestarios de Estados Unidos y el aumento de las tasas de interés . Otra explicación del Lunes Negro proviene de la caída del dólar, seguida de una falta de fe en los intentos gubernamentales de detener esa caída. En febrero de 1987, los principales países industriales habían firmado el Acuerdo del Louvre , con la esperanza de que la coordinación de la política monetaria estabilizara los mercados monetarios internacionales, pero las dudas sobre la viabilidad del acuerdo crearon una crisis de confianza. La caída puede haberse acelerado por la cobertura de seguros de cartera (utilizando modelos informáticos para comprar o vender futuros sobre índices en diversas condiciones del mercado de valores) o un contagio de miedo que se reforzó a sí mismo.

El grado en que los desplomes bursátiles se extendieron a la economía en general (o "real") estuvo directamente relacionado con la política monetaria que cada nación aplicó en respuesta. Los bancos centrales de los Estados Unidos, Alemania Occidental y Japón proporcionaron liquidez en el mercado para evitar impagos de deuda entre las instituciones financieras, y el impacto en la economía real fue relativamente limitado y de corta duración. Sin embargo, la negativa del Banco de la Reserva de Nueva Zelanda a relajar la política monetaria tuvo consecuencias muy negativas y relativamente a largo plazo tanto para sus mercados financieros como para su economía real. [5]

Durante un fuerte mercado alcista de cinco años , [6] [A] el Promedio Industrial Dow Jones (DJIA) subió de 776 en agosto de 1982 a un pico de 2.722 en agosto de 1987. [8] La misma tendencia alcista impulsó los índices de mercado de todo el mundo durante este período, ya que los diecinueve más grandes disfrutaron de un aumento promedio del 296 por ciento. [9]

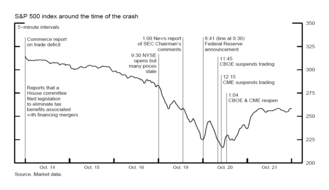

En la mañana del miércoles 14 de octubre de 1987, el Comité de Medios y Arbitrios de la Cámara de Representantes de los Estados Unidos presentó un proyecto de ley para reducir los beneficios fiscales asociados con la financiación de fusiones y adquisiciones apalancadas . Las cifras inesperadamente altas del déficit comercial anunciadas el 14 de octubre por el Departamento de Comercio de los Estados Unidos tuvieron un impacto negativo adicional en el valor del dólar estadounidense, al tiempo que empujaron las tasas de interés hacia arriba y los precios de las acciones hacia abajo. [10] A medida que avanzaba el día, el DJIA cayó 95,46 puntos (3,81 por ciento) a 2.412,70, y cayó otros 57,61 puntos (2,39 por ciento) al día siguiente, más del 12 por ciento desde el máximo histórico del 25 de agosto. El viernes 16 de octubre, el DJIA cayó 108,35 puntos (4,6 por ciento). [11] La caída del día 14 fue la primera caída significativa entre todos los países que luego se verían afectados por el Lunes Negro. [12]

Aunque los mercados estuvieron cerrados durante el fin de semana, todavía existía una presión de venta significativa. Los modelos informáticos de las aseguradoras de cartera seguían dictando ventas muy grandes. [13] Además, algunos grandes grupos de fondos mutuos tenían procedimientos que permitían a los clientes canjear fácilmente sus acciones durante el fin de semana a los mismos precios que existían al cierre del mercado el viernes. [14] La cantidad de estas solicitudes de canje fue mucho mayor que las reservas de efectivo de las empresas, lo que las obligó a realizar grandes ventas de acciones tan pronto como el mercado abrió el lunes siguiente. Finalmente, algunos operadores anticiparon estas presiones e intentaron adelantarse al mercado vendiendo temprano y de manera agresiva el lunes, antes de la caída de precios prevista. [13]

Antes de que la Bolsa de Nueva York (NYSE) abriera sus puertas el 19 de octubre de 1987, había una presión acumulada para vender. Cuando el mercado abrió, surgió un gran desequilibrio entre el volumen de órdenes de compra y venta, lo que ejerció una presión a la baja sobre los precios. Las regulaciones de la época permitían a los creadores de mercado designados (o "especialistas") retrasar o suspender la negociación de una acción si el desequilibrio de órdenes excedía la capacidad del especialista para cumplirlas de manera ordenada. [15] El desequilibrio el 19 de octubre era tan grande que 95 acciones del índice S&P 500 (S&P) abrieron tarde, al igual que 11 de las 30 acciones del índice DJIA. [16] Sin embargo, es importante destacar que el mercado de futuros abrió a tiempo en todos los ámbitos, con fuertes ventas. [16]

Ese lunes, el Dow Jones cayó 508 puntos (22,6 por ciento), acompañado de desplomes en los mercados de futuros y opciones , [17] la mayor caída porcentual en un día en la historia del Dow Jones. [18] Las ventas significativas crearon pronunciadas caídas de precios a lo largo del día, particularmente durante los últimos 90 minutos de negociación. [19] Inundadas de órdenes de venta, muchas acciones en la Bolsa de Nueva York enfrentaron interrupciones y demoras en sus operaciones. De las 2.257 acciones que cotizaban en la Bolsa de Nueva York, hubo 195 demoras y interrupciones en sus operaciones ese día. [20] El volumen total de operaciones fue tan grande que los sistemas informáticos y de comunicaciones se vieron desbordados, dejando órdenes sin ejecutar durante una hora o más. Grandes transferencias de fondos se retrasaron y los sistemas Fedwire y NYSE SuperDot cerraron durante períodos prolongados, lo que agravó aún más la confusión de los operadores. [21]

Frederic Mishkin sugirió que el mayor peligro económico no eran los acontecimientos del día del colapso en sí, sino la posibilidad de un "colapso generalizado de las empresas de valores" si una crisis de liquidez prolongada en la industria de valores comenzaba a amenazar la solvencia y viabilidad de las casas de bolsa y los especialistas. Esta posibilidad se planteó por primera vez el día después del colapso. [22] Al menos inicialmente, existía un riesgo muy real de que estas instituciones pudieran quebrar. [23] Si eso sucediera, los efectos de contagio podrían extenderse por todo el sistema financiero, con consecuencias negativas para la economía real en su conjunto. [24] Como afirmó Robert R. Glauber : "Desde nuestra perspectiva en la Comisión Brady, el Lunes Negro puede haber sido aterrador, pero fue el problema de liquidez del capital el martes lo que resultó horroroso". [25]

La fuente de estos problemas de liquidez fue un aumento general de las llamadas de margen ; después de la caída del mercado, estas fueron aproximadamente diez veces su tamaño promedio y tres veces mayores que los niveles anteriores más altos. [26] Varias empresas no tenían suficiente efectivo en las cuentas de los clientes (es decir, estaban "subsegregadas"). Las empresas que extraían fondos de su propio capital para cubrir el déficit a veces se descapitalizaban; 11 empresas recibieron llamadas de margen para un solo cliente que excedían el capital neto ajustado de esa empresa, a veces hasta en una proporción de dos a uno. [23] Los inversores necesitaban reembolsar las llamadas de margen de final del día realizadas el 19 de octubre antes de la apertura del mercado el 20 de octubre. Las empresas miembro de la cámara de compensación pidieron a las instituciones crediticias que extendieran crédito para cubrir estos cargos repentinos e inesperados, pero las corredurías que solicitaban crédito adicional comenzaron a exceder su límite de crédito. Los bancos también estaban preocupados por aumentar su participación y exposición a un mercado caótico. [27] El tamaño y la urgencia de las demandas de crédito impuestas a los bancos no tenían precedentes. [28] En general, el riesgo de contraparte aumentó a medida que la solvencia de las contrapartes y el valor de las garantías aportadas se volvieron altamente inciertos. [29]

Según el economista Michael Mussa , "la respuesta de la política monetaria al colapso fue masiva, inmediata y apropiada". [30] Un día después del colapso, la Reserva Federal (Fed) comenzó a actuar como prestamista de última instancia para contrarrestar la crisis. [31] Su enfoque de gestión de la crisis incluyó la emisión de un pronunciamiento público conciso y decisivo; el suministro de liquidez a través de operaciones de mercado abierto ; [32] [B] persuadir a los bancos para que prestaran a las empresas de valores; y en unos pocos casos específicos, la acción directa adaptada a las necesidades de unas pocas empresas. [34]

En la mañana del 20 de octubre, el presidente de la Reserva Federal, Alan Greenspan, hizo una breve declaración: "La Reserva Federal, en consonancia con sus responsabilidades como banco central de la nación, afirmó hoy su disposición a servir como fuente de liquidez para apoyar el sistema económico y financiero". [35] Fuentes de la Reserva Federal sugirieron que la brevedad fue deliberada, con el fin de evitar malas interpretaciones. [32] Este anuncio "extraordinario" [36] probablemente tuvo un efecto calmante en los mercados [37] que se enfrentaban a una demanda de liquidez igualmente sin precedentes [28] y a la posibilidad inmediata de una crisis de liquidez. [38] El mercado se recuperó después de ese anuncio, ganando alrededor de 200 puntos, pero la recuperación duró poco. Al mediodía, las ganancias se habían borrado y la caída se había reanudado. [39]

La Reserva Federal actuó entonces para proporcionar liquidez al mercado y evitar que la crisis se extendiera a otros mercados. Inmediatamente comenzó a inyectar sus reservas en el sistema financiero mediante compras en el mercado abierto. El 20 de octubre inyectó 17.000 millones de dólares en el sistema bancario a través del mercado abierto, una cantidad que era más del 25 por ciento de los saldos de reservas bancarias y el 7 por ciento de la base monetaria de toda la nación. [40] Esto hizo bajar rápidamente la tasa de los fondos federales en un 0,5 por ciento. La Reserva Federal continuó con sus compras expansivas de valores en el mercado abierto durante semanas. La Reserva Federal también comenzó repetidamente estas intervenciones una hora antes de la hora programada regularmente, notificando a los corredores del cambio de horario la noche anterior. Todo esto se hizo de una manera muy destacada y pública, similar al anuncio inicial de Greenspan, para restablecer la confianza del mercado en que la liquidez estaba por llegar. [41] Aunque las tenencias de la Reserva Federal se expandieron apreciablemente con el tiempo, la velocidad de expansión no fue excesiva. [42] Es más, la Fed posteriormente se deshizo de estas tenencias para que sus objetivos de política a largo plazo no se vieran afectados negativamente. [32]

La Reserva Federal satisfizo con éxito las demandas de crédito sin precedentes [43] combinando una estrategia de persuasión moral que motivó a los bancos nerviosos a prestar a las firmas de valores con sus medidas para tranquilizar a esos bancos suministrándoles activamente liquidez. [44] Como escribió el economista Ben Bernanke (que luego se convertiría en presidente de la Reserva Federal):

La medida clave de la Reserva Federal fue inducir a los bancos (mediante la persuasión y el suministro de liquidez) a conceder préstamos, en las condiciones habituales, a pesar de las condiciones caóticas y la posibilidad de una severa selección adversa de los prestatarios. En teoría, conceder esos préstamos debe haber sido una estrategia que generaba pérdidas desde el punto de vista de los bancos (y de la Reserva Federal); de lo contrario, no habría sido necesaria la persuasión de la Reserva Federal. [45]

La estrategia de dos partes de la Reserva Federal tuvo un éxito rotundo, ya que los préstamos a las empresas de valores por parte de los grandes bancos de Chicago y, especialmente, de Nueva York aumentaron sustancialmente, a menudo casi duplicándose. [46]

Los veintitrés mercados principales del mundo experimentaron una fuerte caída en octubre de 1987. [47] Los mercados de valores se desplomaron en todo el mundo, primero en los mercados asiáticos distintos de Japón, luego en Europa, luego en los Estados Unidos y finalmente en Japón. [48] Cuando se midieron en dólares estadounidenses , ocho mercados cayeron entre un 20 y un 29 por ciento, tres entre un 30 y un 39 por ciento ( Malasia , México y Nueva Zelanda) y tres más del 40 por ciento (Hong Kong, Australia y Singapur). [47] [C] El menos afectado fue Austria (una caída del 11,4 por ciento), mientras que el más afectado fue Hong Kong con una caída del 45,8 por ciento. De los veintitrés principales países industriales, diecinueve tuvieron una caída superior al 20 por ciento. [50] Las pérdidas mundiales se estimaron en 1,71 billones de dólares estadounidenses. [2] La gravedad del colapso provocó temores de una inestabilidad económica prolongada [3] o incluso una repetición de la Gran Depresión. [4]

El viernes 16 de octubre, todos los mercados de Londres cerraron inesperadamente debido a la Gran Tormenta de 1987. Después de que reabrieran, la velocidad del desplome se aceleró. A mediodía, el índice Financial Times Stock Exchange 100 (FTSE 100) había caído 296 puntos, una caída del 14 por ciento. [51] Había caído un 23 por ciento en dos días, aproximadamente el mismo porcentaje que cayó la Bolsa de Nueva York el día del desplome. Las acciones luego continuaron cayendo, aunque a un ritmo menos precipitado, hasta alcanzar un mínimo a mediados de noviembre en un 36 por ciento por debajo de su pico anterior al desplome. Las acciones no comenzaron a recuperarse hasta 1989. [52]

En Japón, el colapso de octubre de 1987 se conoce a veces como "martes azul", debido a la diferencia horaria, y sus efectos fueron relativamente leves. [2] Según la economista Ulrike Schaede , la crisis inicial del mercado fue severa: el mercado de Tokio cayó un 14,9 por ciento en un día, y las pérdidas de Japón de 421 mil millones de dólares se ubicaron junto a los 500 mil millones de Nueva York, de una pérdida total mundial de 1,7 billones de dólares. Sin embargo, las diferencias sistémicas entre los sistemas financieros de Estados Unidos y Japón llevaron a resultados significativamente diferentes durante y después del colapso del martes 20 de octubre. En Japón, el pánico resultante no fue más que leve en el peor de los casos: el índice Nikkei 225 regresó a sus niveles previos al colapso después de solo cinco meses. Otros mercados globales tuvieron un desempeño menos bueno después del colapso, y Nueva York, Londres y Frankfurt necesitaron más de un año para lograr el mismo nivel de recuperación. [53]

Según el economista David D. Hale , varias de las características institucionales distintivas de Japón que ya existían en ese momento ayudaron a reducir la volatilidad. Entre ellas, se encontraban restricciones a las transacciones , como un límite estricto a los movimientos de precios de una acción de más del 10 al 15 por ciento; restricciones y barreras institucionales a las ventas en corto por parte de los operadores nacionales e internacionales; ajustes frecuentes de los requisitos de margen en respuesta a los cambios en la volatilidad; directrices estrictas sobre los reembolsos de fondos mutuos ; y acciones del Ministerio de Finanzas para controlar el total de acciones y ejercer persuasión moral sobre la industria de valores. [54] Un ejemplo de esto último ocurrió cuando el ministerio invitó a los representantes de las cuatro mayores firmas de valores a tomar el té a primera hora de la tarde del día del colapso. [55] Después de su visita al ministerio, estas firmas realizaron grandes compras de acciones de Nippon Telegraph and Telephone . [55]

La peor caída entre los mercados mundiales se produjo en Hong Kong, donde los valores de las acciones cayeron un 45,8 por ciento. [50] En su mayor caída de la historia, el índice Hang Seng de la Bolsa de Valores de Hong Kong cayó 420,81 puntos, eliminando 65.000 millones de dólares de Hong Kong (10 por ciento) de su valor en acciones. [56] Al notar la continua caída de los mercados de Nueva York en su siguiente día de negociación y temiendo caídas pronunciadas o el colapso total de sus propias bolsas, el Comité de la Bolsa de Valores de Hong Kong y el comité de la Bolsa de Futuros anunciaron a la mañana siguiente que ambas estarían cerradas. Su cierre duró cuatro días hábiles. [57] Su decisión estuvo motivada en parte por el alto riesgo de que un colapso del mercado tuviera graves consecuencias para todo el sistema financiero de Hong Kong, y tal vez resultara en disturbios, con la amenaza añadida de intervención del ejército de la República Popular China. [58] Según Neil Gunningham, otra motivación fue un importante conflicto de intereses: muchos de los miembros de este comité eran corredores de futuros y sus empresas corrían el riesgo de sufrir importantes impagos por parte de sus clientes. [57]

Aunque la Bolsa de Valores estaba en problemas, las fallas estructurales en el mercado de futuros, que entonces era el más negociado del mundo fuera de los EE. UU., fueron el núcleo de la mayor crisis financiera. [56] La estructura de la Bolsa de Futuros de Hong Kong difería mucho de muchas otras bolsas en todo el mundo. En muchos países, los grandes inversores institucionales dominan el mercado. [59] Su principal motivación para las transacciones de futuros es la cobertura. [60] En Hong Kong, el mercado en sí, así como muchos de sus comerciantes y corredores, eran inexpertos. Estaba compuesto en gran parte por pequeños inversores locales que estaban relativamente desinformados y no eran sofisticados, tenían un compromiso de corto plazo con el mercado y cuyos objetivos eran principalmente especulativos en lugar de cobertura. Entre todas las partes involucradas, había poca o ninguna expectativa de la posibilidad de un colapso o una caída pronunciada o comprensión de las consecuencias de tal caída. [61] De hecho, la inversión especulativa que dependía de que el mercado alcista continuara prevalecía entre los inversores individuales, a menudo incluidos los propios corredores. [62]

Sin embargo, las principales deficiencias de la bolsa de futuros eran la mala gestión y la falta de diligencia y diseño regulatorios. Estas deficiencias eran particularmente graves en el área del control del crédito . En Hong Kong, el enfoque del crédito implicaba un sistema de márgenes y llamadas de margen más una Corporación de Garantía respaldada por un fondo de garantía. Aunque en el papel los requisitos de margen de la bolsa de Hong Kong estaban en línea con los de otros mercados importantes, en la práctica los corredores otorgaban crédito regularmente sin tener en cuenta el riesgo. En un entorno laxo, desenfrenado y ferozmente competitivo, los requisitos de margen se reducían rutinariamente a la mitad y, a veces, se ignoraban por completo. Hong Kong tampoco tenía requisitos de idoneidad que obligaran a los corredores a examinar a sus clientes para determinar su capacidad de pagar las deudas. [63] La ausencia de supervisión crea un desequilibrio de riesgo debido al riesgo moral : resulta rentable para los comerciantes con bajas reservas de efectivo especular con futuros, cosechando beneficios si especulan correctamente, pero simplemente incumpliendo si sus intuiciones son erróneas. [64] Si se produce una oleada de contratos incumplidos, los corredores se hacen responsables de las pérdidas de sus clientes y pueden llegar a declararse en quiebra. [65] Por último, la Guarantee Corporation estaba gravemente subfinanciada, con un capital disponible de tan sólo 15 millones de dólares de Hong Kong (2 millones de dólares de EE.UU.). Esa cantidad era insuficiente para hacer frente a un gran número de incumplimientos de clientes en un mercado en el que se negociaban unos 14.000 contratos al día, con un valor subyacente de 4.300 millones de dólares de Hong Kong. [66]

El desplome dejó pendientes inicialmente unos 36.400 contratos por valor de 6.700 millones de dólares de Hong Kong (1.000 millones de dólares de los EE.UU.). En abril de 1988, todavía no se habían liquidado 800 millones de dólares de Hong Kong. [67] Según Neil Gunningham, el impacto acumulativo fue casi fatal para el mercado de futuros de Hong Kong: "Mientras que las bolsas de futuros de otras partes del mundo salieron del desplome con sólo bajas menores, la crisis en Hong Kong ha tenido como resultado, al menos en el corto plazo, la virtual demolición de la Bolsa de Futuros". [68] Finalmente, en aras de preservar la estabilidad política y el orden público, el entonces gobierno colonial británico se vio obligado a rescatar el Fondo de Garantía proporcionando un paquete de rescate de 4.000 millones de dólares de Hong Kong. [69]

La caída del mercado de valores de Nueva Zelanda fue notablemente larga y profunda, y continuó su declive por un período prolongado después de que otros mercados globales se habían recuperado. [70] Además, a diferencia de otras naciones, para Nueva Zelanda los efectos de la caída de octubre de 1987 se extendieron a su economía real, contribuyendo a una recesión prolongada. [71]

Los efectos del auge económico mundial de mediados de los años 1980 se habían visto amplificados en Nueva Zelanda por la relajación de los controles cambiarios y una ola de desregulación bancaria . La desregulación en particular dio repentinamente a las instituciones financieras mucha más libertad para prestar, aunque tenían poca experiencia en hacerlo. [72] La industria financiera estaba en un estado de creciente optimismo que rozaba la euforia. [73] Esto creó una atmósfera propicia para una mayor asunción de riesgos financieros , incluida una mayor especulación en el mercado de valores y en el sector inmobiliario. Participaron inversores extranjeros, atraídos por las tasas de interés relativamente altas de Nueva Zelanda. Desde fines de 1984 hasta el Lunes Negro, los precios de las propiedades comerciales y la construcción comercial aumentaron bruscamente, mientras que los precios de las acciones en el mercado de valores se triplicaron. [72]

El mercado de valores de Nueva Zelanda cayó casi un 15 por ciento el primer día. [74] En los tres meses y medio siguientes, el valor de sus acciones de mercado se redujo a la mitad. [75] Cuando llegó a su mínimo en febrero de 1988, el mercado había perdido el 60 por ciento de su valor. [74] La crisis financiera desencadenó una ola de desapalancamiento con importantes consecuencias macroeconómicas. Las empresas de inversión y los promotores inmobiliarios comenzaron a vender sus propiedades a precios de liquidación, en parte para ayudar a compensar las pérdidas de los precios de sus acciones y en parte porque el desplome había puesto de manifiesto el exceso de construcción. Además, estas empresas habían estado utilizando propiedades como garantía para su creciente endeudamiento. Cuando los valores de las propiedades se desplomaron, la salud de los balances de las instituciones crediticias se vio perjudicada. [74]

El Banco de la Reserva de Nueva Zelanda, que mantuvo una postura desinflacionaria, se negó a relajar la política monetaria, lo que habría ayudado a las empresas a cumplir con sus obligaciones y seguir operando. [76] A medida que los efectos nocivos se extendieron durante los años siguientes, las principales corporaciones e instituciones financieras cerraron y los sistemas bancarios de Nueva Zelanda y Australia se vieron afectados, lo que contribuyó a una "larga recesión". [77] El acceso al crédito se redujo. [74] De hecho, debido a la legislación que exigía al Banco de la Reserva de Nueva Zelanda alcanzar una tasa de inflación no superior al 2 por ciento en 1993, las tasas de interés eran volátiles y se incrementaron en múltiples ocasiones. [78] La combinación de estos factores contribuyó significativamente a una larga recesión que duró desde 1987 hasta 1993. [74]

Los análisis de las causas del colapso del Lunes Negro se centran en dos modelos teóricos, que difieren en si hacen hincapié en variables exógenas o endógenas . El primero busca factores exógenos, como acontecimientos noticiosos importantes, que afectan o "desencadenan" el comportamiento de los inversores. El segundo, "teoría de la cascada" o "colapso del mercado", intenta identificar dinámicas internas endógenas del mercado e interacciones de variables sistémicas o estrategias comerciales [79] de manera que un desequilibrio de órdenes conduzca a un cambio de precio, este cambio de precio a su vez conduzca a un mayor desequilibrio de órdenes, que conduzca a más cambios de precio, y así sucesivamente en una cascada en espiral. [80] Es posible que ambas cosas puedan ocurrir, si un detonante desencadena una cascada. [79]

Se han citado varios acontecimientos como posibles desencadenantes de la caída inicial de los precios de las acciones. Uno de ellos fue una propuesta de modificación de los impuestos que encarecería las adquisiciones corporativas. [81] Sin embargo, el economista ganador del premio Nobel Robert J. Shiller encuestó a 889 inversores (605 inversores individuales y 284 inversores institucionales) inmediatamente después del desplome sobre varios aspectos de su experiencia en ese momento. Sólo tres inversores institucionales y ningún inversor individual manifestaron su opinión de que las noticias sobre la legislación fiscal propuesta fueran un desencadenante del desplome. [82]

Otros factores citados a menudo incluyen un sentimiento general de que las acciones estaban sobrevaluadas y seguramente sufrirían una corrección, la caída del dólar, los persistentes déficits comerciales y presupuestarios y las crecientes tasas de interés. [81] Según Shiller, las respuestas más comunes a su encuesta estaban relacionadas con una mentalidad general de los inversores en ese momento: una "intuicion" de un colapso inminente, tal vez impulsada por una deuda excesiva. [82] Esto se alinea con una explicación sugerida por el economista Martin Feldstein , quien ha argumentado que varios de estos factores institucionales y de mercado ejercieron presión en un entorno de ansiedad general. [83] Feldstein sugiere que el mercado de valores estaba en una burbuja especulativa que mantenía los precios "demasiado altos según los estándares históricos y sostenibles". [84] La economía real iba bien, las ganancias y los ingresos estaban aumentando, pero los precios de las acciones subían más rápido de lo que justificarían las ganancias subyacentes. Estas ganancias de capital crearon relaciones precio-beneficio altas que eran insostenibles. [83] Había una percepción común de que el mercado estaba sobrevaluado y que era seguro que se produciría una corrección. [9] Al mismo tiempo, la política monetaria restrictiva y la expectativa del mercado de un ajuste continuo estaban haciendo subir las tasas de interés. Las malas cifras comerciales de agosto se anunciaron en octubre. Esto creó la expectativa de que la Fed volvería a subir los tipos de interés. Como el mercado de valores parecía estar sobreextendido y los tipos de interés subían, un cambio de acciones a bonos empezó a parecer cada vez más atractivo. [83] Sin embargo, los inversores también dudaban en hacer este movimiento: "...todo el mundo sabía que el mercado estaba sobrevalorado, pero todos eran codiciosos y no querían perderse la continuación del maravilloso aumento que se había producido desde principios de año. Pero estaban muy, muy nerviosos". [85] Como catalizador final, también existía la preocupación de que el seguro de cartera acelerara enormemente cualquier caída hasta convertirse en una avalancha cuando comenzara. Por lo tanto, el retorno al equilibrio era inevitable, pero cuando la burbuja estalló, la combinación de venta de carteras y un nerviosismo significativo del mercado provocó un fuerte desplome. [83]

Una segunda explicación del colapso radica en una crisis de confianza en el dólar creada por las incertidumbres sobre la viabilidad del Acuerdo del Louvre . [86] La inversión internacional en el mercado bursátil estadounidense se había expandido significativamente en el prolongado mercado alcista. Sin embargo, los déficits comerciales y presupuestarios estaban ejerciendo presión a la baja sobre el dólar y una expectativa de tasas de interés más altas. Estos factores y otros motivaron a las naciones industrializadas (y en particular, a los EE. UU., Japón y Alemania Occidental) a alcanzar el acuerdo del Louvre con varios objetivos relacionados en mente, uno de los cuales era mantener un piso por debajo del valor del dólar mientras se mantenían los tipos de cambio dentro de una banda específica o rango de referencia entre sí. Sin embargo, el mercado tenía una confianza limitada en la voluntad de los gobiernos de cumplir estos acuerdos. [87] Los bancos centrales de Japón y Alemania Occidental habían expresado abiertamente sus temores de una creciente inflación; esto creó una expectativa de que estos países aumentarían las tasas de interés para reducir la liquidez y sofocar las presiones inflacionarias. Si esos países aumentaban sus tasas, entonces, para mantener a todos los países dentro del rango acordado entre sí, se esperaría que los EE. UU. también aumentaran las tasas. [88] Cuando el Bundesbank cumplió con sus declaraciones y tomó medidas para aumentar las tasas de interés a corto plazo, el Secretario del Tesoro de los EE. UU. , James Baker , se enfrentó públicamente con los alemanes, haciendo comentarios que se interpretaron como una amenaza de devaluación del dólar. [89] Incluso en circunstancias normales, un dólar más débil tendería a hacer que las acciones estadounidenses parecieran menos atractivas para los inversores extranjeros. [90] Sin embargo, estas declaraciones crearon conmoción y pánico entre los inversores fuera de los EE. UU. [91] Plantearon la perspectiva de una guerra de divisas , o incluso el colapso del dólar, [92] un alto funcionario anónimo de la administración Reagan resumió más tarde el miedo y la incertidumbre en las mentes de los inversores después de la declaración de Baker:

...espera un momento. Si [Baker] lo está utilizando como palanca [para influir en el Bundesbank] y creemos que no funcionará, no hay fondo. Si no lo está utilizando como palanca y lo único que quiere es que el dólar baje, entonces no hay estabilidad. Y si no tiene claro si se trata de una u otra cosa, entonces no entiende su propio sistema y su propio negocio, y tendremos un problema de confianza. [93]

En este relato, el resultado fue una liquidación drástica que comenzó en Asia y se extendió a Europa y Estados Unidos a medida que los mercados se abrían en todo el mundo. [94]

En circunstancias normales, el mercado de valores y los de sus principales derivados –futuros y opciones– son funcionalmente un mercado único, dado que el precio de cualquier acción en particular está estrechamente relacionado con los precios de su contraparte tanto en el mercado de futuros como en el de opciones. [95] Los precios en los mercados de derivados suelen estar estrechamente relacionados con los de la acción subyacente, aunque difieren un poco (por ejemplo, los precios de los futuros suelen ser más altos que los de su acción en efectivo en particular). [96] Durante la crisis, este vínculo se rompió. [97]

Cuando el mercado de futuros abrió mientras el mercado de valores estaba cerrado, se creó un desequilibrio de precios: el precio de cotización de las acciones que abrieron más tarde no tuvo posibilidad de cambiar con respecto a su precio de cierre del día anterior. Los precios cotizados eran, por lo tanto, "obsoletos" y no reflejaban las condiciones económicas actuales; en general, se cotizaban a un precio más alto del que deberían haber cotizado (y mucho más alto que sus respectivos futuros, que suelen ser más altos que las acciones). [98]

La disociación de estos mercados significó que los precios de futuros habían perdido temporalmente su validez como vehículo para el descubrimiento de precios ; ya no se podía confiar en ellos para informar a los operadores sobre la dirección o el grado de las expectativas del mercado de valores. Esto tuvo efectos perjudiciales: contribuyó a la atmósfera de incertidumbre y confusión en un momento en que la confianza de los inversores era muy necesaria; disuadió a los inversores de "inclinarse contra el viento" y comprar acciones, ya que el descuento en el mercado de futuros implicaba lógicamente que los inversores podían esperar y comprar acciones a un precio aún más bajo; y alentó a los inversores en seguros de cartera a vender en el mercado de valores, ejerciendo aún más presión a la baja sobre los precios de las acciones. [99]

La brecha entre los futuros y las acciones fue rápidamente notada por los operadores de arbitraje de índices que intentaron obtener ganancias mediante órdenes de venta en el mercado . El arbitraje de índices, una forma de negociación programada , [100] contribuyó a la confusión y a la presión a la baja sobre los precios: [16]

... reflejando los vínculos naturales entre los mercados, la presión vendedora se trasladó al mercado de valores, tanto a través del arbitraje de índices como de las ventas directas de acciones de seguros de cartera. Las grandes cantidades de ventas, y la demanda de liquidez asociada a ellas, no pueden ser contenidas en un solo segmento del mercado. Necesariamente se desbordan hacia los demás segmentos del mercado, que están naturalmente vinculados. Sin embargo, existen límites naturales a la liquidez entre mercados, que se hicieron evidentes el 19 y el 20 de octubre. [101]

Aunque el arbitraje entre futuros sobre índices y acciones ejerció una presión a la baja sobre los precios, esto no explica por qué comenzó en primer lugar el aumento de las órdenes de venta que provocó pronunciadas caídas de precios. [102] Además, los mercados "se comportaron de manera más caótica" durante los períodos en que se rompieron los vínculos que el comercio de programas de arbitraje de índices crea entre estos mercados . [103]

El seguro de cartera es una técnica de cobertura que busca gestionar el riesgo y limitar las pérdidas mediante la compra y venta de instrumentos financieros (por ejemplo, acciones o futuros) en reacción a los cambios en el precio del mercado en lugar de a los cambios en los fundamentos del mercado . En concreto, compran cuando el mercado está subiendo y venden cuando el mercado cae, sin tener en cuenta ninguna información fundamental sobre por qué el mercado está subiendo o cayendo. [104] Por lo tanto, es un ejemplo de una "operación sin información" [105] que tiene el potencial de crear un ciclo de retroalimentación desestabilizador del mercado. [106]

Esta estrategia se convirtió en una fuente de presión a la baja cuando las aseguradoras de cartera cuyos modelos informáticos notaron que las acciones abrían a la baja y continuaban su pronunciada caída de precios. Los modelos recomendaron incluso más ventas. [16] El potencial de bucles de retroalimentación generados por computadora que crearon estas coberturas se ha discutido como un factor que agravó la gravedad del colapso, pero no como un detonante inicial. [107] El economista Hayne Leland argumenta en contra de esta interpretación, sugiriendo que el impacto de la cobertura de cartera en los precios de las acciones fue probablemente relativamente pequeño. [108] De manera similar, el informe de la Bolsa Mercantil de Chicago encontró que la influencia de "otros inversores -fondos mutuos, corredores-distribuidores y accionistas individuales- fue así de tres a cinco veces mayor que la de las aseguradoras de cartera" durante el colapso. [109] Numerosos estudios econométricos han analizado la evidencia para determinar si el seguro de cartera exacerbó el colapso, pero los resultados no han sido claros. [110] Los mercados de todo el mundo que no tenían operaciones de seguro de cartera experimentaron tanta agitación y pérdida como el mercado estadounidense. [111] Más concretamente, el análisis de mercados cruzados de Richard Roll , por ejemplo, encontró que los mercados con una mayor prevalencia de transacciones computarizadas (incluido el seguro de cartera) en realidad experimentaron pérdidas relativamente menos severas (en términos porcentuales) que aquellos sin ellas. [112]

La causalidad contemporánea y el comportamiento de retroalimentación entre los mercados aumentaron drásticamente durante este período. [113] En un mercado volátil e incierto, los inversores de todo el mundo [114] inferían información de los cambios en los precios de las acciones y la comunicación con otros inversores [115] en un contagio de miedo que se reforzaba a sí mismo. [114] Este patrón de basar las decisiones comerciales en la psicología del mercado a menudo se conoce como una forma de "comercio de ruido", que ocurre cuando los inversores mal informados "[comercian] en ruido como si fuera noticias". [116] Una cantidad significativa de comercio se lleva a cabo en base a información que no es cuantificable y potencialmente irrelevante, como rumores sin fundamento o un "presentimiento". [117] Los inversores varían entre comportamientos aparentemente racionales e irracionales a medida que "luchan por encontrar su camino entre el dar y recibir, entre el riesgo y el retorno, un momento participando en un cálculo frío y el siguiente cediendo a los impulsos emocionales". [118] Si el ruido se malinterpreta como una noticia significativa, las reacciones de los operadores y arbitrajistas reacios al riesgo sesgarán el mercado, impidiéndole establecer precios que reflejen con precisión el estado fundamental de las acciones subyacentes. [119] Por ejemplo, el 19 de octubre, los rumores de que la Bolsa de Nueva York cerraría crearon confusión adicional e hicieron bajar aún más los precios, mientras que los rumores del día siguiente de que dos cámaras de compensación de la Bolsa Mercantil de Chicago eran insolventes disuadieron a algunos inversores de operar en ese mercado. [120]

Algunos analistas han citado un bucle de retroalimentación de volatilidad inducida por el ruido como la principal razón de la profundidad del desplome. Sin embargo, esto no explica lo que desencadenó inicialmente la ruptura del mercado. [121] Además, Lawrence A. Cunningham ha sugerido que, si bien la teoría del ruido está "respaldada por evidencia empírica sustancial y una base intelectual bien desarrollada", sólo hace una contribución parcial a la explicación de eventos como el desplome de octubre de 1987. [122] Los operadores informados, que no se dejan llevar por factores psicológicos o emocionales, tienen margen para realizar operaciones que saben que son menos riesgosas. [123]

Después del Lunes Negro, los reguladores revisaron los protocolos de compensación de operaciones para uniformizar todos los productos importantes del mercado. También desarrollaron nuevos instrumentos regulatorios, conocidos como "limitaciones de operaciones" o "disyuntores", que permiten a las bolsas detener temporalmente sus operaciones en casos de caídas de precios excepcionalmente grandes; por ejemplo, el Dow Jones Intranet. [124] Las limitaciones se implementaron varias veces durante el colapso del mercado de valores de 2020. [ 125]

Se podría decir que una segunda consecuencia de la crisis fue la muerte del Acuerdo del Louvre . [126] Su intención ya estaba siendo derrotada por las fuerzas del mercado ya en abril de ese año. Entonces la respuesta de la administración Reagan a la crisis fue dejar caer deliberadamente tanto los tipos de interés como el valor del dólar para proporcionar liquidez. Más tarde reanudaron algunas intervenciones en favor del dólar hasta diciembre de 1988, pero finalmente quedó claro que "no es posible ninguna coordinación monetaria internacional de ningún tipo, incluida una zona objetivo". [127]

La crisis de 1987 alteró los patrones de volatilidad implícita que surgen al fijar los precios de las opciones financieras . Las opciones sobre acciones que se negocian en los mercados estadounidenses no mostraban una sonrisa de volatilidad antes de la crisis, pero empezaron a mostrarla después. [128]