La teoría general del empleo, el interés y el dinero es un libro del economista inglés John Maynard Keynes publicado en febrero de 1936. Provocó un profundo cambio en el pensamiento económico, [1] dando a la macroeconomía un lugar central en la teoría económica y aportando gran parte de su terminología [2] : la " revolución keynesiana ". Tuvo consecuencias igualmente poderosas en la política económica, al ser interpretada como un apoyo teórico al gasto público en general y a los déficits presupuestarios, la intervención monetaria y las políticas contracíclicas en particular. Está impregnada de un aire de desconfianza hacia la racionalidad de la toma de decisiones en el libre mercado.

Keynes negó que una economía se adaptara automáticamente para proporcionar pleno empleo incluso en equilibrio, y creía que la psicología volátil e ingobernable de los mercados conduciría a auges y crisis periódicas. La Teoría general es un ataque sostenido a la ortodoxia económica clásica de su tiempo. Introdujo los conceptos de la función de consumo , el principio de demanda efectiva y la preferencia por la liquidez , y dio nueva prominencia al multiplicador y la eficiencia marginal del capital .

El argumento central de la Teoría general es que el nivel de empleo no está determinado por el precio de la mano de obra, como en la economía clásica , sino por el nivel de demanda agregada . Si la demanda total de bienes en condiciones de pleno empleo es menor que la producción total, la economía tiene que contraerse hasta alcanzar la igualdad. Keynes negó así que el pleno empleo fuera el resultado natural de los mercados competitivos en equilibrio.

En este sentido, desafió la sabiduría económica convencional ("clásica") de su época. En una carta a su amigo George Bernard Shaw el día de Año Nuevo de 1935, escribió:

Creo que estoy escribiendo un libro sobre teoría económica que revolucionará en gran medida —no creo que de inmediato, pero sí en el transcurso de los próximos diez años— la manera en que el mundo piensa acerca de sus problemas económicos. No puedo esperar que usted, ni nadie más, crea esto en la etapa actual. Pero por lo que a mí respecta, no sólo espero lo que digo: en mi propia mente, estoy completamente seguro. [3]

El primer capítulo de La teoría general (de sólo media página) tiene un tono igualmente radical:

He llamado a este libro Teoría general del empleo, el interés y el dinero , poniendo énfasis en el prefijo general . El objeto de tal título es contrastar el carácter de mis argumentos y conclusiones con los de la teoría clásica del tema, en la que me formé y que domina el pensamiento económico, tanto práctico como teórico, de las clases gobernantes y académicas de esta generación, como lo ha hecho durante los últimos cien años. Argumentaré que los postulados de la teoría clásica son aplicables sólo a un caso especial y no al caso general, siendo la situación que supone un punto límite de las posibles posiciones de equilibrio. Además, las características del caso especial supuesto por la teoría clásica no son las de la sociedad económica en la que realmente vivimos, con el resultado de que su enseñanza es engañosa y desastrosa si intentamos aplicarla a los hechos de la experiencia.

La teoría principal de Keynes (incluidos sus elementos dinámicos) se presenta en los capítulos 2 a 15, 18 y 22, que se resumen aquí. Se puede encontrar una explicación más breve en el artículo sobre la economía keynesiana . Los capítulos restantes del libro de Keynes contienen ampliaciones de diversos tipos y se describen más adelante en este artículo.

El primer libro de La teoría general del empleo, el interés y el dinero es un repudio a la ley de Say . La visión clásica de la que Keynes hizo portavoz a Say sostenía que el valor de los salarios era igual al valor de los bienes producidos y que los salarios se reinvertían inevitablemente en la economía, manteniendo la demanda al nivel de la producción actual. Por lo tanto, a partir del pleno empleo, no puede haber un exceso de producción industrial que conduzca a una pérdida de puestos de trabajo. Como dijo Keynes en la página 18, " la oferta crea su propia demanda ".

La ley de Say depende del funcionamiento de una economía de mercado. Si hay desempleo (y si no hay distorsiones que impidan que el mercado laboral se ajuste a él), habrá trabajadores dispuestos a ofrecer su trabajo a un nivel salarial inferior al actual, lo que provocará una presión a la baja sobre los salarios y un aumento de las ofertas de empleo.

Los clásicos sostenían que el pleno empleo era la condición de equilibrio de un mercado laboral no distorsionado, pero ellos y Keynes coincidían en la existencia de distorsiones que impedían la transición al equilibrio. La postura clásica había sido, en general, considerar las distorsiones como las culpables [4] y argumentar que su eliminación era la principal herramienta para eliminar el desempleo. Keynes, por otra parte, consideraba que las distorsiones del mercado formaban parte del tejido económico y propugnaba distintas medidas políticas que (como consideración independiente) tenían consecuencias sociales que a él personalmente le parecían agradables y que esperaba que sus lectores las vieran de la misma manera.

Las distorsiones que han impedido que los niveles salariales se adapten a la baja residen en los contratos de empleo expresados en términos monetarios; en diversas formas de legislación, como el salario mínimo y los beneficios proporcionados por el Estado; en la renuencia de los trabajadores a aceptar reducciones en sus ingresos; y en su capacidad, a través de la sindicalización, para resistir las fuerzas del mercado que ejercen sobre ellos una presión a la baja.

Keynes aceptó la relación clásica entre los salarios y la productividad marginal del trabajo, refiriéndose a ella en la página 5 [5] como el "primer postulado de la economía clásica" y resumiéndola diciendo que "El salario es igual al producto marginal del trabajo".

El primer postulado puede expresarse en la ecuación y'(N) = W/p, donde y(N) es la producción real cuando el empleo es N, y W y p son la tasa salarial y la tasa de precios en términos monetarios (y, por lo tanto, W/p es la tasa salarial en términos reales). Un sistema puede analizarse suponiendo que W es fijo (es decir, que los salarios son fijos en términos monetarios) o que W/p es fijo (es decir, que son fijos en términos reales) o que N es fijo (por ejemplo, si los salarios se adaptan para garantizar el pleno empleo). Los economistas clásicos habían hecho en ocasiones los tres supuestos, pero bajo el supuesto de salarios fijos en términos monetarios el "primer postulado" se convierte en una ecuación de dos variables (N y p), y las consecuencias de esto no habían sido tomadas en cuenta por la escuela clásica.

Keynes propuso un "segundo postulado de la economía clásica", según el cual el salario es igual a la desutilidad marginal del trabajo. Éste es un ejemplo de salarios fijados en términos reales. Keynes atribuye el segundo postulado a los clásicos, con la salvedad de que el desempleo puede ser resultado de salarios fijados por la legislación, la negociación colectiva o "la mera obstinación humana" (p. 6), todos los cuales probablemente fijan los salarios en términos monetarios.

La teoría económica de Keynes se basa en la interacción entre las demandas de ahorro, inversión y liquidez (es decir, dinero). El ahorro y la inversión son necesariamente iguales, pero diferentes factores influyen en las decisiones que los afectan. El deseo de ahorrar, en el análisis de Keynes, es principalmente una función del ingreso: cuanto más ricas son las personas, más riqueza procurarán acumular. La rentabilidad de la inversión, por otra parte, está determinada por la relación entre el rendimiento disponible para el capital y el tipo de interés. La economía necesita encontrar su camino hacia un equilibrio en el que no se ahorre más dinero del que se invertirá, y esto puede lograrse mediante la contracción del ingreso y una consiguiente reducción del nivel de empleo.

En el esquema clásico, es el tipo de interés, y no el ingreso, el que se ajusta para mantener el equilibrio entre ahorro e inversión; pero Keynes afirma que el tipo de interés ya cumple otra función en la economía, la de igualar la demanda y la oferta de dinero, y que no puede ajustarse para mantener dos equilibrios separados. En su opinión, es el papel monetario el que triunfa. Por eso la teoría de Keynes es una teoría del dinero tanto como del empleo: la economía monetaria del interés y la liquidez interactúa con la economía real de la producción, la inversión y el consumo.

Keynes intentó tener en cuenta la falta de flexibilidad a la baja de los salarios construyendo un modelo económico en el que la oferta monetaria y las tasas salariales estaban determinadas externamente (estas últimas en términos monetarios) y en el que las principales variables estaban fijadas por las condiciones de equilibrio de varios mercados en presencia de estos hechos.

Muchas de las magnitudes de interés, como el ingreso y el consumo, son monetarias. Keynes suele expresar dichas magnitudes en unidades salariales (capítulo 4): para ser precisos, un valor en unidades salariales es igual a su precio en términos monetarios dividido por W, el salario (en unidades monetarias) por hora-hombre de trabajo. Por lo tanto, es una unidad expresada en horas de trabajo. Keynes generalmente escribe un subíndice w en las cantidades expresadas en unidades salariales, pero en esta explicación omitimos la w. Cuando, ocasionalmente, utilizamos términos reales para un valor que Keynes expresa en unidades salariales, lo escribimos en minúsculas (por ejemplo, y en lugar de Y).

Como resultado de la elección de unidades por parte de Keynes, el supuesto de salarios rígidos, aunque importante para el argumento, es en gran medida invisible en el razonamiento. Si queremos saber cómo un cambio en la tasa salarial influiría en la economía, Keynes nos dice en la página 266 que el efecto es el mismo que el de un cambio opuesto en la oferta monetaria.

El concepto clave de expectativas se introduce en el capítulo 5. Las expectativas de corto plazo se refieren al precio que un fabricante puede esperar obtener por su producto "terminado" en el momento en que se compromete a iniciar el proceso que lo producirá. Las expectativas de largo plazo se refieren a lo que el empresario puede esperar ganar en forma de rendimientos futuros si compra (o quizás fabrica) productos "terminados" como un añadido a su equipo de capital. [6]

Keynes señala que: “Es sensato que los productores basen sus expectativas en el supuesto de que los resultados obtenidos más recientemente se mantendrán, salvo en la medida en que existan razones concretas para esperar un cambio”. Sin embargo (véase el capítulo 12), las expectativas a largo plazo están sujetas a una revisión repentina. Por lo tanto, el factor de las expectativas a largo plazo no puede eliminarse ni siquiera aproximadamente ni reemplazarse por los resultados obtenidos”. [7]

En pocas palabras, las expectativas de corto plazo suelen tener un carácter "matemático", mientras que las de largo plazo no tanto.

La relación entre ahorro e inversión, y los factores que influyen en sus demandas, desempeñan un papel importante en el modelo de Keynes. Se considera que el ahorro y la inversión son necesariamente iguales por las razones expuestas en el capítulo 6, que analiza los agregados económicos desde el punto de vista de los fabricantes. El análisis es complejo, ya que considera cuestiones como la depreciación de la maquinaria, pero se resume en la página 63:

Siempre que se convenga que el ingreso es igual al valor de la producción corriente, que la inversión corriente es igual al valor de la parte de la producción corriente que no se consume, y que el ahorro es igual al exceso del ingreso sobre el consumo... la igualdad entre ahorro e inversión se sigue necesariamente.

Esta afirmación incorpora la definición de ahorro de Keynes, que es la normal.

El Libro III de la Teoría General está dedicado a la propensión al consumo, que se introduce en el Capítulo 8 como el nivel deseado de gasto en consumo (para un individuo o en conjunto en una economía). La demanda de bienes de consumo depende principalmente de la renta Y y puede escribirse funcionalmente como C(Y). El ahorro es la parte de la renta que no se consume, por lo que la propensión al ahorro S(Y) es igual a Y–C(Y). Keynes analiza la posible influencia del tipo de interés r en el atractivo relativo del ahorro y el consumo, pero lo considera "complejo e incierto" y lo deja fuera como parámetro.

Sus definiciones aparentemente inocentes incorporan un supuesto cuyas consecuencias se considerarán más adelante. Como Y se mide en unidades salariales, se considera que la proporción de ingresos ahorrados no se ve afectada por el cambio en el ingreso real resultante de un cambio en el nivel de precios mientras los salarios se mantienen fijos. Keynes reconoce que esto es indeseable en el punto (1) de la Sección II.

En el capítulo 9 ofrece una enumeración homilética de los motivos para consumir o no hacerlo, encontrando que residen en consideraciones sociales y psicológicas que se puede esperar que sean relativamente estables, pero que pueden estar influenciadas por factores objetivos como "los cambios en las expectativas de la relación entre el nivel presente y el futuro de ingresos" (p. 95).

La propensión marginal a consumir , C'(Y), es el gradiente de la curva violeta, y la propensión marginal a ahorrar S'(Y) es igual a 1–C'(Y). Keynes enuncia como "ley psicológica fundamental" (p. 96) que la propensión marginal a consumir será positiva y menor que la unidad.

El capítulo 10 presenta el famoso "multiplicador" mediante un ejemplo: si la propensión marginal a consumir es del 90%, entonces "el multiplicador k es 10; y el empleo total causado por (por ejemplo) el aumento de las obras públicas será diez veces el empleo causado por las propias obras públicas" (pp116f). Formalmente, Keynes escribe el multiplicador como k=1/S'(Y). De su "ley psicológica fundamental" se deduce que k será mayor que 1.

La explicación de Keynes no resulta clara hasta que su sistema económico ha sido completamente expuesto (véase más adelante). En el capítulo 10, describe su multiplicador como relacionado con el introducido por RF Kahn en 1931. [8] El mecanismo del multiplicador de Kahn reside en una serie infinita de transacciones, cada una concebida como creadora de empleo: si gastas una cierta cantidad de dinero, entonces el receptor gastará una proporción de lo que recibe, el segundo receptor gastará otra proporción, y así sucesivamente. La explicación de Keynes de su propio mecanismo (en el segundo párrafo de la página 117) no hace referencia a series infinitas. Al final del capítulo sobre el multiplicador, utiliza su muy citada metáfora de "cavar hoyos", contra el laissez-faire . En su provocación, Keynes sostiene que "si el Tesoro llenara botellas viejas con billetes, las enterrara a profundidades adecuadas en minas de carbón abandonadas que luego se llenarían hasta la superficie con basura urbana, y dejara que la iniciativa privada, con principios probados de laissez-faire, desenterrara los billetes de nuevo" (...), no habría más desempleo y, con la ayuda de las repercusiones, el ingreso real de la comunidad, y también su riqueza de capital, probablemente llegarían a ser mucho mayores de lo que son en realidad. Sería, en efecto, más sensato construir casas y cosas por el estilo; pero si existen dificultades políticas y prácticas para ello, lo anterior sería mejor que nada". [9]

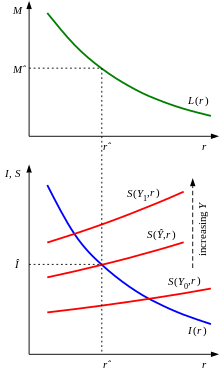

El Libro IV analiza el incentivo a la inversión, y las ideas clave se presentan en el Capítulo 11. La "eficiencia marginal del capital" se define como el ingreso anual que se espera obtener de un incremento adicional del capital como proporción de su costo. La "tabla de la eficiencia marginal del capital" es la función que, para cualquier tasa de interés r, nos da el nivel de inversión que se realizará si se aceptan todas las oportunidades cuyo rendimiento sea al menos r. Por construcción, esto depende únicamente de r y es una función decreciente de su argumento; se ilustra en el diagrama y lo escribiremos como I (r).

Esta curva es una característica del actual proceso industrial que Irving Fisher describió como la representación del "lado de la oportunidad de inversión de la teoría del interés"; [10] y de hecho la condición de que debe ser igual a S(Y,r) es la ecuación que determina la tasa de interés a partir del ingreso en la teoría clásica . Keynes está tratando de invertir la dirección de la causalidad (y omitiendo r como argumento para S()).

Interpreta la curva como expresión de la demanda de inversión para cualquier valor dado de r, y le da un nombre alternativo: "La llamaremos curva de demanda de inversión..." (p. 136). También se refiere a ella como "curva de demanda de capital" (p. 178). Para condiciones industriales fijas, concluimos que "la cantidad de inversión... depende de la tasa de interés", como lo expresó John Hicks en " El señor Keynes y los "clásicos" ".

En el capítulo 12, Keynes escribe: [11]

Sería una tontería, al formar nuestras expectativas, dar un gran peso a cuestiones que son muy inciertas. [Nota: Por “muy inciertas” no quiero decir lo mismo que improbables. Cf. mi Tratado sobre la probabilidad , cap. 6, sobre “El peso de los argumentos”.] Es razonable, por tanto, guiarse en gran medida por los hechos acerca de los cuales nos sentimos algo seguros, aun cuando puedan ser menos decisivamente relevantes para el tema que otros hechos acerca de los cuales nuestro conocimiento es vago y escaso. Por esta razón, los hechos de la situación actual entran, en cierto sentido de manera desproporcionada, en la formación de nuestras expectativas a largo plazo; nuestra práctica habitual es tomar la situación actual y proyectarla hacia el futuro, modificándola sólo en la medida en que tengamos razones más o menos definidas para esperar un cambio.

Continúa diciendo: “En la práctica, hemos acordado tácitamente, por regla general, recurrir a lo que, en verdad, es una convención ”. Señala que “nuestro conocimiento actual no proporciona una base suficiente para una expectativa matemática calculada”. “Sin embargo, el método convencional de cálculo antes mencionado será compatible con una medida considerable de continuidad y estabilidad en nuestros asuntos, siempre que podamos confiar en el mantenimiento de la convención ”. [12]

Señala un problema práctico: “Los especuladores pueden no causar daño como burbujas en un flujo constante de empresas, pero la situación es grave cuando la empresa se convierte en la burbuja en un remolino de especulación”. Sugiere que: “La introducción de un impuesto gubernamental sustancial sobre las transferencias en todas las transacciones podría resultar la reforma más útil disponible, con vistas a mitigar el predominio de la especulación sobre la empresa en los Estados Unidos”. [13]

Para explicar la aparente "tontería" en la que parecía basarse el progreso económico, Keynes sugiere que: [14]

Probablemente, la mayoría de nuestras decisiones de hacer algo positivo, cuyas consecuencias plenas se verán a lo largo de muchos días, solo pueden tomarse como resultado del espíritu animal , de un impulso espontáneo a la acción en lugar de la inacción, y no como el resultado de un promedio ponderado de beneficios cuantitativos multiplicado por probabilidades cuantitativas.

Keynes propone dos teorías de la preferencia por la liquidez (es decir, la demanda de dinero): la primera como teoría del interés en el capítulo 13 y la segunda como corrección en el capítulo 15. Sus argumentos ofrecen un amplio margen para la crítica, pero su conclusión final es que la preferencia por la liquidez es una función principalmente del ingreso y la tasa de interés. La influencia del ingreso (que realmente representa una combinación de ingreso y riqueza) es un punto en común con la tradición clásica y está incorporada en la teoría cuantitativa ; la influencia del interés también había sido señalada anteriormente, en particular por Frederick Lavington (véase Mr Keynes and the "Classics" de Hicks ). Por lo tanto, la conclusión final de Keynes puede ser aceptable para los lectores que cuestionen los argumentos a lo largo del camino. Sin embargo, muestra una tendencia persistente a pensar en términos de la teoría del capítulo 13 mientras que nominalmente acepta la corrección del capítulo 15. [15]

El capítulo 13 presenta la primera teoría en términos más bien metafísicos. Keynes sostiene que:

Debería ser obvio que el tipo de interés no puede ser una recompensa por el ahorro o la espera como tal, pues si un hombre atesora sus ahorros en efectivo, no gana ningún interés, aunque ahorra lo mismo que antes. Por el contrario, la mera definición del tipo de interés nos dice en pocas palabras que el tipo de interés es la recompensa por desprenderse de liquidez durante un período determinado. [16]

A lo que Jacob Viner respondió que:

Mediante un razonamiento análogo, podría negar que los salarios sean la recompensa por el trabajo, o que la ganancia sea la recompensa por tomar riesgos, porque a veces el trabajo se realiza sin anticipación o realización de un retorno, y se sabe que los hombres que asumen riesgos financieros incurren en pérdidas como resultado de ello en lugar de ganancias. [17]

Keynes continúa afirmando que la demanda de dinero es una función únicamente de la tasa de interés, basándose en que:

La tasa de interés es... el "precio" que equilibra el deseo de mantener riqueza en forma de efectivo con la cantidad disponible de efectivo. [18]

Frank Knight comentó que esto parece suponer que la demanda es simplemente una función inversa del precio. [19] La conclusión de estos razonamientos es que:

La preferencia por la liquidez es una potencialidad o tendencia funcional que fija la cantidad de dinero que el público tendrá cuando se dé la tasa de interés; de modo que si r es la tasa de interés, M la cantidad de dinero y L la función de la preferencia por la liquidez, tenemos que M = L(r). Aquí es donde, y cómo, la cantidad de dinero entra en el esquema económico. [20]

Y, específicamente, determina el tipo de interés, que por tanto no puede determinarse por los factores tradicionales de "productividad y ahorro".

El capítulo 15 analiza con más detalle los tres motivos que Keynes atribuye a la tenencia de dinero: el "motivo transaccional", el "motivo precautorio" y el "motivo especulativo". Considera que la demanda que surge de los dos primeros motivos "depende principalmente del nivel de ingresos" (p. 199), mientras que el tipo de interés "es probable que sea un factor menor" (p. 196).

Keynes considera la demanda especulativa de dinero como una función de r únicamente, sin justificar su independencia del ingreso. Dice que...

Lo que importa no es el nivel absoluto de r sino el grado de su divergencia respecto de lo que se considera un nivel bastante seguro ... [21]

pero da razones para suponer que la demanda tenderá, no obstante, a disminuir a medida que r aumenta. Por lo tanto, escribe la preferencia por la liquidez en la forma L 1 (Y) + L 2 (r), donde L 1 es la suma de las demandas transaccionales y precautorias y L 2 mide la demanda especulativa. La estructura de la expresión de Keynes no juega ningún papel en su teoría posterior, por lo que no hace daño seguir a Hicks y escribir la preferencia por la liquidez simplemente como L(Y,r).

"La cantidad de dinero determinada por la acción del banco central" se toma como dada (es decir, exógena - p. 247) y constante (porque el atesoramiento está descartado en la página 174 por el hecho de que la expansión necesaria de la oferta monetaria no puede ser "determinada por el público").

Keynes no pone un subíndice 'w' a L o M, lo que implica que deberíamos pensar en ellos en términos monetarios. Esta sugerencia se ve reforzada por su redacción en la página 172, donde dice "A menos que midamos la preferencia por la liquidez en términos de unidades salariales (lo que resulta conveniente en algunos contextos)...". Pero setenta páginas más adelante hay una afirmación bastante clara de que la preferencia por la liquidez y la cantidad de dinero se "miden en términos de unidades salariales" (p. 246).

En el capítulo 14, Keynes contrasta la teoría clásica del interés con la suya propia y, al hacer la comparación, muestra cómo su sistema puede aplicarse para explicar todas las principales incógnitas económicas a partir de los hechos que él da por sentados. Los dos temas pueden tratarse juntos porque son formas diferentes de analizar la misma ecuación.

La presentación de Keynes es informal. Para hacerla más precisa, identificaremos un conjunto de 4 variables –ahorro, inversión, tasa de interés e ingreso nacional– y un conjunto paralelo de 4 ecuaciones que las determinan conjuntamente. El gráfico ilustra el razonamiento. Las líneas S rojas se muestran como funciones crecientes de r en obediencia a la teoría clásica; para Keynes deberían ser horizontales.

La primera ecuación afirma que el tipo de interés vigente r̂ se determina a partir de la cantidad de dinero en circulación M̂ a través de la función de preferencia de liquidez y el supuesto de que L(r̂)=M̂.

La segunda ecuación fija el nivel de inversión Î dada la tasa de interés a través de la curva de la eficiencia marginal del capital como I(r̂).

La tercera ecuación nos dice que el ahorro es igual a la inversión: S(Y)=Î. La última ecuación nos dice que el ingreso Ŷ es el valor de Y correspondiente al nivel implícito de ahorro.

Todo esto constituye un sistema teórico satisfactorio.

Se pueden hacer tres comentarios sobre el argumento. En primer lugar, no se hace uso del "primer postulado de la economía clásica", al que se puede recurrir más tarde para fijar el nivel de precios. En segundo lugar, Hicks (en "El señor Keynes y los "clásicos") presenta su versión del sistema de Keynes con una única variable que representa tanto el ahorro como la inversión; por lo tanto, su exposición tiene tres ecuaciones con tres incógnitas.

Por último, dado que el análisis de Keynes se desarrolla en el capítulo 14, precede a la modificación que hace que la preferencia por la liquidez dependa tanto del ingreso como del tipo de interés. Una vez realizada esta modificación, las incógnitas ya no pueden recuperarse secuencialmente.

El estado de la economía, según Keynes, está determinado por cuatro parámetros: la oferta monetaria, las funciones de demanda de consumo (o equivalentemente de ahorro) y de liquidez, y la curva de la eficiencia marginal del capital determinada por "la cantidad existente de equipo" y "el estado de las expectativas a largo plazo" (p. 246). El ajuste de la oferta monetaria es el dominio de la política monetaria . El efecto de un cambio en la cantidad de dinero se considera en la p. 298. El cambio se efectúa en primer lugar en unidades monetarias. Según la explicación de Keynes en la p. 295, los salarios no cambiarán si hay desempleo, con el resultado de que la oferta monetaria cambiará en la misma medida en unidades salariales.

Podemos entonces analizar su efecto a partir del diagrama, en el que vemos que un aumento de M̂ desplaza r̂ hacia la izquierda, empujando Î hacia arriba y llevando a un aumento de la renta total (y del empleo) cuyo tamaño depende de los gradientes de las 3 funciones de demanda. Si observamos el cambio de la renta como una función del desplazamiento hacia arriba de la curva de la eficiencia marginal del capital (curva azul), vemos que a medida que el nivel de inversión aumenta en una unidad, la renta debe ajustarse de modo que el nivel de ahorro (curva roja) sea una unidad mayor, y por lo tanto el aumento de la renta debe ser 1/S'(Y) unidades, es decir, k unidades. Esta es la explicación del multiplicador de Keynes.

No se sigue necesariamente de ello que las decisiones individuales de invertir tendrán un efecto similar, ya que las decisiones de invertir por encima del nivel sugerido por la tabla de la eficiencia marginal del capital no son lo mismo que un aumento en la tabla.

La exposición inicial del modelo económico de Keynes (en el capítulo 14) se basa en la teoría de la preferencia por la liquidez que expuso en el capítulo 13. Su reformulación en el capítulo 18 no tiene plenamente en cuenta la revisión que hizo en el capítulo 15, y la trata como una fuente de «repercusiones» en lugar de como un componente integral. Le correspondió a John Hicks hacer una presentación satisfactoria. [22] El equilibrio entre la oferta y la demanda de dinero depende de dos variables –la tasa de interés y el ingreso– y estas son las mismas dos variables que están relacionadas por la ecuación entre la propensión a ahorrar y la curva de la eficiencia marginal del capital. De ello se deduce que ninguna de las ecuaciones puede resolverse de forma aislada y que deben considerarse simultáneamente.

El "primer postulado" de la economía clásica también fue aceptado como válido por Keynes, aunque no se utilizó en los primeros cuatro libros de la Teoría general . El sistema keynesiano puede entonces representarse mediante tres ecuaciones en tres variables como se muestra a continuación, siguiendo aproximadamente a Hicks. Se pueden dar tres ecuaciones análogas para la economía clásica. Como se presenta a continuación, están en formas dadas por el propio Keynes (la práctica de escribir r como argumento para V deriva de su Tratado sobre el dinero [23] ).

Aquí y se escribe como una función de N, el número de trabajadores empleados; p es el precio (en términos monetarios) de una unidad de producción real; V(r) es la velocidad del dinero; y W es la tasa salarial en términos monetarios. N, p y r son las 3 variables que necesitamos recuperar. En el sistema keynesiano, el ingreso se mide en unidades salariales y, por lo tanto, no es una función del nivel de empleo únicamente, ya que también variará con los precios. El primer postulado supone que los precios pueden representarse mediante una única variable. En sentido estricto, debería modificarse para tener en cuenta la distinción entre el costo marginal salarial y el costo marginal primo . [24]

Los clásicos tomaron la segunda ecuación como determinante de la tasa de interés, la tercera como determinante del nivel de precios y la primera como determinante del empleo. Keynes creía que las dos últimas ecuaciones podían resolverse juntas para Y y r, lo que no es posible en el sistema clásico. [25] En consecuencia, se concentró en estas dos ecuaciones, tratando el ingreso como "casi la misma cosa" que el empleo en la página 247. Aquí vemos el beneficio que ha obtenido al simplificar la forma de la función de consumo. Si la hubiera escrito (un poco más exactamente) como C(Y, p/W), entonces habría necesitado introducir la primera ecuación para obtener una solución.

Si deseamos examinar el sistema clásico, nuestra tarea se hace más fácil si suponemos que el efecto del tipo de interés sobre la velocidad de circulación es lo suficientemente pequeño como para ignorarlo. Esto nos permite tratar V como constante y resolver la primera y tercera ecuaciones (el "primer postulado" y la teoría cuantitativa) juntas, dejando que la segunda ecuación determine el tipo de interés a partir del resultado. [26] Entonces encontramos que el nivel de empleo está dado por la fórmula

.

El gráfico muestra el numerador y el denominador del lado izquierdo como curvas azules y verdes; su relación –la curva rosa– será una función decreciente de N incluso si no suponemos rendimientos marginales decrecientes. El nivel de empleo N̂ está dado por la posición horizontal en la que la curva rosa tiene un valor de , y esto es evidentemente una función decreciente de W.

El sistema teórico que hemos descrito se desarrolla en los capítulos 4 a 18, y se anticipa en un capítulo que interpreta el desempleo keynesiano en términos de "demanda agregada".

La oferta agregada Z es el valor total de la producción cuando N trabajadores están empleados, escrito funcionalmente como φ(N). La demanda agregada D son los ingresos esperados de los fabricantes, escritos como f(N). En equilibrio, Z = D. D puede descomponerse como D 1 + D 2 donde D 1 es la propensión a consumir, que puede escribirse C(Y) o χ(N). D 2 se explica como "el volumen de inversión", y la condición de equilibrio que determina el nivel de empleo es que D 1 + D 2 debe ser igual a Z en función de N. D 2 puede identificarse con I (r).

Esto significa que, en equilibrio, la demanda total de bienes debe ser igual al ingreso total. La demanda total de bienes es la suma de la demanda de bienes de consumo y la demanda de bienes de inversión. Por lo tanto, Y = C(Y) + S(Y) = C(Y) + I (r); y esta ecuación determina un valor único de Y dado r.

La cruz keynesiana de Samuelson es una representación gráfica del argumento del Capítulo 3. [27]

El capítulo 5 hace algunas observaciones de sentido común sobre el papel de las expectativas en la economía. Las expectativas a corto plazo rigen el nivel de producción elegido por un empresario, mientras que las expectativas a largo plazo rigen las decisiones de ajustar el nivel de capitalización. Keynes describe el proceso por el cual el nivel de empleo se adapta a un cambio en las expectativas a largo plazo y señala que:

El nivel de empleo en un momento determinado depende... no sólo del estado de expectativas existente, sino también de las expectativas que han existido durante un determinado período pasado. Sin embargo, las expectativas pasadas, que aún no se han materializado, están incorporadas en el capital de equipo actual... y sólo influyen en las decisiones [del empresario] en la medida en que se materializan en él. [28]

El papel principal de las expectativas en la teoría de Keynes reside en la curva de la eficiencia marginal del capital que, como hemos visto, se define en el capítulo 11 en términos de rendimientos esperados . Keynes difiere en esto de Fisher [29] , a quien sigue en gran medida, pero que definió la "tasa de rendimiento sobre el costo" en términos de un flujo de ingresos real en lugar de su expectativa. El paso que dio Keynes aquí tiene una importancia particular en su teoría.

Keynes se diferenciaba de sus predecesores clásicos en que atribuía un papel a la curva de eficiencia marginal del capital en la determinación del nivel de empleo. Su efecto se menciona en las presentaciones de su teoría en los capítulos 14 y 18 (véase más arriba).

El capítulo 12 analiza la psicología de la especulación y la empresa.

La mayoría, probablemente, de nuestras decisiones de hacer algo positivo... sólo pueden tomarse como resultado del espíritu animal... Por lo tanto, si el espíritu animal se debilita y el optimismo espontáneo flaquea, dejándonos depender únicamente de una expectativa matemática, la iniciativa se desvanecerá y morirá. [30]

La descripción que Keynes hace de la psicología de los especuladores es menos indulgente.

De hecho, en la valoración de mercado entran en juego todo tipo de consideraciones que no son en absoluto relevantes para el rendimiento previsto... La recurrencia de un feriado bancario puede aumentar la valoración de mercado del sistema ferroviario británico en varios millones de libras. [31]

(Desde entonces, trabajos en economía del comportamiento han apoyado empíricamente la afirmación de Keynes: las empresas que son extremadamente estacionales de hecho registran valoraciones notablemente más altas en la temporada en cuestión, incluso si sus resultados son consistentes en ese trimestre de un año a otro). [32]

Keynes considera que [33] los especuladores están preocupados...

...no por el valor real que una inversión tiene para un hombre que la compra "para siempre", sino por el valor que el mercado tendrá, bajo la influencia de la psicología de masas, dentro de tres meses o un año...

Esta batalla de ingenio para anticipar la base de la valoración convencional dentro de unos meses, en lugar de la rentabilidad prevista de una inversión a largo plazo, no requiere siquiera que haya tontos entre el público que alimenten las fauces de los profesionales; los profesionales pueden jugarla entre sí. Tampoco es necesario que nadie mantenga su simple fe en que la base convencional de valoración tenga una validez genuina a largo plazo. Porque es, por así decirlo, un juego de Snap, de solterona, de sillas musicales, un pasatiempo en el que es vencedor quien dice Snap ni demasiado pronto ni demasiado tarde, quien le pasa la solterona a su vecino antes de que termine el juego, quien se asegura una silla cuando la música se detiene. Estos juegos pueden jugarse con entusiasmo y disfrute, aunque todos los jugadores saben que es la solterona la que está circulando, o que cuando la música se detiene algunos de los jugadores se encontrarán desbancados.

O, para cambiar un poco la metáfora, la inversión profesional puede compararse con esos concursos de periódicos en los que los concursantes tienen que elegir los seis rostros más bonitos entre cien fotografías, y el premio se concede al concursante cuya elección se corresponda más con las preferencias medias de los concursantes en su conjunto; de modo que cada concursante tiene que elegir, no los rostros que a él le parecen más bonitos, sino los que cree que tienen más posibilidades de atraer la atención de los demás concursantes, que contemplan el problema desde el mismo punto de vista. No se trata de elegir los que, a nuestro mejor juicio, son realmente los más bonitos, ni siquiera los que la opinión media considera genuinamente más bonitos. Hemos llegado al tercer grado, en el que dedicamos nuestra inteligencia a anticipar lo que la opinión media espera que sea la opinión media. Y hay algunos, creo, que practican los grados cuarto, quinto y superiores.

La teoría de Keynes sobre el ciclo económico es una teoría de la lenta oscilación del ingreso monetario, que exige que sea posible que el ingreso se mueva hacia arriba o hacia abajo. Si hubiera supuesto que los salarios eran constantes, entonces el movimiento ascendente del ingreso habría sido imposible en condiciones de pleno empleo, y habría necesitado algún mecanismo para frustrar la presión al alza si surgiera en tales circunstancias.

Su tarea se ve facilitada por una suposición menos restrictiva (pero no por ello menos burda) sobre el comportamiento de los salarios:

Simplifiquemos aún más nuestras suposiciones y supongamos... que los factores de producción... se contentan con el mismo salario monetario mientras haya un excedente de ellos desempleados...; mientras que tan pronto como se alcance el pleno empleo, serán a partir de entonces la unidad salarial y los precios los que aumentarán en proporción exacta al aumento de la demanda efectiva. [34]

La teoría del ciclo comercial de Keynes se basa en "un cambio cíclico en la eficiencia marginal del capital" inducido por "la psicología incontrolable y desobediente del mundo empresarial" (pp. 313, 317).

La eficiencia marginal del capital depende de las expectativas actuales... Pero, como hemos visto, la base de esas expectativas es muy precaria. Al basarse en evidencias cambiantes y poco fiables, están sujetas a cambios repentinos y violentos. [35]

El optimismo conduce a un aumento de la eficiencia marginal del capital y a un aumento de la inversión, lo que se refleja –a través del multiplicador– en un aumento aún mayor del ingreso hasta que “la desilusión cae sobre un mercado demasiado optimista y sobrecomprado” que, en consecuencia, cae con “una fuerza repentina e incluso catastrófica” (p. 316).

Hay razones, dadas en primer lugar por la larga vida de los activos durables... y en segundo lugar por los costos de mantenimiento de los excedentes de existencias, por las cuales la duración del movimiento descendente debería tener un orden de magnitud... entre, digamos, tres y cinco años. [36]

Y un ciclo y medio de 5 años coincide con la duración del ciclo de manchas solares de Jevons , de 11 años.

En la teoría de Keynes, el ingreso fluctúa cíclicamente; el efecto lo soportan los precios si el ingreso aumenta durante un período de pleno empleo, y el empleo en otras circunstancias.

El supuesto de Keynes sobre el comportamiento de los salarios ha sido objeto de muchas críticas. Es probable que los niveles salariales se adapten parcialmente a las condiciones de depresión, con la consecuencia de que los efectos sobre el empleo sean más débiles de lo que implica su modelo, pero no que desaparezcan.

Lerner señaló en los años 40 que era optimista esperar que la fuerza laboral se contentara con salarios fijos en presencia de precios en alza, y propuso una modificación del modelo de Keynes. Después de esto se construyeron una sucesión de modelos más elaborados, muchos de ellos asociados con la curva de Phillips .

La predicción optimista de Keynes de que un aumento en la oferta monetaria sería compensado por un aumento en el empleo condujo a la predicción pesimista de Jacob Viner de que "en un mundo organizado de acuerdo con las especificaciones de Keynes habría una carrera constante entre la imprenta y los agentes comerciales de los sindicatos". [17]

Los modelos de presión salarial sobre la economía necesitaban correcciones frecuentes y la teoría keynesiana se vio perjudicada. Geoff Tily escribió con pesar:

Finalmente, el paso más destructivo de todos fue la incorporación de la curva de Phillips a la teoría "keynesiana" por parte de Samuelson y [Robert] Solow, de una manera que desvirtuaba no sólo a Phillips sino también el cuidadoso trabajo de Keynes en la Teoría general , Capítulo 21, sustituyendo su sutileza por una relación inmutable entre inflación y empleo. La combinación de inflación y estancamiento de la actividad económica de los años 70 estaba en desacuerdo con esta relación, y por lo tanto el "keynesianismo" y, por asociación, Keynes fueron rechazados. El monetarismo simplemente estaba esperando entre bastidores a que esto sucediera. [37]

El supuesto de Keynes sobre el comportamiento de los salarios no era parte integral de su teoría –muy poco en su libro depende de él– y era manifiestamente una simplificación: de hecho, era el supuesto más simple que podía hacer sin imponer un límite antinatural al ingreso monetario.

Keynes recibió mucha ayuda de sus estudiantes en su avance desde el Tratado sobre el dinero (1930) hasta la Teoría general (1936). El Cambridge Circus , un grupo de discusión fundado inmediatamente después de la publicación de la obra anterior, informó a Keynes a través de Richard Kahn y le llamó la atención sobre una supuesta falacia en el Tratado , donde Keynes había escrito:

De este modo, las ganancias, como fuente de incremento de capital para los empresarios, son un tesoro que permanece inagotable por mucho que una parte de ellas se dedique a una vida desenfrenada. [38]

El Circus se disolvió en mayo de 1931, pero tres de sus miembros -Kahn , Austin y Joan Robinson- siguieron reuniéndose en la casa de los Robinson en Trumpington St. (Cambridge), y enviaron comentarios a Keynes. Esto condujo a un "Manifiesto" de 1932 cuyas ideas fueron retomadas por Keynes en sus conferencias. [39] Kahn y Joan Robinson estaban muy versados en la teoría marginalista que Keynes no entendía completamente en ese momento (o posiblemente nunca), [40] empujándolo a adoptar elementos de ella en la Teoría General . Durante 1934 y 1935, Keynes envió borradores a Kahn, Robinson y Roy Harrod para comentarios.

Desde entonces ha habido incertidumbre sobre el alcance de la colaboración; Schumpeter describió la "participación de Kahn en el logro histórico" como "no muy inferior a la coautoría" [41], mientras que Kahn negó la atribución.

El método de escritura de Keynes era inusual:

Keynes escribía rápidamente a lápiz, reclinado en un sillón. Enviaba el borrador a lápiz directamente a los impresores, que le suministraban una cantidad considerable de galeradas, que luego distribuía entre sus asesores y críticos para que las comentaran y enmendaran. Como publicaba por cuenta propia, Macmillan & Co., los «editores» (en realidad eran distribuidores), no podían oponerse a los gastos del método de trabajo de Keynes. Salían de los beneficios de Keynes (Macmillan & Co. sólo recibía una comisión). El objetivo de Keynes era simplificar el proceso de circulación de las letras y, en última instancia, asegurar buenas ventas fijando el precio de venta al público más bajo que el que Macmillan & Co. [42]

Las ventajas de la autopublicación se pueden ver en la reseña de Étienne Mantoux :

Cuando publicó La teoría general del empleo, el interés y el dinero el año pasado al sensacional precio de 5 chelines, J. M. Keynes quizá quiso expresar su deseo de que sus nuevas ideas se difundieran lo más pronto y ampliamente posible. [43]

El trabajo de Keynes sobre la teoría general comenzó tan pronto como se publicó su Tratado sobre el dinero en 1930. Ya estaba insatisfecho con lo que había escrito [44] y quería ampliar el alcance de su teoría a la producción y el empleo. [45] En septiembre de 1932 pudo escribirle a su madre: "He escrito casi un tercio de mi nuevo libro sobre teoría monetaria". [46]

En el otoño de 1932, dictó unas conferencias en Cambridge bajo el título «La teoría monetaria de la producción», cuyo contenido se acercaba al Tratado, salvo en que daba prioridad a una teoría de la preferencia por la liquidez del interés. No existía una función de consumo ni una teoría de la demanda efectiva. Los tipos salariales se analizaban en una crítica a Pigou. [47]

En el otoño de 1933, las conferencias de Keynes se acercaban mucho más a la Teoría General , incluida la función de consumo, la demanda efectiva y una afirmación de "la incapacidad de los trabajadores para negociar un salario real que equilibre el mercado en una economía monetaria". [48] Todo lo que faltaba era una teoría de la inversión.

En la primavera de 1934, el capítulo 12 ya estaba en su forma definitiva. [49]

Sus conferencias de otoño de ese año se titulaban «La teoría general del empleo». [50] En ellas, Keynes presentó la eficiencia marginal del capital en una forma muy similar a la que adoptó en el Capítulo 11, su «capítulo básico», como lo llamó Kahn. [51] En febrero de 1935, dio una charla sobre el mismo tema a economistas en Oxford.

Éste fue el último bloque de construcción de la Teoría general . El libro se terminó en diciembre de 1935 [52] y se publicó en febrero de 1936.

Muchos economistas encontraron que la Teoría General era difícil de leer: Étienne Mantoux la calificó de oscura, [53] Frank Knight la calificó de difícil de seguir, [54] Michel DeVroey comentó que "muchos pasajes de su libro eran casi indescifrables", [55] y Paul Samuelson calificó el análisis de "desagradable" e incomprensible. [56] Sin embargo, Raúl Rojas disiente, diciendo que las "oscuras reinterpretaciones neoclásicas" son "completamente inútiles ya que el libro de Keynes es muy legible". [57]

Keynes no estableció un programa de política detallado en La teoría general , pero en la práctica hizo mucho hincapié en la reducción de los tipos de interés a largo plazo [58] y en la reforma del sistema monetario internacional [59] como medidas estructurales necesarias para fomentar tanto la inversión como el consumo en el sector privado. Paul Samuelson dijo que La teoría general "atrapó a la mayoría de los economistas menores de 35 años con la virulencia inesperada de una enfermedad que ataca y diezma primero a una tribu aislada de isleños de los mares del Sur". [60]

Muchas de las innovaciones introducidas por la Teoría General siguen siendo fundamentales para la macroeconomía moderna . Por ejemplo, la idea de que las recesiones reflejan una demanda agregada inadecuada y que la Ley de Say (en la formulación de Keynes, que " la oferta crea su propia demanda ") no se cumple en una economía monetaria. El presidente Richard Nixon dijo en 1971 (irónicamente, poco antes de que la economía keynesiana pasara de moda) que " todos somos keynesianos ahora ", una frase que a menudo repetía el premio Nobel Paul Krugman (pero que se originó con el economista antikeynesiano Milton Friedman , dicha de una manera diferente a la interpretación de Krugman). [61] Sin embargo, a partir de Axel Leijonhufvud , esta visión de la economía keynesiana fue objeto de un creciente cuestionamiento y escrutinio [62] y ahora se ha dividido en dos bandos principales.

Antes de las crisis financieras de 2007-9, la nueva visión de consenso mayoritaria, que todavía se encuentra en la mayoría de los libros de texto actuales y se enseña en todas las universidades, era la economía neokeynesiana , que (a diferencia de Keynes) acepta el concepto neoclásico de equilibrio de largo plazo pero permite un papel para la demanda agregada en el corto plazo. Los economistas neokeynesianos se enorgullecen de proporcionar fundamentos microeconómicos para los precios y salarios rígidos que supone la economía keynesiana antigua. No consideran que la Teoría General en sí sea útil para futuras investigaciones. La visión minoritaria está representada por los economistas poskeynesianos , todos los cuales aceptan la crítica fundamental de Keynes al concepto neoclásico de equilibrio de largo plazo, y algunos de los cuales piensan que la Teoría General aún no se ha entendido adecuadamente y que vale la pena estudiarla más.

En 2011, el libro fue colocado entre los 100 mejores libros de no ficción escritos en inglés desde 1923 según la revista Time , [63] casi 400 universidades están enseñando un currículo revisado que toma en serio la inestabilidad [64] y la noción de incertidumbre de Keynes se ha vuelto más familiar como "incertidumbre radical". [65]

Desde el principio ha habido controversia sobre lo que Keynes realmente quiso decir. Muchas de las primeras revisiones fueron muy críticas. El éxito de lo que llegó a conocerse como " síntesis neoclásica " de la economía keynesiana se debió en gran medida al economista de Harvard Alvin Hansen y al economista del MIT Paul Samuelson, así como al economista de Oxford John Hicks . Hansen y Samuelson ofrecieron una explicación lúcida de la teoría de la demanda agregada de Keynes con su elegante diagrama de cruz keynesiana de 45°, mientras que Hicks creó el diagrama IS-LM . Ambos diagramas todavía se pueden encontrar en los libros de texto. Los poskeynesianos sostienen que el modelo keynesiano neoclásico distorsiona y malinterpreta por completo el significado original de Keynes, al menos en la medida en que se basa en gran medida en un supuesto equilibrio de largo plazo.

Así como la aceptación de la Teoría general fue alentada por la experiencia de desempleo masivo de la década de 1930, su caída en desgracia estuvo asociada con la " estanflación " de la década de 1970. Aunque pocos economistas modernos estarían en desacuerdo con la necesidad de al menos algún tipo de intervención, políticas como la flexibilidad del mercado laboral se sustentan en la noción neoclásica de equilibrio en el largo plazo. Aunque Keynes aborda explícitamente la inflación, La teoría general no la trata como un fenómeno esencialmente monetario ni sugiere que el control de la oferta monetaria o de las tasas de interés sea el remedio clave para la inflación, a diferencia de la teoría neoclásica .

Por último, la teoría económica de Keynes fue criticada por los economistas marxistas , quienes dijeron que las ideas de Keynes, aunque bien intencionadas, no pueden funcionar en el largo plazo debido a las contradicciones del capitalismo. Un par de estas contradicciones que los marxistas señalan son la idea del pleno empleo, que se considera imposible en el capitalismo privado, y la idea de que el gobierno puede fomentar la inversión de capital a través del gasto público, cuando en realidad el gasto público podría ser una pérdida neta de ganancias.

El primer intento de escribir una guía para estudiantes fue el de Robinson (1937) y el más exitoso (por el número de ejemplares vendidos) fue el de Hansen (1953). Ambos son bastante accesibles, pero se adhieren a la vieja escuela keynesiana de la época. Un intento poskeynesiano actualizado , dirigido principalmente a estudiantes de posgrado y de grado avanzado, es el de Hayes (2006), y una versión más sencilla es la de Sheehan (2009). Paul Krugman ha escrito una introducción a la edición de Palgrave Macmillan de 2007 de The General Theory .