Los eurobonos o bonos de estabilidad fueron bonos gubernamentales propuestos para ser emitidos en euros de manera conjunta por los 19 estados de la eurozona de la Unión Europea. La idea fue planteada por primera vez por la Comisión Europea Barroso en 2011 durante la crisis de deuda soberana europea de 2009-2012 . Los eurobonos serían inversiones de deuda mediante las cuales un inversor presta una cierta cantidad de dinero, por un período de tiempo determinado, con una cierta tasa de interés, al bloque de la eurozona en su conjunto, que luego envía el dinero a los gobiernos individuales. La propuesta se volvió a plantear en 2020 como una posible respuesta a los impactos de la pandemia de COVID-19 en Europa , lo que llevó a que dicha emisión de deuda se denominara " bonos corona ".

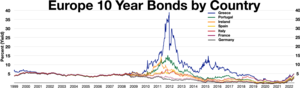

Los eurobonos se han propuesto como una forma de abordar la crisis de deuda europea de 2009-2012, ya que los estados endeudados podrían pedir prestado nuevos fondos en mejores condiciones, ya que están respaldados por la calificación de los estados que no están en crisis. Debido a que los eurobonos permitirían a los estados ya altamente endeudados acceder a crédito más barato gracias a la fortaleza de otras economías de la eurozona, son controvertidos y pueden sufrir el problema del oportunismo . [1] La propuesta fue generalmente favorecida por los gobiernos endeudados como Portugal, Grecia e Irlanda, pero encontró una fuerte oposición, especialmente de Alemania, la economía más fuerte de la eurozona. El plan finalmente nunca salió adelante frente a la oposición alemana y holandesa; la crisis finalmente se resolvió con la declaración del BCE en 2012 de que haría "lo que fuera necesario" para estabilizar la moneda, lo que hizo que la propuesta de los eurobonos fuera discutible.

En mayo de 2010, los economistas Jakob von Weizsäcker y Jacques Delpla publicaron un artículo [2] en el que proponían una combinación de bonos nacionales tradicionales (bonos rojos) y eurobonos emitidos conjuntamente (bonos azules) para prevenir crisis de deuda en los países más débiles y, al mismo tiempo, reforzar la sostenibilidad fiscal . Según la propuesta, los Estados miembros de la UE deberían agrupar hasta el 60 por ciento del producto interno bruto (PIB) de su deuda nacional bajo responsabilidad solidaria como deuda soberana senior (tramo azul), reduciendo así el costo de endeudamiento de esa parte de la deuda. Toda deuda nacional que supere la asignación de bonos azules de un país (tramo rojo) debería emitirse como deuda nacional y junior con procedimientos sólidos para un impago ordenado, aumentando así el costo marginal del endeudamiento público y ayudando a mejorar la disciplina fiscal . Los países participantes también deben establecer un Consejo de Estabilidad Independiente votado por los parlamentos de los Estados miembros para proponer anualmente una asignación para el bono azul y salvaguardar la responsabilidad fiscal. [3]

Los autores sostienen que, si bien su concepto no es una solución rápida, su propuesta de bonos azules traza una salida duradera e impulsada por incentivos al dilema de la deuda, al tiempo que "ayuda a preparar el terreno para el ascenso del euro como moneda de reserva importante , lo que podría reducir los costos de endeudamiento para todos los involucrados". [3] Los países más pequeños con bonos soberanos relativamente ilíquidos (como Austria y Luxemburgo) podrían beneficiarse más de la liquidez adicional del bono azul, aunque se esperaría que los costos de endeudamiento de Alemania bajo el esquema de bonos azules caigan por debajo de los niveles actuales. Los países con altos coeficientes de deuda/PIB (como Italia, Grecia y Portugal ) tendrían un fuerte incentivo para el ajuste fiscal. [3]

El 21 de noviembre de 2011, la Comisión Europea propuso la emisión conjunta de bonos europeos por los 17 Estados de la eurozona como una forma eficaz de afrontar la crisis financiera . El 23 de noviembre de 2011, la Comisión presentó un Libro Verde en el que se evaluaba la viabilidad de la emisión conjunta de bonos soberanos entre los Estados miembros de la UE de la eurozona. En la actualidad, la emisión de bonos soberanos en la eurozona la lleva a cabo cada Estado miembro de la UE de forma individual. La introducción de eurobonos emitidos conjuntamente supondría una puesta en común de la emisión de bonos soberanos entre los Estados miembros y la distribución de los flujos de ingresos asociados y de los costes del servicio de la deuda. [4]

El 29 de noviembre de 2012, el presidente de la Comisión Europea, José Manuel Barroso, sugirió introducir los eurobonos paso a paso, aplicando primero los bonos a corto plazo, luego los bonos a dos años y más tarde los eurobonos, sobre la base de un marco de gobernanza económica y fiscal profundamente integrado. [5] [6]

El Libro Verde enumera tres enfoques generales para la emisión común de eurobonos en función del grado de sustitución de la emisión nacional (total o parcial) y la naturaleza de la garantía subyacente (conjunta y solidaria o solidaria). [4]

Según la propuesta de la Comisión Europea, la introducción de eurobonos crearía nuevos medios a través de los cuales los gobiernos financiarían su deuda, ofreciendo oportunidades de inversión seguras y líquidas. Esto "podría aliviar potencialmente y rápidamente la actual crisis de deuda soberana, ya que los Estados miembros con alto rendimiento podrían beneficiarse de la mayor solvencia de los Estados miembros con bajo rendimiento". El efecto sería inmediato, incluso si la introducción de eurobonos lleva algún tiempo, ya que las expectativas cambiantes del mercado se adaptan instantáneamente, lo que resulta en menores costos de financiación promedio y marginal, en particular para los Estados miembros de la UE más afectados por la crisis financiera . La Comisión también cree que los eurobonos podrían hacer que el sistema financiero de la eurozona sea más resistente a futuras perturbaciones adversas y reforzar la estabilidad financiera. Además, podrían reducir la vulnerabilidad de los bancos de la eurozona al deterioro de las calificaciones crediticias de los estados miembros individuales al proporcionarles una fuente de garantía más sólida. [4] La creación de un mercado de bonos integrado para toda la zona del euro ofrecería una oportunidad de inversión segura y líquida para los ahorristas y las instituciones financieras, similar a su contraparte en dólares estadounidenses en términos de tamaño y liquidez, lo que también fortalecería la posición del euro como moneda de reserva internacional y fomentaría un sistema financiero global más equilibrado . [4]

Los gobiernos de los países que más quieren que asuman los riesgos de la deuda no creen que sea una buena idea y ven otras consecuencias. No entienden por qué deberían ayudar a un grupo de países que se han endeudado excesivamente y han eludido los contratos de la UE durante muchos años facilitándoles la posibilidad de obtener más préstamos mediante eurobonos. Alemania es uno de esos países escépticos, [8] [9] junto con Austria, [10] Finlandia y los Países Bajos. [11]

Hans-Werner Sinn, del Instituto de Investigación Económica Ifo de Múnich , cree que el coste para los contribuyentes alemanes oscila entre 33.000 y 47.000 millones de euros al año. [12] [13] Otros economistas, como Henrik Enderlein, de la Escuela Hertie de Gobernanza, y Gustav Horn, del Instituto de Política Macroeconómica (IMK), coinciden en estas cifras. Ambos sugieren que los tipos de interés alemanes sólo subirían marginalmente, ya que los eurobonos se beneficiarían de una liquidez y una demanda sustancialmente mayores de todo el mundo. [13] Por otra parte, otros creen que los tipos de interés alemanes podrían incluso bajar. [14] Los expertos del Ministerio de Hacienda alemán esperan que los costes de los préstamos suban un 0,8%, lo que se traducirá en unos costes de endeudamiento adicionales de 2.500 millones de euros en el primer año de introducción y 5.000 millones en el segundo año, alcanzando los 20.000 y 25.000 millones de euros al cabo de 10 años, respectivamente. [15] Después de todo, los partidarios de los eurobonos argumentan que su introducción "sería mucho menos costosa que los continuos aumentos del paraguas de emergencia o incluso un fracaso del euro". [16]

Al presentar la idea de los "bonos de estabilidad", José Manuel Barroso insistió en que cualquier plan de este tipo tendría que ir acompañado de una estricta vigilancia fiscal y una coordinación de la política económica como contrapartida esencial para evitar el riesgo moral y garantizar la sostenibilidad de las finanzas públicas. [17] [18] Según las propuestas, los gobiernos de la eurozona tendrían que presentar sus proyectos de presupuestos nacionales para el año siguiente a la Comisión Europea antes del 15 de octubre. La Comisión podría entonces pedir al gobierno que revisara el presupuesto si considerase que no es lo suficientemente sólido para cumplir sus objetivos de niveles de deuda y déficit establecidos en los criterios de convergencia del euro . [19]

El 9 de diciembre de 2011, en la reunión del Consejo Europeo , los 17 miembros de la eurozona y seis estados que aspiran a unirse acordaron un nuevo tratado intergubernamental para establecer límites estrictos al gasto y al endeudamiento de los gobiernos, con sanciones para aquellos países que violen esos límites. [20] Todos los demás países no pertenecientes a la eurozona, excepto Gran Bretaña, también están dispuestos a unirse, sujeto a votación parlamentaria. [21]

Italia y Grecia se han pronunciado con frecuencia a favor de los eurobonos; el entonces ministro de Economía italiano , Giulio Tremonti, los calificó como la "solución maestra" a la crisis de deuda de la eurozona . [22] Un grupo cada vez mayor de inversores y economistas comparte esta opinión y afirma que los eurobonos serían la mejor manera de resolver la crisis de deuda. [7]

Sin embargo, Alemania sigue oponiéndose a una deuda que sería emitida y garantizada conjuntamente por los 17 miembros del bloque monetario, afirmando que podría aumentar sustancialmente los pasivos del país en la crisis de la deuda. Barroso sostuvo que Alemania no se oponía en principio a la emisión conjunta, pero cuestionó el momento de la misma. [23] Austria, Bulgaria, Finlandia y los Países Bajos también han planteado objeciones a la emisión de eurobonos. El ministro de finanzas búlgaro, Simeon Djankov, criticó los eurobonos [ cita requerida ] en el periódico austriaco Der Standard : "El crédito barato nos metió en la actual crisis de la eurozona, es ingenuo pensar que nos va a sacar de ella".

El 28 de noviembre de 2011, el periódico alemán Die Welt informó que Alemania, Francia y otros cuatro miembros de la UE con calificación AAA podrían emitir "bonos de élite" comunes (o "bonos triple A") en un intento de recaudar más dinero a bajas tasas de interés para ellos mismos y, bajo condiciones estrictas, para ayudar también a los miembros endeudados de la región del euro. [24] Se dice que Austria , Finlandia , Luxemburgo y los Países Bajos forman parte del plan destinado a estabilizar a los países mejor calificados y calmar los mercados financieros. Se espera que los bonos comunes de los seis países tengan una tasa de interés del 2 por ciento al 2,5 por ciento. [25]

Tras la propuesta de 2011 de los "cinco economistas sabios" del Consejo Alemán de Expertos Económicos, Guy Verhofstadt , líder del grupo liberal ALDE en el Parlamento Europeo, sugirió la creación de un fondo europeo de rescate colectivo que mutualizaría la deuda de la eurozona por encima del 60%, combinándola con un audaz plan de reducción de la deuda para los países que no dependen del soporte vital del FEEF. [7]

En enero de 2012, un grupo de trabajo de la Liga Europea para la Cooperación Económica dio a conocer un proyecto de creación de un fondo de letras del Tesoro en euros. La propuesta, que amplía un concepto introducido por primera vez por el economista jefe del Rabo Bank, Wim Boonstra, prevé un fondo temporal de sólo cuatro años y bonos con un vencimiento máximo de dos años. [26]

En marzo de 2012, Boston Consulting Group también hizo seguimiento de la propuesta del Consejo Alemán, coincidiendo en que "el alcance del problema es demasiado grande para ser resuelto por el Mecanismo Europeo de Estabilidad o la inyección de liquidez a mediano plazo por parte del Banco Central Europeo " y favoreciendo eurobonos de alcance limitado. [27]

En junio de 2012, la canciller alemana, Angela Merkel, rechazó firmemente cualquier apoyo alemán a los eurobonos. [28]

La introducción prevista de los eurobonos ha sido criticada por los economistas por razones como el problema del oportunista y el riesgo moral . [29] Además de los motivos económicos, se mencionan principalmente razones jurídicas y políticas que podrían prohibir la introducción de los eurobonos: el artículo 125 del Tratado de Lisboa establece explícitamente que la Unión Europea y sus Estados miembros no son responsables de los compromisos de otros miembros. [30] Dado que los eurobonos posiblemente contravendrían el artículo 125, es posible que haya que cambiarlo antes de su introducción. [31]

Los líderes españoles e italianos han pedido la emisión conjunta de "bonos corona" para ayudar a sus países, duramente afectados por el brote de la enfermedad por coronavirus 2019 , a recuperarse de la epidemia. [33] Los bonos corona se discutieron el 26 de marzo de 2020 en una reunión del Consejo Europeo , pero Alemania y los Países Bajos descartaron emitir tales bonos. [34] [35] La directora del Banco Central Europeo, Christine Lagarde , que planea (por separado) comprar más de 1 billón de euros en bonos en respuesta al coronavirus, instó a la UE a considerar la emisión de bonos corona. [35] Después de la reunión, los líderes españoles continuaron abogando por la deuda emitida conjuntamente. [36]

A pesar de que la Comisión Europea y el Banco Central Europeo liberaron miles de millones de dólares en fondos especiales y relajaron los límites de déficit presupuestario y deuda pública de los países de la UE, algunos miembros (como Francia, Italia, España, Bélgica, Irlanda, Portugal, Grecia, Eslovenia y Luxemburgo) exigieron que se hiciera más en relación con la pandemia de COVID-19 . Sin embargo, Alemania, que fue el oponente más fuerte de los eurobonos, fue apoyada por Austria, los Países Bajos, Finlandia y Estonia. Mientras tanto, el primer ministro italiano, Giuseppe Conte, cuestionó: "¿Qué queremos hacer en Europa? ¿Cada estado miembro quiere seguir su propio camino?", [37] y agregó: "Si somos una unión, ahora es el momento de demostrarlo", en el semanario alemán Die Zeit . [38] Conte también calificó el Mecanismo Europeo de Estabilidad (MEDE) como "completamente inadecuado" para enfrentar la crisis. [39]

Más tarde, la jefa de la Comisión Europea, Ursula von der Leyen, mencionó que "hoy Europa se está movilizando junto a Italia. Desafortunadamente, esto no siempre ha sido así", y luego agregó que la UE "destinará hasta 100 mil millones de euros (110 mil millones de dólares) a los países más afectados, empezando por Italia, para compensar la reducción de los salarios de quienes trabajan en horarios más cortos". [38] La principal oposición al plan de la Comisión provino de los llamados Frugal Four .

Finalmente, en julio de 2020, el Consejo Europeo acordó emitir bonos soberanos europeos por 750 mil millones de euros, denominados Next Generation EU , para apoyar a los Estados miembros afectados por la pandemia de COVID-19 . [40]

{{cite web}}: CS1 maint: copia archivada como título ( enlace )