La guerra de divisas , también conocida como devaluación competitiva , es una condición en los asuntos internacionales en la que los países buscan obtener una ventaja comercial sobre otros países haciendo que el tipo de cambio de su moneda caiga en relación con otras monedas. A medida que cae el tipo de cambio de la moneda de un país, las exportaciones se vuelven más competitivas en otros países y las importaciones en el país se vuelven cada vez más caras. Ambos efectos benefician a la industria nacional y, por lo tanto, al empleo, que recibe un impulso en la demanda de los mercados nacionales y extranjeros. Sin embargo, los aumentos de precios de los bienes importados (así como en el costo de los viajes al extranjero) son impopulares ya que dañan el poder adquisitivo de los ciudadanos ; y cuando todos los países adoptan una estrategia similar, puede conducir a una disminución general del comercio internacional , perjudicando a todos los países.

Históricamente, las devaluaciones competitivas han sido poco frecuentes, ya que los países generalmente han preferido mantener un alto valor para su moneda. Los países generalmente han permitido que las fuerzas del mercado funcionen o han participado en sistemas de tipos de cambio controlados. Una excepción ocurrió cuando estalló una guerra de divisas en la década de 1930, cuando los países abandonaron el patrón oro durante la Gran Depresión y utilizaron devaluaciones monetarias en un intento de estimular sus economías. Como esto efectivamente empuja el desempleo al extranjero, los socios comerciales respondieron rápidamente con sus propias devaluaciones. Se considera que el período fue una situación adversa para todos los involucrados, ya que los cambios impredecibles en los tipos de cambio redujeron el comercio internacional en general.

Según Guido Mantega , ex ministro de Hacienda de Brasil, en 2010 estalló una guerra cambiaria global. Esta opinión fue compartida por numerosos funcionarios gubernamentales y periodistas financieros de todo el mundo. Otros altos responsables de las políticas y periodistas sugirieron que la frase "guerra cambiaria" exageraba el alcance de la hostilidad. Con algunas excepciones, como Mantega, incluso los comentaristas que coincidieron en que había habido una guerra cambiaria en 2010 generalmente concluyeron que se había esfumado a mediados de 2011.

Los Estados que han emprendido una posible devaluación competitiva desde 2010 han utilizado una combinación de herramientas de política, incluida la intervención gubernamental directa, la imposición de controles de capital e, indirectamente, la flexibilización cuantitativa . Si bien muchos países experimentaron una presión alcista indeseable sobre sus tipos de cambio y participaron en las discusiones en curso, la dimensión más notable del episodio de 2010-11 fue el conflicto retórico entre Estados Unidos y China sobre la valoración del yuan . En enero de 2013, las medidas anunciadas por Japón que se esperaba que devaluaran su moneda despertaron la preocupación de que estallara una segunda guerra de divisas del siglo XXI, esta vez con la principal fuente de tensión no siendo China contra Estados Unidos, sino Japón contra la eurozona. A fines de febrero, las preocupaciones de un nuevo estallido de guerra de divisas se habían disipado en gran medida, después de que el G7 y el G20 emitieran declaraciones en las que se comprometían a evitar la devaluación competitiva. Después de que el Banco Central Europeo lanzó un nuevo programa de flexibilización cuantitativa en enero de 2015, hubo una vez más una intensificación del debate sobre la guerra de divisas.

En ausencia de intervención de las autoridades gubernamentales nacionales en el mercado cambiario , el tipo de cambio de la moneda de un país se determina, en general, por las fuerzas del mercado de la oferta y la demanda en un momento determinado. Las autoridades gubernamentales pueden intervenir en el mercado de vez en cuando para lograr objetivos de política específicos, como mantener la balanza comercial o dar a sus exportadores una ventaja competitiva en el comercio internacional.

La devaluación, con sus consecuencias adversas, rara vez ha sido históricamente una estrategia preferida. Según el economista Richard N. Cooper , que escribió en 1971, una devaluación sustancial es una de las políticas más "traumáticas" que un gobierno puede adoptar; casi siempre resulta en gritos de indignación y pedidos de que se reemplace al gobierno. [1] La devaluación puede llevar a una reducción en el nivel de vida de los ciudadanos , ya que su poder adquisitivo se reduce tanto cuando compran importaciones como cuando viajan al exterior. También puede aumentar la presión inflacionaria . La devaluación puede encarecer los pagos de intereses sobre la deuda internacional si esas deudas están denominadas en moneda extranjera, y puede desalentar a los inversores extranjeros. Al menos hasta el siglo XXI, una moneda fuerte era vista comúnmente como una marca de prestigio, mientras que la devaluación se asociaba con gobiernos débiles. [2]

Sin embargo, cuando un país sufre un alto desempleo o desea seguir una política de crecimiento impulsado por las exportaciones, un tipo de cambio más bajo puede verse como ventajoso. Desde principios de la década de 1980, el Fondo Monetario Internacional (FMI) ha propuesto la devaluación como una posible solución para las naciones en desarrollo que gastan sistemáticamente más en importaciones de lo que ganan en exportaciones. Un valor más bajo de la moneda local aumentará el precio de las importaciones y abaratará las exportaciones. [3] Esto tiende a fomentar una mayor producción interna, lo que aumenta el empleo y el producto interno bruto (PIB). Sin embargo, ese impacto positivo no está garantizado, debido, por ejemplo, a los efectos de la condición Marshall-Lerner . [4] La devaluación puede verse como una solución atractiva para el desempleo cuando se descartan otras opciones, como el aumento del gasto público, debido a una elevada deuda pública, o cuando un país tiene un déficit de balanza de pagos que una devaluación ayudaría a corregir. Una razón para preferir la devaluación, común entre las economías emergentes, es que mantener un tipo de cambio relativamente bajo las ayuda a acumular reservas de divisas, que pueden protegerlas contra futuras crisis financieras. [5] [6] [7]

Un Estado que desee devaluar, o al menos controlar la apreciación de su moneda, debe actuar dentro de las limitaciones del sistema monetario internacional vigente . Durante la década de 1930, los países tenían un control relativamente más directo sobre sus tipos de cambio a través de las acciones de sus bancos centrales. Tras el colapso del sistema de Bretton Woods a principios de la década de 1970, los mercados aumentaron sustancialmente en influencia, y las fuerzas del mercado en gran medida fijaron los tipos de cambio para un número cada vez mayor de países. Sin embargo, el banco central de un estado todavía puede intervenir en los mercados para efectuar una devaluación: si vende su propia moneda para comprar otras monedas [a] , esto hará que el valor de su propia moneda caiga, una práctica común en los estados que tienen un régimen de tipo de cambio administrado . De manera menos directa, la flexibilización cuantitativa (común en 2009 y 2010), tiende a conducir a una caída en el valor de la moneda incluso si el banco central no compra directamente ningún activo extranjero.

Un tercer método consiste en que las autoridades simplemente rebajen el valor de su moneda insinuando acciones futuras para disuadir a los especuladores de apostar por una futura subida, aunque a veces esto tiene poco efecto perceptible. Por último, un banco central puede efectuar una devaluación bajando su tipo de interés básico; sin embargo, esto a veces tiene un efecto limitado y, desde el fin de la Segunda Guerra Mundial, la mayoría de los bancos centrales han fijado su tipo básico de acuerdo con las necesidades de su economía nacional. [8] [7]

Si las autoridades de un país desean devaluar o impedir la apreciación frente a las fuerzas del mercado que ejercen una presión alcista sobre la moneda, y conservar el control de las tasas de interés, como suele ser el caso, necesitarán implementar controles de capital , debido a las condiciones que surgen del trilema de la trinidad imposible . [9]

La flexibilización cuantitativa (QE) es una práctica en la que un banco central intenta mitigar una recesión potencial o real aumentando la oferta monetaria de su economía nacional. Esto se puede hacer imprimiendo dinero e inyectándolo en la economía nacional mediante operaciones de mercado abierto . Puede haber una promesa de destruir cualquier dinero recién creado una vez que la economía mejore para evitar la inflación.

La flexibilización cuantitativa fue ampliamente utilizada como respuesta a las crisis financieras que comenzaron en 2007 , especialmente por parte de Estados Unidos y el Reino Unido, y, en menor medida, la eurozona . [10] El Banco de Japón fue el primer banco central en afirmar haber utilizado dicha política. [b] [c]

Aunque el gobierno estadounidense ha negado que la devaluación de su moneda fuera parte de sus objetivos al implementar la flexibilización cuantitativa, la práctica puede actuar para devaluar la moneda de un país de dos maneras indirectas. En primer lugar, puede alentar a los especuladores a apostar a que la moneda perderá valor. En segundo lugar, el gran aumento de la oferta monetaria interna reducirá las tasas de interés internas, que a menudo serán mucho más bajas que las tasas de interés en países que no practican la flexibilización cuantitativa. Esto crea las condiciones para un carry trade , donde los participantes del mercado pueden participar en una forma de arbitraje , tomando prestado en la moneda del país que practica la flexibilización cuantitativa y prestando en un país con una tasa de interés relativamente alta. Debido a que en realidad están vendiendo la moneda que se está utilizando para la flexibilización cuantitativa en los mercados internacionales, esto puede aumentar la oferta de la moneda y, por lo tanto, hacer bajar su valor. En octubre de 2010, las expectativas en los mercados eran altas de que Estados Unidos, el Reino Unido y Japón pronto se embarcarían en una segunda ronda de flexibilización cuantitativa, con las perspectivas de que la eurozona se uniera a ellos menos seguras. [11]

A principios de noviembre de 2010, Estados Unidos lanzó la segunda ronda de flexibilización cuantitativa (QE2), que ya se esperaba. La Reserva Federal puso a disposición 600.000 millones de dólares adicionales para la compra de activos financieros, lo que provocó críticas generalizadas de China, Alemania y Brasil, que afirmaban que Estados Unidos estaba utilizando la QE2 para tratar de devaluar su moneda sin tener en cuenta el efecto que las entradas de capital resultantes podrían tener sobre las economías emergentes. [12] [13] [14]

Algunas figuras importantes de los países críticos, como Zhou Xiaochuan , gobernador del Banco Popular de China , han dicho que el QE2 es comprensible dados los desafíos que enfrenta Estados Unidos. Wang Jun, el viceministro de Finanzas chino, sugirió que el QE2 podría "ayudar enormemente a la reactivación de la economía global". [15] El presidente Barack Obama ha defendido el QE2, diciendo que ayudaría a la economía estadounidense a crecer, lo que sería "bueno para el mundo en su conjunto". [16] Japón también lanzó una segunda ronda de flexibilización cuantitativa, aunque en menor medida que Estados Unidos; Gran Bretaña y la eurozona no lanzaron un QE adicional en 2010.

Para que se produzca una guerra generalizada de divisas, es necesario que una gran proporción de economías importantes deseen devaluar sus monedas de inmediato. Hasta ahora, esto sólo ha sucedido durante una crisis económica mundial.

La devaluación de una moneda debe implicar un aumento correspondiente en el valor de al menos otra moneda. El aumento correspondiente generalmente se extenderá a todas las demás monedas [d] y, por lo tanto, a menos que el país que devalúa tenga una economía enorme y esté devaluando sustancialmente, el aumento compensatorio para cualquier moneda individual tenderá a ser pequeño o incluso insignificante. En tiempos normales, otros países suelen estar contentos con aceptar un pequeño aumento en el valor de su propia moneda o, en el peor de los casos, se muestran indiferentes ante él. Sin embargo, si gran parte del mundo sufre una recesión, un bajo crecimiento o está siguiendo estrategias que dependen de una balanza de pagos favorable, entonces las naciones pueden comenzar a competir entre sí para devaluar en contra de una consideración aceptada común e internacionalmente. En tales condiciones, una vez que un pequeño número de países comienza a intervenir, esto puede desencadenar intervenciones correspondientes de otros en su esfuerzo por evitar un mayor deterioro de su competitividad exportadora. [17]

Durante milenios, desde al menos el período clásico , los gobiernos a menudo han devaluado su moneda reduciendo su valor intrínseco . [18] Los métodos han incluido la reducción del porcentaje de oro en las monedas o la sustitución de metales menos preciosos por oro. Sin embargo, hasta el siglo XIX, [e] la proporción del comercio mundial que se producía entre naciones era muy baja, por lo que los tipos de cambio no eran generalmente un motivo de gran preocupación. [19] En lugar de ser vista como un medio para ayudar a los exportadores, la devaluación de la moneda estaba motivada por el deseo de aumentar la oferta monetaria interna y la riqueza de las autoridades gobernantes a través del señoreaje , especialmente cuando necesitaban financiar guerras o pagar deudas. Un ejemplo notable son las devaluaciones sustanciales que ocurrieron durante las guerras napoleónicas . Cuando las naciones deseaban competir económicamente, normalmente practicaban el mercantilismo : esto todavía implicaba intentos de impulsar las exportaciones al tiempo que limitaban las importaciones, pero rara vez mediante la devaluación. [f] Un método favorecido era proteger las industrias nacionales mediante controles de cuenta corriente como los aranceles . Desde finales del siglo XVIII, y especialmente en Gran Bretaña, que durante gran parte del siglo XIX fue la mayor economía del mundo, el mercantilismo fue desacreditado cada vez más por la teoría rival del libre comercio , que sostenía que la mejor manera de fomentar la prosperidad sería permitir que el comercio se produjera sin los controles impuestos por el gobierno. El valor intrínseco del dinero se formalizó con la adopción generalizada de un patrón oro entre 1870 y 1914, de modo que, si bien la economía mundial se estaba integrando lo suficiente como para que se produjera una devaluación competitiva, había pocas oportunidades. Tras el final de la Primera Guerra Mundial, muchos países, aparte de Estados Unidos, experimentaron una recesión y pocos volvieron inmediatamente al patrón oro, por lo que se dieron varias de las condiciones para una guerra de divisas. Sin embargo, la guerra de divisas no se produjo porque el Reino Unido estaba tratando de aumentar el valor de su moneda a sus niveles anteriores a la guerra, cooperando de manera efectiva con los países que deseaban devaluarla frente al mercado. [g] A mediados de la década de 1920, muchos antiguos miembros del patrón oro se habían reincorporado y, si bien el patrón no funcionó tan exitosamente como antes de la guerra, no hubo una devaluación competitiva generalizada. [20]

Durante la Gran Depresión de los años 30, la mayoría de los países abandonaron el patrón oro. Como el desempleo era alto y generalizado, las devaluaciones se volvieron comunes, una política que a menudo se ha descrito como " empobrecer al vecino ", [21] en la que los países supuestamente compiten para exportar desempleo. Sin embargo, como los efectos de una devaluación pronto se compensarían con otra devaluación correspondiente y, en muchos casos, aranceles de represalia u otras barreras por parte de los socios comerciales, pocas naciones obtendrían una ventaja duradera.

La fecha exacta de inicio de la guerra de divisas de la década de 1930 es objeto de debate. [17] Las tres partes principales eran Gran Bretaña, Francia y Estados Unidos. Durante la mayor parte de la década de 1920, los tres tenían intereses coincidentes; tanto Estados Unidos como Francia apoyaron los esfuerzos de Gran Bretaña por aumentar el valor de la libra esterlina frente a las fuerzas del mercado. La colaboración se vio facilitada por fuertes amistades personales entre los banqueros centrales de las naciones, especialmente entre el británico Montagu Norman y el estadounidense Benjamin Strong hasta la temprana muerte de este último en 1928. Poco después del desplome de Wall Street de 1929 , Francia perdió la fe en la libra esterlina como fuente de valor y comenzó a venderla en grandes cantidades en los mercados. Desde la perspectiva de Gran Bretaña, tanto Francia como Estados Unidos ya no jugaban según las reglas del patrón oro. En lugar de permitir que las entradas de oro aumentaran sus suministros monetarios (lo que habría expandido esas economías pero reducido sus superávits comerciales), Francia y Estados Unidos comenzaron a esterilizar las entradas, acumulando reservas de oro. Estos factores contribuyeron a las crisis de la libra esterlina de 1931; En septiembre de ese año, Gran Bretaña devaluó sustancialmente su moneda y sacó la libra del patrón oro. Durante varios años después de esto, el comercio mundial se vio perturbado por la devaluación competitiva y por aranceles de represalia. En general, se considera que la guerra de divisas de la década de 1930 terminó con el acuerdo monetario tripartito de 1936. [ 17] [22] [23] [24] [25] [26]

Desde el fin de la Segunda Guerra Mundial hasta aproximadamente 1971, el sistema de Bretton Woods de tipos de cambio semifijos significó que la devaluación competitiva no era una opción, lo cual era uno de los objetivos de diseño de los arquitectos del sistema. Además, el crecimiento global fue en general muy alto en ese período, por lo que había pocos incentivos para una guerra de divisas incluso si hubiera sido posible. [27]

Aunque algunas de las condiciones para permitir una guerra de divisas se dieron en varios puntos a lo largo de este período, los países en general tenían prioridades contrastantes y en ningún momento hubo suficientes estados que quisieran devaluar simultáneamente para que estallara una guerra de divisas. [h] En varias ocasiones, los países intentaron desesperadamente no causar una devaluación sino evitarla. De modo que los estados no luchaban contra otros países sino contra las fuerzas del mercado que ejercían una presión a la baja indeseable sobre sus monedas. Algunos ejemplos incluyen al Reino Unido durante el Miércoles Negro y varias economías tigre durante las crisis asiáticas de 1997. A mediados de la década de 1980, Estados Unidos deseaba devaluar significativamente, pero pudo asegurar la cooperación de otras economías importantes con el Acuerdo del Plaza . A medida que las influencias del libre mercado se acercaban a su apogeo durante la década de 1990, las economías avanzadas y cada vez más las economías en transición e incluso las emergentes pasaron a considerar que era mejor dejar el manejo de sus economías a los mercados y no intervenir ni siquiera para corregir un déficit de cuenta corriente sustancial. [i] [27]

Durante la crisis asiática de 1997, varias economías asiáticas se quedaron con reservas de divisas extremadamente bajas, lo que las obligó a aceptar duras condiciones del FMI y, a menudo, a aceptar precios bajos por la venta forzada de sus activos. Esto destruyó la fe en el pensamiento de libre mercado entre las economías emergentes, y a partir de 2000, en general, comenzaron a intervenir para mantener bajo el valor de sus monedas. [j] Esto mejoró su capacidad para perseguir estrategias de crecimiento basadas en las exportaciones y, al mismo tiempo, acumular reservas de divisas para estar mejor protegidas contra futuras crisis. No se produjo ninguna guerra de divisas porque, en general, las economías avanzadas aceptaron esta estrategia: en el corto plazo, tuvo algunos beneficios para sus ciudadanos, que podían comprar importaciones baratas y, por lo tanto, disfrutar de un nivel de vida material más alto. El déficit de cuenta corriente de los EE. UU. creció sustancialmente, pero hasta aproximadamente 2007, la opinión consensuada entre los economistas de libre mercado y los responsables de las políticas como Alan Greenspan , entonces presidente de la Reserva Federal, y Paul O'Neill , secretario del Tesoro de los EE. UU., era que el déficit no era una razón importante para preocuparse. [29]

Esto no quiere decir que no hubiera una preocupación popular; en 2005, por ejemplo, un coro de ejecutivos estadounidenses, junto con sindicatos y funcionarios gubernamentales de rango medio, habían estado hablando sobre lo que percibían como prácticas comerciales desleales por parte de China. [30]

Economistas como Michael P. Dooley, Peter M. Garber y David Folkerts-Landau describieron la nueva relación económica entre las economías emergentes y los EE. UU. como Bretton Woods II . [31] [32]

En 2009, algunas de las condiciones necesarias para una guerra de divisas habían vuelto a darse, y una grave crisis económica hizo que el comercio mundial se redujera en un 12% aproximadamente. Entre las economías avanzadas existía una preocupación generalizada por el tamaño de sus déficits, y cada vez más se sumaron a las economías emergentes en considerar el crecimiento impulsado por las exportaciones como su estrategia ideal. En marzo de 2009, incluso antes de que la cooperación internacional alcanzara su punto máximo con la Cumbre del G-20 de Londres de 2009 , el economista Ted Truman fue uno de los primeros en advertir sobre los peligros de la devaluación competitiva. También acuñó la frase no apreciación competitiva . [33] [34] [35]

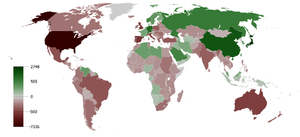

El 27 de septiembre de 2010, el ministro de Hacienda brasileño, Guido Mantega, anunció que el mundo se encuentra "en medio de una guerra internacional de divisas". [36] [37] Numerosos periodistas financieros coincidieron con la opinión de Mantega, como Alan Beattie del Financial Times y Ambrose Evans-Pritchard del Telegraph . Los periodistas vincularon el anuncio de Mantega con las recientes intervenciones de varios países que buscan devaluar su tipo de cambio, entre ellos China, Japón, Colombia, Israel y Suiza. [38] [39] [40] [41] [42]

Otros analistas, como Jim O'Neill de Goldman Sachs , afirmaron que los temores de una guerra de divisas eran exagerados. [43] En septiembre, algunos altos responsables de la formulación de políticas, como Dominique Strauss-Kahn , entonces director gerente del FMI, y Tim Geithner , secretario del Tesoro de los EE.UU., afirmaron que las posibilidades de que estallara una auténtica guerra de divisas eran bajas; sin embargo, a principios de octubre, Strauss-Kahn advirtió que el riesgo de una guerra de divisas era real. También sugirió que el FMI podría ayudar a resolver los desequilibrios comerciales que podrían ser el casus belli subyacente a los conflictos sobre las valoraciones de las divisas. Strauss-Kahn dijo que el uso de las divisas como armas "no es una solución [y] puede incluso conducir a una situación muy mala. No hay una solución nacional para un problema global". [44]

Se ha prestado considerable atención a los Estados Unidos, debido a sus programas de flexibilización cuantitativa, y a China. [45] [46] Durante gran parte de 2009 y 2010, China estuvo bajo presión de los Estados Unidos para permitir la apreciación del yuan. Entre junio y octubre de 2010, China permitió una apreciación del 2%, pero los observadores occidentales temían que China sólo relajara su intervención cuando estaba bajo fuerte presión. La paridad fija no se abandonó hasta poco antes de la reunión del G20 de junio, después de la cual el yuan se apreció alrededor del 1%, sólo para devaluarse lentamente de nuevo, hasta que en septiembre, bajo mayor presión de los Estados Unidos, volvió a apreciarse de forma relativamente pronunciada, justo antes de las audiencias del Congreso de los Estados Unidos de septiembre para discutir medidas para forzar una revaluación. [47]

Reuters sugirió que tanto China como Estados Unidos estaban "ganando" la guerra de divisas, manteniendo depreciadas sus monedas mientras aumentaban el valor del euro, el yen y las monedas de muchas economías emergentes. [48]

Martin Wolf , un destacado escritor económico del Financial Times , sugirió que podría haber ventajas en que las economías occidentales adopten una estrategia más confrontativa contra China, que en los últimos años ha sido, con diferencia, el mayor practicante de la devaluación competitiva. Aunque aconsejó que, en lugar de utilizar medidas proteccionistas que pueden desencadenar una guerra comercial, una mejor táctica sería utilizar controles de capital específicos contra China para impedir que compre activos extranjeros con el fin de devaluar aún más el yuan, como sugirió anteriormente Daniel Gros , director del Centro de Estudios Políticos Europeos . [49] [50]

El 19 de octubre se publicó una opinión contrastante: un artículo del economista chino Huang Yiping sostenía que Estados Unidos no ganó la última "guerra monetaria" con Japón [k] y tiene aún menos posibilidades contra China, sino que debería centrarse en "ajustes estructurales" más amplios en la cumbre del G-20 de Seúl en noviembre de 2010. [ 51]

La discusión sobre la guerra de divisas y los desequilibrios dominó la cumbre del G-20 de Seúl de 2010 , pero se lograron pocos avances en la resolución del problema. [52] [53] [54] [55] [56]

En la primera mitad de 2011, los analistas y la prensa financiera informaron ampliamente que la guerra de divisas había terminado o al menos había entrado en una calma, [57] [58] [59] [60] aunque en julio de 2011, Guido Mantega le dijo al Financial Times que el conflicto todavía estaba en curso. [61]

A principios de agosto, cuando la confianza de los inversores en las perspectivas económicas mundiales se desplomó, Bloomberg sugirió que la guerra de divisas había entrado en una nueva fase. Esto siguió a que se reanudaran los rumores sobre una posible tercera ronda de flexibilización cuantitativa por parte de Estados Unidos y a intervenciones durante los tres primeros días de agosto por parte de Suiza y Japón para depreciar sus monedas. [62] [63]

En septiembre, como parte de su discurso de apertura del 66º Debate de las Naciones Unidas , y también en un artículo para el Financial Times , la presidenta brasileña Dilma Rousseff pidió que se pusiera fin a la guerra de divisas mediante un mayor uso de monedas flotantes y una mayor cooperación y solidaridad entre las principales economías, con políticas cambiarias establecidas para el bien de todos en lugar de que las naciones individuales se esfuercen por obtener una ventaja para sí mismas. [64] [65]

En marzo de 2012, Rousseff dijo que Brasil todavía estaba experimentando una presión alcista indeseable sobre su moneda, y su ministro de Finanzas, Guido Mantega, dijo que su país ya no "jugaría al tonto" y permitiría que otros se salieran con la suya con una devaluación competitiva, anunciando nuevas medidas destinadas a limitar una mayor apreciación del real . [66] Sin embargo, en junio, el real había caído sustancialmente desde su pico frente al dólar , y Mantega había podido comenzar a relajar sus medidas antiapreciación. [67]

A mediados de enero de 2013, el banco central de Japón manifestó su intención de lanzar un programa de compra de bonos de duración indefinida que probablemente devaluaría el yen. Esto dio lugar a un breve pero intenso período de alarma sobre el riesgo de una posible nueva ronda de guerra de divisas.

Numerosos banqueros centrales y ministros de finanzas emitieron advertencias públicas, siendo el primero Alexei Ulyukayev, primer vicepresidente del banco central de Rusia, al que se unieron posteriormente muchos otros, entre ellos Park Jae-wan, ministro de finanzas de Corea del Sur, y Jens Weidmann , presidente del Bundesbank . Weidmann sostuvo que las intervenciones durante el período 2009-2011 no fueron lo suficientemente intensas como para ser consideradas como devaluación competitiva, pero que ahora es una posibilidad real una auténtica guerra de divisas. [68] El ministro de economía de Japón, Akira Amari, ha dicho que el programa de compra de bonos del Banco de Japón tiene como objetivo combatir la deflación, y no debilitar el yen. [69]

A principios de febrero, el presidente del BCE, Mario Draghi, estuvo de acuerdo en que la política monetaria expansiva como la flexibilización cuantitativa no se había llevado a cabo para provocar deliberadamente una devaluación. Sin embargo, la declaración de Draghi insinuó que el BCE podría tomar medidas si el euro sigue apreciándose, y esto hizo que el valor de la moneda europea cayera considerablemente. [70] Una declaración de mediados de febrero del G7 afirmó el compromiso de las economías avanzadas de evitar la guerra de divisas. Inicialmente, los mercados la interpretaron como un respaldo a las acciones de Japón, aunque una aclaración posterior sugirió que a Estados Unidos le gustaría que Japón suavizara parte de su lenguaje, específicamente al no vincular políticas como la flexibilización cuantitativa a un deseo expreso de devaluar el yen. [71] La mayoría de los comentaristas han afirmado que si se produce una nueva ronda de devaluación competitiva, sería perjudicial para la economía mundial. Sin embargo, algunos analistas han declarado que las acciones planeadas por Japón podrían ser en el interés a largo plazo del resto del mundo; Tal como lo hizo en el incidente de 2010-11, el economista Barry Eichengreen ha sugerido que incluso si muchos otros países comienzan a intervenir contra sus monedas, esto podría impulsar el crecimiento mundial, ya que los efectos serían similares a una expansión monetaria global semicoordinada. Otros analistas han expresado escepticismo sobre el riesgo de que estalle una guerra, y Marc Chandler , estratega cambiario jefe de Brown Brothers Harriman , ha advertido que: "Una verdadera guerra de divisas sigue siendo una posibilidad remota". [72] [73] [74] [75]

El 15 de febrero, una declaración emitida por la reunión del G20 de ministros de finanzas y gobernadores de bancos centrales en Moscú afirmó que Japón no enfrentaría críticas internacionales de alto nivel por su política monetaria planeada. En una declaración respaldada por el presidente de la Reserva Federal de Estados Unidos, Ben Bernanke, la directora gerente del FMI, Christine Lagarde, dijo que las preocupaciones recientes sobre una posible guerra de divisas habían sido "exageradas". [76] Paul Krugman se hizo eco de la opinión de Eichengreen de que la política monetaria no convencional del banco central se entiende mejor como una preocupación compartida por impulsar el crecimiento, no como una guerra de divisas. El estratega de Goldman Sachs, Kamakshya Trivedi, ha sugerido que el alza de los mercados bursátiles implica que los actores del mercado generalmente están de acuerdo en que las acciones del banco central se entienden mejor como flexibilización monetaria y no como devaluación competitiva. Sin embargo, otros analistas han seguido afirmando que persisten las tensiones en torno a la valoración de las divisas, y que la guerra de divisas e incluso la guerra comercial siguen siendo un riesgo significativo. Los funcionarios de los bancos centrales, desde Nueva Zelanda y Suiza hasta China, han hecho nuevas declaraciones sobre posibles nuevas intervenciones contra sus monedas. [77] [78] [79] [80]

Los estrategas cambiarios del RBS han publicado análisis que califican a los países según su potencial para intervenir, midiendo su intención relativa de debilitar su moneda y su capacidad para hacerlo. Las calificaciones se basan en la apertura de la economía de un país, el crecimiento de las exportaciones y la valoración del tipo de cambio real efectivo (REER), así como el alcance que tiene un país para debilitar su moneda sin dañar su economía. A enero de 2013 [update], Indonesia, Tailandia, Malasia, Chile y Suecia son los más dispuestos y capaces de intervenir, mientras que el Reino Unido y Nueva Zelanda están entre los menos dispuestos. [81]

A partir de marzo de 2013, las preocupaciones por una nueva guerra de divisas disminuyeron, aunque en noviembre varios periodistas y analistas advirtieron sobre un posible rebrote. La probable fuente principal de tensión pareció cambiar una vez más, esta vez no siendo Estados Unidos contra China o la eurozona contra Japón, sino Estados Unidos contra Alemania. A fines de octubre, los funcionarios del Tesoro de Estados Unidos habían criticado a Alemania por tener un superávit de cuenta corriente excesivamente grande, lo que actuaba como un lastre para la economía global. [82] [83]

En enero de 2015, el Banco Central Europeo lanzó un programa de flexibilización cuantitativa de 60.000 millones de euros al mes. Aunque la reducción del valor del euro no formaba parte de los objetivos oficiales del programa, hubo mucha especulación sobre la posibilidad de que la nueva flexibilización cuantitativa representara una escalada de la guerra de divisas, especialmente por parte de los analistas que trabajan en los mercados de divisas. David Woo , por ejemplo, director ejecutivo del Bank of America Merrill Lynch , afirmó que había un "creciente consenso" entre los participantes del mercado de que los estados estaban efectivamente participando en una guerra de divisas encubierta. Sin embargo, un editorial del Financial Times afirmó que la retórica sobre la guerra de divisas era una vez más errónea. [84] [85]

En agosto de 2015, China devaluó el yuan en poco menos del 3%, en parte debido a un debilitamiento de las cifras de exportación del -8,3% en el mes anterior. [86] La caída de las exportaciones se debe a la pérdida de competitividad frente a otros grandes países exportadores, como Japón y Alemania, donde la moneda se había devaluado drásticamente durante las anteriores operaciones de flexibilización cuantitativa. Esto desencadenó una nueva ronda de devaluaciones entre las monedas asiáticas, entre ellas el dong vietnamita y el tenge kazajo. [87]

Tanto la década de 1930 como el brote de devaluación competitiva que comenzó en 2009 ocurrieron durante crisis económicas globales. Una diferencia importante con la década de 2010 es que los comerciantes internacionales están mucho más capacitados para cubrir sus exposiciones a la volatilidad del tipo de cambio debido a mercados financieros más sofisticados. Una segunda diferencia es que las devaluaciones del período posterior fueron invariablemente causadas por naciones que expandieron sus suministros monetarios creando dinero para comprar moneda extranjera, en el caso de intervenciones directas, o creando dinero para inyectar en sus economías domésticas, con flexibilización cuantitativa. Si todas las naciones intentan devaluar a la vez, el efecto neto sobre los tipos de cambio podría anularse, dejándolos en gran medida sin cambios, pero el efecto expansivo de las intervenciones permanecería. No ha habido ninguna intención de colaboración, pero algunos economistas como Barry Eichengreen de Berkeley y Dominic Wilson de Goldman Sachs han sugerido que el efecto neto será similar a una expansión monetaria semicoordinada, que ayudará a la economía global. [39] [88] [l] Sin embargo, James Zhan, de la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD), advirtió en octubre de 2010 que las fluctuaciones en los tipos de cambio ya estaban provocando que las corporaciones redujeran sus inversiones internacionales. [89]

Comparando la situación de 2010 con la guerra de divisas de los años 30, Ambrose Evans-Pritchard, del Daily Telegraph, sugirió que una nueva guerra de divisas podría ser beneficiosa para los países que sufren déficits comerciales. Señaló que en los años 30, los países con grandes superávits fueron los que se vieron gravemente afectados cuando comenzó la devaluación competitiva. También sugirió que las tácticas excesivamente confrontativas podrían resultar contraproducentes para Estados Unidos al dañar el estatus del dólar como moneda de reserva global. [90]

Ben Bernanke , presidente de la Reserva Federal de Estados Unidos, también hizo una comparación con la devaluación competitiva del período de entreguerras, refiriéndose a la esterilización de las entradas de oro por parte de Francia y Estados Unidos, que les ayudó a mantener grandes superávits comerciales pero también causó una presión deflacionaria sobre sus socios comerciales, contribuyendo a la Gran Depresión . Bernanke afirmó que el ejemplo de la década de 1930 implica que "la búsqueda de un crecimiento impulsado por las exportaciones no puede tener éxito en última instancia si no se tienen en cuenta las implicaciones de esa estrategia para el crecimiento y la estabilidad mundiales". [91]

En febrero de 2013, Gavyn Davies, del Financial Times, destacó que una diferencia clave entre los brotes de la década de 1930 y los del siglo XXI es que en los primeros hubo algunas represalias entre países que no se llevaron a cabo mediante devaluaciones sino mediante aumentos de los aranceles de importación , que tienden a ser mucho más perjudiciales para el comercio internacional. [26] [92]

El término "guerra de divisas" se utiliza a veces con significados que no están relacionados con la devaluación competitiva.

En el libro de 2007, Currency Wars , del economista chino Song Hongbing, el término se utiliza a veces en un sentido un tanto contrario, para referirse a una supuesta práctica en la que banqueros inescrupulosos prestan dinero a países de mercados emergentes y luego especulan contra la moneda del estado emergente al tratar de forzar su valor a la baja contra los deseos del gobierno de ese estado. [m] [93]

En otro libro del mismo nombre, John Cooley utiliza el término para referirse a los esfuerzos de las autoridades monetarias de un estado para proteger su moneda de los falsificadores, ya sean simples criminales o agentes de gobiernos extranjeros que intentan devaluar una moneda y causar un exceso de inflación en contra de los deseos del gobierno local. [94]

Jim Rickards , en su libro de 2011 "Currency Wars: The Making of the Next Global Crisis", sostiene que las consecuencias de los intentos de la Fed de apuntalar el crecimiento económico podrían ser devastadoras para la seguridad nacional estadounidense. [95] Aunque el libro de Rickard se ocupa en gran medida de la guerra de divisas como devaluación competitiva, utiliza una definición más amplia del término, clasificando las políticas que causan inflación como guerra de divisas. Tales políticas pueden verse como una guerra metafórica contra aquellos que tienen activos monetarios en favor de aquellos que no los tienen, pero a menos que los efectos de la creciente inflación en el comercio internacional se compensen con una devaluación, las políticas inflacionarias tienden a hacer que las exportaciones de un país sean menos competitivas frente a los países extranjeros. [26] En su reseña del libro, Publishers Weekly dijo: "El primer libro de Rickards es una consecuencia de sus contribuciones y de una simulación de guerra de dos días realizada posteriormente en el Laboratorio de Análisis de Guerra del Laboratorio de Física Aplicada. Sostiene que un ataque financiero contra los EE. UU. podría destruir la confianza en el dólar. En opinión de Rickards, la política de flexibilización cuantitativa de la Reserva Federal, al reducir la confianza en el dólar, puede conducir al caos en los mercados financieros globales". [96] Kirkus Reviews dijo: "En la visión de Rickards, el mundo está pasando actualmente por una tercera guerra de divisas ("CWIII") basada en devaluaciones competitivas. CWII ocurrió en los años 1960 y 1970 y culminó en la decisión de Nixon de sacar al dólar del patrón oro. CWI siguió a la Primera Guerra Mundial e incluyó la hiperinflación alemana de 1923 y la devaluación del dólar frente al oro por parte de Roosevelt en 1933. Rickards demuestra que las devaluaciones competitivas son una carrera hacia el abismo y, por lo tanto, instrumentos de una especie de guerra. CWIII, escribe, se caracteriza por la política de flexibilización cuantitativa de la Reserva Federal, que él atribuye a lo que él llama "un extenso trabajo teórico" sobre la depreciación, las tasas de interés negativas y la estimulación lograda a expensas de otros países. Ofrece una visión de cómo la continua depreciación y devaluación del dólar conducirá en última instancia a un colapso, que afirma que se producirá a través de un abandono generalizado de un instrumento inflado sin valor. Rickards también ofrece posibles escenarios para el futuro, incluida la colaboración entre una variedad de monedas, el surgimiento de un banco central mundial y un retorno forzado de Estados Unidos al patrón oro a través de un régimen legal basado en poderes de emergencia. El autor enfatiza que estas cuestiones son cuestiones de política y elección, que pueden ser diferentes. [97]

Históricamente, el término se ha utilizado para referirse a la competencia entre Japón y China por el uso de sus monedas como moneda de curso legal en partes de Asia en los años previos a la Segunda Guerra Sino-Japonesa . [98]