Una crisis monetaria es un tipo de crisis financiera y suele estar asociada a una crisis económica real . Una crisis monetaria aumenta la probabilidad de una crisis bancaria o de una crisis de impagos . Durante una crisis monetaria, el valor de la deuda denominada en moneda extranjera aumentará drásticamente en relación con la caída del valor de la moneda local. En general, existe la duda de si el banco central de un país tiene suficientes reservas de divisas para mantener el tipo de cambio fijo del país , si es que tiene alguna.

La crisis suele ir acompañada de un ataque especulativo en el mercado cambiario. Una crisis monetaria es resultado de déficits crónicos de la balanza de pagos , y por ello también se denomina crisis de la balanza de pagos . A menudo, una crisis de este tipo culmina en una devaluación de la moneda. Las instituciones financieras y el gobierno tendrán dificultades para cumplir con las obligaciones de deuda y puede sobrevenir una crisis económica. La causalidad también funciona en sentido inverso. La probabilidad de una crisis monetaria aumenta cuando un país está experimentando una crisis bancaria o de impagos, [1] [2] mientras que esta probabilidad es menor cuando una economía registra un fuerte crecimiento del PIB y altos niveles de reservas de divisas. [3] Para compensar el daño resultante de una crisis bancaria o de impagos, un banco central a menudo aumentará la emisión de moneda , lo que puede reducir las reservas hasta un punto en el que se rompa un tipo de cambio fijo. El vínculo entre las crisis monetarias, bancarias y de impagos aumenta la posibilidad de crisis gemelas o incluso triples, resultados en los que se amplía el costo económico de cada crisis individual. [4]

Las crisis monetarias pueden ser especialmente destructivas para las economías pequeñas y abiertas o para las más grandes, pero no lo suficientemente estables. Los gobiernos a menudo asumen el papel de defenderse de estos ataques satisfaciendo el exceso de demanda de una moneda determinada utilizando las reservas de divisas propias del país o sus reservas extranjeras (generalmente en dólares estadounidenses , euros o libras esterlinas ). Las crisis monetarias tienen costos grandes y mensurables para una economía, pero la capacidad de predecir el momento y la magnitud de las crisis está limitada por la comprensión teórica de las complejas interacciones entre los fundamentos macroeconómicos, las expectativas de los inversores y la política gubernamental. [5] Una crisis monetaria también puede tener implicaciones políticas para quienes están en el poder. Después de una crisis monetaria, es más probable que se produzca un cambio en el jefe de gobierno y un cambio en el ministro de finanzas y/o gobernador del banco central. [6]

Una crisis monetaria se considera normalmente parte de una crisis financiera. Kaminsky et al. (1998), por ejemplo, definen las crisis monetarias como cuando un promedio ponderado de depreciaciones porcentuales mensuales del tipo de cambio y de disminuciones porcentuales mensuales de las reservas de divisas excede su media en más de tres desviaciones estándar. Frankel y Rose (1996) definen una crisis monetaria como una depreciación nominal de una moneda de al menos el 25%, pero también se define como un aumento de al menos el 10% en la tasa de depreciación. En general, una crisis monetaria puede definirse como una situación en la que los participantes en un mercado cambiario llegan a reconocer que un tipo de cambio fijo está a punto de fallar, lo que provoca especulaciones contra el tipo de cambio fijo que aceleran el fracaso y obligan a una devaluación o apreciación. [ cita requerida ]

Las recesiones atribuidas a crisis monetarias incluyen la hiperinflación en la República de Weimar , la crisis económica de 1994 en México , la crisis financiera asiática de 1997 , la crisis financiera rusa de 1998 , la gran depresión argentina de 1998-2002 y las crisis monetarias de Venezuela y Turquía de 2016 y su correspondiente colapso socioeconómico.

Las crisis cambiarias y de deuda soberana que se han producido con una frecuencia cada vez mayor desde la crisis de la deuda latinoamericana de los años 1980 han inspirado una enorme cantidad de investigaciones. Ha habido varias "generaciones" de modelos de crisis cambiarias. [7]

La "primera generación" de modelos de crisis monetarias comenzó con la adaptación que hizo Paul Krugman del modelo de ataques especulativos en el mercado del oro de Stephen Salant y Dale Henderson. [8] En su artículo, [9] Krugman sostiene que un ataque especulativo repentino contra un tipo de cambio fijo, aunque parezca un cambio irracional en las expectativas, puede ser resultado de un comportamiento racional de los inversores. Esto sucede si los inversores prevén que un gobierno está incurriendo en un déficit excesivo, lo que le hace quedarse sin activos líquidos o divisas "más duras" que pueda vender para respaldar su moneda al tipo de cambio fijo. Los inversores están dispuestos a seguir manteniendo la moneda mientras esperen que el tipo de cambio se mantenga fijo, pero huyen de la moneda en masa cuando anticipan que la paridad está a punto de terminar.

La "segunda generación" de modelos de crisis cambiarias comienza con el artículo de Obstfeld (1986). [10] En estos modelos, las dudas sobre si el gobierno está dispuesto a mantener su tipo de cambio fijo conducen a equilibrios múltiples , lo que sugiere que pueden ser posibles las profecías autocumplidas . En concreto, los inversores esperan un compromiso contingente por parte del gobierno y, si las cosas empeoran lo suficiente, no se mantiene el tipo de cambio fijo. Por ejemplo, en la crisis del ERM de 1992, el Reino Unido estaba experimentando una recesión económica justo cuando Alemania estaba en auge debido a la reunificación. Como resultado, el Bundesbank alemán aumentó las tasas de interés para frenar la expansión. Para mantener el tipo de cambio fijo con Alemania, habría sido necesario que el Banco de Inglaterra desacelerara aún más la economía del Reino Unido aumentando también sus tasas de interés. Como el Reino Unido ya estaba en recesión, el aumento de las tasas de interés habría aumentado aún más el desempleo y los inversores anticiparon que los políticos británicos no estaban dispuestos a mantener el tipo de cambio fijo. Como resultado, los inversores atacaron la moneda y el Reino Unido abandonó el tipo de cambio fijo.

Los modelos de "tercera generación" de crisis monetarias han explorado cómo los problemas en el sistema bancario y financiero interactúan con las crisis monetarias, y cómo las crisis pueden tener efectos reales en el resto de la economía. [11] McKinnon y Pill (1996), Krugman (1998), Corsetti , Pesenti y Roubini (1998) sugirieron que el "endeudamiento excesivo" de los bancos para financiar préstamos de riesgo moral era una forma de deuda gubernamental oculta (en la medida en que los gobiernos rescatarían a los bancos en quiebra). [ cita requerida ] Radelet y Sachs (1998) sugirieron que los pánicos autocumplidos que afectan a los intermediarios financieros, fuerzan la liquidación de activos de largo plazo, lo que luego "confirma" los pánicos. [ cita requerida ]

Chang y Velasco (2000) sostienen que una crisis monetaria puede causar una crisis bancaria si los bancos locales tienen deudas denominadas en moneda extranjera. [12] Burnside, Eichenbaum y Rebelo (2001 y 2004) sostienen que una garantía gubernamental del sistema bancario puede dar a los bancos un incentivo para asumir deuda externa, haciendo que tanto la moneda como el sistema bancario sean vulnerables a ataques. [13] [14]

Krugman (1999) [15] sugirió otros dos factores, en un intento de explicar la crisis financiera asiática : (1) los balances de las empresas afectan su capacidad de gasto, y (2) los flujos de capital afectan el tipo de cambio real. (Propuso su modelo como "otro candidato más para el modelado de crisis de tercera generación" (p. 32)). Sin embargo, el sistema bancario no desempeña ningún papel en su modelo.

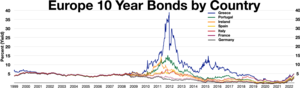

Según algunos economistas, la crisis de la eurozona fue en realidad una crisis de balanza de pagos o, al menos, puede considerarse como una crisis fiscal . [17] Según esta opinión, durante los años de auge que precedieron a esta crisis se produjo una bonanza de flujos de capital de fondos privados hacia países del sur de Europa o de la periferia de la eurozona , entre ellos España , Irlanda y Grecia ; este flujo masivo financió enormes excesos de gasto sobre ingresos, es decir, burbujas , en el sector privado, el sector público o ambos. Luego, tras la crisis financiera mundial de 2007-08 , se produjo una parada repentina de estas entradas de capital que, en algunos casos, incluso condujo a una reversión total, es decir, una fuga de capitales . [18]

Otros, como algunos de los seguidores de la escuela de la Teoría Monetaria Moderna (TMM), han argumentado que una región con su propia moneda no puede tener una crisis de balanza de pagos porque existe un mecanismo, el sistema TARGET2 , que garantiza que los países miembros de la eurozona siempre puedan financiar sus déficits de cuenta corriente. [19] [20] Estos autores no afirman que los desequilibrios de cuenta corriente en la eurozona sean irrelevantes, sino simplemente que una unión monetaria no puede tener una crisis de balanza de pagos propiamente dicha. [21] Algunos autores que abordan la crisis desde una perspectiva de la TMM han afirmado que aquellos autores que están denominándola una "crisis de balanza de pagos" están cambiando el significado del término. [20] [22]