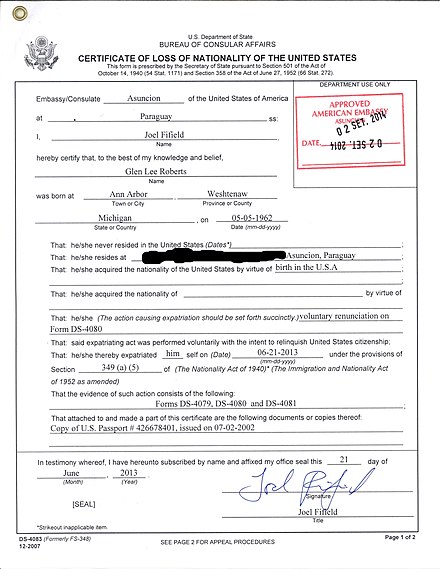

Un estadounidense accidental es alguien a quien la ley estadounidense considera ciudadano estadounidense , pero que solo tiene una conexión tenue con ese país. Por ejemplo, la ley de nacionalidad estadounidense establece (con excepciones limitadas) que cualquier persona nacida en territorio estadounidense es ciudadano estadounidense ( jus soli ), incluidos aquellos que salen siendo bebés o niños pequeños, incluso si ninguno de los padres es ciudadano estadounidense (como en el caso de Boris Johnson hasta que renunció a su ciudadanía estadounidense en 2016). La ley estadounidense también atribuye la ciudadanía estadounidense a algunos niños nacidos en el extranjero de un padre ciudadano estadounidense ( jus sanguinis ), incluso si esos niños nunca ingresan a los Estados Unidos. Desde principios de la década de 2000, el término "estadounidense accidental" ha sido adoptado por varios grupos activistas para protestar contra los tratados fiscales y los acuerdos intergubernamentales que tratan a esas personas como ciudadanos estadounidenses que, por lo tanto, están potencialmente sujetos a requisitos de informes fiscales y financieros (por ejemplo, FATCA y FBAR ), requisitos que pocos otros países imponen a sus ciudadanos no residentes. Los estadounidenses que hayan incurrido en este delito pueden no estar al tanto de estos requisitos, o de su condición de ciudadanos estadounidenses, hasta que tengan problemas para acceder a los servicios bancarios en sus países de origen, por ejemplo, o se les prohíba ingresar a los EE. UU. con un pasaporte que no sea estadounidense. Además, el Departamento de Estado de los EE. UU. cobra ahora 2350 dólares por renunciar a la ciudadanía (o por obtener un Certificado de pérdida de nacionalidad ), mientras que los requisitos de declaración de impuestos asociados con la expatriación legal pueden suponer cargas financieras adicionales.

La ley de nacionalidad estadounidense contempla tanto el jus soli como el jus sanguinis (véase 8 USC § 1401), así como la ciudadanía derivada tras la naturalización de uno de los padres ( 8 USC §§ 1431–1433).

Los niños nacidos en los EE. UU. son ciudadanos estadounidenses , independientemente de la ciudadanía o el estado migratorio de sus padres o de si la familia vive en los EE. UU. después del nacimiento del niño; la única excepción reconocida por la ley actual es para los niños nacidos de diplomáticos extranjeros. [1] Muchos bebés que crecieron en pueblos a lo largo de la frontera entre Canadá y Estados Unidos nacieron en un hospital en el lado opuesto de la frontera y, por lo tanto, adquirieron la ciudadanía del otro país de esta manera. [2] Además, cuando un inmigrante en los EE. UU. se convierte en ciudadano naturalizado, según la Ley de Ciudadanía Infantil de 2000 , los hijos menores del inmigrante se convierten en ciudadanos estadounidenses junto con su padre siempre que vivan en los EE. UU. como residentes permanentes legales en el momento de la naturalización del padre o ingresen posteriormente a los EE. UU. bajo el estado LPR en su minoría. [1]

En cada uno de estos casos, el niño se convierte automáticamente en ciudadano estadounidense, sin necesidad de elección alguna. [1] La abogada fiscal de Mumbai, Poorvi Chothani, afirmó que muchos indios que viven en Estados Unidos con visas de trabajo "obtienen con entusiasmo la ciudadanía estadounidense" para sus hijos, pero "ni siquiera examinan las implicaciones a largo plazo de esto", y que incluso tiene un cliente que está demandando a su propio padre por la razón de una ciudadanía estadounidense no deseada. [3]

La ley estadounidense también establece que un niño nacido fuera de los EE. UU. de un padre ciudadano estadounidense que previamente pasó suficiente tiempo en los EE. UU. es ciudadano estadounidense al nacer, independientemente de si el niño también tiene la ciudadanía del país de nacimiento u otra ciudadanía. Los ciudadanos estadounidenses casados con conciudadanos estadounidenses pueden transmitir la ciudadanía estadounidense a sus hijos si alguno de los padres ha tenido alguna vez residencia en los Estados Unidos (sin ninguna limitación de tiempo mínimo sobre cuánto tiempo tuvieron esa residencia). Sin embargo, para los ciudadanos estadounidenses casados con ciudadanos no estadounidenses, el período de residencia requerido es más largo; bajo la Ley de Nacionalidad de 1940 y la Ley de Inmigración y Nacionalidad de 1952 , el período de residencia requerido se estableció en diez años, cinco de los cuales tenían que ser después de los 14 años. Las Enmiendas a la Ley de Inmigración y Nacionalidad de 1986 redujeron esto a cinco años, dos de los cuales tenían que ser después de los 14 años.

Esto hace posible que en algunos casos la condición de "estadounidense accidental" se transmita a lo largo de varias generaciones, por ejemplo, si un estadounidense accidental pasa suficiente tiempo en los EE. UU. para cumplir con los requisitos de presencia física para transmitir su ciudadanía estadounidense a sus propios hijos nacidos fuera de los Estados Unidos. Anteriormente, esto había sido más probable que ocurriera en el caso del hijo de una madre ciudadana estadounidense soltera y un padre no estadounidense. [4] Según , solo se requiere un año de presencia física continua en los Estados Unidos para que una madre soltera transmita la ciudadanía a los hijos nacidos en el extranjero. [5] Sin embargo, en 2017, la Corte Suprema anuló la distinción entre madres solteras y padres solteros como una violación de la Cláusula de Igual Protección (resolviendo una división anterior entre el Segundo y el Noveno Circuito ), sosteniendo en cambio que todos los padres estadounidenses casados con no estadounidenses deberían estar obligados a cumplir con el mismo estándar más largo de cinco años de residencia para transmitir la ciudadanía a sus hijos. [6] [7]

Según una interpretación estricta de la ley de nacionalidad estadounidense, no se requiere el registro consular para que un niño nacido fuera de Estados Unidos de un padre que reúne los requisitos "se convierta" en ciudadano estadounidense; el niño es ciudadano estadounidense desde el momento del nacimiento. Sin embargo, por razones prácticas, si el nacimiento de un niño no se informa a un consulado estadounidense o al Servicio de Ciudadanía e Inmigración de Estados Unidos , el niño no tendría ninguna prueba de ciudadanía estadounidense y el gobierno estadounidense podría seguir sin saber el estado de ciudadanía del niño. El funcionario retirado del Departamento de Estado de Estados Unidos, Andrew Grossman, escribió en 2007 que en los casos de "nacionalidad dudosa" en los que la ciudadanía estadounidense derivada de un niño permanecía indocumentada y no se informaba al gobierno estadounidense, el niño no era considerado ciudadano estadounidense ni para fines fiscales ni para otros fines, y esperaba que fuera bastante difícil para las autoridades fiscales hacer determinaciones de ciudadanía jus sanguinis por su cuenta. [8] Karen Christensen, también del Departamento de Estado de los EE.UU. (Subsecretaria Adjunta para Servicios a Ciudadanos en el Extranjero, Oficina de Asuntos Consulares), afirmó que "es el proceso de ser documentado como ciudadano estadounidense lo que daría como resultado el reconocimiento oficial del gobierno de la condición de ciudadano estadounidense del niño". Esta ambigüedad ha dado lugar a que los padres emigrantes estadounidenses, en particular los casados con personas de otras nacionalidades, opten por no informar a los consulados estadounidenses sobre los nacimientos de sus hijos nacidos en otros países, con la esperanza de que esto permitiría que los niños pasaran desapercibidos por el gobierno estadounidense. [9] Mark Matthews de Caplin & Drysdale afirmó: "Cuando los clientes que han vivido en el extranjero durante años vienen, preocupados por si tienen alguna obligación en virtud de la FATCA, a veces reaccionan a la sugerencia de que sus hijos podrían ser estadounidenses de la misma manera que uno podría reaccionar ante un diagnóstico médico horrible". [10]

La restauración retroactiva de la ciudadanía estadounidense previamente perdida puede ocurrir cuando una ley relativa a la pérdida de la ciudadanía estadounidense se declara inconstitucional. La cuestión surge en última instancia del hecho de que la obtención de un Certificado de Pérdida de la Nacionalidad nunca ha sido necesaria bajo la ley de nacionalidad estadounidense para provocar la pérdida de la ciudadanía, sino que es simplemente un documento que confirma la pérdida de la ciudadanía causada por un acto anterior. En años anteriores, un número desconocido de personas que perdieron la ciudadanía estadounidense según la ley contemporánea simplemente dejaron de ejercer los beneficios de la ciudadanía estadounidense (por ejemplo, dejaron de votar, dejaron que su pasaporte estadounidense caducara) y comenzaron a identificarse ante el gobierno estadounidense como extranjeros (por ejemplo, utilizando pasaportes extranjeros para ingresar a los Estados Unidos) sin obtener un CLN. Además, el gobierno estadounidense ha afirmado que incluso una persona a la que se le ha emitido un CLN, pero en virtud de una disposición de la ley que luego se declaró inconstitucional, sigue siendo ciudadana estadounidense todo el tiempo. En 1998, el Departamento de Estado estimó que había varios miles de personas de este último tipo, que nunca se habían comunicado con el gobierno estadounidense para solicitar que se anulara su CLN. [11] [12]

Un caso temprano que provocó la restauración retroactiva de la ciudadanía fue Schneider v. Rusk (1964). En ese caso, la Corte Suprema consideró el 8 USC § 1482, que preveía la pérdida de la ciudadanía estadounidense por parte de un ciudadano naturalizado que estableciera su residencia en un país del que había sido ciudadano previamente. La Corte encontró que la ley discriminaba inconstitucionalmente entre ciudadanos nativos y ciudadanos naturalizados. Esta decisión protegió a la demandante-apelada Angelika Schneider de la pérdida no deseada de su ciudadanía estadounidense, contra la cual había protestado llevando su caso a la Corte Suprema. Sin embargo, después de eso, el gobierno de los Estados Unidos adoptó la posición de que todas las personas que habían perdido la ciudadanía estadounidense en virtud del artículo 1482 debían ser tratadas como si nunca hubieran perdido la ciudadanía, independientemente de si presentaron una solicitud posterior para los beneficios de la ciudadanía estadounidense, ignoraban que se les había restaurado la ciudadanía o incluso no estaban dispuestas a recuperarla. [13]

Una situación más complicada surgió en el caso Vance v. Terrazas (1980). En ese caso, la Corte Suprema consideró el artículo , que dispone que los ciudadanos estadounidenses pueden expatriarse realizando ciertos actos que implican ciudadanía o lealtad a un país extranjero, incluido el juramento de lealtad a un país extranjero. El Departamento de Estado en ese momento argumentó que esos actos en sí mismos constituían evidencia de la intención de renunciar a la ciudadanía, pero la Corte no estuvo de acuerdo y exigió que la intención fuera probada por la parte que afirmaba la pérdida de la ciudadanía mediante la preponderancia de la evidencia , que abarcaba no solo el acto en sí sino también otras declaraciones y conductas del individuo. Una vez más, este fallo protegió al individuo involucrado, que afirmó su ciudadanía contra los esfuerzos del Departamento de Estado por demostrar que había renunciado a ella. Sin embargo, esto impuso efectivamente un nuevo requisito a otras personas, sin notificarles y sin tener en cuenta si preferían ser ciudadanos estadounidenses: antes solo tenían que cometer el acto para renunciar a la ciudadanía estadounidense, pero después, si buscaban obtener un CLN, tenían la carga afirmativa de probar la intención contemporánea al acto, de lo contrario, el gobierno de los EE. UU. los consideraría como si hubieran sido ciudadanos estadounidenses todo el tiempo. [14] [15]

La cuestión de la restauración retroactiva de la ciudadanía interactúa con el nacimiento en el extranjero, como se mencionó anteriormente, en el sentido de que los niños nacidos durante un período en el que el padre creía que no era ciudadano estadounidense podrían ser considerados ciudadanos al nacer debido a una restauración retroactiva de la ciudadanía del padre al año en el que nació el niño. [16]

Los estadounidenses accidentales pueden llegar a darse cuenta de diversas maneras de que Estados Unidos los considera sus ciudadanos.

En primer lugar, los estadounidenses nacidos accidentalmente en los Estados Unidos pueden encontrar dificultades al intentar ingresar a los EE. UU. con un pasaporte no estadounidense, ya que la ley estadounidense ( ) requiere que todos los ciudadanos estadounidenses usen pasaportes estadounidenses al ingresar al país. Un empleado de una aerolínea que anote el lugar de nacimiento de EE. UU. en el pasaporte podría negarse a permitir que la persona aborde un vuelo. Famosamente, al ex primer ministro del Reino Unido , Boris Johnson, se le negó el embarque en un vuelo que transitó por los EE. UU. en 2006, después de lo cual primero afirmó que quería renunciar a su ciudadanía estadounidense , pero en cambio solicitó un pasaporte estadounidense algunos años después. [17] En el pasado, era poco probable que los canadienses encontraran tales dificultades, porque no se requerían pasaportes para cruzar la frontera entre Canadá y Estados Unidos , pero después de los ataques del 11 de septiembre de 2001 , la Iniciativa de Viajes del Hemisferio Occidental endureció los requisitos documentales para ingresar a los Estados Unidos por tierra o por mar, por lo que los canadienses que cruzaban a los Estados Unidos tuvieron que mostrar prueba de ciudadanía canadiense ; Si utilizaran un pasaporte canadiense como prueba, indicaría su lugar de nacimiento. [18]

Además, a raíz de la controversia de 2009 sobre la evasión fiscal de UBS , el gobierno de Estados Unidos inició esfuerzos concertados para identificar a los ciudadanos estadounidenses que tenían cuentas financieras fuera de Estados Unidos. Una rama importante de este esfuerzo fue la Ley de Cumplimiento Fiscal de Cuentas Extranjeras (FATCA), aprobada en 2010, que impuso impuestos adicionales sobre los ingresos estadounidenses de los bancos no estadounidenses que no firmaron un acuerdo con el IRS para recopilar información sobre las ciudadanías de sus clientes y proporcionar al IRS cualquier información sobre los clientes identificados como que tenían "indicios estadounidenses", incluido un lugar de nacimiento en Estados Unidos. Después de la aprobación de la FATCA, muchos bancos comenzaron a preguntar sobre los lugares de nacimiento y la ascendencia de sus clientes, lo que aumentó la conciencia entre los estadounidenses accidentales de que el gobierno de Estados Unidos podría considerarlos ciudadanos. [19] [20] [21] La FATCA también resultó en el cierre de cuentas bancarias pertenecientes a personas identificadas como ciudadanos estadounidenses; una encuesta de 2014 a ciudadanos estadounidenses en otros países realizada por Democrats Abroad encontró que el 12,7% de los encuestados había sido negado por sus bancos de servicios financieros. [22] A menudo, los bancos solicitaban CLN a clientes nacidos en Estados Unidos que afirmaban no ser ciudadanos estadounidenses, lo que generaba dificultades tanto para los clientes que habían sido ciudadanos estadounidenses todo el tiempo sin saberlo, como para aquellos cuya ciudadanía estadounidense había sido restaurada retroactivamente sin su conocimiento. [23] Allison Christians de la Universidad McGill señaló que, independientemente de si el IRS está interesado o no en perseguir a estadounidenses accidentales no ricos, se sabe que los bancos "reaccionan exageradamente" a los posibles vínculos de los clientes con Estados Unidos, debido a los propios temores de los bancos a las sanciones del IRS por errores. [24]

Al igual que Estados Unidos, muchos otros países tienen leyes para la transmisión de la ciudadanía por descendencia, pero esos países imponen obligaciones de presentación de impuestos solo a las personas que residen o ganan ingresos en esos países; a partir de 2011, Estados Unidos y Eritrea fueron los únicos países que imponen requisitos de impuestos y presentación de informes sobre los ingresos que los ciudadanos que viven en el extranjero obtienen permanentemente en sus países de residencia. [25] A pesar de su falta de vínculos personales o comerciales con Estados Unidos, los estadounidenses accidentales tienen las mismas obligaciones de presentación y pago de impuestos en Estados Unidos que los "estadounidenses en el extranjero" que se identifican a sí mismos y conocen su estatus de ciudadanía estadounidense, y están sujetos a las mismas multas por no presentar la declaración. [26] Los tratados fiscales generalmente no sirven para mitigar la doble tributación y las cargas de presentación que enfrentan esas personas, ya que todos los tratados fiscales de Estados Unidos le dan a Estados Unidos el poder de gravar a los ciudadanos estadounidenses que residen en otros países como si el tratado no existiera; dichos tratados generalmente solo benefician a las entidades comerciales y a los ciudadanos no estadounidenses con doble residencia. [27] El resultado, como lo expresó el abogado fiscal Gavin Leckie, es que "las personas que no tienen ningún sentido de ser estadounidenses se encuentran atrapadas en un laberinto de reglas que en realidad están dirigidas a los ciudadanos residentes en Estados Unidos que buscan diferir o evadir impuestos estadounidenses manteniendo activos en el extranjero". [25]

Las personas que alguna vez tuvieron el estatus de residente permanente en los EE. UU. ("titulares de la tarjeta verde") también pueden enfrentar problemas impositivos similares a los de los ciudadanos accidentales, combinados con un desconocimiento similar de su estatus. Los titulares de la tarjeta verde generalmente tienen las mismas obligaciones de presentación de impuestos en los EE. UU. que los ciudadanos estadounidenses, independientemente de su residencia real. Muchos titulares de la tarjeta verde emigraron más tarde de los EE. UU. y dejaron que sus tarjetas verdes expiraran, creyendo que dado que ya no tenían derecho bajo la ley de inmigración a vivir en los EE. UU., tampoco tenían obligaciones impositivas adicionales. [28] Sin embargo, establece que las obligaciones impositivas de un titular de la tarjeta verde no terminan hasta que se produce una determinación administrativa o judicial formal de abandono de la residencia en los EE. UU.; esto generalmente requiere que el titular de la tarjeta verde no solo se mude de los Estados Unidos, sino que presente el Formulario I-407 ante el Servicio de Ciudadanía e Inmigración de los Estados Unidos . Aproximadamente dieciocho mil personas por año presentan este formulario, pero es probable que muchos más titulares de la tarjeta verde que se mudan fuera de los EE. UU. desconozcan que se requiere este procedimiento. [29]

El Código de Rentas Internas establece una exclusión de ingresos ganados en el extranjero que permite a los contribuyentes estadounidenses no residentes excluir los ingresos salariales hasta un cierto umbral ($99,400 para la temporada de presentación de impuestos de 2013) de los impuestos estadounidenses, así como los créditos por impuestos pagados a otros países . El resultado es que los estadounidenses accidentales a menudo no deben impuestos sobre la renta estadounidenses, pero deben gastar miles de dólares en honorarios contables para demostrar ese hecho y enfrentan posibles multas de decenas de miles de dólares por errores en el papeleo. [30] La razón es que la exclusión de ingresos ganados en el extranjero no afecta las obligaciones de presentación ni el tratamiento de las cuentas bancarias y los planes de inversión no estadounidenses. Los abogados tributarios afirman que el cumplimiento de las normas sobre fideicomisos extranjeros y compañías de inversión extranjera pasiva puede ser particularmente oneroso, porque sus definiciones son tan amplias que incluyen fondos mutuos , cuentas de jubilación y estructuras similares propiedad de estadounidenses accidentales en su país de residencia; las personas con ahorros en este tipo de planes enfrentarán impuestos y cargas de cumplimiento más altos que los residentes estadounidenses que mantienen dinero en planes de inversión estadounidenses similares. [25] Aquellos que han pasado sus vidas planeando su jubilación sin considerar las consecuencias fiscales en Estados Unidos de los instrumentos financieros no estadounidenses que poseen pueden descubrir que los impuestos en Estados Unidos, en particular los impuestos a los PFIC, eliminan la mayor parte de sus retornos sobre las inversiones; como afirma Allison Christians, "el régimen de los PFIC está diseñado para ser tan severo que nadie jamás poseería uno a sabiendas a menos que lo tratara como una sociedad y lo cotizara al mercado anualmente con la ayuda de un asesor fiscal sofisticado". [31] Incluso el Plan de Ahorro para Discapacidad Registrado de Canadá (RDSP) cae dentro de los requisitos de información de fideicomisos extranjeros de Estados Unidos. [32] Los RDSP y otras cuentas canadienses registradas para ahorros para la educación y la jubilación están exentos de la información FATCA por parte de los bancos en virtud del acuerdo FATCA entre Canadá y Estados Unidos , pero este acuerdo no exime de los impuestos a la renta individuales en Estados Unidos adeudados por dichos planes, ni de la obligación del propietario individual de presentar los formularios de fideicomiso o PFIC no relacionados con FATCA. [33] En virtud de la Iniciativa de Divulgación Voluntaria en el Extranjero de 2011, las personas que residían fuera de los EE. UU. y declaraban que no presentaban formularios de declaración de impuestos y activos en los EE. UU. porque desconocían su ciudadanía estadounidense enfrentaban multas del 5 % de sus activos. [34]

En muchos casos, también ha resultado difícil para los estadounidenses nacidos accidentalmente en el extranjero obtener números de Seguro Social (SSN), que son necesarios para presentar impuestos en los EE. UU. [35] En respuesta a este problema, la Sección de Impuestos del Colegio de Abogados del Estado de California emitió una propuesta en 2015 para que el IRS permita a los ciudadanos estadounidenses sin SSN que residen en otros países obtener Números de Identificación Personal del Contribuyente (ITIN) en su lugar. Las regulaciones actuales ( 26 CFR 301.6109 ) requieren que todos los ciudadanos estadounidenses utilicen SSN como su Número de Identificación del Contribuyente , mientras que los ITIN solo están disponibles para los no ciudadanos; sin embargo, el estatuto subyacente ( 26 USC § 6109) no requiere esto, por lo que el Colegio de Abogados de California sugirió que su propuesta podría lograrse emitiendo nuevas regulaciones del Tesoro sin necesidad de esperar a que el Congreso apruebe ninguna nueva legislación. [36]

Aunque la FATCA ciertamente aumentó la conciencia sobre las obligaciones de presentación de impuestos en Estados Unidos entre los estadounidenses que han incurrido accidentalmente, el cumplimiento general en los años posteriores a 2010 ha seguido siendo bajo. Estimaciones aproximadas (basadas en las cifras del Departamento de Estado sobre el número de personas estadounidenses en el extranjero, más los datos del IRS sobre las solicitudes de Exención por Ingresos Ganados en el Extranjero y Crédito Fiscal Extranjero) sugieren que las tasas generales de cumplimiento son de aproximadamente el 10 al 15 por ciento. Además, el IRS tiene una capacidad extremadamente limitada para penalizar a los estadounidenses que han incurrido accidentalmente por no presentar sus declaraciones, siempre que no tengan activos o fuentes de ingresos en Estados Unidos. El IRS tiene acuerdos de asistencia mutua en materia de cobro con solo cinco países (Canadá, Dinamarca, Francia, Países Bajos y Suecia), pero esos acuerdos excluyen específicamente a los propios ciudadanos de un país, protegiendo así a los ciudadanos con doble nacionalidad que viven en su país de origen. Las sanciones por FBAR no están cubiertas por estos acuerdos y siguen sin cobrarse en su totalidad fuera de Estados Unidos. Más allá de los datos de la FATCA (saldo de fin de año e ingresos por intereses/dividendos solo para cuentas declarables), el IRS no recibe información sobre los ingresos o activos de los estadounidenses que han incurrido accidentalmente que no presentan sus declaraciones de impuestos en Estados Unidos. E incluso entonces, según el informe de auditoría del Tesoro de abril de 2022, el IRS no tiene los recursos para utilizar los datos de FATCA para localizar o perseguir a los estadounidenses accidentales que no ingresan voluntariamente al sistema tributario estadounidense. [37]

Un ciudadano estadounidense que pretenda operar un equipo de radioaficionado dentro de los Estados Unidos debe tener licencia en dicho país, incluso si tiene licencia en un país con acuerdos recíprocos. [38] [39]

Los estadounidenses que por accidente se dan cuenta de su condición de ciudadanos estadounidenses tienen la opción de buscar formas de renunciar a ella o de renunciar a ella. Aunque es posible que los niños adquieran la ciudadanía estadounidense "accidentalmente" sin ninguna acción voluntaria de su parte, según la ley actual no pueden perder esa condición de ciudadanía accidental o automáticamente cuando sean adultos; en cambio, deben tomar una acción voluntaria para renunciar a ella. [1] La ley de nacionalidad de los Estados Unidos ( 8 USC § 1482) anteriormente preveía la pérdida automática de la ciudadanía estadounidense para los ciudadanos con doble nacionalidad que residieran en el extranjero, pero esto fue derogado por las Enmiendas a la Ley de Inmigración y Nacionalidad de 1978 ( Pub. L. 95–432; 92 Stat. 1046). [24]

La publicación trimestral de personas que han optado por expatriarse , que enumera los nombres de ciertas personas con respecto a las cuales el IRS recibió información sobre la pérdida de la ciudadanía durante el trimestre en cuestión, comenzó a mostrar en 2011 un marcado aumento en el número de nombres incluidos. Los abogados no están de acuerdo en si la publicación trimestral es una lista completa de todas las personas que renuncian a la ciudadanía estadounidense o si solo incluye a los expatriados cubiertos (personas con ciertos niveles de activos, obligaciones fiscales o deficiencias en la presentación o el pago de impuestos). De todos modos, varios abogados estadounidenses han comentado, basándose en sus experiencias con clientes, que la mayoría del aumento de principios de la década de 2010 en las renuncias a la ciudadanía estadounidense es probablemente atribuible a estadounidenses accidentales, en lugar del estereotipo popular de personas ricas que se mudan a un paraíso fiscal después de hacerse ricas en los Estados Unidos. [30] [40] [41]

En la práctica, renunciar a la ciudadanía estadounidense se volvió notablemente más difícil en 2014, lo que significa que incluso los estadounidenses accidentales que conocían su estatus de ciudadanía estadounidense y querían deshacerse de él enfrentaron obstáculos: además del costo de las posibles declaraciones de impuestos ante el IRS, el Departamento de Estado aumentó la tarifa de renuncia a US$2.350, aproximadamente veinte veces la tarifa cobrada por otros países de altos ingresos, y los tiempos de espera para las citas de renuncia en algunos consulados estadounidenses aumentaron a diez meses o más. [42] [43]

El Código de Rentas Internas impone un impuesto de expatriación a las personas que renuncian a la ciudadanía estadounidense. El pago del impuesto no es un requisito previo para renunciar a la ciudadanía; más bien, el impuesto y sus formularios de declaración asociados se pagan y se presentan durante el año siguiente, en la fecha de vencimiento normal de la declaración de impuestos. Las personas que tenían tanto la ciudadanía estadounidense como otra al nacer, residen en su país de otra ciudadanía y no han sido residentes de los EE. UU. en más de 10 de los últimos 15 años fiscales, pueden estar exentas de este impuesto ( ); esto proporciona una posible excepción para algunos estadounidenses accidentales. Sin embargo, esta excepción solo se aplica a aquellos que pueden declarar, bajo pena de perjurio, que han cumplido con todos sus requisitos de presentación y pago de impuestos estadounidenses durante los cinco años anteriores, y es poco probable que las personas que no estaban al tanto de su condición de ciudadanos estadounidenses hayan realizado las presentaciones y pagos requeridos. Además, los estadounidenses accidentales que no residen en su país de otra ciudadanía sino en un tercer país, por ejemplo debido a vínculos laborales o familiares allí, tampoco pueden calificar para esta exención de impuestos de expatriación. [27]

A fines de los años 1990, el sistema de impuestos a la expatriación de los Estados Unidos, recientemente endurecido, permitió que las personas que de otro modo estarían sujetas al impuesto solicitaran una resolución privada (PLR, por sus siglas en inglés) en la que se estableciera que la pérdida de su ciudadanía estadounidense no estaba motivada por motivos impositivos. (La Ley de Creación de Empleo Estadounidense de 2004 puso fin a la excepción PLR al impuesto a la expatriación). La primera solicitud de PLR de ese tipo provino de un ciudadano británico que declaró que desconocía su ciudadanía estadounidense; Willard Yates, un abogado fiscal jubilado que trabajaba entonces en la Oficina del Consejo de Jefes Asociados (Internacional) del IRS y que se ocupó de esa solicitud PLR, inicialmente expresó su incredulidad ante la posibilidad de que alguien pudiera ignorar su ciudadanía estadounidense, pero afirma que más tarde, "después de trabajar en un montón de 877 PLR, me di cuenta de que no sabíamos nada sobre nada en lo que respecta a los ciudadanos estadounidenses que trabajaban en el extranjero, accidentalmente o no". [44]

No se requiere el cumplimiento de las obligaciones tributarias para renunciar a la ciudadanía estadounidense, sino solo para salir formalmente del sistema tributario estadounidense después de la expatriación. Los funcionarios consulares no preguntarán sobre la situación tributaria de una persona durante la entrevista de renuncia, ni se le exige al renunciante potencial que proporcione un número de seguro social en ningún momento durante el proceso. La creencia común pero errónea de que se requiere el cumplimiento de las obligaciones tributarias antes de la renuncia es fomentada por la industria de preparación de declaraciones de impuestos de EE. UU., a menudo a un gran costo para los estadounidenses accidentales desprevenidos. Sin embargo, parece que un número significativo de ex ciudadanos estadounidenses han renunciado sin ningún intento de cumplimiento tributario. Primero, en respuesta a la presión política de los gobiernos de la UE debido a la pérdida de privilegios bancarios por parte de estadounidenses accidentales, el IRS creó un "procedimiento de alivio para ciertos ex ciudadanos" en 2019 para alentar el cumplimiento entre aquellos que habían renunciado sin presentar una declaración; este programa permitía presentar una declaración sin un número de seguro social y condonaba hasta USD 25,000 por año en impuestos adeudados. [45] En segundo lugar, según una auditoría del Tesoro en 2020, más del 40 por ciento de quienes renuncian a la ciudadanía estadounidense no presentan el Formulario 8854 para realizar una salida formal del sistema tributario estadounidense después de la expatriación, y el IRS carece de los recursos para comunicarse con cualquiera de estos ex ciudadanos, incluso aquellos que potencialmente debían un impuesto de salida. [46] Un estadounidense accidental sin activos o fuentes de ingresos en los EE. UU. puede simplemente renunciar a la ciudadanía estadounidense para obtener su Certificado de pérdida de nacionalidad (poniendo así fin a cualquier informe FATCA y a las restricciones sobre los servicios bancarios o de inversión) sin ingresar al sistema tributario de los EE. UU. y potencialmente enfrentar tanto los costos de preparación de las declaraciones de impuestos como los posibles impuestos adeudados.

El presupuesto federal de los Estados Unidos propuesto por el presidente Barack Obama para 2016 incluía disposiciones para eximir a ciertos estadounidenses accidentales tanto del pago de impuestos estadounidenses sobre ingresos de fuentes no estadounidenses como del impuesto de expatriación, si renunciaban a la ciudadanía estadounidense dentro de los dos años desde el momento en que se enteraron de ello. La propuesta se limitaba a aquellos que habían sido ciudadanos dobles al nacer, habían mantenido la ciudadanía de un país extranjero desde el nacimiento, no habían vivido en los Estados Unidos desde los 18 años y medio y solo habían tenido un pasaporte estadounidense para salir de los Estados Unidos de conformidad con 22 CFR 53.1 . [47] [48] La Oficina de Presupuesto del Congreso estimó que esta propuesta costaría a los Estados Unidos aproximadamente $403 millones en ingresos fiscales durante los siguientes diez años, y la mayoría ($208 millones) de la pérdida de ingresos se produciría en los primeros tres años. [49] El profesor de derecho de la Universidad de Temple, Peter Spiro, describió esto como una posible evidencia de que el gobierno de los Estados Unidos estaba comenzando a concluir "que la imposición de impuestos estadounidenses a los estadounidenses accidentales es insostenible". [50] Roy A. Berg, del bufete de abogados especializado en derecho tributario Moodys Gartner, creía que la propuesta tenía pocas posibilidades de ser aprobada por el Congreso, pero que el poder ejecutivo podría implementar un alivio similar únicamente a través de enmiendas regulatorias. [51]

Hay un número significativo de casos de nacionalidad dudosa en los que, debido a que no se ha documentado la presencia física requerida de un padre nacional de los EE. UU. ni se ha reclamado la nacionalidad de un niño nacido en el extranjero, un individuo no ha sido considerado como nacional de los EE. UU. para ningún propósito, incluidos los impuestos... Estados Unidos no parece, después de las decisiones de la Corte Suprema en

Afroyim v. Rusk

y

Vance v. Terrazas

, haber afirmado con alguna fuerza un reclamo de lealtad de personas previamente despojadas de la nacionalidad en virtud de leyes posteriormente derogadas con efecto retroactivo. Mucho menos ha tratado de reclamar como ciudadanos a sus hijos que de otro modo calificarían nacidos en el extranjero o tomado medidas afirmativas para someter a cualquiera de las categorías de personas a impuestos sobre sus ingresos mundiales si permanecieron en el extranjero. Parecería una empresa heroica para una agencia tributaria investigar de oficio sobre asuntos relacionados con la adquisición derivada de estatus, ya sea nacionalidad o domicilio.

Un acuerdo intergubernamental recientemente ratificado con los Estados Unidos excluye las cuentas registradas para ahorros para educación, jubilación y discapacidad de las tenencias de clientes que los bancos deben informar a las autoridades fiscales en virtud de la Ley de Cumplimiento Fiscal de Cuentas Extranjeras de los Estados Unidos. Sin embargo, el dolor de cabeza no ha desaparecido para las personas que viven en Canadá y que deben presentar impuestos en los Estados Unidos como resultado de su ciudadanía. Según los expertos fiscales, además de los RRSP, el Servicio de Impuestos Internos de los Estados Unidos no ha revelado si otorgará un tratamiento similar de impuestos diferidos o libres de impuestos a los vehículos de ahorro.

también cobra una tarifa de renuncia. La renuncia solía ser gratuita antes de que se aprobara la Ley de Cumplimiento Tributario de Cuentas Extranjeras en 2010. Desde entonces, su precio ha aumentado: de $450 al precio actual de $2350. Esta es una de las tarifas de renuncia más altas del mundo. Según el Departamento de Estado, la tarifa aumentó debido a un aumento en la demanda y el papeleo, aunque sigue siendo 20 veces más alta que la tarifa promedio en otras naciones de altos ingresos.