Las tarjetas de pago son parte de un sistema de pago emitido por instituciones financieras , como un banco , a un cliente que permite a su propietario (el titular de la tarjeta) acceder a los fondos en las cuentas bancarias designadas del cliente , o a través de una cuenta de crédito y realizar pagos mediante transferencia electrónica con una terminal de pago y acceder a cajeros automáticos (ATM). [1] Estas tarjetas se conocen por una variedad de nombres, incluyendo tarjetas bancarias , tarjetas ATM , tarjetas de cliente , tarjetas clave o tarjetas de efectivo .

Existen varios tipos de tarjetas de pago, siendo las más comunes las tarjetas de crédito , las tarjetas de débito , las tarjetas de cargo y las tarjetas prepagas . Por lo general, una tarjeta de pago está vinculada electrónicamente a una o más cuentas pertenecientes al titular de la tarjeta. Estas cuentas pueden ser cuentas de depósito o cuentas de préstamo o crédito, y la tarjeta es un medio para autenticar al titular de la tarjeta. Sin embargo, las tarjetas de valor almacenado almacenan dinero en la propia tarjeta y no están necesariamente vinculadas a una cuenta en una institución financiera.

También puede ser una tarjeta inteligente que contiene un número de tarjeta único y cierta información de seguridad como una fecha de vencimiento o con una banda magnética en la parte posterior que permite que varias máquinas lean y accedan a la información. [2] Dependiendo del banco emisor y las preferencias del cliente, esto puede permitir que la tarjeta se use como una tarjeta ATM, permitiendo transacciones en cajeros automáticos; o como una tarjeta de débito, vinculada a la cuenta bancaria del cliente y capaz de usarse para realizar compras en el punto de venta ; o como una tarjeta de crédito vinculada a una línea de crédito renovable suministrada por el banco. En 2017, había 20,48 mil millones de tarjetas de pago (principalmente tarjetas prepago) en el mundo. [3]

Históricamente, las tarjetas bancarias también han servido como tarjeta de garantía de cheques , un sistema ahora casi extinto para garantizar cheques en el punto de venta.

Las primeras tarjetas bancarias fueron tarjetas de cajero automático (ATM) emitidas por Barclays en Londres en 1967, [4] y por Chemical Bank en Long Island , Nueva York , en 1969. [5] En 1972, Lloyds Bank emitió la primera tarjeta bancaria que presentaba una banda magnética codificadora de información, utilizando un número de identificación personal (PIN) para seguridad. [6]

La tarjeta inteligente , que se introdujo en la década de 1970, fue adaptada para su uso como tarjeta de pago. Las tarjetas de pago inteligentes se introdujeron en el sector bancario en 1979, [7] y su uso se generalizó a mediados de la década de 1980. [8]

En algunas redes bancarias, las dos funciones de las tarjetas de cajero automático y de débito se combinan en una sola tarjeta, llamada simplemente "tarjeta de débito" o también comúnmente "tarjeta bancaria". Estas son capaces de realizar tareas bancarias en cajeros automáticos y también realizar transacciones en puntos de venta, ambas funciones mediante un PIN.

La canadiense Interac y la europea Debit Mastercard son ejemplos de redes que vinculan cuentas bancarias con equipos de puntos de venta.

Algunas redes de tarjetas de débito también comenzaron sus vidas como redes de tarjetas ATM antes de evolucionar a redes de tarjetas de débito completas; ejemplos de estas redes son: la Red de Transferencias Electrónicas (NETS) del Banco de Desarrollo de Singapur (DBS) y la Debit BCA del Banco Central de Asia (BCA) , ambas fueron adoptadas posteriormente por otros bancos (con Prima Debit siendo la versión de red interbancaria Prima de Debit BCA).

Las tarjetas de pago suelen ser tarjetas de plástico , de 85,60 mm × 53,98 mm (3,370 in × 2,125 in) y esquinas redondeadas con un radio de 2,88–3,48 mm, de acuerdo con la norma ISO/IEC 7810#ID-1 .

Por lo general, también tienen un número de tarjeta único que cumple con la norma de numeración ISO/IEC 7812 , el nombre del titular de la tarjeta y la fecha de vencimiento de la misma, además de otras características de seguridad. Históricamente, este texto se estampaba para producir una impresión en formularios de papel de varias partes, y algunas tarjetas todavía se producen de esta manera.

Las tarjetas de pago tienen características comunes y también características diferenciadoras. Los tipos de tarjetas de pago se pueden distinguir en función de las características de cada tipo de tarjeta, entre ellas:

En los EE. UU. y otros países, una tarjeta de crédito está vinculada a una línea de crédito (generalmente denominada límite de crédito ) creada por el emisor de la tarjeta de crédito para el titular de la tarjeta, de la que este puede disponer (es decir, pedir prestado), ya sea para pagar una compra a un comerciante o como un adelanto en efectivo para el titular de la tarjeta. La mayoría de las tarjetas de crédito son emitidas por bancos locales o cooperativas de crédito , pero algunas instituciones financieras no bancarias también ofrecen tarjetas directamente al público.

El titular de la tarjeta puede pagar el saldo pendiente en su totalidad o una cantidad menor antes de la fecha de vencimiento del pago. La cantidad pagada no puede ser menor que el "pago mínimo", que puede ser una cantidad fija o un porcentaje del saldo pendiente. Se cobran intereses sobre la parte del saldo no pagado antes de la fecha de vencimiento. La tasa de interés y el método de cálculo del cargo varían entre las tarjetas de crédito, incluso para los diferentes tipos de tarjetas emitidas por la misma empresa. Muchas tarjetas de crédito también se pueden utilizar para obtener adelantos de efectivo a través de cajeros automáticos , que también generan cargos por intereses, generalmente calculados a partir de la fecha de retiro de efectivo. Algunos comerciantes cobran una tarifa por las compras con tarjeta de crédito, ya que el emisor de la tarjeta les cobrará una tarifa.

En otros países, como Francia , la distinción entre tarjetas de débito y de crédito se basa en el momento en que se carga el importe de la transacción en la cuenta del cliente. Una tarjeta de débito carga el importe de la transacción en la cuenta del cliente, mientras que una tarjeta de crédito lo carga automáticamente a fin de mes.

Lo que en Estados Unidos se denomina tarjeta de crédito (es decir, que el cliente tiene que pagar una factura a final de mes) no existe en el sistema bancario francés. Sin embargo, las entidades de crédito pueden ofrecer estas tarjetas, pero son independientes del sistema bancario tradicional. En este caso, el consumidor decide el importe máximo, lo que hace imposible endeudarse por olvidarse de pagar una factura de la tarjeta de crédito.

En Francia no existen las calificaciones crediticias ni el historial crediticio , por lo que no es necesario crear un historial crediticio. La información personal no se puede compartir entre bancos, lo que significa que no existe un sistema centralizado para realizar un seguimiento de la solvencia. El único sistema centralizado en Francia es para las personas que se declaran en quiebra o que no han pagado el crédito o han emitido cheques sin fondos suficientes. Este sistema lo gestiona el Banco de Francia.

Con una tarjeta de débito (también conocida como tarjeta bancaria , tarjeta de cheques o tarjeta de plástico ), cuando el titular de la tarjeta realiza una compra, los fondos se retiran directamente de la cuenta bancaria del titular o del saldo restante de la tarjeta, en lugar de que el titular devuelva el dinero en una fecha posterior. En algunos casos, las "tarjetas" están diseñadas exclusivamente para su uso en Internet, por lo que no existe una tarjeta física. [9] [10]

El uso de tarjetas de débito se ha generalizado en muchos países y ha superado en volumen al de los cheques y, en algunos casos, a las transacciones en efectivo. Al igual que las tarjetas de crédito, las tarjetas de débito se utilizan ampliamente para realizar compras por teléfono e Internet.

Las tarjetas de débito también permiten la retirada instantánea de efectivo, actuando como una tarjeta de cajero automático y como una tarjeta de garantía de cheques . Los comerciantes también pueden ofrecer servicios de "devolución de efectivo" o "retiro de efectivo" a los clientes, donde un cliente puede retirar efectivo junto con su compra. Los comerciantes normalmente no cobran una tarifa por las compras con tarjeta de débito.

En el caso de las tarjetas de crédito, el titular de la tarjeta debe pagar el saldo total que se muestra en el estado de cuenta, que generalmente se emite mensualmente, antes de la fecha de vencimiento del pago. Es una forma de préstamo a corto plazo para cubrir las compras del titular de la tarjeta, desde la fecha de la compra hasta la fecha de vencimiento del pago, que normalmente puede ser de hasta 55 días. Por lo general, no se cobran intereses en las tarjetas de crédito y no suele haber límite en el monto total que se puede cobrar. [ cita requerida ] Si el pago no se realiza en su totalidad, esto puede resultar en un cargo por pago atrasado, la posible restricción de futuras transacciones y tal vez la cancelación de la tarjeta.

Una tarjeta ATM (conocida con varios nombres) es cualquier tarjeta que se puede utilizar en cajeros automáticos (ATM) para realizar transacciones como depósitos, retiros de efectivo, obtención de información de cuentas y otros tipos de transacciones, a menudo a través de redes interbancarias . Las tarjetas pueden emitirse únicamente para acceder a cajeros automáticos, y la mayoría de las tarjetas de débito o crédito también se pueden usar en cajeros automáticos, pero la mayoría de las tarjetas de cargo y de propiedad no pueden.

El uso de una tarjeta de crédito para retirar dinero en efectivo en un cajero automático se trata de manera diferente a una transacción en un punto de venta, y generalmente genera cargos por intereses a partir de la fecha de retiro de efectivo. El uso de una tarjeta de débito generalmente no genera intereses. Los propietarios de cajeros automáticos de terceros pueden cobrar una tarifa por el uso de su cajero automático.

La mayoría de las tarjetas de pago, como las de débito y crédito, también pueden funcionar como tarjetas de cajero automático, aunque también existen tarjetas exclusivas para cajeros automáticos. La mayoría de las tarjetas de cargo y de propiedad no pueden utilizarse como tarjetas de cajero automático. El uso de una tarjeta de crédito para retirar efectivo en un cajero automático se trata de manera diferente a una transacción en un punto de venta , y generalmente genera cargos por intereses a partir de la fecha de retiro de efectivo. Las redes interbancarias permiten el uso de tarjetas de cajero automático en cajeros automáticos de operadores privados e instituciones financieras distintas de las de la institución que emitió las tarjetas.

Todos los cajeros automáticos, como mínimo, permitirán retiros de efectivo de los clientes del propietario del cajero (si es un cajero operado por un banco) y para tarjetas que estén afiliadas a cualquier red de cajeros automáticos a la que el cajero también esté afiliado. Informarán el monto del retiro y cualquier cargo cobrado por el cajero en el recibo. La mayoría de los bancos y cooperativas de crédito permitirán transacciones bancarias rutinarias relacionadas con cuentas en el cajero automático del banco, incluidos depósitos, verificación del saldo de una cuenta y transferencia de dinero entre cuentas. Algunos pueden brindar servicios adicionales, como venta de sellos postales.

Para otros tipos de transacciones a través de banca telefónica o en línea , esto se puede realizar con una tarjeta ATM sin autenticación en persona. Esto incluye consultas de saldo de cuenta, pagos electrónicos de facturas o, en algunos casos, compras en línea (consulte Interac Online ).

Las tarjetas ATM también se pueden utilizar en cajeros automáticos improvisados, como los "mini cajeros automáticos", terminales de tarjetas de comerciantes que ofrecen funciones de cajero automático sin ningún cajón de efectivo . [11] [12] Estos terminales también se pueden utilizar como cajeros automáticos sin efectivo al cobrar los recibos que emiten en el punto de venta del comerciante. [13] En 2017, había 20,48 mil millones de tarjetas de pago en circulación en todo el mundo [14] En 2018, las pérdidas por fraude con tarjetas de pago en el mundo fueron de US$ 27,85 mil millones y de US$ 9,47 mil millones en los EE. UU. [15]

En el caso de las tarjetas de valor almacenado, el valor monetario se almacena en la tarjeta y no en una cuenta registrada externamente. Esto difiere de las tarjetas prepago, en las que el dinero se deposita en el emisor de forma similar a una tarjeta de débito. Una diferencia importante entre las tarjetas de valor almacenado y las tarjetas de débito prepago es que las tarjetas de débito prepago suelen emitirse a nombre de titulares de cuentas individuales, mientras que las tarjetas de valor almacenado suelen ser anónimas.

El término tarjeta de valor almacenado significa que los fondos y/o datos se almacenan físicamente en la tarjeta. En el caso de las tarjetas prepagas, los datos se mantienen en computadoras controladas por el emisor de la tarjeta. Se puede acceder al valor almacenado en la tarjeta mediante una banda magnética incrustada en la tarjeta, en la que está codificado el número de la misma; mediante identificación por radiofrecuencia ( RFID ); o ingresando un número de código, impreso en la tarjeta, en un teléfono u otro teclado numérico .

La tarjeta de flota se utiliza como tarjeta de pago, generalmente para gasolina, diésel y otros combustibles en las gasolineras. Las tarjetas de flota también se pueden utilizar para pagar el mantenimiento y los gastos del vehículo, a discreción del propietario o administrador de la flota. El uso de una tarjeta de flota reduce la necesidad de llevar dinero en efectivo, lo que aumenta la seguridad de los conductores de la flota. La eliminación del dinero en efectivo también ayuda a prevenir transacciones fraudulentas a expensas del propietario o administrador de la flota.

Las tarjetas de flota proporcionan informes prácticos y completos que permiten a los propietarios o administradores de flotas recibir informes en tiempo real y establecer controles de compras con sus tarjetas, lo que les ayuda a mantenerse informados de todos los gastos relacionados con la empresa. También pueden reducir el trabajo administrativo o ser esenciales para gestionar los reembolsos de impuestos sobre el combustible.

Otros tipos de tarjetas de pago incluyen:

Varias normas de la Organización Internacional de Normalización ( ISO/IEC 7810 , ISO/IEC 7811 , ISO/IEC 7812 , ISO/IEC 7813 , ISO 8583 e ISO/IEC 4909 ) definen las propiedades físicas de las tarjetas de pago, como el tamaño, la flexibilidad, la ubicación de la banda magnética, las características magnéticas y los formatos de datos. También proporcionan las normas para las tarjetas financieras, incluida la asignación de rangos de números de tarjeta a diferentes instituciones emisoras de tarjetas.

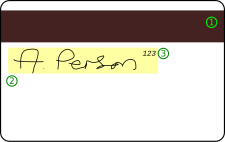

Originalmente, la identificación de las cuentas de crédito se hacía en papel. En 1959, American Express fue el primer operador de tarjetas de crédito en emitir tarjetas de plástico estampadas que permitían imprimirlas manualmente para su procesamiento, lo que aceleraba el proceso y reducía los errores de transcripción. Otros emisores de tarjetas de crédito siguieron su ejemplo. La información que normalmente se estampa es el número de la tarjeta bancaria , la fecha de caducidad de la tarjeta y el nombre del titular de la tarjeta. Aunque el método de estampación ha sido reemplazado predominantemente por la banda magnética y luego por el chip integrado, las tarjetas siguieron estampándose en caso de que fuera necesario procesar una transacción manualmente hasta hace poco. [16] [17] Con el procesamiento manual, la verificación del titular de la tarjeta se realizaba mediante la firma del titular del comprobante de pago, tras lo cual el comerciante verificaba la firma con la firma del titular de la tarjeta en el reverso de la tarjeta. Las tarjetas cumplen con la norma ISO/IEC 7810 ID-1, la norma ISO/IEC 7811 sobre estampación y la norma ISO/IEC 7812 de numeración de tarjetas.

Las bandas magnéticas comenzaron a utilizarse en las tarjetas de débito en la década de 1970 con la introducción de los cajeros automáticos . La banda magnética almacena datos de la tarjeta que pueden leerse mediante contacto físico y al pasarla por un cabezal lector. La banda magnética contiene toda la información que aparece en el anverso de la tarjeta, pero permite un procesamiento más rápido en el punto de venta que la alternativa manual de entonces, así como posteriormente por parte de la empresa de procesamiento de transacciones. Cuando se utiliza la banda magnética, el titular de la tarjeta habrá recibido un PIN, que se utiliza para la identificación del titular de la tarjeta en el punto de venta, y ya no se requiere una firma. La banda magnética está en proceso de ser ampliada con el chip integrado.

Una tarjeta inteligente, tarjeta con chip o tarjeta de circuito integrado (ICC) es cualquier tarjeta de bolsillo con circuitos integrados incorporados que pueden procesar datos. Esto implica que puede recibir información que se procesa (a través de las aplicaciones ICC) y se entrega como salida. Hay dos grandes categorías de ICC. Las tarjetas de memoria contienen solo componentes de almacenamiento de memoria no volátil y quizás alguna lógica de seguridad específica. Las tarjetas con microprocesador contienen memoria volátil y componentes de microprocesador. La tarjeta está hecha de plástico, generalmente PVC , pero a veces ABS . La tarjeta puede incorporar un holograma para evitar la falsificación . El uso de tarjetas inteligentes también es una forma de autenticación de seguridad sólida para el inicio de sesión único en grandes empresas y organizaciones.

EMV es el estándar adoptado por todos los principales emisores de tarjetas de pago inteligentes. [ cita requerida ]

La tarjeta de proximidad (o tarjeta prox) es un nombre genérico para los dispositivos de circuito integrado sin contacto que se utilizan para el acceso seguro o los sistemas de pago. Puede referirse a los dispositivos más antiguos de 125 kHz o a las nuevas tarjetas RFID sin contacto de 13,56 MHz , más comúnmente conocidas como tarjetas inteligentes sin contacto .

Las tarjetas de proximidad modernas están cubiertas por la norma ISO/IEC 14443 (tarjetas de proximidad). También existe una norma relacionada ISO/IEC 15693 (tarjetas de proximidad). Las tarjetas de proximidad funcionan mediante transferencia de energía resonante y tienen un alcance de 0 a 3 pulgadas en la mayoría de los casos. El usuario normalmente podrá dejar la tarjeta dentro de una billetera o cartera. El precio de las tarjetas también es bajo, por lo general de 2 a 5 dólares estadounidenses, lo que permite utilizarlas en aplicaciones como tarjetas de identificación, tarjetas llave , tarjetas de pago y tarjetas de tarifas de transporte público .

Las tarjetas de banda magnética reprogramables/dinámicas son tarjetas de transacción de tamaño estándar que incluyen una batería, un procesador y un medio (acoplamiento inductivo o de otro tipo) para enviar una señal variable a un lector de banda magnética. Las tarjetas de banda reprogramables suelen ser más seguras que las tarjetas de banda magnética estándar y pueden transmitir información para múltiples cuentas de titulares de tarjetas. [18]

Debido al aumento de copias ilegales de tarjetas con banda magnética, el Consejo Europeo de Pagos creó en 2003 un Grupo de Trabajo para la Prevención del Fraude con Tarjetas que generó un compromiso de migrar todos los cajeros automáticos y aplicaciones POS para utilizar una solución de chip y PIN hasta finales de 2010. [19] La " SEPA para Tarjetas" [20] ha eliminado por completo el requisito de banda magnética de las antiguas tarjetas de débito Maestro .