La empresa de tecnología Facebook, Inc. , [a] realizó su oferta pública inicial (IPO) el viernes 18 de mayo de 2012. [1] La IPO fue una de las más grandes en la historia de la tecnología e Internet, con una capitalización de mercado máxima de más de 104 mil millones de dólares.

Durante años, Facebook y Zuckerberg se resistieron a las adquisiciones y a la salida a bolsa de la empresa. La principal razón por la que la empresa decidió salir a bolsa fue porque cruzó el umbral de los 500 accionistas, según el bloguero financiero de Reuters Felix Salmon. [2]

En 2006, Facebook rechazó una oferta de 750 millones de dólares de Viacom . [3] Ese mismo año, Yahoo! intentó comprar la empresa por 1.000 millones de dólares, pero Zuckerberg se negó. [4] Ese mismo año, BusinessWeek informó de una valoración de la empresa de 2.000 millones de dólares. [5]

Facebook aceptó inversiones de empresas, y estas inversiones sugirieron valoraciones fluctuantes para la firma. En 2007, Microsoft superó a Google y compró una participación del 1,6% por 240 millones de dólares, lo que le dio a Facebook un valor nocional de 15.000 millones de dólares en ese momento. [4] Microsoft compró acciones preferentes , lo que significó que la valoración real de la empresa sería considerablemente inferior a los 15.000 millones de dólares. [6] Mientras tanto, esa valoración cayó a 10.000 millones de dólares en 2009, cuando Digital Sky Technologies compró una participación de casi el 2% por 200 millones de dólares [7] , una participación mayor que la que Microsoft había comprado a un precio menor. Un informe de inversiones de 2011 valoró la empresa en 50.000 millones de dólares. [8]

Zuckerberg quería esperar para realizar una oferta pública inicial, y en 2010 dijo que "definitivamente no tenemos prisa". [9] Pero como en 2012 Facebook tenía más de 500 accionistas de lotes redondos (más de 100 acciones), Facebook quedó sujeto a las normas de divulgación de la SEC a partir del año siguiente, 2013. Zuckerberg no tenía muchas opciones en cuanto a si una IPO tenía que realizarse de inmediato.

El 1 de febrero de 2012, Facebook presentó su solicitud de oferta pública inicial mediante la presentación de su documento S1 ante la Comisión de Bolsa y Valores (SEC). [10] El prospecto preliminar anunció que la empresa tenía 845 millones de usuarios activos mensuales y que su sitio web contaba con 2.700 millones de "me gusta" y comentarios diarios. [11] La presentación señaló que el aumento de la membresía de la empresa, así como sus ingresos, se estaba desacelerando y que era probable que la desaceleración continuara. [12]

Para garantizar que los primeros inversores mantuvieran el control de la empresa, Facebook instituyó en 2009 una estructura accionaria de clase dual. [9] Después de la IPO, Zuckerberg conservaría una participación del 22% en Facebook y sería dueño del 57% de las acciones con derecho a voto. [13] El documento también afirmaba que la empresa buscaba recaudar 5.000 millones de dólares , lo que la convertiría en una de las IPO más grandes en la historia de la tecnología y la más grande en la historia de Internet. [14]

El roadshow tuvo un "comienzo difícil" al principio. [15] [16] Zuckerberg generó controversia por usar una sudadera con capucha (en lugar del traje de negocios habitual) en la primera reunión con los inversores. [17] El analista de Wedbush Securities, Michael Pachter, lo calificó como una "muestra de inmadurez". [17] Un video de media hora que se reprodujo durante esa reunión también frustró a los inversores que querían discutir más detalles técnicos, [16] y se eliminó para futuras reuniones. [18]

Antes de la valoración oficial, el precio objetivo de las acciones aumentaba constantemente. A principios de mayo, la empresa apuntaba a una valoración de entre 28 y 35 dólares por acción [19] [20] (entre 77.000 y 96.000 millones de dólares). [21] El 14 de mayo, aumentó los objetivos de 34 a 38 dólares por acción. [22] Algunos inversores incluso sugirieron una valoración de 40 dólares, aunque una caída en el mercado de valores el día anterior a la IPO puso fin a tales especulaciones. [23]

La fuerte demanda, especialmente de inversores minoristas, sugirió que Facebook podría elegir un precio de oferta relativamente alto. [23] Finalmente, los suscriptores se decidieron por un precio de 38 dólares por acción, en el tope de su rango objetivo. [23] Este precio valoró a la compañía en 104.000 millones de dólares, la mayor valoración hasta la fecha para una empresa recién salida a bolsa. [24]

El 16 de mayo, dos días antes de la IPO, Facebook anunció que vendería un 25% más de acciones de lo planeado originalmente debido a la alta demanda. [25] Esto significó que la acción debutaría con 421 millones de acciones. [23]

La salida a Bolsa de Facebook trajo consigo inevitables comparaciones con otras ofertas de empresas tecnológicas. Algunos inversores expresaron un gran interés en Facebook porque sentían que se habían perdido las enormes ganancias que Google obtuvo tras su salida a Bolsa. [23] Mientras tanto, las acciones de LinkedIn habían duplicado su valor en su primer día. [23]

Según Robert Leclerc del Financial Post, Facebook cotizaba a 26,81 dólares por acción, precio al que cerró una semana después de su salida a Bolsa, lo que la convertía en una "empresa de crecimiento ultrarrápido". Su ratio precio-beneficio era de 85, a pesar de una caída tanto de las ganancias como de los ingresos en el primer trimestre de 2012. [26]

Varios comentaristas argumentaron retrospectivamente que Facebook había sido fuertemente sobrevaluada debido a un mercado privado ilíquido en SecondMarket , donde las transacciones de acciones eran mínimas y, por lo tanto, los precios inestables. La valoración agregada de Facebook subió de enero de 2011 a abril de 2012, antes de desplomarse después de la IPO en mayo, pero esto fue en un mercado en gran parte ilíquido, con menos de 120 transacciones cada trimestre durante 2010 y 2011. "Las valoraciones en el mercado privado harán que sea 'difícil salir a bolsa'", según Mary Meeker , una capitalista de riesgo estadounidense y ex analista de valores de Wall Street. [27]

Antes de la IPO, varios inversores fijaron objetivos de precio para la empresa. El 14 de mayo, antes de que se anunciara el precio de la oferta, el analista de Sterne Agee Arvind Bhatia fijó el precio de la empresa en 46 dólares en una entrevista con The Street . [19] El entrevistador advirtió a Bhatia contra lo que percibía como una baja valoración de Bhatia, sugiriendo que la acción podría subir a "60, 70, 80 dólares" y podría dispararse hasta 60 dólares en el primer día de cotización. [19] El 17 de mayo, el día antes de la oferta, el analista Jim Krapfel de Morningstar sugirió que solo un aumento del 50% o más en el primer día sería visto positivamente; "cualquier cosa por debajo de eso sería decepcionante". [23] Lee Simmons de Dun & Bradstreet predijo ganancias más modestas en el primer día, en el rango del 10 al 20%. [23] Ningún analista entrevistado por Reuters proyectó una disminución en el primer día. [23] Otros fueron menos optimistas. Gran parte de Wall Street expresó su preocupación por lo que consideró una valoración elevada. Citando la relación precio-beneficio de 108 para 2011, los críticos afirmaron que la empresa tendría que experimentar "un crecimiento financiero casi ridículo [para que la valoración] tuviera sentido". [12] Otras empresas cotizan a ratios mucho más bajos, aunque hay excepciones notables. Los escritores de TechCrunch expresaron un escepticismo similar, afirmando: "Es un múltiplo muy grande para alcanzar, y [Facebook] probablemente necesitará agregar nuevas y audaces fuentes de ingresos para justificar la enorme valoración". [28]

Se dice que los primeros inversores también expresaron un escepticismo similar. Las señales de advertencia antes de la salida a bolsa indicaban que varios de esos inversores estaban interesados en vender sus acciones de la empresa. [21] Accel Partners planeaba deshacerse de hasta el 28% de sus acciones, mientras que Goldman Sachs estaba dispuesto a vender hasta el 50% de las suyas. [21] Rolfe Winkler, del Wall Street Journal, sugirió que, dadas las preocupaciones de los insiders, el público debería evitar comprar acciones. [21] Los empleados de Facebook estaban menos preocupados, y Mark Zuckerberg planeaba vender solo el 6%. [21]

En tono optimista, The New York Times predijo que la oferta superaría las dudas sobre las dificultades de Facebook para atraer anunciantes y transformar la compañía en una "acción imprescindible". Jimmy Lee, de JPMorgan Chase, la describió como "la próxima gran acción de primera línea". [29]

Algunos analistas expresaron su preocupación por el modelo de ingresos de Facebook, es decir, sus prácticas publicitarias. [12] Brian Wieser, de Pivotal Research Group, argumentó que "aunque Facebook es muy prometedor, es un modelo publicitario no probado". [12] Para monetizar mejor la participación de los usuarios, la empresa podría mejorar la publicidad. [12] Sin embargo, tales esfuerzos podrían socavar la privacidad del usuario. [12] Además, algunos anunciantes expresaron su preocupación por el valor de los anuncios que compraron en Facebook. [12] General Motors anunció que retiraría su campaña de 10 millones de dólares de la red social pocos días antes de la IPO. [23] La empresa automovilística pidió anuncios "más grandes y llamativos", pero Facebook se negó. [30]

En los días previos a la oferta pública inicial, el interés público aumentó. Algunos dijeron que se trataba "tanto de un fenómeno cultural como de una historia empresarial". [23] Mientras tanto, el propio Facebook celebró la ocasión con un " hackaton " que duró toda la noche la noche anterior a la salida a bolsa. [31] Zuckerberg hizo sonar una campana desde Hacker Square, en el campus de Facebook en Menlo Park , California, para anunciar la oferta, como es costumbre entre los directores ejecutivos el día en que sus empresas salen a bolsa. [31]

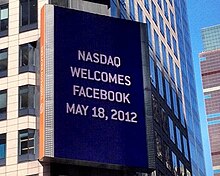

Las operaciones debían comenzar a las 11:00 am, hora del este, el viernes 18 de mayo de 2012. Sin embargo, las operaciones se retrasaron hasta las 11:30 am, hora del este, debido a problemas técnicos con la bolsa NASDAQ . [32] [33] Ese nerviosismo inicial presagiaba problemas en el futuro; el primer día de operaciones se vio empañado por numerosos fallos técnicos que impidieron que las órdenes se procesaran, [34] o incluso confundieron a los inversores sobre si sus órdenes se habían procesado o no. [32]

En las primeras operaciones, las acciones se dispararon hasta los 45 dólares. [32] Sin embargo, el repunte inicial fue insostenible. Las acciones tuvieron dificultades para mantenerse por encima del precio de la oferta pública inicial durante la mayor parte del día, lo que obligó a los suscriptores a recomprar acciones para sostener el precio. [35] Solo los fallos técnicos antes mencionados y el apoyo de los suscriptores evitaron que el precio de las acciones cayera por debajo del precio de la oferta pública inicial en el primer día de operaciones. [36]

Al cierre de la sesión, las acciones se valoraban en 38,23 dólares, [37] sólo 0,23 dólares por encima del precio de la oferta pública inicial y 3,82 dólares por debajo del valor de la apertura. La prensa financiera describió ampliamente la apertura como una decepción. [38]

A pesar de los problemas técnicos y un valor de cierre relativamente bajo, la acción estableció un nuevo récord para el volumen de negociación de una IPO (460 millones de acciones). [39] La IPO también terminó recaudando $16 mil millones, lo que la convirtió en la tercera más grande en la historia de los EE. UU. (justo por delante de AT&T Wireless y solo detrás de General Motors y Visa Inc. ). [29] [40] El precio de las acciones dejó a la compañía con una capitalización de mercado más alta que todas las corporaciones estadounidenses excepto unas pocas, superando a pesos pesados como Amazon.com , McDonald's , Disney y Kraft Foods , e hizo que las acciones de Zuckerberg valieran $ 19 mil millones. [29] [40]

El valor de las acciones de Facebook cayó durante nueve de los siguientes trece días de negociación, registrando ganancias durante solo cuatro. [41] El siguiente día de negociación después de la IPO (21 de mayo), la acción cerró por debajo de su precio de oferta, a $ 34,03. [41] La acción vio otra gran pérdida al día siguiente, cerrando a $ 31,00. [41] Se utilizó un 'disyuntor' en un intento de frenar la caída en el precio de las acciones. [42] La acción aumentó modestamente en los días siguientes, y Facebook cerró su primera semana completa de negociación a $ 31,91. [41] La acción volvió a tener pérdidas durante la mayor parte de su segunda semana completa, y había perdido más de una cuarta parte de su valor inicial a fines de mayo. Esto llevó al Wall Street Journal a llamar a la IPO un "fiasco". [43] La acción cerró su segunda semana completa de negociación el 1 de junio a $ 27,72. Para el 6 de junio, los inversores habían perdido $ 40 mil millones. [44] Facebook cerró su tercera semana completa en 27,10 dólares, ligeramente por debajo de la semana anterior. [45] La acción se mantuvo por debajo de la marca de los 38 dólares durante meses y finalmente tocó fondo en septiembre de 2012 por debajo de los 18 dólares. [46]

Las acciones no volvieron a alcanzar los 38 dólares iniciales hasta agosto del año siguiente, 16 meses después. [46]

Los precios objetivo para las nuevas acciones variaron considerablemente. El 4 de junio, siete de los quince analistas encuestados por FactSet Research sugirieron precios superiores al precio de las acciones, lo que en realidad recomendó una "compra". [49] Cuatro de los quince sugirieron una "mantención", mientras que otros cuatro de los quince sugirieron una "venta". [49] Sanford Bernstein fue el más bajo del grupo, fijando la acción en 25 dólares. [49]

El 11 de diciembre de 2013, Standard & Poor's anunció que Facebook se uniría a su índice S&P 500 "después del cierre de operaciones el 20 de diciembre", informó Reuters . [50]

La salida a Bolsa tuvo un impacto inmediato en el mercado de valores. Otras empresas tecnológicas sufrieron pérdidas, mientras que las bolsas en su conjunto vieron cómo sus precios se reducían. Las firmas de inversión se enfrentaron a pérdidas considerables debido a fallos técnicos. Bloomberg estimó que los inversores minoristas pueden haber perdido aproximadamente 630 millones de dólares en acciones de Facebook desde su debut. [51] UBS por sí sola puede haber perdido hasta 350 millones de dólares. [52] La bolsa de valores Nasdaq ofreció 40 millones de dólares a las firmas de inversión afectadas por fallos informáticos el día de la oferta. [32] Aunque era considerablemente más alta que el límite habitual de 3 millones de dólares en reembolsos, era poco probable que compensara las grandes pérdidas de los inversores. [32] Además, la Bolsa de Valores de Nueva York, rival de la empresa , satirizó la medida como un "precedente perjudicial" y un subsidio innecesario a raíz de los errores del Nasdaq. [32] Nasdaq afirmó haber solucionado los problemas que plagaron la oferta y contrató a IBM para una revisión técnica. [32]

La salida a bolsa afectó tanto a los inversores de Facebook como a la propia empresa. Se dijo que proporcionaría recompensas saludables a los capitalistas de riesgo que finalmente vieron los frutos de su trabajo. [12] Por el contrario, se dijo que afectó negativamente a los inversores individuales, como los empleados de Facebook, que vieron cómo las acciones, que alguna vez fueron valiosas, se volvieron menos lucrativas. [12] En términos más generales, se dijo que la decepcionante salida a bolsa redujo el interés de los inversores en las acciones. [12] Eso haría más difícil para la empresa acumular reservas de efectivo para grandes gastos futuros, como adquisiciones. [12] CBS News dijo que "la marca Facebook sufre un gran golpe por esto", principalmente debido al interés público que había rodeado la oferta. [44]

Algunas de las implicaciones sugeridas para otras empresas además de Facebook en particular son: la salida a bolsa podría poner en peligro las ganancias de los suscriptores que se enfrentan a inversores escépticos respecto de la industria tecnológica. [12] A largo plazo, el complicado proceso "hace que sea más difícil para la próxima empresa de redes sociales que quiera salir a bolsa". [12] Si bien el Wall Street Journal pidió una perspectiva amplia sobre el tema, coincidió en que las valoraciones y la financiación de las futuras salidas a bolsa de empresas emergentes podrían verse afectadas. [53] La empresa de viajes en línea Kayak.com retrasó su gira de presentación de la oferta pública inicial a raíz de los problemas de Facebook. [44] El analista Trip Chowdhry sugirió una conclusión aún más amplia con respecto a las salidas a bolsa, argumentando que "la publicidad exagerada ya no vende, a menos que se respeten los fundamentos". [12] CBS News comparó la situación con la burbuja de las puntocom , advirtiendo que "uno pensaría que todos habríamos aprendido la lección" de ese período de sobrevaloración. [44]

Si bien se esperaba que brindara beneficios significativos al Nasdaq, la IPO generó una relación tensa entre Facebook y la bolsa. [54] Facebook ha considerado trasladar su cotización a una bolsa competidora. [54]

En el mes siguiente se presentaron más de 40 demandas en relación con la IPO de Facebook. [55]

Alistair Barr, de Reuters, informó que los suscriptores principales de Facebook , Morgan Stanley (MS), JP Morgan (JPM) y Goldman Sachs (GS), redujeron sus pronósticos de ganancias para la compañía en medio de la gira de presentación de la oferta pública inicial. [56] Algunos [¿ quiénes? ] han presentado demandas, alegando que un suscriptor de Morgan Stanley reveló selectivamente estimaciones de ganancias ajustadas a clientes preferentes. Los suscriptores restantes (MS, JPM, GS) y el CEO y la junta directiva de Facebook también enfrentan litigios. [57] Se cree que los ajustes a las estimaciones de ganancias fueron comunicados a los suscriptores por un funcionario financiero de Facebook, quien a su vez utilizó la información para cobrar sus posiciones mientras dejaba al público en general con acciones sobrevaluadas. [58]

Además, se está preparando una demanda colectiva [¿ por quién? ] debido a los fallos comerciales, que dieron lugar a órdenes fallidas. [59] [60] Aparentemente, los fallos impidieron que varios inversores vendieran las acciones durante el primer día de negociación mientras el precio de las acciones estaba cayendo, lo que los obligó a incurrir en mayores pérdidas cuando sus operaciones finalmente se concretaron.

En junio de 2012, Facebook solicitó que todas las demandas se consolidaran en una sola, debido a la superposición en su contenido. [55]

Morgan Stanley resolvió las acusaciones de influencia indebida sobre analistas de investigación por 5 millones de dólares en diciembre de 2012.

La salida a bolsa de Facebook está siendo investigada y ha sido comparada con esquemas de bombeo y descarga . [12] [34] [56] [61] Los funcionarios del gobierno pidieron investigaciones en las semanas siguientes. La presidenta de la Comisión de Bolsa y Valores, Mary Schapiro, y el presidente de la Autoridad Reguladora de la Industria Financiera (FINRA), Rick Ketchum, pidieron una revisión de las circunstancias que rodearon la problemática salida a bolsa. [61] El 22 de mayo, los reguladores de la Autoridad Reguladora de la Industria Financiera de Wall Street anunciaron que habían comenzado a investigar si los bancos que respaldaban a Facebook habían compartido información indebidamente solo con clientes seleccionados, en lugar de con el público en general. El Secretario de Estado de Massachusetts , William Galvin, citó a Morgan Stanley por el mismo asunto. [62] Las acusaciones provocaron "furia" entre algunos inversores y llevaron a la presentación inmediata de varias demandas, una de ellas una demanda colectiva que reclamaba más de 2.500 millones de dólares en pérdidas debido a la salida a bolsa. [63]

Antes de la creación de bolsas de valores secundarias como SecondMarket y SharesPost, las acciones de empresas privadas tenían muy poca liquidez; sin embargo, esto ya no es así. Los empleados de Facebook habían estado buscando compradores privados para deshacerse de sus acciones desde 2007, y cuando SharesPost se lanzó en 2009, los primeros empleados comenzaron a salir en masa. Las acciones de clase B de Facebook se cotizaban a un precio de hasta $44,50 por acción ($46,30 por acción después de las comisiones) en SharesPost antes de la IPO.

La reputación tanto de Morgan Stanley, el principal suscriptor de la IPO, como de NASDAQ se vieron dañadas como consecuencia de la oferta fallida.

En entrevistas con los medios, los banqueros se mostraron optimistas sobre el resultado. "Creemos que Morgan ha hecho un buen trabajo con el acuerdo", dijo a CNN Money una persona de un banco que fue uno de los otros suscriptores de Facebook. "Dejando de lado la reputación del banco, Facebook no ha sido una mala operación para Morgan". Esto se debe a que, incluso cuando los precios de las acciones cayeron, Morgan "acumuló grandes ganancias" negociando las acciones. [64]

La reputación de Morgan en las IPOs tecnológicas estaba "en problemas" después de la oferta de Facebook. La suscripción de ofertas de acciones se convirtió en una parte importante del negocio de Morgan después de la crisis financiera, generando 1.200 millones de dólares en comisiones desde 2010. Pero al firmar un precio de oferta demasiado alto, o al intentar vender demasiadas acciones al mercado, Morgan agravó los problemas, escribe el editor senior de CNN Money, Stephen Gandel. Según Brad Hintz, analista de Sanford Bernstein, "esto es algo que otros bancos podrán utilizar en su contra cuando compitan por acuerdos". [65]

{{cite web}}: CS1 maint: archived copy as title (link){{cite web}}: CS1 maint: archived copy as title (link)