El término tasa de porcentaje anual de cargo ( APR ), [1] [2] que corresponde a veces a una APR nominal y a veces a una APR efectiva ( EAPR ), [3] es la tasa de interés para un año completo (anualizada), en lugar de solo una tarifa/tasa mensual, como se aplica a un préstamo , préstamo hipotecario , tarjeta de crédito , [4] etc. Es un cargo financiero expresado como una tasa anual. [5] [6] Esos términos tienen definiciones legales formales en algunos países o jurisdicciones legales , pero en los Estados Unidos: [3]

En algunas áreas, la tasa porcentual anual (APR, por sus siglas en inglés) es la contraparte simplificada de la tasa de interés efectiva que el prestatario pagará por un préstamo. En muchos países y jurisdicciones, los prestamistas (como los bancos) deben divulgar el "costo" del préstamo de alguna manera estandarizada como una forma de protección del consumidor . La APR (efectiva) tiene como objetivo facilitar la comparación entre prestamistas y opciones de préstamos.

La TAE nominal se calcula multiplicando la tasa de interés para un período de pago por el número de períodos de pago en un año. [3] Sin embargo, la definición legal exacta de "TAE efectiva", o TAE, puede variar mucho en cada jurisdicción, dependiendo del tipo de tarifas incluidas, como tarifas de participación, tarifas de apertura de préstamos , cargos mensuales por servicio o tarifas por pagos atrasados . La TAE efectiva se ha denominado la tasa de interés "matemáticamente verdadera" para cada año. [7] [8]

El cálculo de la TAE efectiva, como la comisión más la tasa de interés compuesta , también puede variar dependiendo de si las comisiones iniciales, como las comisiones de apertura o de participación, se suman al importe total o se consideran un préstamo a corto plazo que vence en el primer pago. Cuando las comisiones de apertura se pagan como primer pago, el saldo adeudado puede acumular más intereses, ya que se retrasa debido a los períodos de pago adicionales. [9]

La tasa porcentual anual efectiva se puede calcular de al menos tres maneras:

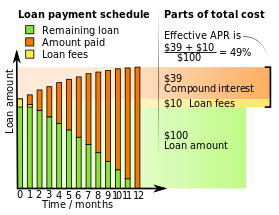

Por ejemplo, considere un préstamo de $100 que debe ser pagado después de un mes, más el 5%, más una comisión de $10. Si no se considera la comisión, este préstamo tiene una TAE efectiva de aproximadamente el 80% (1,05 12 = 1,7959, que es aproximadamente un aumento del 80%). Si se considerara la comisión de $10, el interés mensual aumenta un 10% ($10/$100), y la TAE efectiva se convierte en aproximadamente el 435% (1,15 12 = 5,3503, que equivale a un aumento del 435%). Por lo tanto, hay al menos dos posibles "TAE efectivas": 80% y 435%. Las leyes varían en cuanto a si las comisiones deben incluirse en los cálculos de la TAE.

En los Estados Unidos, la Ley de Veracidad en los Préstamos rige el cálculo y la divulgación de la TAE, implementada por la Oficina de Protección Financiera del Consumidor (CFPB) a través del Reglamento Z. En general, la TAE en los Estados Unidos se expresa como la tasa de interés periódica (por ejemplo, mensual) multiplicada por el número de períodos de capitalización en un año [10] (también conocida como tasa de interés nominal ); dado que la TAE debe incluir ciertos cargos y tarifas no relacionados con los intereses, requiere un cálculo más detallado. La TAE debe ser divulgada al prestatario dentro de los 3 días posteriores a la solicitud de una hipoteca. Esta información generalmente se envía por correo al prestatario y la TAE se encuentra en la declaración de divulgación de veracidad en los préstamos, que también incluye un cronograma de amortización .

El 30 de julio de 2009, entraron en vigor las disposiciones de la Ley de Mejora de la Divulgación Hipotecaria de 2008 (MDIA, por sus siglas en inglés). [11] Una cláusula específica de esta ley se refiere directamente a la divulgación de la TAE en las hipotecas. Establece que, si la tasa porcentual anual final (TAE) difiere en más del 0,125 % de la divulgación inicial de la GFE , el prestamista debe volver a divulgarla y esperar otros tres días hábiles antes de cerrar la transacción.

El cálculo para un "crédito de plazo cerrado" (como una hipoteca para una vivienda o un préstamo para un automóvil) se puede encontrar aquí. Para una hipoteca a tipo fijo , la TAE es, por tanto, igual a su tasa interna de rendimiento (o rendimiento ) bajo el supuesto de cero prepago y cero impago . Para una hipoteca a tipo variable, la TAE también dependerá del supuesto particular sobre la trayectoria prospectiva del tipo de interés indexado .

El cálculo para un "crédito abierto" (como una tarjeta de crédito, un préstamo con garantía hipotecaria u otra línea de crédito) se puede encontrar aquí.

La estandarización de la TAE de la Unión Europea se centra en la transparencia y los derechos del consumidor: «un conjunto comprensible de información que debe facilitarse a los consumidores con suficiente antelación a la celebración del contrato y también como parte del contrato de crédito [...] todo prestamista debe utilizar este formulario cuando comercialice un crédito al consumo en cualquier Estado miembro», por lo que no se permite la comercialización de cifras diferentes.

La normativa de la UE se vio reforzada con las directivas 2008/48/CE y 2011/90/UE, plenamente vigentes en todos los Estados miembros desde 2013. [12] Sin embargo, en el Reino Unido la directiva de la UE ha sido interpretada como la APR Representativa .

En 1998 se introdujo un método único para calcular la TAE (Directiva 98/7/CE), que debe publicarse para la mayor parte de los préstamos. Utilizando la notación mejorada de la Directiva 2008/48/CE, la ecuación básica para el cálculo de la TAE en la UE es:

En esta ecuación, el lado izquierdo es el valor actual de los retiros realizados por el prestamista y el lado derecho es el valor actual de los reembolsos realizados por el prestatario. En ambos casos, el valor actual se define dado el TAE como el tipo de interés. Por lo tanto, el valor actual de los retiros es igual al valor actual de los reembolsos, dado el TAE como el tipo de interés.

Tenga en cuenta que ni los importes ni los períodos entre transacciones son necesariamente iguales. A los efectos de este cálculo, se supone que un año tiene 365 días (366 días para los años bisiestos), 52 semanas o 12 meses iguales. Según la norma: "Se supone que un mes igual tiene 30,41666 días (es decir, 365/12) independientemente de que sea o no un año bisiesto". El resultado debe expresarse al menos con un decimal. Este algoritmo para la TAE es necesario para algunas formas de deuda de consumo, pero no para todas, en la UE. Por ejemplo, esta directiva de la UE se limita a los contratos de 50.000 € o menos y excluye todas las hipotecas. [13]

En los Países Bajos, la fórmula anterior también se utiliza para las hipotecas. En muchos casos, la hipoteca no siempre se devuelve por completo al final del período N , sino, por ejemplo, cuando el prestatario vende su casa o muere. Además, normalmente solo hay un pago del prestamista al prestatario: al comienzo del préstamo. En ese caso, la fórmula se convierte en:

Si la duración de los períodos es igual (pagos mensuales), las sumas se pueden simplificar utilizando la fórmula de una serie geométrica . De cualquier manera, la TAE se puede resolver de forma iterativa solo a partir de las fórmulas anteriores, salvo casos triviales como N=1 .

Una tasa de interés efectiva anual del 10% también puede expresarse de varias maneras:

Todas estas tasas son equivalentes, pero para un consumidor que no esté formado en las matemáticas de las finanzas , esto puede resultar confuso. La TAE ayuda a estandarizar la forma en que se comparan las tasas de interés, de modo que un préstamo al 10 % no parezca más barato al llamarlo un préstamo al "9,1 % anual por adelantado".

La TAE no refleja necesariamente el importe total de intereses pagados a lo largo de un año: si uno paga parte de los intereses antes de fin de año, el importe total de intereses pagados es menor.

En el caso de un préstamo sin comisiones, el cuadro de amortización se calcularía tomando el capital restante al final de cada mes, multiplicándolo por la tasa mensual y luego restando el pago mensual.

Esto se puede expresar matemáticamente mediante

Esto también explica por qué una hipoteca a 15 años y una hipoteca a 30 años con la misma TAE tendrían pagos mensuales diferentes y una cantidad total de intereses pagada diferente. Hay muchos más períodos en los que distribuir el capital, lo que hace que el pago sea menor, pero hay la misma cantidad de períodos en los que cobrar intereses a la misma tasa, lo que hace que la cantidad total de intereses pagada sea mucho mayor. Por ejemplo, una hipoteca de $100,000 (sin comisiones, ya que se suman al cálculo de una manera diferente) a 15 años cuesta un total de $193,429.80 (el interés es el 93.430% del capital), pero a 30 años cuesta un total de $315,925.20 (el interés es el 215.925% del capital).

Además, la TAE tiene en cuenta los costes. Supongamos, por ejemplo, que se piden prestados 100.000 dólares con 1.000 dólares de gastos únicos pagados por adelantado. Si, en el segundo caso, se realizan pagos mensuales iguales de 946,01 dólares frente al 9,569% compuesto mensualmente, se necesitan 240 meses para devolver el préstamo. Si se tienen en cuenta los 1.000 dólares de gastos únicos, el tipo de interés anual pagado es efectivamente igual al 10,31%.

El concepto de TAE también se puede aplicar a las cuentas de ahorro: imaginemos una cuenta de ahorro con un coste del 1% en cada retirada y, de nuevo, un interés del 9,569% compuesto mensualmente. Supongamos que se retira el importe completo, incluidos los intereses, después de exactamente un año. Entonces, teniendo en cuenta esta comisión del 1%, los ahorros efectivamente devengaron un interés del 8,9% ese año.

La TAE también se puede representar mediante un factor monetario (también conocido como factor de arrendamiento , tasa de arrendamiento o factor). El factor monetario suele expresarse en forma decimal, por ejemplo, 0,0030. Para hallar la TAE equivalente, el factor monetario se multiplica por 2400. Un factor monetario de 0,0030 equivale a una tasa de interés mensual del 0,6 % y una TAE del 7,2 %. [14]

Para un contrato de arrendamiento con un costo de capital inicial de C , un valor residual al final del arrendamiento de F y una tasa de interés mensual de r , el interés mensual comienza en Cr y disminuye casi linealmente durante el plazo del arrendamiento hasta un valor final de Fr . [15] Por lo tanto, el monto total de interés pagado durante el plazo del arrendamiento de N meses es

y el monto de interés promedio por mes es

Esta cantidad se denomina "cuota financiera mensual". [16] El factor r /2 se denomina "factor monetario".

A pesar de los repetidos intentos de los reguladores de establecer estándares utilizables y consistentes, la TAE no representa el costo total de los préstamos en algunas jurisdicciones ni crea realmente un estándar comparable entre jurisdicciones. No obstante, se considera un punto de partida razonable para una comparación ad hoc de los prestamistas.

Los titulares de tarjetas de crédito deben tener en cuenta que la mayoría de las tarjetas de crédito estadounidenses se cotizan en términos de APR nominal compuesto mensualmente, que no es lo mismo que la tasa anual efectiva (EAR). A pesar de la palabra "anual" en APR, no es necesariamente una referencia directa para la tasa de interés pagada sobre un saldo estable durante un año. La referencia más directa para la tasa de interés de un año es EAR. El factor de conversión general para APR a EAR es , donde n representa el número de períodos de capitalización de la APR por período de EAR. A modo de ejemplo, para una tarjeta de crédito común cotizada a 12,99% APR compuesto mensualmente, la EAR de un año es , o 13,7975%. Para 12,99% APR compuesto diariamente, la EAR pagada sobre un saldo estable durante un año se convierte en 13,87% (donde la adición de .000049 a la APR de 12,99% es posible porque la nueva tasa no excede la APR publicitada [ cita requerida ] ). Tenga en cuenta que una tasa anual equivalente (APR) estadounidense alta del 29,99 % compuesta mensualmente conlleva una tasa anual efectiva del 34,48 %.

Si bien la diferencia entre la TAE y la TAE puede parecer trivial, debido a la naturaleza exponencial de los intereses, estas pequeñas diferencias pueden tener un gran efecto durante la vida de un préstamo. Por ejemplo, considere un préstamo a 30 años de $200,000 con una TAE establecida del 10.00%, es decir, 10.0049% TAE o el equivalente a la TAE del 10.4767%. Los pagos mensuales, utilizando la TAE, serían de $1755.87. Sin embargo, utilizando una TAE del 10.00%, el pago mensual sería de $1691.78. La diferencia entre la TAE y la TAE equivale a una diferencia de $64.09 por mes. Durante la vida de un préstamo a 30 años, esto equivale a $23,070.86, que es más del 11% del monto original del préstamo.

Algunas clases de cargos no se incluyen deliberadamente en el cálculo de la TAE. Debido a que no se incluyen, algunos defensores del consumidor afirman que la TAE no representa el costo total del préstamo. Los cargos excluidos pueden incluir:

Los prestamistas argumentan que los honorarios del abogado de bienes raíces, por ejemplo, son un costo de transferencia, no un costo del préstamo. En efecto, están argumentando que los honorarios del abogado son una transacción separada y no una parte del préstamo. Los defensores del consumidor argumentan que esto sería cierto si el cliente tiene libertad para elegir qué abogado utilizar. Sin embargo, si el prestamista insiste en utilizar un abogado específico, el costo debe considerarse como un componente del costo total de hacer negocios con ese prestamista. Esta área se vuelve más complicada por la práctica de los honorarios de contingencia, por ejemplo, cuando el prestamista recibe dinero del abogado y otros agentes para que sean los que utilice el prestamista. Debido a esto, los reguladores estadounidenses exigen que todos los prestamistas presenten un formulario de divulgación comercial afiliada que muestre los montos pagados entre el prestamista y las empresas de tasación, abogados, etc.

Los prestamistas argumentan que incluir cargos por pagos atrasados y otros cargos condicionales les obligaría a hacer suposiciones sobre el comportamiento del consumidor, suposiciones que sesgarían el cálculo resultante y crearían más confusión que claridad.

Más allá de los componentes de costos no incluidos enumerados anteriormente, los reguladores no han podido definir por completo qué tarifas únicas deben incluirse y cuáles deben excluirse del cálculo. Esto deja al prestamista cierta discreción para determinar qué tarifas se incluirán (o no) en el cálculo.

Los consumidores pueden, por supuesto, utilizar la tasa de interés nominal y los costos del préstamo (o cuenta de ahorros) y calcular la TAE ellos mismos, por ejemplo utilizando una de las calculadoras disponibles en Internet.

En el ejemplo de un préstamo hipotecario los tipos de comisiones son los siguientes:

La discreción que se ilustra en la columna "a veces incluido" incluso en el entorno altamente regulado de las hipotecas para vivienda en los EE. UU. hace que sea difícil comparar simplemente las TAE de dos prestamistas. Nota: Los reguladores estadounidenses generalmente requieren que un prestamista utilice los mismos supuestos y definiciones en su cálculo de TAE para cada uno de sus productos, aunque no pueden forzar la coherencia entre los prestamistas.

En el caso de los artículos que se pueden vender con financiación del proveedor, por ejemplo, el leasing de automóviles, el coste teórico del bien puede quedar oculto y la TAE perder su importancia. Un ejemplo es el caso en el que se alquila un automóvil a un cliente sobre la base de un "precio de venta sugerido por el fabricante" con una TAE baja: el proveedor puede estar aceptando una tasa de alquiler más baja como compensación por un precio de venta más alto. Si el cliente se hubiera autofinanciado, el proveedor podría haber aceptado un precio de venta con descuento; en otras palabras, el cliente ha recibido una financiación barata a cambio de pagar un precio de compra más alto, y la TAE cotizada subestima el coste real de la financiación. En este caso, la única forma significativa de establecer la TAE "real" implicaría concertar la financiación a través de otras fuentes, determinar el precio en efectivo más bajo aceptable y comparar las condiciones de financiación (lo que puede no ser factible en todas las circunstancias). En el caso de los arrendamientos en los que el arrendatario tiene una opción de compra al final del plazo del arrendamiento, el coste de la TAE se complica aún más por esta opción. En efecto, el contrato de arrendamiento incluye una opción de venta para el fabricante (o, alternativamente, una opción de compra para el consumidor), y el valor (o costo) de esta opción para el consumidor no es transparente.

La TAE depende del período de tiempo para el que se calcula el préstamo. Es decir, la TAE de un préstamo a 30 años no se puede comparar con la TAE de un préstamo a 20 años. La TAE se puede utilizar para mostrar el impacto relativo de diferentes cronogramas de pago (como pagos globales o pagos quincenales en lugar de pagos mensuales directos), pero la mayoría de las calculadoras de TAE estándar tienen dificultades con esos cálculos.

Además, la mayoría de las calculadoras de TAE suponen que una persona mantendrá un préstamo en particular hasta el final del período de pago definido, lo que da como resultado que los costos de cierre fijos iniciales se amorticen durante todo el plazo del préstamo. Si el consumidor cancela el préstamo antes de tiempo, la tasa de interés efectiva obtenida será significativamente más alta que la TAE calculada inicialmente. Esto es especialmente problemático para los préstamos hipotecarios, donde los períodos de pago típicos del préstamo son de 15 o 30 años, pero donde muchos prestatarios se mudan o refinancian antes de que finalice el período del préstamo, lo que aumenta el costo efectivo del prestatario por puntos u otras tarifas de apertura.

En teoría, este factor no debería afectar la capacidad de ningún consumidor individual de comparar la TAE del mismo producto (mismo período de pago y comisiones de apertura) entre proveedores. Sin embargo, la TAE puede no ser particularmente útil cuando se intenta comparar productos diferentes o productos similares con condiciones diferentes.

Dado que el saldo principal del préstamo no se paga durante el plazo de solo intereses, asumiendo que no hay costos de instalación, la TAE será la misma que la tasa de interés.

Tres prestamistas con información idéntica pueden calcular TAE diferentes. Los cálculos pueden ser bastante complejos y no son bien comprendidos ni siquiera por la mayoría de los profesionales financieros. La mayoría de los usuarios dependen de paquetes de software para calcular TAE y, por lo tanto, dependen de los supuestos de ese paquete de software en particular. Si bien las diferencias entre los paquetes de software no darán lugar a grandes variaciones, existen varios métodos aceptables para calcular TAE, cada uno de los cuales arroja un resultado ligeramente diferente.

A pesar de su utilidad para comparar los costos de endeudamiento entre diferentes préstamos y ofertas de crédito, la TAE tiene varias limitaciones que pueden afectar su precisión y relevancia, en particular para ciertos tipos de préstamos.

Existen casos en los que la TAE puede ser engañosa o una medida inexacta de los costos de endeudamiento. Se sostiene que la TAE puede ser engañosa cuando se aplica a préstamos de montos pequeños, como los préstamos de día de pago, porque no representa con precisión el costo real de endeudamiento para productos financieros a corto plazo. Si bien es eficaz para comparar los costos de los préstamos a largo plazo, la TAE exagera el gasto asociado con los préstamos a corto plazo de montos pequeños, lo que puede inducir a error a los consumidores sobre los costos reales en los que incurrirán. [17]

En un artículo de Thomas W. Miller Jr. en el Mercatus Center , se destaca que, si bien los topes de las tasas de interés se proponen a menudo como un medio para combatir las prácticas crediticias "depredadoras" asociadas con las altas tasas de interés anuales (APR) en préstamos de pequeñas cantidades, esas medidas regulatorias pasan por alto los posibles efectos adversos. El análisis sugiere que un tope de las tasas de interés del 36 por ciento podría conducir a una escasez de préstamos disponibles, ya que los topes pueden hacer que la demanda supere la oferta y llevar a los prestamistas a redirigir el capital lejos de los mercados de préstamos de pequeñas cantidades. Este cambio podría resultar efectivamente en una prohibición implícita de productos como los préstamos de día de pago al hacerlos financieramente insostenibles. [18]

Es posible que la TAE no refleje con precisión el costo de los préstamos para ciertos tipos de hipotecas, como las que tienen estructuras de pago no estándar. Los cálculos de la TAE, cuyo objetivo es proporcionar una medida integral del costo al incluir las tasas de interés y otras tarifas, podrían no captar las complejidades o los costos reales de las hipotecas que se desvían de los préstamos tradicionales de tasa fija y amortizables. Esta discrepancia surge porque la TAE está diseñada bajo el supuesto de una estructura de préstamo estándar, lo que puede engañar a los consumidores sobre las implicaciones financieras de las hipotecas con tasas variables, períodos de solo interés u otras características únicas. [19]

La TAE no incluye todos los cargos asociados a un préstamo, en particular los "cargos basura". Estos cargos excluidos pueden incluir varios tipos de cargos no relacionados con intereses, como ciertos costos de cierre, que no se reflejan en el cálculo de la TAE. Esta exclusión puede confundir a los consumidores sobre el costo real del préstamo, ya que la TAE presenta un alcance más limitado de gastos que lo que el prestatario puede eventualmente pagar. [20]