La fuga de capitales , en economía , ocurre cuando los activos o el dinero salen rápidamente de un país, debido a un evento de consecuencias económicas o como resultado de un evento político como un cambio de régimen o la globalización económica . Tales eventos podrían ser un aumento en los impuestos sobre el capital o los tenedores de capital o el incumplimiento por parte del gobierno del país de su deuda que perturba a los inversores y hace que reduzcan la valoración de los activos en ese país o que pierdan la confianza en su fortaleza económica.

Esto lleva a una desaparición de la riqueza, y suele ir acompañada de una fuerte caída del tipo de cambio del país afectado (depreciación en un régimen de tipo de cambio variable, o devaluación forzada en un régimen de tipo de cambio fijo). Esta caída es especialmente perjudicial cuando el capital pertenece a la población del país afectado, porque no sólo los ciudadanos están ahora agobiados por la pérdida de la economía y la devaluación de su moneda, sino que sus activos han perdido gran parte de su valor nominal . Esto lleva a una disminución drástica del poder adquisitivo de los activos del país y hace que sea cada vez más caro importar bienes y adquirir cualquier tipo de instalaciones extranjeras, por ejemplo, instalaciones médicas.

Los países con economías basadas en recursos naturales son los que experimentan la mayor fuga de capitales. [1] Una visión clásica sobre la fuga de capitales es que es la especulación cambiaria la que impulsa importantes movimientos transfronterizos de fondos privados, suficientes para afectar los mercados financieros . [2] La presencia de fuga de capitales indica la necesidad de una reforma de políticas . [3]

En el libro La dette odieuse de l'Afrique (Las deudas odiosas de África), Léonce Ndikumana y James K. Boyce sostienen que más del 65% de las deudas prestadas de África ni siquiera llegan a los países africanos, sino que permanecen en cuentas bancarias privadas en paraísos fiscales de todo el mundo. [4] Ndikumana y Boyce estiman que entre 1970 y 2008, la fuga de capitales de 33 países subsaharianos ascendió a 700.000 millones de dólares. [5] Un documento de 2008 publicado por Global Financial Integrity estimó que la fuga de capitales, también llamada flujos financieros ilícitos , "sale de los países en desarrollo, entre 850.000 millones y 1 billón de dólares al año". [6]

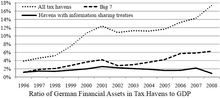

La fuga de capitales también tiene como objetivo evadir impuestos. En estos casos, el flujo tiende a dirigirse hacia los paraísos fiscales .

La fuga de capitales puede ser legal o ilegal según la legislación nacional. La fuga de capitales legal se registra en los libros de la entidad o persona que realiza la transferencia, y las ganancias por intereses, dividendos y ganancias de capital realizadas normalmente regresan al país de origen. La fuga de capitales ilegal, también conocida como flujos financieros ilícitos , tiene como objetivo desaparecer de cualquier registro en el país de origen y las ganancias por el stock de fuga de capitales ilegal fuera de un país generalmente no regresan al país de origen. Se indica como dinero que falta en la balanza de pagos de una nación . [8]

En 1995, el Fondo Monetario Internacional (FMI) estimó que la fuga de capitales representaba aproximadamente la mitad de la deuda externa pendiente de los países más endeudados del mundo.

En la década de 1990 se observó una fuga de capitales en algunos mercados asiáticos y latinoamericanos . Tal vez la más importante de ellas fue la crisis financiera asiática de 1997 , que comenzó en Tailandia y se extendió a gran parte del este de Asia a partir de julio de 1997, lo que generó temores de un colapso económico mundial debido al contagio financiero .

La gran depresión argentina de 2001, que se produjo entre 1998 y 2002, fue en parte resultado de una fuga masiva de capitales, inducida por el temor a que Argentina incumpliera el pago de su deuda externa (la situación se agravó por el hecho de que Argentina tenía un tipo de cambio fijo artificialmente bajo y dependía de grandes niveles de moneda de reserva ). Esto también se observó en Venezuela a principios de los años 1980, cuando el total de los ingresos por exportaciones de un año se fue a través de la fuga ilegal de capitales.

En el último cuarto del siglo XX se observó una fuga de capitales desde países que ofrecen tasas de interés reales bajas o negativas (como Rusia y Argentina) hacia países que ofrecen tasas de interés reales más altas (como la República Popular China ).

Un artículo de 2006 publicado en The Washington Post daba varios ejemplos de salidas de capital privado de Francia como respuesta al impuesto sobre el patrimonio del país . El artículo también afirmaba: "Eric Pinchet, autor de una guía fiscal francesa, calcula que el impuesto sobre el patrimonio le reporta al gobierno unos 2.600 millones de dólares al año, pero le ha costado al país más de 125.000 millones de dólares en fugas de capital desde 1998". [9]

Un artículo de 2009 en The Times informó que cientos de financieros y empresarios ricos habían huido recientemente de Inglaterra, Gales y Escocia en respuesta a los recientes aumentos de impuestos, y se habían reubicado en destinos con impuestos bajos como Jersey , Guernsey , la Isla de Man y las Islas Vírgenes Británicas . [10]

En mayo de 2012, la magnitud de la fuga de capitales griega tras las primeras elecciones legislativas "indecisas" se estimó en 4.000 millones de euros por semana [11] y más tarde ese mismo mes el Banco Central español reveló una fuga de capitales de 97.000 millones de euros de la economía española durante el primer trimestre de 2012.

En el período previo al referéndum británico sobre la salida de la UE ( Brexit ), se produjo una salida neta de capitales de 77.000 millones de libras en los dos trimestres anteriores, 65.000 millones de libras en el trimestre inmediatamente anterior al referéndum y 59.000 millones de libras en marzo, cuando comenzó la campaña del referéndum. Esto corresponde a una cifra de 2.000 millones de libras en los seis meses equivalentes del año anterior. [12]