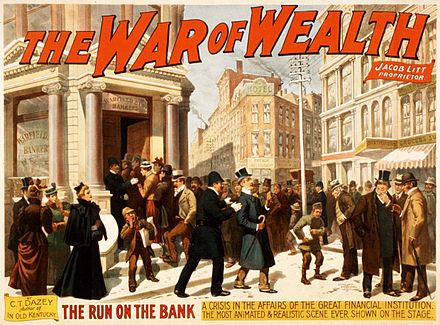

Una corrida bancaria o corrida sobre el banco ocurre cuando muchos clientes retiran su dinero de un banco , porque creen que el banco puede quebrar en un futuro cercano . En otras palabras, es cuando, en un sistema bancario de reserva fraccionaria (donde los bancos normalmente solo mantienen una pequeña proporción de sus activos como efectivo), numerosos clientes retiran efectivo de cuentas de depósito con una institución financiera al mismo tiempo porque creen que la institución financiera es, o podría llegar a ser, insolvente . Cuando transfieren fondos a otra institución, puede caracterizarse como una fuga de capitales . A medida que avanza una corrida bancaria, puede convertirse en una profecía autocumplida : a medida que más personas retiran efectivo, aumenta la probabilidad de impago, lo que desencadena más retiros. Esto puede desestabilizar al banco hasta el punto en que se quede sin efectivo y, por lo tanto, se enfrente a una quiebra repentina . [1] Para combatir una corrida bancaria, un banco puede adquirir más efectivo de otros bancos o del banco central , o limitar la cantidad de efectivo que los clientes pueden retirar, ya sea imponiendo un límite estricto o programando entregas rápidas de efectivo, fomentando depósitos a plazo de alto rendimiento para reducir los retiros a pedido o suspendiendo los retiros por completo.

Un pánico bancario o pánico bancario es una crisis financiera que ocurre cuando muchos bancos sufren corridas al mismo tiempo, ya que la gente de repente intenta convertir sus depósitos amenazados en efectivo o intenta salir de su sistema bancario doméstico por completo. Una crisis bancaria sistémica es aquella en la que todo o casi todo el capital bancario de un país desaparece. [2] La cadena de quiebras resultante puede causar una larga recesión económica a medida que las empresas y los consumidores nacionales se quedan sin capital a medida que el sistema bancario doméstico cierra. [3] Según el ex presidente de la Reserva Federal de Estados Unidos, Ben Bernanke , la Gran Depresión fue causada por el fracaso del Sistema de la Reserva Federal para prevenir la deflación, [4] y gran parte del daño económico fue causado directamente por las corridas bancarias. [5] El costo de limpiar una crisis bancaria sistémica puede ser enorme, con costos fiscales promedio del 13% del PIB y pérdidas de producción económica promedio del 20% del PIB para crisis importantes de 1970 a 2007. [2]

Se han utilizado varias técnicas para intentar prevenir las corridas bancarias o mitigar sus efectos. Entre ellas se incluyen un mayor requerimiento de reservas (que obliga a los bancos a mantener una mayor parte de sus reservas en efectivo), rescates gubernamentales de los bancos, supervisión y regulación de los bancos comerciales, la organización de bancos centrales que actúen como prestamistas de última instancia , la protección de los sistemas de seguro de depósitos como la Corporación Federal de Seguro de Depósitos de los Estados Unidos [1] y , una vez que se ha iniciado una corrida, una suspensión temporal de los retiros [6] . Estas técnicas no siempre funcionan: por ejemplo, incluso con el seguro de depósitos, los depositantes pueden seguir estando motivados por la creencia de que pueden carecer de acceso inmediato a los depósitos durante una reorganización bancaria [7] .

Las corridas bancarias aparecieron por primera vez como parte de ciclos de expansión crediticia y su posterior contracción. A partir del siglo XVI, los orfebres ingleses que emitían pagarés sufrieron graves fracasos debido a las malas cosechas, lo que hundió a partes del país en la hambruna y el malestar. Otros ejemplos son las tulipomanías holandesas (1634-1637), la burbuja británica de los mares del Sur (1717-1719), la Compañía Francesa del Misisipi (1717-1720), la depresión posnapoleónica (1815-1830) y la Gran Depresión (1929-1939).

Las corridas bancarias también se han utilizado para chantajear a individuos y gobiernos. En 1832, por ejemplo, el gobierno británico del duque de Wellington derrocó a un gobierno mayoritario por orden del rey Guillermo IV para impedir la reforma (la posterior Ley de Reforma de 1832 ( 2 y 3 Will. 4 . c. 45)). Las acciones de Wellington enfurecieron a los reformistas, que amenazaron con una corrida bancaria bajo el grito de guerra "¡Detengan al duque, vayan por el oro!". [8]

Muchas de las recesiones en los Estados Unidos fueron causadas por pánicos bancarios. La Gran Depresión incluyó varias crisis bancarias consistentes en corridas bancarias en múltiples bancos desde 1929 hasta 1933; algunas de ellas fueron específicas de regiones de los EE. UU. [3] Las corridas bancarias fueron más comunes en estados cuyas leyes permitían a los bancos operar solo una sucursal, lo que aumentaba drásticamente el riesgo en comparación con los bancos con múltiples sucursales, particularmente cuando los bancos con una sola sucursal estaban ubicados en áreas económicamente dependientes de una sola industria. [9]

Los pánicos bancarios comenzaron en el sur de los Estados Unidos en noviembre de 1930, un año después del colapso de la bolsa, desencadenado por el colapso de una serie de bancos en Tennessee y Kentucky , que hizo caer sus redes corresponsales. En diciembre, la ciudad de Nueva York experimentó corridas bancarias masivas que se limitaron a las muchas sucursales de un solo banco. Filadelfia fue golpeada una semana después por corridas bancarias que afectaron a varios bancos, pero que fueron contenidas con éxito gracias a la rápida acción de los principales bancos de la ciudad y el Banco de la Reserva Federal . [10] Los retiros empeoraron después de que los conglomerados financieros de Nueva York y Los Ángeles fracasaran en escándalos ampliamente cubiertos. [11] Gran parte del daño económico de la Depresión estadounidense fue causado directamente por las corridas bancarias, [5] aunque Canadá no tuvo corridas bancarias durante esta misma época debido a diferentes regulaciones bancarias. [9]

Milton Friedman y Anna Schwartz argumentaron que los retiros constantes de los bancos por parte de los depositantes nerviosos ("atesoramiento") fueron inspirados por las noticias de las corridas bancarias del otoño de 1930 y obligaron a los bancos a liquidar préstamos, lo que causó directamente una disminución en la oferta monetaria , contrayendo la economía. [12] Las corridas bancarias continuaron plagando a los Estados Unidos durante los siguientes años. Las corridas en toda la ciudad afectaron a Boston (diciembre de 1931), Chicago (junio de 1931 y junio de 1932), Toledo (junio de 1931) y St. Louis (enero de 1933), entre otras. [13] Las instituciones establecidas durante la Depresión han evitado las corridas en los bancos comerciales estadounidenses desde la década de 1930, [14] incluso en condiciones como la crisis de ahorro y préstamo estadounidense de los años 1980 y 1990. [ 15]

La crisis financiera de 2007-2008 se centró en fallos de liquidez del mercado comparables a una corrida bancaria. La crisis incluyó una ola de nacionalizaciones bancarias, incluidas las asociadas con Northern Rock en el Reino Unido e IndyMac en los Estados Unidos. Esta crisis fue causada por tasas de interés reales bajas que estimularon una burbuja de precios de activos alimentada por nuevos productos financieros que no fueron sometidos a pruebas de estrés y que fracasaron en la recesión. [16]

En el sistema bancario de reserva fraccionaria , el que se utiliza actualmente en la mayoría de los países desarrollados , los bancos sólo conservan una fracción de sus depósitos a la vista en forma de efectivo. El resto se invierte en títulos y préstamos , cuyos plazos suelen ser más largos que los de los depósitos a la vista, lo que genera un desajuste entre activos y pasivos . Ningún banco tiene suficientes reservas a mano para hacer frente a la retirada de todos los depósitos a la vez. [17] [ se necesita una mejor fuente ]

Diamond y Dybvig desarrollaron un influyente modelo para explicar por qué se producen las corridas bancarias y por qué los bancos emiten depósitos que son más líquidos que sus activos. Según el modelo, el banco actúa como intermediario entre los prestatarios que prefieren préstamos a largo plazo y los depositantes que prefieren cuentas líquidas. [1] [14] El modelo de Diamond-Dybvig proporciona un ejemplo de un juego económico con más de un equilibrio de Nash , donde es lógico que los depositantes individuales participen en una corrida bancaria una vez que sospechan que puede comenzar, incluso si esa corrida causará el colapso del banco. [1]

En el modelo, la inversión empresarial requiere gastos en el presente para obtener rendimientos que tardan en llegar, por ejemplo, el gasto en máquinas y edificios ahora para la producción en años futuros. Una empresa o empresario que necesita endeudarse para financiar la inversión querrá dar a sus inversiones un largo tiempo para generar rendimientos antes de la devolución total, y preferirá préstamos de largo plazo , que ofrecen poca liquidez al prestamista. El mismo principio se aplica a los individuos y hogares que buscan financiación para comprar artículos de gran valor, como viviendas o automóviles . Los hogares y las empresas que tienen el dinero para prestar a estas empresas pueden tener necesidades repentinas e impredecibles de efectivo, por lo que a menudo están dispuestos a prestar sólo con la condición de que se les garantice el acceso inmediato a su dinero en forma de cuentas de depósito a la vista líquidas , es decir, cuentas con el vencimiento más corto posible. Dado que los prestatarios necesitan dinero y los depositantes temen hacer estos préstamos individualmente, los bancos proporcionan un servicio valioso al agregar fondos de muchos depósitos individuales, dividirlos en préstamos para los prestatarios y distribuir los riesgos tanto de incumplimiento como de demandas repentinas de efectivo. [1] Los bancos pueden cobrar intereses mucho más altos por sus préstamos a largo plazo que los que pagan por los depósitos a la vista, lo que les permite obtener ganancias.

Si sólo unos pocos depositantes retiran dinero en un momento dado, este sistema funciona bien. Salvo que se produzca una emergencia importante de una escala que iguale o supere el área geográfica de operación del banco, es poco probable que los depositantes tengan necesidades de efectivo impredecibles al mismo tiempo; es decir, según la ley de los grandes números , los bancos pueden esperar que sólo un pequeño porcentaje de las cuentas retiren dinero en un día determinado porque las necesidades de gasto individuales están en gran medida descorrelacionadas . Un banco puede conceder préstamos a largo plazo, manteniendo sólo cantidades relativamente pequeñas de efectivo a mano para pagar a los depositantes que puedan exigir retiros. [1]

Sin embargo, si muchos depositantes retiran sus fondos a la vez, el propio banco (en lugar de los inversores individuales) puede quedarse sin liquidez y los depositantes se apresurarán a retirar su dinero, lo que obligará al banco a liquidar muchos de sus activos con pérdidas y, finalmente, a quebrar. Si un banco de estas características intentara cobrar sus préstamos antes de tiempo, las empresas podrían verse obligadas a interrumpir su producción, mientras que los individuos podrían verse obligados a vender sus casas y/o vehículos, lo que causaría más pérdidas a la economía en general. [1] Aun así, muchos deudores, si no la mayoría, no podrían pagar al banco en su totalidad cuando se lo exigieran y se verían obligados a declararse en quiebra , lo que posiblemente afectaría a otros acreedores en el proceso.

Una corrida bancaria puede ocurrir incluso si se inicia con una historia falsa. Incluso los depositantes que saben que la historia es falsa tendrán un incentivo para retirarse, si sospechan que otros depositantes creerán la historia. La historia se convierte en una profecía autocumplida . [1] De hecho, Robert K. Merton , quien acuñó el término profecía autocumplida , mencionó las corridas bancarias como un excelente ejemplo del concepto en su libro Teoría social y estructura social . [18] Mervyn King , gobernador del Banco de Inglaterra, señaló una vez que puede no ser racional iniciar una corrida bancaria, pero sí es racional participar en una una vez que ha comenzado. [19]

Una corrida bancaria es la retirada repentina de depósitos de un solo banco. Un pánico bancario o pánico bancario es una crisis financiera que ocurre cuando muchos bancos sufren corridas al mismo tiempo, como una quiebra en cascada . En una crisis bancaria sistémica , todo o casi todo el capital bancario de un país desaparece; esto puede ocurrir cuando los reguladores ignoran los riesgos sistémicos y los efectos de contagio . [2]

Las crisis bancarias sistémicas están asociadas a costos fiscales sustanciales y grandes pérdidas de producción. Con frecuencia, se ha recurrido a apoyos de liquidez de emergencia y garantías generales para contener estas crisis, no siempre con éxito. Si bien el ajuste fiscal puede ayudar a contener las presiones del mercado si una crisis es desencadenada por políticas fiscales insostenibles, por lo general se recurre a políticas fiscales expansivas. En las crisis de liquidez y solvencia, los bancos centrales pueden proporcionar liquidez para apoyar a los bancos ilíquidos. La protección de los depositantes puede ayudar a restablecer la confianza, aunque tiende a ser costosa y no necesariamente acelera la recuperación económica. La intervención a menudo se demora con la esperanza de que se produzca la recuperación, y esa demora aumenta la presión sobre la economía. [2]

Algunas medidas son más eficaces que otras para contener las consecuencias económicas y restaurar el sistema bancario después de una crisis sistémica. [2] [20] Entre ellas se incluyen la determinación de la escala del problema, programas de alivio de la deuda dirigidos a prestatarios en dificultades, programas de reestructuración corporativa, reconocimiento de las pérdidas bancarias y capitalización adecuada de los bancos. La velocidad de la intervención parece ser crucial; la intervención se suele retrasar con la esperanza de que los bancos insolventes se recuperen si se les da apoyo de liquidez y relajación de las regulaciones, y al final esta demora aumenta la presión sobre la economía. Los programas que están dirigidos, que especifican reglas cuantificables claras que limitan el acceso a la asistencia preferente y que contienen estándares significativos para la regulación del capital, parecen ser más exitosos. Según el FMI, las empresas de gestión de activos de propiedad estatal ( bancos malos ) son en gran medida ineficaces debido a las limitaciones políticas. [2]

Una corrida silenciosa ocurre cuando el déficit fiscal implícito de la exposición de un gobierno a pérdidas no contabilizadas [ aclaración necesaria ] a los bancos zombis es lo suficientemente grande como para disuadir a los depositantes de esos bancos. A medida que más depositantes e inversores comienzan a dudar de si un gobierno puede apoyar el sistema bancario de un país, la corrida silenciosa en el sistema puede ganar fuerza, haciendo que los costos de financiamiento de los bancos zombis aumenten. Si un banco zombi vende algunos activos a valor de mercado, sus activos restantes contienen una fracción mayor de pérdidas no contabilizadas; si renueva sus pasivos a tasas de interés más altas, exprime sus ganancias junto con las ganancias de competidores más saludables. Cuanto más dura la corrida silenciosa, más beneficios se transfieren de los bancos saludables y los contribuyentes a los bancos zombis. [21] El término también se utiliza cuando muchos depositantes en países con seguro de depósitos retiran sus saldos por debajo del límite de seguro de depósitos. [22]

El costo de la limpieza después de una crisis puede ser enorme. En las crisis bancarias sistémicamente importantes que se dieron en el mundo entre 1970 y 2007, el costo neto promedio de recapitalización para el gobierno fue del 6% del PIB , los costos fiscales asociados con la gestión de la crisis promediaron el 13% del PIB (16% del PIB si se ignoran las recuperaciones de gastos) y las pérdidas de producción económica promediaron alrededor del 20% del PIB durante los primeros cuatro años de la crisis. [2]

Se han utilizado varias técnicas para ayudar a prevenir o mitigar las corridas bancarias.

Algunas técnicas de prevención se aplican a bancos individuales, independientemente del resto de la economía.

Algunas técnicas de prevención se pueden aplicar a toda la economía, aunque aún así pueden permitir que algunas instituciones individuales fracasen.

Tanto el papel del prestamista de última instancia como la existencia de un seguro de depósitos crean un riesgo moral , ya que reducen el incentivo de los bancos para evitar conceder préstamos riesgosos. No obstante, son una práctica habitual, ya que se cree comúnmente que los beneficios de la prevención colectiva superan los costos de la toma excesiva de riesgos. [27]

Técnicas para afrontar un pánico bancario cuando la prevención ha fallado:

El pánico bancario de 1933 es el escenario de la obra de teatro de Archibald MacLeish , Panic ( 1935) . Otras representaciones ficticias de pánicos bancarios incluyen las de American Madness (1932), ¡Qué bello es vivir! (1946, ambientada en 1932 en Estados Unidos), Silver River (1948), Mary Poppins (1964, ambientada en el Londres de 1910), Rollover (1981), Noble House (1988) y The Pope Must Die (1991).

La novela de Arthur Hailey, The Moneychangers, incluye una fuga de capitales potencialmente fatal en un banco ficticio estadounidense.

Una corrida bancaria es una de las muchas causas del sufrimiento de los personajes de La jungla de Upton Sinclair .

En el episodio 21 de la temporada 6 de Los Simpson , La Asociación de Padres de Familia se disuelve , Bart Simpson comienza una campaña de rumores en el Banco de Springfield como una broma para instigar una corrida bancaria. La corrida bancaria no se muestra, en cambio, el gerente del banco, que se parece a Jimmy Stewart, dice que los ahorros están en las casas de otras personas, parodiando Qué bello es vivir .

{{cite web}}: CS1 maint: bot: estado de URL original desconocido ( enlace )