La política fiscal y la desigualdad económica en Estados Unidos analizan cómo la política fiscal afecta la distribución del ingreso y la riqueza en Estados Unidos. La desigualdad del ingreso puede medirse antes y después de impuestos; este artículo se centra en los aspectos posteriores a impuestos. Las tasas del impuesto sobre la renta aplicadas a los distintos niveles de ingreso y los gastos fiscales (es decir, las deducciones, las exenciones y las tasas preferenciales que modifican el resultado de la estructura de tasas) determinan principalmente cómo se redistribuyen los resultados del mercado para impactar en la desigualdad después de impuestos. La desigualdad después de impuestos ha aumentado notablemente en Estados Unidos desde 1980, tras un período más igualitario posterior a la Segunda Guerra Mundial.

Tras un cuarto de siglo de desigualdad en descenso tras la Segunda Guerra Mundial, la desigualdad de ingresos aumentó a fines de la década de 1960 y se aceleró después de 1980 entre las democracias capitalistas prósperas. La desigualdad en materia de riqueza e ingresos aumentó notablemente entre 1980 y 2009 en los Estados Unidos, pero aumentó sólo moderadamente en la mayoría de las demás democracias prósperas. En ese último año, Estados Unidos se había convertido, con mucho, en el país más desigual entre los países comparables. [1] [2] [3]

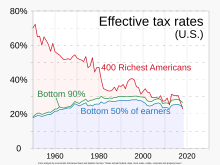

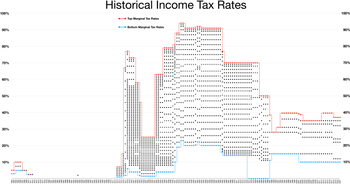

La política fiscal es el mecanismo a través del cual se redistribuyen los resultados del mercado, afectando la desigualdad después de impuestos. Las disposiciones del Código de Rentas Internas de los Estados Unidos con respecto a los impuestos sobre la renta y los impuestos al patrimonio han sufrido cambios significativos bajo administraciones y congresos republicanos y demócratas desde 1964. Desde la Administración Johnson , las tasas marginales máximas del impuesto sobre la renta se han reducido del 91% para los estadounidenses más ricos en 1963, a un mínimo del 35% bajo George W. Bush , aumentando recientemente al 39,6% (o en algunos casos al 43,4%) en 2013 bajo la Administración Obama . [8] [9] Los impuestos a las ganancias de capital también han disminuido en los últimos años y han experimentado una evolución más puntuada que los impuestos sobre la renta, ya que se produjeron cambios significativos y frecuentes en estas tasas entre 1981 y 2011. Tanto los impuestos al patrimonio como a la herencia han estado disminuyendo constantemente desde la década de 1990. La desigualdad económica en Estados Unidos ha ido aumentando de forma constante desde la década de 1980 y economistas como Paul Krugman , Joseph Stiglitz y Peter Orszag , políticos como Barack Obama y Paul Ryan y medios de comunicación han participado en debates y acusaciones sobre el papel de los cambios en la política fiscal en la perpetuación de la desigualdad económica.

Los gastos fiscales (es decir, deducciones, exenciones y tasas impositivas preferenciales) representan un factor importante de la desigualdad, ya que el 20% más rico obtiene aproximadamente el 50% del beneficio de ellos, mientras que el 1% más rico obtiene el 17% del beneficio. [10] Por ejemplo, un informe del Servicio de Investigación del Congreso de 2011 afirmó: "Los cambios en las ganancias de capital y los dividendos fueron el mayor contribuyente al aumento de la desigualdad general de ingresos". [11] La CBO estimó que los gastos fiscales serían de 1,5 billones de dólares en el año fiscal 2017, aproximadamente el 8% del PIB; para tener una idea de la escala, el déficit presupuestario históricamente ha promediado alrededor del 3% del PIB. [12]

Existe literatura académica y popular sobre este tema con numerosos trabajos en ambos lados del debate. El trabajo de Emmanuel Saez , por ejemplo, se ha centrado en el papel de la política fiscal estadounidense en la agregación de riqueza en los hogares más ricos en los últimos años, mientras que Thomas Sowell y Gary Becker sostienen que la educación, la globalización y las fuerzas del mercado son las causas fundamentales de la desigualdad económica general y de los ingresos. La Ley de Ingresos de 1964 y los "recortes de impuestos de Bush" coinciden con el aumento de la desigualdad económica en los Estados Unidos tanto por clase socioeconómica como por raza. [13] [14] [15] [16] [17]

Los economistas y expertos relacionados han descrito la creciente desigualdad de ingresos en Estados Unidos como "profundamente preocupante", [19] injusta, [20] un peligro para la democracia y la estabilidad social, [21] [22] [23] y una señal de decadencia nacional. [24] El profesor de Yale Robert Shiller , quien estuvo entre los tres estadounidenses que ganaron el premio Nobel de Economía en 2013, dijo después de recibir el premio: "El problema más importante al que nos enfrentamos hoy, creo, es la creciente desigualdad en los Estados Unidos y en otras partes del mundo". [25]

La desigualdad en la propiedad de la tierra y de los ingresos está correlacionada negativamente con el crecimiento económico posterior. Puede surgir una fuerte demanda de redistribución en sociedades donde una gran parte de la población no tiene acceso a los recursos productivos de la economía. Los votantes pueden internalizar estas cuestiones. [26] Las altas tasas de desempleo tienen un efecto negativo significativo cuando interactúan con aumentos en la desigualdad. El aumento de la desigualdad perjudica el crecimiento en países con altos niveles de urbanización. El desempleo alto y persistente también tiene un efecto negativo en el crecimiento económico de largo plazo posterior. El desempleo puede perjudicar gravemente el crecimiento porque es un desperdicio de recursos, genera presiones y distorsiones redistributivas, deprecia el capital humano existente y disuade su acumulación, empuja a las personas a la pobreza, genera restricciones de liquidez que limitan la movilidad laboral y porque erosiona la autoestima individual y promueve la dislocación social, el malestar y el conflicto. Las políticas para controlar el desempleo y reducir sus efectos asociados con la desigualdad pueden fortalecer el crecimiento de largo plazo. [27]

El coeficiente de Gini , una medida estadística de la desigualdad presente en la distribución del ingreso de una nación desarrollada por el estadístico y sociólogo italiano Corrado Gini, para los Estados Unidos ha aumentado en las últimas décadas. Cuanto más se acerca el coeficiente de Gini a uno, más se acerca su distribución del ingreso a la desigualdad absoluta. En 2007, las Naciones Unidas aproximaron el coeficiente de Gini de los Estados Unidos al 41%, mientras que el CIA Factbook lo situó en el 45%. El coeficiente de Gini de los Estados Unidos estaba por debajo del 40% en 1964 y disminuyó ligeramente durante la década de 1970. Sin embargo, alrededor de 1981, el coeficiente de Gini comenzó a aumentar y aumentó de manera constante durante la década de 2000.

La riqueza , en términos económicos, se define como el valor de los activos totales de un individuo o de un hogar menos sus pasivos totales. Los componentes de la riqueza incluyen activos, tanto monetarios como no monetarios, e ingresos. [28] La riqueza se acumula con el tiempo mediante el ahorro y la inversión. Los niveles de ahorro e inversión están determinados por el consumo de un individuo o de un hogar, la tasa de interés real del mercado y los ingresos. Los individuos y los hogares con ingresos más altos son más capaces de ahorrar e invertir porque pueden destinar una mayor parte de su ingreso disponible a ello y, al mismo tiempo, optimizar sus funciones de consumo. Es más difícil para los individuos y hogares de ingresos más bajos ahorrar e invertir porque necesitan utilizar un mayor porcentaje de su ingreso para costos fijos y variables, lo que les deja con una cantidad más limitada de ingreso disponible para optimizar su consumo. En consecuencia, existe una brecha de riqueza natural en cualquier mercado, ya que algunos trabajadores ganan salarios más altos y, por lo tanto, pueden desviar más ingresos hacia el ahorro y la inversión que generan riqueza.

La brecha de riqueza en Estados Unidos es grande y la gran mayoría del patrimonio neto y la riqueza financiera se concentra en un porcentaje relativamente pequeño de la población. El sociólogo y profesor de la Universidad de California-Santa Cruz G. William Domhoff escribe que "numerosos estudios muestran que la distribución de la riqueza ha estado extremadamente concentrada a lo largo de la historia estadounidense" y que "la mayoría de los estadounidenses (de ingresos altos o bajos, mujeres u hombres, jóvenes o viejos, republicanos o demócratas) no tienen idea de cuán concentrada está realmente la distribución de la riqueza". [29] En 2007, el 1% de los hogares más ricos poseía el 34,6% de toda la riqueza privada y el 19% siguiente poseía el 50,5% de toda la riqueza privada. En conjunto, el 20% de los estadounidenses controlaba el 85,1% de toda la riqueza privada del país. [30] [31] En el mismo año, el 1% de los hogares más ricos también poseía el 42,7% de toda la riqueza financiera y el 19% más rico poseía el 50,3% de toda la riqueza financiera del país. En conjunto, el 20% más rico de los hogares poseía el 93% de la riqueza financiera de los Estados Unidos. La riqueza financiera se define como "el patrimonio neto menos el patrimonio neto en viviendas ocupadas por sus propietarios". [30] En términos monetarios reales y no solo en porcentajes de la riqueza, la brecha de riqueza entre el 1% más rico y los otros cuartiles de la población es inmensa. En 2009, la riqueza media de los hogares pertenecientes al 1% más rico de la población era de 13,977 millones de dólares. Esta cifra es cinco veces superior a la riqueza media de los hogares del cuatro por ciento siguiente (riqueza media de los hogares de 2,7 millones de dólares), quince veces superior a la riqueza media de los hogares del cinco por ciento siguiente (riqueza media de los hogares de 908.000 dólares) y veintinueve veces superior a la riqueza media de los hogares del diez por ciento siguiente de la población (riqueza media de los hogares de 477.000 dólares) en el mismo año. En comparación, la riqueza media de los hogares del cuartil más bajo era de -27.000 dólares y la riqueza media de los hogares del segundo cuartil (el percentil inferior 20-40 de la población) era de 5.000 dólares. La clase media, el cuartil medio de la población, tiene un nivel medio de riqueza de los hogares de 65.000 dólares. [32]

Según la Oficina de Presupuesto del Congreso , los ingresos reales, o ajustados por inflación, después de impuestos del uno por ciento más rico de los estadounidenses crecieron un 275% entre 1979 y 2007. Al mismo tiempo, los ingresos reales, después de impuestos, del veinte por ciento más pobre de los ingresos salariales en los Estados Unidos crecieron un 18%. La diferencia en el crecimiento de los ingresos reales del 1% más rico y el 20% más pobre de los estadounidenses fue del 257%. El aumento promedio de los ingresos reales, después de impuestos para todos los hogares estadounidenses durante este período de tiempo fue del 62%, que es ligeramente inferior a la tasa de crecimiento de los ingresos reales, después de impuestos, del 65% experimentada por el 20% más rico de los asalariados, sin tener en cuenta el 1% más rico. [ cita requerida ] } Los datos agregados y analizados por Robert B. Reich , Thomas Piketty y Emmanuel Saez y publicados en un artículo del New York Times escrito por Bill Marsh muestran que los salarios reales de los trabajadores de producción y no supervisores, que representan el 82% de la fuerza laboral de los EE. UU., aumentaron un 100% de 1947 a 1979, pero luego aumentaron solo un 8% entre 1979 y 2009. Sus datos también muestran que el quinto inferior experimentó una tasa de crecimiento del 122% en los salarios entre 1947 y 1979, pero luego experimentó una tasa de crecimiento negativa del 4% en sus salarios reales entre 1979 y 2009. Los salarios reales del quinto superior aumentaron un 99% y luego un 55% durante los mismos períodos, respectivamente. [33] Los salarios reales promedio por hora también han aumentado a una tasa significativamente mayor para el 20% superior que para el 20% inferior. El ingreso familiar real para el 20% más pobre aumentó un 7,4% entre 1979 y 2009, mientras que aumentó un 49% para el 20% más rico y aumentó un 22,7% para el segundo quinto más rico de las familias estadounidenses. [34] [35] A partir de 2007, las Naciones Unidas estimaron la relación entre el ingreso promedio para el 10% más rico y el 10% más pobre de los estadounidenses, a través del Coeficiente de Gini , como 15,9:1. La relación entre el ingreso promedio para el 20% más rico y el 20% más pobre en el mismo año y utilizando el mismo índice fue de 8,4:1. Según estas estadísticas de la ONU, Estados Unidos tiene la tercera disparidad más alta entre el ingreso promedio del 10% y el 20% más rico y el 10% y el 20% más pobre de la población, respectivamente, de los países de la OCDE (Organización para la Cooperación y el Desarrollo Económicos). Sólo Chile y México tienen mayores disparidades de ingresos promedio entre el 10% más rico y el 10% más pobre de la población, con 26:1 y 23:1, respectivamente. En consecuencia, Estados Unidos tiene el cuarto coeficiente de Gini más alto de los países de la OCDE, con un 40,8%, que es inferior al de Chile (52%), México (51%) y apenas inferior al de Turquía (42%).

Un informe del Servicio de Investigación del Congreso de 2011 afirmó: "Los cambios en las ganancias de capital y los dividendos fueron los principales contribuyentes al aumento de la desigualdad general de ingresos. Los impuestos fueron menos progresivos en 2006 que en 1996 y, en consecuencia, la política fiscal también contribuyó al aumento de la desigualdad de ingresos entre 1996 y 2006. Pero la desigualdad general de ingresos probablemente habría aumentado incluso en ausencia de cambios en la política fiscal". [11] Desde 1964, el impuesto sobre la renta de los EE. UU. , incluido el impuesto a las ganancias de capital , se ha vuelto menos progresivo (aunque los cambios recientes han hecho que el código tributario federal sea el más progresivo desde 1979). [36] El impuesto al patrimonio , un impuesto altamente progresivo, también se ha reducido en las últimas décadas. [37]

Se cree que un código fiscal progresivo mitiga los efectos de las recesiones al tomar un porcentaje menor de los ingresos de los consumidores de menores ingresos que de los demás consumidores de la economía, de modo que puedan gastar una mayor parte de su ingreso disponible en el consumo y así restablecer el equilibrio. [38] Esto se conoce como estabilizador automático, ya que no necesita una acción del Congreso, como una legislación. También mitiga la inflación al tomar más dinero de los consumidores más ricos para que su gran nivel de consumo no cree una inflación impulsada por la demanda. [38]

Distribución de la riqueza en Estados Unidos según el patrimonio neto (2007). [39] La riqueza neta de muchas personas del 20% más pobre es negativa debido a la deuda. [39] En 2014, la brecha de riqueza se profundizó.

Un argumento contra la opinión de que la política fiscal aumenta la desigualdad del ingreso es el análisis de la proporción total de la riqueza controlada por el 1% más rico. [31]

La Ley de Ingresos de 1964 fue el primer proyecto de ley de la era posterior a la Segunda Guerra Mundial que redujo las tasas marginales del impuesto a la renta. Esta reforma, que fue propuesta durante el gobierno de John F. Kennedy pero aprobada durante el de Lyndon Johnson , redujo la tasa máxima del impuesto a la renta marginal (renta anual de $2,9 millones o más ajustada por inflación) del 91 % (para el año fiscal 1963) al 77 % (para el año fiscal 1964) y al 70 % (para el año fiscal 1965) para las rentas anuales de $1,4 millones o más. Fue la primera legislación fiscal en reducir el extremo superior de la distribución de la tasa marginal del impuesto sobre la renta desde 1924. [40] La tasa marginal máxima del impuesto sobre la renta había sido del 91% desde 1946 y no había estado por debajo del 70% desde 1936. [40] Los " recortes de impuestos de Bush ", que son los nombres popularmente conocidos de la Ley de Reconciliación del Crecimiento Económico y Alivio Fiscal de 2001 y la Ley de Reconciliación del Empleo y el Crecimiento de Alivio Fiscal de 2003 aprobadas durante el primer mandato del presidente George W. Bush , redujeron la tasa marginal máxima del impuesto sobre la renta del 38,6% [41] (ingreso anual de $382.967+ ajustado por inflación) al 35%. [41] Estas tasas se mantuvieron bajo la administración de Obama y se extenderán hasta 2013. El número de tramos del impuesto sobre la renta también disminuyó durante este período de tiempo, pero varios años, particularmente después de 1992, vieron un aumento en el número de tramos del impuesto sobre la renta. En 1964, había 26 tramos de impuestos sobre la renta. El número de tramos se redujo a 16 en 1981 y luego se redujo a 13 tramos después de la aprobación de la Ley de Impuestos de Recuperación Económica de 1981. Cinco años después, los 13 tramos de impuestos sobre la renta se redujeron a cinco bajo la administración de Reagan. Al final de la administración de GHW Bush en 1992, el número de tramos de impuestos sobre la renta había alcanzado un mínimo histórico de tres, pero el presidente Bill Clinton supervisó una reconfiguración de los tramos que aumentó el número a cinco en 1993. El número actual de tramos de impuestos sobre la renta, a partir de 2011, es seis, que es el número de tramos configurados durante la presidencia de George W. Bush.

En julio de 2018, el NYT informó que: "El 1% de los hogares con mayores ingresos (aquellos que ganan más de 607.000 dólares al año) pagará este año 111.000 millones de dólares menos en impuestos federales de lo que habrían pagado si las leyes hubieran permanecido sin cambios desde el año 2000. Se trata de una ganancia inesperada enorme. Es más, en dólares totales, que el recorte de impuestos recibido durante el mismo período por todo el 60% inferior de los asalariados". Esto representa los recortes de impuestos para el 1% superior de los recortes de impuestos de Bush y los recortes de impuestos de Trump , parcialmente compensados por los aumentos de impuestos al 1% superior por parte de Obama. [42]

Las políticas fiscales de Bush llevaron a un aumento de la desigualdad de ingresos y riqueza, ya que los recortes impositivos proporcionaron beneficios financieros más sustanciales a las familias de altos ingresos en comparación con las de ingresos más bajos. El presidente sostuvo que los recortes estimularían la economía (Bush 2001). [43] Pero los beneficios de los recortes se concentraron en gran medida en la parte superior de la distribución de ingresos y riqueza, entre aquellos que ganaban más de $500.000 al año (Johnston 2003). Esta política reduce los impuestos para las familias de altos ingresos mucho más que para las familias de bajos ingresos. [44]

Ronald Reagan redujo enormemente las tasas nominales marginales de impuestos a la renta con su Ley de Reforma Fiscal de 1986, pero no redujo de manera tan importante la tasa impositiva efectiva sobre las rentas marginales. Noah escribe en su serie de diez partes titulada "La gran divergencia" que "en 1979, la tasa impositiva efectiva sobre el 0,01 por ciento más rico era del 42,9 por ciento, según la Oficina de Presupuesto del Congreso, pero en el último año de mandato de Reagan era del 32,2 por ciento". Esta tasa efectiva se mantuvo estable hasta los primeros años de la presidencia de Clinton, cuando aumentó hasta un máximo del 41 por ciento. Sin embargo, volvió a caer hasta el 30 por ciento en su segundo mandato en la Casa Blanca. Según Noah, esta reducción porcentual de la tasa marginal efectiva del impuesto sobre la renta para los estadounidenses más ricos (9%) no es una reducción muy grande de su carga fiscal, especialmente en comparación con la caída del 20% de las tasas nominales entre 1980 y 1981 y la caída del 15% de las tasas nominales entre 1986 y 1987. Además de esta pequeña reducción de los impuestos sobre la renta de los contribuyentes más ricos de Estados Unidos, Noah descubrió que la carga efectiva del impuesto sobre la renta para el 20% inferior de los asalariados era del 8% en 1979 y se redujo al 6,4% durante la administración Clinton. Esta tasa efectiva se redujo aún más durante la administración de George W. Bush. Bajo Bush, la tasa disminuyó del 6,4% al 4,3%. Las reducciones de la carga efectiva del impuesto sobre la renta para los pobres que coincidieron con reducciones modestas de la tasa efectiva del impuesto sobre la renta para el 0,01% más rico de los contribuyentes no podrían haber sido la causa principal del aumento de la desigualdad de ingresos que comenzó en la década de 1980. [45] Estas cifras son similares a un análisis de las tasas impositivas federales efectivas de 1979 a 2005 realizado por la Oficina de Presupuesto del Congreso . [46] Las cifras muestran una disminución en la tasa impositiva efectiva total del 37,0% en 1979 al 29% en 1989. La tasa impositiva efectiva sobre la renta individual cayó del 21,8% al 19,9% en 1989. Sin embargo, en 2010, el 1 por ciento superior de todos los hogares tenía una tasa impositiva federal promedio del 29,4 por ciento, y se espera que las tasas de 2013 sean significativamente más altas. [47]

Las ganancias de capital son los beneficios que se obtienen de las inversiones en activos de capital, como bonos, acciones y bienes raíces. Estas ganancias se gravan, para las personas físicas, como ingresos ordinarios cuando se conservan durante menos de un año, lo que significa que tienen la misma tasa impositiva marginal que la tasa impositiva marginal sobre la renta de su receptor. Esto se conoce como la tasa impositiva sobre las ganancias de capital sobre las ganancias de capital a corto plazo. En consecuencia, la tasa impositiva sobre las ganancias de capital para las ganancias de capital a corto plazo pagadas por una persona física es igual a la tasa impositiva marginal sobre la renta de esa persona. La tasa impositiva luego disminuye una vez que la ganancia de capital se convierte en una ganancia de capital a largo plazo o se conserva durante 1 año o más.

En 1964, la tasa efectiva de impuestos sobre las ganancias de capital era del 25%. Esto significa que el porcentaje impositivo real de todas las ganancias de capital realizadas en los EE. UU. en 1964 era del 25%, en comparación con la tasa nominal de impuestos sobre las ganancias de capital, o el porcentaje que habría recaudado el gobierno antes de las deducciones y evasiones. [49] Esta tasa efectiva se mantuvo constante hasta un pequeño aumento en 1968 hasta el 26,9% y luego comenzó a aumentar de manera constante hasta alcanzar un máximo del 39,875% en 1978. Esta tasa máxima luego cayó al 28% en 1979 y luego bajó al 20% en 1982. Esta tasa máxima sobre las ganancias de capital se mantuvo hasta 1986, cuando la Ley de Reforma Fiscal de 1986 la volvió a aumentar al 28% y al 33% para todas las personas sujetas a las reducciones graduales. La Ley de Reforma Fiscal de 1986 convirtió por primera vez las ganancias de capital en ingresos, estableciendo así impuestos iguales a las ganancias de capital de corto plazo y tasas marginales de impuestos a la renta. La tasa máxima del 28%, sin tener en cuenta a los contribuyentes bajo las estipulaciones de una eliminación gradual, se mantuvo hasta 1997, a pesar de los aumentos en las tasas marginales de impuestos a la renta, cuando se redujo al 28%. Sin embargo, a partir de mayo de 1997, las ganancias de capital de largo plazo se dividieron en múltiples subgrupos en función del tiempo que los inversores las tenían. Cada nuevo subgrupo tenía una tasa impositiva diferente. Esto redujo efectivamente la tasa máxima de impuestos a las ganancias de capital sobre un bien de capital de largo plazo mantenido durante más de un año del 28% al 20%. Estos subgrupos múltiples se reorganizaron en menos de un año, de uno a cinco años y de cinco años o más y estuvieron vigentes desde 1998 hasta 2003. En 2003, las divisiones volvieron a las categorías de menos de un año y más de un año hasta 2011, cuando volvieron a las tres divisiones implementadas por primera vez en 1998. Esta tasa, del 20%, se mantuvo hasta 2003, cuando se redujo aún más al 15%. La tasa del impuesto a las ganancias de capital a largo plazo del 15% luego cambió a su tasa de 1997 del 20% en 2011. [17]Los impuestos a las ganancias de capital para los dos tramos inferiores y superiores del impuesto sobre la renta han cambiado significativamente desde fines de los años 1980. Las tasas impositivas a corto y largo plazo para las ganancias de capital de los dos tramos inferiores, 15% y 28%, respectivamente, fueron iguales a las tasas impositivas marginales de esos contribuyentes desde 1988 hasta 1997. En 1997, las tasas impositivas a las ganancias de capital para los dos tramos inferiores del impuesto sobre la renta se redujeron al 10% y al 20% para los tramos del 15% y 28%, respectivamente. Estas tasas se mantuvieron hasta 2001. El Presidente Bush realizó cambios adicionales a las tasas impositivas a las ganancias de capital para los dos tramos inferiores del impuesto sobre la renta en 2001, que se redujeron del 15% y 28% al 10% y al 15%, respectivamente, al reducir el impuesto sobre las ganancias de capital de largo plazo mantenidas por más de cinco años del 10% al 8%. También redujo el impuesto sobre las ganancias de capital a corto plazo del 28% al 15% para el tramo impositivo del 15%, así como el impuesto sobre los bienes de capital a largo plazo del 20% al 10%. En 2003, el impuesto sobre las ganancias de capital sobre los bienes de capital a largo plazo disminuyó del 10% al 5% para los dos tramos impositivos más bajos (10% y 15%). En 2008, estas mismas tasas se redujeron al 0%, pero se restablecieron a las tasas de 2003 en 2011 bajo el Presidente Obama a través de la extensión de los recortes de impuestos de Bush. [17]

En general, las tasas de impuestos a las ganancias de capital disminuyeron significativamente tanto para los dos tramos inferiores como para los dos superiores. Los dos tramos superiores del impuesto a la renta han experimentado una disminución neta de sus tasas de impuestos a las ganancias de capital a largo plazo del 13% desde 1988, mientras que las tasas de impuestos a las ganancias de capital a largo plazo de los dos tramos inferiores del impuesto a la renta han cambiado en un 10% y un 13%, respectivamente, en ese período. Sin embargo, la diferencia entre los impuestos a la renta y a las ganancias de capital a largo plazo para los dos tramos superiores del impuesto a la renta (5% en 1988 y 18% y 20%, respectivamente, en 2011) es mayor que la diferencia entre las tasas de impuestos a la renta y a las ganancias de capital a largo plazo para los dos tramos inferiores del impuesto a la renta (0% en 1988 y 5% y 10%, respectivamente, en 2011). A partir del año fiscal 2013, todos los ingresos de inversión de los hogares con altos ingresos estarán sujetos a un recargo impositivo del 3,8%, lo que eleva la tasa máxima sobre las ganancias de capital al 23,8%. [36]

El impuesto a las sucesiones, también conocido como "impuesto sobre donaciones", también se modificó en la era posterior a la Segunda Guerra Mundial. Establecido por primera vez en 1932 como un medio para recaudar ingresos fiscales de los estadounidenses más ricos, el impuesto a las sucesiones se fijó en una tasa nominal de 25 puntos porcentuales más baja que el impuesto a las sucesiones, lo que significa que su tasa efectiva fue del 18,7%. Su exención, hasta $50.000, era la misma que la exención del impuesto a las sucesiones. Según la ley actual, las personas pueden hacer donaciones de hasta $13.000 sin incurrir en un impuesto y las parejas pueden hacer una donación conjunta para dar una donación de hasta $26.000 al año sin incurrir en un impuesto. La exención del impuesto a las donaciones en vida es de $5 millones, que es la misma cantidad que la exención del impuesto a las sucesiones. Estas dos exenciones están directamente vinculadas entre sí, ya que la cantidad exenta de una reduce la cantidad que se puede eximir de la otra en una proporción de 1:1. El impuesto a las herencias y donaciones afecta generalmente a un porcentaje muy pequeño de la población, ya que la mayoría de los ciudadanos no heredan nada de sus parientes fallecidos en un año determinado. En 2000, el Banco de la Reserva Federal de Cleveland publicó un informe que determinó que el 1,6% de los estadounidenses recibió una herencia de 100.000 dólares o más y un 1,1% adicional recibió una herencia de entre 50.000 y 100.000 dólares, mientras que el 91,9% de los estadounidenses no recibió una herencia. [50] Un informe de 2010 realizado por Citizens for Tax Justice determinó que solo el 0,6% de la población transmitiría una herencia en caso de fallecimiento en ese año fiscal. En consecuencia, los datos muestran que los impuestos a las herencias son un impuesto casi exclusivamente para los ricos. En 1986, el Congreso promulgó una ley para evitar que los fondos fiduciarios de personas ricas se saltasen una generación antes de que se tuvieran que pagar impuestos sobre la herencia.

Los impuestos sobre el patrimonio, si bien afectan a más contribuyentes que los impuestos a la herencia, no afectan a muchos estadounidenses y también se consideran un impuesto dirigido a los ricos. En 2007, todos los gobiernos estatales en conjunto recaudaron $22 mil millones en ingresos fiscales por impuestos sobre el patrimonio y estos impuestos afectaron a menos del 5% de la población, incluido menos del 1% de los ciudadanos en cada estado. [17] En 2004, la carga impositiva promedio del impuesto federal sobre el patrimonio fue del 0% para el 80% más pobre de la población por hogar. La carga impositiva promedio del impuesto sobre el patrimonio para el 20% más rico fue de $1,362. La tabla siguiente da una impresión general de la distribución de los impuestos sobre el patrimonio por ingresos. Sin embargo, una cierta cantidad en dólares de cada patrimonio puede estar exenta de impuestos. Por ejemplo, si el gobierno permite una exención de hasta $2 millones en un patrimonio, entonces el impuesto sobre un patrimonio de $4 millones solo se pagaría sobre $2 millones de ese patrimonio, no sobre la totalidad de los $4 millones. Esto reduce la tasa efectiva del impuesto sobre el patrimonio. En 2001, el monto de "exclusión" sobre las herencias era de 675.000 dólares y la tasa impositiva máxima era del 55%. El monto de la exclusión aumentó de manera constante hasta los 3,5 millones de dólares en 2009, mientras que la tasa impositiva se redujo al 45% cuando se derogó temporalmente en 2010. El impuesto a las herencias se restableció en 2011 con un límite adicionalmente aumentado de 5 millones de dólares para individuos y 10 millones de dólares para parejas que presentan una declaración conjunta y una tasa reducida del 35%. La "base escalonada" de la ley del impuesto a las herencias permite que el receptor de una herencia o parte de una herencia tenga una base impositiva en la propiedad igual al valor de mercado de la misma. Esto permite a los receptores de una herencia venderla a valor de mercado sin haber pagado ningún impuesto sobre ella. Según la Oficina de Presupuesto del Congreso, esta exención le cuesta al gobierno federal 715.000 millones de dólares al año. [51]

Los impuestos sobre las ventas son impuestos que gravan la venta o el arrendamiento de bienes y servicios en los Estados Unidos. Si bien no existe un impuesto general sobre las ventas a nivel nacional , el gobierno federal aplica varios impuestos selectivos sobre las ventas a nivel nacional. Cuarenta y cinco estados, el Distrito de Columbia, los territorios de Puerto Rico y Guam imponen impuestos generales sobre las ventas a la mayoría de los bienes y algunos servicios. Además, los estados pueden imponer impuestos selectivos sobre las ventas a la venta o el arrendamiento de bienes o servicios específicos. Los estados también pueden delegar en los gobiernos locales la autoridad para imponer impuestos generales o selectivos sobre las ventas adicionales. Estos impuestos selectivos sobre las ventas generalmente se aplican a productos específicos, como la gasolina, el alcohol y el tabaco.

El impuesto sobre las ventas se calcula multiplicando el precio de compra por la tasa impositiva correspondiente. El vendedor es responsable de sumar el impuesto en el punto de venta y remitirlo a la autoridad fiscal estatal. Debido a que existen diferencias en los impuestos sobre las ventas en todo el país, la carga impositiva varía según el estado e incluso el municipio.

Los gobiernos locales tienen la autoridad de imponer impuestos a las ventas además de los impuestos estatales. Esto puede alterar drásticamente la tasa impositiva general en varias áreas dentro de un solo estado. Por ejemplo, en la ciudad de Nueva York, los consumidores pagan un impuesto a las ventas estatal y municipal combinado, pero en otras áreas del estado, la tasa podría ser más baja ya que no hay impuestos locales.

Las exenciones del impuesto a las ventas son una característica clave del sistema, cuyo objetivo es reducir la carga impositiva sobre los bienes y servicios esenciales. Las exenciones típicas incluyen suministros para la agricultura, medicamentos recetados y comestibles. Además, varios estados ofrecen exenciones impositivas o exenciones totales para las compras realizadas por las industrias, como maquinaria o equipo utilizado en la fabricación.

El término "gastos fiscales" se refiere a las exclusiones, deducciones, tasas preferenciales y créditos de ingresos que reducen los ingresos para cualquier nivel dado de tasas impositivas en los sistemas de impuestos a las ganancias individuales, de nóminas y corporativas. Al igual que el gasto convencional, contribuyen al déficit presupuestario federal. También influyen en las decisiones sobre trabajo, ahorro e inversión, y afectan la distribución del ingreso. La cantidad de ingresos federales reducidos es significativa: la CBO estima que es casi el 8% del PIB o alrededor de $1.5 billones en 2017, aproximadamente la mitad de los ingresos recaudados por el gobierno y casi tres veces más grande que el déficit presupuestario. Dado que la eliminación de un gasto fiscal cambia el comportamiento económico, la cantidad de ingresos adicionales que se generarían es algo menor que el tamaño estimado del gasto fiscal. [12]

La CBO informó que los siguientes fueron algunos de los mayores gastos tributarios individuales (no corporativos) en 2013:

En 2013, la CBO estimó que más de la mitad de los beneficios combinados de 10 grandes gastos fiscales se aplicarían a los hogares del 20% superior de ingresos, y que el 17% del beneficio iría a los hogares del 1% superior. El 20% superior de los asalariados paga alrededor del 70% de los impuestos federales sobre la renta, sin incluir los impuestos sobre la nómina. [10] Para calcular la escala, el 50% de los 1,5 billones de dólares en gastos fiscales en 2016 fue de 750.000 millones de dólares, mientras que el déficit presupuestario de Estados Unidos fue de aproximadamente 600.000 millones de dólares. [12] En otras palabras, eliminar los gastos fiscales para el 20% superior podría equilibrar el presupuesto en el corto plazo, dependiendo de los efectos de retroalimentación económica.

El economista Gary Becker ha descrito el logro educativo como la raíz de la movilidad económica . [52] Estados Unidos ofrece varios incentivos fiscales para la educación, como el Crédito Fiscal de Oportunidad Estadounidense y el Crédito Hope junto con exenciones fiscales para becas y subvenciones . [53] Aquellos que no califican para dicha ayuda pueden obtener un préstamo estudiantil a bajo interés , que puede ser subsidiado en función de la necesidad financiera, y la matrícula a menudo se puede deducir del impuesto federal sobre la renta . Dichos préstamos se crearon con el objetivo de fomentar una mayor movilidad social e igualdad de oportunidades . [54] [55]

Según Becker, el aumento de los rendimientos de las inversiones en capital humano es beneficioso y deseable para la sociedad porque aumenta la productividad y los niveles de vida . [56] Sin embargo, el costo de la matrícula universitaria ha aumentado significativamente más rápido que la inflación , lo que ha llevado a Estados Unidos a tener uno de los sistemas de educación superior más caros del mundo. [57] [58] Se ha sugerido que la política fiscal podría utilizarse para ayudar a reducir estos costos, gravando los ingresos de las dotaciones de las universidades y vinculando el impuesto a las dotaciones a las tasas de matrícula. [59] Estados Unidos gasta aproximadamente el 7,3% del PIB (1,1 billones de dólares en 2011 - público y privado, todos los niveles [60] ) anualmente en educación, con un 70% financiado públicamente a través de distintos niveles de impuestos federales, estatales y locales. [61]

El código tributario de los Estados Unidos incluye deducciones y sanciones con respecto a la cobertura del seguro de salud . El número de personas sin seguro en los Estados Unidos, muchas de las cuales son trabajadores pobres o desempleados , es una de las principales preocupaciones planteadas por los defensores de la reforma del sistema de salud . Los costos de tratar a los no asegurados a menudo deben ser absorbidos por los proveedores como atención de caridad , transferidos a los asegurados a través de la transferencia de costos y primas de seguro de salud más altas, o pagados por los contribuyentes a través de impuestos más altos. [62] El impuesto federal sobre la renta ofrece a los empleadores una deducción por los montos aportados a los planes de atención médica.

En 2014, la Ley de Protección al Paciente y Atención Médica Asequible alienta a los estados a ampliar Medicaid para hogares de bajos ingresos, financiado por impuestos federales adicionales. Algunos de los impuestos apuntan específicamente a los hogares más ricos. Los ingresos por cuenta propia y los salarios de individuos solteros que superen los $200,000 anuales estarán sujetos a un impuesto adicional del 0.9%. El monto límite es $250,000 para una pareja casada que presenta una declaración conjunta (el umbral se aplica a la compensación conjunta de los dos cónyuges), o $125,000 para una persona casada que presenta una declaración por separado. [63] Además, se aplicará un impuesto de Medicare del 3.8% a los ingresos no ganados , específicamente el menor de los ingresos netos por inversiones o el monto por el cual el ingreso bruto ajustado excede los $200,000 ($250,000 para una pareja casada que presenta una declaración conjunta; $125,000 para una persona casada que presenta una declaración por separado). [9]

En marzo de 2018, la CBO informó que la ACA había reducido la desigualdad de ingresos en 2014, y afirmó que la ley hizo que los quintiles más bajos y el segundo (el 40% inferior) recibieran un promedio de $690 y $560 adicionales respectivamente, mientras que hizo que los hogares en el 1% superior pagaran $21.000 adicionales debido principalmente al impuesto sobre la renta neta de inversiones y al impuesto adicional de Medicare. La ley impuso relativamente poca carga a los hogares en el quintil superior (el 20% superior) fuera del 1% superior. [64]

Paul Krugman , profesor de economía de Princeton, premio Nobel y ganador del premio John Bates Clarke, sostiene que la política, no las condiciones económicas, han hecho que la desigualdad de ingresos en Estados Unidos sea "única" y en un grado que "otros países avanzados no han visto". Según Krugman, la acción del gobierno puede comprimir o ampliar la desigualdad de ingresos a través de la política fiscal y otras políticas redistributivas o de transferencia. Krugman ilustra este punto describiendo "La Gran Compresión" y "La Gran Divergencia". Afirma que desde el final de la Gran Depresión hasta el final de la Segunda Guerra Mundial, de 1939 a 1946, se produjo un rápido estrechamiento de la distribución de ingresos en Estados Unidos, lo que en la práctica creó la clase media. Krugman llama a este período económico "La Gran Compresión" porque la distribución de ingresos se comprimió. Atribuye este fenómeno a una política económica intrínsecamente igualadora, como el aumento de las tasas impositivas para los ricos y las tasas impositivas corporativas más altas., un entorno de organización pro-sindical, salario mínimo, seguridad social, seguro de desempleo y "extensos controles gubernamentales sobre la economía que se utilizaron de una manera que tendía a igualar los ingresos". Esta clase media "artificialmente" creada perduró debido a la creación de instituciones, normas y expectativas de clase media que promovieron la igualdad de ingresos. Krugman cree que este período termina en 1980, lo que señala como "interesante" porque fue cuando "Reagan llegó a la Casa Blanca". Desde 1980 hasta el presente, Krugman cree que la desigualdad de ingresos fue determinada únicamente por el entorno político y no por el entorno económico global. Por ejemplo, tanto Estados Unidos como Canadá tenían aproximadamente el 30% de sus trabajadores en sindicatos durante la década de 1960. Sin embargo, en 2010, alrededor del 25% de los trabajadores canadienses todavía estaban sindicalizados, mientras que el 11% de los trabajadores estadounidenses estaban sindicalizados. Krugman culpa a Reagan de este rápido declive de la sindicalización porque "declaró temporada abierta de sindicalización" mientras que el mercado global claramente hizo espacio para los sindicatos, como lo prueba la alta tasa de sindicalización de Canadá. Contrariamente a los argumentos de economistas de Chicago como Gary Becker, Krugman señala que, si bien la brecha de riqueza entre los que tienen estudios universitarios y los que no los tienen, el mayor aumento en la desigualdad de ingresos se da entre los graduados universitarios con un buen nivel educativo y los graduados universitarios, y no entre los graduados universitarios y los que no lo tienen. El profesor medio de secundaria, según Krugman, tiene un título de posgrado, que es un nivel de educación comparable al de un administrador de fondos de cobertura cuyos ingresos son varias veces superiores a los del profesor medio de secundaria. En 2006, "el administrador de fondos de cobertura mejor pagado de los Estados Unidos ganó una cantidad igual a los salarios de los 80.000 profesores de la ciudad de Nueva York durante los tres años siguientes". En consecuencia, Krugman cree que la educación y un mercado global cambiante no son las únicas causas de las crecientes desigualdades de ingresos desde los años 1980, sino que la política y la implementación de la ideología conservadora han acumulado riqueza para los ricos. Algunas de estas políticas incluyen los recortes de impuestos de Reagan en 1981 y 1986. [65]

El premio Nobel Joseph Stiglitz afirma en un artículo de Vanity Fair publicado en mayo de 2011 titulado "Del 1%, por el 1%, para el 1%" que "el trato fiscal preferencial para los intereses especiales" ha contribuido a aumentar la desigualdad de ingresos en Estados Unidos, así como a reducir la eficiencia del mercado. Señala específicamente la reducción de las ganancias de capital en los últimos años, que son "la forma en que los ricos reciben una gran parte de sus ingresos", como una forma de darles a los ricos un "viaje gratis". Stiglitz critica la "teoría de la productividad marginal" diciendo que las mayores ganancias en salarios se destinan, en su opinión, a ocupaciones menos dignas como las finanzas, cuyos efectos han sido "masivamente negativos". En consecuencia, si la desigualdad de ingresos se explica predominantemente por el aumento de la productividad marginal de los educados, entonces ¿por qué los financieros, que son responsables de llevar a la economía estadounidense "al borde de la ruina"? [31]

Thomas Piketty y Emmanuel Saez escribieron en su obra "Income Inequality in the United States, 1913-1998" que "la participación de los ingresos y salarios más altos (en los Estados Unidos) muestra un patrón en forma de U a lo largo del siglo" y "que los grandes shocks que experimentaron los propietarios de capital durante la Gran Depresión y la Segunda Guerra Mundial han tenido un efecto permanente en los ingresos de capital más altos... que los altos impuestos progresivos sobre la renta y el patrimonio pueden haber impedido que las grandes fortunas se recuperen de los shocks". Saez y Piketty sostienen que los "ricos trabajadores" están ahora en la cima de la escala de ingresos en los Estados Unidos y su riqueza supera con creces al resto del país. [66] Piketty y Saez trazaron la participación porcentual del ingreso total acumulado por el 1%, el 5% y el 10% más ricos de los asalariados en los Estados Unidos entre 1913 y 2008. Según sus datos, el 1% más rico controlaba el 10% del ingreso total, mientras que el 5% más rico poseía aproximadamente el 13% y el 10% más rico poseía alrededor del 12% del ingreso total. En 1984, el porcentaje del ingreso total que poseía el 1% más rico aumentó del 10% al 16%, mientras que la participación en el ingreso del 5% y el 10% más rico controlaba el 13,5% y el 12%, respectivamente. El crecimiento del ingreso del 1% más rico aumentó luego hasta el 22% en 1998, mientras que las tasas de crecimiento del ingreso del 5% y el 10% más rico se mantuvieron constantes (participación total del ingreso del 15% y del 12%, respectivamente). Durante la recesión posterior al 11 de septiembre, el porcentaje de la renta total correspondiente al 1% más rico descendió al 16%, pero en 2008 volvió a subir hasta el nivel de 1998. En 2008, la brecha de riqueza en términos de porcentaje de la renta total en Estados Unidos entre el 1% y el 5% más rico era del 7%, y la brecha entre el 1% y el 10% más rico era del 9%. Esto supone una inversión del 11% respecto de la respectiva proporción de la renta que tenían estos grupos en 1963. La desigualdad de la renta se aceleró claramente a partir de los años 1980.

Larry Bartels , politólogo de Princeton y autor de Unequal Democracy , sostiene que la política fiscal federal desde 1964 e incluso antes ha aumentado la desigualdad económica en los Estados Unidos. Afirma que la tasa de crecimiento del ingreso real para los trabajadores de clase baja y media es significativamente menor bajo las administraciones republicanas que bajo las administraciones demócratas, mientras que la tasa de crecimiento del ingreso real para la clase alta es mucho mayor bajo las administraciones republicanas que bajo las administraciones demócratas. Encuentra que de 1948 a 2005, el crecimiento del ingreso real antes de impuestos para el 20% más pobre creció un 1,42%, mientras que el crecimiento del ingreso real antes de impuestos para el 20% más rico creció un 2%. Bajo las administraciones demócratas en este período de tiempo (Truman, Kennedy, Johnson, Carter y Clinton), la tasa de crecimiento del ingreso real antes de impuestos para el 20% más pobre fue del 2,64%, mientras que la tasa de crecimiento del ingreso real antes de impuestos para el 20% más rico fue del 2,12%. Durante las administraciones republicanas de este período (Eisenhower, Nixon, Ford, Reagan, GHW Bush y GW Bush), la tasa de crecimiento real del ingreso antes de impuestos fue del 0,43% para el 20% más pobre y del 1,90% para el 20% más rico. La disparidad bajo los presidentes demócratas en este período entre la tasa de crecimiento real del ingreso antes de impuestos del 20% más rico y el 20% más pobre fue del -0,52%, mientras que la disparidad bajo los presidentes republicanos fue del 1,47%. La tasa de crecimiento real del ingreso antes de impuestos para el 40%, 60% y 80% más rico de la población fue mayor bajo las administraciones demócratas que bajo las administraciones republicanas en este período. Estados Unidos fue más igualitario y se hizo más rico, en función de los ingresos, bajo los presidentes demócratas de 1948 a 2005 que bajo los presidentes republicanos en el mismo período. Además, Bartels cree que la reducción y la derogación temporal del impuesto a las herencias también aumentaron la desigualdad de ingresos al beneficiar casi exclusivamente a los más ricos de Estados Unidos. [67]

Según un documento de trabajo publicado por la Sociedad para el Estudio de la Desigualdad Económica titulado "Política fiscal y desigualdad de ingresos en los Estados Unidos, 1978-2009: un enfoque de descomposición", la política fiscal puede exacerbar o reducir la desigualdad económica. Este artículo sostiene que las reformas de política fiscal aprobadas bajo administraciones republicanas desde 1979 han aumentado la desigualdad económica, mientras que las administraciones demócratas durante el mismo período la han reducido. El movimiento vectorial neto de las reformas fiscales sobre la desigualdad económica desde 1979 es esencialmente cero, ya que las políticas opuestas se neutralizaron entre sí. [68]

Las respuestas de política pública que abordan las causas y los efectos de la desigualdad de ingresos incluyen: ajustes progresivos de la incidencia fiscal , fortalecimiento de las disposiciones de la red de seguridad social como la Ayuda a Familias con Niños Dependientes , la asistencia social , el programa de cupones de alimentos , la Seguridad Social , Medicare y Medicaid , el aumento y la reforma de los subsidios a la educación superior , el aumento del gasto en infraestructura y la imposición de límites y la imposición de impuestos a la búsqueda de rentas . [69] Otras reformas incluyen el aumento del salario mínimo y la reforma fiscal. [70]

La Oficina de Presupuesto del Congreso informó que las políticas impositivas y de transferencias menos progresivas contribuyeron a un aumento de la desigualdad de ingresos después de impuestos entre 1979 y 2007. [71] Los impuestos a las ventas y a las nóminas son ejemplos de impuestos regresivos que tienden a tener un mayor impacto en los hogares de bajos ingresos en comparación con los hogares de altos ingresos. Esto indica que las políticas impositivas sobre la renta más progresivas (por ejemplo, impuestos sobre la renta más altos para los ricos y un mayor crédito impositivo por ingresos laborales) reducirían la desigualdad de ingresos después de impuestos. Como resultado, la tributación progresiva, que impone tasas impositivas más altas para las personas de ingresos más altos, a menudo se considera un mecanismo para reducir la desigualdad de ingresos al redistribuir la riqueza a quienes tienen ingresos más bajos. [72]

En su Informe sobre la desigualdad mundial publicado en diciembre de 2017, Piketty, Saez y coautores revelaron que en "Rusia y Estados Unidos, el aumento de la desigualdad de la riqueza ha sido extremo, mientras que en Europa ha sido más moderado". [73] : 16 Informaron que el sistema tributario en Estados Unidos, junto con "enormes desigualdades educativas", se han vuelto "menos progresivos a pesar de un aumento en la compensación laboral superior desde la década de 1980, y en los ingresos de capital superiores en la década de 2000". [73] : 10 La "participación del 1% superior en el ingreso estaba cerca del 10% en [EE. UU. y Europa] en 1980, aumentó solo ligeramente al 12% en 2016 en Europa occidental [donde las políticas tributarias y educativas son más progresivas] mientras que se disparó al 20% en los Estados Unidos". La "participación del 50% inferior en el ingreso disminuyó de más del 20% en 1980 al 13% en 2016". [73] : 10 En 2012, los economistas Emmanuel Saez y Thomas Piketty habían recomendado tasas marginales máximas de impuestos mucho más altas para los ricos, hasta el 50 por ciento, 70 por ciento o incluso 90 por ciento. [74]

Ralph Nader , Jeffrey Sachs , el Frente Unido Contra la Austeridad, entre otros, piden un impuesto a las transacciones financieras (también conocido como impuesto Robin Hood ) para reforzar la red de seguridad social y el sector público. [75] [76] [77]

En enero de 2014, el Centro Pew informó que el 54% de los estadounidenses apoyaba aumentar los impuestos a los ricos y a las corporaciones para ampliar la ayuda a los pobres. Por partido, el 29% de los republicanos y el 75% de los demócratas apoyaban esta medida. [78]

En enero de 2019, la senadora Elizabeth Warren propuso un impuesto anual sobre la riqueza, específicamente un impuesto del 2% para la riqueza superior a 50 millones de dólares y otro recargo del 1% para la riqueza superior a 1.000 millones de dólares. La riqueza se define como la inclusión de todas las clases de activos, incluidos los activos financieros y los bienes raíces. Los economistas Emmanuel Saez y Gabriel Zucman estimaron que alrededor de 75.000 hogares (menos del 0,1%) pagarían el impuesto. El impuesto recaudaría alrededor de 2,75 billones de dólares en 10 años, aproximadamente el 1% del PIB en promedio por año, y elevaría la carga fiscal total para los sujetos al impuesto a la riqueza del 3,2% en relación con su riqueza bajo la ley actual a aproximadamente el 4,3% en promedio, frente al 7,2% para las familias del 99% más pobre. [79] Para la escala, el déficit presupuestario federal en 2018 fue del 3,9% del PIB y se espera que aumente hasta el 5% del PIB durante la próxima década. [80] El plan recibió tanto elogios como críticas. Dos multimillonarios, Michael Bloomberg y Howard Schultz , criticaron la propuesta calificándola de «inconstitucional» y «ridícula», respectivamente. Warren no se sorprendió por esta reacción y afirmó: «Otro multimillonario que piensa que los multimillonarios no deberían pagar más impuestos». [81] El economista Paul Krugman escribió en enero de 2019 que las encuestas indican que la idea de gravar más a los ricos es muy popular. [82]

En enero de 2019, los senadores Charles Schumer y Bernie Sanders abogaron por limitar las recompras de acciones. Explicaron que, entre 2008 y 2017, 466 de las empresas del S&P 500 gastaron 4 billones de dólares en recompras de acciones, aproximadamente el 50% de sus ganancias, y otro 40% se destinó a dividendos. Solo en 2018, se gastó un récord de 1 billón de dólares en recompras de acciones. Las recompras de acciones desplazan la riqueza hacia arriba, porque el 1% más rico posee aproximadamente el 40% de las acciones y el 10% más rico posee aproximadamente el 85%. Además, las corporaciones que dirigen las ganancias a los accionistas no están reinvirtiendo el dinero en la empresa ni pagando más a los trabajadores. Escribieron: "Si las corporaciones continúan comprando sus propias acciones a este ritmo, las disparidades de ingresos seguirán creciendo, la productividad se verá afectada, la fortaleza a largo plazo de las empresas disminuirá y el trabajador estadounidense se quedará aún más rezagado". La legislación que proponen prohibiría las recompras a menos que la empresa haya tomado otras medidas antes, como pagar más a los trabajadores, ofrecer más beneficios como atención médica y pensiones e invertir en la comunidad. Para evitar que las empresas pasen de las recompras a los dividendos, propusieron limitar los dividendos, tal vez mediante la adopción de medidas a través del código tributario. [83]

La OCDE afirmó que el gasto público es vital para reducir la brecha de riqueza. [84] Una infraestructura mejorada tiene el potencial de abordar tanto las causas profundas como las consecuencias de la desigualdad. Por ejemplo, los trabajadores que enfrentan limitaciones de movilidad podrían beneficiarse de sistemas de transporte público mejorados, que les permitirían viajar a empleos mejor remunerados que se encuentran más lejos de sus residencias y acceder a servicios esenciales de manera más asequible. [85]

El salario mínimo es un tema importante a considerar, ya que ha sido una política pública popular para reducir la pobreza y redistribuir el ingreso (Levin-Waldman, 2001). [86] En los Estados Unidos, los estados tienen la autoridad de determinar sus propios salarios mínimos, independientemente del gobierno federal. Si hay una discrepancia entre los salarios mínimos estatales y federales, el salario más alto tiene prioridad. En agosto de 2022, 30 estados tenían un salario mínimo más alto que el mínimo federal. [87] El salario mínimo reduce la desigualdad, en particular entre los que menos ganan (Engelhardt y Purcell, 2021; [88] Autor y Smith, 2016 [89] ).

En febrero de 2014, la Oficina de Presupuesto del Congreso (CBO) analizó los impactos en el empleo y los ingresos familiares de dos opciones (la opción de $10,10 y la opción de $9,00) para aumentar el salario mínimo federal. Ambas opciones conducen a un aumento general de los ingresos reales, con efectos especialmente positivos en las familias por debajo del umbral de pobreza, aumentando significativamente sus ingresos y reduciendo el número de personas en situación de pobreza. Además, con ambas opciones de aumento del salario mínimo, las familias que ganan más de seis veces el umbral de pobreza experimentarían una disminución neta de los ingresos reales: $17 mil millones y 0,4% para la opción de $10,10, y $4 mil millones y alrededor de 0,1% para la opción de $9,00. Estas dos estrategias ilustran cómo los salarios mínimos más altos pueden reducir la desigualdad de ingresos al redistribuir los ingresos de los hogares más ricos a los más pobres. [90]

Burkhauser et al. (2013) indican que la desigualdad medida es aproximadamente entre un 25 y un 30 por ciento menor si se agrega el costo promedio de los beneficios de Medicare y Medicaid a los ingresos de los beneficiarios. [91] Kaestner y Lubotsky (2016) indicaron que Medicare y Medicaid reducen la desigualdad de bienestar, y el seguro de salud subsidiado por el gobierno reduce significativamente la desigualdad de ingresos. [92]

En el presupuesto propuesto por el Presidente para 2025, el Presidente Biden ha declarado inequívocamente su oposición a cualquier reducción o concesión de los beneficios de Medicare o de la Seguridad Social que las personas mayores y discapacitadas han ganado y pagado a lo largo de sus carreras. [93]

El presupuesto fortalece Medicare al ampliar la solvencia del fondo fiduciario del Seguro Hospitalario de Medicare (HI), aumentar la tasa impositiva de Medicare para los ingresos superiores a $400,000, cerrar lagunas en los impuestos existentes y dirigir los ingresos del Impuesto sobre la Renta Neta de Inversiones al fondo fiduciario del HI. La tasa impositiva se eleva del 3,8% al 5% para aquellos con ingresos superiores a $400,000. Además, el presupuesto dirige los ahorros de las reformas propuestas para los medicamentos de Medicare al fondo fiduciario del HI. El presupuesto también invierte en personal, tecnología de la información y mejoras en la Administración del Seguro Social (SSA), con el objetivo de mejorar el servicio al cliente en las oficinas locales, los servicios estatales de determinación de discapacidad y los centros de teleservicio para jubilados, personas con discapacidad y sus familias. [93]