La Ley de Contribuciones al Seguro Federal ( FICA / ˈf aɪ k ə / ) es un impuesto sobre la nómina (o empleo) federal de los Estados Unidos que pagan tanto los empleados como los empleadores para financiar la Seguridad Social y Medicare [1], programas federales que brindan beneficios a jubilados, personas con discapacidades e hijos de trabajadores fallecidos.

La Ley de Contribuciones al Seguro Federal es un mecanismo fiscal codificado en el Título 26 , Subtítulo C, Capítulo 21 del Código de los Estados Unidos . [3]

Los beneficios de la seguridad social incluyen el seguro de vejez, sobrevivientes e invalidez (OASDI); Medicare proporciona beneficios de seguro hospitalario para los ancianos. La cantidad que uno paga en impuestos sobre la nómina a lo largo de su carrera laboral está asociada indirectamente con la anualidad de beneficios de la seguridad social que uno recibe como jubilado. [4] En consecuencia, Kevin Hassett escribió que FICA no es un impuesto porque su recaudación está directamente vinculada a los beneficios que uno tiene derecho a cobrar más adelante en la vida. [5] Sin embargo, la Corte Suprema de los Estados Unidos dictaminó en Flemming v. Nestor (1960) que el sistema de seguridad social no es ni una pensión ni un programa de seguros y que nadie tiene un derecho de propiedad acumulado a los beneficios del sistema independientemente de cuánto haya contribuido esa persona. Por lo tanto, FICA se comporta como un impuesto para todos los efectos prácticos, destinado a usos particulares por el Congreso pero totalmente sujeto a la autoridad del Congreso, incluida la redirección.

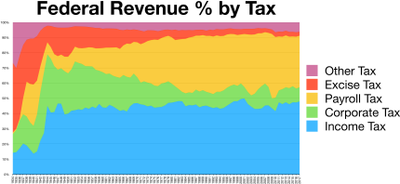

El impuesto FICA se aplica únicamente a los ingresos ganados y no se impone sobre los ingresos por inversiones, como los ingresos por alquiler, los intereses o los dividendos. La parte del seguro hospitalario (HI) del FICA, que financia los beneficios hospitalarios de la Parte A de Medicare , se aplica a todos los ingresos ganados, mientras que la parte del impuesto OASDI se impone sobre los ingresos ganados solo hasta el límite anual establecido por el Congreso ($160,200 en 2023). [6] [7] En 2004, el Centro de Prioridades Presupuestarias y Políticas afirmó que tres cuartas partes de los contribuyentes pagan más en impuestos sobre la nómina que en impuestos sobre la renta. [8] El FICA no está sujeto ni a la deducción estándar ni a ninguna exención personal y, por lo tanto, generalmente se considera un impuesto regresivo .

Desde 1990, la parte del empleado de la porción del Seguro Social del impuesto FICA ha sido del 6,2% de la compensación bruta hasta un límite que se ajusta con la inflación. [a] [9] El límite impositivo en 2020 fue de $137,700 de compensación bruta, lo que resultó en un impuesto máximo del Seguro Social para 2020 de $8,537.40. [7] Este límite, conocido como la Base Salarial del Seguro Social , aumenta cada año en función de los salarios nacionales promedio y, en general, a un ritmo más rápido que el Índice de Precios al Consumidor (IPC-U). La parte del empleado de la porción del impuesto de Medicare es del 1,45% de los salarios, sin límite en la cantidad de salarios sujetos a la porción del impuesto de Medicare. [9] Debido a que algunas compensaciones de nómina pueden estar sujetas a la retención del impuesto sobre la renta federal y estatal además de la retención del impuesto del Seguro Social y la retención del impuesto de Medicare, los impuestos del Seguro Social y Medicare a menudo representan solo una parte del total que paga un empleado.

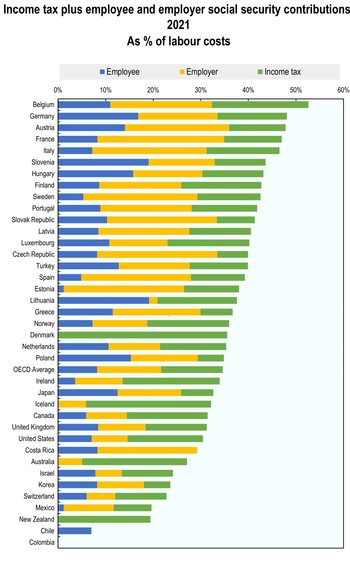

El empleador también es responsable del 6,2% de los impuestos de la Seguridad Social y del 1,45% de Medicare, [10] lo que hace que el impuesto total de la Seguridad Social sea el 12,4% de los salarios y el impuesto total de Medicare el 2,9%. (Los trabajadores autónomos son responsables del porcentaje total de FICA del 15,3% (= 12,4% + 2,9%), ya que en cierto sentido son tanto el empleador como el empleado; consulte la sección sobre trabajadores autónomos para obtener más detalles).

Si un trabajador comienza un nuevo trabajo a mitad de año y durante ese año ya ha ganado una cantidad que excede el límite de la base salarial del impuesto al Seguro Social con el empleador anterior, el nuevo empleador no puede dejar de retener hasta que se haya ganado el límite de la base salarial con el nuevo empleador (es decir, sin tener en cuenta el límite de la base salarial ganado con el empleador anterior). Hay algunos casos limitados, como una transferencia de empleador sucesor-predecesor, en los que los pagos que ya se han retenido se pueden contar para el total del año hasta la fecha.

Si un trabajador ha pagado de más al Seguro Social por tener más de un trabajo o por haber cambiado de trabajo durante el año, ese trabajador puede presentar una solicitud para que ese pago en exceso se cuente como un crédito por el impuesto pagado cuando presente una declaración de impuestos federales sobre la renta . Si al contribuyente se le debe un reembolso , entonces se le reembolsa el pago en exceso del impuesto FICA.

Un impuesto similar al impuesto FICA se impone sobre las ganancias de las personas que trabajan por cuenta propia , como los contratistas independientes y los miembros de una sociedad . Este impuesto no se impone por la Ley Federal de Contribuciones al Seguro, sino por la Ley de Contribuciones al Trabajo por Cuenta Propia de 1954 (SECA), que está codificada como el Capítulo 2 del Subtítulo A del Código de Rentas Internas, 26 USC § 1401 a 26 USC § 1403 (la "Ley del Impuesto SE"). Según la Ley del Impuesto SE, las personas que trabajan por cuenta propia son responsables del porcentaje completo del 15,3% (= 12,4% [Soc. Sec.] + 2,9% [Medicare]); sin embargo, el multiplicador del 15,3% se aplica al 92,35% de las ganancias netas de la empresa por trabajo por cuenta propia , en lugar del 100% de las ganancias brutas; La diferencia, 7,65%, es la mitad del 15,3% y hace que el cálculo sea justo en comparación con el de los empleados regulares (no autónomos). [13]

La SECA exige que los trabajadores autónomos en los Estados Unidos paguen impuestos de la Seguridad Social y Medicare . [14] Si un trabajador autónomo tiene ingresos netos de $400 o más en un año fiscal, generalmente está obligado a pagar impuestos SECA. Los trabajadores autónomos son responsables de pagar tanto la parte del empleador como la parte del empleado de estos impuestos. Sin embargo, pueden aplicarse excepciones y reglas específicas según la naturaleza del trabajo autónomo y las circunstancias individuales. [15]

Algunos estudiantes trabajadores están exentos del impuesto FICA. [16] Los estudiantes matriculados al menos medio tiempo en una universidad y que trabajan a tiempo parcial para la misma universidad están exentos del impuesto sobre la nómina FICA si y solo si su relación con la universidad es principalmente educativa. [17] Para estar exento del impuesto sobre la nómina FICA, el trabajo de un estudiante debe ser "incidental a" la búsqueda de un curso de estudio, lo que rara vez es el caso con el empleo a tiempo completo. [18] Sin embargo, los estudiantes universitarios a tiempo completo nunca están exentos del impuesto FICA sobre el trabajo realizado fuera del campus. [18]

Los residentes médicos que trabajan a tiempo completo no se consideran estudiantes y no están exentos de los impuestos sobre la nómina FICA, según un fallo de la Corte Suprema de los Estados Unidos de 2011. [18]

Un estudiante matriculado y que asiste regularmente a clases en una escuela, colegio o universidad y que realiza trabajos como cocinero, camarero, mayordomo, mucama, conserje, lavandera, encargado de hornos, personal de mantenimiento, jardinero, ama de llaves, ama de casa o tareas similares en o alrededor de las salas del club o la casa de un club universitario local, o en o alrededor de las salas del club o la casa de un capítulo local de una fraternidad o hermandad universitaria, está exento del impuesto FICA. [19] Sin embargo, si el propósito principal del lugar es proporcionar alojamiento o comida, entonces el trabajo está sujeto al impuesto FICA. [19] Realizar estos servicios para un club de ex alumnos o un capítulo de ex alumnos tampoco califica para la exención del impuesto FICA. [19]

En los estados de Alaska, California, Colorado, Illinois, Luisiana, Maine, Massachusetts, Nevada, Ohio y Texas, varios empleadores estatales y locales y sus empleados están actualmente exentos de pagar la parte de la Seguridad Social de los impuestos FICA. Ofrecen planes alternativos de jubilación y pensión a sus empleados. Inicialmente, FICA no se aplicaba a los gobiernos estatales y locales, a los que más tarde se les dio la opción de participar. Con el tiempo, la mayoría ha optado por participar, pero un número considerable permanece fuera del sistema. [20]

Los pagos a miembros de una tribu indígena americana reconocida por el gobierno federal por servicios prestados como miembros del consejo no están sujetos a la FICA. [21] [22]

Si un miembro de una tribu nativa americana reconocida a nivel federal que tiene derechos de pesca reconocidos o una entidad nativa americana calificada emplea a otro miembro de la misma tribu nativa americana para una actividad relacionada con los derechos de pesca, los salarios están exentos de FICA. [23] [22]

Algunos extranjeros no residentes están exentos del impuesto FICA.

Los miembros de ciertos grupos religiosos, como los menonitas y los Amish , pueden solicitar la exención del pago del impuesto FICA. [26] [27] Estos grupos religiosos consideran que el seguro es una falta de confianza en Dios y consideran que es su deber religioso cuidar de los miembros que están enfermos, discapacitados o son ancianos. [28]

Para solicitar la exención del pago del impuesto FICA conforme a esta disposición, la persona debe presentar el Formulario 4029, que certifica que la persona: [29]

Las personas que solicitan la exención antes mencionada deben aceptar notificar al Servicio de Impuestos Internos dentro de los 60 días de haber abandonado el grupo religioso o de haber dejado de seguir las enseñanzas establecidas del grupo religioso. [27]

Cuando una persona trabaja temporalmente fuera de su país de origen, puede estar cubierta por los programas de seguridad social de dos países diferentes por el mismo trabajo. [30] Para evitar que una persona tenga que pagar una doble tributación, ciertos países y los Estados Unidos han firmado tratados fiscales, conocidos como acuerdos de totalización . [30]

Los extranjeros cuyo empleador los envía a los Estados Unidos en una asignación de trabajo temporal pueden estar exentos de pagar el impuesto FICA sobre sus ganancias por trabajar en los Estados Unidos si existe un acuerdo de totalización entre los Estados Unidos y el país de origen del trabajador. [30] Los países que tienen un tratado fiscal de este tipo con los Estados Unidos incluyen a Australia , [31] Austria , [32] Bélgica , [33] Canadá , [34] Chile , [35] República Checa , [36] Dinamarca , [37] Finlandia , [38] Francia , [39] Alemania , [40] Grecia , [41] Hungría , [42] Irlanda , [43] Japón , [44] Luxemburgo , [45] Países Bajos , [ 46] Noruega , [47] Polonia , [48] Portugal , [49] Eslovaquia , [50] Corea del Sur , [51] España , [52] Suecia , [53] Suiza , [54] y Reino Unido . [55]

Para reclamar una exención del pago del impuesto FICA, el trabajador extranjero debe estar en una asignación temporal de no más de cinco años y debe tener un certificado del país que indique que el trabajador continuará cubierto por el sistema de seguridad social del país mientras esté en los Estados Unidos. [30]

Cuando un padre emplea a un niño menor de 18 años (o menor de 21 años para servicio doméstico ), los pagos al niño están exentos del impuesto FICA. [56] [57] La exención también se aplica cuando un niño es empleado por una sociedad en la que cada socio es padre del niño. [57] [58] La exención no se aplica cuando el niño es empleado por una corporación o una sociedad con socios que no son los padres del niño. [57]

Los gobiernos extranjeros están exentos del impuesto FICA sobre los pagos a sus empleados. [59] Las organizaciones internacionales también están exentas si la organización está incluida en la Ley de Inmunidades de las Organizaciones Internacionales . [60] [61]

Si un empleado es ciudadano estadounidense, normalmente debe pagar impuestos sobre el trabajo autónomo sobre las ganancias provenientes del trabajo realizado en los Estados Unidos. [61]

Si un gobierno estatal o local paga a individuos por servicios prestados para aliviar el desempleo, los pagos a los individuos están exentos del impuesto FICA. [62] Los servicios no deben ser prestados por individuos bajo otros tipos de programas. [63] Los pagos no están exentos del impuesto FICA si el propósito principal del programa es aumentar las posibilidades de empleo de un individuo brindándole capacitación y experiencia laboral. [63]

Los pagos a los reclusos de una prisión por servicios prestados para el gobierno estatal o local que opera la prisión están exentos del impuesto FICA, independientemente del lugar donde se presten los servicios. [64] [63] [65] Los servicios prestados como parte de un programa de liberación laboral están exentos del impuesto FICA si y solo si las personas no son consideradas empleados según el derecho consuetudinario, como cuando la persona tiene control sobre qué trabajo se realiza y cómo se realiza. [63] [65] [66]

Los pagos a pacientes de una institución por servicios prestados para el estado o el gobierno local que opera la institución están exentos del impuesto FICA. [64] [63] Los servicios prestados por pacientes como parte de un programa de rehabilitación o un programa terapéutico de una institución están exentos del impuesto FICA. [63]

Si los empleados de un gobierno estatal o local fueron contratados de manera temporal en respuesta a un incendio, tormenta, nieve, terremoto, inundación o emergencia similar imprevista específica, y no se tiene la intención de que el empleado se convierta en un empleado permanente, entonces los pagos a ese empleado están exentos del impuesto FICA. [67] [68] Para calificar para la exención del impuesto FICA, el empleado debe haber sido contratado para trabajar temporalmente en relación con una emergencia imprevista, como un individuo contratado temporalmente para combatir un gran incendio forestal, para responder a una erupción volcánica o para ayudar a las personas afectadas por un terremoto o inundación severos. [63] Los empleados regulares de policía a largo plazo y los empleados regulares de bomberos a largo plazo no califican bajo esta exención particular del impuesto FICA. [63]

Los pagos a repartidores de periódicos menores de 18 años están exentos del impuesto FICA. [69]

La remuneración de los agentes inmobiliarios y vendedores está exenta del impuesto FICA en determinadas circunstancias. [70] [71] La remuneración está exenta si prácticamente toda la remuneración está relacionada directamente con las ventas u otra producción, en lugar de con la cantidad de horas trabajadas, y existe un contrato escrito que establece que las personas no serán tratadas como empleados para fines impositivos federales. [70] [71] Por lo general, la persona debe pagar el impuesto sobre el trabajo por cuenta propia sobre la remuneración. [70] [71]

Antes de la Gran Depresión , los estadounidenses se enfrentaban a las siguientes dificultades: [72]

En la década de 1930, el New Deal introdujo la Seguridad Social para corregir los tres primeros problemas (jubilación, discapacidad inducida por lesiones o discapacidad congénita). Introdujo el impuesto FICA como medio para pagar la Seguridad Social.

En la década de 1960, se creó Medicare para corregir el cuarto problema (la atención médica para los ancianos). Se aumentó el impuesto FICA para cubrir este gasto.

En diciembre de 2010, como parte de la legislación que extendió los recortes impositivos de Bush (llamada Ley de Alivio Fiscal, Reautorización del Seguro de Desempleo y Creación de Empleo de 2010 ), el gobierno negoció una reducción temporal de un año en el impuesto sobre la nómina FICA. En febrero de 2012, el recorte impositivo se extendió por otro año. [73]

En virtud de la FICA, el impuesto sobre la nómina se aplica a los "salarios" (definidos por la ley como "remuneración por empleo"). En 2014, la Corte Suprema determinó por unanimidad en el caso Estados Unidos v. Quality Stores, Inc. que la indemnización por despido es un salario sujeto a impuestos a los efectos de la FICA. [74]

En agosto de 2020 , el presidente Donald Trump firmó una orden ejecutiva para suspender temporalmente la recaudación del impuesto desde septiembre hasta diciembre de 2020. Los críticos temen que esta medida conduzca a una mayor falta de financiación del Fondo Fiduciario de la Seguridad Social y del Fondo Fiduciario de Medicare. [75] [76]

El componente de Seguridad Social del impuesto FICA es regresivo . Es decir, la tasa impositiva efectiva retrocede, o disminuye, a medida que los ingresos aumentan más allá del límite de compensación o del monto límite de la base salarial. [77] El componente de Seguridad Social es un impuesto fijo para los niveles salariales por debajo de la Base Salarial de la Seguridad Social (ver empleados "regulares" más arriba). Debido a que no se adeudan impuestos sobre los salarios que superan el monto límite de la base salarial, la tasa impositiva total disminuye a medida que los salarios aumentan más allá de ese límite. En otras palabras, para los niveles salariales que superan el límite, el monto absoluto en dólares del impuesto adeudado permanece constante.

Sin embargo, las ganancias que exceden el monto límite de la base salarial no se tienen en cuenta en el Monto del Seguro Primario (PIA) para determinar los beneficios pagaderos conforme a los diversos programas de seguro de la seguridad social. [78]

El impuesto FICA tampoco se aplica a los ingresos no ganados , incluidos los intereses sobre depósitos de ahorro, dividendos de acciones y ganancias de capital, como las ganancias por la venta de acciones o bienes raíces. La proporción del ingreso total que está exento del impuesto FICA como "ingreso no ganado" tiende a aumentar con los tramos de ingresos más altos.

Algunos, entre ellos Third Way , sostienen que, puesto que los impuestos de la Seguridad Social acaban devolviéndose a los contribuyentes, con intereses, en forma de prestaciones de la Seguridad Social, se anula efectivamente la regresividad del impuesto. [79] Es decir, el contribuyente recupera (más o menos) lo que puso en el sistema de la Seguridad Social. Otros, entre ellos The Economist y la Oficina de Presupuesto del Congreso , señalan que el sistema de la Seguridad Social en su conjunto es progresivo en los tramos de ingresos más bajos. Las personas con salarios medios de vida más bajos reciben un beneficio mayor (como porcentaje de su salario medio de vida y como porcentaje de los impuestos de la Seguridad Social pagados) que las personas con salarios medios de vida más altos; pero para algunas personas con ingresos más bajos, una vida más corta puede anular los beneficios. [80] [81] [82]

{{cite book}}: CS1 maint: location (link)[L]a progresividad de la estructura impositiva no puede juzgarse observando sólo un componente de los impuestos.... En los últimos años, el componente de los impuestos federales que ha crecido más rápidamente ha sido el impuesto sobre la nómina, que es regresivo (lo opuesto a progresivo) en su impacto, porque grava a una tasa fija sólo los salarios inferiores a 63.400 dólares (en 1991). El sistema de Seguridad Social, sin embargo, es progresivo porque paga mayores beneficios (en relación con los impuestos pagados) a los trabajadores de menores ingresos.