Una opción desnuda o descubierta es una estrategia de opciones en la que el emisor del contrato de opciones (es decir, el vendedor) no posee el activo subyacente para cubrir el contrato en caso de cesión (como en una opción cubierta ). El vendedor tampoco posee ninguna opción de la misma clase sobre el mismo activo subyacente que pueda proteger contra posibles pérdidas (como en un spread de opciones ). Una opción desnuda que implica una " opción de compra " se denomina "opción de compra desnuda" o "opción de compra descubierta", mientras que una que implica una " opción de venta " se denomina "opción de venta desnuda" o "opción de venta descubierta". [1]

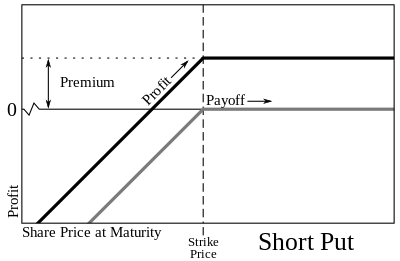

La opción desnuda es una de las estrategias de opciones más riesgosas y, por lo tanto, la mayoría de los corredores las restringen solo a aquellos operadores que tienen el nivel de aprobación de opciones más alto y tienen una cuenta de margen . Las opciones desnudas son atractivas porque el vendedor recibe el costo de la prima de la opción sin comprar una posición correspondiente para protegerse contra posibles pérdidas. En el caso de una opción de venta desnuda, el vendedor espera que el precio de la acción o el capital subyacente se mantenga igual o suba. En el caso de una opción de compra desnuda, el vendedor espera que el precio de la acción o el capital subyacente se mantenga igual o baje. Y las probabilidades del vendedor de retener la prima al vencimiento aumentan cuanto más fuera del dinero esté la opción desnuda en el momento en que se escribió. [2] [3]

La venta de una opción al descubierto también podría utilizarse como alternativa a utilizar una orden limitada o una orden stop para abrir una posición de acciones. En lugar de comprar una acción subyacente directamente, una persona con suficiente efectivo podría vender una opción de venta, recibir la prima y luego comprar la acción si su precio cae al precio de ejercicio o por debajo de él en el momento de la asignación o el vencimiento. Del mismo modo, una persona con suficiente capital para pedir prestado con margen podría vender una opción de compra, recibir la prima y luego vender en corto la acción si su precio sube al precio de ejercicio o por encima de él en el momento de la asignación o el vencimiento.

Sin embargo, la opción desnuda es la que tiene el mayor riesgo porque los vendedores han acordado cubrir el contrato en caso de cesión, sin importar hasta dónde suba el precio de la acción. El vendedor de una opción put desnuda estaría obligado a comprar la acción subyacente al precio de ejercicio incluso si su precio de mercado cae a cero. Del mismo modo, el vendedor de una opción call desnuda podría verse obligado a vender en corto la acción subyacente al precio de ejercicio incluso si su precio de mercado aumenta hasta una cantidad ilimitada. Debido a que no hay nada cubierto para protegerse contra pérdidas potenciales, se activaría una llamada de margen si el vendedor no tiene suficiente capital o efectivo para cubrir el contrato en caso de cesión. [2] [3]

Las acciones de XYZ se venden actualmente a 85 dólares por acción y el especulador A decide vender una opción de compra a un precio de ejercicio de 100 dólares por acción el 10 de mayo o antes por 24 dólares. Si las acciones de XYZ no superan los 100 dólares antes del 10 de mayo, la opción de compra expira sin valor y el especulador A obtiene una ganancia de 24 dólares. Sin embargo, si las acciones de XYZ suben por encima de los 100 dólares, el especulador A estaría obligado a comprar 100 acciones de XYZ a precio de mercado y revenderlas por 100 dólares cada una. En este escenario, el especulador A sufre una pérdida de (100 * precio de mercado de XYZ) - (100 * 100 dólares) - 24 dólares. Como el precio de mercado puede aumentar una cantidad ilimitada, el especulador A puede experimentar pérdidas ilimitadas en este escenario de "peor caso". [2] [4]

Las acciones de XYZ se venden actualmente a 85 dólares por acción y el especulador A decide vender una opción de venta a un precio de ejercicio de 75 dólares por acción el 10 de junio o antes por 24 dólares. Si las acciones de XYZ no caen por debajo de 75 dólares antes del 10 de junio, la opción de venta vence sin valor y el especulador A obtiene una ganancia de 24 dólares. Sin embargo, si las acciones de XYZ caen a 75 dólares o menos, el especulador A estaría obligado a comprar 100 acciones de XYZ a un precio de 75 dólares, incluso si el precio de mercado cae a 0 dólares o cerca de ese precio. [2] [3]