El impuesto de timbre es un impuesto que se aplica a las compras de propiedades individuales o a los documentos (que históricamente incluyen la mayoría de los documentos legales, como cheques , recibos, comisiones militares, licencias de matrimonio y transacciones de tierras). Se debía colocar o estampar un sello fiscal físico sobre el documento para demostrar que se había pagado el impuesto de timbre antes de que el documento fuera legalmente efectivo. Las versiones más modernas del impuesto ya no requieren un sello real.

Se cree que el impuesto se originó en Venecia en 1604, siendo introducido (o reinventado) en España en la década de 1610, en los Países Bajos españoles en la década de 1620, en Francia en 1651 y en Inglaterra en 1694. [1]

El Gobierno Federal de Australia no aplica impuestos de timbres. Sin embargo, los estados australianos aplican impuestos de timbres a diversos instrumentos (documentos escritos) y transacciones. Las leyes sobre impuestos de timbres pueden diferir significativamente entre las ocho jurisdicciones. Las tasas de impuestos de timbres también difieren entre las jurisdicciones (normalmente hasta el 5,5 %), al igual que la naturaleza de los instrumentos y transacciones sujetos a impuestos. Algunas jurisdicciones ya no exigen un documento físico para estar sujeto a lo que ahora se suele denominar " impuesto sobre transacciones ".

Las principales formas de impuestos incluyen el impuesto de transferencia sobre la compra de terrenos (tanto de propiedad absoluta como de arrendamiento), edificios, instalaciones, plantas y equipos, activos comerciales intangibles (como fondo de comercio y propiedad intelectual ), deudas y otros tipos de bienes sujetos a impuestos. Otro tipo clave de impuesto es el impuesto sobre los terratenientes, que se impone sobre la adquisición de acciones en una empresa o unidades en un fideicomiso que posee terrenos por encima de un cierto umbral de valor.

En 1657 se introdujo un impuesto de timbre temporal para financiar la guerra con Suecia. Se hizo permanente en 1660 y sigue vigente en la legislación, aunque ha sufrido modificaciones sustanciales. La mayoría de los impuestos de timbre se abolieron a partir del 1 de enero de 2000 y la ley actual solo prevé impuestos de timbre sobre pólizas de seguro. Los impuestos de timbre sobre el registro de tierras se denominaron de nuevo y se transfirieron a una ley independiente, pero siguen siendo esencialmente los mismos, es decir, el 0,6 % sobre escrituras y el 1,5 % sobre préstamos garantizados con bienes inmuebles.

El ámbito de aplicación del impuesto sobre transmisiones patrimoniales en la UE está limitado por la Directiva sobre el impuesto sobre las aportaciones (Directiva 69/335/CEE del Consejo, de 17 de julio de 1969, relativa a los impuestos indirectos que gravan la concentración de capitales). Esta establece que las operaciones sujetas al impuesto sobre las aportaciones sólo serán gravables en el Estado miembro en cuyo territorio esté situado el centro de dirección efectiva de una sociedad de capital en el momento en que tengan lugar dichas operaciones. Cuando el centro de dirección efectiva de una sociedad de capital esté situado en un tercer país y su domicilio social esté situado en un Estado miembro, las operaciones sujetas al impuesto sobre las aportaciones serán gravables en el Estado miembro en cuyo territorio esté situado el domicilio social. Cuando el domicilio social y el centro de dirección efectiva de una sociedad de capital estén situados en un tercer país, la aportación de capital fijo o de explotación a una sucursal situada en un Estado miembro podrá ser gravada en el Estado miembro en cuyo territorio esté situada la sucursal. [2]

El espíritu de la Directiva 2008/7/CE del Consejo, de 12 de febrero de 2008, relativa a los impuestos indirectos que gravan la concentración de capitales es que el impuesto sobre las aportaciones interfiere en la libre circulación de capitales y prohíbe totalmente la imposición de impuestos sobre las aportaciones en el caso de emisión de valores (a diferencia de la transmisión). La Directiva reconoce que la mejor solución sería abolir el impuesto, pero permite que los Estados miembros que lo aplicaban a 1 de enero de 2006 puedan seguir haciéndolo bajo condiciones estrictas. Con esta Directiva sobre el impuesto de timbre, los Estados miembros no pueden imponer impuestos indirectos sobre la concentración de capitales a las sociedades de capital en:

Los impuestos indirectos también están totalmente prohibidos sobre la emisión de determinados valores y obligaciones. [2]

En Grecia, la tasa se introdujo mediante el Decreto Legislativo 4755 Boletín Oficial Α΄164/15.5.1930, que fue sustituido por el PD 28.7.1931/1931, también conocido como Código de Impuestos de Timbre, en vista de la inminente quiebra. Estipulaba que todos los contratos de préstamo estaban sujetos a una tasa del 3,6%. El 9 de agosto de 2024, el Ministerio de Economía Nacional y Finanzas sometió a consulta pública el proyecto de ley que suprime el impuesto de timbre en más de 600 transacciones e introduce la tasa de transacción digital en las transacciones, que sigue siendo la tasa.

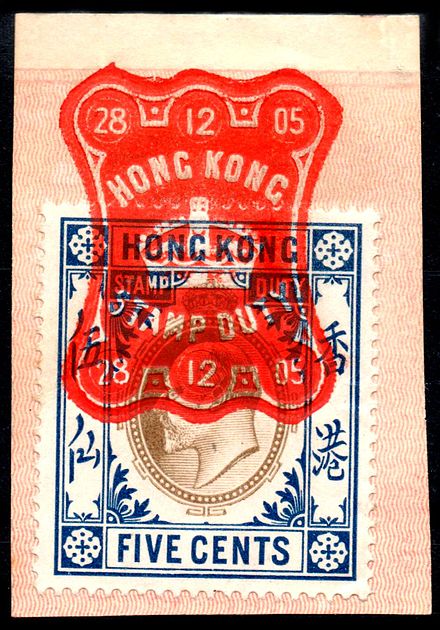

De acuerdo con el Anexo 1 de la Ordenanza sobre el Impuesto de Timbre de Hong Kong Cap.117 (SDO), el impuesto de timbre se aplica a algunos documentos legalmente vinculantes clasificados en 4 categorías:

Un ejemplo son las acciones de empresas constituidas en Hong Kong o que cotizan en la Bolsa de Valores de Hong Kong . Aparte de las acciones mencionadas, las acciones de Hong Kong se definen como acciones y valores negociables, unidades en fondos comunes de inversión y derechos a suscribir o recibir acciones. El impuesto de timbre sobre una transferencia de terrenos se cobra a tasas progresivas que van del 1,5% al 8,5% del monto de la contraprestación. La tasa máxima del 8,5% se aplica cuando la contraprestación supera los HK$ 21.739.130. [3]

Además, en respuesta al sobrecalentamiento del mercado inmobiliario, el Gobierno propuso en 2010 y 2012 dos tipos más de derechos de timbre sobre las transmisiones patrimoniales en la venta de terrenos:

El 29 de junio de 2011, el Consejo Legislativo promulgó el Impuesto de Timbre Especial , que entraría en vigor el 20 de noviembre de 2010. El 27 de febrero de 2014, el Consejo Legislativo promulgó una tasa más elevada del Impuesto de Timbre Especial y del Impuesto de Timbre del Comprador, que entraría en vigor retroactivamente a partir del 27 de octubre de 2012.

El gobierno actualiza periódicamente sus leyes sobre el impuesto de timbre y, además de lo mencionado anteriormente, se han publicado varias otras modificaciones que también tienen como objetivo enfriar el mercado inmobiliario. Las calculadoras de terceros facilitan la comprensión del complejo conjunto de reglas, lo que facilita la comprensión del costo actualizado de compra o venta.

Las agencias inmobiliarias suelen encargarse de la estampación de los contratos de alquiler de apartamentos residenciales.

El Gobierno de Hong Kong, a través del Departamento de Ingresos Internos, también ofrece el sello electrónico con el mismo estatus legal que el sello convencional. [4]

Las leyes indias exigen el pago de impuestos de timbres sobre una categoría limitada de documentos de transacción. En términos generales, los documentos que afectan derechos y títulos de propiedad requieren el pago de impuestos de timbres. El gobierno central exige el pago de impuestos de timbres sobre varias clases de documentos de transacción, principalmente centrados en valores, según la Ley de Timbres de la India de 1899. [5] Además, el gobierno estatal puede cobrar impuestos de timbres por otras transacciones según la legislación específica del estado. Por ejemplo, la ley de impuestos de timbres del estado de Maharashtra se rige por la Ley de Timbres de Maharashtra de 1958 (Ley de Bombay LX de 1958). [6]

El impuesto de timbre ( meterai ) se utiliza en Indonesia para diversos documentos legales. Sigue siendo necesario sellar el documento que se utiliza para describir una instancia civil o como prueba en un tribunal de acuerdo con la Ley N.º 10/2020 sobre el impuesto de timbre ( UU N.º 10 Tahun 2020 Tentang Bea Meterai ).

El gobierno de Indonesia, a través del Ministerio de Finanzas , también lanzó el impuesto de timbre electrónico ( e-meterai ) el 1 de octubre de 2021. Esta forma de impuesto de timbre se aplica a documentos digitales como archivos PDF en forma de código QR seguro especial desarrollado por Perum Peruri . El documento digital y su forma impresa se consideran evidencia legal válida de acuerdo con la Ley N.º 11/2008 sobre Información y Transacciones Electrónicas ( UU N.º 11 Año 2008 Tentang Informasi dan Transaksi Elektronik ).

En la República de Irlanda, los derechos de timbre se aplican a diversos artículos, incluidos (entre otros) tarjetas de crédito, tarjetas de débito , tarjetas de cajero automático , cheques , transferencias de propiedad y ciertos documentos judiciales . El derecho de timbre era anteriormente un impuesto progresivo graduado en el que cuanto más cara era la casa comprada, mayor era la tasa del derecho de timbre. La tasa máxima aumentó lentamente del 0,5% en 1882 al 3% en 1947, al 5% en 1973, al 6% en 1975, alcanzando su pico del 9% en 1997. [7] El presupuesto de 2008 inauguró una serie de reducciones de tasas. Después de 2011, el impuesto de timbre se establece en el 1% para propiedades residenciales de hasta 1 millón de euros y en el 2% para el monto restante. Los bienes inmuebles no residenciales, los edificios, las pólizas de seguro y el fondo de comercio de propiedades comerciales intangibles se gravan al 2%. El arrendamiento de una propiedad de cualquier tipo se grava según la duración del arrendamiento, el 1% del alquiler anual promedio o la tasa de mercado, la que sea mayor, si es de 35 años o menos, el 6% hasta 100 años y el 12% para un arrendamiento de más de 100 años de duración. Las copias duplicadas de documentos se gravan con el menor importe entre 12,50 € o el impuesto sobre el documento original. El valor de la propiedad para el impuesto de timbre excluye el IVA. Los obsequios se gravan al valor de mercado. [8] Varias exenciones, incluidas las de obsequios entre parientes cercanos y compradores de vivienda por primera vez, expiraron en 2010. [9] La transferencia de acciones y valores negociables se grava con el 1% si supera los 1.000 € o si se trata de un obsequio. Los warrants sobre acciones al portador se gravan con el 3% del valor de las acciones, y la emisión de (nuevos) warrants al portador se prohibió a partir del 1 de junio de 2015. [10]

Desde 1998, el impuesto de timbre en Singapur sólo se aplica a los documentos relacionados con bienes inmuebles, acciones y participaciones. Las compras de propiedades o acciones de Singapur que se comercializan en la Bolsa de Singapur están sujetas al impuesto de timbre. La Autoridad de Ingresos Internos de Singapur (IRAS) exige el pago del impuesto de timbre dentro de los 14 días a partir de la firma del documento si se realiza en Singapur y de los 30 días si el documento se firma en el extranjero. El incumplimiento del pago dentro del plazo establecido conlleva una multa elevada. [11]

Las tasas aplicables y más información se pueden obtener de la Autoridad de Ingresos Internos de Singapur . La legislación que regula los derechos de timbre de Singapur se encuentra en la Ley de derechos de timbre. [12]

La legislación sueca aplica un impuesto de timbre sobre las escrituras de propiedad, del 1,5% del valor de compra. Además, se aplica un impuesto de timbre del 2,0% sobre las nuevas garantías hipotecarias ("pantbrev") sobre propiedades.

En 1986 se introdujo el "Impuesto de Reserva de Derechos de Timbre" (SDRT, por sus siglas en inglés) sobre los acuerdos de transferencia de determinadas acciones y otros valores, aunque con un alivio para los intermediarios, como los creadores de mercado y los grandes bancos que son miembros de una bolsa de valores que cumple con los requisitos. [14] El "Impuesto de Derechos de Timbre sobre Tierras" (SDLT, por sus siglas en inglés), un nuevo impuesto de transferencia derivado del impuesto de timbre, se introdujo para las transacciones de tierras y propiedades a partir del 1 de diciembre de 2003. El SDLT no es un impuesto de timbre, sino una forma de impuesto de transferencia autoevaluado que se cobra sobre las "transacciones de tierras".

El 24 de marzo de 2010, el Ministro de Hacienda Alistair Darling introdujo dos cambios importantes en el impuesto de timbre sobre bienes inmuebles del Reino Unido. Para los compradores primerizos que adquiriesen una propiedad de menos de 250.000 libras esterlinas, el impuesto de timbre sobre bienes inmuebles se abolió durante los dos años siguientes. Esta medida se vio compensada por un aumento del 4% al 5% del impuesto de timbre sobre bienes inmuebles residenciales que costasen más de un millón de libras esterlinas. [15]

En diciembre de 2014 se anunciaron nuevas reformas, de modo que ahora los impuestos se pagan sólo sobre la parte del precio de la propiedad dentro de cada banda impositiva. [16]

En la Declaración de Otoño de 2015 , el Ministro de Hacienda anunció que los compradores de segundas residencias (ya sean de alquiler o de vacaciones) pagarían un 3% adicional a partir de abril de 2016.

El presupuesto de 2017 abolió el impuesto de timbre para los compradores de vivienda por primera vez en Inglaterra y Gales que adquieran viviendas de hasta £300.000, lo que les permitió ahorrar hasta £5.000. Además, los compradores por primera vez que gasten hasta £500.000 solo pagarán el impuesto de timbre al 5% sobre el monto que supere las £300.000. Aquellos que gasten más de £500.000 pagarán el impuesto de timbre completo. [17]

El Gobierno define a los compradores primerizos como "... un individuo o individuos que nunca han tenido una participación en una propiedad residencial en el Reino Unido o en cualquier otro lugar del mundo y que tienen la intención de ocupar la propiedad como su residencia principal".

El impuesto de timbre sobre transacciones inmobiliarias solo se aplica en toda Inglaterra e Irlanda del Norte. En Escocia, el impuesto de timbre sobre transacciones inmobiliarias fue reemplazado por el impuesto sobre transacciones inmobiliarias y de edificios el 1 de abril de 2015. [18] En Gales, el impuesto sobre transacciones inmobiliarias se introdujo en mayo de 2018. [19] [20]

Aunque el gobierno federal anteriormente imponía varios impuestos de timbre documental sobre escrituras, pagarés, primas de seguros [21] y otros documentos transaccionales, en los tiempos modernos dichos impuestos solo los imponen los estados. Por lo general, cuando se transfieren o venden bienes raíces, se recauda un impuesto de transferencia de bienes raíces en el momento del registro de la escritura en los registros públicos. Además, muchos estados imponen un impuesto sobre hipotecas u otros instrumentos que garanticen préstamos contra bienes raíces. Este impuesto, conocido como impuesto hipotecario , impuesto sobre intangibles o impuesto de timbre documental , también suele recaudarse en el momento del registro de la hipoteca o escritura de fideicomiso ante la autoridad de registro.